Счет 70: активный или пассивный (и для чего он используется в бухгалтерии)?

Счет 70 применяется для учета расчетов с персоналом по заработной плате.

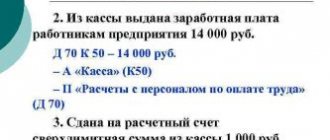

Но прежде всего ответим на вопрос: счет 70 — активный или пассивный, чтобы знать, какие типы объектов учитываются на нем и как они связаны с корреспондирующими счетами.

Счет, о котором идет речь, — пассивный, поскольку на нем отражаются обязательства фирмы по выплате зарплаты как пассив. Кредит счета 70 показывает начисления по зарплате. То есть по кредиту отражается величина обязательств. Увеличиваются обязательства — растет кредит (это одна из характеристик пассивного счета).

Дебет счета 70 показывает:

- погашение обязательств, отраженных на кредитовой стороне начислений (то есть отражает операции по выплате зарплаты);

- погашение обязательств, связанных с удержаниями с зарплаты (налоговыми, алиментными, в возмещение ущерба) — эти обязательства работодатель выполняет как конечный «взыскатель» долга.

Узнать больше о сущности дебета и кредита, о критериях отнесения счета к пассивным или активным вы можете в статье «Правила составления проводок в бухгалтерском учете».

Рассмотрим подробнее, какие именно проводки фиксируются в дебете и кредите счета 70 на практике.

Начнем с кредитовой стороны счета 70 бухгалтерского учета.

Взаимодействие с другими счетами

Исходя из обширной классификации выплат и удержаний по заработной плате, выделяется большое количество статей расчетов с сотрудниками. Именно поэтому счет 70 корреспондирует с подавляющим большинством других счетов. Перечислим основные из них:

- По кредиту — 20, 23, 25, 26, 28, 29, 44, 69, 84, 96;

- По дебету — 50, 51, 52, 55, 68, 69, 71, 73, 76, 79, 94.

Получение зарплаты сотрудниками в натуральном виде оформляется проводкой по счетам 70 и 90. С дебета счета 70 на кредит счета 90 «Продажи» происходит списание суммы заработной платы, равной сумме выданного товара. А также с дебета счета 90 на кредит счета 43 «Готовая продукция» оформляется передача сотрудникам товаров (материалов, продукции).

Что показывает кредит счета 70: проводки по зарплате

Начисление зарплаты в организации включает фактически единственную группу операций, которые показываются по счету 70, — те, что связаны с самим начислением заработной платы на основании трудовых или гражданско-правовых договоров (отпускных, больничных выплат за счет работодателя).

Начисление зарплаты показывается проводкой Дт 20 (23, 25, 26, 44…) Кт 70. На счете 70 увеличивается пассив — на сумму обязательства по выплате заработной платы. На затратном счете увеличивается актив — в виде расходов на заработную плату.

Сумма по проводке соответствует общей сумме заработной платы вместе с НДФЛ. Это обусловлено тем, что налог де-юре платится с доходов самого работника. НДФЛ может и не начисляться, если в расчетном периоде сотрудник получает налоговый вычет.

Для учета издержек на оплату труда могут применяться следующие счета:

- 08 (если зарплата начислена сотрудникам, занятым в строительстве (создании) объекта ОС);

- 23 (если расчеты ведутся на вспомогательном производстве);

- 25 (если зарплата выплачивается сотрудникам обслуживающих подразделений);

- 26 (если зарплата выплачивается руководству и менеджерам);

- 44 (если зарплата выплачивается отделу продаж или в торговой компании);

- 96 (если отпускные выплачиваются из резерва).

Отметим, что операции, связанные с начислением страховых взносов, никак не показываются по счету 70, несмотря на то что сам факт начисления этих взносов связан с выплатой заработной платы. Дело в том, что взносы платит работодатель де-юре за свой счет, не вычитая из самой заработной платы сотрудника.

Основные проводки по взносам:

Не знаете свои права? Подпишитесь на рассылку Народный СоветникЪ. Бесплатно, минута на прочтение, 1 раз в неделю.

- Дт 20 (23,25…) Кт 69 (взносы начислены);

- Дт 69 Кт 51 (взносы перечислены в бюджет).

При этом корреспонденции счетов 70 и 69 возможны. Например, если имеет место выплата больничного в счет последующей компенсации со стороны ФСС, то это показывается проводкой Дт 69 Кт 70.

Теперь посмотрим проводки по счету 70 по дебету.

Примеры проводок по счету 71

Далее на примере нескольких стандартных проводок показываем, как списываем 71 счет и что с остатком по счету 71.

| На день выдачи денег под отчёт | |

| Выдача денег под отчет из кассы | Дт 71 – Кт 50-1 |

| Перечисление денег на банковскую карту работника под отчет | Дт 71 – Кт 51 |

| На дату утверждения авансового отчета | |

| Оплата, произведенная подотчетным лицом за товары, работы, услуги | Дт 60 и др. – Кт 1 |

| Признаны расходом суточные за время нахождения в командировке | Дт 20 (91-2 и др.) – Кт 71 |

| На дату окончательного расчета по выданным подотчетным суммам | |

| Выплачен перерасход по авансовому отчету из кассы | Дт 71 – Кт 50-1 |

| Перерасход по авансовому отчету перечислен на банковскую карту подотчетного | Дт 71 – Кт 51 |

| Возвращен в кассу неизрасходованный остаток подотчетных сумм | Дт 50-1 – Кт 71 |

| Неизрасходованный остаток подотчетных сумм перечислен с банковской карты подотчетного лица на расчетный счет организации | Дт 51 – Кт 71 |

Что показывает дебет счета 70: проводки

На дебетовой стороне счета 70 фиксируются:

- Удержание НДФЛ с заработной платы.

Здесь применяется проводка: Дт 70 Кт 68 (13% (или 30%, если физик — нерезидент) от суммы, отраженной в начисленной заработной плате). Сумма зарплаты к выплате на счете 70 уменьшается, т. к. работодатель, являясь налоговым агентом, удерживает исчисленный налог на доходы физлиц, увеличивая кредитовое сальдо по сч. 68 (субсчет НДФЛ).

Последующее перечисление НДФЛ в бюджет отражается проводкой Дт 68 Кт 51. Возможны и иные удержания с заработной платы. Например, алименты по исполнительному листу:

- Дт 70 Кт 76 — алименты удержаны;

- Дт 76 Кт 51 — алименты перечислены получателю.

- Выплата заработной платы.

Проводка Дт 70 Кт 51 (если зарплата выдана на расчетный счет) или Дт 70 Кт 50 (если зарплата выдана наличными из кассы). Сумма к выдаче — та, что осталась по кредиту счета 70 (кредитовое сальдо), т. е. за минусом НДФЛ (и иных удержаний, если они были).

Дебетовые и кредитовые проводки на практике могут быть визуализированы с применением оборотно-сальдовой ведомости по счету. Рассмотрим ее специфику.

Как отображается дебет и кредит

По дебету проходят выплаченные суммы премий, оплаты труда, пособий, начисленные налоги, а также удержания по исполнительным листам, доходы от участия в капитале компании и другие. Если начисленная сумма вовремя не выплачена сотруднику, тогда она начинает отражаться по дебету счета 70 «Расчеты с персоналом по оплате труда» и по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами».

Дебет

Корреспондирует по дебету со счетами:

- имеющими отношение к учету денежных средств;

- учитывающими расчетные операции. К ним относятся 66-69, 73, 76 и 79;

- служащими для формирования финансового результата 90, 91, 93, 94.

Все дебетовые движения означают уменьшение долга компании перед сотрудниками или взыскание сумм по налогам или штрафам.

По кредиту счета 70 проходят суммы:

- Оплаты труда, назначенные работникам, в корреспонденции со счетами учета затрат на производство или расходов на продажу, в зависимости от деятельности организации.

- Оплаты труда, образовавшихся из резерва на оплату отпуска и вознаграждения за выслугу лет, если это предусмотрено на предприятии. Данная выплата производится раз в году в корреспонденции со счетом 96 «Резервы предстоящих расходов».

- Пособия по социальному страхованию пенсий и других подобных сумм. Отражаются в корреспонденции со счетом 69 «Расчеты по социальному страхованию и обеспечению».

- Доходы от участия в капитале фирмы. Начисляются в корреспонденции со счетом 84 «Нераспределенная прибыль».

Все проводки, в которых по кредиту значится счет 70, показывают начисления зарплаты сотрудникам, выплату премий и пособий. По кредиту корреспондирует со счетами:

- учитывающими затраты на производство;

- ведущими учет готовой продукции и товара, 44;

- учета денежных средств, 50;

- взносов по социальному страхованию, к которым относятся 69, 76, 77, 79;

- отражающими финансовый результат, 90, 91, 96, 97;

- учета капитала, 84.

Как применяется оборотно-сальдовая ведомость по счету 70 (и карточка счета)?

Одна из главных задач применения оборотки — обобщение информации о расчетах с сотрудниками по зарплате (по дебету и кредиту счета 70 бухгалтерского учета) в течение расчетного периода (например, месяца). Чтобы рассмотреть «аналитику» счета как по организации в целом, так и по расчетам с каждым работником, следует использовать карточку счета.

Типичная оборотно-сальдовая ведомость по счету 70 отражает:

- Сальдо (дебетовое или кредитовое) по счету на начало расчетного периода.

- Обороты по дебету и кредиту в течение расчетного периода.

- Сальдо на конец расчетного периода.

Чтобы посчитать сальдо на конец периода, нужно к начальному сальдо прибавить кредитовый оборот за период и вычесть дебетовый оборот за рассматриваемый срок.

Пример оборотно-сальдовой ведомости по счету 70:

Во многих бухгалтерских программах, например в «1С», реализована функция формирования карточки счета 70. По ней показываются все корреспонденции по счету 70 в течение месяца (с аналитикой по каждому корреспондирующему счету — например 20, 51).

***

На счете 70 в бухгалтерии отражаются операции по начислениям и выплатам зарплаты. По кредиту — начисления, по дебету — выплаты и удержания.

Характеристика счета 71

71 счет бухгалтерского учета считается активно-пассивным счетом. Это значит, что остатки бухсчета могут иметь как дебетовый, так и кредитовый остаток на конец отчетного периода. Это значит, что на конец месяца долг может числиться за работником. Например, подчиненный только получил аванс и еще не успел отчитаться.

Также задолженность может числиться и за компанией. Например, если работник потратил собственные средства на обеспечение хозяйственных нужд или в командировке. Перерасход отражается в учете уже после того, как сотрудник предоставил авансовый отчет и подтвердил свои издержки документально.

Проводки по 70 счету по начислению зарплаты

Различают основную и дополнительную оплату труда. В зависимости от вида оплаты труда формируются бухгалтерские проводки.

- Начисление заработной платы работникам и отнесение на затраты производства: повременная и сдельная зарплата и т.д.

Дт 20;25;26;44 Кт 70

Допустим, начислена заработная плата сотрудникам основного производства хлебопекарни в размере 800 000 руб., кладовщикам в размере 30 000 руб., продавцам в магазине при производстве в размере 40 000 руб., и административно-управленческому персоналу в размере 200 000 руб.

Бухгалтер хлебопекарни в учете сделает следующие проводки по 70 счету:

| Дт | Кт | Сумма, руб | Документ-основание | |

| 20 | 70 | Начислена зарплата сотрудникам хлебопекарни по основному производству | 800 000 | Зарплатная ведомость |

| 25 | 70 | Начислена зарплата кладовщикам | 30 000 | Зарплатная ведомость |

| 44 | 70 | Начислена зарплата продавцам в магазине при производстве | 40 000 | Зарплатная ведомость |

| 26 | 70 | Начислена зарплата АУП | 200 000 | Зарплатная ведомость |

- Начисление отпускных за счет ранее созданного резерва: Дт 96 Кт 70 – сумма отпускных.

- Начисление пособия по временной нетрудоспособности за счет фонда социального страхования: Дт 69.1 Кт 70.

- Начислена материальная помощь за счет чистой (нераспределенной) прибыли: Дт 84 Кт 70.

- Начислена з/п работникам за строительство объекта ОС и отнесена на затраты по осуществлению кап. вложений: Дт 08 Кт 70.

- Начислена з/п работникам за разборку объектов ОС и отнесена на прочие расходы: Дт 91 Кт 70.

Проводки по 70 счету по удержаниям из зарплаты

Бухгалтерия предприятия не только проводит начисления зарплаты, но также удержания и вычеты из нее. Рассмотрим основные виды удержаний.

НДФЛ – налог на доходы физических лиц

Объектом налогообложения признается доход, полученный налогоплательщиком. При определении налоговой базы учитываются все доходы налогоплательщика, полученные как в денежной, так и в натуральной форме, а также доходы в виде мат. выгоды. Проводка Дт 70 Кт 68 – удержан из з/п НДФЛ для уплаты в бюджет.

Допустим, начислена зарплата в размере 30 000 руб. Сотрудник имеет двух несовершеннолетних детей.

Значит, по действующему законодательству работник имеет право на стандартные налоговые вычеты в размере 1 400 руб. за 1 ребенка. Выполним расчет: (30 000 – (1400 *2))* 13% = 3 536 руб.

Проводка примет следующий вид: Дт 70 Кт 68 сумма 3 536 руб.

Удержание алиментов по исполнительным листам

Основанием для удержания алиментов являются исполнительные листы, а также письменное заявление работника о добровольной уплате алиментов. Размер алиментов зависит от количества несовершеннолетних детей: на одного ребенка – 25%, на двух детей – 33%, на трех и более – 50%

Взыскание алиментов производится со всех видов доходов и вознаграждений как по основной, так и по совмещаемой работе, а также с дивидендов.

Формируется проводка: Дт 70 Кт 76 – удержано из з/п по исполнительным листам в пользу взыскателя.

Возмещение материального ущерба

Основанием являются акты и решения судебных органов. Например, если сотрудник признан виновным в совершение ДТП и по решению суда обязан выплатить пострадавшему определенную сумму ущерба, то формируется следующая проводка: Дт 70 Кт 73.2 – удержано из з/п в возмещение мат. ущерба.

Погашение задолженности по подотчетным суммам

Основанием являются авансовые отчеты и данные ж/о №7. Если сотрудник не отчитался за ранее выданную ему в под отчет сумму, то бухгалтер вправе удержать ее из заработной платы проводкой Дт 70 Кт 71 – удержан из з/п остаток подотчетной суммы.

Аванс

На некоторых предприятиях в середине текущего месяца производится выдача работникам аванса. Сумма аванса не должна превышать 50% оклада за минусом НДФЛ. Выдача аванса производится из кассы по платежной ведомости, на основании которой составляется расходный кассовый ордер. Отражается проводкой Дт 70 Кт 50 — выдана з/п из кассы работникам. При выплате заработной платы за месяц бухгалтерские проводки повторяются, меняется только сумма.

Выплата заработной платы в натуральном виде

В данном случае формируются следующие проводки:

- Дт 70 Кт 90 (91) – выплачена ЗП на сумму выданной продукции, товаров, материалов в натуре по ценам реализации, включая НДС;

- Дт 90 (91) Кт 43 (41, 40) – отражена продажа товаров, продукции и т.д. работникам в счет зарплаты.

При невозможности выплатить заработную плату в установленный срок

При невозможности выплатить заработную плату в установленный срок, ее необходимо отнести на депонент, то есть депонировать проводкой Дт 70 Кт 76.4 – депонирована з/п.

В платежной ведомости напротив ФИО не получивших заработную плату, проставляется штампом или от руки «депонировано». Кассир закрывает платежную ведомость двумя суммами: выплачено рублей и депонировано рублей. Эта запись заверяется подписью кассира, после платежная ведомость передается в бухгалтерию.

Бухгалтер, проверив ее на сумму выданной зарплаты, выписывает расходный кассовый ордер, его номер фиксируется в платежной ведомости. А на суммы депонированной зарплаты выписывает реестр невыданной заработной платы. Затем из реестра данные переносятся в книгу учета депонированных сумм.

Депонированную зарплату предприятие должно сдавать на расчетный счет с указанием назначения взноса «Депонированная заработная плата».

Порядок расчета и учет удержаний из заработной платы

— Д 70 К 71 – удержаны из начислений по оплате труда своевременно не возвращенные подотчетные суммы;

— Д 70 К 73 – удержаны из начислений по оплате труда суммы за причиненный материальный ущерб.

Для учета сумм удержаний налогов с граждан в пользу государственного бюджета применяется счет 68 «Расчеты с бюджетом». Этот счет – пассивный. Сальдо счета отражает сумму задолженности предприятия бюджету, оборот по дебету – суммы, перечисленные в бюджет в погашение задолженности; оборот по кредиту – суммы удержаний налогов из заработной платы рабочих и служащих.

2.5. Учет отчислений в фонды социальной защиты и их использование

Права граждан на различные виды социальной защиты (материальное обеспечение по болезни, старости, инвалидности м т.п.) закреплены Конституцией РФ. В соответствии с Трудовым Кодексом и нормативными документами Минфина РФ и Минтруда РФ фонды социальной зашиты создаются без вычетов из заработной платы работников. В настоящее время в РФ созданы следующие фонды социальной защиты: пенсионный фонд, фонд социального страхования, фонд обязательного медицинского страхования и фонд занятости населения.

Отчисления в эти фонды являются обязательными для всех предприятий, учреждении и организации, являющихся юридическими лицами.

Порядок формирования и использования отчислений в Пенсионный фонд РФ.

Страховые взносы в пенсионный фонд организации начисляют на все виды выплат, начисленных рабочим, а также начисленных физическим лицам по договорам гражданско-правового характера, предметом которых является выполнение работ и оказание услуг, и по авторским договорам.

Плательщиками взносов в ПФР являются:

— предприятия, организации и учреждения, независимо от формы собственности, осуществляющие предпринимательскую или иную деятельность на территории России;

— фермерские хозяйства и родовые и семейные общины, занимающиеся традиционными отраслями хозяйствования;

— граждане, включая иностранных, применяющие в личном хозяйстве труд наемных работников и выступающие как работодатели;

— граждане, включая иностранных, зарегистрированные в качестве предпринимателей и осуществляющие свою деятельность без образования юридического лица;

— граждане, работающие по прямым контрактам с иностранными предприятиями, не имеющими постоянных представительств на территории России и зарегистрированные в качестве предпринимателей без образования юридического лица.

Если гражданин работает по найму, то взносы за него обязан начислять и уплачивать работодатель.

Освобождены от уплаты взносов а ПФР общественные организации инвалидов и пенсионеров, а также находящиеся в их собственности предприятия, объединения и учреждения, созданные для осуществления уставных целей общественных организаций. Освобождение должно быть подтверждено решением управляющего отделением ПФР по месту нахождения плательщика.

Взносы в ПФР начисляются плательщиками на все виды вознаграждений за работу в денежном или натуральном выражении по всем основаниям, которые включаются в расчет пенсии.

В настоящее время взносы составляют 28 % от облагаемой базы и включаются в состав производственных затрат (издержек обращения).

Взносы начисляются до вычета всех налогов и удержаний, то есть от начисленной суммы. При начислении задолженности по взносам в ПФР от облагаемой заработной платы в учете составляется запись:

За апрель 2004 года:

Д 20.1.1 К 69-2 — 2819,04 руб.

Д 20.1.2 К 69-2 — 5790,40 руб.

Д 25.1 К 69.2 – 2310,84 руб.

Д 96.1 К 69.2 – 2664,09 руб.

Страховые взносы на выплаты, включенные в себестоимость (издержки), также включаются в себестоимость, начисляются за счет тех же источников, что и сами выплаты.

Перечисление взносов в ПФР производиться только в порядке безналичных расчетов и отражается в учете записью:

Дт 69-2 Кт 51 15881,6 рублей.

Ежеквартально в срок до 30 числа месяца, следующего за отчетным кварталом в бухгалтерии плательщика составляют и представляют в отделение ПФР по месту нахождения предприятия «Расчетную ведомость по страховым взносам в ПФР».

Основанием для составления «Расчетной ведомости» служат данные главной книги, первичного учета.

Перейти на страницу: 3

Учет проводок на 70 счете

На счете 70 проводится учет операций по всем видам оплаты труда, которые осуществляет предприятие в пользу своих сотрудников, в том числе:

- зарплаты, премии, бонусы;

- больничные, отпускные, пособия;

- пенсии работающим пенсионерам и т.п.

В зависимости от подразделения, в котором задействован работник, начисления зарплаты и прочих выплат могут отражаться такими записями:

| Дт | Кт | Описание |

| 20 | 70 | Отражено начисление зарплаты рабочим основного производства |

| 23 | 70 | Отражено начисление зарплаты рабочим вспомогательного производства |

| 29 | 70 | Отражено начисление зарплаты рабочим обслуживающего производства |

| 44 | 70 | Отражено начисление зарплаты сотрудникам, обеспечивающих процесс реализации (подразделение сбыта, отдел продаж и т.п.) |

Выплаты в пользу сотрудников проводятся в учете такими записями:

| Дт | Кт | Описание |

| 70 | 50 | Отражена выплата через кассу на основании расходного ордера и расчетной ведомости |

| 70 | 51 | Отражено перечисление средства на карточные счета сотрудников (основание — банковская выписка) |

| 70 | 55 | Отражено перечисление средств со специального банковского счета (основание — банковская выписка) |

Для чего применяется счет 70 в бухгалтерском учете

Счет 70 “расчеты с персоналом по оплате труда” используется согласно Плану счетов для отражения на нем всех расчетов по заработной плате как работникам, осуществляемым деятельность по трудовым договорам, так и по договорам подряда и оказания услуг с физлицами.

На этом счете аккумулируется информация о начислении зарплаты во всех ее составных частях:

- оплата по окладу;

- премии;

- доплаты;

- отпуска;

- компенсации;

- выплата пособий и материальной помощи и т. д.

С помощью данной информации администрация может принимать необходимые решения по затратам на оплату труда. На этом счете обобщается зарплата в целом работников по всем подразделениям компании. С другой стороны в зависимости от корреспондирующего счета можно установить затраты на оплату труда по каждому структурному подразделению.

Здесь отражается информация о наличии имеющейся задолженности как работника по выплаченной ему излишне зарплате, так и самого предприятия по не выданной в установленные сроки оплате труда.

Внимание! На счете 70 также отражаются расчеты с учредителями, которые одновременно являются работниками компании, по начисляемым им дивидендам.

Выплата зарплаты сотрудникам филиала

30.09.2015 года филиал ООО «Металлург» начислил зарплату сотрудникам:

- рабочим металлопрокатного цеха — 412.500 руб.;

- экономистам финансового отдела — 194.300 руб.

03.10.2015 года филиал получил от ООО «Металлург» средства для произведения выплат.

Бухгалтер головного офиса ООО «Металлург» сделал в учете такие записи:

| Дт | Кт | Описание | Сумма | Документ |

| 20 | 79.2 | Начислена зарплата сотрудникам металлопрокатного цеха филиала | 412.500 руб. | Зарплатная ведомость |

| 26 | 79.2 | Начислена зарплата сотрудникам финансового отдела филиала | 194.300 руб. | Зарплатная ведомость |

| 79.2 | 51 | Средства на выдачу зарплаты перечислены филиалу (412.500 руб. + 194.300 руб.) | 606.800 руб. | Платежное поручение |

В учете филиала ООО «Металлург» выплата зарплаты отражается проводками:

| Дт | Кт | Описание | Сумма | Документ |

| 20 | 70 | Начислена зарплата сотрудникам металлопрокатного цеха филиала | 412.500 руб. | Зарплатная ведомость |

| 26 | 70 | Начислена зарплата сотрудникам финансового отдела филиала | 194.300 руб. | Зарплатная ведомость |

| 79.2 | 20 | Расходы на выплату зарплаты сотрудникам металлопрокатного цеха отнесены на расчеты с головным офисом | 412.500 руб. | Зарплатная ведомость |

| 79.2 | 26 | Расходы на выплату зарплаты сотрудникам финансового отдела отнесены на расчеты с головным офисом | 194.300 руб. | Зарплатная ведомость |

| 51 | 79.2 | Зачислены средства от головного офиса для выплаты зарплаты | 606.800 руб. | Банковская выписка |

| 50 | 51 | С расчетного счета сняты средства для выплаты зарплаты | 606.800 руб. | Банковская выписка, приходный кассовый ордер |

| 70 | 50 | Через кассу выплачена зарплата сотрудникам металлопрокатного цеха и финансового отдела | 606.800 руб. | Расходный кассовый ордер |

Начисление зарплаты сотрудниками различных подразделений

ООО «Рукодельница» занимается производством оборудования для швейных мастерских. Рабочие ООО «Рукодельница» заняты на строительстве здания, которое планируется использовать под склад. Сотрудники ООО «Рукодельница» имеют возможность бесплатно посещать бассейн, который числится на балансе предприятия.

В августе 2020 в одном из производственных цехов ООО «Рукодельница» произошел пожар.

По итогам августа 2020 сотрудниками ООО «Рукодельница» начислена зарплата:

- рабочим производственных цехов – 418.500 руб.;

- сотрудникам отдела продаж – 212.300 руб.;

- рабочим, занятым на строительстве здания под склад – 77.400 руб.;

- сотрудникам, обсуживающим бассейн – 32.000 руб.;

- рабочим, которые ликвидировали последствия пожара – 88.200 руб.;

- сотрудникам управленческих подразделений – 133.800 руб.

Операции по начислению зарплаты бухгалтер ООО «Рукодельница» отразил проводками:

| Дт | Кт | Описание | Сумма | Документ |

| 20 | 70 | Отражено начисление зарплаты рабочим производственных цехов | 418.500 руб. | Зарплатная ведомость |

| 44 | 70 | Отражено начисление зарплаты сотрудникам отдела продаж | 212.300 руб. | Зарплатная ведомость |

| 08 | 70 | Отражено начисление зарплаты рабочим, занятым на строительстве здания под склад | 77.400 руб. | Зарплатная ведомость |

| 91.2 | 70 | Отражено начисление зарплаты рабочим, которые ликвидировали последствия пожара, а также сотрудникам, обслуживающим бассейн (32.000 руб. + 88.200 руб.) | 120.200 руб. | Зарплатная ведомость |

| 26 | 70 | Отражено начисление зарплаты сотрудникам управленческих подразделений | 133.800 руб. | Зарплатная ведомость |