Начисление налогов и их уплата отражается на счете 68 «Расчеты по налогам и сборам». Для более удобного учета счет 68 разбивается на несколько субсчетов, на каждом из которых учитываются разные налоги. Такое разделение позволит сделать учет более прозрачным и даст понять, по какому налогу какая задолженность перед бюджетом, а по какому бюджет должен организации. Аналогичным образом на субсчета разбивается счет 69 “Расчеты по социальному страхованию и обеспечению”. В статье мы поговорим об особенностях учета по счету 68, а также рассмотрим типовые проводки и примеры операций с налогами и сборами.

Счет 68: особенности использования

Счет 68 используется для отражения операций по начислению и перечислению налогов и сборов, которые организация уплачивает в бюджет федерального и регионального уровней. Как правило, на счете 68 предприятия проводят суммы обязательств по налогу на добавленную стоимость (НДС), налогу на прибыль (НнП), налогу на имущество и т.п.

Начисление сумм налога отражается по К68, при перечислении средств в бюджет и при принятии налога к вычету используют Д68.

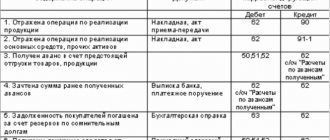

Рассмотрим типовые проводки:

| Дебет | Кредит | Описание | Документ |

| 68 | 19 | Сумма налога списана в зачет (при приобретения товаров, услуг, работ) | Товарная накладная, акт |

| 68 | 50, 51, 55 | Сумма налога перечислена в бюджет | Платежное поручение, расходный кассовый ордер |

| 10, 15 | 68 | Включение в стоимость материалов (запасов) сумма невозмещаемого налога | Товарная накладная |

| 20, 23, 29 | 68 | Учтена в производственных расходах сумма начисленного налога | Акты, накладные, лимитно-заборные карты |

| 44 | 68 | Начисленный налог учтен в составе реализационных расходов | Акты, накладные, отчеты о расходах |

Ключевые операции по НДС

При взаимодействии с контрагентами, например, в ходе отгрузки товаров либо закупа услуг, компании сталкиваются с проведением расчетов относительно НДС. В данном случае в качестве базовых операций по данному платежу бухгалтера выделяют:

- начисление суммы обозначенного вида обязательного платежа;

- ведение записей по входной пошлине;

- вычеты;

- корректировка суммы обязательств по данному виду платежа;

- возмещение выплаченных сумм из государственного бюджета;

- перечисление средств в рамках расчетов по обозначенному платежу в казну.

Видео-урок: Счет 68 в бухгалтерском учете.

Видео урок по основным операциям по счету 68 бухгалтерского учета, ключевые проводки, практические примеры. Ведет урок консультант и эксперт сайта “Бухгалтерский учет для чайников”, главный бухгалтер Гандева Н.В. ⇓

Вы можете скачать презентацию к видео уроку по ссылке ниже.

Скачать презентацию “Счет 68 в бухгалтерскому учете” в формате PDF

| Купить ★ книгу-бестселлер “Бухучет с нуля” для чайников(пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Отражение операций с НДС

В зависимости от рода деятельности предприятие может осуществлять различные операции с НДС. Основные из таких операций рассмотрим на примерах.

НДС при осуществлении вклада в уставный капитал другой организации

В январе 2020 АО “Янтарь” приобрело у ООО “Рубин” партию строительно-ремонтных материалов стоимостью 48.350 руб., НДС 7.375 руб. В марте 2020 АО “Янтарь” приобрело долю в уставном капитале АО “Аметист”. Стоимость доли – 54.280 руб. Строительные материалы, ранее приобретенные у ООО “Рубин”, были переданы в счет погашения задолженности по вкладу в уставный капитал АО “Аметист”.

Данные операции были отражены в учете АО “Янтарь” следующими записями:

| Дебет | Кредит | Описание | Сумма | Документ |

| 10 | 60 | Поступили строительные материалы, приобретенные у ООО “Рубин” (48.350 руб. – 7.375 руб.) | 40.975 руб. | Товарная накладная |

| 19 | 60 | Отражена сумма НДС по приобретенным стройматериалам | 7.375 руб. | Счет-фактура |

| 68 НДС | 19 | НДС от стоимости стройматериалов принят к вычету | 7.375 руб. | Счет-фактура |

| 58 | 76 | Учтено приобретение доли в АО “Аметист” | 54.280 руб. | Договор купли-продажи |

| 76 | 10 | Отражена передачи стройматериалов в счет погашения задолженности по вкладу в уставный капитал АО “Аметист” | 40.975 руб. | Акт приема-передачи |

| 19 | 68 НДС | Сумма НДС по приобретенным стройматериалам, ранее принятая к вычету, восстановлена | 7.375 руб. | Акт приема-передачи стройматериалов, Счет-фактура |

| 58 | 19 | Учтена сумма НДС, восстановленная при осуществлении вклада в уставный капитал “Аметиста” | 7.375 руб. | Акт приема-передачи стройматериалов, Счет-фактура |

| 76 | 91.1 | Учтена сумма дохода от передачи стройматериалов (54.280 руб. – 40.975 руб.) | 13.305 руб. | Акт приема-передачи стройматериалов, Счет-фактура |

| 68 Налог на прибыль | 99 ПНО | Учтена сумма постоянного налогового актива (13.305 руб. * 20%) | 2.661 руб. | Бухгалтерская справка-расчет |

НДС при реализации товаров

В апреле 2020 АО “Эверест” реализовало ООО “Казбек” партию товаров – 12 надувных лодок для рыбалки:

- отпускная цена одной лодки – 94.350 руб., НДС 14.392 руб.;

- себестоимость единицы товара – 73.150 руб.

Бухгалтер АО “Эверест” отразил данные операции следующими записями:

| Дебет | Кредит | Описание | Сумма | Документ |

| 45 | 43 | Учтена себестоимость партии лодок, реализованных ООО “Казбек” (73.150 руб. * 12 ед.) | 877.800 руб. | Калькуляция себестоимости |

| 76 | 68 НДС | Отражена сумма НДС от стоимости реализации (14.392 руб. * 12 ед.) | 172.704 руб. | Счет-фактура |

| 51 | 62 | Зачислены средства от ООО “Казбек” в счет оплаты за партию надувных лодок (94.350 руб. * 12 ед.) | 1.132.200 руб. | Банковская выписка |

| 62 | 90.1 | Учтена сумма выручки от реализации лодок | 1.132.200 руб. | Товарная накладная |

| 90.2 | 45 | Себестоимость реализованных лодок списана на расходы | 877.800 руб. | Калькуляция себестоимости |

| 90.3 | 76 | Учтена сумма НДС от выручки | 172.704 руб. | Счет-фактура |

НДС от суммы полученных авансов

Между АО “Стимул” и ООО “Рубикон” заключен договор на поставку корпусной мебели стоимостью 1.143.850 руб., НДС 174.486 руб. 12.01.2016 в счет поставщика АО “Стимул” поступила предоплата в размере 100% от стоимость поставки мебели. 15.01.2016 со склада АО “Стимул” была проведена отгрузка мебели ООО “Рубикон”.

В учете АО “Стимул” бухгалтер сделал такие записи:

| Дебет | Кредит | Описание | Сумма | Документ |

| 51 | 62.2 | Зачислены средства от ООО “Рубикон” в счет предоплаты за поставку корпусной мебели | 1.143.850 руб. | Банковская выписка |

| 76 Авансы полученные | 68 НДС | Учтена сумма НДС от полученной предоплаты | 174.486 руб. | Счет-фактура |

| 62.1 | 90.1 | Со склада АО “Стимул” проведена отгрузка мебели ООО “Рубикон” | 174.486 руб | Товарная накладная |

| 90.3 | 68 НДС | Отражена сумма налога от реализации мебели | 174.486 руб. | Счет-фактура |

| 62.2 | 62.1 | Отражено погашение задолженности ООО “Рубикон” ранее перечисленным авансом | 1.143.850 руб. | Банковская выписка, товарная накладная |

| 68 НДС | 76 Авансы полученные | Сумма НДС принята к вычету | 174.486 руб. | Счет-фактура |

НДС при расторжении договора

В июне 2020 АО “Европа” заключило договор с ООО “Азия” на выполнение работ по ремонту производственной линии цеха №2. Стоимость работ (327.350 руб., НДС 49.934 руб.) была перечислена в виде аванса на расчетный счет ООО “Азия”. В августе 2020 договор с ООО “Азия” был расторгнут, работы выполнены не были, средства возвращены на счет АО “Европа”.

При отражении операций, бухгалтером ООО “Азия” были сделаны такие записи:

| Дебет | Кредит | Описание | Сумма | Документ |

| 51 | 62 Авансы полученные | Зачислены средства в счет предоплаты от АО “Европа” на выполнение ремонта производственной линии цеха №3 | 327.350 руб | Банковская выписка |

| 62 Авансы полученные | 68 НДС | Начислена сумма НДС от аванса, полученного от АО “Европа” | 49.934 руб. | Счет-фактура |

| 68 НДС | 51 | Перечислена сумма НДС в бюджет – 1/3 от суммы квартальных обязательств (49.934 руб. / 3 мес.) | 16.644 руб. | Налоговая декларация |

| 62 Авансы полученные | 51 | Перечислены средства в пользу АО “Европа” в качестве возврата ранее полученного аванса | 327.350 руб | Платежное поручение |

| 68 НДС | 62 Авансы полученные | Сумма НДС принята к вычету | 49.934 руб. | Налоговая декларация |

НДС при безоплатной передаче имущества

АО “Меценат” осуществлена безоплатная передача диагностического оборудования “Центру здоровья”:

- себестоимость оборудования – 874.650 руб.;

- цена оборудования для диагностики согласно отчету об оценке – 1.112.420 руб.

АО “Меценат” сделаны проводки:

| Дебет | Кредит | Описание | Сумма | Документ |

| 91.2 | 41 | Переданное оборудование отражено в составе расходов | 874.650 руб. | Товарная накладная |

| 91.2 | 68 НДС | Учтена сумма НДС (1.112.420 руб. * 18% / 118%) | 169.691 руб. | Акт приема-передачи |

Что показывает кредит счета 68?

По дебету отражается информация по перечислению налогов в бюджет или уменьшению налоговых обязательств иным способом, например, путем принятия к вычету НДС. Так, по дебету накапливаются суммы НДС, списанные со счета 19. Дебет счета 68 показывает (а точнее, итоговое сальдо), что имеется переплата по налогам.

Сальдо по кредиту счета 68 показывает, что у налогоплательщика возникла задолженность по уплате налогов. Кредитовое сальдо отражается в пассиве баланса в строке 1520 (п. 20 ПБУ 4/99).

По кредиту счета 68 проводится начисление всех обязательных налогов и сборов, которые уплачивает данный налогоплательщик. Так, в корреспонденции со счетом 99 кредитуются суммы налога на прибыль, со счетом 70 — подоходного налога и т. д.

Проводки по кредиту счета 68 выглядят так:

- Дт 08 Кт 68 — начисление налога на землю, которая приобретена для строительства;

- Дт 15 Кт 68 — отражены расходы по уплате налогов при заготовке материалов;

- Дт 20 (23, 26, 29, 41, 44) Кт 68 — произведено начисление налогов и сборов;

- Дт 51 (55) Кт 68 — возврат переплаты/возмещения налогов на счет налогоплательщика;

- Дт 70 (75) Кт 68 — удержан подоходный налог заработка сотрудников (дивидендов учредителей);

- Дт 90 Кт 68 — начисление НДС, акциза при продаже товарно-материальных ценностей;

- Дт 91 (98) Кт 68 — начисление налогов по видам деятельности, не являющимся основными;

- Дт 99 Кт 68 — начисление налога на прибыль.

Учет операции по налогу на прибыль

Рассмотрим пример расчета и оплаты налога на прибыль (НнП).

АО “Топаз” по итогам 3 квартала 2020 получило прибыль в размере 1.941.800 руб. Отражая операции с налогом на прибыль в 3 квартале 2015, бухгалтер АО “Топаз” сделал проводки:

| Дебет | Кредит | Описание | Сумма |

| 99 | 68 НнП | Сумма условного налога на прибыль отражена в составе расходов (1.941.800 руб. * 20%) | 388.360 руб. |

| 99 | 68 НнП | Сумма ПНО отражена в составе расходов | 33.750 руб. |

| 68 НнП | 77 | Учтена возникшее отложенное налоговое обязательство | 4.350 руб. |

| 77 | 68 НнП | Отражено погашение отложенного налогового обязательства | 2.150 руб. |

| 09 | 68 НнП | Учтена возникшее отложенный налоговый актив | 9.120 руб. |

| 68 НнП | 09 | Отражено погашение отложенного налогового актива | 3.430 руб. |

Для определения суммы НнП бухгалтер АО “Топаз” сделал следующий расчет:

сумма текущего НнП – 425.600 руб. ((388.360 руб. + 33.750 руб. – (4.350 руб. – 2150 руб.) + (9.120 руб. – 3.430 руб.)).

Данные показатель соответствует информации, указанной в налоговой декларации.

Оплата НнП была отражена такими записями:

| Дебет | Кредит | Описание | Сумма | Документ |

| 68 НнП | 51 | Сумма НнП за 3 картал 2020 перечислена в федеральный бюджет | 42.560 руб. | Платежное поручение |

| 68 НнП | 51 | Сумма НнП за 3 картал 2020 перечислена в местный бюджет | 383.040 руб. | Платежное поручение |

Субсчета счета 68

68.1 – предназначен для отражения расчетов по НДФЛ.

68.2 – отражает сведения по начислению и уплате НДС.

68.3 – предназначен для учета акцизов.

68.4 – для начисления и уплаты налога на прибыль.

68.7 – субсчет может быть использован владельцами транспортных средств, уплачивающих транспортный налог.

68.8 – отражаются данные по начислению и уплате налога на имущество.

В зависимости от особенностей деятельности и применяемого налогового режима могут открывать дополнительные субсчета, например:

68.11 – ЕНВД

68.12 – УСН

Дебет счета 68 предназначен для учета оплаченных сумм налогов и сборов, перечисленных в бюджет. Также по дебету указывается НДС, предъявленный поставщиками и направленный к вычету (возмещению из бюджета).

Дебет сч.68 корреспондирует с кредитом счетов, на которых отражает движение денежных средств (наличных, безналичных), а также с кредитом сч.19 «НДС по приобретенным ценностям».

Кредит счета 68 предназначен для отражения сумм начисленных налогов, которые подлежат уплате в бюджет.

Кредит сч.68 корреспондирует с дебетом различных счетов, выбор которых зависит от вида налога.

Счет 68 – активный или пассивный?

Все организации вне зависимости от своего статуса признаются налогоплательщиками. Состояние расчетов с бюджетом отражает счет 68 «Расчеты по налогам и сборам». Анализ записей дает представление о начисленных и исполненных обязательствах, наличии кредитовой или дебетовой задолженности по налогам.

Организации и предприниматели по итогам своей экономической деятельности должны часть своих средств перечислять в пользу бюджета. Такие же обязанности присутствуют и у физических лиц.

Начисление налогов у юридических лиц отражает 68 счет в бухгалтерии. Операции по уплате бюджетных обязательств также формирует бухгалтерский счет 68.

Записи содержат данные о начисленных и уплаченных налоговых обязательствах самой организации, отражается состояние налогов, удержанных с работников, приводятся данные о косвенных налогах, в том числе заявленных к вычету.

Счет 68 в бухгалтерском учете может иметь и дебетовое, и кредитовое сальдо, в зависимости от характера задолженности. В случае переплаты налоговых обязательств сальдо становится дебетовым. При наличии задолженности, напротив, сумма, которую требуется перечислить в бюджет, располагается на кредитовых остатках.

Аналитический учет по счету 68 ведется отдельно по каждому виду налога. Итоговый результат суммируется, при этом по одним платежам сальдо может принимать дебетовое значение, по другим ― кредитовое.

Таким образом, счет 68 относится к группе активно-пассивных счетов. Сальдо по этим записям является развернутым, то есть дебетовое отражается в активе баланса, кредитовое же входит в состав пассива.

Начисление налоговых обязательств по итогам экономической деятельности происходит с использованием счета 68. Каждому виду налога, которые должна перечислять организация, соответствует свой субсчет.

По способам начисления различают следующие виды налогов:

- Имущественные. Платятся за владение каким-либо объектом ― транспортом, землей, имуществом на балансе организации. Налоги рассчитываются исходя из стоимости облагаемой базы, не зависят от результатов деятельности фирмы.

- Косвенные налоги входят в стоимость товара или предоставленных услуг (НДС, акцизы, таможенные сборы). Конечным плательщиком считается непосредственный потребитель.

- Налоги по результатам экономической деятельности. Рассчитываются на основании полученной прибыли.

Кредит счета 68 показывает начисленные суммы, которые необходимо перечислить в бюджет. Данные должны совпадать с результатами налоговой отчетности ― декларациями, расчетами. Дебет 68 счета показывает операции по погашению задолженности или по уменьшению суммы налоговых обязательств.

Аналитический учет осуществляется по всем видам налогов. Корреспонденция счета 68 зависит от характера операции, как характеризуется в отдельных случаях 68 счет ― активный или пассивный. Так, дебет сч. 68 формируется в следующих случаях:

- При уплате в бюджет ― Дт 68 ― Кт 51.

- При наличии «входящего» НДС ― Дт 68 ― Кт 19 ― принять к вычету НДС за полученные товары, услуги.

По кредиту счет 68 в бухгалтерском учете проводки может формировать следующие:

- Дт 99 ― Кт 68 ― начисление налога на прибыль;

- Дт 91 ― Кт 68 ― отражен НДС от реализации по прочим (не основным) видам деятельности;

- Дт 90 ― Кт 68 ― НДС учтен в стоимости товара;

- Дт 70 ― Кт 68 ― начислен НДФЛ при расчете заработной платы, используется счет 68. 1.

При зачете налоговых обязательств проводка будет выглядеть следующим образом:

- Дт 68 ― Кт 68, по сч. 68 субсчета будут соответствовать видам налогов, которые участвуют в операции. Зачет налогов проводится при наличии подтверждения налоговой инспекции в рамках бюджетов одного вида (федерального, регионального, местного).

Пример 1

Начислена заработная плата в размере 45 000 рублей. Удержан и перечислен в бюджет НДФЛ в сумме 5850 рублей. Для отражения налога на доходы физических лиц в проводках используется счет 68 1:

- Дт 26 ― Кт 70 ― 45 000 рублей ― начислена заработная плата;

- Дт 70 ― Кт 68 1 ― 5850 рублей ― удержан НДФЛ;

- Дт 68 1 ― Кт 51 ― 5850 рублей ― НДФЛ перечислен в бюджет.

Пример 2

Приобретены товары на сумму 47 200 рублей, в том числе НДС 18% 7200 рублей. Изготовлена для реализации продукция на сумму 88 500 рублей, в том числе НДС 18% 13 500 рублей. Необходимо перечислить в бюджет налог на сумму 6 300 рублей. НДС отражается как 68 субсчета 2.

- Дт 26 ― Кт 60 ― 40 000 рублей ― оприходован товар от поставщика;

- Дт 19 ― Кт 60 ― 7200 рублей ― отражен «входной» НДС;

- Дт 62 ― Кт 90 ― 88 500 рублей ― реализация продукции покупателю;

- Дт 90 ― Кт 26 ― 75 000 рублей ― отражена себестоимость реализованного товара без НДС;

- Дт 90 ― Кт 68 2 ―13 500 рублей ― начислен НДС при реализации товара покупателям;

- Кт 68 2 ― Дт 19 ― 6300 рублей ― сумма НДС к уплате.

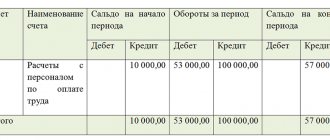

Анализ счета 68

Более подробно состояние расчетов по налогам предприятия можно увидеть, проанализировав субсчета к счету 68. Каждому налогу или сбору соответствует отдельный субсчет, расчеты также ведутся обособленно друг от друга. Действующий перечень закрепляется в учетной политике субъекта, план счетов 68 счет может подразделять следующим образом:

- 68 01 счет бухгалтерского учета отражает состояние расчетов о НДФЛ за наемных работников;

- 68 02 ― счет, отражающий начисленный НДС;

- 68 03 ― акцизы;

- 68 04 ― налог на прибыль;

- 68 06 ― налог на землю;

- 68 07 ― транспортный налог;

- 68 08 ― налог на имущество организаций;

- 68 10 ― прочие платежи в бюджет;

- 68 11 ― ЕНВД;

- 68 12 ― налог, уплачиваемый в связи с применением УСН.

Субсчета 68 счета бухгалтерского учета используются, в зависимости от вида и характера деятельности экономического субъекта. Представленный список может быть дополнен или сокращен.

Оборотно-сальдовая ведомость по счету 68 содержит сводные сведения, может рассматриваться как в целом по обязательствам организации, так и отдельно по каждому виду.

Бухгалтерский счет 68 используется с целью обобщения данных по расчетам предприятия/ИП перед госбюджетом по налогам и обязательным сборам. Начисленные и подлежащие уплате суммы налогов отражаются по кредиту счета, а суммы перечислений в бюджет — по дебету.

Исходя из этого возникает вопрос, счет 68 активный или пассивный? Поскольку у него может быть как кредитовое, так и дебетовое сальдо на конец отчетного периода, то счет является активно-пассивным. Разберемся далее подробно, что показывают обороты по дебету и кредиту счета и какой можно сделать вывод об итоговом сальдо, которое формируется на конец/начало отчетного периода.

Хозоперации по счету 68 отражаются в разрезе возникающих обязательств по уплате налогов. Учет обязательных страхвзносов, которые платятся в пользу госбюджета и контролируются налоговой, производится на счете 69.

Все организации вне зависимости от своего статуса признаются налогоплательщиками.

Состояние расчетов с бюджетом отражает счет 68 «Расчеты по налогам и сборам».

Анализ записей дает представление о начисленных и исполненных обязательствах, наличии кредитовой или дебетовой задолженности по налогам.