Для чего применяется счет 08 в бухгалтерском учете

08 счет бухгалтерского учета это счет, предназначенный для накопления сумм затрат на приобретение или строительство внеоборотного актива с целью формирования его первоначальной стоимости.

При этом к внеоборотным активам относятся основные средства, нематериальные активы, доходные вложения во внеоборотные активы, земельные участки, другие объекты природопользования.

На этом счете отражается информация о затратах при капитальном новом строительстве, реконструкции, модернизации переоснащения уже действующих средств, стоимости приобретения движимого и недвижимого имущества, земельных участков, покупки объектов НМА, продуктивного и рабочего скота, включаемого в основное стадо, затраты на создание многолетних насаждений.

Отражение на счете 08 этих данных позволяет формировать своевременно полную информацию о всех произведенных затратах, осуществлять контроль за всеми стадиями ввода в эксплуатацию объектов, а также устанавливать в соответствии с действующими правилами первоначальную стоимость объекта внеоборотных активов.

На счете первоначальная стоимость каждого объекта формируется на основании произведенных компанией фактических расходов.

Внимание! При этом важно понимать, что как только объект введен в эксплуатацию, его стоимость нельзя больше продолжать учитывать на счете 08. Для этого должны использоваться соответствующие счета бухучета – 01, 03, 04.

Нематериальные активы и 08-й счет

Нематериальные активы (НМА) — активы, обладающие определенной стоимостью, способные приносить доход предприятию, но при этом не имеющие выраженной вещественно-материальной формы. Правила учета НМА установлены ПБУ 14/2000. ПБУ 17/2 устанавливает правила учета расходов на научно-исследовательские, опытные, конструкторские и технологические разработки.

На 08-м счете имеется два субсчета, на которых происходит накопление информации о нематериальных активах. Это субсчета 08-5 «Приобретение нематериальных активов» и 08-8 «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ».

При этом если результаты проведенных научных исследований, опытов, конструкторской документации и разработанных технологий найдут свое применение в процессе производства продукции (работ, услуг) или в управленческой деятельности предприятия, то расходы на их осуществление по завершении работ списываются с кредита 08-8 в дебет 04-го счета «Нематериальные активы».

Если же в результате исследований, опытов, конструкторских разработок или опробования технологий не получены позитивные результаты либо если эти результаты не внедряются в производство продукции (работ, услуг) или не оказывают влияния на управленческие процессы в организации, то такие расходы с кредита 08-8 списываются в дебет 91 «Прочие доходы и расходы».

Субсчет 08-5 «Приобретение нематериальных активов» имеет отношение к тем НМА, которые приобретаются в несколько стадий, имеют сопутствующие затраты. Все эти расходы до завершения процесса получения прав на НМА собираются на субсчете 08-5. По завершении процесса приобретения при получении документов, подтверждающих права на владение объектами НМА или права на пользование ими, расходы с кредита 08-5 списываются в дебет 04-го счета.

Часто возникает вопрос: является ли НМА проектно-конструкторская документация на возведение объектов основных средств? У организации, которая разрабатывает проектно-конструкторскую документацию, эти объекты интеллектуальной собственности являются НМА и расходы по их созданию собираются на субсчете 08-8, если такой актив не обладает признаками «товара» для такой организации и не предназначен для продажи/перепродажи его.

У организаций, получающих в результате договорных отношений эту документацию, а вместе с нею и права пользоваться ею, передавать третьим лицам, такая документация тоже должна относиться к составу НМА. А вот если в договоре на создание проектно-конструкторской документации нет указания, что вместе с документами передаются и права распоряжаться данной интеллектуальной собственностью от исполнителя к заказчику, то расходы на создание проекта и разработку конструкторской документации необходимо относить на расходы по созданию (возведению) того объекта ОС, относительно которого такая документация создавалась.

Характеристика счета

На вопрос какой счет 08 активный или пассивный, отвечает План счетов бухгалтерского учета, который устанавливает, что он является активным, и отражается в балансе в составе внеоборотных активов в первом разделе.

Первоначальное сальдо по дебету счета 08 показывает стоимость произведенных затрат на приобретение и строительство внеобротных активов, которые еще не были приняты в эксплуатацию. По дебету счета отражается производимые затраты на создание или покупку долгосрочных объектов, а по кредиту надо отражать стоимость переданного в эксплуатацию имущества.

Сальдо на конец периода показывает сумму произведенных субъектом затрат на создание или приобретение внеоборотных активов, которые еще не прошли процесс ввода в эксплуатацию. Рассчитывается оно как сумма остатка по счету 08 на начало периода плюс оборот по дебету счета и вычитанием кредитового оборота.

Что с амортизацией по вложениям во внеоборотные активы

Приказ Минфина № 94н однозначно определил, начисляется ли амортизация с 08 счета: нет. Амортизация может начисляться только с месяца, следующего за месяцем, в котором имущество было принято к учету. Следовательно, пока актив числится на сч. 08 в составе капитальных вложений, начислять амортизацию нельзя.

Когда имущество принято к учету по основному бухсчету (01, 05), начисляйте амортизацию в соответствии с выбранным методом исчисления амортизационных отчислений. Например, линейным методом или методом пропорционально объему произведенной продукции.

Однако отнести амортизацию, начисленную по ОС и НМА, участвующих в создании или приобретении имущества, можно.

Какие применяются субсчета

Аналитический учет незаконченных внеоборотных активов ведется по группам данного имущества.

К счету 08 могут быть открыты следующие субсчета:

- «Приобретение земельных участков» – для отражения затрат на покупку землю.

- «Приобретение объектов природопользования» – для учета сумм расходов на покупку объектов природопользования.

- «Строительство ОС» – для учета затрат на строительство основных средств. Здесь учитываются стоимость приобретенного оборудования требующего монтажа, и сами затраты на этот процесс. Внутри субсчета аналитика может вестись по составляющим затрат (материалы, зарплата, отчисления и т.д.)

- «Приобретение ОС» – для учета стоимости покупки основных средств. Если ОС не требует монтажа, то оно учитывается на данном субсчете.

- «Приобретение НМА» – для учета затрат на покупку НМА.

- «Перевод молодого скота в основное стадо» – в животноводстве когда скот выращивается самостоятельно хозяйствующим субъектом.

- «Приобретение взрослого скота» – в животноводстве при покупке взрослого поголовья скота.

- «Закладка и выращивание многолетних растений» – в растениеводстве для учета затрат на выращивание деревьев.

- «Приобретение ОС в лизинг».

- «Прочие незавершенные вложения»

Вам будет интересно:

76 счет бухгалтерского учета — в каком случае используется, характеристики, проводки

Аналитический учёт и списание средств

Аналитический учёт по счёту 08 ведется на основании учитываемых активов организации. Он отражает затраты на:

- строительство и приобретение объектов основных средств;

- покупку нематериальных активов;

- технологические исследования и разработку;

- формирование основного стада.

После выявления итоговой цены на вышеназванные активы, их стоимость переводится со счета 08 на другие счета. В случае, если цена покупки актива не подлежит изменению, счёт 08 выполняет транзитную функцию.

Важно: в итоговую стоимость актива входят все связанные с ним дополнительные расходы. НДС при этом относится к счёту 19.

Помимо прочего, через счёт 08 проводятся вклады в уставной капитал организации, а также приобретенные, созданные и безвозмездно полученные активы.

Проверить правильность работы со счётом 08 поможет оборотно-сальдовая ведомость. Нулевое значение сальдо и равенство оборотов будут означать, что все проводки осуществлены без ошибок.

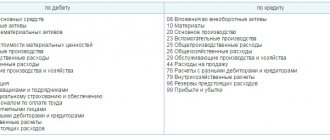

С какими счетами корреспондирует

Счет 08 может корреспондировать со следующими счетами.

По дебету счета 08 в кредит счетов:

- Счет 02 — при начислении амортизации ОС, которые используются при модернизации или создании других ОС;

- Счет 05 — при начислении амортизации НМА, которые применялись для создания других объектов ОС либо НМА;

- Счет 07 — в части стоимости оборудования, которое передано на установку на объект;

- Счет 10 — в части стоимости материалов, которые применялись для строительства либо модернизации объекта ОС;

- Счет 11 — при переводе молодых животных в основное стадо;

- Счет 16 — в части отклонения в цене запасов, которые использовались в создании объекта ОС;

- Счет 19 — при списании налога НДС, который не подлежит возмещению из бюджета;

- Счет 23 — при списании расходов вспомогательных производств на увеличение стоимости объекта капвложений;

- Счет 26 — при списании общехозяйственных расходов на увеличение стоимости объекта капвложений;

- Счет 60 — при отражении поступивших от поставщиков внеоборотных активов, отражении затрат на строительство;

- Счет 66 — при начислении процентов по краткосрочным займам и кредитам, при помощи которых был приобретен объект капвложений (до момента принятия к эксплуатации);

- Счет 67 – при начислении процентов по долгосрочным займам и кредитам, при помощи которых был приобретен объект капвложений (до момента принятия к эксплуатации);

- Счет 68 — при списании на объект капвложений сумм невозмещаемых налогов;

- Счет 69 — при отражении начисления соцвзносов на зарплату работников, которые были заняты на работах с объектом капвложений;

- Счет 70 — при начислении зарплаты работникам, которые были заняты на работах с объектом капвложений;

- Счет 71 — при списании расходов по подотчетным лицам на объект капвложений;

- Счет 75 — при внесении одним из учредителей объекта капвложений как вклада в уставный капитал;

- Счет 76 — при отражении прочих услуг, связанных со вводом в эксплуатацию объекта капвложений;

- Счет 79 — при поступлении либо передаче объектов капвложений в головную организацию либо филиал;

- Счет 80 — при передаче объекта капвложений как взноса по договору совместной деятельности;

- Счет 86 — при поступлении объекта капвложений в виде инвестиций либо финансирования;

- Счет 91 — при оприходовании МЦ, которые были выявлены в результате инвентаризации и предназначены для использования при работе с объектом капвложений;

- Счет 94 — на объект капвложения списаны суммы ранее выявленных недостач и потерь;

- Счет 96 — при создании резервов за счет объекта капвложений;

- Счет 97 — списаны на стоимость объекта капвложений расходы будущих периодов;

- Счет 98 — учтены объекты капвложений, полученные даром.

Вам будет интересно:

Счет 10 в бухгалтерском учете: для чего применяется, характеристики, субсчета, проводки

По кредиту счета он корреспондирует с дебетом следующих счетов:

- Счет 01 — при вводе в эксплуатацию капвложения как объекта ОС;

- Счет 03 – при вводе в эксплуатацию капвложения, которое предполагается сдавать в аренду;

- Счет 04 – при вводе в эксплуатацию капвложения как объекта НМА;

- Счет 76 — при списании части стоимости капвложения как страхового возмещения, при предъявлении претензий подрядчикам и т. д.

- Счет 79 – при поступлении либо передаче объектов капвложений в головную организацию либо филиал;

- Счет 80 — при возврате объекта капвложений при прекращении договора совместной деятельности;

- Счет 91 — при списании убытков, продажи части капвложения, выбытии и т. д.

- Счет 94 — списаны выявленные недостачи или потери во вложениях в активы;

- Счет 99 — списание на убытки части стоимости объекта капвложения (в результате ЧС, стихийного бедствия и т.д.)

Учет предмета лизинга на балансе лизингополучателя в 1С: Бухгалтерии предприятия 8

Опубликовано 28.11.2015 22:07 Автор: Administrator Лизинг — это всегда определенные трудности для бухгалтера. Особенно много вопросов возникает при учете предмета лизинга на балансе лизингополучателя. В этой статье попробуем разобраться, как работать с новыми возможностями программы 1С: Бухгалтерия предприятия 8 в данной ситуации. В настоящее время в программе автоматизированы такие операции, как поступление имущества в лизинг, принятие его к учету, начисление по нему амортизации, отражение текущих платежей по лизингу, в том числе списание НДС по этим платежам, а также выкуп имущества полученного в лизинг.

Первая операция отражается документом «Поступление в лизинг». Для перехода к документу выбираем раздел «ОС и НМА».

В выбранном документе нужно будет указать сумму всех платежей по договору лизинга, то есть полную стоимость вместе с выкупной.

Еще потребуется отметить счета учета арендных обязательств и учета НДС по арендным обязательствам. Ведь если обратить внимание на план счетов, то можно заметить, что он пополнился субсчетами для учета операций с лизинговым имуществом, в том числе учтены операции в иностранной валюте и в условных единицах.

При проведении документа поступления будут сформированы проводки в дебет счета внеоборотных активов и сформирован отложенный НДС. Важно отметить, что право собственности на арендованное имущество не переходит. Счет-фактура по данной операции не выставляется.

Чтобы ввести объект основных средств в эксплуатацию обращаемся к документу «Принятие к учету ОС», который расположен в том же разделе «ОС и НМА».

Чем отличается данное принятие, от обычного принятия к учету? Во-первых, способ поступления — «По договору лизинга». То есть на закладке «Внеоборотный актив» требуется в поле «Способ поступления» выбрать значение «По договору лизинга». На основании этого действия появятся реквизиты «Контрагент» и «Договор», которые также необходимо заполнить — это второе отличие документа. «Контрагент» в данном случае — это лизингодатель, а «Договор» — договор лизинга.

В-третьих, счета учета. На закладке «Бухгалтерский учет» указывается счет учета (01.03), а также параметры начисления и счет учета амортизации (02.03).

В-четвертых, сумма по налоговому учету — это сумма расходов лизингодателя. Следовательно, на закладке «Налоговый учет», указываем первоначальную стоимость для целей налогового учета. Эта стоимость есть сумма расходов лизингодателя на приобретение предмета лизинга. Также необходимо заполнить способ отражения расходов по лизинговым платежам и не забываем про параметры начисления амортизации. Исходя из того, что имущество числится на балансе лизингополучателя, то в поле «Порядок включения стоимости в состав расходов» указывается «Начисление амортизации», и устанавливается флаг «Начислять амортизацию».

Когда данный документ проведен, получаем отражение первоначальной стоимости имущества, которое получено в лизинг, по дебету счета 01.03. По бухгалтерскому учету будет стоимость без НДС, а по налоговому — сумма затрат лизингодателя. На дебете счета 01.К увидим разницу между первоначальной стоимостью предмета лизинга в БУ и НУ, а счет 08.04 закроется.

Что касается субсчета 01.К «Корректировка стоимости арендованного имущества», то он учитывает неамортизируемую в НУ часть стоимости основных средств организации, находящихся в аренде.

На основании договора необходимо осуществлять ежемесячное начисление лизинговых платежей, которое происходит с помощью документа «Поступление (акт, накладная)» с видом операции «Покупки».

В расчетах требуется внести счет по учету задолженности по лизинговым платежам, в зависимости от конкретной ситуации: 76.07.2, 76.27.2 или 76.37.2. В табличной части указывается счет учета арендных обязательств, также выбираем по необходимости: 76.07.1, 76.27.1 или 76.37.1.

Ниже табличной части можем внести и зарегистрировать счет-фактуру, тогда НДС будет принят к вычету.

После проведения документа мы видим отражение начисления очередного лизингового платежа, списание части арендных обязательств, списание суммы «отложенного» НДС и отражение «входного» НДС с суммы начисленного лизингового платежа. Так как мы рассматриваем имущество, которое числится на балансе лизингополучателя, то его стоимость погашается посредством амортизационных отчислений. Для расчета суммы амортизации за месяц как для бухгалтерского, так и налогового учета, требуется выполнить закрытие месяца.

При обращении к обработке «Закрытие месяца» видим актуальные для нашей ситуации регламентные операции: «Амортизация и износ основных средств» и «Признание в НУ лизинговых платежей». При выполнении первой из этих операций, суммы начисленной по счету 02.03 амортизации списываются на расходы. При реализации следующей регламентной операции вычисляется разница между лизинговыми платежами, которые были внесены через документы поступления, и начисленной амортизацией в налоговом учете. Когда работаем с закрытием месяца можем воспользоваться справкой-расчетом «Признание расходов по ОС, поступившим в лизинг».

Выбранный отчет иллюстрирует суммы лизинговых платежей в бухгалтерском и налоговом учете лизингополучателя.

Если вдруг уже после принятия к учету лизингового имущества, потребовалось изменить способ отражения расходов по лизинговым платежам, то на этот случай предусмотрен документ «Изменение отражения по лизинговым платежам», расположенный в разделе «ОС и НМА».

При создании выбираем одноименную позицию.

В поле «Способ» указываем новый требуемый способ.

В дальнейшем для правильного выполнения перехода права собственности следует обратиться к документу «Выкуп предметов лизинга», через раздел «ОС и НМА».

Рассматриваемый документ реализован специально для лизингополучателя, чтобы осуществить перенос данных с субсчетов по имуществу, полученному в лизинг, на субсчета собственных основных средств; погасить оставшиеся арендные обязательства, отразить предъявленный НДС; погасить оставшийся НДС по арендным обязательствам.

Как только выбираем необходимую организацию и указываем нужного контрагента и договор, остальные сведения заполняются автоматически. Табличные данные можно корректировать, если есть необходимость.

На закладке «Бухгалтерский учет» проверяем счета, на которых будет учитываться теперь уже собственное основное средство.

Заполнение закладки «Налоговый учет» строится от выбранного порядка включения выкупной стоимости в расходы. При начислении амортизации определяем оставшийся срок полезного использования, при выборе «Включение в расходы при принятии к учету» — способ отражения расходов.

Также документ содержит закладку «Амортизационная премия», поэтому если порядок включения выбран «Начисление амортизации», то организация может в случае потребности воспользоваться правом применения амортизационной премии.

В результате все взаиморасчеты по предмету лизинга закрываются. После перехода права собственности стоимость теперь уже собственного основного средства списывается на расходы через начисление амортизации.

Если вам нужно больше информации о работе в 1С: Бухгалтерии предприятия 8, то вы можете бесплатно получить нашу книгу по ссылке.

Автор статьи: Кристина Саввина

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

0 #29 айгуль1509 28.12.2017 22:40 Добрый день! Подскажите пож нет ли статьи о досрочном выкупе предмета лизинга?

Цитировать

0 #28 Олеся Т 26.05.2017 17:28 Добрый день! Разъясните, пожл, чем отличается порядок учета лизинга на балансе лизингополучате ля у малого предприятия, не применяющего ПБУ 18/02? Заранее огромное спасибо за ответ!

Цитировать

+9 #27 Елена Зименкова 18.04.2017 22:07 Добрый день! Помогите разобраться! Сальдо по счету 01.к после закрытия месяца и признания расходов по лизинговым платежам стало отрицательным. Первоначально по ДТ счета 01К (разница между стоимостью в БУ и НУ) была 92000, ежемесячная амортизация 44209, услуги лизинга ежемесячно на сумму 139140,29, соответственно по КТ 01К ежемесячно отражается сумма 94931,29. Соответственно сальдо по сч. 01К стало отрицательным. Что не так и где ошибка?

Цитировать

0 #26 Татьяна 26.03.2017 13:31 Цитирую Ухова Наталья:

Цитирую Татьяна: Здравствуйте,Ольга!Пожалуйста, помогите разобраться с досрочным выкупом Лизингового имущества.Никто не дает ответ на такую не простую тему. Делаю документом «Выкуп предмета лизинга», получается ерунда какая-то. По Кт сч 02 Амортизация арендованного имущества в НУ сумма с минусом осталась висеть. На сч 02 Амортизация ОС по НУ такая же сумма с плюсом.Почему амортизация по НУ не списалась? Может быть этот документ для досрочного выкупа не подходит?

Здравствуйте! А закрытие месяца не корректирует суммы на счетах 01 и 02? Еще подскажите ведете ли вы учет по ПБУ 18/02? Наталья, ПБУ 18/02 мы не ведем. При закрытии месяца проводки не корректируются. В самом документе «Выкуп предмета лизинга» проводки такие: по НУ Дт 20.01 Кт 02.03 с плюсом, а затем сторно. Но дальше мне не понятно то, что делает программа. Накопленная амортизация при лизинге у нас по БУ -500 тыс., по НУ 264 тыс. Документ делает такие проводки: Дт 02.03 Кт 02.01 500 тыс. по БУ И НУ. Мне не понятно, почему по НУ сумма?? Следующая проводка только по НУ : Дт 02.03 Кт 01.01 275тыс.(у нас же накопл. амортизация 264 тыс.)Итог: в Оборотке по Дт 01.01.(НУ)сумма на 11 тыс меньше, чем выкупная, а Кт 02.01 (НУ) 500 тыс.(ее там вообще быть не должно), Кт 02.03 500 тыс. с минусом. Почему такие проводки? Заранее спасибо за ответ! Цитировать

0 #25 Ухова Наталья 25.03.2017 22:26 Цитирую Татьяна:

Здравствуйте,Ольга!Пожалуйста, помогите разобраться с досрочным выкупом Лизингового имущества.Никто не дает ответ на такую не простую тему. Делаю документом «Выкуп предмета лизинга», получается ерунда какая-то. По Кт сч 02 Амортизация арендованного имущества в НУ сумма с минусом осталась висеть. На сч 02 Амортизация ОС по НУ такая же сумма с плюсом.Почему амортизация по НУ не списалась? Может быть этот документ для досрочного выкупа не подходит?

Здравствуйте! А закрытие месяца не корректирует суммы на счетах 01 и 02? Еще подскажите ведете ли вы учет по ПБУ 18/02? Цитировать

0 #24 Ухова Наталья 25.03.2017 22:22 Цитирую ирина вв:

Здравствуйте подскажите пожалуйста как в программе 1С:Предприятие 8.3 (8.3.9.1850) Бухгалтерия предприятия (базовая), редакция 2.0 отразить переход в собственность ОС после окончания договора лизинга, если по БУ полностью не списана амортизация и ОС приобретается по выкупной стоимости отдельным договором купли-продажи.

Добрый день! По вашему вопросу есть статья на ИТС: its.1c.ru/…/…, если у вас нет подписки можно бесплатно оформить демо-версию на 7 дней. Цитировать

+1 #23 Татьяна 24.03.2017 23:21 Здравствуйте,Ол ьга!Пожалуйста, помогите разобраться с досрочным выкупом Лизингового имущества.Никто не дает ответ на такую не простую тему. Делаю документом «Выкуп предмета лизинга», получается ерунда какая-то. По Кт сч 02 Амортизация арендованного имущества в НУ сумма с минусом осталась висеть. На сч 02 Амортизация ОС по НУ такая же сумма с плюсом.Почему амортизация по НУ не списалась? Может быть этот документ для досрочного выкупа не подходит?

Цитировать

0 #22 ирина вв 23.03.2017 18:00 Здравствуйте подскажите пожалуйста как в программе 1С:Предприятие 8.3 (8.3.9.1850) Бухгалтерия предприятия (базовая), редакция 2.0 отразить переход в собственность ОС после окончания договора лизинга, если по БУ полностью не списана амортизация и ОС приобретается по выкупной стоимости отдельным договором купли-продажи.

Цитировать

0 #21 ТатьянаAn 31.01.2017 15:40 Здравствуйте. У меня счет 1К по разницам в НУ по лизингу через несколько месяцев стал отрицательным, это же не правильно. Дело в том, что лизинговые платежи не равномерные в течении срока, сначала очень большие, к концу срока договора лизинга уменьшаются, а амортизация остается одинаковой. Но ведь 1К не может быль отрицательным?

Цитировать

0 #20 Ухова Наталья 21.01.2017 18:01 Цитирую Людмила V:

ЗДРАВСТВУЙТЕ! У меня ООО на УСН д-р. Подскажите, пожалуйста по проводкам в 1с бухг 8.3 базовая. По договору лизинга общая сумма, включая ндс 855тыс. В т.ч. 1. лизинговые платежи 840тыс; 2.лизинговые платежи к оплате после передачи 449тыс; 3.Комиссия за оформление лизинг сделки 15тыс. По праву выкупа стоимость 1тыс.руб. Комиссия за передачу в собственность при выкупе 10тыс.руб,она не будет взыматься если не будет просрочки по платежам-ее нет. Комиссия за внесение изменений в договор 3тыс руб-изменений нет. Срок лизинга 12мес. Учет у лизингополучате ля. Нам предоставлена скидка по уплате аванс платежа 78тыс. Общая сумма договора лизинга с учетом скидки стала 777тыс. Авансовый платеж с учетом скидки 312тыс. Разница между суммой аванса и суммой авансового платежа возместится за счт получения субсидии из бюджета.Еще мы взмещаем затраты на каско 29тыс и 9 осаго лизингодателю. График регрессия. Приходят ежемесячно счета фактуры-что предоставлено во временное владение предмета аренды- с ними что делать? Пришла еще счет фактура -субсидия навозмещение потерь лизингодателя по представлению скидки по уплате налогового платежа 78тыс? Мы изначально проплатили 1.авансовый платеж 312тыс; 2.комиссия за оформление договора 15тыс; 3. Возмещение каско 29тыс 4. возмещение осаго 9тыс. ЧЕСТНО Я В ШОКЕ как все посадить-я новичек. СПАСИБО

Добрый день, очень сложно отвечать на такие обширные вопросы, обычно мы их рассматриваем в личной консультации=) Для отражений операций по лизингу на балансе лизингополучате ля можно воспользоваться нашей статьей представленной выше, или статьей на ресурсе ИТС: its.1c.ru/…/… Если нет подписки, можно бесплатно оформить демо доступ на 7 дней. Цитировать

0 #19 Людмила V 17.01.2017 14:30 ЗДРАВСТВУЙТЕ! У меня ООО на УСН д-р. Подскажите, пожалуйста по проводкам в 1с бухг 8.3 базовая. По договору лизинга общая сумма, включая ндс 855тыс. В т.ч. 1. лизинговые платежи 840тыс; 2.лизинговые платежи к оплате после передачи 449тыс; 3.Комиссия за оформление лизинг сделки 15тыс. По праву выкупа стоимость 1тыс.руб. Комиссия за передачу в собственность при выкупе 10тыс.руб,она не будет взыматься если не будет просрочки по платежам-ее нет. Комиссия за внесение изменений в договор 3тыс руб-изменений нет. Срок лизинга 12мес. Учет у лизингополучате ля. Нам предоставлена скидка по уплате аванс платежа 78тыс. Общая сумма договора лизинга с учетом скидки стала 777тыс. Авансовый платеж с учетом скидки 312тыс. Разница между суммой аванса и суммой авансового платежа возместится за счт получения субсидии из бюджета.Еще мы взмещаем затраты на каско 29тыс и 9 осаго лизингодателю. График регрессия. Приходят ежемесячно счета фактуры-что предоставлено во временное владение предмета аренды- с ними что делать? Пришла еще счет фактура -субсидия навозмещение потерь лизингодателя по представлению скидки по уплате налогового платежа 78тыс? Мы изначально проплатили 1.авансовый платеж 312тыс; 2.комиссия за оформление договора 15тыс; 3. Возмещение каско 29тыс 4. возмещение осаго 9тыс. ЧЕСТНО Я В ШОКЕ как все посадить-я новичек. СПАСИБО

Цитировать

-1 #18 Ухова Наталья 10.01.2017 17:45 Цитирую Наталья R:

Добрый вечер, извините, опять некорректно задала вопрос,писала в табличной форме, втянулось строкой.Лизинговые платежи не закончились. Неамортизиризируемая разница по лизинговому имуществу 468 830,47. Лизинговые платежи еще не закончились. После очередного платежа сальдо по ДТ в НУ стало с «-«, а сальдо по ДТ во ВР «+», до последнего платежа было наоборот. Может это закрылась неамортиз. разница. Но, что теперь будет с 01К? Пожалуйста помогите разобраться!

Еще подскажите такой момент в настройках учетной политике стоит галочка «Применяется ПБУ 18»? На счете 01.К отражается неамортизируема я в НУ часть стоимости основных средств в аренде. По идее, нужно проверить верно ли введен документ «Поступление: Принятие в НУ лизинговых платежей»? Цитировать

+1 #17 Наталья R 09.01.2017 22:00 Добрый вечер, извините, опять некорректно задала вопрос,писала в табличной форме, втянулось строкой.Лизинго вые платежи не закончились. Неамортизиризир уемая разница по лизинговому имуществу 468 830,47. Лизинговые платежи еще не закончились. После очередного платежа сальдо по ДТ в НУ стало с «-«, а сальдо по ДТ во ВР «+», до последнего платежа было наоборот. Может это закрылась неамортиз. разница. Но, что теперь будет с 01К? Пожалуйста помогите разобраться!

Цитировать

+1 #16 Наталья R 09.01.2017 18:42 Добрый день,вот данные по счету 01К НУ Дт468 830,47 Кт486 351,23 -17 520,76 ВР ДТ-468 830,47 КТ-486 351,23 17 520,76 Лизинговые платежи еще не закончились, до декабря НУ был «+» ВР «-«, а в декабре стало наоборот, по матем. расчетам все понятно, но не понятно, что должно быть с 01К. Помогите пожалуйста разобраться.

Цитировать

0 #15 Ухова Наталья 09.01.2017 09:38 Цитирую Наталья R:

Здравствуйте, подскажите пожалуйста возможно ли по сч 01.К,» Корректировка стоимости арендованного имущества» сальдо по ДТ отрицательное. Спасибо

Доброе утро! Подскажите, в какой момент учета возникает отрицательное сальдо и по какому виду учета (БУ, НУ)? Цитировать

+3 #14 Наталья R 06.01.2017 23:23 Здравствуйте, подскажите пожалуйста возможно ли по сч 01.К,» Корректировка стоимости арендованного имущества» сальдо по ДТ отрицательное. Спасибо

Цитировать

0 #13 Ухова Наталья 15.12.2016 11:11 Цитирую Евгения я:

Цитирую Ухова Наталья: Цитирую Евгения я: Добрый день! подскажите порядок действий в 1с 8.3, если в течение действия договора лизинга общая сумма договора была увеличена доп.соглашением (за счет увеличения процентов)? Заранее спасибо!

Добрый день! Т.е. увеличилась сумма на счете 01.03? Сумма расходов лизингодателя на приобретение предмета лизинга не поменялась? Да, именно так Получается меняется сумма ОС в лизинге только по бухгалтерскому учету? Тогда можно действовать следующим образом 1) Закладка ОС и НМА — Параметры амортизации ОС — Изменение параметров амортизации ОС. В документе оставить галочку «Отражать в бухгалтерском учете», заполнить табличную часть выбрав нужное ОС, далее кнопка Заполнить — для списка ОС, после поменять колонку Стоимость для вычисления аморт. (БУ), где поставить текущий остаток по 01.03+сумму по доп. соглашению. Данный документ сделает движения по регистрам амортизации и со следующего месяца амортизация, при закрытии месяца, будет начисляться с новой суммы. 2) ввести документ поступление товаров и услуг (сумма по доп. соглашению) на счет 08.04. 3) ввести документ «Операция введенная вручную», где сделать проводку 01.03 — 08.04 по нужному ОС в лизинге. Цитировать

0 #12 Евгения я 13.12.2016 12:26 Цитирую Ухова Наталья:

Цитирую Евгения я: Добрый день! подскажите порядок действий в 1с 8.3, если в течение действия договора лизинга общая сумма договора была увеличена доп.соглашением (за счет увеличения процентов)? Заранее спасибо!

Добрый день! Т.е. увеличилась сумма на счете 01.03? Сумма расходов лизингодателя на приобретение предмета лизинга не поменялась? Да, именно так Цитировать

0 #11 Ухова Наталья 13.12.2016 09:06 Цитирую Евгения я:

Добрый день! подскажите порядок действий в 1с 8.3, если в течение действия договора лизинга общая сумма договора была увеличена доп.соглашением (за счет увеличения процентов)? Заранее спасибо!

Добрый день! Т.е. увеличилась сумма на счете 01.03? Сумма расходов лизингодателя на приобретение предмета лизинга не поменялась? Цитировать

0 #10 Евгения я 09.12.2016 17:24 Добрый день! подскажите порядок действий в 1с 8.3, если в течение действия договора лизинга общая сумма договора была увеличена доп.соглашением (за счет увеличения процентов)? Заранее спасибо!

Цитировать

+2 Вера Кондрусева 29.08.2016 21:52 Добрый день! Если я правильно поняла, то на счет 01.03 попадает сумма всех лизинговых платежей + выкупная стоимость авто. А как быть со стоимостью авто указанной в акте приемки-передач и к договору? Там совсем другая сумма, т.е. чистая стоимость авто без «интереса» лизинговой компании. Амортизация разве не на эту «чистую» стоимость должна начисляться? Спасибо большое заранее!

Цитировать

0 Ольга Шулова 04.08.2016 08:59 Цитирую Тарасов Иван:

А вот при выборе по договору лизинга у нас не отображается ни контрагент ни договор, хотя релиз довольно таки новый.

Здравствуйте! А точный номер релиза назвать можете? Этих полей совсем нет или нет возможности что-то выбрать в них? Цитировать

0 Тарасов Иван 03.08.2016 13:43 А вот при выборе по договору лизинга у нас не отображается ни контрагент ни договор, хотя релиз довольно таки новый.

Цитировать

+1 Наталья Латышева 31.05.2016 14:27 Здравствуйте! Услуги по подбору лизинга учитывают на счетах затрат (25, 26, 44, 91.02) в зависимости от назначения лизингового имущества: производство, административны е цели и т.п.

Цитировать

0 ТАМАРА777 27.05.2016 21:02 Добрый день! инфо услугу по поиску и подбору лизинга по дог. лизинга (счет от лизингодателя) на каком счете учесть? заранее спасибо большое

Цитировать

0 Ухова Наталья 18.05.2016 19:55 Цитирую Ольга1011:

Добрый день! Подскажите пжл. а на каком счете учесть оплаченный аванс по договору лизинга?

Добрый день! Документ «Поступление (акт/накладная) » (вид операции: услуги лизинга) делает КТ сальдо по счету 76.07.2, если договор в рублях. Оплату и предоплату по этим услгам показываем по ДТ счета 76.07.2. Для расчетов в валюте используем счет 76.27.2 Цитировать

0 Ольга1011 17.05.2016 18:35 Добрый день! Подскажите пжл. а на каком счете учесть оплаченный аванс по договору лизинга?

Цитировать

0 Ольга Шулова 19.02.2016 22:03 Цитирую ???:

Добрый день, Ольга, с недавнего времени открыла для себя огромную пользу Ваших уроков, есть вопрос конкретно по лизингу: на Вашем примере в принятии к учету ОС на закладке НУ сумма первоначальной стоимости (750000) откуда берется? Если в поступлении 1500000? Заранее благодарю за ответ

Здравствуйте! Спасибо, за приятные слова. В данном случае сумма в НУ — это некая абстрактная величина, отличная от суммы в БУ. Как правило, при приобретении ОС в лизинг, суммы по бухгалтерскому и налоговому учету всегда отличаются, причем по НУ в мЕньшую сторону, т.к. в НУ в качестве стоимости ОС учитывается сумма расходов лизингодателя (а НЕ лизингополучате ля) на приобретение предмета лизинга Цитировать

0 ??? 17.02.2016 14:33 Добрый день, Ольга, с недавнего времени открыла для себя огромную пользу Ваших уроков, есть вопрос конкретно по лизингу: на Вашем примере в принятии к учету ОС на закладке НУ сумма первоначальной стоимости (750000) откуда берется? Если в поступлении 1500000? Заранее благодарю за ответ

Цитировать

Обновить список комментариев

JComments

Проводки в бухгалтерском учете

Рассмотрим типовые проводки в бухучете, в которых используется счет 08.

| Дебет | Кредит | Название операции |

| Приобретение основных средств | ||

| 08/4 | 60 | Приобретен объект ОС |

| 19 | 60 | Отражен налог НДС по объекту ОС |

| 68 | 19 | Произведен зачет налога НДС |

| 08/4 | 76 | Произведены пуско-наладочные работы |

| 01 | 08/4 | Объект ОС введен в эксплуатацию |

| Создание ОС собственными силами | ||

| 10 | 60 | Приобретен материал для создания ОС |

| 19 | 60 | Отражен НДС по материалу |

| 68 | 19 | Произведен зачет налога НДС |

| 08/3 | 10 | Материалы списаны на создание ОС |

| 08/3 | 70 | Произведено начисление зарплаты работников, занятых на создании ОС |

| 08/3 | 69 | Произведено начисление взносов на зарплату |

| 08/3 | 23, 26 | Списаны затраты вспомогательного и других видов производств |

| 01 | 08/3 | Созданное ОС введено в эксплуатацию |

| Создание ОС подрядным способом | ||

| 08/3 | 60, 76 | Отражены услуги подрядчика по строительству объекта ОС |

| 19 | 60, 76 | Отражен НДС по работам подрядчика |

| 08/3 | 07 | Отражена стоимость оборудования, отданного подрядчику для установки |

| 08/3 | 70 | Отражена зарплата работников, которые доводили объект до состояния, пригодного к эксплуатации |

| 08/3 | 69 | Произведено начисление соцвзносов на зарплату |

| 08/3 | 23, 26 | Отражены прочие затраты производств |

| 01 | 08/3 | Законченный объект ОС принят к эксплуатации |

| 68 | 19 | Произведен зачет налога НДС |