Счет 05 Амортизация нематериальных активов используется в организации, если у нее есть нематериальные активы (НМА). Амортизация объекта нематериального актива — это постепенное перенесение его стоимости на себестоимость продукции (работ, услуг) в течение установленного срока его полезного использования.

Согласно Инструкции по применению Плана счетов отражать суммы накопленной амортизации можно не только на счете 05 «Амортизация нематериальных активов», но и по кредиту счета 04 «Нематериальные активы». Наиболее популярный и удобный способ отражения амортизации — с использованием 05 счета.

Счет 05 Амортизация нематериальных активов

Амортизацию по каждому нематериальному активу нужно начислять ежемесячно, начиная с месяца, следующего за месяцем, когда нематериальный актив был принят к бухгалтерскому учету и его стоимость была отражена на счете 04 «Нематериальные активы».

Амортизация НМА начисляется в течение установленного срока их полезного использования. Не начисляется по нематериальным активам с неопределенным сроком полезного использования.

Срок амортизации по приобретенной деловой репутации организации всегда устанавливают равным 20 годам, но не более срока деятельности организации.

Амортизация может производиться тремя способами: линейный, способ уменьшаемого остатка, способ списания стоимости пропорционально объему продукции (работ).

Амортизацию по положительной деловой репутации начисляют линейным способом. Отрицательная деловая репутация в полной сумме относится на финансовые результаты организации в виде прочих доходов.

Начисление амортизации НМА отражается проводкой:

Дебет 20,23,25,26,…. Кредит 05 — начислена амортизация по нематериальному активу.

Дебет 08 Кредит 05 — начислена амортизация по НМА, используемом в процессе создания внеоборотных активов: других нематериальных активов или основных средств.

Дебет 97 Кредит 05 — начислена амортизация по НМА, используемым при выполнении работ, затраты на которые учитываются как расходы будущих периодов.

При продаже НМА, списании, безвозмездной передачи или передаче в качестве вклада в уставный капитал делается проводка:

Дебет 05 Кредит 04 — списана амортизация НМА на уменьшение его остаточной стоимости.

Как определяется СПИ

Период полезного использования НМА определяется с учетом следующих рекомендаций:

- Для интеллектуальной собственности СПИ определяется сроком действия патента, свидетельства либо иного ограничения по сроку использования, согласно действующему законодательству РФ.

- По иным нематериальным активам собственности СПИ определяется в соответствии с договором, на основании которого осуществляется использование данного НМА.

- Если по имуществу СПИ определить невозможно, то установите срок использования, равный 10 годам.

- Для отдельных категорий НМА собственник вправе установить СПИ самостоятельно, но не менее 2 лет (24 месяцев). Такие категории собственности поименованы в п. 2 ст. 258 НК РФ.

Отметим, что СПИ, установленный при вводе в эксплуатацию, может быть увеличен. Например, если в результате проведенной реконструкции, технического перевооружения или модернизации характеристика объекта позволяет увеличить срок его эксплуатации.

Инструкция к счету 05 Амортизация нематериальных активов

Согласно инструкции по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций согласно Приказу от 31 октября 2000 г. N 94н:

Счет 05 «Амортизация нематериальных активов» предназначен для обобщения информации об амортизации, накопленной за время использования объектов нематериальных активов организации (за исключением объектов, по которым амортизационные отчисления списываются непосредственно в кредит счета 04 «Нематериальные активы»).

Начисленная сумма амортизации нематериальных активов отражается в бухгалтерском учете по кредиту счета 05 «Амортизация нематериальных активов» в корреспонденции со счетами учета затрат на производство (расходов на продажу).

При выбытии (продаже, списании, передаче безвозмездно и др.) объектов нематериальных активов сумма начисленной по ним амортизации списывается со счета 05 «Амортизация нематериальных активов» в кредит счета 04 «Нематериальные активы».

Аналитический учет по счету 05 «Амортизация нематериальных активов» ведется по отдельным объектам нематериальных активов. При этом построение аналитического учета должно обеспечивать возможность получения данных об амортизации нематериальных активов, необходимых для управления организацией и составления бухгалтерской отчетности.

Пример расчета

ООО «ВЕСНА» приобрело в собственность нематериальный актив стоимостью 5 000 000 рублей. СПИ имущества — 5 лет. Компания выбрала линейный метод начисления АМ. Расчет АМ:

- Определяем норму амортизационных отчислений в год: 100 % / количество лет = 100 % / 5 = 20 %.

- Исчисляем сумму амортизации за год: стоимость × норму АМ = 5 000 000 × 20 % = 1 000 000 рублей.

- Определяем размер ежемесячного платежа: годовая сумма АМ / 12 месяцев = 1 000 000 / 12 месяцев = 83 333,33 рублей.

Следовательно, ООО «ВЕСНА» может ежемесячно признавать в составе расходов для целей исчисления налога на прибыль АМ в сумме 83 333,33 руб.

Типовые проводки по 05 счету

По дебету счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Амортизация по НМА, выбывшему в результате продажи, безвозмездной передачи или ликвидации, списана на уменьшение его первоначальной стоимости | 05 | 04 |

| Списана амортизация по НМА, переданному филиалу, выделенному на отдельный баланс (проводка в учете головного отделения организации) | 05 | 79-1 |

| Списана амортизация по НМА, переданному головному отделению организации (в учете филиала) | 05 | 79-1 |

| Списана амортизация по НМА, переданному в доверительное управление (проводка в учете учредителя управления) | 05 | 79-3 |

| Списана амортизация по НМА, ранее полученному в доверительное управление и возвращенному учредителю управления (на отдельном балансе доверительного управления) | 05 | 79-3 |

По кредиту счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Начислена амортизация по НМА, используемому при реконструкции или модернизации основных средств | 08 | 05 |

| Начислена амортизация по НМА, используемому для создания других НМА | 08 | 05 |

| Начислена амортизация по НМА, используемому при строительстве объекта для собственных нужд организации | 08-3 | 05 |

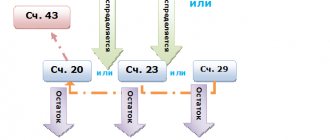

| Начисляется амортизация по НМА, используемым в основном производстве | 20 | 05 |

| Начисляется амортизация по НМА, используемым во вспомогательном производстве | 23 | 05 |

| Начисляется амортизация по НМА общепроизводственного назначения | 25 | 05 |

| Начисляется амортизация по НМА общехозяйственного назначения | 26 | 05 |

| Начисляется амортизация по НМА, используемым в обслуживающем производстве | 29 | 05 |

| Начисляется амортизация по НМА, предназначенному для обеспечения процесса продажи (по товарному знаку) | 44 | 05 |

| Начисляется амортизация по НМА торговой организации | 44 | 05 |

| Учтена амортизация по НМА, полученному от головного отделения организации (проводка в учете филиала) | 79-1 | 05 |

| Учтена амортизация по НМА, полученному от филиала (проводка в учете головного отделения организации) | 79-1 | 05 |

| Начислена амортизация по НМА, используемым при выполнении работ, затраты на которые учитываются как расходы будущих периодов | 97 | 05 |

Неамортизируемые ОС: БУ и НУ

Отличия в порядке начисления амортизации внеоборотных активов, представленных ОС, более широкие, начиная с перечисления ОС, не подлежащих амортизации:

- БУ — объекты природных ресурсов (земля, вода, недра); музейные ценности; ОС НКО и ОС, составляющие оборонные резервы;

- НУ — объекты природных ресурсов (земля, вода, недра); произведения искусства; ОС НКО; суда, зарегистрированные в международном реестре; ОС, являющиеся результатом бюджетного или целевого финансирования; полученные безвозмездно; находящиеся на консервации более 3 месяцев или на реконструкции (модернизации) более 1 года. Возможно неначисление амортизации по электронно-вычислительной технике у организаций, работающих с информационными технологиями (п. 6 ст. 259 НК РФ), и движимому имуществу, возникающему у культурно-просветительных бюджетных учреждений (п. 7 ст. 259 НК РФ).

Что не относят к НМА

Не могут быть включены в состав не овеществленных объектов интеллектуальные достижения или способности его сотрудников, расходы по созданию субъекта предпринимательства, не способные принести будущей экономической выгоды научные исследования или разработки.

Важно! Не относятся к НМА также результаты интеллектуального труда (программы, разработки, фильмы, другие произведения) на электронных носителях, не подтвержденные исключительным правом собственности на них.

Коэффициенты, применяемые для ОС

Для расчета амортизации в целях БУ возможно применение только одного коэффициента: не выше 3 при способе расчета отчислений от уменьшаемого остатка. Круг ОС, к которым он применим, ничем не ограничен.

Варианты расчета бухгалтерской амортизации с примерами смотрите в статье «Формула и пример метода уменьшаемого остатка начисления амортизации».

Набор коэффициентов, используемых для расчета нормы амортизации в НУ, значительно шире, но применить их можно только в определенных условиях:

- в агрессивной среде или при повышенной сменности (не более 2) — применяется к ОС, введенным в эксплуатацию до 2014 года, и не применяется в отношении ОС 1–3 групп при нелинейном способе;

- у сельхозпроизводителей или резидентов (участников) особых экономических зон (не более 2);

- по энергетически высокоэффективным объектам, вошедшим в перечень, разработанный Правительством РФ (не более 2);

- по ОС, служащим предметом лизинга (не более 3), — неприменим к ОС 1–3 групп;

- по ОС, задействованным в научно-технической деятельности (не более 3);

- по ОС, используемым при добыче нефти и газа на новых месторождениях (не более 3) — применение коэффициента аннулируется (амортизация пересчитывается и излишки включают в доход), если на момент начала использования для иной деятельности стоимость ОС списана менее чем на 80%.

Налогоплательщик вправе для целей НУ самостоятельно установить понижающие коэффициенты, но не может одновременно применять несколько разных коэффициентов.

Карточка учета

Инвентарный учет отдельных единиц интеллектуальной собственности ведется в стандартной карточке НМА-1. В документе приводятся основные сведения об объекте:

- как приобретен, создан

- местонахождение

- направление использования

- определенная при постановке на учет стоимостная величина

- период применения в экономической деятельности, порядок амортизации

Приводится также краткая характеристика объекта учета.

Как производится учет НМА, смотрите на видео:

Примеры учета НМА

Частное предприятие «Молот» приобрело право на новый промышленный образец за 50 000 рублей (без НДС) (1). Дополнительные затраты (консультации, пошлины) составили 4 000 рублей. (2)

Образец планируется использовать за 5 календарных лет или 60 месяцев.

Первоначальная стоимость объекта НМА 54 000 (50 000 + 4 000). (3)

Амортизация начисляется линейным методом. Ежемесячная сумма 54 000 : 60 месяцев = 900 рублей (4).

Таблица 1. Бухгалтерские проводки.

| Дт | Кт | Сумма | |

| 1 | 08 | 60 | 50 000 |

| 2 | 08 | 60 | 4 000 |

| 3 | 04 | 08 | 54 000 |

| 4 | 25 | 05 | 900 |

Отражение в бухгалтерии НМА:

Отражение в Бухгалтерском балансе вложений в НМА

Вложения в нематериальные активы учитываются бухгалтерами предприятий на счете 08 “Вложения во внеоборотные активы”, субсчет 08-5 “Приобретение НМА”. На сегодняшний день имеется 2 мнения по поводу того, как отразить в балансе такие вложения (при принятии решения о выборе способа отражения вложений в НМА целесообразно применить единый подход к отражению всех видов вложений во внеоборотные активы):

| Варианты отражения в бухгалтерском балансе вложений фирмы в НМА | Обоснования |

| Включить в показатель стр. 1110 “НМА” и отразить по одной из строк, расшифровывающих значение стр. 1110, обособленно. | Пример оформления Пояснений к балансу и ОФР (см. Приложение №3 к Приказу Министерства финансов России № 66н, разд.1) содержит таблицу 1.5 “Незаконченные и неоформленные НИОКР и незаконченные операции по приобретению НМА”, а раздел I баланса не имеет особой строки для отражения в ней незавершенных капитальных вложений фирмы. |

| Если показатель принимает существенные значения, отразить в разделе I формы Бухгалтерского баланса “Внеоборотные активы” по обособленной и самостоятельно введенной строке. Если показатель принимает несущественные значения – отразить по стр. 1190 “Прочие внеоборотные активы”. | Вложения в НМА не соответствуют требованиям пункта 3 ПБУ 14/2007, значит, они не могут участвовать в формировании показателя стр. 1110 “НМА”. |

НМА, которые не признаются нематериальными

Отдельные ОИС не имеют выраженных свойств НМА и не могут быть ими признаны.

Например, для подтверждения ноу-хау необходимы документы, позволяющие его идентифицировать как индивидуальный, принадлежащий именно данному субъекту предпринимательства и способный приносить экономическую выгоду в его деятельности. Наличие авторских прав на промышленные образцы, чертежи, формулы также требует документальных доказательств. Не могут включаться в состав НМА также расходы (иногда значительные) по созданию новых научных, технических исследований, не приведшие к положительному результату.

Внутренне-созданный НМА

Субъекты предпринимательства могут собственными силами создавать новые объекты интеллектуальной собственности:

перспективные научные исследования, в результате которых возможно получение- экономических выгод

- новые программы ЭВМ или полезные образцы, модели, базы данных

Если они созданы не для продажи другим субъектам бизнеса и будут использоваться продолжительное время на предприятии, производится их окончательная оценка с учетом всех понесенных расходов и постановка на учет как нематериальных активов.

НМА, приобретенные отдельно

Для производства и продвижения на рынках новой продукции субъекта предпринимательства приобретают исключительные права на:

новые патенты, изобретения, ноу-хау- научные, технические разработки

- торговые марки, товарные знаки, франшизы

- электронные программы и базы

Еще одним видом НМА являются лицензии, предоставляющие исключительное право на деятельность, пользование природными ресурсами, приносящие доходы.

Стоимость ОС: бухгалтерская и налоговая

Различия в стоимости по БУ и НУ определяются следующим:

| Показатель | БУ | НУ |

| Расходы на создание | Все затраты | Все затраты, кроме процентов по целевым заемным средствам, курсовых разниц, расходов на страхование, сверхнормативных расходов, невозмещаемых налогов и платежей за регистрацию. |

| Величина стоимости для отнесения к амортизируемому ОС | Не ограничена. На усмотрение налогоплательщика ОС со стоимостью не больше 40 000 руб. могут быть учтены как МПЗ | Больше 40 000 руб. (с 01.01.2016 — более 100 000 руб.) |

| Изменение стоимости | Возможно при достройке (дооборудовании), реконструкции (модернизации), частичной ликвидации и переоценке | Возможно при достройке (дооборудовании), реконструкции (модернизации), техническом перевооружении, частичной ликвидации |

С 2020 года предел стоимости имущества, относимого к ОС и НМА, в НУ увеличен. Смотрите об этом в статье «С 01.01.2016 стоимость амортизируемого имущества — 100 000 руб.».

НМА, приобретенные при объединении бизнеса

Одним из видов НМА является гудвилл – оцененная стоимость деловой репутации предприятия, возникшая в результате объединения предпринимательских структур. Обычно объединение связано с использованием известности на международных и внутренних рынках бренда компании и может принести значительное увеличение доходов.

Кроме деловой репутации при объединении бизнес-структур могут возникать другие новые отдельные нематериальные активы:

- научно-исследовательские разработки

- квоты, лицензии с незавершенным сроком использования, передаваемые в

- объединенный бизнес по наследству

- клиентская база и пакеты постоянных заказов

Учет и амортизация гудвилла осуществляется аналогично другим видам НМА.