Платить в казну обязательно, но не все предприниматели это делают и всё чаще пытаются разными способами уменьшить налоги (ИП, ООО). Это опасно: махинации вскрываются, а их участники получают крупные штрафы, привлекаются к административной и даже уголовной ответственности. Иногда на скользкую дорожку своих клиентов подталкивают бухгалтеры, которым предприниматели почему-то склонны безоговорочно доверять.

В этой статье мы разобрали опасные методы налоговой оптимизации, которые может предложить бухгалтер. Если вам рекомендуют ими воспользоваться, это повод задуматься о компетентности специалиста.

Дробление бизнеса с целью применения спецрежима

В этом случае предлагают разделить бизнес на несколько организаций. Одна фирма работает на основной системе налогообложения, вторая может быть оформлена как ИП на упрощенке. Переведя на ИП расчеты, компания будет платить в бюджет меньше, так как ставки ниже.

По документам организации работают как две отдельные фирмы и выплачивают небольшой налог. Однако на самом деле являются одной компанией и должны платить налог по общей системе. В соответствии с определением , такая деятельность свидетельствует о создании юридического лица, чтобы уменьшить размер налога без цели ведения фактической предпринимательской деятельности.

Чтобы выявить подобную схему ухода от налогов, инспекторы проводят проверку. Обычно в разделенных организациях сотрудники выполняют одну и ту же работу, налоговый и бухгалтерский учет ведут одни и те же лица и снабжает компанию товарами один поставщик. Эти и другие признаки указывают, что бизнес разделили формально, чтобы получить налоговую выгоду.

ИП и самозанятость: как совмещать, чтобы избежать претензий налоговой

Давайте разберемся с этими правилами детальнее. Итак, если вы хотите совместить ИП с самозанятостью, то вам придется соблюдать ряд условий.

Отказаться от других спецрежимов

Физлицо вправе одновременно быть ИП и самозанятым, но оно не может совмещать налог на профессиональный доход (НПД) с другими специальными налоговыми режимами — УСН, ЕНВД и ЕСХН. То есть использовать одновременно два налоговых режима нельзя.

Отказаться от спецрежимов нужно успеть в течение месяца с того дня, как ИП зарегистрировался в качестве самозанятого (ч. 4 ст. 15 Федерального закона от 27.11.2018 № 422-ФЗ). Иначе регистрацию не засчитают. Для этого важно отправить в налоговую инспекцию, в которой предприниматель стоит на учете, уведомление об отказе от УСН, ЕНВД или ЕСХН по стандартной форме, которая приводится в Приказе ФНС РФ от 02.11.2012 N ММВ-7-3/[email protected] Это можно сделать лично, по почте, через личный кабинет ИП.

Чтобы подтвердить отправку уведомления в налоговой, можно сделать копию или сфотографировать заявление с пометкой о приеме.

Если ИП применяет спецрежим по какому-то виду деятельности, который не попадает под налог на профессиональный доход, он должен платить НДФЛ с доходов от этой деятельности. В этом случае самозанятость по всем доходам, включая доходы от личного имущества, прекращается автоматически.

Обратите внимание на то, что если ИП применяет патентную систему налогообложения, то он сможет оформиться в качестве плательщика НПД только после окончания действия патента или после уведомления им налогового органа о прекращении такой деятельности.

Следить за доходами

Они не должны превышать предела в 2,4 млн руб. в год. Именно такой лимит прописан в Федеральном законе от 27.11.2018 № 422-ФЗ для налога на профессиональный доход. Если же вы выйдете за рамки этого лимита, налоговая непременно уведомит вас о прекращении статуса самозанятого.

Поэтому «важно следить за уровнем своего дохода и в случае его превышения оперативно переходить на другие режимы налогообложения, чтобы избежать уплаты НДФЛ в 13 % и НДС в 20 %, – обращает внимание юрист и генеральный директор «СааС проекта» Изабелла Атласкирова. – Если самозанятое лицо опоздает с переходом на новый режим налогообложения, до конца года ему придется платить налоги по общему режиму налогообложения».

Чтобы избежать такой ситуации, можно снова выбрать спецрежим, подав уведомление в налоговую по месту жительства по стандартной форме в течение 20 дней после прекращения регистрации в качестве самозанятого (ч. 6 ст. 15 Федерального закона от 27.11.2018 № 422-ФЗ).

Онлайн-бухгалтерия для нового бизнеса

Подробности

Не рассчитывать на уменьшение доходов на расходы

В разделе «Вопросы эксперту» Контур.Журнала периодически появляются такие вопросы: как самозанятому вычесть расходы, необходимые для изготовления продукции?

Но если самозанятый занимается изготовлением продукции, то расходы на ее создание не уменьшают доход, полученный от продажи этой продукции. Согласно п. 1 ст. 8 Федерального закона от 27.11.2018 № 422-ФЗ, при применении гражданами НДП не учитываются расходы, связанные с ведением деятельности. Доходом считается вся сумма поступлений от реализации, вне зависимости от количества расходов на развитие бизнеса и чистой прибыли. С этого дохода самозанятые и платят налог — в размере 4 % или 6 % от выручки, в зависимости от того, работают они с физическими или юридическими лицами.

Тем самым НПД отличается от спецрежима УСН с объектом «доходы минус расходы».

УСН с объектом «доходы» может быть выгоднее самозанятости

«ИП на УСН и самозанятые, сотрудничающие с юрлицами, платят один и тот же налог — 6 % от доходов, но при этом у ИП налог уменьшается на сумму страховых взносов, а самозанятые платят страховые взносы в полном объеме, — отмечает юрист и генеральный директор «СааС проекта» Изабелла Атласкирова. – Соответственно, ИП на УСН, сотрудничающий с юрлицами и другими ИП, оказывается в более выгодном положении, чем самозанятый».

Помимо возможности уменьшить налог при УСН можно также копить пенсию с помощью страховых взносов. Кроме того, УСН, в отличие от НПД, позволяет зарабатывать больше 2,4 млн руб. в год и при этом сохранить ту же налоговую ставку.

Вести раздельный учет доходов и расходов

Если ИП помимо предпринимательской деятельности осуществляет иную деятельность в качестве замозанятого, ему придется вести раздельный учет доходов и расходов.

Получая доходы от обычных физлиц, самозанятый применяет налоговую ставку в размере 4 % с доходов. В случае получения доходов от ИП или юрлиц, но отчисляет 6 % с доходов.

Важно обратить внимание на то, что при осуществлении предпринимательской деятельности ИП лучше, если все поступления денежных средств проходят через расчетный счет ИП. Хотя в Письме ФНС РФ от 20.06.2018 № ЕД-3-2/[email protected] говорится, что ИП вправе использовать личную банковскую карту, выданную ему как физлицу, для получения денежных средств от покупателей, если договор банковского счета прямо не запрещает использовать личный счет в коммерческой деятельности. Соответственно, указанные доходы учитываются для целей налогового учета, если они произведены для целей предпринимательской деятельности.

Для физлиц-самозанятых, осуществляющих личные услуги, используется личный счет физлица, открытый в банке. При этом самозанятым можно принимать оплату на платежные системы или электронные кошельки. Для этого заключается договор с платежной системой. Онлайн-касса самозанятому не нужна.

Рассчитывать на некоторые привилегии

В частности, при переходе на самозанятость можно сохранить расчетный счет и статус ИП. Но он не сможет нанимать сотрудников и перепродавать товары, которые произвел кто-то другой. Но если он захочет это делать, то ему придется перейти обратно на УСН или другой налоговый режим.

Согласно ст. 2 Федерального закона от 27.11.2018 № 422-ФЗ, ИП, применяющие НПД:

- не признаются налогоплательщиками НДС, за исключением НДС, подлежащего уплате при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией (включая суммы налога, подлежащие уплате при завершении действия таможенной процедуры свободной таможенной зоны на территории ОЭЗ в Калининградской области);

- не освобождаются от исполнения обязанностей налогового агента;

- не признаются плательщиками страховых взносов за период применения НПД ИП, указанные в подп. 2 п. 1 ст. 419 НК РФ).

Когда выгоднее полностью закрыть ИП

Если предприниматель, став самозанятым, принимает платежи только от физлиц, расчетный счет для предпринимателей ему не нужен, так же как и сам статус ИП. В этом случае он может подать в налоговую заявление на закрытие ИП.

Наёмный сотрудник работает по трудовому договору, он также является ИП. Может ли он быть еще и самозанятым?

«Препятствий в регистрации в качестве самозанятого для лиц, работающих по трудовым договорам и одновременно являющихся ИП, не существует, — уверяет Изабелла Атласкирова («СааС проект»). – Важно, чтобы деятельность в качестве самозанятого не пересекалась с деятельностью в качестве ИП и не осуществлялась в интересах организации, в которой он трудится по трудовому договору.

Например, можно одновременно работать менеджером в организации, быть собственником магазина в качестве ИП и оказывать услуги по ведению бухгалтерии в качестве самозанятого.

ИП, не использующие труд наёмных работников, не занятые деятельностью, запрещенной самозанятым работникам, и применяющие специальные налоговые режимы (УСН, ЕНВД или ЕСХН), имеют право перехода на уплату НПД».

Фиктивные сделки через фирмы-однодневки

Чтобы оптимизировать налоги таким способом, компания нанимает фиктивного подрядчика и оформляет фальшивые документы на покупку товара или оказание услуги. Так она пытается увеличить расходную часть, уменьшить размер налога на прибыль и получить вычет по НДС или обналичить деньги.

В итоге во входящих документах указываются счет-фактура с выделенным НДС, акт или накладная, по которым бухгалтер оформляет приход товара, учет входящих услуг или выполненных работ. Если организация платит НДС, регистрируется также НДС к вычету. В ответ на полученные документы фирме-однодневке перечислялись деньги, она их обналичивала, удерживала свое вознаграждение и возвращала деньги компании.

Применение льготных налоговых ставок без правовых оснований

Чтобы скрыть доходы, компании переводят средства компании-резиденту особой экономической зоны. ОЭЗ — часть территории России, где работает льготный режим для предпринимательской деятельности: обрабатывающих, высокотехнологичных отраслей экономики, развития туризма, разработки технологий и коммерциализации их результатов, производства новых видов продукции, санаторно-курортной сферы, портовой и транспортной инфраструктур. Находясь в этой зоне, компании-резиденты могут платить налог на прибыль по ставке 0%.

Используя «серую» схему, компания-резидент ОЭЗ незаконно накапливает деньги в виде арендной платы и выводит их как дивиденды. Затем эти активы налогоплательщик арендует у резидента и получает расход, чтобы уменьшить налог ИП или ООО.

Такие махинации также выявляют. Для этого налоговые органы применяют концепции налогового резидентства организаций, пользуются международными инструментами обмена информацией, чтобы определить, кто получает необоснованную налоговую выгоду.

В соответствии со

виновным могут доначислить налоги, пени, штрафы от 100 до 300 тысяч рублей, а также нарушителям могут грозить принудительные работы с лишением права занимать определенные должности, арест либо лишение свободы.

Передача векселей и последующая ликвидация кредитора

Такой метод тоже незаконный. Чтобы было лучше понятно, как его распознать, проиллюстрируем схему примером, описанным в «Системе Главбух».

Компания оформила договор займа с дружественной организацией и получила деньги. Затем кредитор компании уступил право требования и ликвидировался, а организация- заемщик обеспечила задолженность перед новым кредитором простыми векселями. Срок предъявления векселей — не ранее 1 января 2020 года. Последний после получения векселей тоже подал на ликвидацию. В итоге заемщик не признал доход, так как векселя находятся в обращении, долг по ним продолжает действовать с ликвидацией кредитора.

Во время налоговой проверки махинацию выявили и ревизоры доначислили заемщику налог на прибыль. Они учли в составе внереализационных доходов сумму непогашенного долга в размере 36 миллионов рублей. Основание доначислений — необоснованная налоговая выгода.

Налоговики заявили, что эта компания пыталась уйти от уплаты налогов, так как передала в счет долга собственные векселя. Судьи трех инстанций согласились с налоговиками и оставили решение о доначислении налога на прибыль в силе (постановление АС Уральского округа от 20.06.17 № Ф09-3440/2017).

предусматривает два варианта штрафных санкций за неуплату или неполную уплату налога: пункт 1 — штраф в 20 % от суммы неуплаченного налога, пункт 3 — те же самые деяния, но совершенные умышленно, штраф — 40 %.

Ограничения, отчётность и прочие формальности

Региональным властям будет предоставлено право сузить круг претендентов на нулевую ставку – уменьшить некоторые показатели деятельности ИП для применения льготы.

Сейчас упрощёнка реальна только для предпринимателей с доходом не больше 60 млн р. в год (показатель ежегодно индексируется) и числом работников до ста человек. Патентная система открыта для ИП с таким же предельным размером выручки и числом работников не более 15.

Уменьшение именно этих количественных показателей для применения льготы и отдаётся на откуп региональным законодателям. Причём по «упрощенцам» максимальный годовой доход разрешается снизить не более чем в 10 раз, а по патентам власти субъектов РФ ничем не ограничены и могут уменьшать показатели как угодно.

Вместе с отчётностью по УСН или по истечении 10 дней, как закончился патент, ИП-льготник должен отчитаться в соблюдении всех требований по применению нулевой ставки налога. Форма отчёта утверждается ФНС.

При нарушении любых условий, установленных для применения ставки 0%, предприниматель теряет право на льготу. И должен уплатить налог на общих основаниях за весь налоговый период, в течение которого он вышел за рамки ограничений. Штрафных санкций не предусмотрено, но воспользоваться нулевой ставкой такой ИП больше не вправе.

Формальный документооборот с субподрядчиками

Используя такую незаконную схему, компании пытаются создавать фиктивные документы с контрагентами, чтобы получить необоснованную налоговую выгоду по НДС и уменьшить размер налога на прибыль. На самом деле все работы выполняет сам налогоплательщик.

Налоговые инспекторы выявляют формальный документооборот, проверяя все документы субподрядчика и компании. Службы доказывают, что контрагент не выполнял работы, так как:

- у него нет имущества, средств, нужного транспорта или персонала;

- компания перечислила деньги за работы, которые не заявлены в видах деятельности контрагента.

За подобную схему налогоплательщика привлекут к ответственности по

. Он должен будет выплатить штраф в размере 20% от неуплаченной суммы налога, неуплаченный налог и пеню.

Подмена договоров

В этом случае компании пробуют подменять договора, чтобы не оплачивать НДС с аванса: например, заменить договор купли-продажи на договор займа, лизинга, комиссии или реализации долей в уставном капитале.

Используя подставной договор комиссии, комитент не уплачивает НДС и налог на прибыль, пока комиссионер не продаст товар. Чтобы выявить махинацию, налоговая служба анализирует первичные документы и условия сделки. Когда налоговики обнаружат, что деньги компания перечислила до реализации товара, то выявят, что договор исполнил комиссионер, а не комитент. И компании может грозить серьезное наказание.

В случае с договором займа, стороны не прописывают в контракте аванс, из-за чего платят НДС не с него, а в момент отгрузки. После отгрузки товара засчитывают заемные средства в счет его оплаты.

Чтобы не платить НДС, налогоплательщики оформляют продажу объекта или товара как реализацию доли в уставном капитале. Сделка по ней не облагается НДС.

Если компания использует фиктивный договор лизинга, оплата происходит в рассрочку, но обозначена как лизинговые платежи. В итоге стоимость объекта списывается в расходы по налогу на прибыль гораздо быстрее.

Такие схемы налоговики выявляют достаточно быстро. Для этого они проверяют документы и выявляют, что, например, договор лизинга заключили на меньший срок, чем срок амортизации имущества, если в документе условия не относились к договору лизинга.

За подмену договоров могут следовать различные санкции, которые предусмотрены в Налоговом и Уголовном кодексах. Наиболее суровое наказание по

— штраф в размере от 100 000 до 300 000 рублей, принудительные работы, арест либо лишение свободы.

Как платить меньше налогов на ПСН

Патентная система налогообложения – относительно новое явление. Основные особенности ПСН прописаны в главе 26.5 Налогового кодекса РФ. Возможность покупки ПСН появилась только в 2013 году, но доступна очень ограниченному количеству предпринимателей. Список разрешенных видов деятельности для перехода на ПСН похож на аналогичный список для ИП на ЕНВД. В их числе – инвесторы, зарабатывающие на сдаче недвижимости в аренду. Они могут приобрести патент при соблюдении 3 условий

- если они являются собственниками недвижимости;

- если заработок в год составляет не более 60 млн руб. в год;

- в регионе принят соответствующий закон.

Расчетной базой будет «базовый» или потенциально возможный годовой доход (ПВГД) с учетом установленных коэффициентов. Предприниматель должен оплатить патент на срок до месяца до года и вести книгу учета доходов. А вот вести бухгалтерию, иметь кассовый аппарат и сдавать отчетность в Федеральную налоговую службу не нужно.

При ПСН не применяется никаких вычетов. ИП оплачивает стоимость патента и страховые взносы.

Рассчитать стоимость патента можно здесь

Плюс ПСН – простота. Насколько это выгодно, зависит от региона, размера фактического дохода и других характеристик. Чем выше доход инвестора по сравнению с “потенциально возможным”, тем выгоднее для него ПСН.

Пример.

Предприниматель получил годовой доход 500 000 рублей.

Стоимость патента – 10 000 рублей

Страховые взносы – 32 385 рублей

Базовый доход по этому виду деятельности не превышает 300 000 рублей, поэтому предприниматель не обязан платить дополнительные страховые взносы в размере 1% с суммы, превышающей 300 000 рублей.

Фактические затраты инвестора = патент + обязательные страховые взносы = 42 385 рублей в год.

В этом примере для инвестора применять ПСН выгоднее, чем УСН Доходы – Расходы, но менее выгодно, чем УСН Доходы или ЕНВД. Но стоит учесть еще один нюанс. Предпринимателю на ПСН не нужно подавать отчеты. Значит, инвестору не обязательно нанимать бухгалтера и платить ему зарплату. Если учесть эти расходы, то инвестору может быть выгоднее выбрать ПСН.

Если бы ИП из приведенного выше примера был физическим лицом без ИП и платил подоходный налог 13%, его затраты составили бы 13% от фактического дохода (500 000 – 80 000 = 420 000 рублей)

Для физического лица НДФЛ = 420 000 рублей * 13% = 54 600 рублей

В рассмотренном примере предпринимателю выгоднее всего стать ИП и выбрать систему налогообложения УСН Доход. В этом случае годовом доходе в 500 000 рублей он гарантированно будет платить в бюджет только обязательные страховые взносы в размере 34 385 рублей.

Можно рассмотреть также системы налогообложения ПСН или ЕНВД. При ЕНВД затраты могут быть такими же, как при УСН Доходы, но могут быть и выше. При ПСН придется оплатить дополнительно к обязательным страховым взносам для ИП стоимость патента, но можно сэкономить на услугах бухгалтера, приобретении кассового аппарата, а также облегчить ведение документации по ИП.

Предприниматель может совмещать

УСН с ЕНВД или ПСН.

Все специальные налоговые режимы (УСН, ЕНВД, ПСН) отличаются простотой учета и могут сократить налоговую нагрузку. ИП на УСН, ПСН и ЕНВД, освобождены от уплаты НДФЛ предпринимателя и НДС, а также не платят налог на прибыль. Если ИП владеет имуществом, налог на это имущество также рассчитывается по специальной ставке, отличающейся от ставки имущественного налога для физических лиц.

В каких случаях может быть выгодно применять разные системы налогообложения для ИП:

- ОСНО: если другие виды налогообложения по каким-то критериям не подходят. ОСНО может быть выгодно при больших затратах.

- УСН «Доходы»: если расходы небольшие.

- УСН «Доходы – расходы»: если расходы составляют более 60% от всего полученного дохода.

- ЕНВД: зависит от вида деятельности и региона. Арендодатель на ЕНВД может сэкономить, если стоимость аренды больше 5 400 руб. / м2.

- ПСН: целиком зависит от региона и стоимости патента.

Оформление сотрудников как ИП

При такой схеме налоговой оптимизации работники увольняются и регистрируются как ИП на упрощенной системе налогообложения. Затем компания заключает с ними договоры подряда или оказания услуг. Работники выполняют ту же работу, но не за зарплату, выплачивают 6% от доходов и страховые взносы. По трудовому договору работодатель должен был бы платить страховые взносы, отчисляя 30% зарплат во внебюджетные фонды и 13% подоходного налога.

Чтобы выявить эту махинацию, налоговая служба опросит сотрудников, проанализирует документы и переписки. В итоге окажется, что работники состояли в трудовых отношениях с компанией и перешли на ИП, чтобы работодатель мог не уплачивать НДФЛ и страховые взносы.

За участие в такой схеме организации или индивидуальному предпринимателю доначислят НДФЛ, страховые взносы и штрафы в размере от 100 до 300 тысяч рублей, а также могут привлечь к уголовной ответственности по статьям

и, а это принудительные работы до двух лет с лишением права занимать определенные должности, арест на срок до шести месяцев, либо лишение свободы на срок до двух лет.

Упрощенная система налогообложения (УСН)

Она великолепно походит для малого бизнеса. УСН фактически всегда подбирают новички предприниматели. Согласно причине того, что вы будете выплачивать один налог УСН взамен трёх налогов общей системы и отчитываться раз в год. Прежде чем перейти на УСН, следует выбрать объект — то, с чего вы станете выплачивать налог: с прибыли — согласно налоговой ставке от 1 до 6

% в зависимости от региона, типа деятельности и объема полученного заработка.

С разницы между заработками и расходами — по налоговой ставке от 5 до 15%

в зависимости от региона, вида деятельности и объема полученного заработка. На УСН полученную прибыль вы можете сокращать сумму налога на страховые взносы за ИП и работников. ИП без сотрудников смогут уменьшить налог целиком на взносы за себя, а ООО и ИП с сотрудниками — только лишь на пятьдесят процентов. А еще на УСН разобраться с отчетностью получится даже без бухгалтера. И это еще один из способов оптимизации налогов.

Зарплаты «в конвертах»

При такой схеме бухгалтер может посоветовать нанимателю указать в трудовом договоре небольшую часть зарплаты, а остальное выдать работнику на руки. В результате работодатель не выплачивает подоходный налог и экономит на страховых взносах.

Налоговые органы обязательно заподозрят компанию в махинациях, так как:

- Заработная плата сотрудников будет ниже средней по региону для работников аналогичной квалификации.

- Оклад рядовых работников окажется выше, чем у руководства.

- Зарплата специалиста будет значительно ниже, чем на предыдущем месте работы.

- Работник представляет документы, где сумма отличается от указанной в отчетах компании (например, в посольство для оформления визы или для получения пособия).

Чтобы выявить правонарушение, налоговики устраивают проверку. Если они найдут документ, подтверждающий факт ведения двойной бухгалтерии и выплаты «серой» зарплаты, или получат такую информацию от сотрудников, компании грозит серьезный штраф.

За использование такой схемы придется перечислить в бюджет удержанную сумму налога, в соответствии со

. Кроме того, ему грозит штраф в размере 20 % от суммы НДФЛ, согласно, пеня по. Также его могут привлечь к административной и уголовной ответственности пои ст..

Как платить меньше налогов на ЕНВД

ЕНВД, или Единый налог на вмененный доход в соответствии со ст. 346.26 Налогового кодекса платится не на реальный доход, а на базовый, рассчитанный государством для некоторых видов деятельности. В их числе:

- аренда жилых помещений и торговых площадей, земли;

- розничная торговля;

- наружная реклама;

- сфера общественного питания;

- ремонтные и бытовые услуги населению;

- ветеринарные услуги;

- перевозка пассажиров, грузоперевозки и платные стоянки.

Размер налога – 7,5 -15% от базового вмененного дохода на этот вид деятельности, установленного в этом регионе.

Для арендодателей, желающих перейти на ЕНВД, есть ряд ограничений. Например, при сдаче в аренду коммерческой недвижимости и торговых мест существует требование, что помещение не должно иметь торговые залы. В противном случае перевести ИП на ЕНВД не получится. При ЕНВД можно применять вычеты на уплаченные пособия и взносы.

- для ИП с работниками – до 50% на уплаченные взносы

- для ИП без работников – на всю сумму уплаченных личных страховых взносов.

Еще один важный нюанс – ЕНВД вводят на уровне региональных властей. В некоторых регионах такой системы налогообложения может не быть.

Плюсы ЕНВД:

- Налоговую отчетность на ЕНВД вести нужно в минимальном объеме.

- Возможность применения вычетов. Как и в случае с УСН Доход, на ЕНВД можно свести налоговое бремя к нулю. Если размер налога равен или меньше суммы уплаченных личных страховых взносов (в ИП без наемных работников), налог не оплачивается.

Минусы ЕНВД:

- Есть не во всех регионах.

- Ограничения для перехода на ЕНВД.

- Невозможность учесть расходы. Если бизнес окажется нерентабельным, платить ЕНВД все равно придется.

Пример

. Размер обязательных страховых взносов – 32 385 рублей.

Размер дохода – 500 000 рублей в год. Но в данном случае налоговая служба ведет расчет по базовому доходу для этого вида деятельности в этом регионе. Фактический доход их не интересует.

Предположим, вмененный доход установлен в размере 200 000. Налоговая ставка 15%.Могут быть применены поправочные коэффициенты. Без них размер налога составит 30 000 рублей..

Предприниматель вправе уменьшить сумму налога на сумму уплаченных взносов. Поскольку размер налого (30 000) меньше суммы обязательных взносов (34 385), налог платить не нужно.

Налог = 0

Фактические затраты инвестора = обязательные страховые взносы = 32 385 рублей.

Наравне с УСН Доход оптимальный вариант для этого примера.

Подведем итоги

Единственный способ оптимизировать налоги — правильно выбрать систему налогообложения, а затем вовремя платить налоги. Если ваш бухгалтер предлагает один из перечисленных ниже способов уменьшить налоги (ИП, ООО), помните о штрафах (100 000 — 300 000 рублей). Их придется заплатить, а также вам может грозить уголовная ответственность.

Каких способов налоговой оптимизации стоит избегать:

- фиктивных сделок через фирмы-однодневки,

- дробления бизнеса с целью применения спецрежима,

- применения льготных налоговых ставок без правовых оснований,

- подмены договоров,

- ухода от налогов через ИП,

- формального документооборота с субподрядчиками,

- сокрытия выручки,

- подлога документов,

- зарплаты «в конвертах»,

- оформления сотрудников как ИП.

Мы в Фингуру помогаем предпринимателям оптимизировать налоги ООО или ИП только законными методами. Поэтому если вы сомневаетесь в действиях своего бухгалтера, предлагаем проверить его прямо сейчас. Вдруг ваш бизнес в опасности.

Ключевые слова для это статьи: как уменьшить налоги, уменьшить размер налога, уменьшить налоги ооо, уменьшить налоги ип, как уменьшить налоги в Росиии, уменьшить размер налога в Росиии, уменьшить налоги ооо в Росиии, уменьшить налоги ип в Росиии, уменьшить налог ИП на УСН, как уменьшить налог ИП

Сначала давайте разберёмся, какие виды налогообложения может использовать ИП?

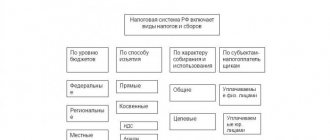

Существует шесть систем налогообложения:

- одна общая (ОСН);

- пять специальных (УСН, ЕНВД, ЕСХН, ПСН, НПД (самозанятые).

Про самозанятых и ЕСХН, с учётом ограниченности применения, мы сегодня говорить не будем.

Общая система налогообложения

Применяя ОСНО, предприниматель является плательщиком НДС и НДФЛ.

Общая система налогообложения применяется по умолчанию. То есть если ИП не подал заявление о переходе на УСН или патент, то налоговая будет считать, что ИП на общей системе, а значит, должен платить НДС и НДФЛ.

Но есть обобщение судебной практики ВС РФ, которая говорит, что если ИП в течение нескольких налоговых периодов сдавал декларации по УСН, а налоговая «не заикалась» про НДС и уплату НДФЛ, то считается, что ИП на УСН. Даже если он не подавал соответствующее заявление в инспекцию о переходе на УСН.

Кроме того, согласно ст.145 НК предприниматель может не платить НДС, если его выручка за 3 последовательных месяца меньше 2 млн руб.

Если вы вдруг не подали заявление о переходе на УСН, то пользуйтесь двумя лайфхаками выше, чтобы уменьшить налоги и не платить НДФЛ и НДС.

Упрощённая система налогообложения

Самая распространённая среди ИП. Есть два варианта УСН:

- с налогообложением «доходы» (6 % от всех доходов);

- с налогообложением «доходы минус расходы» (15 %, но не от чистых доходов, а от доходов, уменьшенных на величину расходов). Более выгодна ИП, которые что-то покупают, а потом продают. Менее выгодна ИП, которые оказывают услуги, потому что у таких ИП расходы, как правило, небольшие.

Единый налог на вменённый доход (ЕНВД)

В Москве не применяется, то есть ИП из столицы перейти на него не могут. Этот вид налогообложения можно применять, только если ИП занимается определёнными видами деятельности. Налог платится от единиц объекта налогообложения, например:

- перевозчики платят, исходя из количества авто;

- продавцы платят, исходя из площади, которая не может превышать 150 кв. м.

Патентная система налогообложения

Эта система похожа на ЕНВД тем, что применять патент могут предприниматели, которые занимаются определёнными видами деятельности. Особенность патентной системы в том, что расчёт налога происходит сразу при покупке патента, а налоговая декларация по нему не сдаётся.

Самозанятость

Пока что эта тема остаётся довольно скользкой. Индивидуальный предприниматель может быть самозанятым и может работать с самозанятыми, но во втором случае есть риск, что налоговая переквалифицирует договоры с самозанятыми в трудовые. И, как следствие, доначислит страховые взносы.

Так как предпринимателю безопасно снизить налоги? Наш ответ: прежде всего нужно просчитывать разные виды налогообложения. Ведь в зависимости от того, какой режим налогообложения ИП применяет, налоговая нагрузка у него будет разная. Так же это влияет и на налоговые риски.