Плюсы и минусы собственного бизнеса

Как и любое серьезное дело свой бизнес — это не просто сплошной плюс в виде высокого дохода и «свободы» от глупого начальника.

Достоинства

- Свое дело – это уникальная возможность максимально раскрыть свои способности как организатора, управленца, переговорщика, продавца, креативщика и многого другого

- Размер потенциального дохода практически неограничен и зависит лишь от эффективности выбранной бизнес-модели

- Собственный бизнес – это свобода от тесных рамок работы по найму. Конечно, работать на себя придется больше и упорнее, чем на кого-то. И в первые месяцы после открытия у предпринимателей нет ни выходных, ни праздников. Но зато тот, кто работает на себя, не зависит ни от офисного графика, ни от капризов руководства, ни от политики чужой компании

Недостатки

- Высокие риски. К сожалению, рисков у начинающего предпринимателя (особенно, в России) немало. Постоянные изменения в законодательстве, штрафы и другие поборы, нечестная конкуренция, рейдерские захваты, колебания курсов валют, отсутствие спроса на товар или услугу, проблемы с доставкой, некомпетентность персонала… Потенциальные риски российского бизнесмена можно перечислять бесконечно

- Трудозатратность. В период создания и раскрутки собственного бизнеса его владельцу приходится одновременно решать кучу больших и малых задач. По статистике, предприниматель тратит на свое дело гораздо больше сил и времени, чем высококвалифицированный наемный работник в крупной компании

- Капиталоемкость. Открытие своего дела требует первоначального капитала, хотя бы минимального. Первые полгода-год ИП, как правило, работает себе в убыток. И все это время ему нужно платить налоги и аренду, покупать сырье и материалы, вкладывать деньги в рекламу и продвижение

- Отношение к бизнесу. В России отношение к частным предпринимателям настороженно-недоверчивое. Успех у нас ассоциируется с работой в Газпроме или на чиновничьей должности, а не с собственным проектом. Предпринимательство не поощряется ни обществом, ни государством. Все чаще в СМИ бизнесмена позиционируют как жадного спекулянта или откровенного мошенника

Разница для заказчика

Всё чаще работодатели предлагают штатным работникам гибкий график, удалённую работу и сдельную оплату труда. Некоторые фрилансеры продают свои услуги помесячно и соглашаются работать в офисе заказчика в течение всего проекта. Тогда какая заказчику разница: брать работника в штат или работать с фрилансером? Разница в налогах.

Чтобы сотрудник в обществе с ограниченной ответственностью (ООО) получил на руки 100 000 рублей, у работодателя есть 2 пути:

1. Назначить официальную зарплату в 114 942 рубля. Эта сумма автоматически уменьшается на 13% (14 942 рубля), которые компания выплачивает за работника в виде налога на доход физического лица. Ещё 34% от официальной зарплаты (39 080 рублей) заберёт Пенсионный фонд.

Итого работодатель лишится 154 022 рублей.

Примечание: и налог на доход физического лица (НДФЛ), и выплата в Пенсионный фонд рассчитывается от зарплаты. Но при этом НДФЛ уменьшает сумму, которую работник получает на руки. А выплата в Пенсионный фонд — нет, так как делается работодателем дополнительно к зарплате. В некоторых странах работники сами платят свой НДФЛ. В России компании делают это за работников, выступая налоговыми агентами.

2. Назначить официальную зарплату в 10 000 рублей и остальное выдавать в конверте. Тогда работник получит 8 700 рублей официально и 91 300 рублей в конверте. Официальный платёж генерирует 4 700 рублей налогов (1 300 + 3 400). Конверт — 10 144 рубля «сопутствующих расходов».

Итого работодатель лишится 114 844 рублей.

Примечание: обналичка — это противозаконное действие, в результате которого ООО превращает деньги на своём счету в наличные, минуя всяческие налоги.

ИП же спокойно живёт без обналички. Поэтому мой расчёт размера «сопутствующих расходов» по обналичке конверта строится на догадках и может не совпадать с реальностью. Я предполагаю, что на счёт обнал-конторы надо перечислить 101 444 рубля. Она оставит себе 10% и отдаст искомые 91 300 рублей.

Оба этих варианта дороже сотрудничества с фрилансером, у которого есть ИП. Чтобы владелец ИП получил 100 000 рублей на руки, от заказчика ему нужно получить чуть больше 108 000 рублей.

Нюанс: льгота для IT-компаний

IT-компании могут получить льготу и снизить отчисления в Пенсионный фонд с 34 до 14%. Подробнее — Федеральный закон № 212 (статья 58, пункт 6).

Не знаю, каким требованиям должны соответствовать соискатели этой льготы и насколько реально её получить, но даже в случае успеха останется 27% налогов суммарно.

Место России в рейтинге от Doing Business

С 2002 года проект Doing Business проводит ежегодные глобальные исследования. По методике Всемирного банка и Международной финансовой корпорации оцениваются условия ведения бизнеса в разных странах мира. По результатам исследований каждой стране присваивается рейтинг, который рассчитывается как среднее арифметическое десяти показателей (от налогообложения до защиты инвесторов).

В 2020 году Doing Business оценивал условия для ведения бизнеса в 189 странах.

В общем рейтинге Россия заняла 51 место. Нас обошли не только США, Швеция, Германия, Канада и Сингапур, но и Словакия, Словения, Румыния, Мексика, Чили, Перу, а также Казахстан, Грузия, Армения и Беларусь. Из стран бывшего СССР ниже России в рейтинге оказались лишь Молдова, Азербайджан, Кыргызстан, Украина, Узбекистан и Таджикистан.

Как ни странно, высокую оценку в России получили такие показатели как «Обеспечение исполнения контрактов» (5-е место) и «Регистрация собственности» (8-е место). А самыми проблемными оказались параметры «Получение разрешений на строительство» (119-е место) и «Международная торговля» (170-е место).

Рейтинг Doing Business возглавляют Сингапур, Новая Зеландия, Дания, Южная Корея, Гонконг, Великобритания, США, Швеция, Норвегия и Финляндия. А замыкают его такие страны как Чад, Венесуэла, Ливия, Эритрея, Южный Судан, Либерия и Ангола.

Налоги и взносы

Налог по схеме «6% от дохода» означает, что вы должны заплатить в Налоговую 6% от всего полученного вами дохода. Доходом не считаются, например, ваши личные средства, которые вы положили на счёт, чтобы оплатить услуги банка.

Формула расчёта страховых взносов в Пенсионный фонд постоянно меняется. В 2014 году это фиксированная сумма в 20 727,53 рублей в год, плюс 1% от доходов свыше 300 000 рублей.

Все деньги, которые получил ИП, за вычетом указанных выше налогов — это уже его чистый заработок. Его можно отправить на личную карточку. Для таких платёжек я указываю наименование платежа «Вывод денежных средств из предпринимательской деятельности».

Нюанс: «Альфа-банк» стал брать комиссию за внутрибанковский перевод от себя (ИП) к себе же (физическому лицу) – 100 рублей. Оформите себе личную карточку в каком-нибудь другом банке и выводите заработанное на неё. Обработка такой платёжки будет обходиться в стандартные 16 рублей.

Малый бизнес в России и за рубежом

Несмотря на неплохую оценку от Doing Business, Россию вряд ли можно назвать «дружелюбной» для малого бизнеса. В 2015-м доля малых и средних российских предприятий составляла около 20% от общего числа зарегистрированных компаний.

Для сравнения: процент малых предприятий за рубежом, в среднем, достигает 50%. А в отдельных западных странах этот показатель приближается к 90%! В основном там, где бизнес (в том числе, и иностранный) получает хорошую поддержку и от государства, и от частных финансовых структур.

Например, в Великобритании начинающий предприниматель имеет право на бесплатные бизнес-консультации. В Китае малый бизнес, связанный с инновациями, может рассчитывать на низкопроцентные ссуды. В США предпринимателям помогают заключать контракты с крупными компаниями и получать госзаказы.

Еще немного статистики по России. Всего 3,4% отечественных ИП работает на рынке более трех лет – остальные закрываются раньше. Ежегодно число зарегистрированных ИП растет на 4%. А тех, кто прекратил свою деятельность – на 11%. Каждый месяц в России закрывается около 43 тысяч малых предприятий. В нашей структуре ВВП доля малого и среднего бизнеса составляет лишь 21%.

Почему в России такой «агрессивный» для предпринимателей климат? Причин много: коррупция, высокая налоговая нагрузка, бесконечные проверки, проблемы с привлечением финансов, сложности с логистикой, низкая квалификация кадров. В прошлом году этот список дополнился санкциями, резкой девальвацией рубля и высокими темпами инфляции, из-за чего серьезно упала платежеспособность населения и выросли цены на сырье и материалы.

Неудивительно, что каждый пятый предприниматель в России сегодня готов продать свой бизнес…

Повторяющиеся задачи

Напоминаю, что в статье рассматривается конкретно мой случай, подразумевающий ИП с УСН по схеме «6% от дохода». У меня были следующие повторяющиеся задачи:

1. Четыре раза в год по итогам каждого квартала платить страховые взносы в Пенсионный фонд.

Происходит это так: после получения уведомления вы заходите в «Эльбу», переходите к соответствующей задаче, нажимаете «Далее», «Далее», «Далее» и по интеграции загружаете платёжки в банк-клиент. Заходите в банк-клиент, подписываете их и отправляете на обработку.

Страховые взносы можно платить по итогам года, то есть 1 раз в год. Электронный бухгалтер рекомендует делать это каждый квартал, чтобы максимизировать налоговый вычет. Суть вычета в том, что можно уменьшить налог по УСН на сумму сделанных выплат в Пенсионный фонд.

2. Четыре раза в год по итогам каждого квартала после оплаты страховых взносов в Пенсионный фонд платить налог по УСН в Налоговую.

Процесс такой же.

3. По итогам года отчитываться в Налоговую.

Процесс отличается: после получения уведомления вы заходите в «Эльбу», переходите к соответствующей задаче, нажимаете «Далее», «Далее», «Далее». Не покидая «Эльбу», подписываете отправляемый в Налоговую отчёт и через некоторое время «расписываетесь в получении» ответных документов.

Что ждет малый бизнес в России в ближайшее время?

По данным Forbes с начала кризиса число банкротств увеличилось на 15%. Малый и средний бизнес настойчиво вытесняется из экономики крупными частными и государственными компаниями.

Результаты опроса ВЦИОМ показывают, что в 1990 году предпринимателями хотело стать около 33% респондентов в возрасте до 34 лет. В 1991-го году таких желающих было уже 49,8%. А вот в 2015-м открыть свой бизнес в России хочет менее 3% опрошенных…

Исправить ситуацию можно в любой момент, взяв на вооружение успешный опыт десятка стран: Сингапура, Грузии, Новой Зеландии, Тайваня, Гонконга. Нужна «всего лишь» прозрачная и лояльная система налогообложения, справедливый суд, надежная защита прав собственности (в том числе, и интеллектуальной), доступ к недорогим кредитам и условия для честной конкуренции…

Заметьте в это статье я использую только сухие статистические цифры, без какой либо эмоциональной окраски. Ситуация не из лучших?

Поверьте даже в такой обстановке вам по силам создать свой небольшой бизнес. И я доказал это сам себе, теперь ваша очередь! На сегодня это вся информация для размышления, которую я подготовил. Подробнее обо мне можно прочитать в разделе «Об авторе». Подписывайтесь на обновления и не забывайте делиться ссылками на самые интересные посты с друзьями в социальных сетях!

P.S. А что, по Вашему мнению, мешает развитию малого бизнеса в России?

Что такое ИП

На вопрос: «Что даёт статус индивидуального предпринимателя?» — есть, как минимум, пять ответов. Но сначала расскажем о том, что такое ИП.

Хотя эта аббревиатура хорошо известна, но не все правильно её расшифровывают. ИП – это индивидуальный предприниматель, а не индивидуальное предприятие. Это значит, что конкретный человек получает право вести предпринимательскую деятельность для получения прибыли.

Отказаться от этого права можно в любой момент, а позже, при желании, снова зарегистрироваться в налоговой инспекции. То есть, ИП – это самая простая форма ведения бизнеса, но при этом у неё есть немало плюсов.

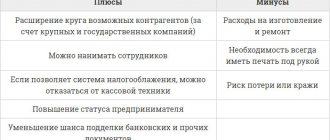

Сводная таблица преимуществ и недостатков индивидуального предпринимательства

| Плюсы предпринимательской деятельности | Минусы |

| Легкая регистрация | Полная ответственность на бизнесмене |

| Отсутствие юридического адреса и уставного капитала | Полное описание имущества, которое могут забрать кредиторы в случае какой-то ситуации |

| Выгоды от системы налогообложения, отсутствие необходимости платить определенные налоги | Обязательные страховые взносы |

| Наличный расчет | Ведение отчетности по месту регистрации |

| Возможность не открывать расчетный счет, не делать печать и кассу | Низкий уровень доверия и сотрудничества |

| Право собственности | Невозможность снижения базы налогообложения |

| Сниженная ответственность и сумма штрафов | Невозможность покупать, продавать и переоформлять ИП |

| Финансовая независимость и доступ к капиталу | Сложность с расширением бизнеса |

| Широкий выбор систем налогообложений | Полная ответственность на бизнесмене |

| Нет необходимость полностью документировать деятельность | |

| Простая ликвидация |

БСО для ИП — что это такое и в каких случаях он необходим

Важно! По таблице видно, что преимущества ИП преувеличивают недостатки. Разница состоит не только в количестве, но и в их значимости.

Кто предлагает оформить фирму на меня

Все чаще современная молодежь стремится быть самостоятельной и самодостаточной, не хотят ходить на работу по графику и работать на чужого дядю. Многие пытаются открыть свое дело и сами хотят выбирать для себя направление деятельности, объемы работ, а главное, размеры будущей прибыли. Такие самостоятельные люди открывают свое ИП и начинают изучать мир бизнеса изнутри. Кто-то в этом преуспевает. Кто-то получает нужный опыт для создания дальнейших более крупных предприятий и проектов. А кто-то просто тонет, и возвращается в строй к своему ненавистному работодателю, поняв что самостоятельность не для него.

Первая категория просто успешных людей, как правило, открывает дело на себя, и ведет его, расширяет, улучшает и соответственно повышает свое благосостояние честно, или почти честно с наименьшей вероятностью прогореть и «попасть на деньги». У них бывает необходимость в открытии дополнительного предпринимательства ИП или даже ООО. Но если по каким-то причинам открывать еще одно предприятие на себя нельзя, скажем должность не позволяет или нужно уменьшить налоговую нагрузку, тогда дополнительное дело открывается в кругу семьи: на жену, детей, родителей или близких родственников. А если вы и есть тот самый родственник, кому было предложено поддержать семейный бизнес, то вероятность, что вас захотят подставить не слишком велика. Хотя и такие случаи бывали на практике.

Второй тип предпринимателей, ставших акулами бизнеса и узнавших все премудрости получения сверхприбылей можно условно поделить на 2 категории:

- первые создают корпорации, работающие на перспективу и реально получающие относительно честный доход на своем опыте и имуществе, при этом они еще и обеспечивают рабочие места;

- вторые же, не рискуя собственным имуществом, придумывают схемы, для которых привлекают третье лицо и создают фиктивный бизнес, за счет него получают свой доход, а по итогу, доверчивый «партнер» не только остается без псевдоработы, но еще и получает целый воз долгов, проблем и неприятностей.

Чаще всего предложение открыть бизнес за чужой счет поступает от знакомых, друзей ваших «друзей», коллег по работе и просто незнакомых лиц, предлагающих за деньги открыть на свое имя предпринимательство.

А вот здесь часто пытается проявить себя третья группа «предпринимателей», у них либо толком нет навыка ведения бизнеса, либо собственных денег, за счет которых можно раскрутиться. Они то и становятся поживой для опытных «бизнесменов». Не видя подвохи, люди с радостью оформляют ИП или ООО на себя, становятся обещанным «директором» и думают, что жизнь у них налаживается, а по итогу, большая часть из них — это будущие банкроты с поломанными жизнями.

Зачем им это надо?

Примерно половина граждан, которым поступит предложение о создании ИП или ООО на свое имя, не сталкивающихся ранее с подставным бизнесом, не слышавших о мошенниках и никогда не попадавших в неприятности по вине третьих лиц, подумают, что им крупно повезло и наконец-то на их улице будет праздник. И, конечно же, на предупреждения знакомых зададут вопрос: «зачем кому-то меня подставлять?». Да и правда: «Зачем»? И получите ответ: «В мире нет людей, готовых вкладывать свои деньги в чужого человека за просто так». Ни один реальный предприниматель никогда не откроет бизнес на чужого, непроверенного человека. А если вам предложили посторонние открыть дело, да еще и дадут на его реализацию денег, смело отказывайтесь, дабы не остаться в ближайшей перспективе не то что без денег, а то и без свободы.

Чаще всего подставные фирмы открываются для выведения грязных, полученных нечестным образом денег, «отмывания» в простонародье. Возможных вариантов работы «море»:

- получение безвозвратных кредитов на крупную сумму под реализацию с виду выгодных проектов;

- закупка товаров и получение услуг с отсроченными платежами у контрагентов, за которые в перспективе платить не будут;

- проведение фиктивных сделок, за которые ваше предприятие будет получать деньги от таких же подставных фирм;

- сокрытие реальной прибыли;

- невыплата налогов за крупные сделки, что влечет за собой ответственность перед государством и реальный судебный срок;

- использование схем по слиянию подставных фирм (предусмотрена уголовная статья);

- ООО может открывать ИП, а в случае ошибок и провалов вся ответственность лежит на ИП (к примеру, на подрядчиках);

- найм сотрудников и невыплата им заработной платы и соответствующих отчислений в НИ.