Деятельность индивидуального предпринимателя – это всегда соблюдение четких правил, которые установлены государством. Помимо прочего, они обеспечивают своевременное получение налоговых платежей. Если ИП хочет выстроить максимально простой механизм уплаты налогов, то выбирает порядок, который заключается в получении патента. Одновременно это обязывает использовать специальную книгу, в которой ведется учет доходов. А расходы при этом вносить не нужно. Данная книга – по сути, бланк строгой отчетности, в который ИП заносит доходы от деятельности согласно патенту.

Содержание книги

Упрощенный способ уплаты налогов на патенте позволяет максимально облегчить процесс учета доходов и расходов. Но при этом необходимости ведения ряда регистров не избежать.

Основной документ – книга учета доходов. Каким образом необходимо ее вести и пользоваться описано в Налоговом кодексе (подп. 2 — 5 ст. 346.53), а также приказе Минфина России от 22 октября 2012 года № 135н.

Согласно этим правовым нормам к регистру доходов для ИП на патенте предъявлены следующие требования:

- титульный лист с указанием коммерческого обозначения (названия) и полного Ф.И.О. коммерсанта;

- каждый лист книги прошит и имеет номер;

- в графы вносят суммы поступивших средств и даты проведения операций, их названия;

- на заключительной странице – указание на общее количество листов и др.

Нужно понимать, что предприниматель использует книгу под определенный патент, который налоговый орган выдал на конкретный срок и под конкретный вид деятельности.

Книга доходов для ИП на патенте – правила заполнения:

- На каждый налоговый период заводится новый бланк книги – период должен соответствовать сроку выдачи патента. Если предприниматель получает новый патент вместо старого, формируется новая КУДиР.

- Разрешается составлять книгу в бумажном или электронном виде. В первом случае требуется предварительно прошить и пронумеровать все страницы, заверить документ подписью ИП и печатью при ее наличии. Если же отчетность составляется компьютерным способом, заверение прошитой и пронумерованной книги выполняется после распечатки.

- Регистрировать КУДиР в ИФНС не нужно.

- Все операции отражаются в книге кассовым способом – порядок фиксации доходов определен в п. 2 ст. 346.53, то есть, по мере их, так сказать, производства. Получили деньги – отразили в книге.

- Расходы вносить в книгу не требуется, только доходы в рублях в хронологическом порядке.

- Корректировка показателей возможна при наличии оправдательных документов – ошибки и исправления заверяются подписью/печатью ИП.

Обратите внимание! Отсутствие книги трактуется, как грубое нарушение законодательных требований к правилам учета доходов/расходов и грозит предпринимателю штрафными санкциями размером в 10 000-30 000 руб.

Как вести регистр

Есть два допустимых способа ведения книги доходов на патенте:

- на бумажных листках в виде прошитой книги;

- в электронном виде.

Если выбрали первый вариант, то после того, как перестанет действовать патент либо закончится налоговый период, коммерсант обязан сдать этот регистр в ИФНС, где его проверят.

Если речь идет об электронном варианте, то работают со специальными файлами на компьютере, куда ИП впечатывает сведения о доходах. При тех же условиях, что и в первом случае, необходимо распечатать документ и представить в налоговый орган.

Вне зависимости от того, предполагает ли деятельность, которую ведет коммерсант, сотрудничество с иностранными контрагентами и клиентами, все записи должны вестись на русском языке либо должны быть переведены на него.

Если записи были внесены на другом языке, тогда в следующей колонке пишут перевод. Важно, чтобы предприниматель с помощью даты, печати и подписи заверил адекватность перевода. Если он работает без печати, то достаточно автографа и соответствующей даты.

Самая важная особенность, она же – главное требование, которое необходимо учитывать при ведении книги, это строгое соблюдение хронологического порядка. Также важно, чтобы заполнение книги шло без исправлений и четко. Если же корректив не удалось избежать, то нужно каждый раз указывать причину. Но этого недостаточно: факт того, что учет на новый лад был верным, должен подтверждать финансовый приходный документ с подписью ИП.

Патентная система налогообложения выгодно или нет?

Патентная система налогообложения – упрощённый способ ведения бизнеса индивидуального предпринимателя. Представляет собой альтернативную версию уплаты налога, в котором платятся отчисления не с полученной прибыли, а за покупку патента. Приобретается он на период кратный месяцу, максимальный срок действия 12 месяцев, при этом начинается с произвольной даты в интервале одного календарного года.

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону (консультация бесплатно), работаем круглосуточно.

В течение действия ПСН на иную систему обложения по своей инициативе перевестись невозможно.

Стоимость патента зависит от периода действия и считается инспектором, с помощью использования формулы: Где П – стоимость патента; БД – базовая доходность, рассчитывается налоговиками для каждого региона отдельно. Представляет собой статистический коэффициент полученных данных по направлению патента за предыдущий год.

Пример: Представим, что средний показатель БД за розницу в регионе составил 700 тыс. рублей за год. Тогда, цена патента рассчитывается так: П = 700 000 · 0,06 = 42 000 рублей. То есть цена составит 42 000 рублей за год. Если нужно узнать стоимость патента на определённое количество месяцев, то полученный результат необходимо умножить на число месяцев, на которые покупается патент и разделить на 12 (количество месяцев в году). Например, период приобретения равен 8 месяцам, тогда: Итак, для того, чтобы приобрести патент на 8 месяцев, придётся заплатить 28 000 рублей. Но к сожалению, это не все затраты. Так как у одного предпринимателя может быть несколько патентов, то производить это исчисление необходимо по каждому. Хотелось бы отметить, что один ИП имеет право одновременно находиться на нескольких системах налогообложения (УСН, ОСНО и т. д.). Необычный метод сбора пошлины приносит как большую прибыль, так и убытки. Предприниматель не может с точностью предугадать развитие бизнеса в недалёком будущем, максимум, это проанализировать предыдущий период, если таковой имеется. Итак, статистические данные показали, что торговля с патентом выгодна, пришло время на неё переходить.

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону (консультация бесплатно), работаем круглосуточно.

Существуют некоторые направления бизнеса, запрещающие ведения бухучёта на ПСН. Ознакомиться с ними можно в классификаторе видов деятельности (ОКВЭД).

К сожалению, о прибыли переживает не только ИП, но и проверяющие службы. При обнаружении, что порог рентабельности за год превысил 60 млн рублей, с этой системой налогообложения придётся попрощаться. Это касается и наличия штатного расписания в размере более 15 человек. В случае если индивидуальный предприниматель утратил право применять эту систему, в течение 10 дней он должен об этом сообщить в налоговую инспекцию.

Для ПСН достаточно ведения книги учётов доходов, но если рамки дозволенных требований были нарушены, понадобятся, первичные документы за период действия патента для уплаты налога по основной ставке. При наступлении такого события НДФЛ уменьшается на сумму, потраченную на приобретение патента. Преимущество этой системы ведения учёта заключается в следующем:

- Фиксированная ставка патента, не зависит от выручки предпринимателя.

- Меньше обязательных отчётов к сдаче (не сдаются НДС и НДФЛ), чем при других видах налогообложения. Вести книгу расходов и доходов для ИП на патенте не нужно.

- Упрощённая система ведения бухгалтерского учёта.

- Экономия времени.

- Установка контрольно-кассовой технике (ККТ) необязательна.

- Нет необходимости следить за расходами и за правильностью их оформления.

Если по какой-то причине предприниматель утратил право применять ПСН, или прекратил свою коммерческую деятельность по определённому патенту, то в дальнейшем вернуться к такой системе он сможет только в следующем календарном году.

Документы о доходах

Оформление и получение ряда документов автоматически дает сигнал о необходимости внести очередную доходную позицию в регистр. Так, подтверждать прибыть, могут следующие финансовые документы:

- договоры, в которых оговорено получение таких финансовых средств, как предоплата или аванс;

- кассовые ордера приходного плана;

- чеки и платежные поручения;

- накладные на перевозку товаров (ТТН, если это доходы);

- финансовые документы строгой отчетности.

Пару слов скажем о нюансах, которые могут возникнуть с авансом. При удачном течении сделки полученный аванс в отчетности показывают как прибыль. Однако может так случиться, что впоследствии по каким-либо причинам его пришлось вернуть. Тогда коммерсант соразмерно уменьшает полученную прибыль. Главное, не забыть внести коррективы в книгу учета доходов. Подобные случаи находятся в рамках закона.

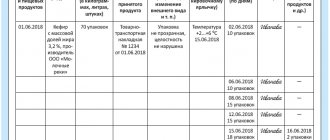

Раздел 1 Доходы

Книга доходов для ИП на патентной системе налогообложения имеет не только титульный лист, но и информацию о получении доходов.

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону (консультация бесплатно), работаем круглосуточно.

Фиксируются эти сведения в «Разделе 1. Доходы» и состоят из нижеперечисленных граф:

- Порядковый номер операции.

- Дата и номер документа, согласно которому получены наличные или безналичные денежные средства (номер банковской выписки, платёжного поручения, Z-отчёта).

- Краткое содержание наименования документа, вследствие чего были получены денежные средства, по указанному в патенте виду деятельности.

- Сумма дохода в рублях. Если прибыль получена в другой иностранной валюте, то в книгу учёта фиксируется её перерасчёт по курсу валют Центрального банка на текущий день. В ситуациях, когда оплата осуществилась с помощью векселя или другого ценного документа, в книгу вносится его стоимость.

- Итого.

К платёжным документам относятся:

- Приходный кассовый ордер.

- Договора, если они являются основанием предоплаты.

- ТТН.

- Чеки, подтверждающие оплаты.

- Приходные платёжные поручения.

- Прочие финансовые документы, вследствие которых поступили денежные средства от покупателя.

- Полученные авансы. При этом если в дальнейшем происходит возврат, производят сторнирование операции, что уменьшает доход предпринимателя в следующем периоде.

Несмотря на разнообразия возможных операций, которые относятся к доходам индивидуального предпринимателя, есть и те, что не стоит включать:

- начисленные банком проценты;

- штрафы, пеня;

- безвозмездное получение материальных и интеллектуальных ценностей;

- проценты ссуды;

- другие доходы, не связанные с патентной деятельностью предпринимателя.

Внесение данных в КУД должно происходить регулярно, в день осуществления операции.

Срок хранения книги учёта доходов согласно закону РФ составляет 4 года, но опираясь на приказ Минкультуры России № 585 от 25.08.2010, этот документ необходимо хранить намного дольше. Книга учёта доходов для ИП на патенте 2020 скачать или приобрести которую будет необходимо, является обязательной формой ведения отчётности. Она хранит в себе на протяжении нескольких лет информацию о полученных доходах по определённому патенту, которую запросят налоговики при первой проверке. Наша цель, как предпринимателей, дать им требуемый документ, заполненный в соответствии со всеми правилами и лишить их удовольствия оштрафовать ещё одного налогоплательщика.

Заполняем книгу

Итак, регистр учета доходов индивидуальных предпринимателей заполняют в определенном порядке:

- первая графа показывает порядковый номер финансовой операции, поступление по которой регистрирует ИП;

- вторая графа содержит номер и дату приходного документа;

- третья графа лаконично отображает содержание финансовой операции;

- четвертая графа показывает размер поступившей прибыли от деятельности, которая оговорена в патенте.

Имейте в виду: в книгу учета доход на патенте запрещено вносить операции, которые не касаются данного спецрежима. В тех случаях, когда коммерсант помимо ПСН часть деятельности ведет в рамках другой системы налогообложения, ему приходится сдавать два вида разной отчетности.

Порядок по заполнению

Субъекты хозяйственной деятельности, применяющие упрощенную (патентную) систему налогообложения, должны заполнять следующие графы, таким образом:

- в первой графе будет указываться номер по порядку финансовой операции, которая подлежит регистрации;

- во второй графе будет указываться номер и дата обязательного финансового документа, который является основанием для совершения операции, которая подлежит записи;

- в третьей графе, в обязательном случае будет расписано краткое содержание финансовой операции, которая подлежит необходимой регистрации;

- в четвертой графе будет указываться прибыль, полученная от осуществления хозяйственной деятельности, которая прописана в патенте, дающем право на такую деятельность.

По данному поводу есть ценный совет, который состоит в следующем. Как было указано ранее, книга доходов по патентной деятельности, применяется только для фиксации тех денежных операций, которые проходят по видам деятельности, указанных в патенте. Никаких других операций указывать в ней нельзя и это категорически запрещено. Если предприниматель, часть своей деятельности ведет по патенту, а другую часть по общей системе налогообложения, то он будет подавать два отчета, первый по патенту, а второй по другому виду деятельности.

Косяки с книгой

При нарушениях и неправильном ведении отчетности на патенте можно ожидать негативной реакции государства в лице налогового органа. Поэтому к книге учета доходов будет основное внимание.

Если в рамках налоговой проверки будут выявлены грубые нарушения и неточности при заполнении и ведении книги, это может повлечь наложение штрафа. Если речь идет о единичном нарушении, то размер санкции установлен в 10 000 рублей. Когда же правила работы с книгой нарушались либо игнорировались неоднократно в течение длительного периода, в казну придется заплатить 30 000 рублей (п. 1 и 2 ст. 120 НК РФ). Полное отсутствие книги учета доходов либо ее неведение формально тоже подпадает под указанную норму.

Поэтому ИП на патенте можно посоветовать уделять особое внимание ведению и правильному заполнению книги учета доходов.

Несмотря на то, что применение патентной системы максимально легко ложится на плечи предпринимателя, у нее есть и свои подвохи. Поэтому обо всех подводных камнях лучше знать заранее, чтобы избежать неприятных ситуаций с налоговыми инспекторами и штрафных санкций. Будьте внимательны с патентной системой, опирайтесь на нормы законов. В этом случае можно будет избежать очень многих ошибок.

Пример заполнения книги учета доходов ПСН

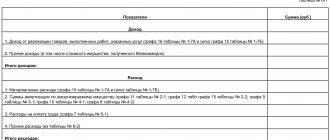

Предназначение книги учета доходов по патентной системе

В соответствии с Законом № 402-ФЗ предприниматели освобождены от необходимости ведения бухгалтерского учета. Безусловно, это упрощает административный документооборот компании, но не избавляет от обязанности фиксирования выручки. Согласно п. 1 ст. 346.53 НК учет реализационных доходов в части деятельности на ПСН ведется в особом порядке, а именно в специальной книге, бланк и порядок заполнения которой регламентирует Минфин РФ.

Заверение книги в территориальном отделении ИФНС не требуется, как и составление налоговых деклараций (ст. 346.52). Однако несмотря на то, что при работе на ПСН в расчет принимается не фактический размер дохода ИП, а условно возможный, ведение КУДиР необходимо для соблюдения установленных законодательством лимитов выручки. В 2020 году работать на патенте вправе те предприниматели, общий доход которых не превышает 60 млн руб. с начала года (п. 6 ст. 346.45). Хозяйственные операции при получении доходов в части ПСН отражаются в хронологическом порядке в книге учета, что позволяет оперативно проверять величину выручки за текущий период.

Порядок ведения КУД для ИП на патентной системе

Согласно общим инструкциям ведения КУД, она должна иметь следующие обязательные реквизиты:

- титульный лист, в котором указываются полное наименование хозяйствующего субъекта, а также период ведения учета;

- раздел доходов, который содержит обязательные для заполнения графы по учету финансовых операций (дата, наименование, суммы дохода, документ – основание и др.);

- на последнем листе КУД указывается общее число страниц.

По окончании отчетного периода учетная книга должна быть пронумерована и сшита, на обороте последнего листа запечатана «листком — наклейкой» с подписью ИП. Отчетный период – календарный год.

Как вести книгу учёта: способы, порядок и правила заполнения, документы и нюансы учёта

Изначально разберёмся, какие способы ведения КУДиР существуют. Собственно, их только два:

- Книгу учёта можно приобрести в бумажном виде или просто взять шаблон и распечатать его. Скачать форму, а также уточнить порядок её оформления можно, перейдя с портала ФНС РФ на базовый официальный сайт Консультанта по гиперссылке. Форматы для скачивания могут предлагаться разные:

- PDF — для оптимального заполнения от руки;

- Excel — для сохранения на компьютере и ведения КУДиР в электронном виде.

- Ведение Книги учёта в электронном виде гораздо удобнее. Ведь здесь можно всегда исправить неточную информацию, дополнить или убрать лишние строки и прочее. Отличие этого формата только в том, что по итогам отчётного периода для предоставления в ИФНС (по запросу налоговиков) документ распечатывается, все страницы нумеруются. Затем Книга учёта сшивается по стандартным правилам и визируется предпринимателем. Если у ИП есть печать, её оттиск ставится рядом с подписью ответственного лица.

У предпринимателей, которые заполняют свою Книгу от руки, есть возможность вносить исправления в документ. Но такие корректировки должны быть правильно оформлены:

- запрещено пользоваться корректорами и затирать данные ластиком;

- неверные данные просто зачёркиваются, а рядом ставятся дата исправления и виза предпринимателя;

- уточнение данных должно быть подкреплено оригиналами фискальных документов;

- учтите, что наличие большого количества исправлений может вызвать у инспекторов закономерные вопросы, поэтому рекомендуется их не допускать.

Как мы уже говорили, утверждён этот документ Минфином, точное название формы — Приложение №3 к Приказу Министерства финансов РФ №135н от 22.10.2012. Не путайте этот шаблон с Приложением №1, которое предназначено для ведения упрощенцами на УСН. Шаблон для бизнеса, применяющего патент, проще, в нём нет ненужных для отчёта данных и разделов.

В КУДиР, которую заполняют ИП на ПСН, учитываются только доходы

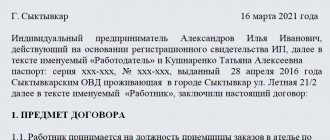

Пошаговая инструкция заполнения формы КУДиР

Что касается формы Книги учёта ИП на патенте и алгоритма её заполнения, то здесь всё элементарно. Бланк содержит всего 2 листа — титульный лист КУДиР и Раздел I — Доходы. Разберёмся, какие данные и каким образом вносятся в документ:

- Титульный лист Книги учёта доходов индивидуальных предпринимателей, применяющих патентную систему налогообложения, оформляется в момент, когда начинает действовать полученный патент.

- в нашем случае — с начала 2020 года. Если же разрешение на работу по ПСН получено, к примеру, с 1 апреля, нужно поставить в блок «дата» соответствующий день года (18_04_01). Обратите внимание, что формат даты определён как обратный: сначала ставятся две последние цифры года, затем — месяц и только потом — день;

- в блоке, определяющем ИП-плательщика, пишется Ф. И. О. предпринимателя (как указано в паспорте или выписке из ЕГРИП), в строке ИНН проставляются цифры бизнес-идентификатора ИП;

- далее идут: регион, в котором получено разрешение на осуществление коммерческой деятельности по патенту, а также период, на который он выдан;

- заполнить адрес проживания ИП не составит труда, здесь нужно написать адрес по требованиям Минсвязи РФ: с индексом и другими почтовыми реквизитами;

- в нижнем левом блоке указываются все расчётные счета, оформленные на бизнесмена. Сначала идёт кодовый номер, затем название и местонахождение кредитной организации;

- код муниципального образования (ОКАТО) можно уточнить в отдельном сервисе налоговиков по ссылке. Там всё довольно просто: достаточно найти в выпадающем списке код муниципалитета, где будет осуществляться бизнес-деятельность;

- код ОКЕИ — данные из общероссийского классификатора единиц измерения. При заполнении Книги учёта в нашем варианте это всегда будет код рубля — 383.

В титульный лист КУДиР вносятся данные об ИП на ПСН и полученном им патенте - Заполнение Раздела I, отражающего доходную часть предпринимателя, не должно вызывать вопросов:

- в первом столбце проставляется порядковый номер регистрируемой первички;

- далее ставится дата и номер первичного документа;

- название операции и полученная сумма от конкретного платежа клиента или контрагента;

- многие не учитывают (а в шаблоне налоговиков не настроен формат этого столбца), что сумма дохода должна быть указана в рублях;

- если форма ведётся в электронном виде, в финальной строке шаблона — «итого» — настраивается автосумма;

- не забудьте в этом случае сразу настроить нижний колонтитул, в котором должны быть указана нумерация страниц. В нашем случае — №1, но если приходов за месяц много, КУДиР может растянуться на несколько листов. Важно, чтобы нумерация станиц отражалась при печати, непронумерованная Книга не будет принята налоговиками;

- нужно отметить ещё один важный момент, который стоит знать: в нумерацию страниц, по стандарту документооборота, не входит титульный лист Книги, поэтому раздел №1 начинается с первой страницы.

В разделе I КУДиР при получении дохода заполняются все четыре столбца, при его отсутствии — поля остаются пустыми - В финальном листе Книги (вне зависимости от того, в каком формате она велась) указывается общее количество заполненных листов. Электронная КУДиР распечатывается и визируется предпринимателем. Причём подпись должна быть личная. Книга, подписанная не собственником бизнеса, может быть не принята к учёту при проверке.

Итак, если по алгоритму оформления титульного листа КУДиР всё очевидно (см. пошаговую инструкцию выше), то при оформлении первого раздела учётного документа нужно знать определённые формальные требования. Они заключаются в следующем:

- В КУДиР должны быть отражены все фактические бизнес-доходы ИП на патенте, к ним относятся как поступления денег на расчётный счёт или в кассу ИП, так и средства, полученные в натуральной форме, а также прибыль в валюте. Здесь нужно учитывать, что прибыль, полученная от бизнес-деятельности, не подпадающей под патент, не вносится в эту Книгу.

- Затраты на бизнес в этом документе не отражаются, что логично, ведь они учитываются в налоговом учёте этого режима (для этого даже столбца в КУДиР нет).

- Все записи в реестр вносятся строго в хронологическом порядке. Регламентировано это правило в подпункте 1.1 Приложения №4 к Приказу Минфина РФ №135н.

- Открывая новый патент, на каждый новый отчётный период открывается свежая Книга учёта (смотри пункт 1.4 указанного Приложения). Если ИП получает новый патент взамен закончившего старого, логично, что начинает вестись новая Книга, так как, согласно пункту 2 статьи 346.49 НК РФ, отчётным налоговым периодом признаётся срок, на который выдано патентное разрешение.

- Все данные проставляются в КУДиР на основании первички. Перечень первичной документации является закрытым, сюда могут быть отнесены только следующие документы:

- оригиналы договоров ИП с контрагентами или физлицами;

- приходные кассовые ордера;

- фискальные чеки, платёжные поручения;

- товарные накладные, отражающие прибыль (так называемые ТТН);

- бланки строгой отчётности (БСО).

- Книга учёта доходов составляется в единственном экземпляре.

- Срок хранения КУДиР определён налоговым законодательством и составляет, как для всей налоговой отчётности, — 4 года. В случае если бумаги будут уничтожены или утеряны, на частное предприятие могут быть наложены штрафные санкции.

- Когда бизнес ИП распространяется, в том числе на иностранных контрагентов (клиентов), реестр должен вестись строго на русском языке, все фискальные документы должны быть переведены на русский.

- Все суммы проставляются в регистраторе в рублях с копейками;

- Так как отчётный период плательщиков ПСН составляет 1 календарный год либо (если период действия патента меньше) срок, на который выдано ПСН-разрешение, Книга ведётся нарастающим итогом без определения промежуточных отчётных периодов (месяц, квартал, полугодие). В этом заключается отличие Книги ПСН-плательщиков от регистров других систем обложения.

Регулятор не заметит, если при оформлении КУДиР будут допущены незначительные ошибки. Ключевое требование здесь, чтобы регистр вёлся регулярно и содержал полноценные данные по всем проведённым операциям ИП.