В статье рассказано, какой применяется КБК ЕНВД для ИП в 2019 году, сроки уплаты налога, где его оплатить и какие КБК применяются для штрафов.

Налог на вмененный доход — это система обложения, при которой в качестве базы по налогу принимают не заработанный доход, а зафиксированная законодателями величина дохода согласно деятельности, которую ведет юрлицо. Налог не зависит от получаемого дохода. Расчет делают исходя из физических показателей по:

- виду деятельности;

- численности наемного персонала;

- площади торгового помещения.

Для оплаты налога фирмами и бизнесменами предусмотрен КБК для ЕНВД.

Куда платить ЕНВД

ЕНВД оплачивают в ИФНС, в ведомстве которой пребывает место, где работают по «вмененке». Фирма при этом числится в ФНС, плательщиком «вмененки».

Виды предпринимательства, для которых сделаны исключения из общих норм (не требуется постановка на учет по месту оказания услуг):

- сбыт товаров разносным и развозным методом;

- оклейка рекламными материалами транспорта;

- перевозки грузов, пассажироперевозк.

Налог отправляют в инспекцию по адресу головного подразделения компании. КБК для оплаты ЕНВД в 2020 году не изменился по сравнению с 2020 годом.

КБК по другим налогам, сборам и обязательным платежам на 2018 год

Далее приведем КБК по всем остальным налогам, сборам, обязательным платежам. Сверяйте коды в платежках с таблицами, чтобы не было ошибок.

КБК на ЕНВД (единый налог на вмененный доход) 2018

| Налог | 182 1 0500 110 |

| Пени | 182 1 0500 110 |

| Штрафы | 182 1 0500 110 |

КБК на 2020 год для ИП (патент)

| Назначение платежа | Обязательный платеж | Пени | Штраф |

| налог в бюджеты городских округов | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| налог в бюджеты муниципальных районов | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| налог в бюджеты г. Москвы, Санкт-Петербурга и Севастополя | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| налог в бюджеты городских округов с внутригородским делением | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| в бюджеты внутригородских районов | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

КБК по ЕСХН на 2020 год

| Налог | 182 1 0500 110 |

| Пени | 182 1 0500 110 |

| Штрафы | 182 1 0500 110 |

КБК по водному налогу на 2020 год

| Налог | 182 1 0700 110 |

| Пени | 182 1 0700 110 |

| Штрафы | 182 1 0700 110 |

КБК на земельный налог (таблица)

| Наименование платежа | КБК налога | КБК пеней | КБК штрафов |

| За участки в границах внутригородских муниципальных образований г. Москвы и Санкт-Петербурга | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| За участки в границах городских округов | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| За участки в границах межселенных территорий | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| За участки в границах сельских поселений | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| За участки в границах городских поселений | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| За участки в границах городских округов с внутригородским делением | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| За участки в границах внутригородских районов | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

КБК для НДПИ 2018

| Наименование платежа | КБК налога | КБК пеней | КБК штрафов |

| Нефть | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Газ горючий природный из всех видов месторождений углеводородного сырья | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Газовый конденсат из всех видов месторождений углеводородного сырья | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Налог на добычу общераспространенных полезных ископаемых | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Налог на добычу прочих полезных ископаемых (за исключением полезных ископаемых в виде природных алмазов) | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| НДПИ на континентальном шельфе РФ, в исключительной экономической зоне РФ, при добыче полезных ископаемых из недр за пределами территории РФ | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| НДПИ в виде природных алмазов | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| НДПИ в виде угля | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

Платежи за пользование недрами (КБК 2018)

| Наименование платежа | КБК |

| Регулярные платежи за пользование недрами при пользовании недрами (ренталс) на территории РФ | 182 1 1200 120 |

| Регулярные платежи за пользование недрами (ренталс) при пользовании недрами на континентальном шельфе РФ, в исключительной экономической зоне РФ и за пределами РФ на территориях, находящихся под юрисдикцией РФ | 182 1 1200 120 |

Платежи за пользование природными ресурсами — КБК на 2018 год

| Наименование платежа | КБК для платежа |

| Плата за негативное воздействие на окружающую среду Плата за выбросы загрязняющих веществ в атмосферный воздух стационарными объектами | 048 1 1200 120 |

| Плата за выбросы загрязняющих веществ в атмосферный воздух передвижными объектами | 048 1 1200 120 |

| Плата за сбросы загрязняющих веществ в водные объекты | 048 1 1200 120 |

| Плата за размещение отходов производства и потребления | 048 1 1200 120 |

| Плата за иные виды негативного воздействия на окружающую среду | 048 1 1200 120 |

| Плата за пользование водными биологическими ресурсами по межправительственным соглашениям | 076 1 1200 120 |

| Плата за пользование водными объектами, находящимися в федеральной собственности | 052 1 1200 120 |

| Доходы в виде платы за предоставление рыбопромыслового участка, полученной от победителя конкурса на право заключения договора о предоставлении рыбопромыслового участка | 076 1 1200 120 |

| Доходы, полученные от продажи на аукционе права на заключение договора о закреплении долей квот добычи (вылова) водных биологических ресурсов или договора пользования водными биологическими ресурсами, находящимися в федеральной собственности | 076 1 1200 120 |

КБК на сбор за пользование объектами животного мира (2018)

| КБК для сборов | КБК для пеней | КБК для штрафов |

| 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

КБК 2020 на сбор за пользование объектами водных биологических ресурсов

| Наименование платежа | Коды | ||

| Налог | Пени | Штрафы | |

| Сбор за пользование объектами водных биологических ресурсов (исключая внутренние водные объекты) | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Сбор за пользование объектами водных биологических ресурсов (по внутренним водным объектам) | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

КБК 2020 на торговый сбор

| Наименование платежа | КБК для платежа |

| Торговый сбор в городах федерального значения | 182 1 0500 110 |

| Пени торговый сбор | 182 1 0500 110 |

| Проценты торговый сбор | 182 1 0500 110 |

| Штрафы торговый сбор | 182 1 0500 110 |

КБК 2020: налог на игорный бизнес

| КБК для налога | КБК для пеней | КБК для штрафов |

| 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

Государственная пошлина: КБК на 2020 год (таблица)

| Наименование платежа | КБК |

| Госпошлина по делам, рассматриваемым в арбитражных судах | 182 1 0800 110 |

| Госпошлина по делам, рассматриваемым Конституционным судом РФ | 182 1 0800 110 |

| Госпошлина по делам, рассматриваемым конституционными (уставными) судами субъектов РФ | 182 1 0800 110 |

| Госпошлина по делам, рассматриваемым Верховным судом РФ | 182 1 0800 110 |

| Госпошлина за госрегистрацию: – организаций; – физических лиц в качестве предпринимателей; – изменений, вносимых в учредительные документы организации; – ликвидации организации и другие юридически значимые действия | 182 1 0800 110 |

| Госпошлина за право использования наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний в наименованиях юридических лиц | 182 1 0800 110 |

| Госпошлина за совершение действий, связанных с лицензированием, с проведением аттестации в случаях, если такая аттестация предусмотрена законодательством РФ, зачисляемая в федеральный бюджет | 182 1 0800 110 |

| Прочие госпошлины за госрегистрацию, а также совершение прочих юридически значимых действий | 182 1 0839 110 |

| Госпошлина за повторную выдачу свидетельства о постановке на учет в налоговом органе | 182 1 0800 110 |

Доходы от оказания платных услуг и компенсации затрат государства: КБК 2018

| Наименование платежа | КБК для платежа |

| Плата за предоставление информации, содержащейся в Едином государственном реестре налогоплательщиков | 182 1 1300 130 |

| Плата за предоставление сведений и документов, содержащихся в ЕГРЮЛ и ЕГРИП | 182 1 1300 130 |

| Плата за предоставление информации из реестра дисквалифицированных лиц | 182 1 1300 130 |

КБК 2020: штрафы, санкции, возмещение ущерба

| Наименование платежа | КБК для платежа |

| Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные ст. 116, 118, п. 2 ст. 119, ст. 119.1, п. 1 и 2 ст. 120, ст. 125, 126, 128, 129, 129.1, ст. 129.4, 132, 133, 134, 135, 135.1 | 182 1 1600 140 |

| Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные статьей 129.2 НК РФ | 182 1 1600 140 |

| Денежные взыскания (штрафы) за административные правонарушения в области налогов и сборов, предусмотренные КоАП РФ | 182 1 1600 140 |

| Денежные взыскания (штрафы) за нарушение законодательства о применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт | 182 1 1600 140 |

| Денежные взыскания (штрафы) за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций | 182 1 1600 140 |

Источник

Источник

Сроки оплаты ЕНВД

Расчет по ЕНВД сдают и платят налог ежеквартально. Условия для использования ЕНВД:

- ССЧ сотрудников в фирме не выше ста единиц;

- доля в фирме иных компаний не выше 25%, исключая фирмы, где 50% сотрудников с инвалидностью, фирмы потребкооперации;

- компании и бизнесмены не признаны плательщиками ЕСХН;

- фирма не входит в разряд крупнейших налогоплательщиков;

- деятельность не ведут по договору простого товарищества;

- площадь помещения для торговли или зала обслуживания клиентов для общепита не больше 150 кв. м.

ЕНВД запрещено использовать:

- при сдаче в аренду станций по автозаправке;

- станций по газозаправке;

- учреждениями образования, здравоохранения и социального обеспечения, оказывающим услуги общественного питания.

ЕНВД вправе использовать фирмы, оказывающие услуги:

- бытовые;

- питания общественного;

- автомобильных перевозок;

- СТО;

- розничной торговли;

- аренды мест для торговли.

EНВД разрешается сочетать c различными режимами обложения: OCНO, патентом, ЕСХН, упрощенкой. Не допустимо одновременное использование режимов обложения для одного вида деятельности.

Даты оплаты ЕНВД в 2020 году

Налог платят согласно ежеквартальному расчету. Даты уплаты ЕНВД:

- 25.04.18 — за I кв.;

- 25.07.18 — за II кв.;

- 25.10.18 — за III кв.;

- 25.01.19 — за IV кв.

Оплачивается налог вне зависимости был ли получен доход и работала фирма или нет. До тех пор, пока фирма числится, как налогоплательщик «вмененки» – оплата обязательна, подача нулевой декларации не утверждена. КБК ЕНВД 2020 для юридических лиц описаны далее в разделе КБК для перечислений ЕНВД, пеней и санкций для ИП 2018–2019 гг.

Даты оплаты ЕНВД в 2020 году

Сроки уплаты вмененки в 2020 году не изменись в сравнении с 2018 годом.

- I кв. — 25 апреля 2019;

- II кв. — 25 июля 2019;

- III кв. — 25 октября 2019;

- IV кв. — 27 января 2020.

Если день для оплаты совпадает с выходным днем, то сумму налога оплачивают в бюджет в следующий рабочий день.

Срок уплаты в 2020 году

Правила не менялись. Изменений в сроках не произошло. Предусмотрено 4 квартала. По итогам каждого квартала коммерсант обязан оплатить ЕНВД.

Действовали следующие даты:

| Четвертый квартал 2020 года | До 25 января 2020 года |

| Первый квартал 2020 года | До 25 апреля 2020 года |

| Второй квартал 2020 года | До 25 июля 2020 года |

| Третий квартал 2020 года | До 25 октября 2020 года |

Последний день оплаты не приходился на рабочий день. Предприниматели платили по стандартной схеме, без переноса на рабочие будни. Обратите внимание на время подачи декларации. Срок отличается от непосредственной уплаты налога — до 20 числа соответствующих месяцев. Иными словами, акт подается раньше, чем оплата обязанности.

КБК для перечислений ЕНВД, пеней и санкций для ИП 2018–2019

За неуплату ЕНВД предусмотрены меры воздействия:

- истребование задолженности по налогу;

- наложение штрафных санкций 20% от недополученного налога при неуплате совершенной плательщиком неумышленно;

- 40% от недополученной суммы, если сумма не уплачена по умыслу.

Коды БК для оплаты налога, в том числе КБК на пени ЕНВД:

- налог по ЕНВД — 18210502010021000110;

- пени — 18210502010022100110;

- штраф — 18210502010023000110.

За ЕНВД, оплаченный с несоблюдением сроков, начисляются пени за каждый день просрочки.

КБК для уплаты ЕНВД для фирм (ООО и АО)

КБК «вмененки» для компаний и предпринимателей одинаков. Базой налоговой для расчета налога принята базовая доходность (БД). Это принятая за основу доходность за месяц на единицу физического показателя, рассчитанную в рублях. При расчете налога учитывают 2 коэффициента:

- К 1 — коэффициент-дефлятор, обновляется ежегодно;

- К 2 – понижающий коэффициент, цифры колеблются от 0,005 до единицы.

Компании и предприниматели вправе сократить сумму к уплате на 50% на сумму, оплаченных страховых взносов за себя и сотрудников.

КБК по налогу на прибыль 2020 года для юридических лиц

Если указать неверный КБК или вовсе забыли записать код, от инспекторов придет уведомление об отказе в приеме декларации. В нем будет сказано: ошибка заполнения данных показателя «Код бюджетной классификации». Код ошибки – 300300027.

Если не решите проблему и опоздаете со сдачей отчета, то штрафа не избежать. Задержите отчет дольше 10 дней – и налоговые инспекторы приостановят операции по банковским счетам. Чтобы избежать таких неприятностей проверьте

КБК налога на прибыль в федеральный и региональный бюджеты — 2018

| Назначение платежа | Обязательный платеж | Пени | Штраф |

| в федеральный бюджет (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| в бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| в федеральный бюджет (для консолидированных групп налогоплательщиков) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| в бюджеты субъектов РФ (для консолидированных групп налогоплательщиков) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| при выполнении соглашений о разделе продукции, заключенных до 21 октября 2011 года (до вступления в силу Закона от 30 декабря 1995 г. № 225-ФЗ) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| с доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| с доходов российских организаций в виде дивидендов от российских организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| с доходов иностранных организаций в виде дивидендов от российских организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| с дивидендов от иностранных организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| с процентов по государственным и муниципальным ценным бумагам | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| с прибыли контролируемых иностранных компаний | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

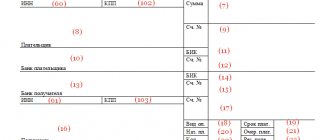

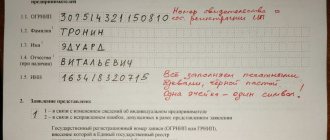

Образец заполнения поручения платежного на оплату ЕНВД

КБК отражают в платежном поручении в поле №104. Следующие поля платежки по оплате заносят так:

- №105 — ОКТМО муниципалитета, в котором компания или ИП зарегистрирована, как плательщик «вмененки»;

- №106 – «ТП»;

- №107 — нумерация квартала, за который оплачивается ЕНВД ( «КВ.01.2019»;

- № 108 – «0»;

- № 109 — дата, когда подписана декларация по «вмененке»;

- №22 — «ноль». «УИН» – вписывают, если компания (ИП) оплачивает налог по требованию инспекции.

- №110 — «Тип платежа» — не вписывают.

Стать автором

Стать экспертом

Зачем они нужны

Коды бюджетной классификации – это что-то вроде части адреса. Благодаря ему ваши платежи отправляются в правильном направлении и оказываются в том бюджете, которому предназначались. КБК – часть платежного поручения, указываемая в поле № 104. Двадцать цифр кода становятся настоящим кладезем информации для получателя. Первая тройка цифр – информация о том, куда должны уйти деньги, код ведомства. Следующая тройка объясняет группу и подгруппу дохода. Последующие пять цифр нужны, чтобы стали понятны статья и подстатья дохода. Еще две цифры – элемент дохода. Следующие четыре цифры показывают вид платы, а последние три – вид дохода.

Основным документом, который регулировал КБК, был приказ Минфина № 65н. Он утвердил Указания о порядке применения бюджетной классификации РФ. Но 20 июня 2020 года свежий приказ № 90н изменил КБК. В 2020 году были введены три основных изменения кодов бюджетной классификации, и 12 новых КБК. Во-первых, если ваша прибыль так или иначе получена с помощью иностранных организаций, которые вы контролируете, то налог за такие доходы теперь начисляется по новому КБК – 18210101080011000110. Для штрафов может понадобиться код 18210101080013000110, а для пени – 18210101080012100110. Во-вторых, предпринимателей на упрощенной, платящих минимальный налог, лишили своего кода. И в-третьих, важные новшества были связаны с социальными взносами.

Исчисление и расчет транспортного налога

Согласно ст. 362 гл. 28 НК РФ ФЗ № 117 от 05.08.2000 (ред. 25.12.2018), сумму сбора подсчитывают исходя из стоимости авто, так как в Законодательстве существует реестр дорогостоящих машин, за которые уплачивается пошлина на роскошь.

Для обычных граждан и организаций сумма пошлины исчисляется различными методами. Но и для первых, и для вторых в расчете используется повышающий коэффициент, который устанавливается местными властями индивидуально для каждого региона.

Физлица и ИП применяют эту формулу для расчета суммы:

Стн * НБ * (Мвл / 12) * Кп, где

- Стн — налоговый тариф;

- НБ — налоговая база;

- Мвл — количество месяцев владения ТС;

- Кп — повышающий коэффициент.

Последний показатель применяется к авто, цена которых выше 3 млн рублей. Пошлина для прочих авто подсчитывается по этой формуле без учета коэффициента. Физлица и предприниматели уплачивают полученный результат ежегодно не позже 1 декабря отчетного года, но не больше чем за три квартала. Граждане и частные бизнесмены вносят налоговые средства на основании извещения из налоговой.

Компании используют ту же формулу, но выплачивается налог иначе, чем у физических лиц. Организации в течение года ежеквартально уплачивают авансы по сбору на ТС, поэтому размер налога равен:

Сф — АвПл, где

- Сф — сумма, полученная по формуле;

- АвПл — сумма авансовых платежей за отчетный год.

Согласно абз. 2 п. 1 ст. 363 гл. 28 НК РФ, срок уплаты авансов и главного платежа для организаций устанавливается местными властями. Организации в отличие от физлиц и ИП, уплачивают деньги по сбору на ТС, заполняя декларацию без уведомления, заполняя бланк самостоятельно.

Несвоевременная или намеренная неуплата налога наказывается штрафом, одинаковым в обоих случах:

- ненамеренно — 20% от размера пошлины, исчисленной к уплате;

- намеренно — 40% от суммы сбора, исчисленной к уплате.

Санкции регламентируются ст. 122 НК РФ ФЗ № 146 от 31.07.1998 (ред. 27.12.2018).

Ошибка в КБК

Облачный сервис Контур.Бухгалтерия помогает формировать платежные поручения с актуальными КБК для уплаты налогов.

Согласно п. 4 ст. 45 НК РФ, налог не поступает в бюджет, и считается неуплаченным, если в платежной ведомости допущены следующие ошибки:

- неверно указано название банка–получателя перевода;

- неверно указан номер счета Казначейства России.

Если при заполнении платежной ведомости была допущена ошибка в номере КБК, то заново платить ЕНВД, штраф, проценты или пени не нужно. Налог в такой ситуации все равно считается уплаченным. Однако придется предоставить в налоговую инспекцию, где предприниматель или организация числится как плательщик ЕНВД, письмо об уточнении произведенного платежа. В письме нужно указать исправленный КБК, а также предоставить копию поручения на уплату, в котором была сделана ошибка.

Автор статьи: Арина Гюлметова

Формируйте платежки по КБК в облачном сервисе для малого бизнеса Контур.Бухгалтерия. Ведите учет, легко начисляйте зарплату, платите налоги, формируйте отчеты и отправляйте их через интернет. Сервис подскажет о датах платежей и отчетов, избавит от авралов и рутины. Первые 14 дней работы — бесплатно.