Декларация по земельному налогу — это официальный документ, который содержит необходимую информацию по сбору и подлежит сдаче в уполномоченные органы в установленный законом срок.

Расскажем, как заполнить декларацию по земельному налогу 2020 без ошибок, пройдем все этапы составления этого важного документа.

ВАЖНО!

В 2020 году юридические лица сдают декларацию в последний раз, с 2021 года такая отчетность отменяется в соответствии с приказом ФНС России от 04.09.2019 № ММВ-7-21/[email protected], который вступит в силу 01.01.2021.

Кому необходимо сдавать декларацию

У юридических лиц и ИП резонно возникает вопрос: а нужно ли сдавать декларацию по земельному налогу за 2020, и если да, то кому? Готовить этот налоговый документ необходимо тем организациям, которые имеют в собственности или владении земельные участки и признаются налогоплательщиками по земельному налогу в 2020 году. Отчитаться придется и тем, кто освобожден от его уплаты по ст. 395 НК РФ. Этот налог местный, и он подлежит уплате в бюджет по месту нахождения земли. Власти субъектов РФ устанавливают ставки своими законодательными актами, поэтому они отличаются в разных регионах и не должны превышать допускаемых НК РФ пределов.

В соответствии с внесенными поправками в ФЗ № 347 от 04.11.2014, для индивидуальных предпринимателей платеж рассчитывают налоговые органы, после чего отправляют уведомление о его уплате по почте.

Подача

В случае, когда лицо обладает правами собственности относительно земельного участка, либо владеет землей на основании прав пожизненного наследования или постоянного пользования, носящего бессрочный характер, он несет обязанность по уплате налоговых платежей.

Стоит отметить, что устанавливается земельный сбор для юридических лиц и для граждан.

От уплаты освобождаются лица, являющиеся арендаторами наделов, или обладающие правами пользования срочного характера. Такие права устанавливаются на безвозмездной основе. Обязанность, связанная с подачей декларации, распространяется не на всех субъектов. Это связано с тем, что взаимодействие с налоговой происходит:

- граждане получают уведомление, в котором содержится сумма, необходимая к уплате;

- организации и индивидуальные предприниматели обязаны предоставлять в ФНС декларации, где прописывается расчет, с использованием которого они высчитывают сумму к уплате.

Необходимо отметить, что при возникновении ситуации, когда человек прошел процесс регистрации в качестве ИП и обладает земельным участком, но при этом используем землю только для удовлетворения личных целей – не возникает необходимости подавать акт.

Критерии, на которых основана подача декларации по налогу на земли:

- если участок принадлежит человеку на праве собственности либо он использует надел в соответствии с правами пожизненного наследования или бессрочного владения (сервитут земельного участка сюда не относят);

- обязанность по уплате возлагается на предпринимателя или организацию;

- надел используется в деятельности, носящей хозяйственный характер;

- вышеуказанное назначение земли прописано в правоустанавливающей документации.

Налог на землю

В случае, когда все перечисленные условия совпадают – субъекту требуется уплатить налог, изначально составив декларацию. Если один пункт не относится к плательщику – он может ждать, что налоговым органом будет направлено уведомление, в котором указана сумма налогового платежа.

После получения уведомления производится оплата любым удобным способом для плательщика. Также предусматривается оплата налога онлайн с использованием разработанных способов.

Стоит отметить, что в связи с коррективами, внесенными в законодательные акты в 2020 году, граждане, прошедшие процесс регистрации индивидуальных предпринимателей, не должны подавать декларации, так как им направляется уведомление налоговой.

Налоговая декларация по земельному налогу: образец, правила и порядок заполнения

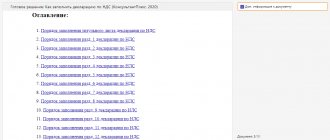

Порядок заполнения отчетной формы регулирует приложение № 3 к соответствующему приказу ФНС России. Бланк отчета состоит из трех страниц:

- 1-я страница — титульный лист;

- 2-я страница — раздел 1. Сумма земельного налога, подлежащая уплате в бюджет;

- 3-я страница — раздел 2. Расчет налоговой базы и суммы земельного налога.

Образец заполнения дан для российской коммерческой организации, ООО «ВЕСНА», которая зарегистрирована в городе федерального значения Санкт-Петербург. Осуществляет деятельность по оптовой торговле продуктами, напитками и табаком, у фирмы имеется в собственности один земельный участок, расположенный в этом же городе, кадастровый номер — 78:06:0004005:71. Кадастровая стоимость участка составляет 1 200 000 рублей. Организация владеет им уже 12 месяцев, налоговая ставка установлена в размере 1,5%. КБК 182 1 06 06031 03 1000 110. ОКТМО — 45908000. ООО в течение года вносило в бюджет авансовые платежи и перечисляло следующие суммы:

- I квартал — 4500 рублей;

- II квартал — 4500 рублей;

- III квартал — 4500 рублей.

1 страница — титульный лист

Титульный лист заполняется непосредственно самим налогоплательщиком, за исключением поля «Заполняется работником налогового органа».

Рассмотрим образец заполнения налоговой декларации по земельному налогу за 2020 год по каждому полю отдельно:

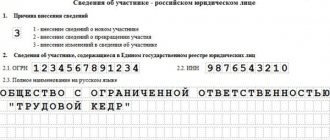

- в «ИНН» и «КПП» указываются соответствующие значения, затем они автоматически проставляются на каждой странице;

- в «Номер корректировки», если предоставляется впервые, указываем 000, при последующих корректировках — 001, 002 и так далее;

- в «Налоговый период» проставляем нужное число налогового периода. Для календарного года — 34;

- в «Отчетный год» — дату заполнения бланка;

- каждая инспекция, в которую предоставляется отчетность, имеет личный не повторяющийся четырехзначный код в своем ИФНС или на официальном сайте ФНС. 2 цифры кода в начале указывают на регион, другие 2 цифры указывают на код непосредственно самой инспекции. Так как налоговая декларация по земельному налогу 2020 сдается в ИФНС по месту нахождения участка или доли в участке, то в нашем случае указана ИФНС № 9 Центрального района города Санкт-Петербурга;

- налогоплательщик проставляет код по месту нахождения (учета). В нашем случае — 270;

- наименование организации вносим в самое пустое и длинное поле титульного листа, отделяя слова друг от друга пустой ячейкой. Для нашего примера: ООО «ВЕСНА»;

- в следующей строке вписываем контактный телефон плательщика;

- далее проставляем количество страниц, подлежащих сдаче в инспекцию. Наша сдает отчет за 2020 год на 3 страницах, без приложений;

- в месте, где необходимо указать налогоплательщика, проставляем значение 1 и Ф.И.О. директора или представителя по доверенности;

- в конце поставим дату и подпись;

- в «Наименовании документа, подтверждающего полномочия по доверенности» — прочерк, так как отчет подписал директор фирмы собственноручно.

2 страница — раздел 1. Сумма земельного налога, подлежащая уплате в бюджет

Рассмотрим образец заполнения налоговой декларации по земельному налогу 2020 по каждому полю отдельно:

- сначала необходимо указать название соглашения о разделе продукции, так как в нашей ситуации оно отсутствует, ставим прочерк;

- в 010 пишем код бюджетной классификации КБК в соответствии с законодательными актами Российской Федерации о бюджетной классификации. Каждый раз проверяем актуальность указываемого КБК. Наш надел находится в городе федерального значения СПб — указываем КБК 182 1 0600 110;

- в 020 «ОКТМО» указывается код муниципального образования, на территории которого осуществляется уплата обязательного сбора. Для нашего предприятия в декларации по земельному налогу 2020 впишем 45908000;

- 021 — общая сумма платежа, исчисленная и подлежащая уплате в бюджет по соответствующим кодам КБК и ОКТМО;

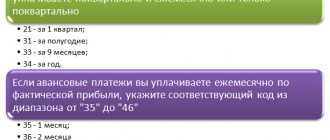

- с 023 по 027 записываются значения уплаченных авансовых платежей за 1, 2 и 3 кварталы соответственно;

Авансовые платежи = 1/4 × процентную ставку × кадастровую стоимость земельного участка (доли) = 1/4 × 1,5% × 1 200 000 = 45 000 рублей;

- 030 рассчитывается следующим образом: 021 — ( 023 + 025 + 027). Если в итоге выходит значение со знаком «–», то везде проставляется прочерк;

- 040 = 021 – ( 023 + 025 + 027). Сумма исчисляется к уменьшению, следовательно, если в итоге выходит: отрицательное значение — ставим ее без знака минус;

- положительное — ставим прочерк. В полях 030 и 040 по условиям нашего примера проставляем прочерки;

3 страница — раздел 2. Расчет налоговой базы и суммы земельного налога

Рассмотрим заполнение раздела 2 налоговой декларации по каждому полю отдельно:

- ИНН и КПП проставляются автоматически с первой страницы;

- вносим кадастровый номер участка, этот номер вписан в свидетельство о госрегистрации права собственности, из выписки из ЕГРП или из кадастрового паспорта. 78:06:0004005:71;

- 010 — из приказа Минфина № 150н от 16.12.2014 выбираем и указываем код бюджетной классификации;

- 020 — из Общероссийского классификатора территорий МО проставляем в декларацию ОКАТО;

- 030 — из приложения № 5 к приказу ФНС № ММВ-7-11/[email protected] выбираем и указываем код категории земель. Прочие земли — 003008000000;

- 050 — из соответствующих документов Росреестра или из кадастрового паспорта берем кадастровую стоимость участка;

- 060 — прописываем размер доли. Если земля принадлежит полностью организации, ставим прочерк;

- с 070 по 100 в декларации заполняем соответствующую информацию о льготах, которую берем из НК РФ и из документов, подтверждающих права на льготы. В большинстве случаев у коммерческих предприятий льготы отсутствуют. В нашем случае льгот тоже нет, значит, проставляются прочерки;

- 110 — здесь указывается кадастровая стоимость объекта. У нас 1 200 000 рублей;

- 120 — ставку берем из законодательных актов местного уровня регулирования, так как сбор является местным. Для категории нашего участка применяется ставка равная 1,5%;

- 130 — указываем срок владения участком в течение налогового периода. Указывается в полных месяцах. Полных месяцев 12;

- 140 — рассчитывается следующим образом: стр. 160 (Кв) = срок владения / 12, у нас = 1, так как ООО «ВЕСНА» владело участком 12 месяцев;

- 150 — определяется по формуле: 110 (налоговая база) × 120 (ставка) × 140 (коэффициент Кв). Эта сумма отражается и по полю 250. 150 = 1 200 000 × 1,5% × 1 = 18 000 рублей;

- с 180 по 240 — заполним данными по имеющейся льготе. В нашем случае их нет — проставляем прочерки;

- 250 — впишем общую сумму платежа, которую организация платит в бюджет.

Льготы по земельному налогу в 2020 год

Существует два вида льгот по начислению земельного налога:

- федерального значения;

- местного уровня.

Федеральные льготы распространяются на коренные малочисленные народы Севера, Сибири и Дальнего Востока, а также их общины — в отношении участков, которые используются для сохранения традиционного образа жизни. Полный список льготных категорий размещен в п. 5 ст. 391 НК РФ.

Федеральная льгота по земельному налогу в части уменьшения налога действует при исчислении налога для отдельных категорий плательщиков: инвалидов 1 и 2 группы, Героев СССР и РФ, ветеранов ВОВ, пенсионеров, многодетных родителей, «чернобыльцев». При владении участком менее 6 соток, перечисленные выше категории граждан освобождаются от уплаты земельного налога.

Если участков несколько, льгота по освобождению от налогообложения 6 соток действует только по одному из них. Выбор такого объекта предоставляется самому налогоплательщику.

Для этого ему нужно подать в ИФНС уведомление о выбранном земельном участке по форме, утвержденной приказом ФНС от 26.03.2018 N ММВ-7-21/[email protected]

Органы муниципальных образований могут своими актами вводить дополнительные льготы для некоторых категорий граждан. Они позволяют не только уменьшить величину необходимого к уплате земельного налога, но и не платить его вовсе. Такую информацию необходимо искать на сайтах правительства конкретного региона.

Для получения льготы по земельному налогу физическому лицу достаточно единожды отправить в ИФНС заявление по форме из приказа от 14.11.2017 № ММВ-7-21/[email protected] Заявление предоставляется только один раз; далее льгота действует автоматически.

Для организаций с 2020 года начнет действовать новый порядок получения льготы по земельному налогу.

Организация сможет получить льготу по земельному налогу, если представит в налоговый орган заявление по форме, утвержденной Приказом ФНС России от 25.07.2019 № ММВ-7-21/[email protected] и приложить к нему документы, подтверждающие льготу (Федеральный закон от 15.04.2019 № 63-ФЗ).

Страница отредактирована в соответствии с действующим законодательством 17.12.2019

Сроки предоставления

Информация относительно земельных участков, находящихся в собственности, должна подаваться до начала февраля текущего года. Это значит, что до начала указанного месяца текущего года необходимо было представить сведения по произведенному расчету налоговой суммы к уплате, а также внести платеж в бюджет.

Период, за который нужно оплатить, согласно законодательным нормам, равен 12 месяцам. Отметить необходимо, что касаемо юр.лиц каждые три месяца устанавливается обязанность по внесению авансовых плат, что является своеобразным периодом для отчетности.

Порядок уплаты земельного налога ИП

Предприниматели должны вносить оплату таким же образом, как указано выше. ИП вносят авансовые платежи, однако на региональном уровне власти могут установить иные нормы относительно этого положения.

Согласно нормам права органы, владеющие вопросами налогообложения, не имеют правомочий относительно выдвижения требований к гражданам, являющимися собственниками земельных наделов, отведенных для извлечения прибыли, о внесении налоговых платежей в полном объеме ранее указанной даты.

В 2020 году в законодательство внесены коррективы, гласящие, что уплата налогов физическими лицами, в том числе, которые прошли регистрацию в качестве ИП, производится отныне до начала октября действующего года.

Уведомление, содержащее информацию относительно суммы, подлежащей уплате, направляется плательщику за месяц до указанной даты. Рассматриваемая форма отчетности направляется в налоговый орган, располагающийся по месту, где зарегистрирован земельный надел.

Когда в собственности несколько участков – заполняется равное им количество деклараций. Подается каждый документ в налоговую по месту нахождения земли.

Органы системы ФНС имеют правомочия по наложению наказаний относительно лиц, допустивших пропуск срока уплаты налогов. Процедура такая проходит в судебном порядке. Наказание выражено в штрафных санкциях. Ответственность в данном случае предусматривается в Налоговом кодексе и КоАП РФ.

Размер штрафа урегулирован на уровне законодательном и равен 5 процентам от суммы взимаемого налога на землю. Такая сумма насчитывается согласно каждому месяцу просрочки. Учитывается то, является месяц полным или нет. При этом устанавливаются ограничения относительно суммы.

Указывается, что он не может быть менее 1000 рублей и более 1/3 от налоговой суммы.

***

Декларацию заполняют и сдают раз в год лишь юридические лица, физлица от такой обязанности освобождены. Заполнение декларации больших трудностей не представляет, нужно лишь внимательно изучить порядок.

Похожие статьи

- Образец заполнения декларации по земельному налогу

- Налоговая декларация по налогу на имущество организаций

- Где и как узнать задолженность по земельному налогу?

- Налоговая декларация по земельному налогу за 2017

- Земельный налог: авансовые платежи – сроки уплаты в 2017 году