Автор: Мария Новикова

Денежные средства, получаемые человеком за использование его интеллектуального или физического труда, являются его доходом. Государство обязывает граждан уплачивать с них определенный процент в свой бюджет. Работники трудоустроенные официально

в случае болезни (своей или члена семьи, нуждающегося в уходе) могут рассчитывать на

компенсационную выплату

. Такое же право появляется у женщин, находящихся в декрете.

Деньги на это идут из средств ФСС (кроме 3-х первых дней болезни, оплачиваемых предприятием). Они формируются за счет ежемесячных взносов

, которые платят предприятия за своих сотрудников. А вот облагаются ли пособия и считаются ли такие страховые выплаты доходом человека, и когда платить НДФЛ с больничного, узнайте в этом актуальном обзоре.

Листок нетрудоспособности и страховые платежи

С 2020 года вопросы по пенсионному и медицинскому страхованию регулирует Налоговый кодекс

, а именно

глава 34

. Однако это не повлияло на суть дела, и сейчас также, как и в предыдущие годы, с больничных не начисляются страховые взносы. Об этом говорит

ст. 422 п.1.1

.:

«Не подлежат обложению страховыми взносами для плательщиков, указанных в подпункте 1 пункта 1 статьи 419 настоящего Кодекса

:

- государственные пособия, выплачиваемые в соответствии с законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления, в том числе пособия по безработице, а также пособия и иные виды обязательного страхового обеспечения по обязательному социальному страхованию».

Взносы не осуществляются ни в один государственный орган, в том числе на страхование от травматизма на производстве. Этому свидетельствует п. 1.1 ст. 20.2 Закона № 125-ФЗ

, текст которого повторяет Налоговый кодекс.

Внимание

! Взносы не начисляются в любом случае, независимо от того, кто выплачивает компенсацию, работодатель или ФСС.

Кому и за чей счёт выплачивается больничный

Согласно статье 2 закона от 29.12.2006 № 255-ФЗ пособие по временной нетрудоспособности выплачивается в обязательном порядке только работникам, принятым по трудовому договору. Облагается ли больничный лист НДФЛ в случае выплат исполнителям, оказывающим услуги в рамках гражданско-правового договора? Нет, потому что эти лица не могут претендовать на получение компенсации по болезни от работодателя и ФСС, соответственно, и удержание налога не происходит из-за отсутствия налоговой базы.

Пособие за первые три дня болезни наёмного работника выплачивается за счёт средств работодателя, остальные дни до восстановления трудоспособности или установления инвалидности – за счёт Фонда социального страхования. Страховые взносы на сумму пособия не начисляются. Работодатель должен начислить деньги в течение 10 дней с даты предъявления листка нетрудоспособности, а перечислить их вместе с выплатой ближайшей зарплаты.

Исключения

Однако есть ситуации, когда взносы все же уплачиваются. Некоторые организации обеспечивают своим сотрудникам дополнительные гарантии, превышающие те, что установил закон.

К ним может относиться 100%

оплата листка нетрудоспособности всем работникам, независимо от

стажа работы

. Например, если сотрудник имеет небольшой стаж, позволяющий по закону получить пособие только в размере

60%

, организация перечисляет компенсацию в полном объеме, оплачивая разницу из собственных средств. Поскольку такая доплата не является государственным пособием, на нее начисляются страховые взносы (

п. 1.1 статьей 420 НК РФ

).

Также под страховые взносы подпадают и пособия, которые не могут быть зачтены ФСС. Это происходит, когда:

- компенсация была выплачена с нарушением законодательства;

- существуют ошибки, которые были сделаны при заполнении документов;

- подтверждающие документы отсутствуют (ч. 4, ст. 4.7 Закона № 255-ФЗ

).

ФСС не признает такие выплаты, значит, с них также нужно перечислить страховые платежи.

Когда перечислять подоходный налог с больничного

Когда перечислять НДФЛ с больничного листа в 2020 году? До 1 января 2020 года сроки уплаты подоходного налога с доходов работника были следующие:

- не позднее дня получения в банке наличных денег или перечисления на счёт физического лица;

- в иных случаях (например, при выплате доходов из выручки) — не позднее дня, следующего за днём фактического получения доходов.

Законом от 2 мая 2020 г. N 113-ФЗ этот порядок был изменен, и с 1 января 2020 года перечислять НДФЛ с больничного и отпускных необходимо не позже последнего числа месяца, в котором выплачивались такие доходы (статья 226 (6) НК РФ).

Не хотите испытывать трудностей в ведении бухгалтерского и налогового учёта? Откройте расчётный счет в банке Тинькофф и получите онлайн-бухгалтерию бесплатно.

Листок нетрудоспособности и НДФЛ

А как насчет НДФЛ — берется подоходный налог с больничных листов или нет в таких ситуациях? Бюллетень выдается

в двух случаях:

- по болезни, включая болезнь родственников работника, нуждающихся в уходе;

- при декрете.

Причина оформления бюллетеня определяет, кто и в каких ситуациях платит НДФЛ с больничного. Для начала рассмотрим первую ситуацию. Здесь налог удерживается со всей суммы пособия (ст.217 Закона № 117-ФЗ

).

Сегодня в некоторых регионах внедрен «пилотный проект

» ФСС, согласно которому Фонд самостоятельно перечисляет свою часть денежных средств застрахованному. В таких случаях по одному больничному будет два налоговых агента:

- предприятие, оплачивающее 3 дня;

- ФСС, перечисляющий пособие за оставшиеся дни.

Каждый из них уплачивает подоходный налог самостоятельно по своим выплатам.

Внимание

! Особенно этот момент нужно учесть лицам, имеющим налоговые вычеты, например имущественные. В

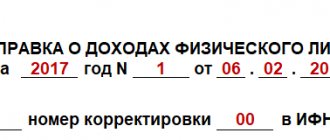

справке 2-НДФЛ

работодателя не будет отражена информация по выплатам ФСС. Поэтому, чтобы вернуть налог, уплаченный государственным органом, необходимо обратиться в отделение Фонда за справкой. У работника, использующего свой вычет у работодателя, когда НДФЛ с заработной платы не удерживается, также вычтут налог с больничного, оплачиваемого ФСС.

Выплаты по больничному можно считать доходом работника, они отражаются в соответствующей справке, отдельным шифром. Код дохода

больничного в справке 2-НДФЛ –

2300

.

НДФЛ с больничных – пилотный проект

В некоторых регионах РФ действует пилотный проект самостоятельного получения работниками пособий напрямую из ФСС (список участников в Постановлении Правительства № 294 от 21.04.11 г.). В этой ситуации предприятие не задействуется в расчетах и не должно начислять НДФЛ, так как формальным налоговым агентом является территориальное отделение ФСС, фактически выплачивающее суммы пособий. Для работодателей снижается функционал расчетов с персоналом и бюджетом: обязательным остается обязанность выплаты больничного за 3 первых дня болезни. Затем листок вместе с данными о доходах передается в Соцстрах.

Облагаются ли НДФЛ выплаты по больничному листу за счет ФСС по беременности и родам

Налогообложение по декретному больничному регламентируется той же статьей, что и по обычному бюллетеню. Текст закона говорит следующее:

«Не подлежат

налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц:

- государственные пособия, за исключением пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком), а также иные выплаты и компенсации, выплачиваемые в соответствии с действующим законодательством. При этом к пособиям, не подлежащим налогообложению, относятся пособия по безработице, беременности и родам».

Значит, декретные больничные не облагаются налогом. А вот НДФЛ на больничный по уходу за ребенком начисляется.

Внимание

! Работникам, оформленным по договорам ГПХ, больничные не оплачиваются, соответственно и не облагаются никакими платежами, потому что работодатель не платит за них страховые взносы.

Когда с больничного листа не удерживается НДФЛ

Налоговое законодательство регламентирует и обратные ситуации, когда больничный лист не облагается НДФЛ. Конкретные категории таких периодов нетрудоспособности содержит стат. 217 НК:

- Декретные единовременные суммы, выплачиваемые по БиР (беременности и родам).

- Детские ежемесячные суммы, выплачиваемые вплоть до достижения 1,5 лет ребенку.

- Денежные компенсационные выплаты до достижения ребенку 3 лет.

Удерживается ли НДФЛ с больничного работников, занятых по договорам ГПД? Согласно стат. 422 НК РФ уплачивать ЕССС с пособий по нетрудоспособности не требуется, это исключаемые суммы. Кроме того, по договорам ГПД не рассчитываются и не выплачиваются больничные, значит и рассчитывать НДФЛ необходимости нет.

Сроки уплаты НДФЛ с больничного листа в 2020 году

Процедура выплаты самого пособия устанавливается Законом № 255-ФЗ

. Компенсация начисляется в течение 10 рабочих дней, после предоставления бюллетеня сотрудником (

ст.15

). Перечисление денежных средств производится в ближайший день выплаты зарплаты (

ч. 8, ст. 13

). Налог с пособия удерживается в момент перечисления денег работнику (

п.4 ст. 226 НК РФ

).

Внимание

! Функцию уплаты налога берет на себя работодатель, т.к. он является налоговым агентом. Самому работнику ничего перечислять не нужно.

В дальнейшем удержанные средства должны быть перечислены в региональный бюджет. Информация о том, в какой срок надо платить НДФЛ с больничного, находится во втором абзаце пункта 6 той же статьи Налогового кодекса

:

«При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного

и

удержанного

налога не позднее последнего числа месяца, в котором производились такие выплаты».

Если в регионе, в котором находится организация, внедрен «пилотный проект», то процедура и срок перечисления НДФЛ с больничного несколько отличаются. Работодатель удерживает налог и перечисляет его в бюджет только со своей части выплат. Ответственность за уплату налога с остальной части пособия лежит на ФСС, организации не нужно беспокоиться по этому поводу.

Ставка по налогу — 13%

. Однако поскольку обязательному социальному страхованию с 2015 года подлежат и иностранные работники (за исключением ВКС), она повышаться до

30%

для нерезидентов РФ.

Что такое больничный лист

Документ, фиксирующий факт того, что физическое лицо не является трудоспособным в связи с ухудшением здоровья, называется больничным листом. Как правило, такой документ выдают врачи государственных больниц или лицензионных частных клиник сотрудникам различных организаций, которые требуют его для предоставления работодателю с целью получения материальной компенсации за лечение.

Внимание! Документ, свидетельствующий о нетрудоспособности, выписывается физическим лицам не только при возникновении заболеваний, но и в случае выхода в декретный отпуск, а также в случаях вынужденного отсутствия на работе по причине ухода за больным родственником.

Каким образом оформляется

У каждого врача, обладающего полномочиями на выписку больничных, имеется пустая форма данного документа, утвержденная законодательством. Заполнение этого банка входит в обязанности специалиста, который должен указать фамилию, имя, отчество, дату рождения больного, длительность его лечения, поставить мокрую печать медицинского учреждения, свою подпись, а также внести некоторые другие данные.

Так как на территории Российской Федерации участились случаи выдачи поддельных документов подобного рода, то с 2020 года были введены электронные больничные листы. В 2020 году листу, подтверждающему отсутствие трудоспособности граждан, оформленному в электронном виде, присвоен статус юридического документа.

После того как сотрудник полностью прошел курс лечения и забрал больничный, для того, чтобы получить положенную ему денежную компенсацию, данный документ необходимо предоставить руководителю или работникам бухгалтерии. Для определения размера выплаты нужно умножить сумму средней заработной платы сотрудника за один день на период времени, на протяжении которого он отсутствовал на рабочем месте.

Какими законами руководствоваться

Для того чтобы узнать общие моменты, касающиеся выдачи больничных листов, а также понять, в каких ситуациях налогоплательщикам нужно выплачивать подоходный налог с полученного пособия, а в каких нет, советуем ознакомиться со статьей 217, расположенной в Налоговом кодексе России, в которой идет речь о прибыли, не подлежащей снятию НДФЛ. Кроме этого, существует такой документ, как приказ Министерства здравоохранения под номером 1345, действующий с 21 декабря 2012 года, регламентирующий правила выдачи, заполнения и продления больничных листов.

Согласно общему правилу, пособия, выданные временно нетрудоспособным работникам, облагаются налогом на доходы физических лиц, однако не во всех случаях. В связи с этим предлагаем более подробно остановиться на данной теме.

Пример расчета

Работник болел 5 дней. Совокупный доход за два последних календарных года -548 650 руб. Стаж работы — более 20 лет. Организация находится в Татарстане, в котором действует «пилотный проект». Алгоритм расчета:

- 548 650 / 730 = 751,58 руб. — оплата одного дня больничного;

- 751,58 × 3 = 2 254,74 руб. — сумма, оплачиваемая работодателем;

- 2 254,74 × 13% = 293,12 руб. — НДФЛ, который удерживает организация;

- 751,58 × 2 = 1 503,16 — сумма, оплачиваемая ФСС;

- 1 503,16 × 13% = 195,41 — НДФЛ, который удерживает ФСС.

Получается, что работник за дни болезни получит компенсацию в размере 3 269,37 руб. двумя платежами: от работодателя — 1 961,62 руб. (2 254,74 — 293,12), от ФСС — 1307,45 руб. (1 503,16 — 195,41). Работодатель и Фонд будут уплачивать налоги отдельно. Общая сумма составит — 488,53 руб.

Пособие в связи с временной нетрудоспособностью считаются доходом работника

, это подтверждает включения данных выплат в справку по форме 2-НДФЛ. Соответственно оно облагается налогом. Исключение составляют только

декретные листки

. Уплату налога производит работодатель, сам работник не принимает участия в этом процессе. С листка нетрудоспособности не перечисляются никакие страховые взносы.

Правила заполнения строк в форме 6-НДФЛ

Ниже в таблице приведен наглядный пример того, как можно отразить оплату больничного в форме 6-НДФЛ. Этот отчет оформляют при взимании подоходного налога с такой выплаты.

Читать так же: Компенсация за неиспользованный отпуск в 2020 году

| Строка | Действие | Срок выполнения | Норма НК РФ |

| 020 | Начисление выплаты по больничному | День выплаты | ст. 223 |

| 040 | Начисление подоходного налога | п. 3 ст. 226 | |

| 100 | Перечисление денег работнику | ст. 223 | |

| 070, 110 | Удержание НДФЛ | п. 4 ст. 226 | |

| 120 | Перечисление налогового платежа в бюджет | 28, 30 или 31 число месяца, в котором оплачивают листок нетрудоспособности | п. 6 ст. 226 |

Внимание! При совпадении с субботой или иным выходным перечисление НДФЛ в ИФНС РФ переносят на следующий определенный рабочий день (п. 7 ст. 6.1 НК РФ).

Статья 6.1 Налогового кодекса РФ «Порядок исчисления сроков, установленных законодательством о налогах и сборах»

Заполнение отчета: пример

Ниже приведен наглядный пример того, как выплату по больничному и соответствующий налоговый платеж отражают в форме 6-НДФЛ.

После выздоровления, рабочему Сидорову А. Г. оформили листок нетрудоспособности за такой срок — 13-26 июля 2020 г. На работу Сидоров явился 27 июля и сразу же отдал этот документ бухгалтеру.

После проведения расчетов по больничному, 27 июля 2020 г. работнику начислили 24 500 руб. Эти деньги перевели на зарплатную карточку сотрудника в день выдачи ежемесячной зарплаты — 7 августа 2017 г.

Все вышеприведенные операции указали в отчете 6-НДФЛ за 9 мес. 2017 г. Это сделали таким образом:

| Строка | Значение |

| 020 | 24 500 |

| 040 | 3 185 |

| 070 | 3 185 |

| 100 | 07.08.2017 |

| 110 | 07.08.2017 |

| 120 | 31.08.2017 |

| 130 | 24 500 |

| 140 | 3 185 |

Доплата до среднего ежемесячного заработка

Если при переводе на зарплатную карту работника денег по больничному одновременно осуществляют доплату до среднего ежемесячного заработка, то подоходный налог взимают в общем порядке (ст. 217 , 226 НК РФ). В этой ситуации НДФЛ удерживают по ставке 13%.

Важно! Доплатой до среднего заработка считают юридической процедуру, при выполнении которой при снижении уровня зарплаты сотрудника, работодатель доплачивает ему необходимую сумму. В итоге ежемесячный доход работника достигает конкретной средней величины.

Выплаты по закрытому больничному рассчитывают по средней ежемесячной зарплате трудящегося за 2 крайних года, которые предшествуют наступлению болезни (ч. 1 ст. 14 ФЗ № 255 от 29 декабря 2006 г.). При расчете подобного пособия учитывают то, что сумма заработных плат за один год не должна превышать конкретного предельного размера страховых различных взносов в ФСС.

Предоставление доплаты указывают в трудовом контракте (договоре) с работником или в отдельном конкретном нормативном акте.

Федеральный закон от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»

Налогообложение больничного по уходу за ребенком-инвалидом

Нередко сотруднику оплачивают листок нетрудоспособности, который открывают в связи уходом за одним или несколькими детьми—инвалидами. Однако, многие родители не знают, облагается ли закрытый больничный лист НДФЛ.

Читать так же: Заполнение путевого листа

В ст. 217 НК РФ отражен список выплат, которые не облагают налогом на доходы физлиц. Больничных, которые оформляют при уходе за одним или несколькими детьми-инвалидами, нет в этом перечне. Соответственно, выплаты по подобным листкам нетрудоспособности тоже подлежат налогообложению.