Последние изменения в правилах заполнения платежных поручений по страховым взносам произошли в 2020 году в связи с передачей администрирования страховых взносов ФНС. В том числе, изменились реквизиты получателя платежа, статус плательщика, который необходимо указывать в поле 101, обновились КБК. Все принятые тогда изменения остаются актуальными в 2020 году.

В этой публикации мы выясним, как заполнять платежные поручения в 2020 году и предложим читателям образец платежного поручения по страховым взносам в 2020 году.

Многие предприниматели в России, чтобы не тратить время на отслеживание изменений законодательства, используют удобный онлайн-сервис. Это экономия времени, минимизация рисков и уверенность в правильности платежей и отчетов.

Реквизиты получателя в платежном поручении по страховым взносам 2020 года

Начиная с 2020 года, большую часть взносов необходимо перечислять не в фонды, как в прошлые годы, а в ФНС. В ФСС надо оплачивать только один вид взносов: взносы с зарплаты работников на обязательное страхование от несчастного случая на производстве и профессиональных заболеваний, как и прежде. Остальные взносы теперь подлежат оплате в ФНС. А именно:

- взносы в фиксированном размере на обязательное пенсионное страхование ИП «за себя»;

- взносы в фиксированном размере на обязательное медицинское страхование ИП «за себя»;

- взносы с зарплаты работников на обязательное медицинское страхование;

- взносы с зарплаты работников на обязательное пенсионное страхование;

- взносы с зарплаты работников на обязательное страхование по временной нетрудоспособности и материнства.

Соответственно для страховых взносов, уплачиваемых в ФНС, необходимо указывать реквизиты той ИФНС в которой ИП (организация) стоит на учете.

Поле 16 — «Получатель» в платежном поручении по страховым взносам 2020 года

Так, согласно письму ФНС от 01.12.16 № ЗН-4-1/[email protected], в поле 16 «Получатель» должно быть указано сокращенное наименование органа Федерального казначейства, а в скобках сокращенное наименование налоговой инспекции, которой переводится платеж. Например: «УФК по г. Москве (ИФНС России № 7 по г. Москве).

Поле 61, 103 — «ИНН», «КПП» в платежном поручении по страховым взносам 2020 года

В полях 61 «ИНН» и 103 «КПП» должны быть указаны ИНН и код причины постановки на учет в налоговой инспекции, как при уплате налогов.

Поле 101 — статус плательщика в платежном поручении по страховым взносам 2020 года

В момент обновления правил заполнения платежных поручений в 2017 году, пожалуй, самым непонятным вопросом был статус плательщика, который надо указывать в поле 101. Ранее поле 101 в платежном поручении на уплату страховых взносов заполнялось на основании Приложения № 5 к приказу Минфина РФ № 107н. Однако передача администрирования взносов в ФНС изменила статус плательщика по отношению к получателю, что поставило ранее применявшиеся правила под сомнение.

В связи с отсутствием официальных разъяснений тогда существовало несколько точек зрения по поводу заполнения поля 101. Но 08.02.2017 вышли официальные разъяснения ФНС, согласно которым статус плательщика указывается следующим образом:

- Статус 01 – указывается при уплате страховых взносов юридическим лицом;

- Статус 09 – указывается при уплате страховых взносов индивидуальным предпринимателем за себя и за наемных работников;

- Статус 10 – указывается при уплате страховых взносов нотариусом, занимающимся частной практикой;

- Статус 11 – указывается при уплате страховых взносов адвокатом, учредившего адвокатский кабинет;

- Статус 12 – указывается при уплате страховых взносов главой крестьянского (фермерского) хозяйства;

- Статус 13 – указывается при уплате страховых взносов за наемных работников физическим лицом (не являющимся ИП);

- Статус 08 – указывается при уплате страховых взносов на травматизм компаниями и ИП.

Поле 104 — КБК в платежном поручении по страховым взносам 2020 года

Приказом Минфина № 230н на 2020 год были утверждены новые коды КБК. Полный список кодов бюджетной классификации размещен здесь.

Обратите внимание, что для страховых взносов (кроме взносов «на травматизм») изменились первые три цифры КБК, означающие главного администратора доходов бюджетов. В связи с передачей администрирования страховых взносов ФНС, первые три цифры КБК теперь 182. В прошлые годы первые три цифры КБК были 392.

Образцы квитанции: Форма ПД-4 сбербанк (налог)

- платежи, зачисляемые в бюджет(налоги НДФЛ, УСН, ЕНВД и пр.) и внебюджетные фонды(пенсионный, медстрах, соцстрах);

- платежи за предоставленные жилищно-коммунальные услуги(ЖКХ, ГАЗ, свет, водоканал);

- платежи за предоставленные прочие платные услуги(интернет, ТВ, услуги и пр.);

- платежи за товары(через интернет-магазин, магазин по заказу);

- страховые платежи(пенсионный, медстрах, соцстрах);

- добровольные взносы(добровольное пенсионное страхование, благотворительность);

- платежи в пользу физических лиц, осуществляющих предпринимательскую деятельность без образования юридического лица(ИП);

- платежи за покупку недвижимости, взносы на счета жилищных, жилищно-строительных, гаражных и других кооперативов (организаций), кроме квартирной платы и коммунальных платежей;

- платежи, поступившие от беженцев, вынужденных переселенцев и других категорий населения в погашение долговременных беспроцентных возвратных ссуд;

- взносы, принятые от физических лиц в пользу Негосударственного Пенсионного Фонда Сбербанка;

- прочие платежи(квитанция ЖКХ, коммунальные услуги, квитанция в суд, квитанция Почты России, квитанция в ЗАГС, квитанция подоходный налог).

Образцы квитанций

5. Прием платежей, при отсутствии в платежных документах реквизитов, необходимых для перечисления платежей по назначению, либо в случае отсутствия у клиентов-физических лиц денежной наличности в сумме, указанной в платежных документах, не производится.

Банковским переводом с расчетного счета ИП, если у предпринимателя есть свой расчетный счет. Для этого необходимо сформировать платежное поручение перевести со своего счета деньги в территориальное отделение ПФР. В платежном поручении необходимо указать:

выбрать категорию платежа в 2020 году: в счет ОПС в пределах тарифа, 1% в счет ОПС сверх установленного предела дохода, в счет ОМС (по каждой категории сформировать отдельное поручение) с указанием отдельного КБК;

ПП ИП ПФР

В 2020 году фиксированная сумма взносов в счет ОПС составляет 19 356,48 рублей; в счет ОМС – 3796,85 рублей. Их надо уплатить до 31 декабря 2020 года. Если доход выше, и фиксированный платеж увеличивается на 1%, дополнительную сумму надо оплатить до 1 апреля 2020 года. Не забывайте, что в этом году для уплаты взносов действуют новые КБК.

Очень важно заполнять верно КБК (код, используемый государством для группировки статей гос. бюджета), потому что если вы неверно заполните КБК, то платеж не будет зачислен и у вас будет задолженность по страховым взносам. КБК периодически меняются, поэтому важно отслеживать изменения до уплаты взносов.

» data-medium-file=»https://wilhard.ru/wp-content/uploads/2020/10/strakhovye-vznosy-ip-300×169.jpg» data-large-file=»https://wilhard.ru/wp-content/uploads/2020/10/strakhovye-vznosy-ip.jpg» src=»https://wilhard.ru/wp-content/uploads/2020/10/strakhovye-vznosy-ip.jpg» alt=»Фиксированные и переменные страховые взносы ИП» w /> Попробуй не заплати. Уголовная ответственность…

КБК для уплаты страховых взносов в 2020 году

| Название страхового платежа | КБК | КБК штрафы | КБК пени |

| на обязательное пенсионное страхование (за работников) | 182 1 0210 160 | 182 1 0210 160 | 182 1 0210 160 |

| на обязательное медицинское страхование (за работников) | 182 1 0213 160 | 182 1 0213 160 | 182 1 0213 160 |

| на материнство и больничные (за работников) | 182 1 0210 160 | 182 1 0210 160 | 182 1 0210 160 |

| по травмам в ФСС (за работников) | 393 1 0200 160 | 393 1 0200 160 | 393 1 0200 160 |

| на обязательное пенсионное страхование (за себя) | 182 1 0200 160 | 82 1 0210 160 | 182 1 0210 160 |

| на обязательное медицинское страхование (за себя) | 182 1 0213 160 | 182 1 0213 160 | 182 1 0213 160 |

| на пенсии с дохода от 300 тыс. рублей (1%) | 182 1 0210 160 |

КБК пенсионных взносов ИП «за себя» в 2020 году

Отдельно стоит затронуть вопрос уплаты КБК пенсионных взносов ИП «за себя» в 2020 году. Окончательный размер этих взносов определяется доходом индивидуального предпринимателя. Если он не превышает 300 000 рублей, то платятся взносы в фиксированном размере, зависящие от величины МРОТ, установленного на 1 января года, за который оплачиваются взносы. Если доход ИП превысил 300 000 рублей, то к указанному выше взносу в фиксированном размере добавляется один процент от суммы, превысившей 300 000 рублей.

Для оплаты этих взносов в 2020 году за периоды до 31.12.2016 предусмотрены два отдельных КБК. Для оплаты этих двух взносов за периоды после 01.01.2017 применяется один КБК. Детали смотрите в таблице ниже.

| Период начисления | В фиксированном размере на страховую пенсию с доходов не более 300 000 рублей ИП “за себя” | В фиксированном размере на страховую пенсию с доходов свыше 300 000 рублей ИП “за себя” |

| Коды для страховых взносов, начисленных за периоды до 31.12.2017 | 182 1 0200 160 | 182 1 0200 160 |

| Коды для страховых взносов, начисленных за периоды с 1.01.2017 | 182 1 0210 160 | 182 1 0210 160 |

Больше информации о расчете страховых взносов ИП «за себя» вы найдете здесь.

КБК для пенсионных взносов по доптарифу в 2020 году

Согласно общему правилу (п. 1, 2 ст. 428 НК РФ), дополнительный тариф пенсионных взносов работников, трудящихся на вредных работах, составляет в зависимости от вида работ от 6% до 9%. Но, согласно п. 3 ст. 428 НК РФ, если спецоценка, проведенная работодателем, установила другие классы условий труда, применяются иные дополнительные тарифы — от 0% до 8%.

В прошлые годы оплата взносов по дополнительным тарифам производилась на один из двух КБК, выбор которого не зависел от того, проводилась ли спецоценка. Один КБК применялся для оплаты страховых взносов за работников, занятых на работах, виды которых указанны в п. 1 ч. 1 ст. 30 ФЗ № 400-ФЗ, другой — для оплаты за работников, занятых на работах, виды которых перечислены в пп. 2–18 ч. 1 ст. 30 ФЗ № 400-ФЗ.

Для оплаты взносов по дополнительным тарифам, в 2020 году, применяется четыре КБК. Теперь КБК необходимо выбирать не только в зависимости от вида работ, но и от факта проведения спецоценки. КБК таких взносов приведены в таблице ниже:

| Дополнительный тариф не зависит от результатов спецоценки (9 %) | 182 1 0210 160 |

| Дополнительный тариф зависит от результатов спецоценки | 182 1 0220 160 |

| Дополнительный тариф не зависит от результатов спецоценки (6 %) | 182 1 0210 160 |

| Дополнительный тариф зависит от результатов спецоценки | 182 1 0220 160 |

Как ИП сформировать квитанцию на уплату налогов: пошаговая инструкция

Наш выдуманный индивидуальный предприниматель Аполлон Буевый с помощью «Клерка» научился формировать платежные документы на уплату взносов, а теперь мы расскажем ему как сфорировать квитанции на уплату налогов через сервис «Заплати налоги» на сайте Федеральной налоговой службы.

Выбираем документ, который хотим заполнить. Мы заполняем квитанцию для оплаты через банк или портал Госуслуг, но платежное поручение заполняется по тому же принципу.

Отметив нужные строки переходим на следующую страницу

КБК мы пока не заполняем, он сам появится в нужном поле после выбора нужного платежа

Многие ИП не могут найти в этом списке налоги по специальным налоговым режимам (УСН, ЕНВД, ПСН и ЕСХН). А искать их надо в группе «Налоги на совокупный доход».

Выбираем нужный нам налог. Обратите внимание, что тип может зависеть от даты. Так, платежи по ЕНВД за периоды до 2011 года имеют другие КБК.

При выборе КБК по УСН обращайте внимание на объект обложения. Их бывает два: «доходы» и «доходы, уменьшенные на величину расходов». Отдельного КБК для минимального налога нет с 1 января 2020 года, искать его не надо.

Теперь выберем то, что будет уплачиваться. Сам налог (платеж), пени или штраф. Строка проценты нас не интересует, налогоплательщики их не платят. После выбора нажимаем кнопку «Далее» и в поле КБК появится нужный код.

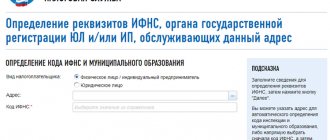

На следующей странице заполняем адрес (выбираем из списка нужные адреса). Код ИФНС и муниципального образования появится автоматически.

Теперь выберем основание платежа. Если мы платим налог в установленный законом срок, без просрочки, то указываем ТП. Если уплачивается налог за прошлые налоговые периоды, но требование еще не выставлено, то выбираем ЗД. Если требование уже получено, тогда указываем ТР.

При выборе налогового периода надо учитывать, что при ЕНВД период всегда квартал. Т.е. не бывает периода год или полугодие. При УСН же периоды в платежном документе могут быть квартал, полугодие и год. Периода 9 месяцев не предусмотрено, поэтому обычно пишут период «квартальные платежи» и выбирают 3 квартал. Нажимаем кнопку «Далее» и переходим к заполнению личных данных

Поле ИНН не является обязательным в платежном документе, однако если вы собираетесь платить в безналично-электронном виде, то есть через онлайн-банк или Госуслуги, то ИНН необходимо заполнить.

Нажав кнопочку «Оплатить» мы получаем выбор способа оплаты. Обратите внимание, что если ИНН не был указан, варианта безналичной оплаты не будет, можно будет только сохранить или распечатать квитанцию. Оплатить квитанцию можно в кассе банка или через банковский терминал, считывающий бар-код.

Другие поля платежного поручения по страховым взносам в 2020 году

В поле 106 «Основание платежа» — для оплаты страховых взносов в 2020 году за периоды 2020 года ставится значение «ТП».

В поле 107 «Период» — для оплаты страховых взносов в 2020 году помесячно, используется следующая конструкция: «МС.XX.2020», где XX — месяц, за который производится оплата страховых взносов. Например, при оплате страховых взносов за январь, в поле 107 ставится значение «МС.01.2020».

В поле 108 «Номер документа» — для оплаты страховых взносов в 2020 году помесячно ставится цифра «0» (ноль).

В поле 109 «Дата документа» — для оплаты страховых взносов в 2020 году помесячно ставится цифра «0» (ноль).

В поле 110 «Тип платежа» — ставится «0» (ноль).

Тоже может быть полезно:

- Срок сдачи декларации по УСН за 2020 год

- Имущественные налоговые вычеты в 2020 году

- Плата за негативное воздействие на окружающую среду в 2020 году

- Декларация 3-НДФЛ 2020 года за 2020 год

- Какой ОКВЭД указывать в отчетности за 2020 год?

- Пониженные тарифы страховых взносов в 2020 году

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Сайт ФНС

На главной странице портала www.nalog.ru есть общедоступный сервис «Заплати налоги».

Раздел состоит из трех подразделов:

- физические лица;

- индивидуальные предприниматели;

- юридические лица.

Сервис позволяет сформировать квитанцию на оплату налога, распечатать ее или произвести онлайн-платеж.

Физические лица

Раздел для физлиц состоит из четырех подразделов:

- личный кабинет;

- уплата налогов;

- госпошлина;

- заполнение платежного поручения.

Каждый раздел предназначен для формирования банковских документов по различным видам сборов.

Уплата налогов

В подразделе «уплата налогов, страховых взносов физических лиц» заполняется платежные поручения по перечисленным видам сборов:

- имущественный;

- земельный;

- транспортный;

- на доходы физлиц;

- страховые взносы;

- штрафы за несвоевременное представление декларации 3-НДФЛ.

Внимание: Погашение задолженности производится по УИН извещения или путем заполнения платежного поручения вручную.

Если извещения о необходимости перечисления сбора у гражданина нет, то следует выбрать «перейти к заполнению платежного документа». На открывшейся странице надо указать сведения о платеже: