Для чего подается форма ЕНВД 3

Заявление по форме ЕНВД 3 подается, если организация прекращает предпринимательскую деятельность на этом спецрежиме, переходит на другой режим (по собственной инициативе или вынужденно, в силу допущенных нарушений).

Заявление нужно для того, чтобы налоговый орган вывел компанию из реестра вмененщиков.

Однако этим функции формы не ограничиваются. Также организация имеет право известить налоговый орган о произошедших изменениях в использующихся видах деятельности и местах, где она эти виды деятельности осуществляет. Для этого также используется форма ЕНВД 3.

Особенности заполнения

Налоговые органы принимают форму заполненную как вручную, так и в электронном виде. Для рукописного текста пользуйтесь черной или фиолетовой ручкой. В обоих случаях проверяйте, чтобы каждый символ находился в своей ячейке.

Недопустимы исправления, а также пустые поля за исключением тех, где нужен пробел. Когда название переносится на новую строку, перед ним нужна одна пустая клетка, как в примере.

Если форму подает не руководитель компании, а представитель, на него нужно заполнять соответствующие поля. В графе “Документ” предусмотрено только название — устав, доверенность и т.п. В случаях, когда у ответственного лица отсутствует отчество, эту строку оставляют пустой. У нас форма ЕНВД-3 подаётся доверенным лицом.

Обратите внимание: коды видов предпринимательской деятельности для ЕНВД

КПП должен соответствовать тому, что вы указали в ЕНВД-1. Если вы закрываете предприятие или переходите на другую налоговую ставку, количество видов деятельности может увеличиться. Для этого распечатайте 2 экземпляра приложения и внесите следующие (после третьей) услуги в ячейки на второй странице. Соответственно, поменяется и число страниц в документе, что отражено на титульной странице. У нас — 2 кода вида предпринимательской деятельности, и хватило одного листка приложения:

Куда и в какие сроки подается бланк формы по ЕНВД-3

Для подачи заявления ЕНВД 3 есть строгие временные рамки: документ должен быть подан в налоговую инспекцию в течение 5 дней с того момента, как прекращена предпринимательская деятельность либо произведен переход на иной режим налогообложения. Если деятельность прекращена в результате нарушений, то 5-дневный срок исчисляется с последнего дня месяца того налогового периода, в котором произошли нарушения.

В заявлении надо указать день, когда прекращена деятельность; эта дата будет считаться, согласно п. 3 ст. 346.28 НК РФ, датой снятия с учета.

Подробнее с тем, какие существуют условия снятия с учета ЕНВД, можно ознакомиться в материале «Снятие с учета ЕНВД в 2014–2015 годах: условия и сроки».

В каких случаях подавать

Прежде чем рассматривать нюансы заполнения, надо понимать, когда понадобится такое заявление. В соответствии с требованиями НК РФ, уведомлять о снятии с учета в качестве плательщика единого налога надо, если компания:

- полностью прекращает оказывать услуги в конкретной сфере;

- утрачивает право на льготный режим, например, из-за пересмотра законодательной базы в муниципальном районе или превышения каких-то показателей;

- добровольно переходит на иной порядок налогообложения по какому-то виду деятельности.

Если организация прекратила пользоваться ЕНВД, то, независимо от причин, в пятидневный срок надо сообщить об этом в налоговую инспекцию, подав соответствующую форму ЕНВД-3. Срок, предоставленный на информирование, рассчитывается в рабочих днях.

Допустим, ООО «Пример» решило прекратить пользоваться льготой с 01.11.2019. 5 рабочих дней отсчитывается со следующего дня, то есть со 2 ноября. Последний день обращения в налоговую — 8 ноября.

При условии, что соблюдены сроки уведомления, в качестве даты прекращения деятельности на льготной системе используется дата из заявления.

Иногда налоговики считают датой прекращения деятельности последний день месяца, в котором обратился налогоплательщик. Такое случается на основании п. 3 ст. 346.28 НК РФ, если пропущен срок уведомления и об отказе от ЕНВД заявили позже.

Примечания, которые содержит форма ЕНВД-3

- Следует указывать тот КПП, который присвоен налоговым органом, где организация встала на учет в качестве плательщика ЕНВД. В данном случае этот показатель имеет значение 780401001.

- В форме ЕНВД 3 следует указывать ту дату, на которую произошло прекращение деятельности или осуществлен переход на другой режим налогообложения.

- Если бланк 3 ЕНВД подает представитель организации, то к заявлению следует приложить копии документа, на основании которого можно убедиться в полномочиях представителя.

Отмена ЕНВД с 2021 года: снятие с учета

С 1 января 2021 года

отменяется система налогообложения ЕНВД (единый налог на вмененный доход). В связи с этим компании, использовавшие ЕНВД, должны будут выбрать другие режимы налогообложения.

В Письме от 21.08.20 № СД-4-3/[email protected] ФНС ответила, нужно ли подавать заявление о переходе на другой режим налогообложения и снятии с учета как плательщика ЕНВД.

Согласно п. 3 ст. 346.28 НК РФ при переходе на другую систему налогообложения для снятия компании с учета как плательщика единого налога необходимо подать заявление в течение 5 дней с момента прекращения соответствующей деятельности. Налоговая в течение пяти дней после получения сообщения отправит уведомление о снятии с учета.

Но так как с 2021 года прекращается действие спецрежима (глава 26.3 НК РФ), то указанные выше положения также утрачивают свою силу. Поэтому у налогоплательщиков на «вмененке» больше не будет оснований для информирования инспекции о снятии с учета. Таким образом, подавать заявление в ФНС не нужно

. Организации и ИП будут сняты с учета ЕНВД автоматически.

Сборник Консультант Плюс для ИП

Закажите бесплатный сборник

«Индивидуальный предприниматель»! В подборке вы найдете информацию о системах налогообложения, возможных льготах, особенностях уплаты налогов, рекомендации по ведению бухотчетности, образцы заполнения форм и т.д.

Для подбора нового режима налогообложения ФНС разработала сервис .

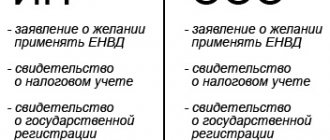

После отмены ЕНВД организации и ИП могут перейти на УСН (упрощенная система налогообложения). Индивидуальные предприниматели вправе выбрать также ПСН (патентную систему) или НПД (налог на профессиональный доход).

Налоговая служба акцентировала внимание на том, что если налогоплательщик не выберет новую систему самостоятельно, его переведут на ОСН

. Если принято решение о переходе с ЕНВД на один из спецрежимов, необходимо подать:

- УСН

– уведомление (форма № 26.2-1) в инспекцию до 31 декабря включительно; - ПСН

– заявление (форма № 26.5-1) не позже, чем за 10 дней до начала применения режима; - ЕСХН

– уведомление (форма 26.1-1) не позже 31 декабря текущего года; - НПД

– пройти регистрацию в приложении «Мой налог».

Если компания совмещает ЕНВД и УСН, заявление подавать не нужно – с нового года она автоматически переходит на УСН по всем видам деятельности.

Документы:

КонсультантПлюс: бесплатный доступ

Заполните форму

и пользуйтесь бесплатной демонстрационной версией КонсультантПлюс неограниченное время! Вы получите доступ к документам по интересующей теме, последним новостям и изменениям в законодательстве. Система содержит комментарии экспертов, рекомендации, образцы заполнения деклараций и расчетов, готовые решения и т.д.

Какие сведения содержит приложение к форме ЕНВД-3

По форме ЕНВД 3 организация вправе известить налоговый орган не только о прекращении всей деятельности на ЕНВД, но и о прекращении одного из видов деятельности с этим спецрежимом, а также о смене адреса осуществления такой деятельности. При этом придется использовать приложение к форме ЕНВД 3.

В приложении указываются сведения о видах деятельности, которые осуществляются налогоплательщиком в рамках ЕНВД, и местах, где эта деятельность ведется. На одном листе есть место для извещения о 3 видах, но при необходимости можно добавить неограниченное количество.

ЕНВД-3 — скачать, а потом сдать

При всей простоте заполнения форма заявления ЕНВД 3 имеет свои особенности, которые следует учитывать при сдаче. По этой причине на практике налогоплательщики сначала ищут, где есть доступная для заполнения и актуальная в 2016 г. форма 3 ЕНВД , бесплатно скачать которую можно на нашем сайте без принудительной регистрации, а уже затем заполняют ее и подают в налоговые органы.

О том, какие еще обязанности остаются у налогоплательщика после снятия с учета в качестве плательщика ЕНВД, читайте в материале «Снялись с учета по ЕНВД? Не забудьте сдать декларацию».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Заполняем форму заявления енвд-3 по-новому

Предприниматели на вмененке должны ежеквартально сдавать в налоговую отчетность — в 2020 декларация ЕНВД подается до 20-го числа месяца, следующего за окончанием квартала.

Основная информация

Следует поставить правильное обозначение компании с помощью цифры 1 или 2. Российские компании, помимо своего наименования, должны также вписать ОГРН.

Обязательно следует указать дату прекращения работы на вмененном режиме, именно этой датой будет снят налогоплательщик с учета в качестве плательщика вмененного налога.

Если к заявлению прилагаются документы, например, доверенность на представление интересов заявителя, то число листов этих документов также нужно вписать на титульном листе.

Традиционно заполняется раздел достоверности сведений, где следует написать, кто подтверждает изложенные данные в заявлении {amp}amp;#8212; руководитель организации или ее уполномоченный представитель, действующий по доверенности или приказу.

Ниже пишется фамилия имя отчество данного лица и ИНН, если он известен, а также номер телефона, по которому налоговый специалист сможет связаться с заявителем.

На втором листе заявления расположено его приложение, где показываются сведения о видах предпринимательской деятельности, которые снимаются с учета для уплаты вмененного налога. Ставится код предпринимательской деятельности (его можно найти в приложение к Порядку заполнению данного заявление), а также адрес осуществления деятельности.

Листы подписываются, после чего передаются в налоговый орган по месту постановки на учет в качестве плательщика единого вмененного налога. Подать заявление можно либо посетив лично налоговое отделение, либо в электронном виде через интернет. Также заявление можно направить почтой.