Ситуации, когда ИП и организации решают перейти с одного налогового режима на другой, встречаются не так уж и редко. Как правило, причиной перехода является желание оптимизировать налоговые выплаты, иногда – невозможность использовать ту или иную налоговую систему из-за нарушения условий ее применения. Так или иначе, но порой возникает необходимость срочно, не дожидаясь нового года, перейти на иной налоговой режим, в том числе довольно часто – с ОСНО и «упрощенки» на ЕНВД.

ЕНВД: коротко об особенностях

Единый налог на вмененный доход подразумевает под собой то, что оплата налога здесь происходит не с какого-то конкретного, уже полученного дохода, а с будущей предполагаемой прибыли. Причем налог возможен к применению только по определенным видам деятельности, которые прописаны в ОКУН и ОКВЭД. Каждый регион самостоятельно выбирает из общего перечня те сферы деятельности, для которых ЕНВД возможно к использованию именно на его территории. Таким образом, занимаясь какими-то работами или услугами, подпадающими под ЕНВД в одном административном округе, предприятие или индивидуальный предприниматель не всегда может иметь возможность заниматься ими на тех же условиях в другом.

Начисление налогов при переходе на ОСНО

Налог на вмененный доход заменяет собой НДС, но в результате перевода на общую систему вы обязаны уплачивать его. Включите в налоговую базу по расчету НДС выручку, сформированную в результате продажи товаров в момент действия основной системы, даже если аванс за них был получен еще на вмененке. Суммы выручки, полученной во время действия вмененки, включению в налоговую базу по НДС не подлежат.

Законодатель позволяет вычесть сумму НДС по приобретенным, но неизрасходованным в процессе вмененной деятельности товарам. Принять НДС к вычету нельзя:

- за основные средства, которые использовались на вмененке;

- за работы и услуги, полностью списанные во время уплаты налога на вмененный доход.

Помимо НДС начисляйте и уплачивайте налоги на прибыль и на имущество, начиная с квартала, в котором началась деятельность по основной системе.

Переход на ЕНВД в течение года с разных систем налогообложения

Вообще, до 2013 года применение Единого налога было обязательным для некоторых видов деятельности. С 2013 года это правило было отменено и переход на «вмененку» стал делом сугубо добровольным. При этом ИП и организации могут перейти на ЕНВД как с начала нового календарного года, так и (не всегда, в зависимости от обстоятельств) в любое другое время. Важно соблюдать всего лишь одно основное условие, а именно, убедиться в том, что применение ЕНВД в той или иной области деятельности возможно на территории работы организации или ИП.

Как стать плательщиком ЕНВД

ВАЖНО! ЕНВД с 2021 года применять нельзя. Он отменен на всей территории РФ. Ряд регионов отказались от спецрежима уже в 2020 году. Подробности см. здесь.

Порядок перехода на вмененку указан в ст. 346.28 НК РФ и предусматривает:

- постановку на учет по месту осуществления деятельности (или регистрации) компании или ИП;

- подачу уведомления о переходе на ЕНВД не позднее 5 дней с даты начала применения ЕНВД.

Эксперты КонсультантПлюс разъяснили можно ли перейти на ЕНВД в середине 2020 года и ответили на самые распространенные вопросы налогоплательщиков:

Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

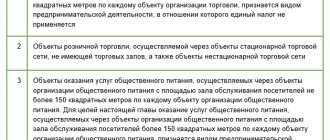

Плательщики ЕНВД могут оказывать ниже приведенные виды услуг:

- бытового характера;

- ветеринарные;

- по ремонту, обслуживанию автомобилей и мотоциклов;

- по организации автостоянок;

- общепита (при этом площадь помещения не должна превышать 150 кв. м);

- розничной продажи продовольственных и непродовольственных товаров (ограничение по максимальной площади — 150 кв. м);

- по перевозкам автотранспортом;

- наружной рекламы на специальных конструкциях или на транспортных средствах;

- предоставления в аренду зданий и земельных участков для размещения торговых сетей;

- по размещению и проживанию людей на площади не более 500 кв. м.

Подробнее о процедуре постановки на учет в качестве плательщика ЕНВД читайте здесь.

С ОСНО на «вмененку»: переход в середине года

Переход на Единый налог с ОСНО не требует от желающих приложения каких-то особых усилий – достаточно всего лишь подать в местную налоговую службу соответствующее заявление. Правда, оно должно быть подано не позже чем в пятидневный срок с начала оказания услуг или выполнения работ, подпадающих под «вмененку». Сделать это можно в любое время в течение года – никаких ограничений здесь законодательство не предусматривает.

Поскольку отчетным периодом ЕНВД является квартал, то в первый раз заплатить налог на вмененный доход нужно будет по итогам тех трех квартальных месяцев, в течение которых компания перешла на ЕНВД.

Важно! При переходе на ЕНВД с общего режима в середине года, налоговую базу надо учитывать по итогам фактической продолжительности работы в том месяце, когда организация или ИП был зарегистрирован в налоговой службе как плательщик «вмененки».

При переходе с общего режима на «вменеку» важно соблюсти следующие правила:

- провести процедуру восстановления входного НДС как по основным средствам, так и по всем другим операциям. Учитываться восстановленный НДС должен будет в налоге на прибыль (в строке «прочие расходы»);

- в декларации по налогу на прибыль нужно будет обязательно учесть доходы и расходы, относящиеся к тому периоду, когда ИП или организация еще были на ОСНО. Сделать это нужно путем заполнения и передачи в налоговую службу декларации по налогу за прибыль за тот период, который предшествовал переходному.

Переход с ЕНВД на ОСНО

Вариантов здесь также имеется два:

- Утеря права;

- Желание предпринимателя.

Если вы решили прекратить деятельность на ЕНВД по своей воле, то должны свое желание довести до налоговой. Для этого есть пятидневный срок, с момента осуществления перехода. В заявлении вы должны сообщить, что вашу компанию нужно снять с учета в качестве плательщика ЕНВД.

Добровольную процедуру можно произвести только с первого месяца следующего года, днем перехода будет считаться 1-го января. Эту дату вы в заявлении и отражаете, с нее же отсчитываете 5 дней.

В ФНС просто сообщаете, что не хотите больше применять ЕНВД.

Пример восстановления НДС по основным средствам

В феврале ООО «Шелкопряд» купило технику на сумму 130 тыс.руб.(в т.ч. НДС 23 400. руб.). Входной НДС по приобретенной технике был своевременно благополучно принят к вычету, а с июля ООО «Шелкопряд» решил перейти на ЕНВД. Соответственно, возникла необходимость посчитать сумму НДС к восстановлению.

Остаточная стоимость техники, исходя из данных налогового учета, на июнь оказалась равна 103 тыс. руб. В результате простых вычислений оказывается, что сумма НДС к восстановлению составляет:

23 400 руб. х 103 тыс.руб. : (130 тыс. руб. – 23 400. руб.) = 22 609 руб.

Вычет входного НДС

Входной НДС, предъявленный организации в период применения ЕНВД, можно принять к вычету, если приобретенные товары (работы, услуги) не были использованы в деятельности на ЕНВД (п. 9 ст. 346.26 НК РФ). Если все условия для применения вычета по НДС выполнены, воспользоваться им можно в том же налоговом периоде, в котором организация перешла с ЕНВД на общую систему налогообложения (письмо Минфина России от 22 июня 2010 г. № 03-07-11/264).

Пример учета входного НДС. Организация перешла на общую систему налогообложения с ЕНВД. Доходы и расходы определяет методом начисления

В связи с прекращением деятельности на ЕНВД в апреле текущего года ЗАО «Альфа» перешло на общую систему налогообложения. ЕНВД организация заплатила за I квартал.

По состоянию на 1 апреля в учете «Альфы» отражены:

- задолженность покупателей за оказанные услуги в сумме 100 000 руб.;

- остатки материалов, не использованных в деятельности на ЕНВД, стоимостью 59 000 руб. (в т. ч. НДС – 9000 руб.).

Во II квартале дебиторская задолженность была погашена. Остатки материалов израсходованы в производстве. При расчете налога на прибыль за полугодие бухгалтер «Альфы» включил:

- в состав доходов – 100 000 руб.;

- в состав расходов – 50 000 руб. (59 000 руб. – 9000 руб.).

Входной НДС в сумме 9000 руб. «Альфа» приняла к вычету во II квартале.

Входной НДС, который был включен в стоимость основного средства, приобретенного в период применения ЕНВД, при переходе на общую систему налогообложения к вычету не принимается. Такие разъяснения содержатся в письме Минфина России от 26 февраля 2013 г. № 03-07-14/5489.

Ситуация: может ли организация вновь принять к вычету восстановленную сумму НДС после возврата на общую систему налогообложения? При переходе на ЕНВД организация восстановила и перечислила в бюджет НДС с остаточной стоимости основных средств.

Ответ: нет, не может.

Суммы НДС, предъявленные организации при приобретении основных средств, принимаются к вычету единовременно в полном объеме после постановки объектов на учет (п. 1 ст. 172 НК РФ). При переходе организации с общего режима налогообложения на ЕНВД суммы принятого к вычету входного НДС подлежат восстановлению в налоговом периоде, предшествующем переходу на этот спецрежим (подп. 2 п. 3 ст. 170 НК РФ). Восстановленные суммы налога не включаются в стоимость основных средств, а учитываются в составе прочих расходов (подп. 1 п. 1 ст. 264 НК РФ). Поэтому организация, применявшая ЕНВД и вновь перешедшая на общую систему налогообложения, не вправе принимать к вычету ранее восстановленные суммы НДС. Аналогичная точка зрения отражена в письмах Минфина России от 30 июня 2009 г. № 03-11-06/3/174, от 29 января 2009 г. № 03-07-11/23.

Переход с УСН на ЕНВД в середине года

Бизнесмены, применяющие в качестве основного налогового режима УСН, не имеют права переходить на другие системы налогообложения в середине налогового периода, которым для них является год. Исключения составляют те случаи, когда доходы налогоплательщика по итогам отчетного периода становятся выше 60 миллионов рублей. В таких ситуациях происходит автоматический переход «упрощенца» на ОСНО сразу же после того квартала, в котором данное превышение было зафиксировано. Что касается ЕНВД, то в этом случае, перейти на него налогоплательщики могут только с начала следующего календарного года и никак иначе.

Стоимость ОС: как учесть

Стоимость ОС, которую вы не учли, используя «упрощенку», при переходе учитывают так:

- Если до момента использования упрощенки вы уже применяли ОСНО, то объекты, которые были приобретены до «упрощенки», можно амортизировать после того, как вернетесь на ОСНО;

- Если же вы приобрели объект в настоящее время, до квартала, в котором начали применять ОСНО, то стоимость рассчитывайте также применяя амортизационные отчисления.

Пример. Ваше ИП применяет ОСНО. Вами были приобретены ОС, длительность использования которых составляет пять лет. Каждый месяц амортизация составляет 7 777 рублей.

С 01.01.2018 компания осуществила переход на УСН, а с 01.01.2019 снова вернулась на ОСНО. При этом остаточная стоимость ОС составила 340 000 рублей.

За первый год своей деятельности должна быть списана половина стоимости ОС, то есть: 340000 * 50% = 170 000.

Получается, что остаточная стоимость ОС на тот момент, когда компания вернулась к ОСНО = 340 000 — 170 000 = 170 000. Начиная с 01.01.2019 ИП будет списывать эту сумму через амортизацию по 7 777 рублей.

Документы, нужные для перехода на «вмененку»

Чтобы перейти к ЕНВД, заинтересованной стороне необходимо предоставить налоговикам ряд документов.

Если это ИП, то потребуются:

- заявление о желании применять ЕНВД;

- паспорт;

- свидетельства о налоговом учете и гос. регистрации в качестве ИП.

Учредителям ООО для перехода на ЕНВД нужно предоставить:

- заявление о желании применять ЕНВД;

- свидетельства о налоговом учете и гос. регистрации.

Итоги

В связи с переходом на режим ЕНВД налогоплательщику, соответствующему критериям, ограничивающим применение этого спецрежима, необходимо встать на учет в налоговом органе в качестве плательщика указанного налога, подав соответствующее заявление об этом. Переход является добровольным и возможен как с началом деятельности, так и в ее процессе, как с начала года, так и в течение него. Плательщики ЕНВД, как и другие плательщики налогов, подчиняются требованиям действующего законодательства и могут быть привлечены к ответственности за их нарушение.

Источники:

- Налоговый кодекс РФ

- Федеральный закон от 24.07.1998 № 125-ФЗ

- Федеральный закон от 01.04.1996 № 27-ФЗ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Частичный переход на ЕНВД

В некоторых случаях, ИП или организации совмещают сразу две налоговые системы – законодательно это вполне допустимо. Единый налог совмещают с «упрощенкой» и ОСНО, то есть часть видов деятельности, которые осуществляет коммерческая компания, находятся на какой-либо из основных систем налогообложения, часть (исходя из видов деятельности) подпадает под «вмененку». В данном случае, главное правило, которое необходимо соблюдать – вести раздельный учет доходов и расходов. Точно также использовать раздельный учет необходимо, если налогоплательщик применяет ЕНВД сразу по нескольким видам деятельности.

Как перейти на ЕНВД

Подайте в налоговую заявление в течение пяти рабочих дней с даты, с которой начали вести вменённую деятельность.

Для организаций форма заявления ЕНВД-1, для ИП — ЕНВД-2.

Пока спорным остётся вопрос, от какой даты отсчитывать 5 дней, если на ЕНВД переводится уже текущая деятельность. Ведь по факту вы её уже начали и 5 дней с начала прошло. Минфин в письме пишет так:

Если трактовать буквально — заявление нужно подать в течение 5 дней после того, как вы сами решили перейти на ЕНВД. Для полной уверенности, советуем уточнить этот момент в вашей налоговой.

Когда нельзя применять ЕНВД

Ни в какой период и ни при каких условиях невозможен переход к «вмененке», если организация или ИП нарушают следующие условия:

- количество наемного персонала превышает 100 человек;

- иные юридические лица и организации имеют долю в уставном капитале более 25%;

- предприятие является простым товариществом;

- переход ИП на УСН произошел на основе патента;

- налогоплательщик применяет единый сельскохозяйственный налог.

Кроме того, существует большое количество ограничений по применению ЕНВД для бизнесменов непосредственно внутри сферы деятельности. Вот несколько примеров:

- применять ЕНВД не имеют права те автотранспортные предприятия, число транспортных единиц в которых выше 20;

- при розничных продажах, площадь торгового зала не должна быть выше 150 кв.м.;

- в рекламном бизнесе работать с «вмененкой» могут только те компании, которые занимаются размещением или распространением рекламы. Изготовление рекламных конструкций, сдача рекламных площадей в аренду или разработка услуг уже не подходят для ЕНВД;

- применение ЕНВД невозможно, если предприятие или ИП по подпадающим под «вмененку» видам деятельности работают не только с физическими лицами, но и юридическими.

Это еще не весь перечень подобных ограничений. Более подробный список можно найти в Налоговом кодексе РФ. Так что прежде чем переходить на «вмененку» надо обязательно убедиться в том, что и вид деятельности и его условия не противоречат правилам применения ЕНВД в том или ином регионе.

Таким образом, переход на вмененку в середине года возможен только в случае применения организацией или ИП общего налогового режима. С УСН на «вмененку» в течение года перейти невозможно, поэтому, как бы этого ни хотелось, придется дожидаться нового календарного года.

Содержание

- Немного об ОСНО

- Почему переходим

- Плюсы ОСНО

- Переход ИП с УСН на ОСНО

- Важная информация

- Процесс перехода с начала года

- Процесс перехода с середины года

- Процедура учета выручки

- Процедура учета расходов

- Как восстановить НДС

- Стоимость ОС: как учесть

- Отчеты для ИП на ОСН

- Переход с ЕНВД на ОСНО

- Переход с ОСНО на патент

- Переход с ОСНО на УСН

- Нюансы

- Заключение

Итак, как ИП будет осуществлять переход на ОСНО, зависит от причин таких перемен. Переход может выполняться добровольно либо автоматически. Мы проанализируем действия в каждом конкретном случае.