2017 год ознаменовался тем, началось обязательное оснащение торговых точек онлайн-кассами. Причём на законодательном уровне. Суть новшества в том, что теперь данные напрямую и сразу передаются в налоговую. В 2020 году начался массовый переход на эту систему. Сначала в добровольном порядке, а потом и в принудительном. Теперь все, даже мелкие предприниматели обязаны снабжать свой бизнес онлайн-кассами. Регламентирует это закон ФЗ-54.

И так, как требования иметь онлайн-кассу теперь обязательны для всех, каждому следует разобраться в вопросах – что же это такое, как работает и что нужно с этим делать.

Что такое онлайн-касса

Под онлайн-кассой подразумевается специальное устройство, которое одновременно умеет печатать чеки и моментально передавать данные о них в налоговый орган.

Передаются эти данные через оператора фискальной службы. По факту онлайн-касса – это терминал, который объединяет в себе кассовое оборудование, фискальный накопитель (память устройства, которая хранит всю информацию о чеках и шифрует её), а также программу, позволяющую выходить в интернет для связи с налоговой.

Содержание основных нововведений

Ключевыми изменениями 54-ФЗ о применении кассовой техники можно назвать следующие моменты:

- передача информации о совершенных покупках теперь будет поступать в налоговый орган по сети интернет;

- процедура регистрации кассовых аппаратов станет проще и быстрее – достаточно будет войти в свой личный кабинет на сайте налог.ру и заполнить регистрационную форму;

- многим предпринимателям, работающим в настоящее время без ККМ, придется их приобрести и зарегистрировать в ИФНС до 01.07.2018г.;

- расширен перечень обязательных реквизитов товарных чеков и БСО;

- введен новый участник взаимоотношений «предприниматель – налоговая», речь идет об операторах фискальной информации. Эти субъекты рынка будут осуществлять функции приема, передачи, обработки и хранения фискальных данных налогоплательщика (предназначенных для ФНС);

- комплектация новых кассовых машин поменяется – вместо ЭКЛЗ необходимо будет пользоваться фискальным накопителем;

- утвержден перечень хозяйствующих субъектов, которым будет разрешено не применять онлайн-кассы.

Говоря о вводимых терминах, фискальным накопителем будет именоваться тип криптографических средств защиты фискальной информации. Помещаться это шифровальное нововведение будет в опломбированный корпус. Фискальные накопители на онлайн ККТ с 2017 года будут требовать периодичной замены:

- юридические лица, применяющие специальные налоговые режимы в виде вмененки, упрощенки и патента – каждые 36 месяцев;

- всем остальным бизнесменам придется менять накопители с интервалом в 13 месяцев.

Ответственность за передачу данных в ФНС будет нести оператор фискальной информации-данных о совершенных покупках (ОФД), с которым предприниматель заключит договор.

Что такое ФЗ-54

ФЗ-54 – это федеральный закон, призванный контролировать бизнес, имеющий дело с приёмом наличных средств. Сам по себе закон старый – ещё от 2003 года. Однако новые его редакции внесли существенные изменения, повлиявшие на весь предпринимательский сектор и в особенности – на розничный бизнес.

Основные новшества коснулись того, как предприниматели теперь будут взаимодействовать с федеральным налоговым органом. Цель изменений – автоматизировать передачу данных и подачу отчётностей, а также – пресечь «серую» деятельность.

Инструментом для этого, как вы понимаете, стали именно онлайн-кассы, позволяющие отправлять в налоговую чеки моментально и отсекают возможность «корректировать» их с целью сокрытия доходов.

Изменения в законе

- Изменился порядок работы с ФНС (онлайн-режим отправки информации).

- Введены онлайн-чеки, которые можно предоставлять клиентам.

- Видоизменились требования к ККТ (введение онлайн-касс).

- Расширился круг бизнеса, который должен теперь использовать кассы.

- Видоизменились требования к способу формирования бланка строгой отчётности для ИП.

Ввод новых требований происходил постепенно на протяжении трёх лет. С 15.07.2016 года стартовала программа добровольного перехода на новое оборудование. Далее последовал запрет на регистрацию устаревшего, то есть под закон стал подпадать весь новый бизнес.

Последним этапом стала дата 1 июля 2020 года. Именно тогда установить кассы обязали даже самозанятых, которые действуют в индустрии торговли и предоставляют населению платные услуги.

С этих пор кассы обязательны для всех, кроме исключений, указанных в пункте 2 и 2.1 статьи 2 ФЗ-54.

Как работает передача данных в налоговую?

- С помощью кассового оборудования пробивается чек.

- Машина шифрует данные чека с помощью фискального накопителя.

- Далее данные передаются оператору ФД.

- ОФД проверяет данные, отправляет ответ устройству и пересылает эти данные в ФНС.

Оператор держит информацию о чеках до пяти лет.

В том случае, если ломает аппарат онлайн-кассы, задача передать данные в налоговую ложится на производителя кассы. То есть по факту, производитель должен достать из неработающего устройства данные и отправить их в налоговую службу.

Главное

с

С 2020 года 54-ФЗ касается почти каждого бизнеса. Чтобы легально торговать или оказывать услуги, нужно подключить онлайн-кассу.

2

Определите, сколько готовы потратить единовременно: если бизнес стабилен, купите собственную кассу; если только начинаете или работаете сезонно — возьмите ККТ в аренду.

с

Определите, какой фискальный накопитель нужен для бизнеса. Купите ФН и установите в кассу — проще всего взять комплект «касса + фискальный накопитель».

с

Заключите договор с ОФД — это требование закона. Выбирайте оператора, у которого есть лицензия от налоговой и дополнительные возможности для аналитики бизнеса.

с

Купите электронную подпись. Это необязательно, но меняет жизнь к лучшему: всё общение с госорганами можно будет перевести в режим онлайн и сэкономить тонну бумаги.

с

Зарегистрируйте кассу в налоговой. Если у вас есть электронная подпись, это можно сделать онлайн через личный кабинет.

Для чего нужен фискальный накопитель в онлайн-кассах?

Суть работы кассы в том, что фискальный накопитель подписывает чек фискальным признаком (потом данные идут оператору, а потом уже в налоговую).

Если вдруг точка, где установлена онлайн-касса теряет связь с интернетом (перебои, другие проблемы), то именно фискальный накопитель сохраняет все эти данные для передачи их после решения проблемы со связью. Накапливаться данные могут в течение тридцати дней.

Вторая задача фискального накопителя – шифрование передаваемых данных и формирование специализированного кода, с помощью которого можно эти данные расшифровать.

В зависимости от модели, фискальные накопители имеют срок годности – 13, или 36 месяцев.

Важно! После истечения срока годности фискального накопителя, необходимо его заменить и перерегистрировать онлайн-кассу!

Устанавливать ли ККТ в такси

Использование такого понятия как налоговый сбор встречается во многих государственных документах. Для его регулирования выпускаются законодательные акты. Согласно ФЗ № 54 физлица или компании, которые предлагают сервисы, используют в своей работе фискальные аппараты с Wi-fi или мобильной передачей данных.

Промежуточный период позволял предоставлять чеки или квитанции вместо них. Бланки оформляют вручную в двух экземплярах. Один вариант остается у вас, а другой – у второго лица. В нем стоит указать данные о предпринимателе (ИНН, адрес регистрации и название ИП), дату и название проведенной операции, подпись и имя водителя. На них располагается номер, а пустые поля заполнены прочерками. Наличие печати – опционально.

Выдача подтверждающего индента производится в момент внесения суммы. При наличном варианте, он выдается во время поездки. Поэтому устанавливают контроль в каждой машине такси. При совершении безналичной процедуры через карту клиент получает копию на электронную почту. В таком случае нецелесообразно применение устройства.

Оформить по всем правилам требуемое оборудование и зарегистрировать его доступно только в налоговой. Электронная подпись существенно ускорит этот процесс, ограждая от длительных очередей. От вас потребуется внести точные координаты, по которым работает основной объект. Если это автомобиль, то указывают, что это такси, марка, цвет и номер регистрации. Принцип работы техники заключается в том, что он выдает фискальные чеки и передает их в необходимую инстанцию. Считать стоимость можно как по таксометру, так и вводить уже известную. В меню есть опция формировать чек путем добавления нескольких услуг:

- ожидание;

- детское кресло;

- посадку.

Подключение к сети дает возможность мгновенной передачи информации ОФД. При возникновении несостыковок между сведениями из декларации, специальная служба может запросить дополнительные сведения.

Особенности работы онлайн-касс

Аппараты должны уметь отправлять чек, который раньше выдавался клиентам только в бумажном варианте на мэил, либо на телефон. Такая позиция позволяет работать в соответствии с требованиями закона.

Кассы перенаправляют данные моментально. Но предусмотрены и задержки в случае проблем со связью. Например, кассы могут работать и без подключения к сети до тридцати дней. Другое дело, что налоговая эти задержки отслеживает. И если они будут частыми и периодичными, вам будет грозить проверка.

Администратор, управляющий кассой всегда может посмотреть через терминал, или личный кабинет ОФД все чеки, которые были выбиты, чтобы сверить их правильность с собственной учётной системой.

Чеки, которые получает покупатель после оплаты товара или услуги можно проверить на официальном ресурсе ФНС. В случае, если он отсутствует в базе, магазин можно заподозрить в сокрытии или других махинациях.

Цель всей автоматизации – облегчение деятельности и процессов. Предпринимателю легче отчитываться, покупателю можно быть уверенным, что его права соблюдаются, а надзорному органу легче проверять.

Покупать ли кассовый аппарат для интернет магазина

Продажа во всемирной паутине не предусматривает освобождения от воплощения в реальность распоряжения «О применении контрольно-кассовой техники». Отсюда напрашивается заключение, что современное нововведение – беспрекословно к выполнению. Бывает такое, что одного смарт-терминала не хватает. Это связано с тем, что у курьера при приеме оплаты есть мобильная версия, а на месте самовывоза – та, которая зарегистрирована по физ. адресу точки и так далее. Но есть вариант налаживания сервиса через «МойСклад». В таком случает можно обойтись одним девайсом, которое позволит вам выдавать чеки по онлайн-заказам и для продажи в розницу.

В оформлении регистрационной формы укажите координаты точки и url склада. Курьер уже не носит с собой устройство. Он дает клиенту QR-код для скачивания квитанции. Дополнительной функцией этого сервиса есть то, что в нем можно работать на разных системах налогообложения. Благодаря этому вы снизите риски применения штрафных санкций к Вашему бизнесу.

Что должно отображаться в чеках

Вступление в силу закона об онлайн-кассах пока ещё не привело к тому, что бумажные чеки становятся необязательным элементом. Их по-прежнему нужно выдавать покупателям. А вот отправление электронного варианта чека на почту или через смс – услуга не обязательная и предоставляется по запросу покупателя. Такое положение действует для всех кроме представителей онлайн-торговли, где отправка чека является обязательным действием.

В чеке отображается следующая информация:

- Дата оплаты

- Время оплаты

- Место покупки (физическое, или адрес в интернете, если это онлайн-магазин)

- Система налогообложения фирмы, которая продала товар или услугу.

- Ставка налога на добавленную стоимость, по которой работает фирма.

- QR-код

- Данные фискального накопителя.

Как вести наличные и безналичные расчеты с ИП и юридическими лицами?

При безналичных расчетах с ИП и юридическими лицами онлайн-касса не нужна. Закон не внес в этот вопрос изменений. Если деньги вносятся наличными, касса нужна. Вопрос установки надо решать на общих основаниях: есть или нет рабочие, есть перепродажа товаров или нет.

В качестве примера приведем ИП Сидоров с системой налогообложения ЕНВД. У него целый штат сотрудников с трудовыми договорами, поэтому онлайн-кассу необходимо установить.

- ИП Сидоров продал ООО “Огонек” 100 кубов обрезной доски. Покупатель перечислил деньги со своего счета через банк. Чек не нужен.

- ИП Сидоров продал ИП Петрову деревянный столб. Петров лично приехал забирать и заплатил наличными. Чек нужен.

- ИП Сидоров продал ИП Иванову десять деревянных полок. Иванов послал за ними курьера с банковской картой. Чек нужен. Оплата банковской картой не причисляется в данном случае к безналичной оплате.

Плюсы и минусы использования онлайн-кассы

Напоминаем, что, несмотря на наличие некоторых минусов, закон теперь обязывает. Поэтому информация этого раздела – ознакомительная.

Плюсы для предпринимателей

В случае подключения эквайринга, продавец товара или услуги может принимать через кассу оплату, как наличными, так и безналичным расчётом.

Сервисное обслуживание касс ложится на плечи производителя.

Есть возможность регистрировать и снимать с учёта кассовые аппараты в режиме онлайн.

Личный кабинет оператора фискальных данных позволяет продавцу проводить анализ продаж и составлять прогнозы.

Больше нет необходимости сдавать ККТ в налоговую на проверку каждый год.

Минусы для предпринимателей

- Установка кассы – это дополнительные немалые (особенно для микро-бизнеса) расходы, к которым добавляются расходы на ежегодное обслуживание.

- Необходимость обучения сотрудников управлению онлайн-кассами (так себе минус, но всё же).

Плюсы для покупателей

- Значительно снижается риск приобретения контрафакта.

- Даётся возможность получить чек в электронной форме на личный мэил или через смс.

- Распространение возможностей оплаты безналичным расчётом.

Явные минусы для покупателей отсутствуют. Единственное, что можно указать – незначительное повышение цен на товары, в которые будут закладываться расходы на онлайн-кассы.

Самозанятые граждане и кассовый аппарат

В объяснении к государственному распоряжению регламентировано уплату налога в режиме «Налог на профессиональный доход». Объясняя простыми словами, оформиться как самозанятого. Явным примером таких работников есть репетиторы и няни. Запрещено пользоваться такой услугой тем, годовой доход превышает пару млн рублей, или есть нанятые сотрудники, или продают подакцизные и маркированные товары. Преференции самозанятых:

- не сдается документация. Вам достаточно зарегистрироваться онлайн в приложении «Мой акциз»;

- 4% -отчисление при сотрудничестве с физлицами и 6% — при сотрудничестве с юр. и физлицами;

- отсутствие уплаты НДС и страховых взносов.

Проведение оплаты осуществляться как налом, так и в виде безналичного платежа. Все зафиксируется чеком, отображающимся в приложении.

Это новшество — не обязательно для самозанятых. Особенностью раздела есть то, что при ее отсутствии вы не сможете принимать платежи по картам.

Получить налоговый вычет на онлайн-кассу

Таким правом предприниматели получили возможность пользоваться начиная с 1 января 2020 года. Предоставляется оно для индивидуальных предпринимателей, работающих на патенте или ЕНВД.

Максимальный размер налогового вычета составляет 18 000 рублей за каждый аппарат. Подавать на компенсацию можно как за приобретённые устройства, так и за фискальные накопители, программное обеспечение для онлайн-касс и оплату услуг по настройке.

Заявление на вычет подаётся по форме в налоговую службу. Компенсацию предприниматели получают в форме налогового вычета.

Не могут получить вычет:

- Предприниматели на УСН

- Предприниматели на общей системе

- Предприниматели на едином сельскохозяйственном налоге.

- Организации, работающие на ЕНВД и патенте.

Предыстория: зачем вообще приняли закон об онлайн-кассах

Чиновники решили усилить контроль над наличными платежами в 2016 году. Налоговая уже знала о сделках, по которым предпринимателям платят на расчётный счёт. Получала информацию от банков, находила противоречия с суммами в декларации и выставляла требования о предоставлении пояснений. С наличкой было сложнее: предприниматели проводили сделки неофициально и уклонялись от уплаты налогов.

Компании на ЕНВД, патенте и услугах населению работали без касс. Бизнес на УСН и ОСНО пользовался старыми кассами. Платежи записывались на специальную ленту ЭКЛЗ, которую невозможно проверить без личной встречи с предпринимателем. Времени инспекторов не хватало, чтобы посетить все магазины, поэтому большинство компаний нарушало закон без проблем.

Чиновники подсмотрели решение проблемы у Южной Кореи, которая в 2005 году внедрила онлайн-кассы. Они автоматически передают все платежи оператору фискальных данных, а ОФД — в налоговую. В 2016 году в России приняли поправки к 54-ФЗ, которые обязали предпринимателей перейти на новые кассы. Заодно к ним решили подключить всех, кто получает оплату наличными и электронными деньгами, но раньше выдавал вместо кассовых чеков другие документы — БСО или квитанции. В результате налоговая будет видеть почти все платежи предпринимателей, автоматически выбирать самых подозрительных и отправлять им требования или приходить с проверкой.

В 2020 году на онлайн-кассы перешли компании на УСН, которые продают товары физлицам. В 2020 году пришло время ЕНВД и патента — но пока только торговли и общепита, которые работают с сотрудниками в штате. До 2021 года на кассы переходят все остальные.

Штрафы связанные с онлайн-кассами для ИП и юрлиц

- Если не применяется онлайн-касса – от 30 000 руб. от ¾ до 1 размера суммы расчёта.

- Если нарушения периодически повторяются – остановка деятельности в административном порядке на срок до 1,5 месяцев.

- За использование техники, которая не соответствует требованиям – предупреждение или штраф до 10 000 руб.

- Если не передаётся информация в налоговую или нарушаются сроки подачи — предупреждение или штраф до 10 000 руб.

- Если не выдаётся чек клиенту — предупреждение или штраф до 10 000 руб.

Как подключить онлайн-кассу

- Первым делом получаем ЭЦП. Сделать это можно в удостоверяющем центре, либо у представителей (которые также могут заниматься предоставлением онлайн-касс).

Количество требуемых онлайн-касс не влияет на количество ЭЦП, она всегда одна. Обычно требуются такие документы как паспорт и СНИЛС руководства.

- Далее подключаем онлайн-кассу в том месте, где она по вашему мнению должна быть расположена. Подключение идёт либо к мобильному интернету, либо через вай-фай, либо через провод, в зависимости от возможностей аппарата и места.

- Далее ставим фискальный накопитель новой кассы на учёт в налоговое ведомство.

Как зарегистрировать ККТ на сайте ФНС

- Заходим в личный кабинет

- Отправляем запрос на регистрацию, подписанный электронной подписью.

- ФНС после проверки данных осуществляет регистрацию.

- После внесения всех данных, в личном кабинете вы сможете получить карточку регистрации ККТ.

Также услуги регистрации касс предоставляют специализированные фирмы, которые занимаются выдачей этих аппаратов (но не все).

- Далее нужно подписать договор с оператором фискальных данных (ОФД).

До этого у вас уже должна быть электронная подпись, касса и программное обеспечение для неё, а также доступ к интернету в месте, где эта касса будет стоять.

Порядок регистрации новых кассовых аппаратов в 2020г.

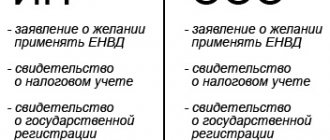

Регистрация ККТ онлайн избавит налогоплательщиков от лишних забот –теперь процедура выполняется без выезда в ФНС и выглядит следующим образом:

- владелец кассового аппарата создает и затем открывает свой личный кабинет на сайте nalog.ru;

- заполняет запрос на фискализацию ККТ;

- подписывает заявку, используя свою электронную подпись (ЭЦП);

- подтверждением от налоговой инспекции является передача бизнесмену регистрационных данных, которые вносятся в фискальный наполнитель.

Договор с ЦТО с 2020 года не требуется, равно как и регулярное посещение ИФНС. Стоимость 1 кассового аппарата, отвечающего требованиям 54-ФЗ, по мнению экспертов будет примерно 37 тыс.руб. Если модернизировать имеющуюся технику, переоборудование обойдется бизнесмену в 27 тыс.руб.

Онлайн-кассы для интернет-магазинов. Как подключить?

Изменения в ФЗ-54 повлекли за собой необходимость «обустройства» онлайн-магазинов оборудованием для соответствия всем новым требованиям, так же как и все остальные виды торгового бизнеса.

Сделать это стало возможным благодаря тому, что электронный чек официально стали считать равным бумажному.

Особенности онлайн-касс для интернет-магазинов:

- Оборудование, пригодное для оснащения онлайн-бизнеса.

- Специальное программное обеспечение, которое позволяет интегрировать фискальный регистратор в начинку онлайн-ресурса и взаимодействовать с платёжными сервисами.

- ПО для осуществления розничных продаж теперь позволяют работать с заказами от нескольких онлайн-точек сразу, причём все они могут быть на разных движках – от InSales до WordPress.

- Теперь одна онлайн-касса может обслуживать как физический магазин, так и его онлайн-вариант.

В каком случае можно не применять онлайн кассы?

Законодательством определен перечень компаний и предпринимателей, которые даже со 2-го полугодия 2020 года имеют право не пользоваться онлайн кассами.

К ним относится:

- Субъекты, занимающиеся реализацией товара с транспортных средств.

- Субъекты, занимающиеся реализацией товара на неорганизованных и не оборудованных рынках и ярмарках.

- Осуществляющие продажу товара с автоцистерн.

- Осуществляющие продажу в киосках журналов и газет.

- Осуществляющие продажу мороженного, напитков в не оборудованных киосках.

- Субъекты, ремонтирующие обувь.

- Субъекты, ремонтирующие и изготовляющие ключи и т. п.

- Сдающие в аренду принадлежащих на праве собственности помещения ИП.

- Аптечные пункты, находящиеся в сельских поликлиниках, фельдшерских пунктах.

- Предприятия и ИП, у которых хозяйственная деятельность осуществляется в отдаленных районах и местности. Перечень таких территорий определен федеральным законодательством.

Вам будет интересно:

Онлайн касса для интернет магазина: какую выбрать и как с ними работать

Важно понимать, что если налогоплательщик проводит деятельность только с использованием безналичных расчетов, то есть у него нет наличной выручки, пользоваться онлайн кассой ему не надо.

Внимание! Разрешено не устанавливать онлайн кассы также кредитным организациям, предприятиям на рынке ценных бумаг, занимающимся общественным питанием в детских садах, школах, иных учреждениях и заведениях образования.

Новые аппараты могут использовать в добровольном порядке религиозные организации, продавцы почтовых марок, а также лица, продающие товары народного промысла.

Онлайн-кассы и вендинговые аппараты

Согласно закону ФЗ-192 в торговых механических автоматах, где производится расчёт исключительно российскими рублями разрешено не использовать онлайн-кассы.

Для тех же автоматов, которые считаются электрифицированными, специально была введена отсрочка, позволяющая переоборудовать их и оснастить необходимыми компонентами для онлайн-касс. Сделать это нужно до февраля 2020 года.

При этом подразумевается, что не будет жесткой необходимости печатать чек, или оправлять его онлайн клиенту. Достаточно будет установить экран, позволяющий отображать QR-код, содержащий фискальные данные проведённой операции.

Примечание: аппараты предоставляющие разливную воду или молоко не требуют оснащения онлайн-кассами совсем. А вот выдавать чеки на обязательной основе потребуется аппаратам, в которых продаются подакцизные, технически сложные продукты и продукты с обязательным маркированием.

Кто должен применять онлайн кассы с 2017 года

С 2020 года новые ККМ могли на добровольной основе использовать любые хозяйствующие субъекты. Новый закон определил – кто применяет онлайн кассы с 2020 года. Оговорены сроки перехода действующих компаний, а также для новых компаний – при открытии ООО или регистрации ИП.

Нормы установили период перехода, во время которого компании и ИП могли переключиться на новые правила постепенно. В этот период можно было применять ЭКЛЗ, но регистрировать ККТ с ними и продлевать их действие уже запрещалось.

Со второго полугодия все налогоплательщики, находящиеся на общем и упрощенных системах налогообложения должны использовать при учете наличных доходов только онлайн-кассы. В первую очередь это связана с тем, что они ведут учет фактического дохода для целей его обложения налогом.

Внимание! Новые изменения в законодательстве определили обязанность продавцов алкоголя приобрести новые аппараты с 31 марта 2017 года. Этот же закон сначала определил обязательность устанавливать онлайн кассы для ИП на ЕНВД и компаниям на ЕНВД. Однако в последующем уточнении сроки для вмеменщиков и применяющих патент были перенесены.

Как выбрать онлайн-кассу для розничной торговли

Для начала следует понять, что рынок вообще предлагает. Потому что характеристики у всех разные. И главным критерием выбора этих характеристик послужит вам специфика вашего собственного бизнеса. Чем вы занимайтесь – торговля ли это, или услуги, есть ли в ассортименте подакцизные товары, какая у вас форма налогообложения, сколько сотрудников.

Важно! Не все онлайн-кассы предоставляют возможность взаимодействия с системой ЕГАИС. Поэтому, если в рамках вашей торговли продаётся алкоголь, нужно выбирать кассу, ориентируясь на эту потребность.

Важен и поток клиентов. Так как есть кассы с малой пропускной способностью. Они дешевле, но не позволят печатать много чеков в день.

Кассовый аппарат приобретается обязательно вместе с накопителем, который действует 13 или 36 месяцев. Дальше заключается договор с оператором (ОФД).

Обратите внимание на абонентскую плату, которая будет взиматься за программное обеспечение кассы. А также заранее узнать, что можно подключить к терминалу в качестве доп.оборудования (сканер штрих кода, аппарат для считывания карт и т.д.), можно ли наладить взаимодействие с программой товарного учёта, а также – есть ли возможность эквайринга.

Новая технология хранения фискальных данных

Если раньше все данные о кассового-финансовых операциях хранились непосредственно у владельца этой кассы на ЭКЛЗ, то теперь эта информация будет передаваться в ФНС по интернету через ОФД.

Онлайн кассы с 2020 года ввели новый термин и третье лицо, которое стало хранить, обрабатывать и передавать все данные о торговых операциях в ФНС России. Это лицо является оператором фискальных данных. Теперь расчетно-кассовые операции строятся таким образом:

- Кассир добавляет в чек онлайн-кассы товар. Клиент расплачивается на кассе за выбранный товар.

- Эти данные получают фискальную подпись, которая является уникальным идентификатором, и затем отправляются к оператору фискальных данных.

- Оператор сверяет эти данные и сохраняет копию на своем сервере. Затем отправляет подтверждение на терминал.

- После получения подтверждения, сделка считается завершенной, и клиент получает свой чек.

Кассовый аппарат для ООО стал обладать именно такой важной характеристикой, как связь с оператором по интернету. Оператор фискальных данных или ОФД – это сторонняя компания, которая предоставляет свои сервера для хранения информации. Такие компании получают лицензии от государства, должны иметь необходимые технические ресурсы и должны обеспечить поддержку связи с подключенными кассовыми аппаратами и хранение всех полученных данных.

Терминал нового образца

Сейчас на рынке можно найти довольно много онлайн касс нового образца. Стандартный комплект онлайн-кассы состоит из следующих элементов:

- Терминал, который чаще всего строится на базе планшета или POS компьютера. В него устанавливается специальное кассовое программное обеспечение, которое управляет фискальным регистратором.

- Фискальный регистратор со встроенным фискальным накопителем, который отвечает за печать чеков и передачи их в ОФД. По сути фискальный регистратор является кассовым аппаратом.

- Сканер штрих кода. Подобный прибор нужен для считывания штрих кодов, которыми помечаются все товары. Сейчас это стало практически обязательным элементом кассового узла. Новый закон требует печатать наименование товара в чеках, если ассортимент большой, без сканера не обойтись.

- Весы. Для реализации продуктов, которые продаются по весу, обязательно понадобятся весы. Они напрямую соединяется с кассовым терминалом, поэтому можно быстро рассчитать стоимость и добавить в чек.

- Денежный ящик. Подобный элемент носит вторичный характер и этот элемент можно приобрести по желанию.

Комплектация кассового аппарата подбирается согласно требованиям торговой точки. Любой элемент можно быстро подключить, если это потребуется.

Онлайн кассы для ИП в 2020 году также стали одним из требований, которое прописано в обновленных 171-ФЗ и 54-ФЗ. Если ИП продает пиво, то необходимо начать использовать онлайн-кассы с 2020 года, а если в продаже пива нет, то можно повременить до июля 2018 года.

Новые кассовые аппараты могут заменить целый комплекс оборудования для учета товаров торговых объектах предпринимателей.

Программное обеспечение для новых касс

Программное обеспечение создается на базе известных операционных систем и способно расширяться под нужды вашего бизнеса. Помимо простой продажи, такие программы могут обеспечить следующие функции работы:

- Учет товара на складе

- Учет продажи товаров

- Выручка магазина

- Средний чек

- Часто продаваемые товары

- Контроль персонала

- Подключение к системе ЕГАИС и прочие функции.

Все эти функции могут выполняться с помощью нового кассового аппарата, и это способно во многом облегчить работу самих сотрудников торговых точек.

Законодательство часто меняется и выдвигает новые правила торговли, например система ЕГАИС с 2020 года ввела множество требований к программному обеспечению кассовой техники и учетным системам. Каждый владелец нового кассового аппарата получает кассовое программное обеспечение, а также пакеты обновлений к нему. Важно своевременно получать эти обновления. Клиентам компании МультикаС обновления на кассы приходит автоматически, а при необходимости всегда можно обратиться к специалистам технической поддержки.

Система ЕГАИС

Помимо того, что новые кассовые аппараты с 2020 года должны иметь возможность подключения к интернету, они еще должны обладать и таким важным свойством, как подключение к системе ЕГАИС. Если у организации в магазине есть в продаже алкогольная продукция, то касса должна фиксировать в ЕГАИС каждую проданную бутылку алкоголя.

Система ЕГАИС была введена в розницу с начала 2020 года, а к середине года, организации начали подключать кассы к ЕГАИС, летом 2017 года кассы к ЕГАИС подключают сельские поселения. Закон о кассовых аппаратах 2020 года стал еще одной правительственной мерой по контролю за предпринимательской деятельностью.

Новые федеральные законы, которые были приняты в этом году, строятся на использовании современных технологий и это помогает сделать процесс торговли более эффективным и результативным. Несмотря на то, что организациям предстоят некоторые траты на покупку нового оборудования, онлайн кассы нового образца стали прекрасным решением для построения современных отчетных отношений, которые будут занимать гораздо меньше сил и времени.

Обратившись в нашу компанию, Вы можете получить полный комплекс необходимых услуг:

- Электронная подпись для регистрации онлайн кассы.

- Подключение к ОФД

- Регистрация онлайн-кассы в ФНС

- Подключение и сопровождение ЕГАИС

- Абонентскую поддержку для Онлайн-касс

- Сдача деклараций по алкоголю и пиву в ФСРАР.

Взять онлайн-кассу в аренду

Вопрос ставится только в том случае, если разовая покупка для вас кажется неподъёмной тратой. Аппараты можно брать в аренду помесячно.

Обычно при аренде кассы вы не тратите деньги не только на её покупку, но и на регистрацию, ПО, ежегодную перерегистрацию при необходимой замене фискального накопителя.

Обычно тарифные планы на аренду кассового аппарата включают в себя сервисные услуги, обозначая варианты действия при поломке

Частые вопросы

Как заключить договор с ОФД

Есть два основных способа:

- Есть официальный реестр ОФД, с которым вы можете ознакомиться на сайте налоговой службы. Договор заключается напрямую с одним из операторов.

- Второй вариант – заключить договор через посредника, которым является поставщик оборудования кассы. Сделать это можно в том случае, если у него заключён партнёрский договор с оператором.

Нужна ли онлайн-касса для интернет-магазина?

Нужна в том случае, если онлайн-ресурс принимает платежи в качестве оплаты. Это регламентируется законом ФЗ-54. Исключения описаны в пункте 2 стать 2 ФЗ-54.

Что делать если есть пункт выдачи заказов для интернет-магазина?

Согласно закону, вы можете использовать одну кассу. Тем более на сегодняшний день некоторые варианты онлайн-касс предлагают свои решения этого вопроса.

Как быть курьерам, которые принимают оплату?

Согласно закону, чек должен выбиваться в момент оплаты. Поэтому каждый курьер, принимающий оплату, должен иметь мобильную версию кассы.

Уточнение: до оплаты чек выбивать нельзя! Можно выбить чек в офисе, если клиент уже совершил оплату дистанционно и привезти его вместе с товаром. Но не позднее одного дня после совершения оплаты.

Можно ли на одну кассу оформить два юрлица?

Нет. Два юрлица – две кассы.

Можно ли оформить два интернет-магазина на одну кассу.

Да. Главное – чтобы юрлицо было одно.

Можно ли подключить онлайн-кассу к мобильному интернету?

Да. Более того, рекомендуется заранее приобретать 3G-модем или продумывать другие варианты на случай перебоев с интернетом.

Если товар оплачивается за счёт кредита, нужно ли выдавать чек онлайн-кассы?

Сейчас рекомендуется заранее настраивать кассы по соответствующим параметрам, тем более, что у чека есть специальные реквизиты, отображающие кредитные операции.

Когда нужно менять фискальный накопитель?

- В случае поломки

- Когда у кассы меняется собственник

- Когда память накопителя переполняется

- Когда истекает срок годности

- Когда кассу переводят на незашифрованный режим.

Примечание: производитель ФН обязан произвести бесплатное извлечение информации, чтобы отправить её в налоговое ведомство (а также направить копию предпринимателю), если касса ломается.

Нужно ли кассира направлять на специализированные курсы для обучения работе с онлайн-кассой?

Не нужно. Но требуется регламентировать работу. А значит новый сотрудник, который будет работать с кассой должен:

- Получить инструктаж по охране труда (это оборудование работает от сети, а значит в теории работник может получить удар током).

- Должен поставить подпись на договоре о ПМО.

- Ознакомиться и подписать правила работы с устройством.

- Ознакомиться с инструкцией к кассе и подтвердить знание подписью .

- Получить данные для входа в рабочую программу.

Все эти действия вместе помогут свести к минимуму ошибки.

Помогает ли государство в приобретении онлайн-касс?

Да, помощь предоставляется индивидуальным предпринимателям, кроме тех, кто работает на ПСН и ЕНВД. Все остальные ИП могут подать на вычет.

Где можно отремонтировать кассу?

Ремонтом может заняться и сам предприниматель. Но нужно понимать, что в случае нарушения пломбировки, теряется гарантия от производителя. Поэтому лучше обращаться к поставщику.

Если оплата прошла дистанционным способом, что нужно делать с чеком?

Законом даётся возможность доставить чек покупателю в течение суток после оплаты товара.

Как выбрать программное обеспечение для онлайн-кассы?

Если вы не разбирайтесь в теме, то оптимальным вариантом будет покупка оборудования с уже предустановленным ПО.

Что такое смарт-терминал

Так называются модели онлайн-касс, выпущенные совсем недавно и оснащённые большинством необходимых функций. Аналогию можно провести с телефонами и смартфонами, которые отличаются большим функционалом и повышенными техническими характеристиками.

Есть ли отсрочка для самозанятых по онлайн-кассам?

После эксперимента в четырёх регионах страны по режимам самозанятых, разрабатывается законопроект, который освободит эту категорию от применения онлайн-касс до 2021 года.

Что делать, если нет интернета? Совсем нет!

Россия большая, и в некоторых населённых пунктах интернет до сих пор не проведён, да и сигнал вышек до туда не достаёт. А вот бизнесом люди там занимаются. Закон это учитывает.

Если в населённом пункте совсем нет соединения с мировой сетью, и это подтверждается властями, предприниматель по старинке отдаёт клиентам бумажный чек, и передавать моментально данные в налоговый орган уже не обязательно. Но кассу он всё равно должен использовать.

Аппарат кассы в таком случае требуется переводить в режим автономной работы, иначе накопитель будет через какое-то время заблокирован. Данные с него передаются в налоговую вместе с подачей отчётности.

Перечень ИП и организаций, освобождаемых от применения ККТ

Статья 2 закона 54-ФЗ оговаривает круг лиц, которые освобождены от применения кассовых аппаратов. Эти субъекты экономического пространства занимаются одним из перечисленных ниже видов деятельности:

- реализация печатной продукции через киоски с удельным весом выручки от продажи журналов и газет в общем доходе не менее 50% (для контроля ведется раздельный учет доходов);

- участники рынка ценных бумаг;

- реализация проездных билетов в салоне общественного транспорта;

- организация питания учащихся во время занятий в общеобразовательных учреждениях;

- реализация продукции на ярмарках, выставках и с уличных лотков;

- торговля мелкой розницей в вагонах перевозки пассажиров;

- киоски с мороженым и некоторые другие виды деятельности, перечисленные в статье 2 54-ФЗ.

Орган госвласти субъекта РФ может утвердить перечень территорий, признаваемых по всем основаниям труднодоступными. Бизнесмены в этой местности освобождены от применения онлайн-касс при условии выдачи потребителю грамотно оформленного товарного чека или БСО.

Также совсем недавно были приняты критерии территорий, в которых кассовую технику можно применять без передачи данных в налоговую. Основной критерий такого населенного пункта — это численность жителей, она должна составлять менее 10 тысяч человек. Таким образом региональные власти могут утвердить перечень территорий, где предприниматели смогут применять ККТ в автономном режиме – без обязательного заключения договора с ОФД и передачи онлайн данных в ФНС.