Что такое К1 для ЕНВД

К1 — это так называемый коэффициент-дефлятор, который федеральные власти регулярно пересматривают с целью зафиксировать изменение потребительских цен при расчете налога на вмененный доход. Ежегодно коэффициент-дефлятор К1 для ЕНВД высчитывает, а затем публикует Министерство экономического развития РФ. Срок появления новых показателей — до 20 ноября.

ВАЖНО!

Показатель К1 устанавливается федеральным законодательством, следовательно, во всех регионах используют одно и то же значение. А вот К2 — коэффициент региональный. Это значит, что в Московской, Свердловской или Челябинской областях значения будут отличаться.

Перечень услуг, по которым можно применять ЕНВД, определяется на основании новых классификаторов

Виды деятельности и перечень услуг, которые можно отнести к «бытовым», а значит и применять ЕНВД, определен распоряжением Правительства на основании классификаторов:

- Общероссийский классификатор видов экономической деятельности (ОКВЭД 2) ОК 029-2014 (КДЕС Ред. 2);

- Общероссийский классификатор продукции по видам экономической деятельности (ОКПД 2) ОК 034-2014 (КПЕС 2008).

Аналогичные изменения по ветеринарным услугам, услугам по ремонту, техническому обслуживанию и мойке авто: перечень теперь определяется по ОКВЭД-2.

Основание: изменения в пп. 1 п. 2 ст. 346.20, абз. 7-9 ст. 346.27 НК РФ, распоряжение Правительства РФ от 24.11.2016 N 2496-р.

Как менялся К1

Узнать, какой установлен коэффициент ЕНВД К1 2020, поможет приказ МЭР от 21.10.2019 № 684. Чиновники утвердили для предпринимателей на «вмененке» коэффициент-дефлятор в размере 2,009.

Напомним, что этот режим налогообложения в России появился в 2013 году, и с этого времени власти пересматривают величины повышающих коэффициентов. Посмотрите, как менялся К1 по ЕНВД на 2020 год и предыдущие.

| Период | Величина К1 | Основание (реквизиты приказов Минэкономразвития РФ) |

| 2020 | 2,009 | От 21.10.2019 № 684 |

| 2019 | 1,915 | От 30.10.2018 № 595 |

| 2018 | 1,868 | От 30.10.2017 № 579 |

| 2017 | 1,798 | От 03.11.2016 № 698 |

| 2016 | 1,798 | От 18.11.2015 № 854 |

| 2015 | 1,798 | От 29.10.2014 № 685 |

| 2014 | 1,672 | От 07.11.2013 № 652 |

| 2013 | 1,569 | От 31.10.2012 № 707 |

Новое значение коэффициента на 2017 год

C 1 января 2020 года планируется повысить коэффициент-дефлятор К1, применяемый в целях расчета ЕНВД. Источником последних новостей о повышении ЕНВД с 2020 стали чиновники Минфина России, опубликовавшие проект федерального закона «О внесении изменений в главы 262, 263 и 265 части второй Налогового кодекса Российской Федерации».

Статья 2 законопроекта предусматривает поэтапное увеличение значений коэффициента-дефлятора К1 со следующего года:

- К1 на 2020 год – 1,891;

- К1 на 2020 год – 1,982;

- К1 на 2020 год – 2,063.

На что может повлиять такое повышение? Поясним.

Позднее чиновники решили, что повышать коэффициент К1 для ЕВНД на 2020 год они не будут (Приказ Минэкономразвития от 03.11.2016 № 698). И оставили его значение как 1,798. Поэтому в 2020 году значения базовой доходности и суммы ЕНВД к уплате не возрастут. Подробнее об этом см. “Утверждены коэффициенты-дефляторы для ЕНВД, УСН, ПСН и торгового сбора на 2017 год“.

Почему коэффициент влияет на сумму налога

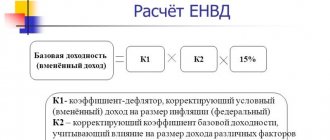

Для расчета налоговой базы по «вмененке» введена следующая формула:

НБ = БД × К1 × К2 × (ФП1 + ФП2 + ФП3),

где:

- НБ — это аббревиатура словосочетания «налоговая база»;

- БД — установленная на федеральном уровне базовая доходность;

- К1 и К2 — корректирующие коэффициенты, которые могут менять федеральные и региональные власти;

- ФП1, ФП2 и ФП3 — физические показатели, регистрируемые налогоплательщиком при осуществлении деятельности в каждом месяце квартала (площадь, количество работников или транспортных средств).

Из формулы видно, что К1 в 2020 году по ЕНВД в формуле играет большую роль: чем выше этот показатель, тем больше платят предприниматели и организации, даже если остальные параметры бизнеса остаются прежними.

Расчет суммы налога

Установленная ставка налога применяется к налоговой базе, представляющей собой месячную базовую доходность, умноженную на число физических показателей и скорректированную двумя коэффициентами — К1 и К2.

Базовая доходность устанавливается для заданного направления деятельности. Конкретные цифры прописаны в пункте 3 статьи 346.29 Налогового кодекса. Тут же говорится о том, что следует считать физическим показателем для каждого вида бизнеса. Так, при оказании бытовых услуг базовая доходность составляет 7500 рублей для каждого физического показателя – одного работника, к числу которых в силу применения главы 26.3 Кодекса относится и индивидуальный предприниматель. Оказание автотранспортных услуг по перевозке грузов рассчитывается исходя из базовой доходности 6000 рублей для одного автомобиля, используемого для перевозки грузов. Аналогичные показатели в связке физический показатель-доходность установлены для каждого направления предпринимательства, которое можно зарегистрировать как вмененное.

Коэффициент К1 устанавливается каждый год на федеральном уровне. В 2020 году его значение равно 1,798 согласно К слову сказать, данный коэффициент не поднимался с 2020 года.

Значение коэффициента К2 устанавливается местными властями на региональном уровне.

Пример расчета ЕНВД

ИП Самойлов А.С. занимается розничной торговлей через объекты стационарной торговой сети без торгового зала. Торговля ведется на двух точках продаж, расположенных на территории, где введен ЕНВД. Предположим, что коэффициент К2 в данном районе равен 0,5. Ставка ЕНВД в 2020 году равна 15%. Таким образом, квартальная налоговая база в 2020 году составит:

9000 х 2 х 3 х 1,798 х 0,5 = 48 546,00 рублей

Сумма налога к уплате составит:

48 546,00 х 15% = 7281,90 рублей

Корректирующий коэффициент базовой доходности К2 — что это?

Корректирующий коэффициент базовой доходности К2 — один из коэффициентов, который используется для корректировки месячной величины базовой доходности при расчете налогооблагаемой базы ЕНВД.

При этой корректировке применяются 2 коэффициента:

- К1 — коэффициент-дефлятор, ежегодно устанавливаемый на федеральном уровне и обязательный к применению;

- К2 — коэффициент, зависящий от условий осуществления деятельности, который может быть установлен на региональном уровне.

Величина коэффициента К2 может находиться в пределах от 0,005 до 1 включительно (п. 7 ст. 346.29 НК РФ). Соответственно, он является понижающим. Если коэффициент не установлен, то он принимается равным 1, и корректировки базы в сторону понижения не происходит.

Месячная база, от которой рассчитывается налог, уплачиваемый при ЕНВД, получается путем умножения установленной п. 3 ст. 346.29 НК РФ величины месячной базовой доходности по виду предпринимательской деятельности на корректирующие коэффициенты К1 и К2 и на фактическую величину физического показателя, применяемого для этого вида предпринимательской деятельности.

К2/k2 ЕНВД всех регионов России на 2020 годы

Значения коэффициента базовой доходности К2 (K2) ЕНВД-вмененке для устанавливается представительными органами областей, краёв, муниципальных районов, городских округов, законодательными (представительными) органами государственной власти городов федерального значения Москвы (с 2014 года ЕНВД не применяют) и Санкт-Петербурга. Всё региональное законодательство представлено тут по ссылкам на официальный сайт налоговой.

Все К2/k2 ЕНВД всех регионов России актуальны на 2020 годы: Регион В 2020 и 2020 годах применяется коэффициент-дефлятор К1/K1 равный 1,798. В 2020 году — 1,868. Примечание: показатель «площадь торгового зала» определяется по фактически используемой для торговли площади (это часть, а не вся площадь аренды). Код вида предпринимательской деятельности ЕНВД Раздел 2 стр.010 Виды предпринимательской деятельности ЕНВД в декларацию не вносится Физические показатели 050-070 Базовая доходность в месяц (рублей) 040 1 2 3 4 01 Оказание бытовых услуг.

Единый налог на вмененный доход — система налогообложения отдельных видов предпринимательской деятельности. Именно деятельности, а не юр. лица, поэтому ЕНВД можно сочетать с ОСНО или упращёнкой.

Отличие ЕНВД от общей или упрощенной систем налогообложения в том, что налог берется не с полученного(заработанного), а с вмененного дохода.

Подразумевается, что конкратный вид деятельности приносит в месяц определенную сумму дохода — так называемый вмененный доход. Вот именно этот доход и облагается налогом.

Реальный полученный доход орг-ции от указанного вида деятельности на расчет налога никак не влияет.

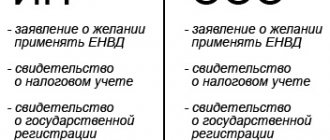

Плательщиками ЕНВД могут быть как ИП, так и организации (например, ООО). Переход на ЕНВД – дело добровольное. Перейти на ЕНВД можно с любого дня года на основании заявления, подаваемого в налоговые органы.

Теперь же рассмотрим на каких видах деятельности можно применять ЕНВД в Санкт-Петербурге.

На территории Санкт-Петербурга единый налог вводится в отношении следующих видов предпринимательской деятельности:

1) оказания бытовых услуг;

2) оказания ветеринарных услуг;

3) оказания услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств;

4) оказания услуг по предоставлению во временное владение (в пользование) мест для стоянки автотранспортных средств, а также по хранению автотранспортных средств на платных стоянках (за исключением штрафных автостоянок);

5) оказания автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, предназначенных для оказания таких услуг;

6) розничной торговли, осуществляемой через объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети;

7) оказания услуг общественного питания, осуществляемых через объекты организации общественного питания, не имеющие зала обслуживания посетителей;

распространения наружной рекламы с использованием рекламных конструкций;

распространения наружной рекламы с использованием рекламных конструкций;

9) размещения рекламы на транспортных средствах;

10) оказания услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих зала обслуживания посетителей;

11) розничной торговли, осуществляемой через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли.

Коэффициент К2 на ЕНВД в Липецке и Ельце

ИЗМЕНЕНИЯ В ПОЛОЖЕНИЕ О ЕДИНОМ НАЛОГЕ НА ВМЕНЕННЫЙ ДОХОД ДЛЯ ОТДЕЛЬНЫХ ВИДОВ ДЕЯТЕЛЬНОСТИ В ГОРОДЕ ЛИПЕЦКЕ Приняты решением сессии Липецкого городского Совета депутатов от 13 сентября 2011 г.

При расчете налога за основу берется предполагаемая прибыль, размер которой устанавливает государство.

от 28.12.2005), от 18.05.2006 N 328, от 28.11.2006 N 463, от 29.11.2007 N 701, от 31.03.2009 N 1005) («Огни Липецка», N 12, 05.10.2005; «Липецкая газета», N 230, 30.11.2005; «Огни Липецка», N 8, 31.05.2006; «Липецкая газета», N 230, 30.11.2006; N 231, 30.11.2007; «Огни Липецка» (приложение к «Липецкой газете», N 95, 15.05.2009), следующие изменения: к Положению изложить в следующей редакции: ┌───────────────────────────────────────────────────────┬─────────────────┐

ЕНВД в Липецкой области: корректирующий коэффициент, виды деятельности, ставка

Автор статьиВиктория Ананьина 15 минут на чтение82 просмотровСодержание Чтобы рассчитать единый налог на вмененный доход (ЕНВД), нужно знать базовую доходность по видам деятельности, физические показатели и коэффициенты-дефляторы.Виды деятельности ЕНВД указаны в статье 346.26 Налогового Кодекса РФ. Однако региональные власти могут вносить корректировку в этот список.

Список видов деятельности в Липецкой области, отражен в Решение Липецкого Городского совета депутатов № 333 от 13.09.2011

«Изменения в положение о едином налоге на вмененный доход для отдельных видов деятельности в городе Липецке»

. Помимо этого в Липецкой области действуют следующие нормативные акты.РайонНормативный актГрязинский муниципальный район (МУР)Добринский МУРЗадонский МУРХлевенский МУРУсманский МУРДанковский МУРРешение Данковского РСД № 251от 04.08.05Краснинский МУРЛебедянский МУРЛев-Толстовский МУРДобровский

Еще изменения, которые касаются ЕНВД в 2020 году

- Уменьшение на 1% оплаты ПФР свыше 300 000 руб. общего оборота, до этого было много споров на эту тему, теперь вопросов нет. Предприниматель имеет право уменьшать размер налога и на 1% свыше 300 000 руб., это утверждено в (п. 1 ст. 430 НК РФ);

- ИП разрешили уменьшать свои страховые взносы вместе со взносами за работников, но не более 50% размера самого налога (подп. 1 п. 2 ст. 346.32 НК РФ). Напомню, что до этого ИП лишался права уменьшать налог на свои взносы, в случае если у него были работники, уменьшение делалось только на взносы за работников;

- Владельцы фур находящихся на УСН и ЕНВД с 2020 года могут уменьшать транспортный налог на дорожный сбор;

- С 2020 года перестал действовать классификатор ОКУН и все виды деятельности теперь нужно брать из ОКВЭД2 или ОКПД2 (перечень бытовых услуг который попадает на ЕНВД необходимо уточнить в региональных нормативных документах, их так же выкладывают на сайте администрации города.