Одним из неотъемлемых элементов ОСН является предполагаемый доход индивидуального предпринимателя. На основе этих сведений ИФНС вычисляет размер авансовых платежей, обязательных к уплате ИП на этой системе налогообложения. В соответствии с НК РФ, ИП должен самостоятельно рассчитать предполагаемый доход, занести полученные данные в форму 4-НДФЛ и сдать в ИФНС.

Из нашего сегодняшнего материала читатель узнает о правилах заполнения этого документа, крайних сроках его сдачи, и других важных вопросах. В нижней часть страницы можно 4-НДФЛ 2020 года и образец его заполнения.

Сущность отчета

Форма 4-НДФЛ обязательна к сдаче индивидуальными предпринимателями, использующими ОСН. Из всех налоговых деклараций декларация 4-НДФЛ самая маленькая по своему объему, всего одна страница. Декларация сдается после получения первого дохода в году. В документе индивидуальный предприниматель должен указать доход, который он планирует получить в течение текущего года. В дальнейшем на основании этих данных ИФНС рассчитывает размер ежеквартальных авансовых платежей по НДФЛ и отправляет их предпринимателю.

В случае если в дальнейшем фактический доход окажется более чем на 50% большим или меньшим по сравнению с доходом, указанным в 4-НДФЛ, необходимо направить в ИФНС новую форму для корректирования размера авансовых платежей.

По итогам года ИП на ОСН должен сдать отчет по форме 3-НДФЛ.

Что это такое и кто сдает

Декларацию по форме 4-НДФЛ до 2020 года должны были сдавать ИП на общей системе налогообложения после получения первого дохода в году (с момента начала применения ОСН или перехода на нее).

В 4-НДФЛ предприниматель указывал предположительный доход за год, который он планировал получить (за вычетом расходов). На основании этих сведений ИФНС рассчитывала и направляла ИП платежки на уплату ежеквартальных авансовых платежей по НДФЛ.

Повторно сдавать 4-НДФЛ нужно было в случае, если полученный в течение года доход значительно (более чем на 50%) отличался от указанного в ранее поданной декларации. Необходимо это было для точного расчета (корректировки) авансов, подлежащих уплате.

По итогам года предприниматели на ОСНО должны сдавать декларацию 3-НДФЛ.

Кто и в каких случаях его сдает

Декларацию обязаны подавать в контролирующие органы по месту регистрации следующие категории субъектов предпринимательской деятельности (выбравшие общую систему налогообложения):

- Индивидуальные предприниматели, которые только зарегистрировались в качестве субъектов предпринимательской деятельности.

- Индивидуальные предприниматели, которые уже длительное время осуществляют свою коммерческую деятельность в любых бизнес-направлениях, и их доход либо сократился на половину, либо увеличился на 50%.

- Физические лица, которые предоставляют услуги российским гражданам и налогоплательщикам. В эту категорию входят адвокаты, нотариусы и т. д.

Заполненную и заверенную декларацию субъект может лично подать в контролирующие органы либо направить по почте. Допускается подача отчета по электронной почте, но после предварительно оформленной заявки (это можно сделать на официальном сайте ФНС России).

Каковы сроки сдачи 4-НДФЛ в 2020 году

Декларация 4-НДФЛ предоставляется налоговикам:

1. Вновь зарегистрированным хозяйствующим субъектом на ОСНО — не позднее чем через 5 дней по истечении месяца со дня получения первого дохода.

На основании полученной декларации ФНС начисляет (п. 8 ст. 227 НК РФ) предпринимателю авансовые платежи по НДФЛ за определенные п. 9 ст. 227 НК РФ расчетные периоды:

- январь-июнь;

- июль-сентябрь;

- октябрь-декабрь.

Уплате авансы подлежат до 15-го числа месяца, идущего за последним месяцем расчетного периода.

2. Хозяйствующим субъектом, который уже ранее получал доходы и декларировал предполагаемую выручку по форме 4-НДФЛ, — при установлении факта изменения величины фактического дохода относительно предполагаемого, что ранее был отражен в декларации, более чем на 50%.

Сроки сдачи 4-НДФЛ в 2020 году по второму сценарию не установлены законодательно (как и то, за какой именно период определять изменение фактического дохода относительно предполагаемого). ФНС в письме от 14.11.2006 № 04-2-02/[email protected] советует направлять 4-НДФЛ по измененным доходам за текущий год вместе с 3-НДФЛ за предыдущий налоговый период.

Считаем правомерным рекомендовать отправку уточненной формы 4-НДФЛ в ФНС за 35 дней до крайнего срока уплаты аванса, поскольку:

- ФНС пересчитывает авансы в течение 5 дней после получения уточненной формы 4-НДФЛ (п. 10 ст. 227 НК РФ);

- ФНС направляет уведомление с исчисленным авансом за 30 дней до наступления срока его уплаты (п. 2 ст. 52 НК РФ).

Таким образом, рекомендуемая периодичность сдачи 4-НДФЛ способствует корректному исчислению авансов.

Чем отличается 4-НДФЛ от 3-НДФЛ

Главой 23 НК РФ упоминается о двух видах отчетности. Основной законодатель признает форму 3-НДФЛ. Эта декларация содержит сведения о фактически полученном доходе, вычетах и размере налога, подлежащего уплате в бюджет. Документ включает большое количество листов. Его заполнение нередко вызывает у предпринимателей вопросы и требует привлечения квалифицированного бухгалтера.

Форму 3-НДФЛ составляют по итогам года. Предприниматели отражают в ней как прибыль от коммерческой деятельности, так и сторонние вознаграждения. Сдать декларацию бизнесмены должны до завершения апреля, следующего за отчетным годом. Сведения вносят по факту. Налоговому органу остается лишь проверить зачисление средств в бюджет и оценить обоснованность использованных плательщиком льгот.

Отчет 4-НДФЛ направляют в контролирующие органы, чтобы сообщить о предполагаемом доходе. Отличие заключается в вероятностном характере показателей. Декларация не может заменить 3-НДФЛ, но на ее основе рассчитывают авансовые платежи. Это своеобразная опорная точка для инспекторов.

Регулярно подавать данные об ожидаемом доходе предпринимателям не нужно. Впоследствии 4-НДФЛ заменяет годовой отчет. Соответствующие разъяснения дали эксперты Минфина России в письме № 03-04-07-01/47.

Как рассчитать прогнозируемый доход

Законодательство предоставляет ИП право самостоятельно определять, что именно включать в поступления. Это закреплено пунктом 8 статьи 227 НК.

Образец заполнения 4-НДФЛ

Образец заполнения 4-НДФЛ. Страница 2.

Образец заполнения 4-НДФЛ. Раздел 3.

Совет: желательно не занижать прогнозных показателей. Работники ФНС с подозрением относятся к предпринимателям, чья выручка значительно превышает сумму, указанную в справке «Четыре НДФЛ».

Существует два метода решения проблемы:

- ориентироваться на месячные поступления (с вычетом расходной части);

- исходить из данных декларации 3-НДФЛ за прошлый период.

Пример

Первые поступления на счет ИП Ванюшкина пришли 03.03.2017. Работать по ОСНО он начала первого числа указанного месяца.

Прогнозную форму этот человек обязан передать в ФНС до 10.04.2017. Логика подсчета такова:

- за месяц он заработал 120 тыс. руб.;

- в отчетный период включается 10 месяцев (с марта по декабрь);

- 120 тыс. руб. х 10 мес. = 1,2 млн руб.

Для сведения: если предприниматель показывает прогноз, сумма которого значительно ниже итогов прошедшего года, то инспектор станет рассчитывать аванс по налогам на основании данных из 3-НДФЛ за предыдущий период.

Зачем была нужна эта форма?

Декларация 4-НДФЛ была нужна, чтобы налоговая инспекция могла рассчитать авансовые платежи по НДФЛ. Предполагаемый доход брали за основу, чтобы сообщить предпринимателю, сколько денег бюджет ждет от него каждый квартал. Потому что ИП на ОСНО платят НДФЛ не раз в год, а частями в течение года, а потом доплачивают остаток.

То есть вновь зарегистрированный ИП сообщал налоговой инспекции: в 2020 году я планирую заработать 500 тысяч рублей. И налоговая считала ему авансовые платежи на текущий год.

В следующем году для авансовых платежей брали уже декларацию о реальном доходе — по форме 3-НДФЛ. Если ИП работал не первый год и доход резко не менялся, 4-НДФЛ подавать не требовалось.

Сроки сдачи 4-НДФЛ в 2020 году

В соответствии с п.7 ст. 227 НК РФ, отчет должен быть сдан не позднее пяти рабочих дней после завершения месяца, в котором был получен первый доход в году. Данное правило действует в отношении вновь зарегистрированых ИП. Не важно, на какую дату зарегистрировано ИП; при подаче 4-НДФЛ необходимо отталкиваться именно от месяца получения первого дохода.

Например: ИП был зарегистрирован в ИФНС 20 марта 2020 года, первый свой доход ИП получил 4 октября 2020 года. Именно от последнего дня октября надо рассчитать 5 рабочих дней и не позже 5-го дня сдать декларацию 4-НДФЛ. В отношении ИП, занимающихся предпринимательской деятельностью не первый год, точных сроков в НК РФ не предусмотрено.

Письмо ФНС РФ № 04-2-02/685 от 14.11.06 содержит рекомендацию сдавать 4-НДФЛ одновременно с отчетом 3-НДФЛ. Т.е. до 30.04 года, следующего за отчетным.

Не предусмотрено законодательством никаких сроков для сдачи и уточненной декларации

.

Следует обратить внимание на ситуацию, когда ИП не подавал заявление о применении УСН и применял ЕНВД, а затем по истечении времени, реализовал еще один вид деятельности, не попадающий под ЕНВД. В этом случае новый вид деятельности будет учитываться как доход на ОСНО. Следовательно, ИП обязан предоставить декларацию 4-НДФЛ в срок по общему правилу, описанному выше.

Ответственность за несвоевременную сдачу отчета

В случае, если отчет не сдан в положенный срок, ИП могут оштрафовать на 200 рублей, в соответствии со ст. 126 НК РФ.

Известны случаи привлечения предпринимателей к административной ответственности по ст. 119 НК РФ. Но такие действия ИФНС неправомерны, поскольку 4-НДФЛ содержит сведения о предполагаемом доходе, начисление штрафа на который незаконно. Неправомерны в такой ситуации и такие действия ИФНС, как блокировка расчетного счета.

Поэтому штрафы по предполагаемому доходу можно обжаловать путем досудебного аудита. Для этого подается жалоба в ИФНС и в УФНС.

Санкции за непредставление декларации

Федеральное законодательство России обязывает индивидуальных предпринимателей формировать отчет 4-НДФЛ и подавать его в установленные сроки в местные контролирующие органы (субъекты предпринимательской деятельности должны хотя бы один раз подать этот отчет). Но при этом стоит отметить, что Налоговый кодекс не предусматривает для нарушителей режима никакой ответственности в виде штрафных санкций, которые исчисляются в процентном соотношении к недоплаченным сборам в бюджет.

О штрафах

Наказание за непредставление в срок отчетности предусмотрено статьей 119 НК. В частности, текст ее связывает размер штрафа с недоимкой. Этот пункт законодательства неприменим к описываемому отчету. Ведь он содержит только прогноз, что не является размером фактически полученных прибылей.

Поэтому наказание за нарушение сроков применяется в порядке статьи 126 НК:

- если не сдана первичная форма, то накладывается штраф в размере 200 руб.;

- при выявлении отсутствия корректировки наказание не применяется.

Как сдается декларация?

Отчет по форме 4-НДФЛ необходимо сдать в ИФНС по месту регистрации предпринимателя. Сделать это можно одним из трех способов. А именно:

В электронной форме через операторов электронного документооборота или через официальный сайт ФНС.

В бумажном виде лично или через представителя. В этом случае необходимо представить в ИФНС два экземпляра. Один будет сдан в налоговую службу, второй со штампом о приеме будет возвращен предпринимателю в качестве доказательства сдачи им данной декларации. В случае сдачи отчета представителем, на него должна быть оформлена доверенность у нотариуса.

Ценным письмом с описью вложения по почте России. В описи вложения необходимо указать отсылаемую декларацию. Опись, а также квитанцию об оплате необходимо сохранить. Дата в квитанции считается датой сдачи документа в ИФНС.

Форма 4-НДФЛ с 2020 года: бланк

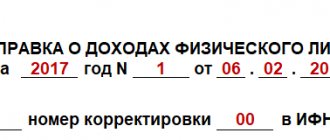

Отчет 4-НДФЛ представляет собой одностраничный документ, в котором отражаются следующие сведения:

- ИНН предпринимателя;

- № корректировки (первичный – 0, уточняющие по порядку числового ряда – 1, 2, т.д.);

- Код ИФНС по месту жительства ИП;

- Период, за который отражен планируемый доход;

- Код плательщика – категория, к которой он относится. К примеру, ИП соответствует код 720, частнопрактикующим лицам – 730, адвокатам, учредившим собственный кабинет – 740;

- Код ОКТМО, т. е. код территории, где предприниматель ведет свою деятельность;

- ФИО предпринимателя;

- № его телефона;

- Величина предполагаемого дохода за год;

- При наличии подтверждающих документов заполняется поле для количества листов-приложений;

- Подтверждение достоверности информации осуществляется в разделе, расположенном в правом нижнем углу формы. При представлении декларации самим налогоплательщиком в отведенном поле проставляется шифр 1, строки ФИО не заполняются, указывается дата подачи и форму подписывает ИП. При удостоверении подлинности информации представителем бизнесмена проставляется шифр 2, в поле ФИО фиксируются его фамилия, имя и отчество полностью, а ниже указывается название документа, дающего ему полномочия представлять плательщика. Если представителем декларанта является предприятие, то в поле ФИО отражается ФИО представителя, на которого оформлена доверенность, а в строке «Наименование организации» фиксируется название компании и заверяется ее печатью и росписью доверенного лица.

Читайте также: Новая форма 4-НДФЛ – 2019

Правила заполнения 4-НДФЛ

Официальная инструкция по заполнению отчета доступна для скачивания по кнопке ниже:

Ниже перечислены основные правила заполнения документа:

- отчет можно заполнить на компьютере и распечатать или заполнить от руки;

- при заполнении на компьютере данные вносятся заглавными буквами шрифтом Courier New размером 16-18;

- при заполнении от руки данные должны быть внесены заглавными печатными буквами;

- заполнять отчет от руки можно ручкой с чернилами синего или черного цвета;

- при заполнении документа на компьютере данные необходимо выровнять по правому краю;

- в незаполненных ячейках отчета ставится прочерк;

- не допускается внесение исправлений, применение замазок и скрепление листов отчета степлером.

Расчет предполагаемого дохода

Для заполнения рассматриваемого отчета необходимо рассчитать предполагаемый годовой доход. Принципы расчета для ИП, ведущих предпринимательскую деятельность не первый год, и для вновь зарегистрированных ИП, могут отличаться:

1. Вновь зарегистрированные ИП в расчете опираются на сумму дохода, полученного в первый месяц после регистрации.

2. Если ИП занимается предпринимательской деятельностью не первый год, то в качестве предполагаемого дохода может быть использована сумма дохода, зафиксированная в отчете 3-НДФЛ за прошлый год.

В каждом случае есть нюансы.

Вновь зарегистрированные ИП

В этом случае в отчет вносятся сведения о доходе, полученном в течение первого месяца. Расчет довольно прост.

Пример. А.И. Иванов зарегистрировался в качестве ИП 15.01.2018. Первые доходы предприниматель получил 25.03.2018. Сумма его дохода за этот месяц (за вычетом расходов) составила 100 000 рублей. Чтобы получить сумму предполагаемого годового дохода необходимо умножить 100 000 рублей на количество оставшихся в году месяцев:

100 000 рублей X 10 месяцев = 1 000 000 рублей.

ИП, ведущие деятельность не первый год

Если лицо занимается предпринимательской деятельностью не первый год, то в качестве предполагаемого годового дохода может быть взята сумма, зафиксированная в отчете 3-НДФЛ за прошлый год.

Если же по мнению ИП, его доходы в текущем году будут меньше, чем в прошлом году, он вправе указать ту сумму, которую считает нужной.

При этом, согласно письма Минфина РФ от 01.04.08 г. №03-04-07-01/47, если величина предполагаемого дохода в 4-НДФЛ будет отличаться от суммы из 3-НДФЛ менее чем на 50%, ИФНС рассчитает авансовые платежи на основании 3-НДФЛ за прошлый год.

Срок сдачи декларации

Форма 4-НДФЛ для ИП на ОСНО, сроки сдачи которой не являются строго фиксированными, применяются для отчета в налоговую инспекцию в следующих случаях:

- при переключении с иного режима налогообложения на общий;

- через 5 дней после исполнения месяца с момента получения первой прибыли;

- при отличии в полтора раза реального дохода от декларированного ранее или указанного в отчете 3-НДФЛ.

3-НДФЛ для ИП — что это такое, образец заполнения и когда нужно сдавать

Независимо от времени регистрации бизнеса оформленную должным образом декларацию необходимо подать в ИФНС в течение 5 рабочих дней спустя месяц после того, как он начал приносить прибыль. Например, ИП встал на учет в налоговую службу в марте, а первые дивиденды получил лишь в октябре.

Важно! Сдать отчетность ему придется в ноябре месяце.

В законодательстве не уточняются сроки подачи декларации при переходе на ОСНО с другой системы налогообложения, хотя обычно следуют принципу предоставления отчета в установленный отрезок времени. Не указываются и конкретные фиксированные сроки детализирующих отчетов в связи с тем, что они должны быть предоставлены в случае изменения показателей.

Точные сроки сдачи декларации устанавливаются лишь для новичков. Все остальные могут не торопиться, но им следует учитывать время, требующееся сотрудникам ИФНС, чтобы посчитать авансовые платежи и отправить извещение об уплате до положенного срока (15 июля, октября и января).

Как рассчитать и заполнить 4-НДФЛ

Структура отчета

Декларация 4-НДФЛ содержит только один лист с несложной структурой.

В верхней части документа находится поле для внесения ИНН.

В пункт «номер корректировки» ставится:

- цифра «0», если ИП сдает отчет впервые в этом году;

- цифра «1» или более, если ИП сдает отчет с уточнением предполагаемого дохода. В этом случае цифра означает номер сдаваемого уточнения.

В пункте «налоговый период» указывается год, за который сдается отчет.

В пункте «представляется в налоговый орган» указывается код ИФНС, в которую сдается декларация.

В пункт «код категории налогоплательщика» следует вписать цифры «720», обозначающую, что документ сдает ИП.

Для других категорий ИП установлены следующие коды:

- 730 Нотариус, занимающийся частной практикой и другие аналогичные лица;

- 740 Адвокат, открывший адвокатский кабинет;

- 770 Физическое лицо – индивидуальный предприниматель, являющийся главой крестьянского (фермерского) хозяйства.

В пункт «код ОКТМО» вносится код территории, где лицо зарегистрировано в качестве ИП.

Пункт «Ф.И.О. и телефон» служит для указания этих данных. Они должны быть написаны полностью без сокращений.

Пункт «сумма предполагаемого дохода» служит для указания предполагаемого дохода. Данные должны быть внесены в целых денежных единицах без прочерков, скобок и любых знаков препинания.

Порядок расчета предполагаемого дохода

Официальной методики расчета предполагаемого дохода, указываемого в декларации 4-НДФЛ, не существует. Однако контролирующие органы разъяснили, как подсчитать такой доход. Предприниматель может уменьшить первый полученный доход в течение месяца на понесенные расходы в течение этого же периода. Затем полученную разницу следует умножить на количество месяцев, оставшихся до конца календарного года.

Правила и порядок заполнения формы

При заполнении декларации 4-НДФЛ индивидуальные предприниматели, работающие на общей системе, должны руководствоваться действующим Федеральным законодательством России, в частности приказом Налоговой Службы № MMB – 7 – 3/[email protected] от 27.12.2010 года (со всеми изменениями, внесенными на 14.11.2013 г.).

Здесь вы можете и образец данной формы

Отчет содержит персональную информацию о предпринимателе, и в нем указываются следующие данные:

- Полное название субъекта предпринимательской деятельности.

- Идентификационный налоговый номер, который присваивается каждому налогоплательщику (в данном случае индивидуальный предприниматель укажет код, полученный им в ФНС в качестве физического лица).

- Код документа. Чтобы заполнить это окошко, необходимо воспользоваться соответствующим Справочником.

- Код налогового органа, в который подается декларация.

- Контактный номер телефона (может указываться как стационарный, так и мобильный номер).

- Сумма дохода, которую ожидает получить индивидуальный предприниматель в отчетном году.

- Информация о доверенном лице, которое вместо ИП подает декларацию в контролирующие органы (при наличии).

- Серия и номер паспорта представителя предпринимателя.

- Дата заполнения отчета.

- Подпись налогоплательщика и его личная печать.

После внесения данных внизу ставится дата заполнения отчета, и этот лист заверяется подписью субъекта предпринимательской деятельности.

В том случае, когда индивидуальный предприниматель впервые заполняет форму, ему следует в окошке под названием «номер корректировки» указать цифру ноль. В дальнейшем, при подаче уточненной декларации, необходимо в этом поле ставить цифру, которая будет отражать последовательность подачи отчета – 1, 2, 3 и т. д.

Возможные проблемы при сдаче

Некоторые ИФНС, принимая отчетность в бумажном виде, могут потребовать:

- напечатать на декларации двухмерный штрих-код, дублирующий сведения, содержащиеся в отчете;

- приложить к бумажному отчету флеш-карту или диск с файлом отчетности.

Примечательно, что Налоговый кодекс в действующей редакции не содержит подобных требований. Между тем, известны случаи, что некоторые ИФНС без выполнения названных выше условий не принимают отчетность. Эти требования неправомерны и могут быть обжалованы в вышестоящем органе ФНС.

Согласно Письму Минфина РФ от 18.04.2014г. № ПА-4-6/7440, отсутствие штрих-кода, а также ошибка в ОКТМО не являются основанием для отказа в приеме налоговой отчетности.

Проект приказа об отмене 4-НДФЛ

А теперь, новость для тех, кто должен заполнять форму 4-НДФЛ.

На федеральном портале опубликован проект документа об отмене приказа ФНС, которым утверждена декларация 4-НДФЛ.

Как же мы будем считать налог после отмены 4-НДФЛ?

По правилам, прописанным в новой редакции п. 7 и 8 ст. 227 НК РФ, для работающих на ОСНО необходимо будет самостоятельно рассчитать авансовые платежи по итогам квартала, полугодия и девяти месяцев. Авансовые платежи будут рассчитываться исходя из:

- ставки налога;

- фактически полученных доходов;

- профессиональных и стандартных налоговых вычетов;

- ранее исчисленных авансовых платежей.

Сроки уплаты авансовых платежей – до 25 апреля, 25 июля и 25 октября.

Это новая редакция п. 7 и 8 ст. 227 НК РФ, а п. 9 и 10 утратили силу (внёс п. 7 ст. 1 Закона от 15.04.2019 № 63-ФЗ).

Отличие от 3-НДФЛ

Многие ИП задаются вопросом: в чем заключается отличие формы 4-НДФЛ от 3-НДФЛ. Чтобы получить на него ответ, необходимо ознакомиться с таблицей:

| Отличия | 4-НДФЛ | 3-НДФЛ |

| Подача информации | предполагаемый финансовый результат | данные о полученном доходе за отчетный период (за календарный год) |

| Кто обязан подавать | индивидуальные предприниматели как новые, так и уже давно работающие (выбравшие общую систему налогообложения), а также физические лица, предоставляющие услуги в частном порядке | субъекты предпринимательской деятельности, а также физические лица (обычные граждане), которые в отчетном периоде получили любой доход |

| Для чего подается декларация | для анализа предпринимательской деятельности и расчета авансовых платежей | для расчета налогоплательщиками оснований для получения социального или имущественного вычета |

Тоже может быть полезно:

- Налоговый календарь на 2020 год для ИП

- Производственный календарь на 2020 год

- Повышение МРОТ в 2020 году

- Акт совместной сверки по налогам и сборам с ИФНС

- Какие налоги платит ИП?

- Система налогообложения: что выбрать?

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!