На данном этапе лизинг авто для физических лиц не получил широкого распространения в России. Потребители предпочитают оформлять классический автокредит. Это связано с тем, что пока что нет устойчивого доверия со стороны клиентов к сделке, где собственником автомобиля выступает лизингодатель. Но стоит обратить внимание на такие виды договоров. Сегодня расскажем, что такое лизинг на автомобиле, насколько это выгодно, и рассмотрим риски такой сделки.

Автолизинг

Лизинг автомобилей для физических лиц – это вид долгосрочной аренды с правом выкупа автомобиля в конце срока сделки. Авто находится в собственности у лизинговой компании весь период договора. Лизингополучатель обязуется вносить ежемесячные платежи, а при наступлении последнего платежа имеет право выкупить машину, которая перейдет к нему в собственность.

Лизинг автотранспорта не так распространен, как кредитование на автомобили. Многих потенциальных заемщиков пугает тот факт, что лизинговая организация является собственником приобретаемой техники. И может забрать транспортное средство, если будут нарушены условия договора лизинга, например ввиду просроченной задолженности.

Но и кредитные организации имеют право реализовать залоговый грузовой или легковой автомобиль в пользу погашения долга, несмотря на то, что он находится в собственности у заемщика. В России лизинговые сделки получили свое развитие в 2010 году на рынке физических лиц. Сейчас лизинговых вариантов договоров не более 3% от других видов продаж автомобилей. Тогда как в Европе осуществляется приобретение 70% транспорта таким образом. Поэтому автолизинг для физических лиц стоит рассматривать, как альтернативу кредиту.

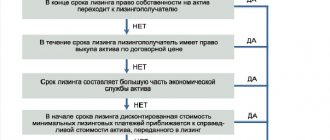

Виды лизинга: с переходом права собственности и без перехода права собственности

| Сравнительные характеристики | С переходом права собственности | Без перехода прав собственности |

| Полные права пользования, распоряжения и владения авто | Приобретаются после внесения выкупа | Предусмотрено только право пользования |

| Что входит в общую стоимость договора? | · стоимость авто; · стоимость затрат на приобретение и передачу транспорта от одной стороны договора другой; · стоимость затрат на оказание услуг по договору лизинга, · так называемая «арендная» стоимость или прибыль; лизинговой компании от сделки · выкупная цена транспорта | · стоимость транспорта; · стоимость затрат на передачу (приобретение) автомобиля лизингополучателю; · стоимость затрат на оказание услуг по договору лизинга; · арендная стоимость; · стоимость износа автомобиля |

Что такое автолизинг

Что такое лизинг автомобиля? Автолизинг для физического лица может быть предоставлен в двух вариантах: с выкупом транспорта и без него. Лизингодателем устанавливается график платежей, который необходимо выполнять. Также условия лизинга для физических лиц включают в себя другие документы, схожие с кредитным договором:

- сумма сделки;

- первоначальный взнос или залоговая сумма;

- остаточный платеж;

- сроки и даты оплаты.

Взять авто в лизинг можно без права выкупа. В этом случае по завершению договора заемщик имеет полное право оформить новую машину в лизинг, таким образом сэкономив время на продаже машины и регистрационных действиях. Стандартный срок действия договора на автомобиль в лизинг для физических лиц составляет 3 года, что фактически позволяет постоянно иметь новую машину.

Что такое лизинг автомобиля?

Покупка автомобиля в лизинг представляет собой процесс заключения договора между лизиногодателем, лизингополучателем и текущим владельцем транспортного средства. Лизингодатель – это банк либо другое финансовое учреждение. Лизингополучатель – клиент, совершающий покупку.

Все три стороны заключают единый договор, в котором прописываются нюансы аренды: размер выплат, их количество, срок аренды, возможность выкупа транспортного средства лизингополучателем и многое другое. Особенно важен раздел, касающийся нарушений договоренностей. Он обуславливает размер штрафа или пени, а также другие меры, предпринимаемые против нарушителя.

Интересной особенностью покупки в лизинг является то, что до момента окончательной выплаты лизингополучателем финансовых обязательств по договору, предмет договора (автомобиль) – это собственность лизингодателя. Впрочем, пользоваться транспортным средством клиенту это не мешает.

Преимущество для физических лиц

Покупка авто в лизинг физическим лицам имеет свои неоспоримые преимущества:

- возможно исключить первоначальный взнос. Может быть использована залоговая сумма, которую можно вернуть по завершению;

- компании предлагают скидки на легковой, грузовой, коммерческий транспорт до 30% за счет тесного сотрудничества с дилерами;

- предусмотрен проект государственной поддержки, благодаря которому предоставляется минимальная скидка в 10%;

- условия по договору несколько мягче, чем в случае кредитования. Сумма ежемесячного платежа может быть в три раза ниже, чем при аналогичном кредите;

- есть возможность включить в стоимость авто лизинга обслуживание со стороны лизингодателя, который будет осуществлять ТО, заниматься сменой и хранением резины, также в цену можно включить и дополнительное оборудование на транспорт;

- решение о возможности сделки принимается быстрее, чем при автокредите;

- сокращен пакет документов. Машину в лизинг для физических лиц можно оформить по паспорту и водительскому удостоверению, но при условии подтверждения справками платежеспособности.

Арендовать, купить или оформить лизинг

| Анализ | Лизинг | Аренда | Покупка |

| Требования к заемщику | Возраст с 18 лет, положительная кредитная история, подтверждение платежеспособности, иные документы | Дееспособность | |

| Быстрота оформления | Требуется время, ориентировочно в течение 3 рабочих дней | В день покупки | |

| Срок предоставления авто | Аренда с правом выкупа в конце срока | Договор оформляется на короткий срок, до 1 года | Бессрочный договор |

| Ответственность | Ремонтом занимается клиент, выплаты по договору не приостанавливаются, не меняются | Ремонт за счет клиента, выплаты по аренде не производятся на время ремонта | Полная ответственность |

| Собственность | Собственник – лизинговая компания, в конце срока можно выкупить авто | Не предполагается | + |

| График платежей | Необходимо выполнять условия по графику | нет | |

| Первоначальный взнос | Разные варианты – есть с первоначальным взносом и без него, есть вариант с залоговой суммой, которая возвращается в конце срока | + | Не применяется |

Отличия лизинга от кредита и аренды

Аренда представляет собой временное использование машины за конкретную сумму. Прибыль от такого использования идет фактическому владельцу. Схожая ситуация происходит и с лизингом. Только в первом случае транспорт по окончании договора возвращается собственнику. Выкуп может осуществляться по рыночной цене. А в случае лизинга у автомобиля появляется новый собственник, но при заключении договора вносится первоначальный взнос.

При покупке в кредит, машина — собственность и залоговое имущество в банке. Он также предполагает первый взнос и равные ежемесячные платежи. В лизинге собственником до окончания срока выплат является компания.

Выгодней лизинг или кредит

Договор на автомобиль в лизинг для физических лиц выгоден обоим участникам сделки. Лизинговая компания сохраняет за собой право собственности. В связи с чем риски значительно снижаются. Таким образом, лизингодатель может назначить низкую процентную ставку, также в связи с лояльными условиями ежемесячный платеж достаточно небольшой и минимальные требования к заемщику.

Для смены авто, в случае если оно остается у лизингодателя, нет необходимости заниматься продажей, можно по завершению еще раз взять автомобиль в лизинг на определенный срок, тем самым продолжая долгосрочные арендные отношения.

Предусмотрен лизинг коммерческого транспорта спецтехники, грузовых автомобилей, что не осуществимо в банках. В банковских организациях деньги можно получить за счет потребительского кредита, а для того, чтобы сумма была достаточна, вероятней всего, придется обеспечить кредит залогом собственной недвижимости.

Альтернативой является получение грузовика в аренду. Но в этом случае сумма ежемесячных платежей будет выше и нет возможности получить транспорт в собственность в отличие от лизинга.

Кредитные договоры предполагают дополнительные услуги и комиссии. Чтобы купить автомобиль в кредит с более низкими ставками, часто приходится заключать договоры страхования жизни и здоровья и другие дополнительные страховки. Некоторые банки взимают комиссии за перевод денежных средств или ведение счета.

В условиях лизинга автомобиля заемщик может сэкономить до 30% от рыночной стоимости транспорта. Это связано с темным сотрудничеством лизинговых организаций и дилерских центров. Залоговый автомобиль, приобретаемый в кредит, должен быть застрахован по рискам угона и ущерба. Сумма каско включается в тело кредитования или оплачивается за счет заемщика, в большинстве банковских организаций это обязательное условие. Возьмем предложение Сбербанка или ВТБ 24. Лизинг можно оформить без каско.

Кредитная организация не будет заниматься обслуживанием автомобиля. Всю ответственность за залоговое авто заемщик принимает на себя. В то время как лизинговый договор может предполагать, что техническую сторону по обслуживанию автомобиля лизингодатель принимает на себя.

Многие перед тем, как оформить лизинг, интересуются, требуется ли разрешение супруга на такую сделку. В отличие от кредитов с залогом, такое разрешение получать нет необходимости. Таким образом, лизинг стоит сравнивать именно с кредитом. Выгодным может быть как первый, так и второй вариант. Все зависит от текущих предложений и ситуаций на рынке.

Популярные программы лизинга транспортных средств

Финансовые организации для привлечения клиентов используют различные программы с лояльными условиями долгосрочной аренды. На территории Российской Федерации популярны предложения, гарантирующие клиенту различные льготы. К ним можно отнести:

- отсутствие авансовых выплат либо минимальный размер первоначального платежа;

- сумму выплат, равную стоимости машины без дополнительных наценок;

- низкие требования к клиенту, то есть отсутствие подтверждения платежеспособности;

- ускоренные сроки оформления договора аренды и передачи транспортного средства в пользование клиента.

Каждая из этих программ разработана для разных групп физических лиц. Так, например, отсутствие подтверждения платежеспособности необходимо тем, кто имеет нетрудовые доходы или использует «серые» схемы ведения бизнеса.

Лизинг без первоначального взноса

Частное лицо, обращаясь к лизингодателю, имеет право оформить договор без первоначального взноса. Такие предложения актуальны на лизинговом рынке. Компания в этом случае получает дополнительные риски, поэтому заемщику стоит учитывать, что оформление по двум документам в этом случае не предусмотрено, необходимо будет подтверждать свои доходы. Достаточными справками являются документ 2-НДФЛ, выписка из банковского счета и другие стандартные бумажки, характерные для оформления кредита.

Порядок оформления

Процедура оформления схожа с обычным кредитованием. Необходимо сначала определиться с автомобилем. После чего обратиться к лизингодателю с документами, удостоверяющими личность для получения предварительного решения. В течение 3 дней специалисты проверят кредитную историю, сформируют запрос на автомобиль и свяжутся с заемщиком для формирования сделки.

На этом этапе необходимо выполнить требования по документам и предоставить их лизингодателю. После чего компания пригласит клиента для оплаты первоначального взноса, подписания документов и назначит день, когда можно будет забрать новое авто.

Порядок процедуры оформления лизинга

Чтобы быстро оформить лизинг и исключить возможность недоразумений в будущем, клиенту лизинговой компании нужно следовать следующему порядку действий:

- Найти подходящего лизингодателя и наиболее выгодные условия соглашения.

- Трезво оценить свои финансовые возможности и повторно обдумать свое решение.

- Подать заявление лизингодателю.

- Получить мотивированный ответ от сотрудников организации.

- Предоставить лизинговой компании требуемые документы.

- Заключить договор.

- Внести первоначальный взнос (при наличии соответствующего условия в договоре).

- Провести технический осмотр и подписать акт передачи транспортного средства.

Стоит обратить внимание, что лизинговая компания самостоятельно ищет поставщика автомобиля и обговаривает с ним условия предоставления транспортного средства. Если поставщик является продавцом нового автомобиля, на этапе подписания документов заключается трехстороннее соглашение.

После получения объекта сделки клиент получит соответствующие документы:

- ПТС на авто;

- экземпляр договора сделки;

- акт, фиксирующий передачу автомобиля;

- график внесения платежных сумм;

- документ о прохождении ТО;

- полис страхования;

- копия документа купли-продажи;

- копия СГР транспортного средства;

- ключи от авто;

По усмотрению лизинговой компании клиент может получить и дополнительные бумаги.

Важно знать: при приобретении объекта соглашения лизингодателем имущество может быть получено в кредит. По этой причине при данных обстоятельствах расходы по кредитному счету будут по итогу выплачиваться клиентом.

Платежные квитанции будут содержать суммы:

- плата за аренду;

- страховой взнос;

- погашение расходов по кредиту;

- доход лизингодателя;

- ремонт автомобиля.

Пока автомобиль не принадлежит лизингополучателю полностью, он не обязан платить за него налоги, так как фактическое право собственности закреплено за лизинговой компанией.

После оформления сделки клиент будет обязан по графику платежей вносить средства за пользование транспортным средством. Только после внесения остатка стоимости автомобилист может стать полноправным владельцем авто.

Основные положения

Лизинг постепенно набирает популярность на территории России, основными преимуществами являются:

- низкий ежемесячный платеж;

- возможность исключить самостоятельную продажу авто за счет оформления нового долгосрочного лизинга;

- возможность вернуть залоговую сумму;

- можно не оформлять дорогостоящее каско.

Большинство клиентов предпочитают не менять автомобиль, а выкупать его в конце срока договора, становясь собственником. Также предусмотрен удобный сервис со стороны лизинговой компании, которая может организовать постановку и снятие с учета транспортного средства, обеспечить ТО.

Возможно ли оформить лизинг с плохой кредитной историей?

Большинство лизингодателей могут заключать сделки с клиентами, кредитная история которых не пребывает в идеальном состоянии. Таким образом, автомобилист с плохой историей вполне может найти компанию, которая согласится оформить с ним соглашение.

Наиболее важное обстоятельство для лизинговой компании — отсутствие у водителя задолженностей и наличие источника стабильного заработка. По этой причине клиенту стоит подтвердить свою платежеспособность именно дополнительным доходом. Также стоит взять во внимание, что при оформлении лизинга организации не требуют залога или поручительства.