Основные участники

Как правило, в договоре лизинга задействованы следующие лица:

— лизингополучатель (юрлицо или физлицо);

— лизингодатель (лизинговые компании, банки, а также физлицо), который приобретает требуемое клиенту имущество и передает последнему в аренду;

— поставщик или продавец имущества, который поставляет лизингодателю требуемое имущество;

— страховщик (страховая компания), который (при наличии такой необходимости) страхует различные риски, связанные с передаваемым в лизинг имуществом.

Последний участник не является обязательным. Как правило, инициатором страхования является лизингодатель. Он может либо предложить своего страховщика, либо оставить этот выбор за клиентом. Например, страхование распространено при лизинге автотранспорта.

Финансовый лизинг

Лизинг (или финансовая аренда)

позволяет приобрести новейшее оборудование, расширить производство, внедрить передовые технологии, увеличить основные фонды предприятия без отвлечения крупных сумм из оборота. По сути, это долгосрочная аренда. И в зависимости от того, предусмотрена ли по договору возможность полного выкупа получателем арендуемого имущества, лизинг делится на оперативный и финансовый.

Оперативный лизинг

подразумевает, что компания передает принадлежащее ей имущество во временное пользование. По истечении оговоренного срока и при условии полной оплаты аренды предмет возвращается собственнику. Отличительная особенность такой разновидности — срок аренды будет меньше срока амортизации арендуемого имущества. То есть компания может сдавать имущество в аренду неоднократно в течение всего срока его амортизации. Еще одна особенность — предмет не ставится на баланс получателя, а значит, все риски и расходы ложатся на банк (как на собственника). Другое отличие оперативного лизинга (которое следует из его названия) — это непродолжительные сроки, на которые арендуется имущество. Если нет необходимости приобретать данное имущество в собственность, а оно нужно лишь для выполнения конкретных работ, то такой вид подходит идеально.

Если же предполагается длительное использование предмета с последующим его выкупом у банка, то речь идет о финансовом лизинге. Финансовый лизинг предусматривает передачу имущества и полное возмещение его стоимости за период действия договора. После выплаты платежей собственность выкупается получателем по остаточной стоимости. То есть предприятие полностью возмещает первоначальную стоимость имущества компании. Отличительная особенность — срок, на который передается имущество во временное пользование, приближается по продолжительности к сроку амортизации имущества. Собственность числится на балансе банка, пока арендуемое собственность не будет полностью выкуплено. Когда это произойдет, имущество перейдет в собственность, на баланс получателю.

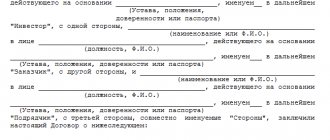

Рисунок 1. «Сравнительная характеристика оперативного и финансового лизинга»

Данные: журнал «Сети и телекоммуникации» При заключении сделки договор подписывают три стороны: поставщик имущества, лизингодатель и получатель. Может быть привлечена и четвертая сторона — страховая компания. Между банком и получателем заключается договор, а между банком и поставщиком — договор купли-продажи. После истечения срока контракта предприятие может (но не обязано) выкупить имущество по остаточной стоимости. В некоторых случаях имущество может бесплатно перейти к получателю после завершения выплат, если это предусмотрено договором.

Рисунок 3. «Схема»

Схема

Участники сделки финансового лизинга

- Получатель

— предприятие, заказывающее у компании покупку предмета, который после окончания срока договора может быть выкуплен по остаточной стоимости. - Банк

— банк или компания, которая по запросу клиента приобретает (за счет собственных или заемных средств) предмет финансового лизинга для последующей сдачи его в аренду с возможностью выкупа в конце срока. - Продавец

— компания, продающая лизинговой компании имущество, которое необходимо для производственной деятельности получателя.

Также могут быть задействованы и иные участники. Например, если покупка предмета осуществляется не из собственных средств компании, а из заемных, то в сделке появляется кредитор (банк, кредитная организация). Также может быть привлечена страховая компания, чтобы застраховать имущественные и иные риски.

Кому выгоден лизинг

Лизинг наиболее выгоден именно юрлицам и вот почему:

— позволяет арендовать любое имущество, требуемое для ведения бизнеса, причем на длительный срок и под щадящие проценты;

— выплаты производятся по удобной для юрлица схеме (можно включать в расходные операции), позволяющий минимизировать налоговую нагрузку;

— по окончанию договора, имущество переходит в собственность.

Особенно выгоден для малого и среднего бизнеса, для которого получение «классического» кредита в банке сопряжено с рядом трудностей.

Важный нюанс: зачастую лизингодатель готов получить первый взнос, только после того, как взятое в лизинг имущество начнет приносить прибыль.

Иными словами, договор лизинга позволяет не только сократить расходы юрлица, но и максимально быстро приобрести требуемое для ведения бизнеса имущество.

Что выгоднее — кредит или лизинг?

В самом общем случае лизинг выгоднее кредита при приобретении автотранспорта, спецтехники, коммерческого транспорта и иного оборудования. В некоторых случаях указывают еще и экономию на налоге на имущество, но эта экономия, на мой взгляд, весьма условна, так как сумму налога на имущество компания, как правило, включает в сумму платежей. Кроме того, сам объект лизинга может быть сразу поставлен на учет заемщика-получателя.

Для наглядности рассмотрим приобретение оборудования в лизинг. Стоимость оборудования — 14 миллионов рублей, срок — 3 года, авансовый платеж получателя — 30% от стоимости оборудования, процентная ставка по кредиту — 19% годовых, срок кредита — 3 года. Стоимость будет зависеть от того, на чьем балансе будет учитываться данное оборудование, получателя или банка.

| Балансодержатель: получатель | Балансодержатель: банк | Кредитные платежи | |

| Ежемесячный платеж | 426 071, 92 | 438 997, 70 | 359 229 |

| Общая сумма платежей с НДС, рублей | 19 540 510, 73 | 20 005 096, 81 | 17 132 244 |

| Удорожание в год, проценты годовых | 13,19% | 14,29% | 19% |

| Сумма НДС к возмещению, рублей | 2 980 755, 87 | 3 051 624, 94 | 2 135 593 |

| Экономия на налоге на прибыль, рублей | 4 689 722, 57 | 4 801 223, 23 | 626 448 |

| Затраты на приобретение с учетом экономии, рублей | 11 870 032, 29 | 12 152 248, 63 | 14 370 203 |

Из данной таблицы видно, что сумма ежемесячных платежей при кредите будет меньше, но итоговая сумма с учетом всех экономий на налоге на прибыль и НДС при лизинге будет значительно меньше.

Как происходит

Обычно лизинговая сделка проходит по следующей стандартной схеме:

1. Лицо, заинтересованное в лизинге имущества, обращается к лизингодателю. Стороны обсуждают нюансы, лизингополучатель заполняет соответствующую заявку, в случае одобрения которой начинается второй этап: этап подписания договоров.

2. Помимо договора между лизингополучателем и лизингодателем, заключается договор с поставщиком, а в случае необходимости и со страховой компанией;

3. Требуемое имущество приобретается лизингодателем и передается клиенту;

4. Если клиент выполняет все условия договора, по его истечению арендованное имущество становится собственностью клиента (если договором не оговорено иное).

Лизинг: функции

На текущий момент лизинг получил широкое распространение. Данные операции осуществляются как на уровне физических лиц и организаций, так и на уровне государств. Основными аспектами таких деловых отношений выступают:

- Финансовый – открывает возможности заказчику (лизингополучателю) применять необходимое имущество в собственных предпринимательских, либо производственных целях без необходимости прямого приобретения и единоразового вложения крупной суммы средств.

- Производственный аспект – предоставляет заказчику лизинга доступ к новейшему оборудованию и технике без необходимости оплачивать ее дорогостоящую покупку. В случае с лизингополучателями, которые связаны с производствами либо отраслями сезонного характера, они имеют возможность пользоваться необходимым оснащением только тогда, когда в нем возникает реальная необходимость.

- Аспект сбыта – лизинговые операции стали двигателям для производителей. Они расширили рынок их сбыта и на тех потребителей, которые ранее не могли позволить себе приобрести их продукцию либо услуги.

Из приведенных пунктов видим, что лизинг является неотъемлемой частью экономики, а функции его являются благоприятным фактором для всех участников операции. Более того, стороны, заключающие между собой договор, автоматически получают право на ряд послаблений со стороны налоговой системы, что дает возможность снизить собственные издержки, при этом достаточно ощутимо.

Достоинства и недостатки лизинга

К преимуществам лизинга можно отнести следующие моменты:

— длительность (до 10 лет), позволяющая комфортно расплатиться с другой стороной договора;

— более низкая процентная ставка;

— можно приобрести подержанное имущество;

— гибкий график платежей: есть возможность продлить или списать стоимость имущества с учетом его физизноса);

— право на возврат НДС с лизинговых платежей (для юрлиц);

— более быстрый срок рассмотрения;

— более лояльное отношения к клиенту (требования гораздо мягче, чем в банке).

Последний пункт особенно выгоден для малого и среднего бизнеса.

Но самое главное преимущество лизинга для лизингополучателя — реальная возможность даже при ограниченных финансах частично или полностью заменить устаревшее имущество предприятия (оборудование или автопарк). А значит не только выйти на новый технологический и конкурентный уровень со всеми вытекающими из этого последствиями в виде роста производства и прибыли, но и планировать свой бизнес на годы вперед.

Список недостатков не такой большой, но он, к сожалению, тоже есть:

— клиент не собственник имущества и не вправе им распоряжаться по своему усмотрению;

— платежи облагаются НДС.

— лизингодатель — собственник имущества до конца срока аренды, со всеми вытекающими последствиями. Так, банкротство лизингодателя грозит клиенту потерей взятого в лизинг имущ-ва.

Предмет лизинга

Объектом лизинга могут быть имущественные комплексы, оборудование, транспортные средства и любые другие неупотребляемые вещи, которые могут использоваться для ведения предпринимательской деятельности. При этом предметом лизинга не могут быть земельные участки и природоохранные территории.

Лизинг оборудования – один из выгодных способов, позволяющий компании без серьезных затрат увеличить производство, построить новые цехи и обновить технологии благодаря покупке технических новинок. Среди основных преимуществ лизинга оборудования можно отметить следующие:

- компания получает возможность развиваться даже при наличии лишь части денег на оборудование;

- платежи распределяются заранее и осуществляются по оговоренному графику;

- лизингополучатель становится владельцем оборудования сразу после подписания контракта и может задействовать его в производстве;

- ежемесячные платежи покрываются прибылью, получаемой от эксплуатации оборудования.

Лизинг автомобилей

Приобрести авто в лизинг может не только юридическое, но и физическое лицо. Это новый вид финансовых сделок для отечественного рынка, однако он быстро прогрессирует благодаря уникальной структуре лизинга. У любого гражданина РФ есть право купить транспортное средство как бы в аренду, но в конце действия контракта он станет его владельцем.

Автомобилист получит право пользоваться транспортным средством сразу же после внесения аванса и первого платежа. Сегодня подобные услуги предлагают не только лизинговые компании, но и банковские учреждения, а также автосалоны.

Основные плюсы автомобильного лизинга:

- Можно купить не только легковой, но и грузовой автомобиль, а также специализированную технику.

- Состояние машины не имеет значения. Можно купить и бывший в употреблении вариант.

- Для совершения сделки нужно предоставить минимальный пакет документов.

- Уровень требований намного ниже, чем при оформлении кредита.

- Срок аренды составляет не более 5 лет, а после окончания срока действия контракта, клиент может стать владельцем автомобиля, выплатив остаточную сумму.

Лизинг недвижимости

Лизинг недвижимости представляет собой что-то среднее между арендой и ипотекой. Суть сделки состоит в том, что лизинговая компания покупает недвижимость, выбранную клиентом, а потом сдает ее в аренду. Клиент же должен каждый месяц платить за использование квартиры на основе лизингового договора.

Ипотечный договор дешевле лизингового соглашения. Преимущество лизинга недвижимости только в надежности сделки для всех участников. При ипотеке для банка всегда остается риск того, что клиент не сможет платить, в результате чего финансовое учреждение будет вынуждено принимать дополнительные меры и нести расходы на отстаивание своих интересов.

Что касается лизинговой компании, то она является собственником жилой площади, поэтому ничего не теряет, даже если клиент окажется неплатежеспособным. Именно поэтому лизингодатель более лоялен к клиентам с не самой лучшей кредитной историей.

Преимущества лизинга для лизингодателя

Выгода лизинга перед обычным кредитом очевидна и другой стороне сделки — лизингодателю. Недаром, лизинговыми сделками, помимо классических лизинговых компаний, занимаются все больше банков. Под такие сделки в них даже создаются специальные отделы. Какие же это выгоды:

— минимизация рисков, так как обеспечением является само взятое в лизинг имущество; в случае банкротства лизингополучателя — лизингодатель обладает первоочередным правом на получение компенсации;

— возможность сэкономить на налогах.

Основные требования лизингодателей

Для одобрения лизинговой сделки, перед заключением контракта сотрудники компании проводят подробный анализ клиента. Получатель должен предоставить определенный список документов, перечень которых может отличаться в зависимости от особенностей имущества и требований лизингодателя. Запрашиваемые документы можно поделить на две группы: юридические и финансовые.

К юридическим документам относятся устав и учредительные документы компании, свидетельство о регистрации, о постановке на учет в налоговой службе, решения о назначении руководителей и протокол о заключении лизинговой сделки.

Кроме того, лизингодатель имеет право запросить выписки из ЕГРЮЛ, копии паспортов руководителей и учредителей, лицензии на определенный вид деятельности и т. д. Юридические документы подаются для того, чтобы лизингодатель мог получить основные сведения о получателе и его правовом статусе, а также о наличии ограничений по заключению сделок.

Финансовые документы включают в себя бухгалтерские отчеты, информацию о расчетных счетах и оборотах за определенный промежуток времени. В качестве дополнительных документов может запрашиваться информация о дебиторской задолженности, аудиторские заключения и информация об основных контрагентах.

Основная цель изучения финансовых документов получателя состоит в оценке платежеспособности компании.

Для того чтобы приобрести имущество в лизинг, следует также предоставить заявку по специальной форме, в которой будет отражаться информация об имуществе, поставщиках, а также основные данные о деятельности получателя.

Каждый лизингодатель имеет свою специфику: для того чтобы проанализировать потенциального клиента, представители компании могут запрашивать самые разные документы и расшифровки.

Что такое лизинг

Определение договора дает ст. 665 Гражданского кодекса.

Схема финансовой аренды для бизнеса

- Арендатор дает указание арендодателю, какой купить автомобиль.

- Арендодатель покупает транспорт.

- Затем за плату предоставляет транспортное средство в пользование арендатору.

ГК дает право сторонам дополнять соглашение любыми условиями.

Итак, лизинг – это возмездное пользование транспортом в течение длительного периода времени. После окончания договора арендатор покупает автомобиль.

Важно! Стороны могут установить, что арендодатель сам выбирает продавца, у которого приобрести транспорт.

Лизинговую организацию выбирают как посредника для сделки продавец-покупатель.

Рекомендации по выбору лизинговой компании

При выборе компании важно обратить внимание на несколько вещей. Прежде всего, это начальная стоимость товара — чем меньше, тем лучше. Эксплуатационные расходы оцениваются перед арендой имущества. В некоторых случаях они оказываются велики, поэтому логично выбрать компанию, предоставляющую лизинг с набором услуг. Важным параметром является ликвидационная стоимость, благодаря которой можно вернуть часть потраченных средств в конце срока действия договора. Рассчитывается эмпирическим путем после изучения рынка продаж выбранной категории товара бывшего в употреблении.

Различные лизинговые организации вносят в соглашение дополнительные услуги, оплачиваемые арендатором. Их количество и стоимость различаются. Соглашаться на дополнительные услуги следует в том случае, если арендатор не в состоянии обеспечить нормальную эксплуатацию объекта лизинга самостоятельно. Обращать внимание нужно и на условия договора, помеченные звездочками и имеющие сноски. Всегда нужно помнить о преимуществах и недостатках лизинга, иногда получить кредит проще и выгоднее. В частности, это касается случаев, когда предложение банка предполагает отсутствие первоначального взноса или справки о доходах.

Простыми словами.

Вопрос: «Лизинг что это такое простыми словами?»

Лизинг — это когда вы (компания лизингополучатель) обращаетесь в лизинговую компанию (лизингодатель). Договариваетесь, что вы возьмёте у них оборудование, или другое имущество в аренду, на таких-то условиях. Компания-лизингодатель, покупает требуемое вами оборудование у третьей компании (продавца), и передает его вам в аренду. Эта операция, позволит получить вашей компании налоговые преимущества, и использовать необходимое оборудование и имущество не приобретая его в собственность.

Какие недостатки имеет договоренность о лизинге

Сделка имеет риск. Опасность наступает, когда финансовое положение организации ухудшится и теряется возможность вносить платежи. Тогда имущество изымается, а расходы, связанные с исполнением сделки, никто не возместит.

Также арендатор отвечает за сохранность имущества. Если автомобилю будут нанесены повреждения, обязанность по возмещению ложится на плечи арендатора.

Стороны вправе дополнить контракт другими условиями выполнения договоренности.

Вот четыре причины, почему лизинг автомобилей не всегда выгоден

Несмотря, что лизинг автомобилей для физических лиц в нашей стране не так распространен, как то же автокредитование, рост таких лизинговых договоров на покупку автотранспортных средств постепенно растет. Мы, уважаемые читатели, ранее уже рассказывали о выгодных новых программах лизинга, которые появились на Российском рынке. Но, к нашему сожалению, этот лизинг не всегда имеет преимущество перед автокредитованием.

В последние годы многие автомобильные дилеры частенько стали предлагать нам приобрести автомобиль не с помощью банковского кредита, а по программе лизинга для физических лиц. Согласно условиям этого лизинга, любой желающий может купить себе новый автомобиль за минимальный первоначальный взнос и за низкие ежемесячные платежи по договору.

На первый взгляд может казаться, что такой лизинг действительно имеет преимущество перед автокредитованием. Но не все друзья так просто. На самом деле и по факту такой лизинг не совсем уж беспроигрышный способ покупки автомашины. Таким образом, прежде чем бежать в банкомат и снимать наличность на первоначальную оплату 10 — 20% взноса за автомобиль, прочитайте изначально нашу подборку материала которая расскажет вам о том, что приобретение автомашины в лизинг в наше время не самое лучшее решение, что идеально подходит нашим автомобилистам.