Как заполнить платежное поручение по пеням в 2020 году

Пропустив срок уплаты налога, компании придется уплачивать пени. Для этого потребуется составить платежное поручение по пеням в 2020 году. Образец, который мы привели для вас, поможет сделать это правильно. Прежде чем составлять платежное поручение по пеням в 2020 году, образец которого представлен ниже, организация должна определить размер пеней.

Информация о файле Если недоимка возникла до 1 октября 2020 года сумму пеней можно вычислить по формуле: СП = Н х Кд х 1/300 х СР, где СП – сумма пеней; Н – сумма неуплаченного вовремя налога; Кд – количество дней просрочки; СР – ставка рефинансирования, действующая в период просрочки. При этом количество дней просрочки считается со дня, следующего за днем, когда налог следовало перечислить в бюджет. И заканчивается днем фактической уплаты недоимки.

Если недоимка возникла после 1 октября 2020 года и позднее, в частности, в 2020 году, то за первые 30 дней просрочки пени считаются по выше приведенной формуле. А за последующие (31-й день и далее) вместо коэффициента 1/300 берется повышенный — 1/150. Например, компания 6 февраля выплатила зарплату за январь 2017 года. А НДФЛ с нее в размере 25 800 руб. уплатила в бюджет только 27 февраля.

Просрочка составляет 20 дней. Так как перечислить налог в бюджет надо было на следующий день после выплаты зарплаты (п. 6 ст. 226 НК РФ). Ставка рефинансирования в эти дни была 10%.

Таким образом, размер пеней составит 172 руб. (25 800 руб. х 20 дн. х 1/300 х 10%). Посмотрите, какие грозят компании.

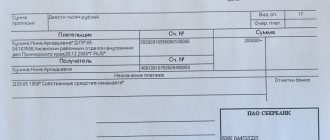

Чтобы заполнить платежное поручение по пеням в 2020 году, некоторые реквизиты можно взять из платежки на уплату налога.

Одинаковыми будут следующие данные:

- банковские реквизиты организации (поля 10, 9, 11 и 12);

- очередность платежа (поле 21);

- ОКТМО (поле 105).

- наименование организации, ее ИНН и КПП (поля 8, 60 и 102);

- наименование получателя, его ИНН и КПП (поля 16, 61 и 103);

- статус плательщика (поле 101);

- банковские реквизиты получателя (поля 13, 14, 15 и 17);

Теперь расскажем о тех реквизитах, которые отличаются. КБК (поле 104). КБК для налога и КБК для пеней по этому налогу схожи.

Различается только код подвида дохода (14 – 17 разряды КБК). Для налога это 1000, а для пеней – 2100. Например, КБК для уплаты НДФЛ налоговым агентом – 182 10100 110, а КБК для уплаты пеней по НДФЛ – 182 10100 110. Основание платежа (поле 106). Уплачивая налог, фирма поставит в этом поле ТП.

При уплате пеней в нем будет одно из следующих значений:

- АП – при уплате пеней по акту проверки.

- ТР – при уплате пеней по требованию ИФНС;

- ЗД – при добровольной уплате пеней;

Налоговый период (поле 107).

Уплачивая пени по собственной воле (основание ЗД), в поле 107 указывается 0. Аналогично следует поступить, если пени погашаются по акту проверки (основание АП). Если же перечисляются пени за какой-то конкретный период, то его следует отразить в поле 107.

Так, при уплате пеней за январь 2020 года в поле 107 надо поставить МС.01.2018.

Как заполнить платежное поручение на штрафы (нюансы)?

> > > 27 августа 2020 Все материалы сюжета Как заполнить платежное поручение на штрафы?

С этим вопросом время от времени сталкивается любой бухгалтер. Составление такого документа имеет свои нюансы. Как правильно оформить платежку на уплату штрафа?

В чем особенности заполненияплатежки на перечисление санкций по страхвзносам? Где найти образец заполнения платежки для налоговой?

С ответами на эти и другие вопросы будем разбираться в материале далее. Вам помогут документы и бланки: Узнать, как правильно заполнить платежку на уплату штрафа, можно из нашей видеоинструкции: Основным нормативным документом, определяющим порядок заполнения платежек, является приказ Минфина РФ от 12.11.2013 № 107н (приложение 2). Остановимся на основных моментах.

- В реквизите 104 указывается КБК (20-значный код бюджетной классификации), который можно узнать из приложения 6 к приказу Минфина от 01.07.2013 № 65н (нужно выбирать коды, которые начинаются на 182). Следует учесть, что, согласно абз. 7 п. 4 разд. II этого же приказа, для штрафов используется код подвида доходов 3000 (14–17 цифры кода).

Например, КБК:

- штрафу, связанному с НДФЛ: 182 1 0100 110.

- штрафу, связанному с налогом на прибыль, зачисляемому в региональный бюджет: 182 1 0100 110;

- по штрафу, связанному с налогом на прибыль, зачисляемому в федеральный бюджет: 182 1 0100 110;

КБК для уплаты штрафов по всем видам налогов смотрите в от КонсультантПлюс.

Помните, что КБК по недоимке, пеням и штрафам по одному и тому же налогу разные, значит, нужно оформлять отдельные платежки для их оплаты. С размерами штрафов можно ознакомиться в статье .

- В реквизите 108 указывается номер требования, символ № ставить не нужно.

- В реквизите «Код» указывается уникальный идентификатор начисления (УИН); он должен содержаться в требовании налоговой, которое она выставила для уплаты штрафов. Если этого кода нет, то проставляется 0.

- Реквизит 110 с 01.01.2015 не заполняется (это связано с тем, что п. 11 приказа № 107н был отменен приказом Минфина № 126н от 30.10.2014).

- Показатель 109 содержит дату документа, номер которого отражен в реквизите 108, в формате «ДД.ММ.ГГГГ».

- Реквизит 106 — значение основания платежа — 2 буквы. В случае уплаты штрафа используются буквы ТР (что означает требование, когда налоговая выставила этот документ по ст. 69, 101.3 НК РФ).

- Реквизит 107 (налоговый период) имеет значение 0.

- В реквизите 105 заполняется ОКТМО — код территории муниципального образования, на которой собираются средства от уплаты штрафов.

ВАЖНО!

- Реквизит «Назначение платежа» должен содержать следующую информацию: вид платежа и его основание.

- Реквизит «Очередность платежа» — 5.

КБК УСН

Актуально на 2016-2017 года. В 2020 году КБК не меняли.

| Платеж | КБК для налога | КБК для пени | КБК для штрафа |

| Единый налог при упрощенке с доходов | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Единый налог при упрощенке с разницы между доходами и расходами | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Минимальный налог при упрощенке(за 2020 год этот КБК не применяют и платят на КБК при упрощенке с разницы между доходами и расходами) | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

Платежное поручение по пеням в 2020 году

Автор статьиВиктория Ананьина 3 минуты на чтение3 903 просмотровСодержание Зачастую в работе бухгалтера могут возникнуть ошибки или неточности.

При составлении или воспроизведении платежного поручения на бумаге заполнять код можно на 2 и более строках.

Случаи бывают разные, и не всегда удается урегулировать вопрос без оплаты пеней.

Платежное поручение по пеням и штрафам составляется тогда, когда организации пришло постановление через личный кабинет налогоплательщика с требованием ее заплатить. Или же само предприятие произвело сверку с инспекцией и вычислило, что должно оплатить пеню по какой-либо причине.В экономическом мире применяется три понятия задолженности, а именно: пеня, неустойка и штраф.Попробуем разобраться в их отличиях.

(нажмите для раскрытия)ПеняНеустойкаШтрафПо факту пеня, это та же неустойка, только больше применимая налоговыми органами и начисляется также за каждый день просрочки в процентом соотношении по формуле.Неустойка применяется для погашения долга одним юридическим лицом перед другим, является наиболее распространенным методом решения споров и предусматривается тогда, когда заключается договор между контрагентами.

Рассчитывается либо в процентом соотношении или указывается конкретная сумма. Собственно неустойка или неустойка в узком смысле установлена, как правило, за длящееся нарушение, исчисляется в процентном отношении к сумме неисполненного обязательства или в твердой денежной сумме;Штраф же платится единоразово и должен быть изначально оговорен в договоре.

Штраф взыскивается за разовое или длящееся нарушение в твердой денежной сумме или в процентном отношении к сумме неисполненного обязательстваНеустойку, как правило, платит один контрагент другому.

Пеня применяется, как правило, при задолженностях предприятий, как мера наказания за просрочку по денежным обязательствам. Является разновидностью неустойки и платится за каждый день просрочки.Согласно налогового законодательства пени начисляются за просрочки в уплате налогов, а также авансовых платежей по ним. В случае, если предприятие вовремя не перечислит пеню, его счет может оказаться заблокирован.

Поскольку на уплату пени дается определенный срок, указанный в требовании налоговой и в случае его нарушения, уже в банк уходит уведомление о наложении блокировки на счет и списании нужной суммы.Важно! Если у вашей организации несколько счетов, то один банк исполняет требование налоговой.

Начисление пени на УСН

Налоговым периодом на УСН считается год, однако предприниматели должны совершать авансовые платежи ежеквартально. Делается это до 25 числа месяца, которым начинается очередной квартал. Уплата итогового годового платежа обязательна до 30 апреля.

За нарушение сроков налоговых выплат предусмотрены пени и штрафы. При просрочке уплаты аванса либо самого налога каждый день начисляется пеня, составляющая 1/300 ставки рефинансирования Центробанка.

За невыплату авансов штрафные санкции не налагаются. Но при просроченной выплате годового налога будет начислен штраф в 20% от суммы неуплаты.

Важно! Если налоговикам удастся доказать, что просрочка была умышленной, штраф вырастет до 40%.

Пени начисляются не только при задержке платежей, но и в результате неправильного расчета авансов либо самого налога. Недоимку могут выявить представители налогового ведомства, изучив декларацию по УСН. Тогда плательщику будет направлено требование выплаты долга и пеней, а при необходимости — подать уточненную декларацию.

ИП, которые применяют УСН и ведут бухучет, должны делать проводку операций по начислению пеней и налоговому доначислению. В бухгалтерскую справку вносится расчет пеней. Сумму проводят так:

- ДТ 99 Кт 68 «УСН — начисление определенной суммы в виде пеней на задолженность по налогу. Дата проводки соответствует дате требования налоговиков либо указанной в бухсправке.

- ДТ 68 «УСН» Кт 51 — перечисление суммы пеней в бюджет.

Пени не сокращают базу по налогообложению на УСН.

Упрощенку разрешается сочетать с ЕНВД и патентной системой. В таких ситуациях по каждому режиму ведется различный учет для отдельного расчета налогов. Применять УСН одновременно с общим режимом ОСНО нельзя.

Считается, что налог заплачен с просрочкой, если до конца последнего дня уплаты сбора предприниматель не сформировал платежное поручение на перевод средств через банковскую кассу либо свой расчетный счет. Пени исчисляются вплоть до дня полного погашения недоимки.

Платежное поручение по пеням в 2020 — 2020 годах — образец

> > > 22 августа 2020 Все материалы сюжета Платежное поручение по пеням нужно оформить в случае, если срок уплаты обязательных платежей (налогов, сборов, взносов) просрочен. В данной статье мы расскажем об особенностях оформления платежки на уплату пени и приведем ее образец.

Вам помогут документы и бланки: Мы подготовили для вас видеоинструкцию по заполнению платежки на уплату пеней.

Прежде всего, напомним, что посредством пеней обеспечивается своевременность уплаты обязательных платежей. В то же время пеня — это не санкция, а обеспечительная мера.

Подробнее о пенях по налогам читайте в этой . Рассчитать пени можно с помощью . У платежного поручения на пени есть как сходства с платежкой по основному платежу (в нем ставят тот же статус плательщика, указывают те же реквизиты получателя, того же администратора доходов), так и различия. На последних остановимся подробнее.

Итак, отличие 1-е — КБК (поле 104). Для пеней по налогам всегда есть свой код бюджетной классификации, в 14–17-м разрядах которого указывается код подвида дохода — 2100. С этим кодом связано существенное изменение в заполнении платежных поручений: с 2015 года мы больше не заполняем поле 110 «Тип платежа».

Рекомендуем прочесть: Как часто надо платить налог с упрощенки

Ранее при уплате пеней в нем проставляли шифр пеней ПЕ. Теперь мы оставляем это поле пустым, а то, что это именно пени, можно понять как раз из КБК. ВНИМАНИЕ! С 2020 года порядок определения КБК регулирует новый НПА — приказ Минфина от 08.06.2018 № 132н.

Приказ от 01.07.2013 № 65н утратил силу. Но на общем порядке присвоения КБК пеням это не отразится. 2-е отличие платежки по пеням — основание платежа (поле 106).

По текущим платежам мы ставим здесь ТП. По пеням же возможны следующие варианты:

- Мы самостоятельно посчитали пени и платим их добровольно. В этом случае основание платежа, скорее всего, будет иметь код ЗД, то есть добровольное погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам при отсутствии требования ИФНС, ведь пени мы, как правило, перечисляем не за текущий период, а за прошлые. Уплата пеней по требованию ИФНС. В этом случае основание платежа будет иметь вид ТР. Перечисление пеней на основании акта проверки. Это основание платежа АП.

Все три вышеприведенных случая подробно рассмотрены в от КонсультантПлюс. К каждому из них приведены образцы заполнения платежки.

Подробнее о реквизитах платежки читайте в этой . В зависимости от того, что послужило основанием для платежа, будет различаться и заполнение этого поля: При добровольной уплате пеней (основание ЗД) здесь будет стоять 0, ведь пени не имеют периодичности уплаты, которая присуща текущим платежам. Если вы перечисляете пени за какой-то 1 конкретный период (месяц, квартал), стоит указать его, например, МС.08.2020 — пени за август 2020 года.

При уплате по требованию налоговиков (основание ТР) — срок, указанный в требовании. При погашении пеней согласно

Образец платежного документа и его особенности для пеней по некоторым налогам

Ниже рассмотрим некоторые моменты, которые следует учитывать при уплате пеней по определенным налогам.

Пени по НДФЛ

Образец платежки 2020 года на пени по НДФЛ, приведенный нами, создан для наиболее частого вида этих платежей — по пеням, уплачиваемым налоговым агентом добровольно. Напомним, что добровольная уплата пеней, сопровождающая доплату налога при уточнении ранее поданной отчетности, освобождает налогового агента от штрафа за неперечисление налоговых сумм в срок, если такая ошибка выявлена налоговым агентом до ее обнаружения налоговым органом (п. 2 ст. 123 НК РФ).

При формировании образца платежного поручения 2020 года на пени по НДФЛ, уплачиваемые в ответ на документ, выставленный ИФНС, придется выбрать иную очередность платежа, использовать другие шифры основания для уплаты и обязательно заполнить поля 107–109.

Также в образце платежки 2020 года на пени по НДФЛ помимо КБК, выбранного исходя из того, кто именно уплачивает налог, нужно обратить внимание на шифр в поле 101 в правом верхнем углу документа, где отражается статус составителя. В отношении НДФЛ он может быть таким:

- 02 — для налоговых агентов (организаций и частнопрактикующих лиц), уплачивающих удержанный у физлиц налог;

- 09, 10, 11, 12 — для соответственно ИП, нотариусов, адвокатов, самозанятых лиц;

- 13 — для обычных физлиц — плательщиков налога с задекларированных ими доходов.

Код 01, характеризующий плательщика-юрлицо в отношении налогов, перечисляемых им за себя, в платежке на пени по НДФЛ не применяется.

Пени по НДС

При оформлении в 2020 году платежного поручения на пени по НДС, напротив, код составителя 01 будет использоваться юрлицами существенно чаще, чем код 02, характеризующий налогового агента. ИП, работающие с НДС, будут ставить код 09, и использовать его они будут чаще, чем код налогового агента.

В остальном же оформление платежки на пени по НДС не будет отличаться от документа, создаваемого для пеней по НДФЛ.

Образец платежного поручения при применении УСН

Агафонова Полина Автор PPT.RU 15 апреля 2020 Образец платежного поручения при УСН — это документ, подтверждающий уплату налога организациями и ИП, применяющими специальный налоговый режим УСН, который предусматривает уплату трех авансовых платежей в течение года и уплату налога по его окончании.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО Налогоплательщики с объектом «доходы минус расходы» по окончании года делают расчет минимального налога и сравнивают его с суммой налога в связи с УСН, рассчитанной по ставке, действующей в регионе.

Большая из двух полученных сумм уплачивается в бюджет.

Важное изменение: с 2020 года минимальный налог уплачивается не на отдельный КБК, как ранее, а на КБК для УСН «доходы минус расходы». Если производится оплата УСН за 2020 год, платежное поручение может содержать всего два значения КБК в зависимости от выбранного объекта налогообложения. Начислять и уплачивать УСН с объектом «доходы минус расходы» и минимальный налог следует по следующим КБК:

- 18210501021011000110 — налог;

- 18210501021013000110 — штрафы.

- 18210501021012100110 — пени;

- 18210501021012200110 — проценты;

Начислять и уплачивать УСН с объектом «доходы» следует по следующим КБК:

- 18210501011012200110 — проценты;

- 18210501011013000110 — штрафы.

- 18210501011011000110 — налог;

- 18210501011012100110 — пени;

Образец платежки УСН «доходы минус расходы» 2020 содержит реквизиты, которые применимы как для уплаты налога в связи с УСН, так и для оплаты минимального налога, рассчитанного по ставке 1% от годового дохода.

Различие будет только в назначении платежа. При уплате налога в связи с УСН в назначении платежа пишем:

«Налог в связи с применением УСН за 1 квартал 2020 года»

.

При уплате минимального платежа в назначении платежа уместен следующий текст: «Минимальный налог за 2020 год».

Минимальный налог рассчитывается по итогам года, по итогам квартала уплачиваются авансовые платежи по УСН.

Период Крайний срок 2020 год 01.04.2020 — юрлица, 30.04.2020 — ИП I кв. 2020 25.04.2020 1-е полугодние 2020 25.07.2020 9 месяцев 2020 25.10.2020 2020 год 30.04.2020 При заполнении платежного поручения на уплату налога в связи с УСН организации и ИП используют одинаковые налоговые реквизиты за исключением двух полей:

- поле 101 «Статус плательщика», в котором организация ставит код 01, а ИП — 09.

- поле «Плательщик», в котором организация указывает свое наименование, а ИП — наименование плюс адрес регистрации;

Поскольку минимальный налог уплачивается только по итогам года, то в поле 107 всегда должно стоять значение КВ.04.2018; для авансовых платежей используйте значение того квартала, за который осуществляется платеж.

Образец платежки УСН «доходы» 2020 содержит одинаковые значения полей с 104 по 110 как для организаций, так и для ИП. Приказ Минфина РФ от 12.11.2013 № 107н определяет обязательные реквизиты для уплаты налогов и страховых взносов:

Образец платежки

С 2020 года налоговые взносы можно уточнить если было правильное название банка и верный счет получателя. Остальные взносы необходимо возвращать и оплачивать заново.(подп. 4 п. 4 ст. 45 НК РФ).

С 2020 года заплатить налоги за ИП, организацию или физ.лица может кто-то другой. Тогда реквизиты будут следующими: «ИНН» плательщика – ИНН того, за которого погашают налог; «КПП» плательщика – КПП того, за которого перечисляют налог; «Плательщик» – информацию о плательщике, который осуществляет платеж; «Назначение платежа» – ИНН и КПП плательщика, за которого платят, и того, кто платит; «Статус плательщика» – статус того лица, чья обязанность исполняется. Это 01 для организаций и 09 – для ИП.

С 6 февраля 2020 года в налоговых платежных поручениях организации Москвы и МО должны будут ставить новые реквизиты банка, в поле «Банк плательщика» нужно ставить «ГУ Банка России по ЦФО» и указывать БИК «044525000» .

Налоги, в отличии от взносов начисляют и платят с округлением до целых рублей.

Назначение платежа: Авансовый платёж по налогу УСН 2020 г.

Статус плательщика: Статус плательщика: 01 — для организаций / 09 — для ИП(если уплата своих налогов).

ИНН, КПП и ОКТМО не должны начинаться с нуля.

В поле 109(дата, ниже «резервного поля», справа) вписывают дату декларации, по которой платят налог. Но при УСН и всех фондах(ПФР, ФСС, ФОМС) ставят 0.

Рис. .

С 2020 года заплатить налоги за ИП, организацию или физ.лица может кто-то другой. Тогда реквизиты будут следующими: «ИНН» плательщика – ИНН того, за которого погашают налог; «КПП» плательщика – КПП того, за которого перечисляют налог; «Плательщик» – информацию о плательщике, который осуществляет платеж; «Назначение платежа» – ИНН и КПП плательщика, за которого платят, и того, кто платит; «Статус плательщика» – статус того лица, чья обязанность исполняется. Это 01 для организаций и 09 – для ИП.

Рис.Образец заполнения платежного поручения на уплату Налога на прибыль в Бизнес Пак.

Заполнение платежного поручения по пеням

Для уменьшения количества фотографий с образцами заполнения платежек по УСН для ИП, мы разделили их на два разных блока. На данной странице находятся примеры заполнения платежных поручения для предпринимателей с объектом налогообложения доходы, когда налог уплачивается по ставке 6%.

В раздельно показано, как правильно заполнить платежку на налог, пени и штраф по упрощенной системе налогообложения. Там, где в этом есть необходимость, добавлена таблица с показателями основных реквизитов бланка в разных вариантах уплаты. Обратите внимание на заполнение поля «Налоговый период».

По налоговым периодом является год, а расчетными периодами первый квартал, полугодие и 9 месяцев, соответственно.

Однако в реквизите «107» указывается не сам налоговый или расчетный период, а периодичность платежей, то есть как часто и регулярно налогоплательщик обязан их платить по законодательству о налогах и сборах.

Для налога УСН этот показатель является кварталом, или конкретной датой. За каждый квартал авансовый платеж перечисляется не позже 25 числа месяца, следующего за расчетным кварталом. Поэтому в ячейке № 107 указываем тот квартал, за который уплачиваем налог.

Не ошибитесь с КБК. В таблице он указан правильно. Заполнение основных реквизитов бланка поручения по УСН № поля Наименование реквизита Содержание реквизита 101 Статус плательщика 09 18 Вид операции 01 21 Очередность платежа 5 22 Код 0 104 18210501011011000110 105 ОКТМО 106 Основание платежа ТП 107 Налоговый период КВ.01.2014; КВ.02.2014; КВ.03.2014; КВ.04.2014 108 Номер документа 0 109 Дата документа 0 (если уплачиваются авансовые платежи за 1кв., 2кв., 3кв.) ДД.ММ.ГГГГ — дата подписания декларации (платеж за 4 кв.) 110 Тип платежа 0 Образец платежного поручения по 2014 для ИП за полугодие в или Excel Если вы перечисляете задолженность по налогу, которую обнаружили самостоятельно, следует обратить внимание на следующие моменты. По , в показателе налогового периода следует указать тот , за который осуществляется уплата или доплата .

Однако, в целях уменьшения суммы пени за просроченный платеж прошлых лет, не нужно указывать в этом поле квартал. Ставьте в реквизите «107» значение года, в декларацию которого вы внесли изменения.

Если недоплатили авансовые платежи , тогда пишем квартал.

Смотрим таблицу. Заполнение основных реквизитов по задолженности УСН доходы № поля Наименование реквизита Содержание реквизита 101 Статус плательщика 09 18 Вид операции 01 21 Очередность платежа 5 22 Код 0 104 Код бюджетной классификации (КБК) 18210501011011000110 105 ОКТМО Код ОКТМО , в котором зарегистрирован ИП по месту жительства (пребывания) 106 Основание платежа ЗД 107 Налоговый период 108 Номер документа 0 109 Дата документа 0 110 Тип платежа 0 (с 28 марта 2020 г. значение реквизита 110 не указывается)

задолженности по налогу УСН доходы образец заполнения платежки 2014 для

Платежи, производимые по УСН в 2019 году

Согласно действующим требованиям НК РФ, плательщики налога УСН «доходы минус расходы» осуществляют следующие платежи:

- ежеквартальная уплата авансов по налогу (не позже 25 числа по окончании отчетного периода);

- уплата налога по результатам года – сумма, исчисленная по итогам года, за вычетом уплаченных авансов;

- или уплата минимального налога (1% от суммы доходов за год) — перечисляется в случае, если годовая сумма налога составила менее 1% от выручки «упрощенца».

Налог за год (или минимальный налог) необходимо перечислить в срок не позже 31 марта – организациям, 30 апреля – ИП.

Образец платежки при УСН «доходы» за 2020 год

УСН: Доходы Раскрыть список рубрик Подпишитесь на специальную бесплатную еженедельную рассылку, чтобы быть в курсе всех изменений в бухгалтерском учете: Присоединяйтесь к нам в соц. сетях: НДС, страховые взносы, УСН 6%, УСН 15%, ЕНВД, НДФЛ, пени Отправляем письма с главными обсуждениями недели > > > 23 сентября 2020 Все материалы сюжета Платежка УСН — доходы за 2020 год — образец документа для уплаты единого налога при упрощенке будет представлен в нашей статье.

Рассмотрим правила оформления платежки и расскажем про сроки уплаты. Вам помогут документы и бланки: В соответствии с п. 7 ст. 346.21 НК РФ оплата авансовых платежей по УСН производится до 25-го числа месяца, следующего за отчетным периодом.

Уплата же окончательного упрощенного налога должна производиться в следующем после отчетного году: организациями до 31 марта, ИП — до 30 апреля. При совпадении с общевыходными днями срок подлежит переносу на ближайший более поздний рабочий день.

Основные реквизиты платежного документа должны содержать следующую информацию:

- данные о территориальной принадлежности плательщика;

- данные, идентифицирующие налог, вид, тип, очередность платежа;

- общую информацию о платеже: дату, номер документа, а также назначение платежа.

- данные о плательщике и получателе: их наименование, ИНН, КПП, сведения о банках;

Таким образом, заполняя платежное поручение, необходимо указать следующее:

- Наименование местного органа федерального казначейства: УФК.

- Номер счета: номера счетов ФНС и плательщика.

- Получатель платежа: налоговый орган.

- ИНН/КПП: соответствующие номер и код налогового органа.

- БИК: БИК банков получателя и плательщика.

Где взять реквизиты ФНС для заполнения платежки на уплату налогов см.

.

- Очередность платежа: 5.

- Налоговый период: квартал для авансовых платежей (КВ.01.2019; КВ.02.2020 и т. д.) или календарный год (ГД.00.2018).

- Код УИП: 0 (при уплате налога) или код, указанный в требовании (при уплате задолженности на основании требования налогового органа).

- КБК: 182 1 0500 110.

- ОКТМО: код территориальной принадлежности организации или ИП.

- Наименование, ИНН/КПП налогоплательщика: указываются соответствующие реквизиты организации.

- Статус налогоплательщика: юрлица — 01, ИП — 09.

- Дата документа: 0 (для авансовых платежей и для уплаты задолженности) и 31.03.2019/30.04.2020 (для уплаты годовой суммы налога).

- Для ИП: Ф. И. О, адрес места жительства.

- Основание платежа: ТП (по текущим платежам), ЗД (по задолженности), ТР (по уплате по требованию).

- Вид операции: 01.

- Назначение платежа: налог за 2020 год или авансовый платеж за 1 квартал, 2 квартал, 3 квартал 2020 года.

Подробнее о КБК, применяемых при УСН, читайте в статье . Налог за 2020 год —

Доход минус расходы ↑

При заполнении поручения предприятием на упрощенке с объектом «доходы, что уменьшены на расходы», будет отличаться информация в пункте для отражения назначения платежа.

Так, к примеру, нужно написать: налог, что взимается с плательщика налогов, который выбрал объектом «доходы минус расходы» за 2 квартал 2020 года.

В остальном стоит ориентироваться на общие правила оформления платежного поручения.

Новые правила заполнения

Если необходимо уплатить налог или взнос, стоит использовать бланк платежного поручения.

При оформлении следует использовать форму, номер и наименования пунктов, которые указаны в приложении 3 к документу, что утвержден ЦБ РФ от 19.06.12 г. «383-П».

Здесь же содержится список всех необходимых реквизитов (приложение 1). Ориентироваться следует на правила, что утверждены Приказом Минфина РФ от 12.11.13 г. № 107н.

Такие особенности стоит учитывать всем плательщикам налогов и сборов, которые перечисляют средства в бюджет.

В соответствии с новым законом, в поручении указывают:

| Код | |

| 104 | КБК |

| 105 | Код ОТКМО (ранее использовался ОКАТО), который состоит из 8 цифр для муниципального образования, из 11 – для населенного пункта. Существует таблица, в которой вписаны старые ОКАТО. В кодах совпадают первые 2 цифры |

| 106 – 109 | Вписывают данные в соответствии правилами заполнения пунктов 104 – 110 |

| 110 | Теперь не нужно заполнять, т.к. производится перечисление налога |

Раньше вписывали в пункте для отражения статуса 01, 08, 14. Теперь же указывают только 08. Изменился показатель строки 21 – вписывают 5 вместо 3 (ст. 855 ГК).

Это необходимо для банковского учреждения, чтобы провести платеж. В пункте 24 указывают дополнительную информацию, которая связана с оплатой средств в бюджет.

Так, при уплате страхового взноса можно вписать краткое название ФФС, ФФОМС. При перечислении налога стоит указать его название и периоды, за которые вносятся средства.

Как рассчитать УСН 6% смотрите в статье: расчет УСН.

Пример учета минимального налога при УСН Доходы минус расходы, .

Количество используемых знаков – максимум 210 (в соответствии с приложением 11 Положение ЦБ Российской Федерации от 19.06.12 г. № 383-П).

Пункт 22 должен содержать информацию о идентификаторе УИН. Пишут просто 0 в том случае, если оплата производится лично плательщиком, а не по требованиям (Письмо ФСС России от 21.02.2014 г. № 17-03-11/14–2337)

При заполнении личных данных стоит использовать символ «//», который будет отделять ФИО, адрес и т. д. В строках 8 и 16 число знаков не должно превысить 160 (письмо ПФР № АД-03-26/19355 от 05 декабря 2013 г.).

Платежное Поручение По Усн Доходы Ооо В 2020 Году Образец

- общую информацию о платеже: дату, номер документа, а также назначение платежа.

- данные о территориальной принадлежности плательщика;

- данные о плательщике и получателе: их наименование, ИНН, КПП, сведения о банках;

- данные, идентифицирующие налог, вид, тип, очередность платежа;

Ранее при уплате пеней в нем проставляли шифр пеней ПЕ.

Теперь мы оставляем это поле пустым, а то, что это именно пени, можно понять как раз из КБК.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен В 2020 году правила заполнения поручений на оплату пеней не изменены.Субъекты совершающие финансовые операции по упрощенной концепции, обязаны предоставить заполненную декларацию по завершению текущего семестра. В декабре необходимо сделать перерасчет всех платежей и уплатить окончательную сумму налога, учитывая все предшествующие авансовые платежи, совершенные за весь отчетный период.По регламенту НК РФ ст. 346.21 п. 7, последний срок выплаты заключительных взносов для предпринимательских деятелей и коммерческих компаний, совершенно различны.

Рекомендуем прочесть: Знак проезда нет тупик

В первом случае итоговый налог по УСН выплачивается до 30 апреля, а во втором — до 31 марта.

Иногда можно продлить эти сроки: если они попали на общий выходной. К примеру, этот фактор учтен в 2020 году, поэтому даты были перенесены до 03.05 для ИП, а для фирм до 02.04.2018 года.

- Берётся вся сумма полученного ИП дохода за квартал (полугодье, девять месяцев или год – налоговый период для упрощёнки год, и авансовые платежи рассчитываются нарастающим итогом). Будьте внимательны – доходом не является внесение на счёт ИП своих собственных средств.

- Если вы уже оплачивали авансовые платежи и в текущем году, тогда вычитаете их из получившейся суммы.

- Полученная цифра умножается на шесть процентов. Например, выручка составила 140000 рублей, тогда аванс по УСН равен 140000 х 6% = 8400 рублей.

А теперь то, что может вас порадовать – каждый предприниматель ежегодно оплачивает фиксированный взнос «за себя» в Пенсионный фонд и фонд Медицинского страхования.

Величина его каждый год разная и с 2020 года утверждается правительством. В этом году взнос составляет 32385 рублей. Его можно заплатить весь сразу или разбив частями в течение года, главное, чтоб платёж ушёл до 31 декабря.

Но обычно, взнос дробят на четыре части и оплачивают поквартально. Связано это с тем, что сумма фиксированного платежа, оплаченного в том квартале, за который вы рассчитываете УСН, уменьшает авансовый платёж по налогу. Если у ИП нет наёмного персонала – то вплоть до 100% (в нашем примере это 8400 — (32385 : 4) = 303,75 – сумма которую требуется перечислить по УСН), если есть работники – то до 50%.Итак, отличие 1-е — КБК (поле 104).

Для пеней по налогам всегда есть свой код бюджетной классификации, в 14–17-м разрядах которого указывается код подвида дохода — 2100.

С этим кодом связано существенное изменение в заполнении платежных поручений: с 2020 года мы больше не заполняем поле 110 «Тип платежа».

- Мы самостоятельно посчитали пени и платим их добровольно.

Сроки уплаты УСН «доходы» в 2018-2019 годах

Налог за 2020 год — не позднее:

- для организаций — 01.04.2019 (перенос с воскресенья, 31.03.2019);

- ИП — 30.04.2019.

Авансовые платежи в 2020 году нужно перечислить не позже:

- за 1 квартал — 25.04.2019;

- 2 квартал — 25.07.2019;

- 3 квартал — 25.10.2019.

Налог за 2020 год — не позднее:

- для организаций — 31.03.2020;

- ИП — 30.04.2020.

Принципы заполнения платежного поручения за 2020 год не изменились.

Проверить, готовы ли к сдаче годовой отчетности по УСН-2018, вы можете по нашему чек-листу.

Платежное поручение пени по УСН

Содержание Пропустив срок уплаты налога, компании придется уплачивать пени. Для этого потребуется составить платежное поручение по пеням в 2020 году. Образец, который мы привели для вас, поможет сделать это правильно.Прежде чем составлять платежное поручение по пеням в 2020 году, образец которого представлен ниже, организация должна определить размер пеней.Если недоимка возникла до 1 октября 2020 года сумму пеней можно вычислить по формуле:СП = Н х Кд х 1/300 х СР,где СП – сумма пеней;Н – сумма неуплаченного вовремя налога;Кд – количество дней просрочки;СР – ставка рефинансирования, действующая в период просрочки.При этом количество дней просрочки считается со дня, следующего за днем, когда налог следовало перечислить в бюджет.

И заканчивается днем фактической уплаты недоимки.

Если недоимка возникла после 1 октября 2020 года и позднее, в частности, в 2020 году, то за первые 30 дней просрочки пени считаются по выше приведенной формуле.

А за последующие (31-й день и далее) вместо коэффициента 1/300 берется повышенный — 1/150.

Например, компания 6 февраля выплатила зарплату за январь 2017 года. А НДФЛ с нее в размере 25 800 руб.

уплатила в бюджет только 27 февраля. Просрочка составляет 20 дней. Так как перечислить налог в бюджет надо было на следующий день после выплаты зарплаты (п.

6 ст. 226 НК РФ).Ставка рефинансирования в эти дни была 10%. Таким образом, размер пеней составит 172 руб.

(25 800 руб. х 20 дн. х 1/300 х 10%).Посмотрите, какие штрафы и пени за ошибки в строке 120 формы 6-НДФЛ грозят компании.Чтобы заполнить платежное поручение по пеням в 2020 году, некоторые реквизиты можно взять из платежки на уплату налога. Одинаковыми будут следующие данные:

- ОКТМО (поле 105).

- очередность платежа (поле 21);

- банковские реквизиты организации (поля 10, 9, 11 и 12);

- банковские реквизиты получателя (поля 13, 14, 15 и 17);

- статус плательщика (поле 101);

- наименование получателя, его ИНН и КПП (поля 16, 61 и 103);

- наименование организации, ее ИНН и КПП (поля 8, 60 и 102);

Теперь расскажем о тех реквизитах, которые отличаются.КБК (поле 104).

КБК для налога и КБК для пеней по этому налогу схожи. Различается только код подвида дохода (14 – 17 разряды КБК). Для налога это 1000, а для пеней – 2100.

Например, КБК для уплаты НДФЛ налоговым агентом – 182 101 02010 01 1000 110, а КБК для уплаты пеней по НДФЛ – 182 10100 110.Основание платежа (поле 106). Уплачивая налог, фирма поставит в этом поле ТП. При уплате пеней в нем будет одно из следующих значений:

- АП – при уплате пеней по акту проверки.

- ТР – при уплате пеней по требованию ИФНС;

- ЗД – при добровольной уплате пеней;

Налоговый период (поле 107).

Уплачивая пени по собственной воле (основание ЗД), в поле 107 указывается 0. Аналогично следует поступить, если пени погашаются по акту проверки (основание АП). Если же перечисляются пени за какой-то конкретный период, то его следует отразить в поле 107.

Так, при уплате пеней за январь 2020 года в поле 107 надо поставить МС.01.2018.

Уплата УСН за 2017 год

Налогоплательщики на упрощенной системе должны уплачивать в течение года УСН-налог авансом в конце каждого квартала. А по окончании календарного года, который является налоговым периодом для УСН, должны сделать расчет и уплату окончательной суммы налога с учетом всех уплаченных на протяжении года сумм авансов.

При этом российское законодательство предусматривает различный крайний срок уплаты годовых платежей по УСН для организаций и ИП (п. 7 ст. 346.21 НК РФ). Организации должны сделать итоговый платеж по налогу по окончании года до 31 марта, а ИП – до 30 апреля. Иногда возможно продление данного срока до ближайшего рабочего дня, если эти даты выпали на общегосударственный выходной. Так, в 2018 году срок будет перенесен, для фирм на 02.04.2018 года, а для ИП – до 03.05.2018 года.

А вот сроки оплаты авансов по УСН одинаковы для всех – по окончании отчетного квартала до 25 числа следующего месяца.

Как заполнить платежное поручение по пеням в 2020 году

- /

- /

26 июня 2020 1 Рейтинг Поделиться Заполнение платежки по пени в ИФНС имеет ряд особенностей, отличающих этот процесс от процедуры заполнения платежного документа по налогам.

Подробности — в нашем материале. Предназначенные для уплаты в адрес ИФНС пени — это сумма, формирующаяся в результате более поздней уплаты налогов в бюджет по сравнению с установленными для этого сроками (п.

1 ст. 75 НК РФ). Перечисляются они в ту же инспекцию, куда уплачиваются соответствующие налоги. Документ на уплату пеней оформляется по тем же принципам, что и на сам налоговый платеж, но с рядом нюансов.

Так же как и для платежа по налогам, в него вносятся:

- название, ИНН, КПП и банковские реквизиты налогового органа;

- назначение платежа.

- очередность платежа, , ОКТМО, основание для уплаты;

- название, ИНН, КПП и банковские реквизиты плательщика;

Со своими особенностями при уплате пеней отражаются:

- Основание платежа. Здесь не всегда бывает достаточно основания для уплаты (их для пеней несколько).

Могут потребоваться данные о периоде, за который делается платеж, и документе, по которому производится оплата. - Назначение платежа. Указывается, что уплачиваются пени и по какому именно налогу, также может возникнуть необходимость в иных сведениях.

- Очередность платежа.

Ее выбор будет зависеть от основания, по которому происходит оплата. - КБК. Основной набор цифр для пеней всегда схож с применяемым для налога, по которому платятся пени, но знаки 14–17 — это обязательно 2100, указываемые только для пеней.

Правила оформления платежных поручений на уплату пеней по налогам с 2020 года применяются также в отношении страховых взносов, подчиняющихся НК РФ.

Но при уплате пеней по взносам на травматизм, оставшимся в ведении ФСС, тоже придется учесть ряд особенностей. Основание платежа, указываемое в платежном документе по пеням, зависит от того, добровольно или по документу, оформленному в ИФНС, он делается:

- На требование об уплате. По нему в поле 106 следует проставить буквы ТР, а в следующих за ним полях — срок уплаты, указанный в требовании (поле 107), номер требования (поле 108) и его дату (поле 109).

- Акт проверки. В отношении него в поле 106 появятся буквы АП и, так же как для требования, нужно будет проставить срок уплаты, указанный в акте,

- О добровольности платежа будут свидетельствовать буквы ЗД, проставляемые в поле 106. Их наличие позволяет не вносить иные отметки, связанные с основанием платежа (о периоде оплаты, номере и дате документа), и ограничиться проставлением в предназначенных для них полях (107–109) цифры 0. Если же уплачиваемую сумму можно привязать к определенному налоговому периоду, то в поле 107 можно сделать ссылку на него в формате МС.05.2020 или КВ.02.2020.

- Документы, оформляемые ИФНС в отношении пеней, делятся:

- На требование об уплате. По нему в поле 106 следует проставить буквы ТР, а в следующих за ним полях — срок уплаты, указанный в требовании (поле 107), номер требования (поле 108) и его дату (поле 109).

- Акт проверки. В отношении него в поле 106 появятся буквы АП и, так же как для требования, нужно будет проставить срок уплаты, указанный в акте,

Алгоритм заполнения платёжного поручения

Сам бланк платёжного поручения можно скачать здесь, а его заполненный образец по этой ссылке. Эта форма установлена в Положении Банка России № 383-П от 19 июня 2012, она приводится в Приложении 2.

Документ не очень большой, граф не так много, поэтому заполнение его обычно не вызывает сложностей. Тем более что ИП в образце платёжного поручения по УСН Доходы 2020 и организации применяют одни и те же реквизиты, кроме двух полей:

- Когда нужно указать плательщика, юридическое лицо указывает название, а ИП – имя и адрес регистрации.

- Статус плательщика (справа от вида платежа) может быть либо 01, либо 09, в зависимости от того, организация или ИП соответственно заполняет образец.

В остальном всё одинаково:

- Вверху образца платёжки по УСН указывается дата заполнения документа и его номер.

- Вид платежа не заполняется, как и в образцах.

- Уплачиваемую сумму взноса прописью указать легко, главное не забыть добавить «00 копеек», если число целое.

- Далее нужны будут данные о плательщике УСН и получателе – ИНН, КПП, номера счетов. Важно обратить внимание, что информация о самих плательщиках и получателях, а также их банках вносятся в платёжное поручение отдельно. Здесь потребуется указать БИК, его лучше узнать заранее. Обычно получатель указывается как УФК по области.

- Рядом нужно указать ОКТМО – узнать его нетрудно, так как это можно сделать на сайте ФНС.

- Вид операции указывается кодом – 01.

- Очерёдность платежа – 5 при добровольной оплате. Если же она производится по требованию налоговиков, код будет 3.

- Код УИП – обычно 0, если другой не указан в требовании уплаты задолженности.

- Основание платежа также обозначается кодом. Вариантов тут три – ТП, ЗД и ТР. То есть текущие платежи, задолженности и уплата по требованию.

- Налоговый период – либо год ГД.00.2020, либо кварталы, если платим авансы, которые отмечаются как КВ.01.2020, КВ.02.2020 или КВ.03.2020.

- Дата документа обозначается 0, если платёж авансовый, и 31.03.2020/30.04.2020 при годовой оплате.

- Назначение платежа пишется словами – Единый налог по УСН за 2019 год или авансовый платёж за 1 квартал (полугодие, 9 месяцев) 2020 года.

Остаётся только подписать и передать платёжное поручение в банк, где его проверит и дозаполнит специалист.

Чтобы больше узнать о нюансах заполнения документа, стоит ознакомиться со всеми Приложениями предложенного выше Положения Банка России. Также стоит прочесть Приказ Минфина России от 12 ноября 2013 под номером №107н, а в особенности второе Приложение к нему.

Также стоит обратить внимание, что сейчас образец упрощенцу можно заполнить с помощью удобной электронной формы на сайте ФНС. Потребуется просто перейти по ссылке, внести все необходимые данные, следуя инструкциям, а потом получить свою электронную версию документа или бумажную, которую останется только распечатать.

Это позволит максимально избежать ошибок в процессе заполнения шаблона, так что опасаться того, что платежка, составленная по образцу, уйдёт не туда, не придётся.

Образец платёжного поручения по УСН доходы в 2020 году можно скачать здесь. Тут доступен для скачивания образец платежки УСН доходы минус расходы 2020.