Расшифровка код 2013 в 2-НДФЛ

Среди новых кодов, был введен код дохода 2013 в 2-ндфл, что это значит? Этот шифр обозначает компенсацию неиспользованного отпуска работника, при его увольнении. Такой кодификатор необходимо указывать не только в отношении очередного трудового отпуска, который не был использован работником перед увольнением. Также код 2013 указывают и в отношении компенсации, начисленной за дополнительные дни неотгулянных отпусков.

Какие суммы относятся под 2013 код дохода в справке 2 ндфл, что значит и когда использовать. Данный шифр укажите в справке 2-НДФЛ, если с наемным работником был расторгнут трудовой договор, и в отчетном периоде ему были начислены:

- Компенсация за неиспользованные дни основного трудового отпуска за текущий период.

- Компенсационная выплата за неиспользованные дни дополнительного отпуска.

- Расчет при увольнении за неогулянные отпуска прошлых периодов.

Пример заполнения

Рассмотрим образец заполнения справки на следующем примере. Степанова Л.В. устроилась на работу 1 февраля 2020. Ее оклад составляет 38 900 рублей. С 31 июля по 13 августа ей предоставили ежегодный отпуск.

Выплата денежных средств произведена 26 июля. По просьбе сотрудника, Степановой оформлен отпуск без сохранения заработной платы на весь октябрь. А 1 декабря сотрудница уволилась. В день увольнения выплачена компенсация за 9 дней не отгулянного отпуска.

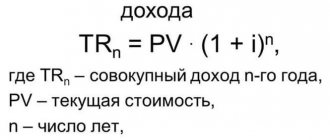

Поскольку отпускные выплачиваются заранее, в счете их укажут в июле, потому как большинство дней отпуска выпало на август. Заработок в июле и августе рассчитается пропорционально отработанному времени.

Выплат за октябрь не будет, так как Степанова в этом месяце не работала. Компенсация за отпуск и расчет отразятся декабрем, потому что деньги перечислены в день увольнения – 1 декабря.

Справка 2 НДФЛ за 2020 год выглядит следующим образом:

Для каждого вида дохода в 2 НДФЛ предусмотрен код. Налоговый агент обязан правильно отразить физическим лицам произведенные выплаты. Отпускные учитываются под кодом 2012, так как это не заработная плата. Отдельный код предусмотрен и для компенсации за неиспользованный отпуск – 2013.

Пример, когда указывать код 2013 в 2-НДФЛ

Помидоркин А. Б. уволился в ноябре отчетного года. За отработанный период за ним числился неиспользованный основной отпуск за 2020 год — 28 дней, за 2016-2017 года — 34 дня. К тому же, согласно коллективному договору, работнику полагается по 3 дополнительных отпускных дня.

Дополнительные отпуска Помидоркин не использовал, следовательно, у него накопилось 9 дней (за 2020, 2020, 2020 года). В итоге, компания обязана начислить компенсацию работнику за 71 день в размере 122 000 рублей. Именно эту сумму нужно включить в справку 2-НДФЛ по кодом дохода 2013.

Основные виды «доходных» кодов

Чтобы было проще ориентироваться, разобьем самые используемые коды на несколько видов.

Выплаты по трудовым отношениям:

- Код дохода «2000» в справке 2-НДФЛ служит для данных о зарплатах сотрудников и содержании, довольствии военнослужащим, исключая перечисленные в п.29 ст.217 НК (вознаграждения по ГПХ-договорам сюда не входят).

- Премия в 2-НДФЛ — код дохода предусмотрен не один, т. к. в основе премирования могут быть заложены разные источники формирования. Включаются суммы в состав расходов работодателя по-разному, так что выбирать придется исходя из условий:

код дохода «2002» в 2-НДФЛ указывают, если начисление зависит от производственных результатов, а вознаграждение предусмотрено локальными актами и трудовым законодательством;

- код дохода «2003» в справке 2-НДФЛ применяют к премиям, выплачиваемым из прибыли, целевых источников, из средств спецназначения.

- код «2014» – выплата выходных пособий, среднего заработка в период трудоустройства, а также компенсаций руководству, превышающих 3-кратный (6-кратный на Крайнем Севере) размер среднего заработка;

Прочие выплаты

По другим доходам также необходимо указывать, за что и на каком основании выплачивались денежные средства. Кодов очень много, поэтому правильнее проверять весь перечень, приведенный в приказе № ММВ-7-11/387. По некоторым видам выбрать необходимое значение несложно, например:

- По дивидендам — код дохода «1010» в справке 2-НДФЛ нужен, если в отчетном году дивиденды перечислялись участникам компании.

- Код дохода «2010» в справке 2-НДФЛ применяют для вознаграждений подрядчикам-физлицам по договорам ГПХ (кроме авторских вознаграждений).

- Код дохода «2720» в справке 2-НДФЛ говорит о стоимости подарков, врученных получателю.

Другие коды более объемные, с ними разобраться сложнее. Например:

- Код дохода «2510» в справке 2-НДФЛ предприниматель или фирма указывают, если они:

оплатили за сотрудника стоимость каких-либо товаров (работ, услуг), включая расходы по коммунальным платежам, на учебу, питание, отдых;

- оплатили приобретение личных имущественных прав.

- если это только аренда самого авто, то значение применяемого кода «2400»;

Для выплат, отнести которые к другим категориям невозможно, используют код дохода в 2-НДФЛ «4800». К таким доходам, например, можно отнести оплату времени простоев, суточные сверх облагаемого лимита, а также все прочие, подобрать для которых иное значение не удается.

Читайте также: Гражданство (код страны) в 2-НДФЛ

В прилагаемой ниже таблице приведены для 2-НДФЛ (2019 год) коды дохода – полный их перечень в соответствии с приказом № ММВ-7-11/387.

Проверьте отчетность

Проконтролируйте, правильно ли указаны коды в справках 2-НДФЛ. Если в уже сданных отчетах есть ошибки, то необходимо сдать корректировки. Например, для компенсации при увольнении не указан код дохода 2013 в справке 2 ндфл, что это в 2020 году? Это ошибка.

За неверно сданные сведения предусмотрен штраф 500 рублей (п. 1 ст. 126 НК РФ). Если компания самостоятельно подаст корректировочную отчетность, то штрафа не будет. Корректировку заполняйте по общим правилам. Учитывайте положения Писем ФНС о кодах вычетов и доходов.

Почему отпуск надо учитывать отдельно от основного заработка?

Отпускные выплаты работнику являются одной из форм социальных гарантий, предусмотренных ст. 114 ТК РФ. Но рассматривать их как оплату труда нельзя, так как во время отпуска работник де-факто не трудится.

Отличие между выплатами за отработанное время и за время ежегодного отдыха является существенным, так как для них предусмотрены разные моменты начисления налогооблагаемой базы по НДФЛ:

- заработок за отработанные дни — последние сутки месяца его начисления или день расторжения рабочих отношений (п. 2 ст. 223 НК РФ);

- отпускные — день расходной операции по их выплате (подп. 1 п. 1 ст. 223 НК РФ).

То есть НДФЛ налоговый агент обязан исчислить и удержать в момент выплаты отпускных, а перечислить удержанную сумму в бюджет он вправе до последнего дня месяца, в котором осуществлялась выплата.

Такое суждение официально подтвердил Минфин России в своем письме от 17.01.2017 № 03-04-06/1618.

Таким образом, отражение отдельно кода отпускных в справке 2-НДФЛ требуется, чтобы налоговики могли контролировать соблюдение сроков и сумм перечисления налога.

Работаем по новым правилам

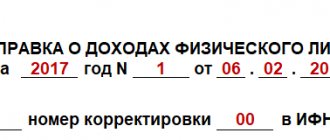

Представители ФНС утвердили новый формат отчетности 2-НДФЛ. Теперь придется заполнять два отчета. Один бланк предусмотрен для подачи информации в ИФНС. А второй оформляется непосредственно для сотрудников, по их письменному запросу. Например, для получения кредита в банке или оформления субсидии.

Используйте в работе формуляр отчета и правила по заполнению, утвержденные Приказом ФНС России от 02.10.2018 N ММВ-7-11/[email protected] А вот коды доходов и коды вычетов, которые необходимо указывать в справе 2-НДФЛ, остались прежними. Последние обновления кодификатора были приняты еще в 2020 году.

Чиновники дополнили основной классификатор (Приказ ФНС России от 10.09.2015 N ММВ-7-11/[email protected]), новыми кодами. Последние изменения закреплены Приказом от 24.10.2017 N ММВ-7-11/[email protected], и вступили в действие с начала 2020 г.

Программа «Бухсофт» обновила электронную версию справки с учетом нового приказа. Смотрите, как подготовить и распечатать новую форму. Обратите внимание, что формы теперь две.

Одна для выдачи работнику:

Если вы заполнили старую форму и хотите ее быстро переконвертировать в новую, воспользуйтесь бесплатно сервисом в программе «Бухсофт».

Статьи по теме

С 2020 года в справке 2-НДФЛ нужно ставить новый код дохода 2013. Что он означает, когда и как нужно его применять, мы расскажем в данной статье.

Чтобы правильно отразить отпускную компенсационную выплату уволенному служащему применяйте в отчете код дохода 2013. Посмотрим, что это такое.

Код 2-НДФЛ 2000 и код дохода 4800

Один из наиболее распространенных видов дохода сотрудника — вознаграждение за труд; оно обозначается кодом 2000. До вступления в силу приказа ФНС от 22.11.2016 № ММВ-7-11/[email protected] возникали вопросы о применении этого кода в случае выплаты премий. Решался этот вопрос следующим образом: нужно было посмотреть, за что именно начислена премия, и уже в зависимости от этого выбирать код. Если сотрудник получил премиальные за трудовые достижения, то данный доход маркировался кодом 2000, если же премия выдавалась ему в честь какого-либо события (свадьба, юбилей, рождение ребенка и т. п.), то этот доход следовало отнести к категории иных и обозначить кодом 4800.

С 26 декабря 2020 года для обозначения премий было введено 2 новых кода в 2-НДФЛ (приказ ФНС от 22.11.2016 № ММВ-7-11/[email protected], письмо ФНС от 24.04.2017 № БС-4-11/[email protected]):

- 2002 — для премий, выплачиваемых за производственные результаты и иные подобные показатели, предусмотренные нормами законодательства РФ, трудовыми и (или) коллективными договорами (выплачиваемые не за счет средств прибыли организации, не за счет средств специального назначения или целевых поступлений);

- 2003 — для вознаграждений, выплачиваемых за счет средств прибыли организации, средств специального назначения или целевых поступлений.

Что относится к коду дохода 4800? Код дохода 4800 — расшифровка иных видов доходов будет представлена ниже, применяется для любых других доходов, которые не имеют кодового обозначения, например:

- суточные, полученные сверх норматива, установленного локальным нормативным актом организации;

- компенсация, начисленная работнику за использование его личного имущества для целей организации и др.

Код дохода 4800, что означает иные доходы в справке 2-НДФЛ, также используется для обозначения стипендии или вознаграждения ученику за выполненную им работу. Выплаты по ученическому договору нередко вызывают вопросы, ведь в ст. 217 НК РФ, в которой перечислены доходы, не подлежащие обложению налогом на доходы физических лиц, упоминаются и стипендии. Подчеркнем, что в этой статье идет речь исключительно о тех стипендиях, которые выплачиваются за счет бюджета в государственных образовательных учреждениях. Если же стипендию платит предприятие, то она облагается налогом.

О том, как вернуть подоходный налог, уплаченный с сумм, потраченных на обучение, читайте в статье «Порядок возврата подоходного налога (НДФЛ) за обучение».

Новый код дохода 2013

ФНС РФ приказом от 24.10.2017 № ММВ-7-11/[email protected] внедрила в действие ряд новых кодов дохода. В их числе 2013 и 2014, их бухгалтера обязаны учитывать при заполнении справки 2-НДФЛ с 1 января 2020 года.

Посмотрим на эти новые шифры.

Код

Что под ним скрывается

Компенсация за неиспользованный отпуск уволенному работнику

Пособие при увольнении, превышающее обычный трехкратный размер средней зарплаты за месяц (шестикратной для Северян).

Компанию оштрафовали за нарушение прав потребителей

Пришлось списать с баланса безнадежный долг

Проценты с облигаций предприятий РФ

Из таблицы видно, что новый код дохода 2013 в справке 2-НДФЛ будет означать компенсационную выплату за неотгуленный отпуск. Ранее, эта числовая комбинация входила в состав общего кода дохода 4800. Теперь из него выделили определенные выплаты, которые приобрели самостоятельное значение.

Зачем нужны коды доходов и вычетов

Налоговое законодательство требует, чтобы работодатели (налоговые агенты) вели учет выплаченных физическим лицам доходов, предоставленных вычетов и уплаченных налогов. Отчитываются обо всех суммах в ИФНС по форме 2-НДФЛ и их же включают в справку о доходах, которую выдают работникам на руки по запросу или при увольнении.

Подробнее: Правила отчетности и образец заполнения справки 2-НДФЛ

За некорректное заполнение отчетности, в том числе за неверный код НДФЛ при компенсации за неиспользованный отпуск, работодателю грозит штраф. Ошибки в бумагах для сотрудников тоже нежелательны: из-за них иногда даже судятся.

Как применять новый код дохода 2013 в справке 2-НДФЛ

Порядок применения 2013 такое же, как и у привычных шифров. Если имела место выдача компенсации за неиспользованный отдых, то в соответствующий месяц в 2-НДФЛ вносится запись.

Делается это на втором листе формы 2-НДФЛ.

- Вписываете номер месяца. Например, май – 05;

- В следующей ячейке ставите код 2013;

- В третьем столбце указываете сумму компенсации.

Напомним, что если работник отработал целый год, то ему положено 28 календарных дней отпуска. Если перед увольнением, он решил отгулять его, то никакой компенсации ему не насчитывается.

Если же он решил не гулять эти дни, а получить деньги. Обсчитайте положенную ему сумму и выдайте на руки (банкомат). В отчете 2-НДФЛ не забудьте отразить эту операцию.

Важно! При частичном отгуле отпуска, либо при работе неполный год, компенсация рассчитывается пропорционально.

При этом в отчете даже частичное пособие за отпуск пройдет под кодом дохода 2013.

Платите налоги в несколько кликов!

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Справка 2-НДФЛ рассказывает об источниках дохода работника, зарплате и удержанных налогах. Каждый источник дохода или налоговый вычет имеет собственный код. Эти коды утверждены Приказом ФНС РФ от 10.09.2015 №ММВ-7-11/[email protected] В конце 2020 года налоговая служба изменила список кодов (Приказ от 22.11.2016 № ММВ-7-11/[email protected]). С 2018 года налоговая вносит еще несколько изменений в коды НДФЛ: четыре кода доходов и один код вычета. Мы расскажем в статье, какие коды нужно применять в справке 2-НДФЛ в 2020 году.

Общее понятие справки 2-НДФЛ для ФНС

Организации и индивидуальные предприниматели, которые принимают на работу физических лиц, должны отчитываться перед налоговой службой за каждого работника, которому начисляется доход.

Справка 2-НДФЛ необходима для того, что бы информировать налоговую службу и налогоплательщика о перечисленных налоговыми агентами выплат, которые облагаются налогом, таким как налог на доходы физических лиц, в пользу физических лиц:

- Работников;

- Подрядчиков;

- Физических лиц, которые получают дивиденды.

На каждое физическое лицо, которому начисляется доход, составляется отдельная справка 2-НДФЛ. Если не будет предоставлена на каждого работника справка по форме 2-НДФЛ, тогда налоговая инспекция может наложить штраф, размер которого регламентируется в п.1 ст.126 НК РФ. Так же предусмотрен штраф и за неправильно составленную отчетность, размер которого так же регламентируется п.1 ст.126 НК РФ. Если на предприятии оформлено большое количество наемных работников, и по ним не предоставлены справки или предоставлено только с ошибками, тогда наложения штрафа очень сильно ударит по бизнесу и обусловленные санкции со стороны ФНС будут очень заметными.

Новая форма справки 2-НДФЛ утверждена приказом ФНС от 02.10.2020 № ММВ-7-11/[email protected] С 01 января 2020 года вводиться новый бланк предоставления отчетности 2-НДФЛ. Теперь имеют место два бланка: один предоставляется в налоговую инспекцию, а второй выдается физическому лицу.

Теперь справка 2-НДФЛ сдается в налоговую инспекцию двух видов. Рассмотрим подробнее в виде таблицы:

| Вид справки | Отражение признака справки | Срок предоставления в налоговую службу |

| Справка содержит все доходы, вне зависимости от того, удержан с них налог или нет | Проставляется признак 1 | Отчетность 2-НДФЛ за год необходимо предоставить до 01 апреля года следующего за отчетным. |

| Справка содержит доходы, с который не удержан налог | Проставляется признак 2 | Отчетность 2-НДФЛ за год необходимо предоставить до 01 марта года следующего за отчетным. |

Коды доходов, которые облагаются НДФЛ всегда

Код дохода 2000 – это заработная плата, включая надбавки (за вредные и опасные работы, за труд в ночное время или совмещение).

Код дохода 2002 – премия за производственные и подобные результаты, которые предусмотрены трудовыми договорами и нормами закона.

Код дохода 2003 – премия из средств чистой прибыли компании, целевых поступлений или средств специального назначения.

Код дохода 2010 – доходы по гражданско-правовым договорам, исключая авторские договоры.

Доходы, облагаемые НДФЛ в полном размере

Самый популярный код — 2000. Это зарплата сотрудника. Сюда также включают надбавки за вредные условия и работу в ночь.

В специальный код выделено вознаграждение членов Совета директоров. Роль совета может выполнять другой управленческий орган. Вознаграждение его участников укажите по коду 2001 в справке 2-НДФЛ.

Отдельный код выделили для премий за достигнутые в работе результаты. Обозначается он номером 2002.

Работники могут получать деньги из чистой прибыли компании. Обычно это собственники и топ-менеджеры. Такие доходы помечаются кодом 2003. Сюда же включаются целевые поступления и средства спецназначения.

В компании могут работать лица, привлеченные по договору ГПХ. Их доход сопровождается кодом 2010. К данной категории не относятся авторские договоры.

Доход в виде отпускных указывайте с кодом 2012. А вот компенсации за неотгуленный отпуск проходят по коду 2013. Выходное пособие — 2014.

Больничные также облагаются подоходным налогом. Поэтому в справке для них есть код 2300. А вот декретные и детские пособия НДФЛ не облагаются, и значит в справку их не вписывают.

Сотрудник может дать процентный займ. Сумма заработка от получения процента — это его доход. Сопровождается номером 2610 в 2-НДФЛ.

Физлицо, распологающее имуществом, может сдавать его в аренду. Например, сдавать гараж или квартиру. Для таких доходов код 1400. Сюда не попадает выручка от сдачи в аренду транспорта, средств связи и компьютерных сетей. Для них выделен отдельный код 2400 в 2-НДФЛ.

Сотруднику можно простить долг. Тогда с него удерживают НДФЛ, так как по сути это уже его доход. Код в справке — 2611.

Для доходов по процентам с облигаций отечественных фирм есть код 3021.

Дивидендные доходы указывайте с номером 1010.

Редко, но бывают ситуации, когда у дохода нет установленного номера. Это начисленные доплаты сверх облагаемых налогом суточных или доплаты к больничным. Эти доходы облагаются НДФЛ, а в справке есть универсальный код — 4800.

Есть и другие коды, но встречаются они реже. Например, призы в денежной форме — номер 2750. При наличии заработка с операций с инвалютой, указывайте его совместно с кодом 2900. Код дохода есть даже для выигрышей в тотализаторе — 3010. Ознакомьтесь с полным перечнем доходов и вычетов по справке 2-НДФЛ.