Когда подать декларацию на налоговый вычет при покупке квартиры? С этим вопросом традиционно возникает множество проблем, из-за чего у налогоплательщиков появляется ряд сложностей. Следует рассмотреть, когда истекают сроки подачи декларации 3 НДФЛ в 2019-м году, какие произошли изменения, и что необходимо сделать гражданам, желающим получить вычет за приобретение имущества.

Когда сдавать?

Отчет необходимо направлять в ИНФС по месту жительства, либо по месту пребывания физлица. Документ возможно сдать при личном визите, отправить по почте заказным письмом, при этом сделав опись вложения. Также есть возможность передать сведения через онлайн сервис на сайте ФНС России.

Срок подачи декларации 3 ндфл за 2020 год на налоговый вычет подойдет в 2019-м году. В 2019-м необходимо отчитаться за доходы, возникшие в 2018-м, и последний день, когда это можно сделать, 30 апреля 2020 года. Эта дата прописана законом, но если число выпадает на выходной день, его переносят на следующий будний. В 2019-м году 30 апреля выпадает на понедельник, поэтому он и является последним.

Исключение имеется только для ИП и частно практикующих адвокатов — если их деятельность прекращена ранее окончания года, то они должны отчитаться на протяжение 5-ти суток после закрытия.

Установив данное ограничение, налоговики создали неясную ситуацию — на вопрос когда нужно подавать декларацию на возврат компенсации, ответ кажется однозначным, 30 апреля. Но это касается людей, которым нужно задекларировать доход. Если речь идет о возврате подоходного налога с покупки квартиры, то можно подавать документ в любой день года. При приобретении жилой площади в январе 2017-го года, заявить о праве на имущественную льготу разрешается на протяжение всего 2019-го года.

Сроки сдачи в 2020 году

Плательщики налога на прибыль делятся на две категории:

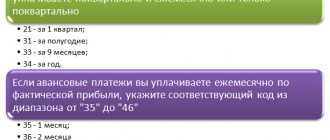

- те, кто отчисляет авансы ежеквартально;

- те, кто уплачивает авансы ежемесячно.

Сдавать декларации поквартально вправе компании, доход которых за предшествующие 4 квартала не больше 15 млн рублей (лимит повышен в 2020 году с 10 млн рублей). Остальные фирмы уплачивают авансы раз в месяц из фактической прибыли, потому отчетность заполняют тоже каждый месяц.

Представим срок подачи декларации по налогу на прибыль в виде таблиц.

Ежеквартальная отчетность

| Период | Срок |

| 2020 год | До 28.03.2021 |

| 1-й квартал 2020 | До 28.04.2020 |

| Полугодие | До 28.07.2020 |

| 9 месяцев | До 28 октября |

Ежемесячная отчетность

| 1 мес. 2020 | До 28 февраля |

| 2 мес. 2020 | До 30 марта |

| 3 мес. 2020 | До 28 апреля |

| 4 мес. 2020 | До 28 мая |

| 5 мес. 2020 | До 29 июня |

| 6 мес. 2020 | До 28 июля |

| 7 мес. 2020 | До 28 августа |

| 8 мес. 2020 | До 28 сентября |

| 9 мес. 2020 | До 28 октября |

| 10 мес. 2020 | До 30 ноября |

| 11 мес. 2020 | До 28 декабря |

| 2020 год | До 28.01.2021 |

Ограничения

Независимо от времени подачи имущественный налоговый вычет не имеет сроков давности. Им разрешается воспользоваться в любое время на протяжении всей жизни. Например, если человек приобрел жилую площадь в 2013-м году, но не знал о своем праве, то может воспользоваться им в 2019-м. Причем разрешается получить льготу сразу за три года, предшествующие году обращения.

В случаях с беременными или находящимися в декретном отпуске женщинами, право также не отменяется. Однако получить возврат они смогут только после того, как восстановятся на рабочем месте и начнут получать налогооблагаемый доход — заработную плату.

Если возникают трудности с заполнением и сдачей декларации 3-НДФЛ, можно воспользоваться услугами в организациях, осуществляющих такую деятельность, как передача сведений в ИФНС. Сотрудники ответят на возникающие вопросы, самостоятельно составят документы и при присутствии доверенности сдадут их.

Сроки постановки на учет в налоговом органе обособленных подразделений

В статье 83 Налогового кодекса РФ содержится указание на то, что юридические лица, имеющие обособленные подразделения (ОП) в субъектах РФ, должны осуществить постановку на налоговый учет в ФНС по месту территориального расположения каждого из ОП. Юридическое лицо обязано проинформировать налоговые органы по месту своего пребывания о создании ОП. При этом не имеет значение то, какой ФНС подведомственна территория, на которой создано ОП.

Юридическое лицо должно направить в органы ФНС уведомление о создании ОП. После этого будет проведена постановка юридического лица на учет в органах налоговой службы в субъекте расположения его ОП при условии, что они не являются его представительствами или филиалами. (п. 4 ст. 83, пп. 3 п. 2 ст. 23 Налогового кодекса РФ). Форма такого документа утверждена приказом ФНС России от 9 июня 2011 г. № ММВ-7-6/[email protected]

На предоставление ФНС сообщения о создании ОП законодательством отводится срок, равный одному месяцу. Согласно п. 6 ст. 6.1, п. 2 статьи 84 Налогового кодекса РФ, представители налоговых органов производят постановку организации на учет по месту расположения ее ОП в срок, не превышающий пяти рабочих дней после получения сообщения. Документом, подтверждающим факт постановки на учет, является уведомление о постановке на учет.

Начиная с 1 февраля 2008 года юридические лица освобождаются от обязанности подавать заявление о постановке на налоговый учет на территории расположения ОП. Постановка на учет производится органами ФНС автоматически на основе информации, предоставленной юридическим лицом (с пп. 3 п. 2 ст. 23 Налогового кодекса РФ) в течение срока, равного 5 дням со дня получения этой информации (п. 4 ст. 83, п. 2 ст. 84 Налогового кодекса РФ). Итак, организация должна в течение месяца с момента создания ОП направить сообщение об этом в ФНС того субъекта, в котором она расположена.

Следует отметить, что юридическое лицо также должно в срок, равный одному месяцу, в письменной форме сообщить о создании ОП в органы контроля за уплатой страховых взносов. Делается это по месту расположения фирмы (п. 2 ч. 3 ст. 28 Федерального закона 24 июля 2009 года № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования», далее – Закон № 212-ФЗ).

Письмо Минздравсоцразвития России от 9 сентября 2010 г. № 2891-19 содержит указание на тот факт, что организация обязана сообщать о создании ОП, независимо от наличия у нее отдельного баланса, расчетного счета и взаиморасчетов с физическими лицами.

Контроль за своевременным внесением страховых платежей осуществляют следующие государственные органы:

- Пенсионный фонд РФ и его территориальные подразделения в отношении страховых взносов на обязательное пенсионное страхование, уплачиваемых в ПФР, и страховых взносов на ОМС, уплачиваемых в ФФОМС;

- Фонд социального страхования и его территориальные подразделения в отношении страховых платежей на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемых в ФСС России.

Уведомление о создании ОП может предоставляться в орган контроля за уплатой страховых взносов по месту расположения юридического лица в свободной форме, поскольку законодательством не утвержден единый бланк.

Сложно во всем разобраться и не наделать ошибок в общении с налоговой? Обратитесь за помощью к профессионалам.

Как мы работаем? Услуги. Первичный аудит. Договор.

Разъяснение изменений

При налогообложении в 2020 году следует учитывать, что максимально допустимый размер вычета отчитывается от суммы в 2 000 000 рублей. Однако теперь это ограничение касается не объекта недвижимости, а субъекта. Это означает, что человек может претендовать не на 13% от стоимости жилья, а на 13% от суммы в 2 000 000 рублей. Конечно, при цене недвижимости в 700 000 руб это значительно больше.

До 2014-го года можно было заявлять только на объект, теперь же можно неограниченно подавать документы, пока не будет погашена сумма в 260 тысяч рублей (13%).

Подается декларация, чтобы вернуть и проценты по ипотечному кредитованию — сумма ограничена 3 млн руб. Однако все произведенные корректировки имеют значение, если:

- человек не получал вычет недвижимость, право на которую появилось до 01.01.2014 года;

- гражданин приобрел недвижимость после 01.01.2014 года.

Таким образом, если период для получения налогового вычета наступил, человек им воспользовался в пределах ранее действующих ограничений (130 тыс. руб), то спустя пару лет он не может получить добавочную сумму, потому что уже пользовался своим правом.

Сроки сдачи декларации по налогу на прибыль для НКО и налоговых агентов

Из общего правила сдачи промежуточной отчетности есть исключения. Они касаются некоммерческих организаций, культурных бюджетных учреждений и налоговых агентов по НП.

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

Некоммерческие организации не должны платить НП, они сдают только годовой отчет по НП. Это же правило касается культурных бюджетных учреждений (библиотек, концертных организаций, музеев, театров) (п. 2 ст. 289 НК РФ).

Срок сдачи для всех перечисленных организаций один раз в год — 28 марта следующего (после завершения отчетного) года (п. 1 ст. 285, п. 4 ст. 289 НК РФ).

У агентов по НП другой регламент.

Налоговый агент по НП — это предприятие в РФ, которое выплачивает какие-либо доходы (дивиденды, проценты по ценным бумагам и иные) сторонним российским и/или зарубежным компаниям.

По выплаченным доходам и организациям, получившим их, налоговый агент и должен своевременно отчитаться.

Агенту по НП нужно подать отчетность в срок до 28-го числа по завершении отчетного периода, когда произошло перечисление дохода (пп. 1, 3, 4 ст. 289, ст. 285 НК РФ). Начисленный налог агентом уплачивается в эти же сроки. По итогам налогового периода расчет по НП агентом сдается тоже, даже если выплата была всего единожды.

За какие годы можно подавать сведения в 2019 году?

Когда возникает право, уже известно, поэтому, если вы никогда до наступления нового года не пользовались им, то обратиться можно даже за вычетом по покупке имущества хоть 2003-го года. Только необходимо понимать, что сумма будет ограничена с учетом действия лимитов на тот момент времени.

Возвращать можно вычет с момента возникновения права, а также за последние три года. У пенсионеров есть возможность возместить за предшествующие четыре года, то есть за 2014-2017 года.

Если собственник купил недвижимость в 2007-м году, но обратился за вычетом только в 2019-м, он может претендовать на размер налогов, переведенных в 2015-2018-х годах. Право на доходы 2007-2014 уже потеряно, но право на сам вычет нет.

Действия ИНФС

Все, кто желает получить вычет, должны подать декларацию на доходы физических лиц. ИФНС для подачи налогового вычета при покупке квартиры, недвижимости четко указывает, какие предоставить сведения.

Срок рассмотрения налоговой декларации о возврате составляет три месяца. За этот период рассматривается порядок взносов, уплата страховых взносов, пособия. Также оценивается право собственности на квартиру, которая куплена до обращения налоговым вычетом.

Чтобы получить имущественный НДФЛ, гражданам придется подавать все требуемые документы. А после вынесения положительного решения ждать в течение месяца саму выплату. После того, как пройдет проверка страховых взносов и других показателей, произойдет начисление. Вычет на имущество вернется после этого. Хотя на практике когда можно за квартиру получить вычет, его перечисляют значительно дольше.

Остальные изменения, связанные с деклараций 3-НДФЛ, касаются ИП и самозанятого населения. Изменены порядок начисления страховых взносов, тарифы, ответственность и штрафы. Для физических лиц, претендующих на имущественный возврат, других изменений пока нет и не предвидеться. В любом случае, при возникновении сложностей всегда можно обратиться в специализированные компании для консультации.

Каковы сроки постановки на учет в налоговом органе

Каждое юридическое лицо должно быть поставлено на учет в органы ФНС в срок, установленный законодательством России. Согласно статье 83 Налогового кодекса РФ, фирма должна инициировать постановку на налоговый учет (НУ):

- При первичном оформлении в качестве юридического лица в субъекте ее пребывания (п. 2 ст. 8 Закона от 08.08.2001 № 129-ФЗ).

- В том субъекте РФ, где находятся ее обособленные подразделения (п. 4 ст. 83 Налогового кодекса РФ).

- В том субъекте РФ, в котором расположены принадлежащие ей объекты недвижимости и транспортные средства (п. 5 ст. 83 Налогового кодекса РФ).

- В иных ситуациях, описанных в Налоговом кодексе РФ.

Давайте более подробно рассмотрим ситуацию, в которой фирма только создается. Исходя из п. 8 ст. 51 Гражданского кодекса РФ, организация считается созданной с того дня, когда запись о ней была внесена в единый реестр юридических лиц. На основе записи в ЕГРЮЛ производится постановка фирмы на учет. Этот момент регулируется п. 3 ст. 83 Налогового кодекса РФ.

Организация регистрируется в ФНС (п. 1 ст. 51 Гражданского кодекса РФ, п. 1 Положения о ФНС, утв. Постановлением Правительства РФ от 30.09.2004 № 506). Подразделения фискальной службы занимаются и постановкой юридических лиц на налоговый учет при их первичном оформлении (п. 2 ст. 84 Налогового кодекса РФ).

По умолчанию после регистрации юридическое лицо обязано использовать общую систему налогообложения. Если экономический агент желает применять другой режим, то он обязан своевременно сообщить об этом в налоговую инспекцию. Процедура начинается с подачи заявления о постановке на учет в качестве, например, плательщика ЕНВД (по этому режиму порядок несколько отличается).

Согласно положениям Налогового кодекса РФ юридическое лицо обязано подать заявление в органы ФНС в срок, равный 5 дням. Отсчет начиная со дня фактического перехода на ЕНВД (п. 6 ст. 6.1, абз. 1 п. 3 ст. 346.28 Налогового кодекса РФ). Дата перехода на ЕНВД может не совпадать с датой начала деятельности фирмы, поскольку применение данного налогового режима является делом добровольным. При возникновении такой ситуации в заявлении о постановке на НУ ставится та дата, с которой плательщик стал применять ЕНВД. Таким образом, возможные расхождения в сроках будут устранены.

Пример. ООО «Авангард» осуществляет розничную торговлю начиная с 12 января 2020 года. С этого же момента компания находилась на общем режиме налогообложения. С 1 марта 2020 года компания перешла на ЕНВД.

Согласно пункту 2 статьи 6.1 Налогового кодекса РФ установление срока подачи заявления начинается с даты, следующей за днем наступления события. Однако следует отметить, что срок исчисляется в рабочих днях только в том случае, если иное не оговорено отдельно. Данный момент регулируется пунктом 6 статьи 6.1 Налогового кодекса РФ.

В нашем примере пятидневный срок, предусмотренный для постановки на учет, начинается со 2 марта 2020 года и заканчивается 6 марта.

Иными словами, ООО «Авангард» должно заявить в органы ФНС о своем желании перейти на ЕНВД в срок до 6 марта включительно. Датой начала применения ЕНВД будет считаться 1 марта 2020 года. Эта дата будет фигурировать в документах в качестве постановки организации на учет как плательщика ЕНВД.