Важно в отчетности в 2017

- Первые три месяца 2020 года будет идти отчетная кампания за 2016 год. Она завершится в апреле сдачей формы 2-НДФЛ.

- С 2020 года меняется администратор страховых взносов, поэтому форму 4-ФСС могут отменить.

- За I квартал 2020 года компании будут сдавать расчет по взносам в налоговую инспекцию.

Подключить отчетность

Составьте график платежей по налогам на основании указанных сроков и системы налогообложения.

ОСНО

Организации на ОСН сдают налоговые декларации и прочие отчеты в ФНС и внебюджетные фонды.

Налоговые декларации:

- НДС

- Прибыль

- Имущество

- Транспорт

- Земля

Отчетность во внебюджетные фонды:

- 4-ФСС

- Подтверждение основного вида деятельности

- РСВ-1

- СЗВ-М

Прочая отчетность в ФНС:

- По страховым взносам

- Среднесписочная численность

- 2-НДФЛ

- 6-НДФЛ

- Бухгалтерская отчетность

Декларация по НДС

По НДС компании отчитываются поквартально (ст. 174 НК РФ).

Сроки декларации по НДС в 2020 году

- за IV квартал 2020 года — до 25 января

- за I квартал 2020 года — до 25 апреля

- за II квартал 2020 года — до 25 июля

- за III квартал 2020 года — до 25 октября

Большая часть российского бизнеса отчитывается по НДС электронно. Только определенные категории плательщиков НДС могут сдать декларацию в распечатанном виде (п. 5 ст. 174 НК РФ).

Декларация по налогу на прибыль

В отличие от НДС прибыльный налог считается нарастающим итогом, соответственно, декларацию сдают за I квартал, полугодие, 9 месяцев и год (ст. 285 НК РФ). В отчетные периоды платятся авансовые платежи, а по итогам года бюджет ФНС пополняет налог за вычетом перечисленных авансов (ст. 287 НК РФ). Если компания получит убыток, платить налог не придется.

Сроки декларации по налогу на прибыль в 2020 году

- за 2020 год — до 28 марта

- за I квартал 2020 года — до 28 апреля

- за I полугодие 2020 года — до 28 июля

- за 9 месяцев 2020 года — до 30 октября (срок сдвигается из-за выходного дня)

Если средний квартальный доход более 15 млн рублей, налогоплательщик отчитывается и платит авансы каждый месяц (п. 3 ст. 286, ст. 287 НК РФ).

Декларация по налогу на имущество организаций

Компании, которые являются собственниками имущества, признаются плательщиками налога на имущество.

Каждый субъект РФ определяет свой порядок и сроки перечисления налога и авансовых платежей (ст. 383 НК РФ). За год следует отчитываться всем без исключений.

За январь — март, январь — июнь и январь — сентябрь подаются налоговые расчеты, а по итогам года — декларация.

Внимание!

Субъекты РФ могут отменить промежуточные расчеты (ст. 379 НК РФ).

Сроки декларации по налогу на имущество организаций

Имущественную декларацию за 2020 год нужно представить до 30.03.2017 (ст. 386 НК РФ).

Декларация по транспортному налогу

Налог на транспорт затрагивает компании, у которых есть поставленные на учет в ГИБДД транспортные средства (ст. 357 НК РФ). Соответственно, эти же организации единожды в год сдают декларацию.

Сроки декларации по транспортному налогу в 2020 году

В 2020 году нужно успеть отчитаться до 01.02.2017 (ст. 363.1 НК РФ).

Декларация по земельному налогу

Если в собственности компании есть земля, нужно отчитываться по земельному налогу (ст. 388 НК РФ).

Сроки декларации по земельному налогу в 2020 году

Декларацию за 2020 год нужно успеть подать до 01.02.2017 (ст. 398 НК РФ).

Сведения о среднесписочной численности работников

В конце года компании отчитываются о средней численности работников в ФНС. Форма легкая и состоит из одного листа.

Срок сдачи сведений о среднесписочной численности работников в 2020 году

Крайний срок для подачи сведений — 20.01.2017 (п. 3 ст. 80 НК РФ).

Форма 4-ФСС

С 2020 года меняется администратор страховых взносов, поэтому форму 4-ФСС могут отменить.

Срок сдачи 4-ФСС в 2020 году

Но за 2020 год отчитаться нужно будет по действующей форме 4-ФСС до 20.01.2017 (на бумаге) и до 25.01.2017 (электронно).

Подтверждение основного вида деятельности

Ежегодно компании определяют вид деятельности, имеющей наибольший удельный вес. Данные сдаются в ФСС (Приказ Минздравсоцразвития РФ от 31.01.2006 № 55).

Сроки подтверждения основного вида деятельности в 2017 году

До 15.04.2017 все компании представляют комплект из трех составляющих:

- Заявление с указанием одного ведущего вида деятельности

- Справку-подтверждение основного вида экономической деятельности (с подробным расчетом)

- Копию пояснительной записки к балансу за 2020 год (записку не сдают субъекты малого бизнеса).

Форма РСВ-1 ПФР

В 2020 году вместо РСВ-1 будет единый расчет по страховым взносам.

На данный момент новый расчет еще не утвержден, а форма РСВ-1 не отменена.

За 2020 год нужно сдать РСВ-1

- до 15.02.2017 (на бумаге при численности, не достигающей 25 человек)

- до 20.02.2017 (электронно)

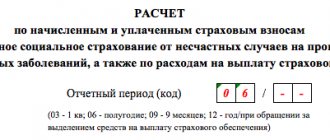

Расчет по страховым взносам

За I квартал 2020 года компании будут сдавать расчет по взносам в налоговую инспекцию. Согласно проекту, расчет состоит из 24 листов. В нем объединены два расчета — 4-ФСС и РСВ-1.

Сроки сдачи расчета по страховым взносам в 2020 году

- за I квартал 2020 года — до 2 мая (из-за майских праздников срок сдвигается);

- за I полугодие 2020 года — до 31 июля (срок переносится из-за выходного дня);

- за 9 месяцев 2020 года — до 30 октября.

СЗВ-М

В 2020 году форма также действует, но страхователи получили больше времени на ее подготовку. С нового года сдавать форму нужно до 15-го числа месяца, идущего за отчетным (ст. 2 Федерального закона от 03.07.2016 № 250-ФЗ). Это правило вступает в силу уже с отчетности за декабрь, то есть декабрьскую СЗВ-М полагается сдать до 15.01.2017.

Отчетность о доходах физ.лиц

Раз в квартал в ИФНС подается форма 6-НДФЛ (п. 2 ст. 230 НК РФ)

Сроки сдачи формы 6-НДФЛ в 2020 году

- за 2020 год — до 3 апреля (из-за выходных срок сдвигается);

- за I квартал 2020 года — до 2 мая (из-за выходных дней и майских праздников срок переносится);

- за I полугодие 2020 года — до 31 июля;

- за 9 месяцев 2020 года — до 31 октября.

Бухгалтерская отчетность

О своем финансовом состоянии, о задолженности, запасах, капиталах компании раскрывают информацию в годовой бухгалтерской отчетности. По экземпляру такой отчетности от плательщиков ждут ФНС и Росстат.

Сроки сдачи бухгалтерской отчетности в 2020 году

За 2020 год нужно сдать отчетность до 31.03.2017 (пп. 5 п. 1 ст. 23 НК РФ, п. 2 ст. 18 Федерального закона от 06.12.2011 № 402-ФЗ).

Ответственность за несдачу 4-ФСС

Какой штраф предусмотрен для страхователей, не сдающих в положенные сроки отчетность по «травматизму»? Ответственность регулируется в стат. 26.3 Закона № 125-ФЗ, где определен следующий размер санкций:

- Нарушение федеральных сроков сдачи формы 4-ФСС – штраф размером в 5 % от начисленных за последние 3 месяца периода страховых взносов. За несдачу нулевого отчета – взимается штраф в 1000 руб. (п. 1 стат. 26.3 Закона).

- Несоблюдение порядка ЭДО – штраф размером в 200 руб. (п. 2 стат. 26.3 Закона).

Дополнительная ответственность предусмотрена КоАП (ч. 2 стат. 15.33) – с руководителей взимается штраф размером в 300-500 руб. Исключение – ИП, на которых данная норма не распространяется (примечание к указанной статье).

УСН

Упрощенцы не платят самые сложные налоги: НДС, налог на прибыль и налог на имущество. Лишь в исключительных случаях упрощенцы могут стать плательщиками указанных налогов (п. 2 ст. 346.11 НК РФ).

Подавать данные по страховым взносам должны все упрощенцы с работниками. Значит, они так же, как и компании на ОСНО, в 2017 году будут сдавать новый расчет в ФНС.

Также упрощенцы сдают в ФНС сведения о среднесписочной численности, бухгалтерскую отчетность и отчеты о доходах работников и других физ. лиц по формам 2-НДФЛ и 6-НДФЛ.

Подключить отчетность

Налоги на землю и транспорт платят те компании, у которых присутствуют указанные объекты налогообложения.

Специфичным отчетом в данном случае служит годовая декларация по УСН

.

Сроки годовой декларации по УСН в 2020 году

Чтобы соблюсти сроки, отправить налог и декларировать свою деятельность надо до 31.03.2017 (ст. 346.23 НК РФ).

Упрощенцы перечисляют авансы по налогу на счет ИФНС (п. 7 ст. 346.21 НК РФ):

- за I квартал 2020 года — до 25 апреля;

- за I полугодие 2020 года — до 25 июля;

- за 9 месяцев 2020 года — до 25 октября.

Расчет о взносах и выплатах за 2020 год: кто сдает

О страховых взносах, начисленных на выплаты физлицам, нужно отчитываться по итогам каждого квартала. В этих целях формируют расчет, утвержденный Приказом ФНС России от 10 октября 2020 № ММВ-7-11/551. Расчет по страховым взносам предназначен для представления в налоговые органы сведений о суммах начисленных и уплаченных страховых взносов на ОПС, ОМС, по ВНиМ (п. 3 ст. 8, п. 7 ст. 431 НК РФ). Расчет о страховых взносах сдают в ИФНС все страхователи, в частности:

- организации и их обособленные подразделения;

- индивидуальные предприниматели (ИП);

- физлица, которые не являются предпринимателями;

- главы крестьянских (фермерских) хозяйств.

Важно сказать, что если организация или ИП не ведет никакой деятельности и не платит зарплату, а из сотрудников только директор, то отчитаться и сдавать в ИФНС расчет по страховым взносам за 4 квартал 2020 года также необходимо. В таких условиях нужно сдать нулевой расчет. В противном случае – возможен штраф.

Годовой расчет на директора-учредителя

Если в организации есть хотя бы один работник (например, генеральный директор – единственный учредитель), то расчет по страховым взносам за 4 квартал 2020 года сдать нужно. Просто начисления в пользу физлиц в годовом расчете за 2020 год будут нулевые.

ЕНВД

Компаниям на данном спецрежиме легче вести налоговый учет, ведь законодательство позволяет не платить ряд налогов: на прибыль, на имущество и НДС (п. 4 ст. 346.26 НК РФ). Прочие налоги платятся на общих основаниях.

Помимо стандартных отчетов (смотрите перечень в примере про ОСНО), заполняют декларацию по ЕНВД и отправляют ее в ИФНС.

Сроки декларации по ЕНВД в 2020 году

- за IV квартал 2020 года — до 20 января;

- за I квартал 2020 года — до 20 апреля;

- за II квартал 2020 года — до 20 июля;

- за III квартал 2020 года — до 20 октября.

Авансовые платежи совершают ежеквартально до 25-го числа месяца, идущего за отчетным периодом.

ФСС

Поскольку ФСС продолжает администрировать взносы на «травматизм», то новая форма расчета (Приложение №1 к приказу ФСС РФ от 26 сентября 2020 года №381) должна быть предоставлена в ФСС до 20.04.2017 на бумаге, до 25.04.2017-в электронном виде.

Также обязательным ежегодным отчетом, который предоставляется до 17.04.2017 является подтверждение вида деятельности (ОКВЭД). После предоставления заявления и справки подтверждения вида деятельности, ФСС устанавливает тариф страховых взносов «на травматизм» Важно! Указывать надо старый ОКВЭД.

Что такое нулевой ЕРСВ?

Строго говоря, 100% нулевого отчета ЕРСВ не бывает. Даже если в нем прочерки в графах с зарплатными начислениями и с суммами взносов — все равно будут заполнены листы с персонифицированными сведениями о работниках. Пусть даже работник всего один, и это директор.

Эти данные персучета в дальнейшем понадобятся ПФР для расчета стажа при назначении пенсии работникам. Внимательно отнестись к заполнению нулевого ЕРСВ стоит еще и поэтому.

Своевременная подача расчета позволит избежать штрафа от налоговиков: не сданный или сданный не вовремя ЕРСВ обойдется вам в 1 000 руб.

Таким образом, под нулевым ЕРСВ подразумевается отчет о том, что в периоде, за который отчитывается плательщик, облагаемые взносами доходы физлицам не начислялись и не выплачивались. При этом сами физлица-работники были, и по ним подаются индивидуальные сведения.

Особенности заполнения 6-НДФЛ

Согласно ст. 230 НК РФ налоговые агенты представляют в налоговый орган по месту своего учета Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ).Данный документ предоставляется в определённые сроки:

| Отчётный период | Срок предоставления |

| За первый квартал | Не позднее последнего дня месяца, следующего за соответствующим периодом |

| За полугодие | |

| За девять месяцев | |

| За год | Не позднее 1 апреля года, следующего за истекшим налоговым периодом |

В Расчете сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) указываются следующие данные:

· доходы физических лиц;

· налоговые вычеты;

· НДФЛ.

Для того, чтобы безошибочно заполнить Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) за 4 квартал 2020 года – необходимо обратить внимание на ряд факторов:

| На что обратить внимание? | Комментарий |

| Бланк | Должен быть предоставлен бланк 6-НДФЛ, актуальный на данный момент времени |

| Код налогового периода | 34 |

| Коды операции | Должны соответствовать проведённым операциям |

| Разделы декларации | Необходимо заполнять с учётом корректных сведений |

| Оформление 6-НДФЛ | По каждому обособленному подразделению – свой бланк 6-НДФЛ |

| Способ предоставления |

|

| Срок предоставления | До 01.04.2020 г. |

В соответствии с Письмом Министерства финансов Российской Федерации от 23 марта 2020 года № БС-4-11/4901 «О заполнении и представлении расчета по форме 6-НДФЛ обособленным подразделением российской организации» если обособленное подразделение российской организации не производит выплату доходов физическим лицам, то обязанности по представлению расчета по форме 6-НДФЛ не возникает.