На основании закона о бухгалтерском учете все предприятия, кроме бюджетных, должны предоставлять годовую отчетность согласно учредительным документам. Сдается отчетность: учредителям, участникам предприятия, собственникам имущества, органам статистики по месту их регистрации. Бюджетные предприятия сдают отчетность органам, уполномоченным управлять имуществом государства.

Органам исполнительной власти, банкам, прочим пользователям отчетность предоставляется согласно законодательства РФ. Квартальная отчетность предоставляется в течении 30 дней по окончании квартала, годовая – 90 дней по окончании квартала. Годовая отчетность утверждается, в порядке установленным учредительными документами. Датой предоставления отчетности считается день фактической подачи, или дата отправления, указанная на штемпеле почтового отделения. Если дата сдачи отчетности приходиться на нерабочий день, то срок предоставления считается следующий за ним день.

При принятии отчетной документации в налоговом органе не вправе отказать в принятии документов. Ее обязаны принять и поставить отметку о принятии и дату ее принятия. Если отчетность передается почтовым отправлением, то у отправителя должна остаться квитанция о приемке документов.

Готовые работы на аналогичную тему

- Курсовая работа Порядок и сроки предоставления бухгалтерской отчетности 440 руб.

- Реферат Порядок и сроки предоставления бухгалтерской отчетности 280 руб.

- Контрольная работа Порядок и сроки предоставления бухгалтерской отчетности 190 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Замечание 1

Годовая отчетность предприятий является открытой для заинтересованных пользователей: банков, инвесторов, кредиторов, которые могут знакомится с отчетностью, получать ее копии.

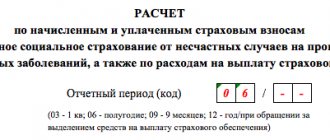

Отчетные периоды для 6-НДФЛ в 2017 году

Пунктом 2 статьи 230 НК РФ предусмотрено, что в целях представления расчета 6-НДФЛ в 2020 году отчетными периодами являются:

- 1 квартал;

- полугодие;

- 9 месяцев;

- год.

Соответственно, по итогам этих отчетных периодов в ИФНС нужно сдавать расчеты по форме 6-НДФЛ. При этом если последний день подачи 6-НДФЛ выпадет на выходной или нерабочий праздничный день, то расчет сдается в ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ, письмо ФНС России от 21.12.2015 № БС-4-11/22387). Соответственно, некоторые сроки 6-НДФЛ могут переноситься.

Бухгалтерская отчетность — порядок предоставления

Перейти на главную

Бухгалтерская отчетность — обязательный к предоставлению документ, который составляется по итогам отчетного периода (год или квартал) и передается нескольким заинтересованным лицам, прежде всего, налоговой инспекции. Далее, учредителю и другим участникам юридического лица, предоставляющего отчетность (в соответствии с учредительными документами), а так же иным лицам в соответствии с действующим законодательством Российской Федерации. Любое официально зарегистрированное предприятие обязано предоставить годовую бухгалтерскую отчетность в течение 90 дней по окончании года. Квартальная отчетность может быть предоставлена по прошествии не более чем 30 дней после окончания отчетного периода. Учредители и другие заинтересованные лица получают бухгалтерскую отчетность в срок, установленный участниками или учредителями той или иной организации или компании.

- Точная дата предоставления бухгалтерской отчетности может быть определена:

- по факту передачи документов в соответствующие органы или структуры

- по дате, указанной на штемпеле почтовой организации (следует помнить, что если такой день придется на календарный выходной, то днем подачи отчетности будет считаться первый следующий рабочий день).

Бухгалтерская отчетность является открытым документом (предприятия, впрочем, вправе не публиковать информацию, которая может составлять коммерческую тайну). Доступ к нему по специальному запросу могут получить инвесторы, банки, кредиторы, поставщики и другие покупатели. Информация данного характера осуществляется бесплатно за вычетом расходов на копирование, транспортировку и проч. Готовая к сдаче бухгалтерская отчетность должна быть заверена подписями генерального директора и главного бухгалтера. В установленный законодательством срок органы налоговой инспекции выносят аудиторское заключение, которое свидетельствует о достоверности информации, предоставленной в бухгалтерской отчетности. Позже эта информация передается в министерства экономики и финансов.

Связанные статьи:

- Виды бухгалтерской отчетности

- Требования, предъявляемые к бухгалтерской отчетности

- Общее понятие о бухгалтерской отчетности

- Из чего складывается бухгалтерская отчетность

- Значение пояснительной записки в бухгалтерской отчетности

- Бухгалтерская отчетность коммерческих предприятий

- Бухгалтерская отчетность бюджетных предприятий

- Кто и почему должен уметь читать бухгалтерскую отчетность

- Различие между бухгалтерской и финансовой отчетностью

- Бухгалтерская отчетность реорганизуемой фирмы

- Cводная (консолидированная) бухгалтерская отчетность

- Сводная бухгалтерская отчетность — правила формирования

- Публичная бухгалтерская отчетность

- Бухгалтерская отчетность — порядок составления

- Упрощенный вариант бухгалтерской отчетности малых предприятий

Сроки сдачи в 2020 году: таблица

В 2020 году налогоплательщикам (организациям и индивидуальным предпринимателям) нужно представлять в ИФНС годовой расчет 6-НДФЛ за 2020 год. По требованиям пункта 2 статьи 230 НК РФ сдавать годовой 6-НДФЛ нужно не позднее 1 апреля. Однако 1 и 2 апреля 2017 года – это суббота и воскресенье и налоговые инспекции в эти дни не работают. Поэтому годовой расчет 6-НДФЛ за 2020 года можно представить не позднее 3 апреля 2020 года.

Что же касается отчетных периодов 2020 года, то сроки сдачи 6-НДФЛ приведем в таблице:

| Отчетный период | Сроки сдачи |

| 1 квартал 2020 года | 2 мая 2020 года включительно (смещение из-за «майских праздников») |

| 2 квартал 2020 года | 31 июля 2020 года |

| 9 месяцев 2020 года | 31 октября 2020 года |

| 2017 год | 2 апреля 2020 года |

Ответственный за сдачу бухгалтерской отчетности

Ответственным за составление и сдачу бух отчетности является либо главный бухгалтер компании, либо руководитель фирмы (это в том случае, когда в штате фирмы отсутствует главный бухгалтер), либо специализирующуюся фирма с которой у вас заключен договор на ведение и составление учета и отчетности.

Как правило, руководитель фирм не имеет достаточно знаний о бухгалтерском учете, в связи с этим не владеет навыками по составлению отчетности.

Главный бухгалтер компании конечно же должен владеть навыками составления отчетности, но как правило работает он один, проверить его ни кто не может и он укажет те цифры в вашем балансе, которые он считает нужным. Поэтому, конечно же, может сложиться ситуация, что у вас будет потеряна прибыль или завышен убыток и т.д.

Ведение бухгалтерской отчетности компаниями, которые по договору оказывают вам удаленный учет это наиболее экономичный и правильный вариант. Как правило в таких компаниях работают специалисты различной квалификации, которые не только проверят работу друг друга, но и подскажут как грамотно выйти из трудной ситуации.

Форма 6-НДФЛ в 2020 года

Форма расчета 6-НДФЛ в 2020 году не изменилась. Собственно, налоговики и не планировали утверждать новую форму расчета 6-НДФЛ на 2020 год и на публиковали никаких проектов на этот счет. Поэтому в 2020 году расчет по форме 6-НДФЛ нужно сдавать по прежней форме, которая утверждена Приказом ФНС России от 14.10.2015 № ММВ-7-11/450 «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме». Эта форма применялась и в 2020 году. Новый формат расчета 6-НДФЛ на 2020 год также не утвержден. Поэтому в электронной сдаче 6-НДФЛ в 2020 года изменений быть не должно.

Читать также

25.11.2016 08.09.2017 22.01.2018 22.01.2018 12.09.2016 17.06.2017

Обязанность налогоплательщика по предоставлению отчетности

Отчетность, предоставляемая в налоговые органы, делится на два блока: налоговая отчетность (налоговые декларации и расчеты авансовых платежей по налогам (далее — расчет)) и бухгалтерская отчетность.

В соответствии с подпунктами 4 и 5 пункта 1 статьи 23 Налогового кодекса Российской Федерации (далее – НК РФ) налогоплательщики обязаны представлять в установленном порядке в налоговый орган по месту учета налоговые декларации (расчеты), если такая обязанность предусмотрена законодательством о налогах и сборах.

Также обязаны представлять в налоговый орган по месту нахождения организации бухгалтерскую отчетность в соответствии с требованиями, установленными Федеральным законом от 21.11.1996 г. N 129-ФЗ (в редакции от 28.11.2011 г.) «О бухгалтерском учете» (далее – Закон № 129-ФЗ), за исключением случаев, когда организации в соответствии с указанным законом освобождены от ведения бухгалтерского учета.

Ответственность за непредставление налоговых деклараций установлена ст.119 НК РФ. Непредставление налоговой декларации влечет взыскание штрафа в размере 5 % неуплаченной суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 % указанной суммы и не менее 1 000 рублей.

Ответственность за непредставление бухгалтерской отчетности установлена в п.1 ст.126 НК РФ. Непредставление в установленный срок налогоплательщиком в налоговые органы документов и (или) иных сведений, предусмотренных НК РФ, если такое деяние не содержит признаков налоговых правонарушений, предусмотренных ст. 119 и ст. 129.4 НК РФ, влечет взыскание штрафа в размере 200 рублей за каждый непредставленный документ.

Правила заполнения отчетности

При заполнении отчета нужно соблюдать некоторые правила:

- Суммы налога всегда указываются только целыми числами, без копеек. Если налог имеет дробную часть больше 50 копеек, то происходит увеличение на 1 рубль, если меньше — отбрасывается.

- Доходы и расходы, которые были получены в валюте, указываются на основании определенного Центробанком курса на даты получения и расходования;

- Если допущена ошибка, то применять средство типа «Штрих» либо аналогичные для ее исправления нельзя. Нужно этот лист заполнить еще раз;

- Распечатка отчета производится только на одной стороне листа. Двухсторонняя распечатка не допускается;

- Если отчет скрепляется степлером, то это нужно сделать аккуратно в самом углу документа, без порчи листов.

- Если в графу записывается цифровое значение, то вносить цифры нужно начиная с самой левой клетки. Все оставшиеся пустыми нужно в конце прочеркнуть;

- Если заполнение отчета производится от руки на чистом бланке, то делать это необходимо ручкой с черными, фиолетовыми либо синими чернилами.

Вам будет интересно:

Отчетность в 2020 году для ООО и ИП: сроки сдачи, общая таблица для ООО, УСН, ЕНВД, ЕСХН

Сдавать ли нулевой 6-НДФЛ

Передавать в ИФНС пустой отчет согласно 6-НДФЛ инструкция по заполнению нет необходимости:

- Когда в рассматриваемом отчетном периоде, даже при наличии работников, им не осуществлялось начисление и выплата дохода.

- В случае если у ИП или организации нет наемных сотрудников.

- За отчетный период хозяйствующий субъект не осуществлял деятельность.

Этот момент упоминается в нескольких поясняющихся письмах, подготовленных налоговыми органами. Однако, в подобных ситуациях желательно в ИФНС все же направлять пояснительные письма, в которых обосновывается причина несдачи отчета.

Для компаний, у которых руководитель является единственным работником, необходимо подавать отчетность по установленной форме. Если проигнорировать данный момент, то к организации могут быть применены меры административной ответственности.

Освобождается фирма от представления 6НДФЛ только если директору никакие выплаты не начислялись и не производились.

6-НДФЛ инструкция по заполнению устанавливает, что нулевая отчетность по данной форме существует. В нее нужно включить:

- Титульный лист.

- Раздел 1, где все показатели равняются 0.

- Раздел 2 — его можно вообще не оформлять, либо прочеркивать все предусмотренные графы.

Способы сдачи отчетности

Нормы закона устанавливают следующие способы сдачи отчетности:

- Представление отчета 6-НДФЛ на бумаге — инспектору в руки передается две копии отчета, после чего он его проверяет и на одном из них ставит отметку о приеме и передает его представителю налогового агента. Этот способ доступен только в том случае для субъекта бизнеса, если численность работников у него не больше 25 человек.

- Сдача бланка 6-НДФЛ осуществляется через электронный канал связи. Для этого необходимо наличие электронной цифровой подписи (ЭЦП), договора со спецоператором связи, специализированной программы.

Подача документов

Как уже сказано выше, внутригодовую документацию предприятия подавать на проверку необязательно (за исключением некоторых организаций, чья деятельность регламентируется отдельными федеральными законами).

В установленный срок предоставления годовой бухгалтерской отчетности – обычно он составляет три месяца – пакет подготовленных документов отдают в налоговую службу и, согласно новой редакции закона «О бухгалтерском учете», в Государственный комитет статистики.

К примеру, данные бухучета за 2020 год следовало предъявить до 31 марта 2020 года. Временные ограничения для подачи отчетности за квартал составляют тридцать дней после окончания квартала.

К содержанию

Прохождение аудита

Некоторые категории предприятий перед предоставлением финансовой документации должны проходить аудит. Но теперь, подавая в установленные сроки представления годовой бухгалтерской отчетности документы в налоговую службу, аудиторского заключения они не подают. Правда, в Государственный комитет статистики данные проверки предоставить нужно, кроме того, отчет о проверке следует опубликовать вместе с другими сведениями.

К содержанию

Хранение данных

Длительность хранения документации предприятий предусмотрена в Федеральном законе № 402-ФЗот 06.12.2011. При этом руководство предприятия может увеличить указанный период при необходимости. Срок хранения бухгалтерской отчетности составляет не менее пяти лет.

Была информация интересна или полезна?

Да0

Нет4

Поделиться в сети

Что и когда сдавать

| № | Что входит в бухгалтерскую отчетность 2020 | Чем утверждена актуальная в 2020 году форма | Срок сдачи в ИФНС |

| Основные формы | |||

| 1 | Бухгалтерский баланс (т. н. форма № 1) | Приложение № 1 к приказу Минфина России от 02.07.2010 № 66н (в ред. от 19.04.2019) «О формах бухгалтерской отчетности организаций» | Последний день – 31.03.2020 (вторник) Перенос на 06.05.2020 |

| 2 | Отчет о финансовых результатах (т. н. форма № 2) | ||

| Приложения | |||

| 3 | Отчет о движении денежных средств | Приложение № 2 к приказу Минфина России от 02.07.2010 № 66н (в ред. от 19.04.2019) | Последний день – 31.03.2020 (вторник) Перенос на 06.05.2020 |

| 4 | Отчет об изменениях капитала | ||

| 5 | Отчет о целевом использовании средств | Приложение № 2.1 к приказу Минфина России от 02.07.2010 № 66н (в ред. от 19.04.2019) | |

| 6 | Пояснения | Свободная форма, но в приказе № 66 н есть пример типовой в новой редакции | |

Состав бухотчетности в 2020 году регламентирует ч. 1 ст. 14 Закона о бухучете № 402-ФЗ.

Состав и содержание налоговой отчетности

Налоговая отчетность представляет собой совокупность налоговых деклараций, которые налогоплательщик обязан предоставить в налоговые органы по месту налогового учета в установленные сроки.

В соответствии с п. 1 ст. 80 НК РФ налоговая декларация представляет собой письменное заявление или заявление, составленное в электронном виде и переданное по телекоммуникационным каналам связи с применением электронной цифровой подписи, налогоплательщика об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, об исчисленной сумме налога и (или) о других данных, служащих основанием для исчисления и уплаты налога.

Налоговая декларация представляется каждым налогоплательщиком по каждому налогу, подлежащему уплате.

Расчет авансового платежа представляет собой заявление налогоплательщика о базе исчисления, об используемых льготах, исчисленной сумме авансового платежа и (или) о других данных, служащих основанием для исчисления и уплаты авансового платежа. Расчет авансового платежа представляется в случаях, предусмотренных НК РФ применительно к конкретному налогу.

Налогоплательщик по одному или нескольким налогам, не осуществляющий операций, в результате которых происходит движение денежных средств на его счетах в банках (в кассе организации), и не имеющий по этим налогам объектов налогообложения, представляет по данным налогам единую (упрощенную) налоговую декларацию.

Не подлежат представлению в налоговые органы налоговые декларации по тем налогам, по которым налогоплательщики освобождены от обязанности по их уплате в связи с применением специальных налоговых режимов – упрощенной системы налогообложения, единого налога на вмененный доход и единого сельскохозяйственного налога.

Формы и порядок заполнения форм налоговых деклараций (расчетов), а также форматы и порядок представления налоговых деклараций (расчетов) в электронном виде, утверждены Федеральной налоговой службой по согласованию с Министерством финансов России отдельно для каждого налога.

Налогоплательщик или его представитель подписывает налоговую декларацию (расчет), подтверждая достоверность и полноту указанных в ней сведений.

Сроки сдачи в налоговые органы налоговых деклараций за налоговый период и расчетов авансовых платежей за отчетные периоды устанавливаются НК РФ отдельно для каждого налога.

ПЕРИОД ИСПРАВЛЕНИЯ НАЛОГОВЫХ ОШИБОК