Как написать заявление о возврате суммы излишне уплаченного налога

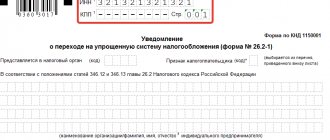

Законодательством РФ предусмотрен возврат переплаченных взносов в бюджет. Для их возврата нужно заполнить бланк «Приложение № 8», утвержденное приказом ФНС РФ. Причем сделать это требуется на протяжении 3-х лет, иначе деньги пропадут и вернуть их уже не удастся.

Данный документ представляет собой бланк, состоящий из 3-х листов. Юридические лица заполняют и отправляют в налоговый орган первые два листа, физическим же лицам необходимо, кроме первых 2-х листов заполнить и третий.

Заполнение формы заявления не сложно и идентично оформлению налоговой декларации.

Заявление отсылается в следующих случаях:

- человек осуществил выплаты в налоговую структуру большую сумму, чем положено.

- Авансовое перечисление превысило размер взносов, положенных для зачисления.

- После подачи уточненной декларации.

- При возвращении НДС.

Заполняется заявление на унифицированном бланке (Приложение № 8). При его заполнении, требуется соблюдать следующие правила:

- Для заполнения заявления нужно использовать печатные буквы.

- В бланке нельзя допускать ошибки или неточные сведения. Если ошибка все-таки сделана, лучше бланк переписать.

- Запрос заполняется в 2-х экземплярах – один для налоговой инспекции, второй – для плательщика взносов.

- Бланк представляет собой 3 листа:

- На первом листе заполняются общие данные о плательщике взносов и о налоге.

- На втором – реквизиты банка, куда будет возвращаться лишняя сумма.

- На третьем – сведения о плательщике.

- При составлении документа, требуется отображать, по какому виду налога будет осуществляться возвращение средств.

- Подпись на заявлении ставится только в присутствии работника налоговой инспекции.

Перечни документов для получения налоговых вычетов

Письмом ФНС от 22.11.2012 № ЕД-4-3/[email protected] утверждены следующие перечни документов, которые вправе требовать налоговые органы для получения налогоплательщиком:

- имущественного налогового вычета при приобретении квартиры (либо комнаты) на вторичном рынке;

- имущественного налогового вычета при приобретении квартиры по договору долевого участия в строительстве (инвестировании), договору уступки права требования;

- имущественного налогового вычета при приобретении земельного участка с расположенным на нем жилым домом;

- имущественного налогового вычета по расходам на уплату процентов по целевому займу (кредиту), направленному на приобретение жилья;

- социального налогового вычета на лечение;

- социального налогового вычета на обучение.

Этим же Письмом ФНС утвержден образец заявления на распределение имущественного налогового вычета между супругами, которое предоставляется в комплекте документов для получения стандартного, социального и (или) имущественного налогового вычета.

Как подать заявление в ИФНС о возврате суммы излишне уплаченного налога в 2020 году

Документ отсылается в налоговую структуру по адресу регистрации. Выполнить это возможно различными способами:

При личном посещении. В этом варианте бланк заполняется непосредственно в учреждении по налогам и подписывается в присутствии сотрудника службы. Бланк предоставляется сотрудником инспекции.

Отсылка заказной почтой. Форму заявления и образцы его заполнения можно увидеть на сайте ФНС. Перед оформлением обращения желательно получить консультацию специалиста налогового учреждения.

Электронная отсылка. Данный способ наиболее часто используют предприятия и ИП. Форма отправляется, используя Интернет-сеть, с заверенной электронной подписью.

Выявление излишне уплаченных средств осуществляется по итогам сверочного акта между налоговым органом и плательщиком. Иногда ФНС самостоятельно выявляет переплату, однако наиболее часто это происходит по инициативе физических и юридических лиц.

Переплата осуществляется чаще всего при следующих обстоятельствах:

- Ошибки в платёжном поручении. При заполнении платежного поручения, из-за невнимательности бухгалтера перечисляются суммы не соответствующие необходимым.

- Ошибки при расчётах. Здесь недочёты могут возникнуть из-за незнания законодательства, в результате чего неправильно используется база налогообложения, при которой применяются устаревшие ставки. При выявлении таких ошибок в адрес инспекции отсылаются дополнительные уточненные декларации.

- Сокращение суммы пошлины. Иногда при оформлении декларации на перечисление подоходного налога работники предприятий забывают о зачислении авансовых платежей.

Полезные ссылки по теме «Образец заявления на возврат НДФЛ»

- Налог на проценты по вкладам

- Налоговый контроль счетов

- Почему льготы носят заявительный характер

- НДФЛ с наследства

- Налоговая ответственность за непредставление документов

- Подтверждение статуса налогового резидента РФ

- Когда и о чем надо сообщать в ФНС

- Конвенция о международном обмене налоговой информацией

- Личный кабинет налогоплательщика

- Льготы по налогам пенсионерам — порядок предоставления и образец заявления

- Как уплатить налоги через интернет

- Должны ли дети платить налоги

- Как получить отсрочку (рассрочку) по уплате налога

- Налоговые проверки

- Что должна содержать жалоба налоговую инспекцию

Налоговая декларация

Налоги

- ЕНВД

- Земельный налог

- Налог на доходы физических лиц (НДФЛ)

- Доходы не подлежащие налогообложению

- Кто такие налоговые резиденты и нерезиденты

- Продажа квартиры налоговым нерезидентом РФ

- Порядок исчисления и уплаты НДФЛ при продаже доли в уставном капитале ООО, акций ОАО, ценных бумаг

- НДФЛ с выплат по решению суда

- Налог при продаже валюты и с доходов на Forex

- Как уменьшить НДФЛ при покупке и продаже автомобиля

- Как уменьшить НДФЛ при продаже и покупке жилья

- Порядок уплаты НДФЛ если работник в командировке за границей

Налоговые вычеты

- Имущественные налоговые вычеты

- Как получить имущественный вычет при покупке жилья в кредит

- Как получить вычет при улучшении жилищных условий

- Когда можно получить вычет в размере 2 000 000 рублей при покупке команты или доли квартиры.

- Вправе ли неработающий пенсионер получить имущественный налоговый вычет в связи с приобретением квартиры?

- Перечень лекарственных средств, по которым предоставляется социальный налоговый вычет

- Перечень дорогостоящих видов лечения, по которым предоставляется социальный налоговый вычет (утв. Постановлением Правительства РФ от 19.03.2001 № 201)

Налоговая ответственность за:

- непредставление документов

- непредоставление налоговой отчетности;

- неполной уплаты налогов;

- неявку по вызову в налоговиков

Порядок заполнения

Заявление заполняется на листе формата А4, который дополняется унифицированным бланком «Приложение №8», утвержденным налоговой службой. Документы составляются в 2-х экземплярах, с установкой подписи и печати на обоих экземплярах. Если человек сомневается в том, что сумеет самостоятельно заполнить бланк, можно обратиться к услугам специальных фирм или консультантов.

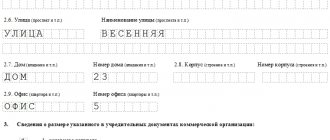

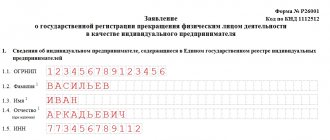

Для правильного заполнения заявления, требуется заполнить следующую информацию:

- Полные данные о подателе обращения. В правом верхнем разделе бланка отображается:

- для физлиц — полное Ф.И.О., ИНН, место регистрации

- для юр. лиц — название фирмы, ИНН, КПП, юридическое место регистрации.

- В текстовом разделе заполняется:

- Просьба о возвращении переплаченных средств, со ссылкой на положение в Налоговом кодексе. Можно попросить перенести лишнюю сумму для зачета налогообложения в наступающем периоде.

- Налоговый период, когда возникла переплата.

- Реквизиты выполненного платежа, коды КБК и ОКТМО.

- Размер средств, подлежащих возврату. Отображается цифрами и прописью.

- Реквизиты банка, куда надо возвратить деньги.

- Подпись обратившегося и дата составления.

Составленный запрос можно отослать в ИФНС следующими вариантами:

- Лично, или через доверенного человека, при наличии нотариально оформленной доверенности.

- По Интернет-сети, зайдя в личный кабинет плательщика взносов. Для этого надобно зарегистрироваться на сайте nalog.ru, а также получить цифровую электронную подпись.

- Отослать заявление заказным оцененным письмом через почтовое отделение, с описью вложенных материалов.

КБК и ОКТМО

Что такое КБК и ОКТМО, которые требуется внести на титульном листе, рассмотрим подробнее. Это в первую очередь, установленные законодательством виды кодов.

OKTMO – представляет собой общероссийский классификатор территорий MO. При заполнении он должен совпадать с номером, указанным в декларации (в 1 разделе – стр. 030 и на листе А – стр.050).

Рекомендуем дополнительно прочитать: 3-НДФЛ декларация

KБK -код бюджетной классификации, это шифр из 20 цифр, которые отражают цепочку поступлений в госбюджет. Соответственно, каждой финансовой операции, связанной с движением денежных средств, присваивается свой КБК. Для заполнения заявления на возврат НДФЛ подходит код — 182 1 0100 110.

При составлении заявления в свободной форме, вносить ОКТМО и КБК не требуется. Соответствующие поля внесены только в рекомендованном ФНС образце.

Сроки возврата

После доставки материалов в инспекцию и принятии ею полученных материалов, в случае правильного заполнения и предоставления всей информации, требуемой для возврата лишне перечисленных сумм, решение принимается на протяжении 10 дней.

При недостаточном предоставлении информации, налоговая инспекция отсылает лицу, подавшему документы, уведомление, с отображением причин отказа или с просьбой о пересылке дополнительных материалов, отсутствующих для положительного решения вопроса.

Уведомление о принятии решения отсылается заявителю не позже 5 дней с даты принятия решения.

Если с документами все в порядке, то согласно п. 6 ст. 78 НК РФ налоговая инспекция обязана возвратить лишнюю сумму на протяжении 30-ти дней.

На практике, нередко получается так, что деньги не попадают на счет заявителя на протяжении многих месяцев.

Это связано с тем, что инспекторы налоговой структуры могут предупредить об осуществлении проверки платежей плательщиком пошлины, обратившегося с запросом о возвращении лишне перечисленных пошлинных сумм. Срок проведения такой проверки, порой, достигает 3-х месяцев.

Сроки отсылки заявления в инспекцию на возвращение денежных средств и сроки выполнения запроса заявителем можно выразить в таблице:

| Срок отправки обращения | Срок возвращения денег |

| Запрос требуется отправить на протяжении 3-х лет с даты переплаты пошлины (не с даты выявления). | Переплата налога должна быть возвращена заявителю на протяжении 30-ти суток с момента регистрации запроса. |

Что если налоговая отказалась вернуть переплату

Если возвращение заявленных переплат в бюджет, после регистрации заявления выполнено не было, а налоговые структуры не инициировали проверку по отношению к налогоплательщику, «тянуть резину» в надежде, что перечисление будет осуществлено не надо.

В таком варианте, налогоплательщик должен самостоятельно проверить правильность составленного заявления и бланков (Приложение № 8), зарегистрированного налоговым учреждением. Особенно нужно проверить правильное заполнение реквизитов банка (вдруг отображены неправильно и деньги перечислены другому налогоплательщику).

Если все заполнено верно и необходимость в дополнительной проверке отсутствует, а поступление средств на счет отсутствует, необходимо напомнить об этом работникам налоговой инспекции, со ссылкой на законодательство в отношении налоговой службы, которая обязана выполнить перечисление в срок, на протяжении до одного месяца с даты получения запроса и нужных сведений. При этом, если на устное обращение реакция отсутствует и деньги налогоплательщику не поступили, у него появляется право обращение к руководству инспекции с жалобой. Кроме того, если и это не поможет, то такую-же жалобу можно написать в вышестоящую структуру.

Жалоба оформляется в письменной форме и вручается лично налогоплательщиком. При невозможности личного вручения жалобы, письмо можно отослать ценным письмом на почтовом отделении с составлением описи всех материалов в конверте.

Причину отсутствия поступления на счет денег в телефонном режиме выяснять не рекомендуется, так как телефонный разговор нельзя предъявить в качестве доказательства за задержку перечисления.

Если после истечения законного срока ответа на жалобу, возврат денег на выполнен, налогоплательщик имеет право написать исковое заявление в судебную инстанцию.

Обычно, в таких случаях, суд принимает сторону плательщика взносов, за исключением обстоятельств, когда некорректно отображены данные, необходимые для возврата денег.

Особенности действий при игнорировании налоговой инспекцией запроса о возврате излишне перечисленных пошлин:

- Необходимо помнить, что отсчет времени возвращения НДФЛ начинается с момента регистрации запроса о возвращении, но не раньше, чем с даты осуществления камеральной сверки сотрудниками инспекции.

- Обращение на возвращение переплаты плательщик взносов может отослать, только после подтверждения действительности переплаты НДФЛ, т.е. после выполнения камеральной сверки сотрудниками инспекции.

- Наиболее удобное формирование обращения на возвращение НДФЛ обеспечивает электронный сервис «Личный кабинет …».

- В данном сервисе также можно посмотреть время зачисления денег на счет, отображенный плательщиком налога в запросе на возвращение. В данном случае, при поступлении средств, кнопка состояния на возвращение НДФЛ будет находится в режиме «Исполнен», а поля «Дата исполнения» и «Сумма исполнения» будут заполнены – это будет обозначать, что возврат пошлин выполнен.

- Если физлицо не обладает возможностью пользоваться электронным сервисом «Личный кабинет …», форму запроса на возврат переплаченной пошлины можно обнаружить на сайте УФНС России.

Как подается

Запрос на возврат излишне выплаченных взносов от налоговой может вручаться лично в инспекцию по месту регистрации плательщика взносов, либо через почтовое отделение отсылкой ценного конверта, с описанием его содержимого.

К написанному обращению прикрепляются нужные материалы, которые подтверждают действительность переплаты (платежки, чеки, подтверждающие перечисление взносов).

Заявление заполняется в 2-х экземплярах, один из них которых отсылается в инспекцию, а второй – отправителю запроса, с отметкой номера и даты регистрации поданного письма.

Надо обратить внимание на то, что, учитывая, что сроки подачи запроса на возврат от налоговой службы лишних сумм составляют 3 года, необходимо доказательные документы (платежки, квитанции, чеки) также хранить в бухгалтерии на протяжении 3-х лет.

Для возврата сумм, которые были перечислены по ошибке, плательщик налога указывает реквизиты банка и номер открытого счета. Обычно, такой счет открывается в Сбербанке.

Поэтому, для поступления денег в запросе требуется в обязательном порядке отобразить:

- персональная информация о подателе запроса.

- Информация о реквизитах банка с отображением номера счета (можно прикрепить справку из банка с указанными сведениями об открытом счете).

- Сумму, подлежащую возврату.

Образец заполнения

- Заявление о возврате суммы излишне уплаченного налога. Образец 2020 года, pdf

Пример

Рассмотрим пример заявления на вычет, гражданина Морозова И.А:

- Заявление подается первый раз – «1».

- Код территориального отделения ИФНС – «5001».

- В каждой отдельной строке указывается ФИО полностью – МОРОЗОВ ИГОРЬ АНДРЕЕВИЧ.

- Статус физлица – «1» (налогоплательщик).

- Номер статьи для возврата излишне уплаченного НДФЛ – 78.

- Код указания требуемой операции «1» — возврат налога.

- Прописывается сумма (должна совпадать с указанным значением в 3-НДФЛ) – 27865 р.78 коп.

- Период, обозначенный в виде 8 символов – «ГД.00.2019».

- ОКТМО – 6170100—.

- КБК для данного вида финансовой операции всегда – 18210102030011000110.

- В разделе «Достоверность сведений подтверждаю» о, свидетельствующий о том, что заявление подает налогоплательщик лично. Следовательно заполнять строки о документе, подтверждающем полномочия представителя, не требуется.

- Вписываются контактный номер телефона Морозова И.А. в формате +79101111111.

- Ставится подпись гражданина и дата подачи заявления в налоговую – 16.03.2020 г.

- Далее заполняется второй лист. В нем дублируются номер ИНН и ФИО налогоплательщика. В остальных полях вносятся реквизиты расчетного счета, на который необходимо перечислить сумму к возврату. В том числе, вид счета – «02», БИК – 041708602 и номер счета – 42817819310000148198.

- КБК получателя и номер лицевого счета не заполняется.

- Если бы ИНН в титульном лист не был прописан, то потребовалось бы заполнить паспортные данные на 3 стр. следующим образом:

Каждый лист нумеруется в трехзначном формате 001,002,003. Последняя страница должна быть включена в состав заявления, даже если не заполняется.