Нужно ли юрлицо для ведения вендингового бизнеса?

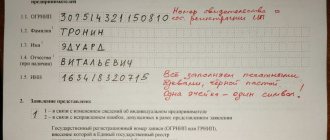

Конечно. Для любой предпринимательской деятельности обязательно нужно юрлицо. Как правило, выбирают ИП или ООО (для новичка это проще и удобнее). Причем ИП проще открыть, но труднее закрыть. А с ООО все наоборот – сложнее открыть, но проще ликвидировать.

Если вы не разбираетесь в тонкостях оформления юрлица проще обратиться в юридическую компанию. Стоит это недорого (около 10.000р), зато вам все сделают правильно с первого раза, вам не придется ничего переделывать, переподавать документы и т.д. Вообще минимум телодвижений.

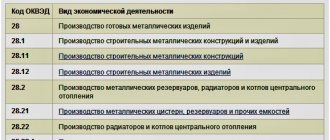

Расшифровка кодов ОКВЭД и их классификация 2020 ГОД

Классификатор кодов ОКВЭД 2020 Классификатор кодов ОКВЭД 2020 –это классификатор общероссийского назначения, который определяет виды экономической деятельности. Его коды применяют, если компания хочет изменить вид сферы деятельности.

Согласно новому приказу российского стандарта, официальное вступление в силу произошло 11 июля 2020 года. В соответствии с правилами ОКВЭД, независимо от формы собственности и источника инвестирования классификатор един для всех, поэтому при регистрации это важно учитывать. Любой человек, желающий начать собственное дело, должен зарегистрироваться в качестве индивидуального предпринимателя и указать вид деятельности в соответствии с классификатором кодов ОКВЭД 2020.

Начинающие предприниматели сталкиваются с трудностями из -за нехватки знаний по использованию ОКВЭД и его практического назначения. В результате у них возникают много вопросов, связанных с указанием кода деятельности.

Какие могут быть проверки торговых автоматов со стороны государства?

В нашей практике проверки торговых автоматов налоговыми органами не было ни разу. Пожалуй, единственная инстанция, которая может вами заинтересоваться – это СЭС, и то только по частной жалобе клиента или при совсем запущенном виде самого автомата.

Фактически в 100% случаев, если у клиентов и есть какие-то нарекания, они не будут заморачиваться обращением в какие-то органы, а пойдут сразу к арендодателю. Так что больше стоит бояться не налоговой, а потери выгодного места в случае, если вы не заботитесь об обслуживании автомата и не поддерживаете его работоспособность.

Какие документы нужно иметь при проверке?

Желательно иметь сертификаты на продукцию, которую вы реализуете через автомат. Но на сами автоматы сертификаты не нужны. Можно их сделать, но по закону сертификация добровольная. Скорее это можно использовать для PR хода (можно активно рассказывать арендодателю, что у вас автомат сертифицированный, проверенный и т.д.).

Значение правильного выбора ОКВЭД для вендинга

Например, предприниматель заявил при регистрации ИП вид деятельности «розничная торговля» и применение УСН. В процессе работы на его банковском счете образовывались остатки средств, на которые банк по условиям договора начислял проценты. Возникал доход в виде суммы причисленных процентов. Такого рода деятельность при регистрации ИП не заявлялась. Рассмотрев эту ситуацию, Минфин пришел к выводу, что данные %% являются прямым следствием осуществления ИП розничной торговли и подлежат налогообложению УСН.

Другая ситуация: для простоты возьмем того же самого ИП. Оставшиеся в его распоряжении деньги он выдал в качестве займа под %% (не важно кому, важно – что в безналичном порядке, то есть эта операция вполне прозрачна для контролеров). Казалось бы, чем отличаются эти деньги от остатков на счете? Ведь они также образовались у ИП как прямое следствие осуществления им розничной торговли с применением УСН. Но, тем не менее, в данном случае Минфин пришел к выводу, что это совершенно самостоятельный вид экономической деятельности данного ИП

. И поскольку он не был заявлен в качестве такового, то подлежит налогообложению не по УСН, а по ОСН, то есть НДФЛ по ставке 13%.

Логика здесь такова: доходы от деятельности, подпадающей под вид деятельности, указанный ИП при регистрации либо в результате внесения соответствующих изменений в ЕГРИП, признаются доходами, полученными от осуществления предпринимательской деятельности. Соответственно, к ним применяется упрощенная система налогообложения. Все остальные доходы являются доходами ФЛ и подлежат налогообложению НДФЛ. И хотя такая практика несколько противоречит законодательству, тем не менее, её необходимо учитывать, чтобы не пришлось отстаивать свою правоту в суде.

Что касается организаций (ООО, ЗАО, ОАО), то в силу п.2 ст.2 Федерального закона от 08.02.98 N 14-ФЗ «Об обществах с ограниченной ответственностью» общество может иметь гражданские права и нести гражданские обязанности, необходимые для ведения любых видов деятельности, не запрещенных федеральными законами, если это не противоречит предмету и целям деятельности. Кроме того, компания вправе заниматься любыми видами деятельности, не запрещенными законом и в соответствии с ГК РФ (п. 1 ст. 49).

Отсюда вывод: несоответствие заявленных и фактических видов деятельности не влечет для ООО налоговых последствий

, так как Закон не обязывает компанию закреплять в уставе все осуществляемые ею виды деятельности.

Однако на практике налоговики зачастую отказывают компаниям, например, в вычете НДС, если услуги, оказываемые контрагентами, не совпадают по ОКВЭД

с видами деятельности, указанными в их учредительных документах. Суды, как правило, становятся в таких ситуациях на сторону налогоплательщика, но, полагаем, проще предусмотреть в своих ОКВЭД необходимые виды деятельности, чем отстаивать потом свою правоту в суде.

Есть ли какие-то еще опасности со стороны закона?

Никаких. Единственная реальная опасность – это работа без юрлица. Впрочем, если у вас есть знакомые с зарегистрированным юрлицом, некоторое время можно «прикрываться» ими.

Если у вас возникли еще вопросы связанные с налогами и проверками, то можете писать это через комментарии Контакта в конце статьи.

Если понравилась статья, вступайте в нашу группу Вконтакте

Вступить в группу Supervending

Возврат к списку

Когда ты работаешь «на дядю», все привычно и понятно. И, как говорится, «от противного» самостоятельный бизнес кажется людям чем-то страшным и опасным. Половине начинающих бизнесменов кажется: один прокол – и тебя уже ведут под конвоем, а квартиру списывают в счет долгов. Все не так страшно и далеко не так сложно. Вот самые распространенные вопросы, которые мучают начинающих вендоров.

Нужно ли юрлицо для ведения вендингового бизнеса?

Конечно. Для любой предпринимательской деятельности обязательно нужно юрлицо. Как правило, выбирают ИП или ООО (для новичка это проще и удобнее). Причем ИП проще открыть, но труднее закрыть. А с ООО все наоборот – сложнее открыть, но проще ликвидировать.

Вендинговый бизнес на упрощенной системе налогообложения

При переходе на УПС предприниматель может выбрать наиболее выгодный для своего бизнеса вариант режима:

- доход – налог 6 % начисляется с суммы дохода;

- доход минус расход – отчисления составляют 15 % с выручки за вычетом расходных затрат.

Основное преимущество «упрощенки» перед ЕНВД – это зависимость размера налога от дохода. При небольшой выручке налог также становится меньше, в то время как на «вмененке» его размер остается фиксированным вне зависимости от прибыльности бизнеса.

Вендинг (торговые автоматы)

Если вы не разбираетесь в тонкостях оформления юрлица проще обратиться в юридическую компанию. Стоит это недорого (около 10.000р), зато вам все сделают правильно с первого раза, вам не придется ничего переделывать, переподавать документы и т.д. Вообще минимум телодвижений.

Какую форму налогообложения выбрать при регистрации юрлица?

Все зависит от региона. Для Москвы – упрощенка (6% от выручки). Для регионов – ЕНВД или патент. Тут опять же полезно воспользоваться консультациями в фирме, которая будет помогать вам с регистрацией. Они знают все тонкости и смогут подсказать самую удобную систему. Нередко подобные фирмы предоставляют и услуги удаленной бухгалтерии – то есть, смогут составить для вас баланс за вполне умеренную плату.

Нужно ли устанавливать кассовый аппарат?

Нет, если вы торгуете через автоматы, то по закону кассовый аппарат вам не нужен.

Нужно ли каждый автомат регистрировать в налоговой?

Нет, достаточно зарегистрировать юрлицо и сдавать общую отчетность.

Какие могут быть проверки торговых автоматов со стороны государства?

В нашей практике проверки торговых автоматов налоговыми органами не было ни разу. Пожалуй, единственная инстанция, которая может вами заинтересоваться – это СЭС, и то только по частной жалобе клиента или при совсем запущенном виде самого автомата.

Фактически в 100% случаев, если у клиентов и есть какие-то нарекания, они не будут заморачиваться обращением в какие-то органы, а пойдут сразу к арендодателю. Так что больше стоит бояться не налоговой, а потери выгодного места в случае, если вы не заботитесь об обслуживании автомата и не поддерживаете его работоспособность.

Какие документы нужно иметь при проверке?

Желательно иметь сертификаты на продукцию, которую вы реализуете через автомат. Но на сами автоматы сертификаты не нужны. Можно их сделать, но по закону сертификация добровольная. Скорее это можно использовать для PR хода (можно активно рассказывать арендодателю, что у вас автомат сертифицированный, проверенный и т.д.).

Какая информация должна быть указана на торговом автомате?

По закону о защите прав потребителей должна быть указана следующая информация:

Реквизиты владельца (ИП или ООО)

Контактный номер

Инструкция по эксплуатации

Нужны ли разрешения или лицензии для осуществления предпринимательской деятельности в вендинге?

Нет, никаких специальных лицензий не нужно. Но уже упомянутые сертификаты желательно держать под рукой.

Как часто нужно сдавать отчетность в налоговую?

УСН (упрощенка 6%) сдается раз в год. По системе ЕНВД или патентной системе вся отчетность сдается при оформлении патента. Отчет в пенсионный фонд и фонд социального страхования (ПФР и ФСС) сдается каждый квартал и должен включать в себя информацию по всем сотрудникам фирмы – начиная от вас, как владельца, и заканчивая всеми сотрудниками, зарегистрированными в рамках юрлица. То есть, даже если у вас ИП, в котором значитесь только вы, отчет по вам сдавать тоже нужно.

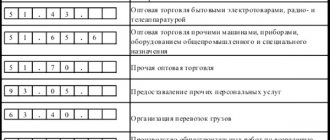

Какой вид деятельности (ОКВЭД) подходит для вендинга?

Специального кода для вендинговой деятельности нет, но можно выбрать близкий — 52.63. Прочая розничная торговля вне магазинов или 52.48. Прочая розничная торговля в специализированных магазинах.

Есть ли какие-то еще опасности со стороны закона?

Никаких. Единственная реальная опасность – это работа без юрлица. Впрочем, если у вас есть знакомые с зарегистрированным юрлицом, некоторое время можно «прикрываться» ими.

осуществляет свою деятельность с 2012 года. Основной специализацией является продажа оборудования для поддержания питьевого режима на крупных промышленных предприятиях России :

Кому в вендинговом бизнесе подойдет УСН

УСН – наиболее популярная система налогообложения для вендингового бизнеса, предполагающая оплату одного налога поквартально, авансовыми платежами. При такой системе предпринимателю нужно подавать отчетность всего 1 раз в год.

Налог по УСН исчисляется с прибыли (около 15%) или доходов (6% от выручки). Упрощенную систему налогообложения могут применять предприниматели, чей годовой доход от бизнеса не превышает 120 млн рублей.

УСН с доходов отлично подходит для вендинга с высокой рентабельностью и невысокими выручками. Как правило, это распространяется на бизнес, связанный с продажей дешевых товаров через автоматы.

Вендинг в законодательстве РФ — 2020

Понятия «вендинг» и «вендинговый бизнес» относительно недавно вошли в нашу жизнь.

В России, как и в странах Запада, нет целого закона, который регулировал бы предпринимательскую деятельность через продажи с помощью торговых автоматов.

Но . В нашей стране несколько кодексов, законов, нормативных актов так или иначе затрагивают вендинг и регулируют деятельность, связанную с ним.

Обязателен! Вендинговый бизнес – это прежде всего предпринимательская деятельность, направленная на получения прибыли. Статус индивидуального предпринимателя или юридического лица, будь то ООО, АО и другие формы, обязателен. Согласно законодательству, как частное лицо вы не можете заниматься вендинговым бизнесом легально.

Необходима процедура государственной регистрации в . Никаких дополнительных документов для начала бизнеса с торговыми автоматами не требуется. После получения юридического статуса и приобретения ваших первых автоматов, вы вступите в правовые отношения с владельцами торговых точек.

В зависимости от формы работы это будет аренда, комиссия или поставка. В первую очередь эти отношения необходимо подкреплять обязательным заключением договоров с максимально подробным указанием на права и обязанности сторон. Стоит обратить внимание на следующие моменты:

- Кто из сторон несет ответственность за сохранность торговых автоматов.

- Максимальная детализация договора.

- Последовательность действий сторон: детализация прав и обязанностей.

Чем подробнее и детальнее будет составлен договор на бумаге, тем будет .

С момента установки вендинговых автоматов и начал продаж предприниматель вступает в новые правовые отношения — это купля-продажа. Суть в том, что юрлицо посредством автомата осуществляет розничную торговлю. Продажа товаров с использованием автоматов регулируется, прежде всего, .

В статье сказано, что «в случаях, когда продажа товаров производится с использованием автоматов, владелец автоматов обязан довести до покупателей информацию о продавце

Вендинг: как начать успешный бизнес в 2020 году

Вендинги как полноценный канал сбыта реализуют разные по назначению и цене товары — от продуктов и горячего кофе до галстуков, техники и спиртных напитков.

Никаких дополнительных документов для начала бизнеса с торговыми автоматами не требуется. После получения юридического статуса и приобретения ваших первых автоматов, вы вступите в правовые отношения с владельцами торговых точек.

Рекомендуем прочесть: Ленинская налоговая инспекция саратов официальный сайт

По статистике в западных странах количество вендинговых автоматов уже превышает 6 млн единиц. Лидером вендинговой торговли считается Япония, в которой на один аппарат приходится больше 20 покупателей. В России вендинговая торговля только начинает развиваться.

Например, на один вендинговый автомат приходится не более 2000 клиентов. Количество автоматов и перечень предлагаемых через них товаров и услуг тоже пока не отличаются разнообразием. Но доля “умных” автоматов, оснащенных телеметрией, устройством для безналичных платежей и других digital инструментов постепенно растет.Все больше автоматов отказываются от пластиковых стаканов и контейнеров, переходя в духе мировой тенденции на экологичные виды упаковок.

Быстро растет формат продаж

Вендинг код оквэд 2020

Деятельность по фотокопированию и подготовке документов и прочая специализированная вспомогательная деятельность по обеспечению деятельности офиса Эта группировка включает: – копирование, подготовку документов и прочую специализированную вспомогательную деятельность по поддержке функционирования организации Включаемая в нее деятельность по копированию и печатанию документов носит краткосрочный характер Эта группировка включает: – подготовку документов; – редактирование или корректирование документов; – печатание и обработку текстов; – секретарские услуги; – переписывание документов и другие секретарские услуги; – написание писем и резюме; – услуги аренды почтовых ящиков и других почтовых и посылочных услуг, например по предварительной сортировке, написанию адресов и т.п.; – фотокопирование; – изготовление дубликатов; – ксерокопирование; – прочие услуги копирования документов (без услуг печати, например офсетной печати, быстрой печати, цифровой печати, услуг предпечатной подготовки) Эта группировка не включает: – печать документов (офсетную печать, быструю печать и т.д.), см.Код ОКВЭД 18.12; – предоставление услуг предпечатной подготовки, см.Код ОКВЭД 18.13; – разработку и организацию почтовых рекламных кампаний, см.Код ОКВЭД 73.11; – деятельность в области стенографирования и почтовых отправлений, см. Код ОКВЭД 82.99; – услуги общественной стенографии, см.Код ОКВЭД 82.99 ОКВЭД-2 – Новый классификатор кодов экономической деятельности.

— Консультирование по аппаратным средствам вычислительной техники 72.20.

Указание Кода ОКВЭД 82.19 Подкласса 82.1 Раздела N Класса 82 необходимо при регистрации юридических лиц и индивидуальных предпринимателей, также указание Кода ОКВЭД-2 82.19 Подкласса 82.1 Раздела N Класса 82 необходимо при изменении видов деятельности.Класс ОКВЭД 82.19 Раздела N – расшифровка и подробное описание.

Оквэд для ип на вендинговые автоматы на 2020

— — Коды ОКВЭД в нашем заявлении на регистрацию будут отражать сферы деятельности, в которых будет вестись ваш бизнес.

Необходимо указать хотя бы один такой код, который будет считаться основным. Для вендинга в 2107 году нужно указывать код: 47.99.2

«Деятельность по осуществлению торговли через автоматы»

.

Если кроме вендинга организация планирует вести другие виды бизнеса, следует указать коды ОКВЭД для каждого нового вида деятельности. Количество кодов не ограничено, можно хоть весь классификатор выписать, но делать этого, конечно, не стоит. Указывая коды «на всякий случай», можно выбрать те из них, для которых потребуются дополнительные документы (например, справка об отсутствии судимости).

обновленный ОК 029-2014 (КДЕС Ред.

Рекомендуем прочесть: Пособие при рождении 3 го ребенка в хабаровском крае

2). Общероссийский классификатор видов экономической деятельности» (утв. Приказом Росстандарта от 31.01.2014 N 14-ст) (ред. ЕНВД, УСН, Патент)

- Код ОКВЭД: Сантехник, сварщик (ЕНВД, УСН, Патент)

- Код ОКВЭД: Программирование, разработка и тестирование. (УСН)

- Код ОКВЭД: Продажа ссылок с веб-сайта (УСН)

- Код ОКВЭД: Системное администрирование(сисадмин) и ремонт ПК (УСН)

- Код ОКВЭД: Продвижение, раскрутка сайтов(SEO, СЕО) (УСН)

- Код ОКВЭД: Дизайн (интерьеры, архитектура, землеустройство)(УСН)

- IT и интернет

- Код ОКВЭД: Фриланс, дизайн (Интернет, реклама) (УСН)

- Код ОКВЭД: Создание и разработка сайтов (УСН)

В настоящее время действует список кодов ОКВЭД версии ОК 029-2001 (КДЕС редакции 1).

Данный список действителен до 1 января 2020 года. Так как классификатор не имеет однозначного ОКВЭД для вендинга, рекомендуем также обращение в свою ИФНС по этому вопросу.

Рассмотрим вопросы по кодам ОКВЭД, поступившие от пользователей системы Taxcon.ru в 2013 -2014 годах.

1. Какие использовать коды ОКВЭД для кофейных автоматов, а именно чтобы работать с автоматами для продажи/приготовления напитков: кофе, чай, шоколад, лимонад, кислородный коктейль и т.д? Какие коды ОКВЭД нужно добавить при работе с торговым автоматом для продажи газированной воды в розлив?

Казалось бы, здесь напрашивается код 52.25.2 — «Розничная торговля безалкогольными напитками».

Вендинг оквэд 2020

Российской Федерации такое право предоставлено до 1 июля 2020 г., за исключением организаций, осуществляющих торговую деятельность (мой комментарий: то есть на ООО с торговлей отсрочка не распространяется), а также индивидуальных предпринимателей, осуществляющих торговую деятельность с привлечением наемных работников (мой комментарий: то есть для торговых ИП с сотрудниками отсрочки не будет).

Исходя из текста Поручения, отсрочку до 01.07.2020 получат все ИП без сотрудников, независимо от того занимаются они торговлей или предоставляют услуги.

Скажу больше, в поручении нет никаких ограничений по системам налогообложения, поэтому даже у тех вендоров, которые работают на УСН, имеются большие шансы на отсрочку установки онлайн-касс до 2020 года.

Спасибо за внимание. Они начали применение новых аппаратов летом прошлого года. Основная часть бизнеса была обязана перейти на новый порядок расчетов с июля 2020 года.

Для ИП и организаций, ведущих деятельность, связанную с торговлей через вендинговые аппараты, законодатель установил следующие сроки перехода на онлайн-кассы. Таблица № 1. Сроки перехода на онлайн-кассы вендингового бизнеса с 1 июля 2020 с 1 июля 2020 Организации, ведущие вендинговый бизнес (независимо от наличия наемных работников) ИП, занимающие вендингом без привлечения наемных работников ИП, ведущие данную деятельность с привлечением наемных работников Как видно из таблицы отсрочку на год, до июля 2020 года, получили только предприниматели, ведущие деятельность без привлечения персонала. Весь остальной вендинговый бизнес обязан перейти на онлайн-кассы уже этим летом.

В настоящий момент на рассмотрении в Государственной думе находится законопроект, устанавливающий ряд изменений, затрагивающих порядок работы вендинга с онлайн-кассами.

После того как ИФНС получить заявление, она присвоит ККТ регистрационный номер, который необходимо будет внести в фискальный накопитель.

- Фискализация кассы

После того как от налоговой инспекции будет получен регистрационный номер кассового аппарата его необходимо будет внести в фискальный накопитель (ФН) вместе с остальными сведениями: наименованием организации или ФИО ИП, ИНН, адресом места установки кассы (осуществления расчетов), данными об ОФД и системе налогообложения.