Что такое ОКВЭД

ОКВЭД — это классификатор из кодов, при помощи него ИП выбирает сферу, в которой планирует работать. Для удобства этот классификатор поделен на буквенные разделы, классы, группы, подклассы и подгруппы.

От подбора ОКВЭД зависит система налогообложения предпринимателя, особенно это важно при выборе ЕНВД или патента, где разрешенный список видов деятельности строго регламентирован. Код вносится в регистрационные документы ИП, указывается при сдаче отчетности и открытии расчетного счета.

Как расшифровывается код?

Сам ОКВЭД – это набор цифр, который может состоять из 2 или из 6 знаков в зависимости от вашего выбора. Структура каждого кода выглядит следующим образом:

- XX.XX.XX – вид деятельности;

- XX.X – подгруппа;

- XX – группа;

- X – подкласс;

- XX – класс.

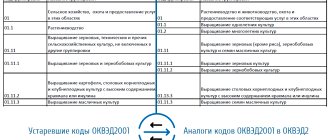

Это можно наглядно увидеть на схеме:

Как видно, числа «идут» от общего к частному: например, 45.1(подкласс) – подготовка участка для строительства, а 45.11 (класс) – разборка зданий и их снос , 45.11.2 (подгруппа) – производство работ с землей соответственно.

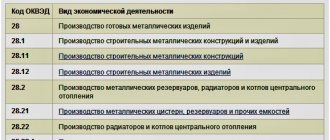

С некоторыми другими ОКВЭД можно ознакомиться в таблице:

Таким образом, под каждыми парными цифрами есть раскрывающийся список, и задача предпринимателя/организации правильно выбрать из этого списка вид деятельности, соответствующий производимым работам. Утверждает код орган статистики.

Справочник кодов ОКВЭД для ИП на 2020 год с расшифровкой

В своем онлайн-подборщике мы используем актуальный на 2020 год список кодов ОКВЭД 2 для ИП. Все коды структурированы, разбиты на разделы и имеют подробную расшифровку.

Чтобы выбрать коды ОКВЭД, проставьте галочки и эти коды появятся в таблице под списком. Напротив будет расшифровка ОКВЭД.

В нашем сервисе подготовки документов к регистрации ИП интегрирован этот подборщик кодов ОКВЭД и вы можете автоматически вставить их в заявление Р21001 на регистрацию ИП.

Умный сервис За 15 минут формирует документы для регистрации ИП, но подаете вы их самостоятельно. Подробнее Перейти в сервис

- Вы сами вносите все данные, а сервис формирует пакет документов для регистрации ИП.

- Вы самостоятельно подаете документы в налоговую или МФЦ.

- Вы оплачиваете госпошлину 800 р. перед подачей документов, но можно не платить, если подавать через МФЦ.

- В сервисе есть подсказки по налогам, подбору ОКВЭД и другим этапам.

- Сервис все заполняет без ошибок, результаты проверены ФНС.

- Сервис также бесплатен.

Схема работы За 15 минут вы в сервисе формируете документы: заявление по форме Р21001, уведомление о переходе на УСН (если нужно) и файл с инструкцией по дальнейшим действиям. Далее распечатываете их, оплачиваете госпошлину, подаете документы в ФНС или МФЦ. Через 3 рабочих дня после подачи вы получите статус ИП. Свернуть Перейти в сервис

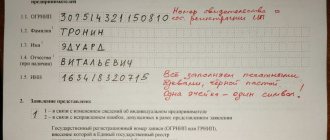

Перечень документов для оформления ОКВЭД

У многих предпринимателей возникают вопросы, сколько требуется документов при оформлении кодов. Чтобы правильно соблюсти форму необходимо ознакомится с прикреплённым ниже образцом заявления. Для оформления нового ИП с указанием ОКВЭД предпринимателю понадобиться иметь при себе паспорт.

Если вносятся изменения в коды или они дополняются тогда на основании оформленного заявления, прикрепляется ксерокопия паспорта и свидетельство о регистрации ИП.

Документы для добавления ОКВЭД для ИП

Основные документы, которые могут потребоваться при внесении ОКВЭД это:

- паспорт заявителя;

- заявление, написанное по форме Р24001.

Если действие осуществляется через представителя, тогда прикладывается нотариально заверенная доверенность.

Документы для смены ОКВЭД для ИП

При смене кодов требуется такой же набор документов. Дополнительно прикладывается ранее полученное свидетельство о регистрации лица в качестве индивидуального предпринимателя. При смене ОКВЭД государственную пошлину платить не нужно.

Когда подается заявление на выбор ОКВЭД

Впервые о выбранном ОКВЭД предприниматель сообщает в налоговую при регистрации ИП. Коды указываются в заявлении по форме Р21001.

В заявление нужно указать не менее четырех цифр из группы-классификатора, наиболее подходящих для будущего бизнеса. Это может быть код целой группы, если ИП планирует заниматься всем понемногу, или отдельной ее составляющей, при выборе узкой направленности бизнеса. При этом важно определиться с основным и дополнительными кодами, указав их в нужных строчках заявления.

Если вы решите сменить направление бизнеса после создания ИП, нужно сообщить об этом в налоговую, подав специальное заявление по форме Р24001 на изменение ОКВЭД.

Чтобы правильно проставить ОКВЭД в заявлении на регистрацию ИП, пользуйтесь нашим сервисом.

Перейти в сервис

Выбор кодировки

Значение правильного выбора

Открывая фирму или организуя начало предпринимательской деятельности, каждый учредитель или ИП должен соотнести свою деятельность с имеющимися кодами в классификаторе и внести данную информацию в заявление на регистрацию. Видов деятельности у каждой структуры может быть большое количество, но всегда есть основной вид и дополнительные (вот их может быть сколько угодно).

Помимо заявления на регистрацию данные кодировки должны быть внесены в Устав организации.

Не старайтесь отразить в самом начале всевозможные цифры, даже те, чем вы еще не будете заниматься, но планируете в дальнейшем, так как после можно вносить изменения, добавлять и убирать кодовые значения. Лучше внести 1-3 кодировки, но будучи точно уверенным, что сделали все правильно.

ОКВЭД оказывают влияние на некоторые аспекты успешной предпринимательской деятельности:

- органы государственной статистики отражают указанные вами коды в классификаторе ИП и юридических лиц, определяя отрасль вашей постоянной деятельности;

- с помощью кодировок можно сразу же узнать занимается ли конкретная структура или ИП запрещенным для них видов деятельности и пресечь ее в случае необходимости;

- установление видов деятельности подлежащих лицензированию и соответствие всем заявленным параметрам конкретных предпринимателей;

- установление видов деятельности, недоступных к занятию ИП;

- статистические коды оказывают влияние на величину налогов и внебюджетных отчислений.

Если выбранные предпринимателем коды окажутся некорректными, неправильными или несоответствующими действительности – это повлечет за собой необоснованные расходы, а также возможность привлечь ИП к административной ответственности. В случае умышленного искажения информация могут быть наложены штрафы.

Как выбирать коды?

Первым делом следует определиться с тем, какой основной деятельностью будет заниматься предприниматель. Четкое направление должно быть выбрано еще на этапе подготовки к регистрации. Когда вы выбрали сферу своей деятельности, пора заглянуть в Справочник ОКВЭД и отыскать нужный раздел. К сегодняшнему дню разделов 17. Всеони обозначены латинскими буквами (А, В, С, D, E и т.д.). Например, буква D обозначает обрабатывающее производство. Подразделы обозначаются еще одной латинской буквой. К примеру, DA – это производство именно продуктов питания.

Когда вы определились с разделом, то пора отыскать конкретную кодировку, лучше всего соответствующую вашей деятельности. Если точной формулировки не имеется, то подойдет та, что больше всего подходит по смыслу к вашей деятельности. Обязательно изучите подробную информацию о выбранном направлении и лишь затем вносите данные в заявление.

Когда вы определились с основным видом, то аналогичные действия проделываются с дополнительными направлениями деятельности, если таковые имеются.

Законодательно установлено, что в документы должны вноситься статистические коды, где каждый отображается набором не менее 4 знаков, так как именно это минимальное количество позволяет обработать информацию в электронном варианте.

Сколько кодов ОКВЭД можно указать при регистрации?

Как говорилось ранее, предприниматель должен определиться с одним основным видом деятельности и несколькими дополнительными. Причем если основной код обязателен к заполнению, то дополнительных и вовсе может не быть или быть очень много. Чтобы выбранная вами кодировка полностью соответствовала действительности, постарайтесь ее по максимуму конкретизировать, т.е. выбирайте в полной мере соответствующие значения с большим количеством знаков.

Не стоит вносить в первоначальные документы огромное количество статистических кодов. В любой момент их можно скорректировать, убрать или добавить новые. Приемлемым количеством считается не более 20 штук.

Перенасыщение кодами заявления на регистрацию может сыграть против вас. Так, в перечень видов деятельности, что вы внесли в графу дополнительных направлений работы, может попасть та, что требует получения лицензии, а это повлечет дополнительные проблемы – через некоторое время от вас потребуют отчеты по проделанной работе. Таким образом, максимального набора кодов статистики не установлено, но минимум есть – основной вид деятельности и соответствующая ему кодировка.

Выбор основного вида деятельности

Основной вид деятельности указывается в форме заявления Р21001 первым. В этой графе должна быть отражена кодировка, предполагающая деятельность, являющуюся главным источником дохода для ИП. Также этот вид деятельности должен учитывать режим налогообложения.

К примеру, в случае, когда основное направление деятельности подпадает под ЕНВД, а налоги выплачиваются по другой системе, то это может повлечь наложение штрафных санкций при организации налоговых проверокв вашем ИП.

Если основной вид деятельности не соответствует реальной работе предпринимателя, то это может стать причиной повышенного интереса к вам со стороны органов государственного контроля (ФСС и т.д.).

Дополнительный статистический код

В принципе, предприниматель вправе ограничиться грамотным и единственным основным статистическим кодом. ГК РФ, а именно 23 статья и 1 пункт 49 статьи, устанавливают, что предприниматель, который не образует юридического лица, вправе заниматься тем видом деятельности, которым ему хочется, за исключением отдельных видов, требующих лицензирования в соответствии с законодательными актами.

Если гражданин планирует заниматься лицензированными направлениями, то он обязательно должен отразить информацию о них в дополнительных кодировках. Внесение таких данных поможет избежать нежелательных конфликтов с гос структурами и проблем с законом в дальнейшем.

Сколько можно выбрать кодов ОКВЭД при регистрации ИП

При оформлении ИП может выбрать несколько ОКВЭД. В законе нет ограничений на этот счет. Однако, не советуем бездумно выбирать все подряд. Проставляйте только те виды деятельности, которыми вы будете заниматься, затем смежные и потом те коды, которые теоретически могут вам подойти когда-нибудь в будущем.

Помните, что в любой момент вы можете подать заявление на добавление дополнительных кодов или на смену основного.

Если сомневаетесь в выборе ОКВЭД при регистрации ИП, рекомендуем бесплатную регистрацию ИП без оплаты госпошлины и походов в налоговую. За вас все документы к заполнит специалист и подаст в налоговую онлайн.

Опытный специалист Все бесплатно делает юрист, документы подаются онлайн, без оплаты госпошлины. Подробнее Перейти к услуге

- За вас всё делает специалист по регистрации.

- Вы не идете в налоговую, документы подаются через интернет.

- Специалист проконсультирует по налогам и сам подберет коды ОКВЭД.

- Вам дается 100% гарантия успешной регистрации ИП.

- Вы ничего не платите перед, во время и после регистрации.

Схема работы Вы оставляете заявку. Специалист заполняет документы, помогает с ОКВЭД и бесплатно выпускает ЭЦП для онлайн-подачи документов в ФНС. Через 3 рабочих дня после подачи вы получите статус ИП. Свернуть Перейти к услуге

Почему важно правильно выбрать коды ОКВЭД? Ответственность за нарушения

Давайте разберемся, какая предусмотрена ответственность за неправильно выбранные коды ОКВЭД, и почему данные коды – это не просто формальность.

Почему важно правильно выбирать коды ОКВЭД:

- Они напрямую связаны с видом налогообложения, которое может применять индивидуальный предприниматель или организация. Например, по некоторым видам деятельности имеются льготы по налогообложению и тарифам ФСС.

- Некоторые виды деятельности требуют дополнительной сдачи отчетности в различные органы, получение разрешений, лицензий или направления уведомлений. Об этом подробно расскажем чуть ниже в статье.

Ответственность за выбор неправильных кодов

Как такового наказания за неправильно внесенный ОКВЭД законодательством не предусмотрено. Но если контролирующие органы выявят несоответствие между указанными в документах ОКВЭДами и вашими фактическими видами деятельности, то могут наложить штраф 5000 рублей и изменить применяемую к вам систему налогообложения.

Если вы применяете упрощенную систему налогообложения, то доходы, полученные по видам деятельности, не указанным в ОКВЭД, могут попытаться признать доходами, не подпадающими под упрощенку. Соответственно, с вас могут потребовать доплатить налоги. Впрочем, от таких претензий можно отбиться в суде при помощи грамотных юристов.

Как правильно подобрать ОКВЭД для ИП: инструкция

Чтобы не ошибиться и правильно выбрать ОКВЭД, рекомендуем следовать инструкции по подбору:

- Открываем наш онлайн-подборщик в начале страницы и находим раздел, который наиболее полно описывает будущий бизнес.

- В выбранном разделе ищем нужный класс, затем подкласс, группу, подгруппу.

- Определяем цифровой код подходящего вида деятельности.

Важно! При выборе ОКВЭД нужно учитывать, подлежит деятельность лицензированию или нет и не входит ли она в список запрещенных к применению ИП.

Чтобы правильно проставить ОКВЭД в заявлении на регистрацию ИП, пользуйтесь нашим сервисом.

Перейти в сервис

Ниже, на примерах, рассмотрим, какие лучше выбрать коды ОКВЭД для ИП в самых востребованных видах бизнеса.

Пример: коды ОКВЭД для розничной торговли

Для торговли в классификаторе кодов ОКВЭД предусмотрен раздел G. Он касается опта и розницы одновременно. К примеру, вы собираетесь заниматься розничной торговлей продуктами питания. С разделом мы определились. Дальше ИП нужно выбрать подходящий класс. Его номер будет 47 «Торговля розничная».

Следующим шагом выбираем нужный подкласс, группу. Так как предложенный список довольно большой, а вы не хотите, к примеру, себя ограничивать какой-либо специализацией, в заявлении можно указать в качестве основного кода 47.11 «Продажи розничные преимущественно пищевыми продуктами», а дополнительного — 47.19 «Розничные продажи прочие». Дополнительный код понадобится при расширении ассортимента продаваемого товара.

Если же вы планируете более детально обозначить сферу деятельности, к преимущественным кодам можно добавить подгруппу. Это будут пятая и шестая цифра, после основных. К примеру, 47.11.3 «Розничные продажи преимущественно продовольственными товарами».

Пример: ОКВЭД при оптовой торговле

Для оптовой торговли ИП может выбрать ОКВЭД из класса 46 «Оптовая торговля». Принцип выбора мы рассмотрели выше. Данный код подойдет ИП, осуществляющим оптовые продажи на договорной основе, за вознаграждение, собственный счет, на внутреннем и внешнем рынках.

Следующим этапом нужно выбрать подкласс. Допустим, это будет 46.3 «Оптовые продажи пищевыми продуктами». Дальше выбираем группу, к примеру, 46.31 «Оптовая торговля фруктами и овощами». Этот код может заявить ИП, планирующий оптовые поставки свежих, консервированных фруктов, а также овощей.

При занятии иной оптовой торговлей ИП из предложенного списка выбирает код, наиболее подходящий для себя, останавливаясь либо на целой группе, либо на более узкой подгруппе.

Список ОКВЭД для интернет-магазина ИП

Для интернет-магазина в качестве основного кода ОКВЭД ИП может заявить один из семи предложенных законодателем, а остальные подобрать как дополнительные. Шесть из них прописаны в классе 47, седьмой — в 62-ом.

Коды подойдут для ИП, торгующих в розницу при помощи интернет-сайтов, телевизионной и радиорекламы, онлайн-аукционов, телефонных продаж, с доставкой товара до двери покупателя. Ниже приведен их полный список:

- 47.99 — Прочая розничная торговля вне магазинов, палаток, рынков.

- 47.91 — Розничные почтовые продажи или через интернет.

- 47.91.1 — Почтовые розничные продажи.

- 47.91.2 — Интернет-торговля в розницу.

- 47.91.3 — Розничные продажи через интернет-аукционы.

- 47.91.4 — Розничная торговля при помощи телевидения, телефона, радио.

- 62.09 — Иная деятельность с применением информационных технологий.

Как выбрать ОКВЭД для ИП, оказывающего услуги

Каждая оказываемая услуга ИП может иметь свой ОКВЭД. Чтобы правильно его выбрать, нужно пробежаться по разделам классификатора и остановить свое внимание на наиболее подходящих для вашей деятельности. Затем поочередно открывать их и из предложенного списка уже выбирать нужный код.

К примеру, при сдаче в аренду нужно заявлять код 68.20 «Аренда и управление собственным или арендованным недвижимым имуществом». При оказании парикмахерских . Если ИП планирует работать в такси, это будет код 49.32 «Деятельность такси».

Список ОКВЭД для ИП в сфере проектирования

Планируя деятельность в сфере проектирования, ИП также должен подобрать соответствующий ОКВЭД. Его можно выбрать из раздела M — Профессиональная, техническая, научная деятельность, класс 71. Данный код предназначен для ИП, планирующих предоставлять услуги по изготовлению чертежей, строительному обследованию, проведению испытаний, с выдачей заключения по их анализу, а также перечень иных услуг, связанных с этой деятельностью.

Список ОКВЭД для ИП в сфере проектирования состоит из двух подклассов и трех групп, каждая из которых имеет детальную расшифровку. К примеру, вы решили оказывать архитектурные услуги. Как вам подобрать нужный ОКВЭД? Смотрим классификатор. Первый класс прямо указывает на архитектурную деятельность, инженерные исследования, проектные работы, услуги картографии. Таким образом, нужный нам код — 71.1. Дальше выбираем группу. Это будет 71.11 «Архитектурная деятельность». Она включает в себя разработку проектных архитектурных решений, а также консультирование по данным вопросам.

Можно заявить в налоговую общий код группы или взять один из двух предложенных, например, 71.11.1, исключающий территориальное планирование.

ОКВЭД для грузоперевозок

ОКВЭД для грузоперевозок ИП может найти в разделе H «Транспортировка и хранение». Данный раздел содержит несколько кодов-классов: 49-52. Все они касаются перевозок различными видами транспорта, складской и вспомогательной деятельности.

Нужный ОКВЭД мы можем подобрать из кодов класса 49 «Услуги сухопутного и трубопроводного транспорта». Так как ИП планирует заняться грузоперевозками, то в качестве основного кода он может заявить 49.41 «Грузовые автомобильные перевозки», а дополнительный выбрать из предложенного классификатором списка.

Коды для ИП, занятого в строительстве

ИП, планирующий заняться строительством, должен выбирать подходящий ОКВЭД из раздела F «Строительство», который поделен на три класса:

- 41 — Строительство зданий.

- 42 — Строительство инженерных сооружений.

- 43 — Специализированные строительные работы.

Если ИП пока не определился, какой из предлагаемых кодов будет для него наиболее прибыльным, можно остановиться на 41 и заявить его в качестве основного. Он позволит ИП заниматься работами по возведению зданий, сооружений, их реконструкцией, текущим ремонтом, подготовкой строительных проектов.

Данный класс разделен на два подкласса — 41.1 и 41.2. Один из них касается только разработки проектов, а другой — непосредственно строительства. Таким образом, одну из групп можно указать как преимущественный вид деятельности — 41.20 «Строительство жилых и нежилых зданий», вторую как дополнительный — 41.10 «Разработка строительных проектов». Это позволит ИП, наряду со строительством, брать заказы по проектированию, подбору технологий и тем самым получать дополнительный доход.

Что такое код ОКВЭД: расшифровка понятия

Чтобы официально зарегистрировать свой бизнес, индивидуальный предприниматель должен сообщить государству, чем конкретно он будет заниматься. Эта информация нужна для статистики, а также для расчёта налогов и взносов. Чтобы не возникало путаницы и не приходилось изучать все документы вручную, была создана единая система классификации.

ОКВЭД расшифровывается как «Общероссийский классификатор видов экономической деятельности». По сути, это каталог, в котором перечислены все виды производства и типы услуг, а каждому конкретному направлению работы присвоен уникальный идентификатор — код.

Классификатор имеет чёткую иерархическую структуру. Последняя редакция состоит из 21 раздела:

- Раздел A. Сельское, лесное хозяйство, охота, рыболовство и рыбоводство.

- Раздел B. Добыча полезных ископаемых.

- Раздел C. Обрабатывающие производства.

- Раздел D. Обеспечение электрической энергией, газом и паром; кондиционирование воздуха.

- Раздел E. Водоснабжение; водоотведение, организация сбора и утилизации отходов, деятельность по ликвидации загрязнений.

- Раздел F. Строительство.

- Раздел G. Торговля оптовая и розничная; ремонт автотранспортных средств и мотоциклов.

- Раздел H. Транспортировка и хранение.

- Раздел I. Деятельность гостиниц и предприятий общественного питания.

- Раздел J. Деятельность в области информации и связи.

- Раздел K. Деятельность финансовая и страховая.

- Раздел L. Деятельность по операциям с недвижимым имуществом.

- Раздел M. Деятельность профессиональная, научная и техническая.

- Раздел N. Деятельность административная и сопутствующие дополнительные услуги.

- Раздел O. Государственное управление и обеспечение военной безопасности; социальное обеспечение.

- Раздел P. Образование.

- Раздел Q. Деятельность в области здравоохранения и социальных услуг.

- Раздел R. Деятельность в области культуры, спорта, организации досуга и развлечений.

- Раздел S. Предоставление прочих видов услуг.

- Раздел T. Деятельность домашних хозяйств как работодателей; недифференцированная деятельность частных домашних хозяйств по производству товаров и оказанию услуг для собственного потребления.

- Раздел U. Деятельность экстерриториальных организаций и органов.

Этот список служит для удобства и быстрой навигации. На практике буквенные названия разделов не используются: во всех документах указываются именно комбинации цифр, обозначающие конкретные направления бизнеса.

Как подобрать коды для ИП онлайн

Мы постарались подробно рассказать вам о классификаторе ОКВЭД. Однако, при регистрации ИП могут возникнуть трудности подбора подходящего кода. Особенно это касается ИП, планирующих оказывать услуги, где легко потеряться в кодах.

В качестве помощи мы можем посоветовать воспользоваться нашим подборщиком ОКВЭД в самом начале статьи. Все коды в нем разбиты по разделам и имеют расшифровку. Останется только выбрать нужный. Все коды будут с описанием, поэтому сделать неправильный выбор ОКВЭД маловероятно.

Чтобы правильно проставить ОКВЭД в заявлении на регистрацию ИП, пользуйтесь нашим сервисом.

Перейти в сервис

Использование при регистрации предпринимателя

Некоторые индивидуальные предприниматели даже не пытаются самостоятельно разобраться с кодами и отправляются к юристам, которые подбирают статистические значения вместо них. Есть даже такая отдельная услуга и стоит она практически столько же, сколько и процедура регистрации.

На самом деле никаких сложностей в ОКВЭД нет. В нем можно легко и быстро разобраться, особенно, если учесть, что в интернете уже существует множество онлайн-сервисов, проводящих бесплатный и автоматический подбор кодов под все категории деятельности. Есть также сайты, в которых коды уже сгруппированы для наиболее популярных направлений деятельности индивидуальных предпринимателей.

Специфические коды

Сначала предприниматель должен ознакомиться с перечнями специфических кодов. Поскольку ОКВЭД общий и для предпринимателей, и для организаций, то отдельные коды не могут использоваться физическими лицами. Это касается запрещенной для физического лица деятельности. Таких направлений более сорока, но практически все они входят в такие виды деятельности:

- производство и распространение веществ наркотических и психотропных, алкоголя;

- освоение космоса;

- авиаперевозки и авиатехника;

- пиротехнические изделия;

- деятельность в военной сфере (например, производство оружия);

- взрывоопасные вещества;

- производство лекарств;

- трудоустройство за границей граждан России;

- продажа электрической энергии.

Для осуществления подобной деятельности необходимо регистрировать организацию, поскольку любой индивидуальный предприниматель получит отказ при внесении кодов для вышеперечисленной деятельности.

Согласно №99-ФЗ существует 49 видов деятельности, подлежащих лицензированию. То есть, для их осуществления необходимо получить специальное разрешение, а также выполнять обязательства, предусмотренные Федеральным законом. Наиболее частые коды относятся к:

- частной розыскной и охранной деятельности;

- частным перевозкам (морским и железнодорожным);

- химической деятельности;

- фармацевтической деятельности.

За нарушение №99-ФЗ предприниматели могут наказываться административными штрафами.

Для отдельных категорий кодов может потребоваться справка из полиции, разрешение санитарно-эпидемиологической службы, МЧС, других организаций. Каждый вносимый код лучше проверять заранее на наличие по нему обязательств у будущего индивидуального предпринимателя, чтобы избежать отказа в регистрации или административных штрафов по незнанию.

О том, как выбрать ОКВЭД при регистрации ИП, а также об открытии дополнительных кодов поговорим ниже.

Сколько ОКВЭДов можно указать при регистрации ИП

Значения вносятся в лист А заявления Р21001. На этом листе есть 57 пустых полей для заполнения их кодами, но можно использовать два, три, а то и больше листов, если так угодно индивидуальному предпринимателю. Государство ставит лишь одно ограничение касательно количества статистических значений ОКВЭД — минимум 1 код должен быть указан.

- Первый код всегда считается кодом основной деятельности. Основной же является та, за которую индивидуальный предприниматель получается максимальное количество доходов. Именно по основному коду рассчитываются ставки ФСС, выбирается налоговый режим.

- Дополнительная деятельность предусматривается всеми теми кодами, которые вносятся после первого. Важно, что при внесении в лист А группы, то есть, четырехзначного статистического значения, автоматически включаются все подгруппы и виды, детализирующие этот код. Поэтому их дополнительное внесение не является обязательным.

- Оптимальным считается внесение до 20 статистических значений ОКВЭД. Если физическое лицо не знает, будет ли осуществлять деятельности по коду, не приносящему ему никаких дополнительных обязательств, описанных выше, его стоит добавить в регистрационный лист. Если дополнительный код требует лицензии или справок, лучше от него отказаться. Его можно будет добавить в любой момент по форме Р24001.

О том, как правильно указывать коды ОКВЭД при регистрации ИП, поговорим ниже.

О том, сколько и какие ОКВЭДы выбрать при регистрации ИП, расскажет специалист в видео ниже:

Правила внесения кодов

Во время заполнения листа А нельзя забывать лишь одно правило: нужно вносить минимум четырехзначные коды. Поскольку до 2013 года действовала система, разрешающая использовать подкласс при обозначении видов деятельности, некоторые образцы и статистические документы содержат трехзначные коды.

- С 2020 года зарегистрироваться можно только по кодам с уровнем детализации до 4 и более цифр. С 2020 года использовать можно только новый ОКВЭД 2020 года, причем, именно второй редакции.

- В 2020 году государственные структуры автоматически переведут все существующие статистические данные с ОКВЭД-1 в ОКВЭД-2, но это касается только тех лиц, которые уже зарегистрированы и ведут деятельность. Только регистрирующиеся лица должны проходить регистрацию по новым правилам.

Зависит ли сумма налога от выбора ОКВЭД

Если ИП планирует применять ЕНВД или патентную систему налогообложения, его основной налог будет зависеть от выбранного ОКВЭД. В этом случае в качестве налоговой базы берется вмененный (потенциальный) доход, который предположительно можно получить, работая на том или ином коде. На ОСНО, УСН и ЕСХН выбор по ОКВЭД не влияет на сумму будущего основного налога. Исключение составляют лишь выплаты на травматизм с зарплат сотрудников. Процентная ставка по ним для ИП зависит от заявленного кода деятельности.

Выбор ОКВЭД для ИП на УСН

Закон об упрощенке не содержит конкретный перечень видов деятельности. Однако, выбирая УСН при открытии, ИП должен знать, что есть перечень ОКВЭД, которые он не может применять на данной налоговой системе. Среди них:

- 64.91, 64.92, 64.99 — банковская и финансовая деятельность;

- 65.11, 65.12 — страховая деятельность;

- 65.30 — участие в Пенсионных фондах;

- 64.30 — инвест.деятельность;

- 66.11, 66.12 — участие на рынке ценных бумаг;

- 69.1 — оказание нотариальных, адвокатских услуг;

- 64.92.6 — услуги ломбардов;

- 92.1 — организация азартных игр;

- производство подакцизных товаров, к примеру, код 12.0 (табачные изделия);

- добыча и торговля полезных ископаемых.

В остальных случаях ИП может выбрать нужный ОКВЭД по принципам, которые были рассмотрены выше.

Какой ОКВЭД выбрать для ИП на патенте

На патенте ИП имеет право выбрать любой из 63-ех разрешенных законодательством видов деятельности. Посмотреть их можете на сайте налоговой, т.к. их список периодически изменяется. Каждому из них соответствует свой ОКВЭД.

Деятельности и налоги

Выбор ОКВЭД оказывает влияние и на то, какие налоги и по каким ставкам придется платить предпринимателю. В российской налоговой системе есть 5 режимов налогообложения, 4 из которых являются льготными и предназначены для малого бизнеса. Для применения каждого из них введены разные условия, например, максимальная численность работников, предельный годовой размер дохода. Напрямую зависит этот выбор и от вида деятельности. Вот эти налоговые режимы:

- Основная система (ОСНО). Применять ее предприниматель может при любой деятельности. Придется платить налог с дохода за вычетом расходов по ставке 13%, а также НДС по ставке до 20%, что часто бывает невыгодно.

- Упрощенная система (УСН). Можно выбрать один из двух вариантов — уплачивать 6% со всего дохода либо 15% с разницы между доходом и расходом. Виды деятельности ИП по упрощенной системе налогообложения могут быть практически любыми, хотя незначительные ограничения все же есть (пункт 3 статьи 346.12 НК РФ). Нельзя применять УСН при производстве подакцизных товаров, добыче и реализации полезных ископаемых, за исключением общераспространенных. Также не применяют эту систему при финансовой деятельности — банковской, страховой, инвестиционной, ломбардной, микрокредитной. Но мы уже сказали о том, что для ИП вся эта деятельность в любом случае запрещена.

- Единый налог на вмененный доход (ЕНВД). Уплачивается по ставке 15% от суммы теоретического дохода от конкретной деятельности, рассчитанной по специальной формуле. Выгода здесь в том, что сумма налога не зависит от дохода. Однако применять ЕНВД можно только в отношении строго определенной деятельности, общий список которой приведен в пункте 2 статьи 346.26 НК РФ. Кроме того, вмененный налог действует не везде, он вводится по решению местных властей. В Москве, например, его нет.

- Патентная система (ПСН). Как и на ЕНВД, налог не зависит от размера дохода, а от вида деятельности. Стоимость патента рассчитывается по ставке 6% от потенциально возможного дохода ИП в выбранной сфере. Список видов деятельности, при которой подходит патентная система, приведен в статье 346.43 НК РФ. ПСН вводится муниципальными властями субъекта РФ, поэтому нужно учитывать особенности регионального законодательства.

- Единый сельскохозяйственный налог (ЕСХН). Применяется только для сельхозпроизводителей. Это организации и ИП, которые занимаются животноводством, растениеводством, а также промышленной переработкой сельскохозяйственной продукции. Подробно деятельность, при осуществлении которой можно применять ЕСХН, приведена в статье 346.2 НК РФ. Ставка налога — 6% от разницы между доходом и расходом, но помимо него с 2020 года нужно платить НДС.

Итак, возможность применения льготных налоговых режимов, а также размер ЕНВД и стоимость патента, напрямую зависит от видов деятельности. Кроме того, для ИП на УСН и ПСН власти регионов могут вводить «налоговые каникулы» — снижать ставку налога до нуля. Опять же, возможность воспользоваться льготой зависит от видов деятельности. Каникулы разрешено вводить только для предпринимателей производственной, научной и социальной сфер, а также сферы бытового обслуживания населения.

Как уведомить налоговую о новом ОКВЭД

ИП может заявлять об открытии нового ОКВЭД, дополняя или исключая старые сведения. Для этого нужно заполнить стр. 1 листа Е формы Р24001. Ее бланк утвержден прик. ФНС России №ММВ[email protected] от 25.01.2012.

Если по новому ОКВЭД ИП планирует получать больше прибыли, чем ранее, он вносит его в п. 1.1, тем самым делая код основным. Если для ИП выбранный код будет дополнительным, он записывает его в п. 1.2.

Заполненный бланк отправляется в налоговую. Сделать это нужно не позднее 3-х дней со дня начала ведения новой деятельности. Заявление можно послать заказным письмом по почте, отправить через личный кабинет ФНС, отнести лично или направить через представителя.

Нет у меня такого кода ОКВЭД, и что?

Сколько кодов ОКВЭД нужно для спокойствия

Кодами ОКВЭД охвачены все, по коду встречают и провожают. Даже калькулятор налоговой нагрузки заточен под коды ОКВЭД. Но если помимо профильной деятельности есть побочная деятельность или разовые сделки, сколько кодов ОКВЭД нужно иметь? И что будет, если эти коды не добавить?

Нет кода ОКВЭД — оштрафуют на 5000 рублей?

Для организаций и ИП есть прямая обязанность в течение трех рабочих дней сообщать в регистрирующую ИФНС об изменении заявленных при регистрации кодов ОКВЭД. За нарушение предусмотрена административная ответственность в виде предупреждения или штрафа в размере 5000 рублей.

На практике я сам был свидетелем одного такого штрафа. При регистрации юрлица предоставили договор аренды от дружественного ИП. В ходе проверки выяснилось, что в аренду он помещение сдал, а вот с кодом промахнулся. У него этого кода не оказалось. Был составлен протокол административного правонарушения, который закончился штрафом. Но это все же исключительный случай, где к началу осуществления деятельности удалось подобраться прямиком по горячим следам. Кроме того, и в этой ситуации, если постараться, то можно было бы избежать штрафа.

Дело вот в чем. 129-ФЗ установлена обязанность в течение трех рабочих дней с начала ведения новой деятельности сообщить о них в регистрирующую ИФНС. Иначе — предупреждение или штраф по ст. 14.25 КоАП РФ. Но давность привлечения — два месяца (ст.4.5 КоАП). Получается, что тайное должно стать явным для налоговой через три дня и два месяца с начала осуществления этого вида деятельности. В обычной жизни такое попадание все же маловероятно. Надо быть медиумом-снайпером на службе у ИФНС. И потом, само понятие «начало» расплывчатое, без привязки, например, к выручке. Заключили какой-нибудь договор — вот вам вполне и начало. В общем, возможность административной ответственности за отсутствие ОКВЭД — это скорее фантомная угроза, чем реальная.

Нет нужного кода ОКВЭД, деятельность не подпадет под УСН?

Применение упрощенки не зависит от наличия или отсутствия кодов ОКВЭД. Но сам такой вопрос если и может возникнуть, то только применительно к ИП. Причина в целой россыпи писем Минфина о том, что к доходам ИП, облагаемым УСН, относятся доходы от видов деятельности, внесенных в ЕГРИП. Вот ссылка на некоторые из этих писем(1). Но эти письма нельзя рассматривать в отрыве от контекста, так как все они касаются спорного разделения доходов на предпринимательские и «свои» личные и роли ОКВЭД в этом вопросе. Например, продажи имущества.

Если имущество личное и не было вовлечено в предпринимательскую деятельность, то даже наличие соответствующего кода ОКВЭД не заставит вас заплатить «предпринимательские» налоги. Наоборот, отсутствие ОКВЭД на продажу имущества, если такое имущество использовалось в предпринимательской деятельности, не защитит от выбранной системы налогообложения(2). Выбрана упрощенка, а значит, и рассчитывать налог необходимо исходя из этого режима. То есть статус и история имущества первичны, а ОКВЭД, скорей, подмога, но не решающий фактор.

Коды ОКВЭД на разовые сделки — нужны ли они?

ОКВЭД — это коды экономической деятельности, а значит, и разовая сделка — тоже экономическая деятельность, которая должна быть обозначена кодом ОКВЭД. С другой стороны, на практике эти коды налоговая связывает с предпринимательской деятельностью, которая носит систематический характер, и если, например, продажа имущества может быть расценена как единичная сделка, то специальный ОКВЭД для нее не нужен.

В НК РФ есть, пусть и не для нашего случая, критерии разовости сделки (абз. 2 п. 9 ст. 105.7 НК РФ). Во-первых, это должна быть действительно единичная сделка, то есть осуществленная на разовой основе. Во-вторых, экономическая суть этой сделки должна отличаться от основной деятельности предприятия.

Например, фирма-сельхозпроизводитель решила продать свою технику. Основная деятельность такой фирмы — производство сельхозпродукции, для этого и эксплуатируется техника. А вот получение выгоды от полезных свойств этой техники, денег за ее продажу, непосредственно не связано с сельскохозяйственной деятельностью — это разовая сделка, и ОКВЭД не нужен.

Есть еще целый пласт вопросов, увязанный с подтверждением страхового тарифа «на травматизм», но все же он касается основного вида деятельности, а не побочных ответвлений.

А вы, коллеги, сталкивались с отрицательным опытом отсутствия ОКВЭД?

- Письмо Минфина России от 22.11.2017 N 03-04-06/77155; Письмо Минфина России от 25.10.2017 N 03-11-11/70108); Письмо Минфина России от 18.07.2016 N 03-11-11/41910; Письмо Минфина России от 14.07.2016 N 03-04-05/41193.

- Определение ВАС РФ от 21.03.2014 N ВАС-2475/14 по делу N А73-15778/2012.

Андрей Жильцов, руководитель сервиса «Мультибухгалтер»

Что будет, если ОКВЭД не соответствует деятельности

Если ИП работает не по заявленному ОКВЭД, он может быть привлечен к административной ответственности, как подавший недостоверные сведения в регистрационные документы. Штраф составит 5 тысяч рублей. А также налоговая имеет право отказать в возмещении НДС, если выяснится, что продажи были не по открытому коду.

Фонд социального страхования имеет право пересчитать начисленную сумму взносов на травматизм, если обнаружит, что процентная ставка не соответствует основному коду ОКВЭД, по которому ИП получает наибольший доход.

Как выбрать ОКВЭД?

Вот сводка правил, как выбрать код для своей деятельности, которая актуальна для всех организаций:

- Разрешается выбрать несколько кодов, но не больше 20.

- Если была открыта организация, выбран основной код деятельности, но через некоторое время планируете расширяться, обязательно нужно открыть дополнительный код, иначе деятельность может быть признана незаконной. Как подстраховать себя? Проведите анализ своих работ и откройте сразу несколько кодов по возможным направлениям развития вашего бизнеса.

- Если не получилось отыскать описание нужного бизнеса согласно коду, то выбирается «Прочие услуги».

- Если выбрана основная + дополнительная деятельность, но дополнительная приносит больший доход, то «расстановку сил» нужно поменять. При этом нужно помнить, что в крупных организациях любая перемена ОКВЭД, как и его присвоение, отражается в Уставе компании. Но если в Уставе прописывается, что организация имеет право заниматься другими видами деятельности, изменения в Уставе производить не потребуется.

- Если принято решение о смене бизнес-деятельности, необходимо в трехдневный срок уведомить налоговую службу о своем решении посредством подачи заявления.

С июля 2020 года произошло изменение кодов классификации, поэтому необходимо указывать новый код, иначе заявление будет признано недействительным (рассмотрение заявления налоговыми органами занимает не более 7 дней), а в 2020 году вступит в силу обновленный классификатор.

Как узнать коды ОКВЭД

Узнать свои коды ОКВЭД или коды любого другого предпринимателя можно на сайте налоговой, запросив выписку из ЕГРИП/ЕГРЮЛ. В заказанной выписке будут перечислены основной и дополнительные ОКВЭД, которые применяются в данный момент для ведения бизнеса.

Умный сервис За 15 минут формирует документы для регистрации ИП, но подаете вы их самостоятельно. Подробнее Перейти в сервис

- Вы сами вносите все данные, а сервис формирует пакет документов для регистрации ИП.

- Вы самостоятельно подаете документы в налоговую или МФЦ.

- Вы оплачиваете госпошлину 800 р. перед подачей документов, но можно не платить, если подавать через МФЦ.

- В сервисе есть подсказки по налогам, подбору ОКВЭД и другим этапам.

- Сервис все заполняет без ошибок, результаты проверены ФНС.

- Сервис также бесплатен.

Схема работы За 15 минут вы в сервисе формируете документы: заявление по форме Р21001, уведомление о переходе на УСН (если нужно) и файл с инструкцией по дальнейшим действиям. Далее распечатываете их, оплачиваете госпошлину, подаете документы в ФНС или МФЦ. Через 3 рабочих дня после подачи вы получите статус ИП. Свернуть Перейти в сервис

Подтверждение главной сферы бизнеса в ФСС

Работники, оформленные для реализации своих должностных обязанностей на основании трудового соглашения, подлежат обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний. Эта норма закреплена в ФЗ №125. Взнос перечисляется каждый месяц. Расчет ведется исходя из тарифов, которые определяются по классу профессионального риска.

Для каждой компании размер утверждается ежегодно на основании сведений, представленных фирмой. Процесс передачи информации определен в Порядке подтверждения главного вида экономической деятельности, утвержденного приказом №55.

Для целей ФСС главной признается та разновидность функционирования, от которой за прошлый отчетный период приобретен наивысший доход. Если не отчитаться в установленный период о реально преобладающем направлении бизнеса и дохода, то расчет производится исходя из высоких тарифов для видов деятельности, которые определены для компании, даже если бизнес по этому направлению не ведется. Таким образом, «лишние» коды могут сыграть свою роль и оказаться ненужными.

Для целей расчета страхового взноса учреждены специфические критерии утверждения главного вида функционирования:

- для коммерческих компаний – подавляющая доля в суммарном объеме произведенных или реализованных товаров;

- для некоммерческих фирм — превалирующее число сотрудников, трудящихся в конкретной отрасли деятельности.

Работа в превалирующем направлении деятельности подтверждается каждый год – до 15 апреля. Компании, которые привлекают работников, передают в ФСС акты, доподлинно свидетельствующие о преобладании одного из направлений бизнеса. Организации должны ежегодно представлять соответствующие сведения. У предпринимателей данная обязанность возникает, когда ключевой вид деятельности преобразован.

Величина тарифа утверждается Фондом соцстраха. Он может составлять — 0,2 до 8,5% в зависимости от класса профессионального риска.

Подтверждение превалирующего вида выделяется особенностями, если страхователь ведет бизнес сразу в нескольких отраслях экономики.

В этом случае возможно два варианта:

- Доля одного направления деятельности превалирует над прочими: во внимание при расчетах принимается класс профессионального риска, соответствующий этому направлению.

- Виды деятельности равнозначны в суммарной массе: для целей расчета страхового взноса принимается та из областей функционирования, которая характеризуется самым высоким классом профессионального риска.

Не подтверждать преобладающую сферу бизнеса вовсе неразумное решение, так как предпринимателю придется нести излишние затраты на страховые взносы по наибольшему тарифу.

Для подтверждения главного вида предпринимательства ООО обязаны представить следующую документацию в ФСС:

- заявление по форме определенной законодателем;

- справку-подтверждение;

- пояснительную записку к бухгалтерскому балансу (исключение: для малых предприятий не требуется).

Расчет прибыли осуществляется по утвержденной законодателем формуле: выручка после продажи по конкретному направлению делится на суммарную прибыль со всех секторов рынка. Полученный итог умножаем на 100%.

Деятельность с превалирующим удельным весом является для фирмы главной в данном отчетном периоде.

Пример расчета:

специализируется на 2 видах деятельности — прокат фильмов и копирование видеозаписей. Суммарная прибыль за предшествующий период составила – 1,5 млн рублей. Из них по первому виду – 500 тыс. рублей, а по второму – 1 млн. рублей.

Удельный вес рассчитываем по выше приведенной формуле:

— для проката – 500000/1500000*100% = 33%

— для копирования – 1000000/1500000*100% = 67%

Полученные данные свидетельствуют о том, что второе направление работы компании приносит ей более значительную выручку, а следовательно, класс профессионального риска рассчитывается по тарифу, утвержденному для соответствующего ей кода ОКВЭД.

Напоминаем о том, что платежи на травматизм вносят и предприниматели, которые выбрали УСН. Указанная категория плательщиков также должна подтверждать превалирующий вид деятельности.

Законодатель предусмотрел исключения для некоторых предпринимателей.

Эти категории не обязаны доказывать главное направление экономической деятельности:

- ИП (передают письменное обращение и требуемую документацию в ФСС, если изменяют основной вид деятельности);

- Вновь образованные фирмы, которые функционируют меньше года.

Об установленном тарифе компании и ИП извещаются не позднее 14 дней с момента передачи документации. Форма уведомления утверждена законодателем. До этого момента платежи начисляются по тарифам, которые действовали в предшествующий период.

Неоднозначная ситуация возникает в том случае, когда ООО или ИП преобразовали преобладающую сферу бизнеса на протяжении года. Законодатель установил, что в такой ситуации тариф не станет пересматриваться. Преобразования последуют только в следующем году.

Некоторые предприниматели стараются избежать лишних расходов за счет того, что подтверждают в ФСС вид деятельности с низким уровнем страховых выплат. Данная хитрость легко выявляется, так как бизнесмены обязаны передать помимо прочей документации бухгалтерский баланс.

Можно ли указывать коды ОКВЭД из разных групп/разделов

Справочник ОКВЭД описывается практически все возможные виды деятельности: от сельского хозяйства до деятельности государственных структур.

Законодательство не содержит ограничений по выбору кодов только по одной группе. Таким образом, если основной код предполагает деятельность в области сельского хозяйства, то Вы вправе указывать коды из других группировок, например, транспортные услуги.

Но, следует учитывать, что правило соответствия и простой логики. Например, если, опять же, основной код у Вас связан с сельским хозяйством, то не логично указывать в дополнительных кодам, оказание юридических услуг. Смотрите статистику 50 самых популярных кодов ОКВЭД.