Налоговые льготы для малого бизнеса — как получить отсрочку по выплате. Кто имеет право на льготы в 2020 году. Льготные виды бизнеса и отсрочки в связи с коронавирусом.

События, вызванные пандемией коронавируса, наносят большой удар по малому и среднему бизнесу. Государство разработало ряд мер по поддержки предпринимателей. Одна из таких мер — налоговые каникулы, которые помогут бизнесменам выйти из кризиса.

Статья расскажет, как воспользоваться отсрочкой по налогам для малого бизнеса, кто имеет право на льготы и когда предпринимателям придется платить взносы.

Как получать пассивный доход на сайтах

Как купить сайт с доходом и получать от 10$ до 3000$, даже несмотря на пандемию и ее последствия. Сколько стоит доходный сайт и как начать инвестировать, имея в кармане от 10 000 рублей

Подробнее о курсе

Кому дадут отсрочку по налогам и взносам в 2020 году

В 2020 году Правительство России приняло решение предоставить налоговые льготы малому и среднему бизнесу. Индивидуальным предпринимателям снизят налоги, ставки по кредитам, избавят их от проверок.

Льготы малому бизнесу

Каждый предпринимать в начале пути выбирает наиболее подходящую программу льготного налогообложения. Это связано с количеством работающих сотрудников, сферой деятельности и торговой площадью.

В 2020 году в России выделяют 7 налоговых режимов. Коротко охарактеризуем каждый из них:

- Упрощенная система налогообложения (УСН, доход) — в зависимости от региона регистрации компании ставка составляет от 1 до 6% ото всех полученных доходов. Количество сотрудников в штате при этом не должно превышать 100 человек, оборот предприятия — не более 150 млн руб.

- Упрощенная система налогообложения (доходы за вычетом расходов) — в каждом регионе ставка меняется от 5 до 15%. Если расходная часть превышает доходную, ставка будет фиксирована — 1%. Количество сотрудников в штате должно быть не выше 150 человек, а обороты — не больше 150 млн руб.

- Патентная система налогообложения (ПСН) — предприниматель покупает патент на определенный срок, не выплачивая дополнительных налогов. Максимальное число сотрудников фирмы — не более 60 человек, а доход не должен превышать 15 млн руб.

- Единый налог на временный доход — уплачивается из расчета планируемой прибыли, а не по итогам выполненной деятельности. Зависит от арендуемой площади и количества сотрудников, не превышающих 100 человек.

- Единый сельскохозяйственный налог (ЕСНХ) — система, предусмотренная для фермеров и производителей сельскохозяйственной продукции. По ЕСНХ действует ставка в размере 6%, при этом бизнесмен освобождается от уплаты налога на имущество и НДФЛ с доходов от предпринимательской деятельности.

- Специальный налоговой режим для самозанятых — относительно новый режим, введенный в 2020 году. Такая система предлагает оплачивать налог на бизнес с доходов от самостоятельной деятельности по льготной ставке 4 или 6%. Режим подойдет как физическим лицам, так и ИП, которые получают право официально зарабатывать без риска получить штраф от ФНС.

- Общая система налогообложения (ОСНО) — самая сложная система, на которую автоматически переводят ИП и организации, не выбравшие режим. ОСНО предполагает оплату всех сборов. Такой способ отчетности актуален для организаций, осуществляющих импорт товаров и оптовую торговлю, а также при взаимодействии фирмы с контрагентами на такой же системе налогообложения.

Отсрочка по налогам

Претендовать на отсрочку по налогам вправе предприниматель, попавший в тяжелую ситуацию. Это решение было принято в рамках программы помощи малому бизнесу. Такое содействие позволяет полностью или частично освободиться ИП от уплаты взносов или получить отсрочку.

Отсрочить выплату налогов для ИП удастся в следующих ситуациях:

- бизнес в предбанкротном состоянии;

- деятельность ведется сезонно;

- имущество предпринимателя понесло ущерб в результате пожара или другой техногенной катастрофы.

В таких случаях государство идет навстречу, освобождая пострадавший бизнес полностью или частично от уплаты налогов и предоставляя отсрочку по ним без штрафных санкций.

Налоговые каникулы

ИП, зарегистрированные с 2020 по 2020 год, вправе в течение 2 лет после начала деятельности рассчитывать на налоговые каникулы при следующих условиях:

- ИП не должен быть зарегистрирован ранее как предприниматель до вступления закона о налоговых каникулах;

- налоговый режим соответствует ПСН или УСН;

- деятельность входит в реестр МСП (малого и среднего предпринимательства) от 1 марта 2020 года.

Региональным властям дана возможность самостоятельно определять список видов деятельности, на которые распространяются налоговые каникулы.

Справка! Закон будет действовать весь 2020 год. Например, если предприниматель захочет открыть каникулы в конце 2020, они продлятся до 2022 года.

Региональные налоговые льготы

На региональном уровне местные власти наделены правом корректировать сроки и виды деятельности индивидуальных предпринимателей. Они вводят дополнительные льготы для выплаты налогов на малый бизнес в 2020 году.

Каждый ИП, прежде чем рассчитывать на такую поддержку, должен проверить, какие скидки предоставляют в регионе регистрации его фирмы. Компания, развивающая инфраструктуру района, получает пониженную ставку, освобождение от налогового вычета и другие привилегии.

Льготы ИП-пенсионерам

Пенсионер, зарегистрировавшийся в качестве ИП, вправе претендовать на льготные каникулы. Как и любой частный бизнесмен, он может уменьшить налогообложение, если работает в следующих сферах:

- производство продукции;

- научная деятельность;

- предоставление бытовых услуг физическим лицам.

Других отдельных льгот для пенсионеров-предпринимателей не предусмотрено.

Перечень видов деятельности, пострадавших от эпидемии

Постановление Правительства РФ №434 от 03.04.2020 утвердило перечень отраслей, которые наиболее сильно пострадали в условиях коронавируса и потому требуют мер наибольшей поддержки от государства.

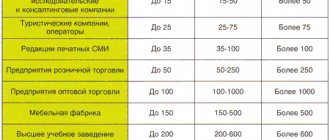

Список включает деятельность отраслей:

Какие льготы введены для СМП в 2020 году в связи с COVID-19?

Для субъектов малого и среднего предпринимательства многие меры поддержки уже утверждены, ниже приведен их перечень. Кроме того, дополнительно планируются продумать и дополнительные послабления и льготы.

Льготы для малого бизнеса, пострадавшего из-за эпидемии коронавируса в РФ:

- Налоговые каникулы в виде отсрочки по уплате налогов для малого и среднего предпринимательства, занимающегося деятельностью, наиболее сильной пострадавшей в условиях коронавируса. В зависимости от вида налога и потерь в доходах срок отсрочки может варьироваться 3 месяцев до 1 года. Подробнее о налоговых каникулах для малого бизнеса.

- Рассрочка по уплате налогов при потерях в доходах на срок до 3 лет, а для градо- и системообразующих, стратегических и крупнейших налогоплательщиков на срок до 5 лет.

- Отсрочка по уплате страховых взносов на 6 месяцев для микропредприятий (согласно последнему обращению В.В. Путина от 08.04.2020 планируется эту меру поддержки также распространить и на малый бизнес) — подробнее о льготе.

- Снижение ставок по взносам в 2 раза — подробности здесь.

- Отсрочка по сдаче отчетности для всех предприятий, включая все виды деятельности — читайте подробности.

- Приостановление всех налоговых проверок в срок до 31 мая 2020 года.

- Отмена налоговых санкций за нарушения в период с 1 марта по 31 мая 2020 года.

- Отсрочка по уплате кредита для малого бизнеса в виде кредитных каникул.

- Предоставление льгот по кредитам для выплаты зарплаты — выдаются банками под 0% с 08.04.2020.

- Отсрочка по уплате аренды — либо на период ПГ и ЧС, либо до 1 октября 2020 года.

Ниже рассмотрены подробнее все указанные льготы и меры помощи и поддержки для малого бизнеса.

Основанием для указанных льгот и мер поддержки малого и среднего бизнеса являются следующие законодательные документы:

- Постановление №409 от 02.04.2020 — отсрочка по налога, взносам, отчетности, рассрочка, налоговые проверки.

- Федеральный закон №106-ФЗ от 03.04.2020 — внесение изменений в закон «О центральном банке РФ (Банке России)».

- Федеральный закон №102-ФЗ от 01.04.2020 — внесение изменений в НК РФ.

- Постановлении Правительства РФ №439 от 03.04.2020 — об отсрочки по арендным платежам.

Налоговые каникулы

Постановление №409 от 02.04.202 установило, что малые предприятия, у которых основная деятельность попадает в перечень наиболее сильно пострадавших от коронавируса (список здесь), вправе получить отсрочку по уплате налогов (налоговые каникулы) на срок до 6 месяцев.

Деятельность субъекта малого бизнеса определяется по ОКВЭД. Льготой можно воспользоваться при условии, что пострадавшая деятельность является основной для предприятия, а сама организация попадает в реестр СМСП.

Срок отсрочки по налогам (п.1 Постановления №409):

- 6 мес. — налог на прибыль, ЕСХН, УСН за 2020 год;

- 3 мес. — НДФЛ для ИП за 2020 год;

- 6 мес. — налоги и авансы за 1 кв. и март 2020 (кроме НДС, НДФЛ на работников, профессиональных налогов);

- 4 мес. — налоги и авансы за 2 кв., полугодие 2020 (кроме НДС, НДФЛ за работников, проф.налоги);

- 4 мес. — ПСН за 2 кв. 2020;

- срок уплаты 30.10.2020 — для авансов по транспортному, имущественному и земельному налогу за 1кв.2020 (если регионами предусмотрены авансовые платежи);

- срок уплаты 30.12.2020 — для авансов по транспортному, имущественному и земельному налогу за 2кв.2020.

Отсрочка и рассрочка по налогам

Постановлением №409 от 02.04.2020 утверждены Правила предоставления меры поддержки малого бизнеса в виде отсрочки и рассрочки по платежам по налогам и взносам, срок уплаты которых попадает в 2020 год (кроме акцизов и налога на добычу полезных ископаемых).

Право на данную льготу имеет малый и средний бизнес, у которого основной вид деятельности совпадает с включенными в перечень пострадавших от коронавируса.

Также такое право могут получить организации, деятельность которых не включена в этот перечень, но предприятие можно отнести к градообразующим, системообразующим, стратегическим, при этом они также пострадали от коронавируса.

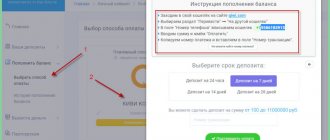

Чтобы воспользоваться данной мерой поддержки в виде отсрочки или рассрочки, нужно подать заявление в ФНС до 1 декабря 2020 года.

Срок отсрочки для организаций, занимающихся деятельностью, пострадавшей от коронавируса, составляет:

- 1 год — если доходы ↓ на 50% и более или есть убытки при ↓ доходов на 30% и более;

- 9 мес. — если доходы ↓ на 30% или есть убытки при ↓ доходов на 20%;

- 6 мес. — если доходы ↓ на 20%;

- 3 мес. — прочие случаи (доход ↓ на 10%, доход от продаж ↓ на 10%, наличие убытка при условии, что в аналогичном периоде 2019 года убытка не было).

Срок рассрочки составляет 3 года при условии, что организация имеет деятельностью из списка пострадавших от коронавируса и при этом доходы снизились на 50% либо есть убыток при уменьшении доходов на 30%.

Послабления в отношении страховых взносов

Предприятия малого бизнеса (и среднего) получают льготу до конца 2020 года в виде сниженных ставок по страховым взносам — общая ставка 30% снижается до 15% с части зарплаты свыше МРОТ.

То есть с 1 апреля 2020 года начисление взносов происходит по следующим правилам:

- часть заработной платы в пределах МРОТ облагается по прежним ставкам (22% — ОПС, 5.1% — ОМС, 2.9% — ВНиМ, общая 30%);

- часть заработной платы свыше МРОТ облагается по пониженным ставкам (10% — ОПС, 5% — ОМС, 0% — ВНиМ, общая 15%).

Данные меры поддержки в виде снижения ставок по страховым отчислениям закреплены в законе №102-ФЗ от 01.04.2020. Ее цель — появление у компаний дополнительных средств на оплату труда сотрудников.

Что касается сроков уплаты взносов, то отсрочка вводится только для микропредприятий, основная деятельность которых внесена в перечень наиболее пострадавших от коронавируса. Последнее обращение Президента РФ В.В. Путина от 08.04.2020 дало надежду, что данная льгота будет также распространена и на малый бизнес. Видео с обращением можно посмотреть внизу статьи.

Для микропредприяий действует отсрочка по уплате взносов (всех — на ОМС, ОПС, ВНиМ, НСиПФ):

- 6 мес. — за март-май 2020;

- 4 мес. — за июнь-июль 2020.

Отсрочка по отчетности

Согласно п.3 Постановления №409 всем предприятия, включая малый бизнес, в связи с эпидемией коронавируса продляются сроки сдачи отчетности:

- на 3 мес. — для всех деклараций, бухгалтерской отчетности, сроки подачи которой попадаются на период с марта по май 2020

- до 15 мая 2020 — для декларации по НДС за 1 кв.2020 и расчета по страховым взносам за 1 кв.2020.

Послабления при проверках налогов

Согласно п.4 Постановления №409, вводятся меры поддержки малого бизнеса в виде приостановления до 31.05.2020:

- выездных и повторных налоговых проверок;

- вынесения решений о проведении проверок;

- течения сроков по проверкам;

- проведения проверок валютных операций;

- вынесения решений по блокировке счетов в банках.

Отмена налоговых санкций

Согласно п.7 Постановлению №409, налоговые санкции временно не будут применяться в отношении нарушений, совершенных с с 01.03.2020 по 31.05.2020.

На 6 месяцев продляются сроки отправки требований об уплате налогов, взносов, пеней и штрафов и взыскании долгов.

Кредитные каникулы

Согласно ст.7 Закона №106-ФЗ от 03.04.2020, субъект малого или среднего бизнеса вправе обратить в банк за изменением условий кредитного договора в виде:

- предоставлении льготного периода — отсрочки по уплате кредита на срок до 6 месяцев (так называемые, кредитные каникулы);

- снижении ежемесячных платежей по кредиту на срок до 6 месяцев.

Претендовать на данную меру поддержки от банков малый бизнес (и средний) может в случае, если выполняются одновременно несколько условий:

- договор с банком о предоставлении кредита заключен до вступления Закона №106 в силу;

- организация обратилась в банк до 30.09.2020;

- основная деятельность компании должна попадать в утвержденный перечень отраслей, пострадавших от коронавируса;

Субъект малого предпринимательства в своем заявлении в банк указывает:

- вид желаемой льготы — снижение платежей или их приостановление;

- срок кредитных каникул — не более полугода;

- дата начала периода отсрочки.

В течение всего периода кредитных каникул к заемщику не применяются санкции в виде штрафов, пеней, неустоек.

Предприятие может в любой день остановить льготный период и возобновить погашение кредита, или вовсе досрочно закрыть все обязательства перед банком.

Важно, что банки не прощают предприятиям малого бизнеса кредиты. В течение определенного периода организация не платит кредит, однако позже она обязана выплатить все положенные средства по кредитному договору в соответствии с его условиями. В период кредитных каникул на долг продолжают начисляться проценты, которые также придется заплатить позже. Для уплаты тех платежей, которые нужно было перечислить в банк за льготный период, срок окончания кредитного договора сдвигается на время, необходимое для закрытия кредита.

Дополнительные меры поддержки от банков

Предприятия малого бизнеса, которые занимаются деятельностью, пострадавшей от эпидемии коронавируса, также могут получить поддержку в виде получения кредитов на выплату зарплаты работникам под 0%.

Перечень банков, которым Центробанк уже перечислил средства для выдачи кредитов под 0 процентов — Сбербанк, ВТБ, Промсвязьбанк, Альфа-банк, Газпромбанк, Открытие, МСП-банк. Это перечень будет пополняться другими банками, которым также будут выделены субсидии на выдачу беспроцентных кредитов для оказания помощи пострадавших компаниям в целях сохранения персонала.

Указанные кредитные учреждения могут начать выдавать льготные кредиты малому бизнесу и микропредприятиям для выдачи заработной платы под ноль процентов уже с 8 апреля 2020 года. Некоторые банки начали выдачу кредитов уже на прошлой недели (Сбербанк, ВТБ).

Отсрочка и снижение арендных платежей

Еще один вид поддержки малого бизнеса, пострадавшего от коронавируса — это отсрочка по внесению арендных платежей по договора аренды, а также возможность снижения платы в связи с неведением деятельности и установленными Президентом РФ выходными днями.

Правила предоставления данного льготы малому бизнесу установлены в Постановлении Правительства РФ №439 от 03.04.2020.

Данное Постановление устанавливает требования для арендодателей по предоставлению отсрочки и снижению арендных платежей для арендаторов — субъектов малого бизнеса, пострадавшего в связи с эпидемией коронавируса.

Данная льгота распространяется только на малый и средний бизнес и только в том случае, если основная деятельность — это отрасль из утвержденного перечня.

Суть льготы:

- Предоставление отсрочки на срок до 1 октября 2020 года по уплате арендных платежей (при этом возникший долг по аренде нужно будет заплатить постепенно частями с 01.01.2021 по 01.01.2023, причем размер каждой части должен быть не более половину месячной суммы арендного платежа. То есть не придется сразу всю задолженность погасить по окончании периода отсрочки).

- Предоставление отсрочки на время действия повышенной готовности или чрезвычайной ситуации (ПГ и ЧС), при этом погасить накопившийся долг по аренде нужно будет до 1 октября 2020 года, а размер арендной платы за период ПГ и ЧС составит 50% от арендной платы за это время.

Арендодатель вправе сам по своей инициативе снизить арендную плату арендатору, при этом вводить дополнительные платы в связи с введением отсрочки он не имеет право, так же, как и назначать штрафы, неустойки и пени, даже если они предусмотрены кредитным договором.

Отсрочка не распространяется на коммунальные платежи, которые должен платить арендатор согласно арендному договору.

В целом, согласно Постановлению сторонами предлагается самостоятельно договориться об условиях льготы — снижении платежей и условий предоставления отсрочки.

Льготные виды бизнеса

В первую очередь помощь получат компании, относящиеся к следующим отраслям:

- агропромышленный сектор;

- экологический туризм;

- производство товаров;

- реализация продуктов первой необходимости;

- народное творчество;

- научно-техническая сфера;

- социальное предпринимательство;

- жилищно-коммунальное хозяйство.

Правительство на полгода ввело мораторий на подачу заявлений о банкротстве фирм, которые пострадали из-за коронавируса. На этот же срок останавливается взыскание долгов с них.

Налоговые каникулы: льготы начинающим предпринимателям в 2020

Правительство разработало закон, согласно которому все вновь открывающиеся ИП могут рассчитывать на льготное налогообложение в течение первых двух лет своей деятельности.

Налоговые каникулы – это срок, в течение которого начинающий предприниматель имеет право не платить налоги.

Этот закон в народе принято называть налоговыми каникулами. Однако есть нюансы – в каждом регионе решение по налоговым каникулам принимается самостоятельно (через Постановления местных органов власти, областных Дум и Правительств субъектов федерации). Если в вашей области или крае действуют налоговые каникулы, об этом вы можете узнать в ближайшем отделении налоговой инспекции ИФНС. В зависимости от региона льготные ставки по налогу на прибыль могут различаться.

Общие правила налоговых каникул (действуют везде) в 2020 году:

- Подпадают только индивидуальные предприниматели, применяющие упрощенку или купившие патент;

- ООО, АО ЗАО и другие юрлица не имеют права на налоговые каникулы;

- ИП, применяющие ОСНО или ЕНВД, также не подпадают под налоговые каникулы;

- Срок действия налоговых каникул не может быть больше 2 лет;

- Есть виды деятельности, к которым налоговые каникулы не применяются (в зависимости от региона).

Также по теме:

- МРОТ с 1 января 2020 года

- Квартира от государства бесплатно за работу

Условия отсрочки для малого бизнеса в связи с коронавирусом

Последствия пандемии затронули почти все направления бизнеса. Страдают представители отраслей туризма, торговли и сферы услуг. В связи с этим Правительство России в конце марта разработало ряд антикризисных мер по поддержке малого и среднего бизнеса. Они предполагают введение налоговых каникул сроком на полгода и приостановление проверок ФНС.

Важно! Отсрочку не предоставляют по НДС, профессиональному доходу и перечислению налогов от налоговых агентов, включая НДФЛ.

Сроки по налогам, которые подлежали оплате в первом квартале 2020 года, переносятся на 6 месяцев, а во втором — на 4.

Кто и при каких условиях попадает под программу «налоговые каникулы»

В условиях ситуации с пандемией бизнес делят на следующие группы:

- Компании, вынужденные приостановить деятельность на период «нерабочих дней». К ним отсрочка будет применяться на весь период карантина.

- Организации, продолжающие работу в период пандемии. Для них уплата налогов происходит в срок без изменений.

- Наиболее пострадавшие предприятия.

Разработан официальный список отраслей, которые пострадали от коронавируса и автоматически получат отсрочку по уплате налогов. Никаких дополнительных заявлений и очередей не будет. Единственное условие — взносы все равно придется заплатить, но позже.

Список пострадавших отраслей бизнеса:

- авиа- и автоперевозки;

- культура и организация досуга;

- спортивная деятельность;

- туризм;

- гостиничный бизнес;

- услуги общепита;

- оказание бытовых услуг населению;

- компании, организующие выставки и конференции;

- здравоохранение.

Малый и средний бизнес не освободили от налогов — подразумевается выплата долга равными долями в течение 1-2 лет.

Совет! Чтобы узнать, попала ли ваша сфера деятельности под программу предоставления льгот из-за коронавируса, рекомендуем зайти на сервис, который запустила ФНС России. Для получения точной информации потребуется ввести только ИНН или ОГРН.

По упрощенной системе вправе получить отсрочку фирмы, отвечающие таким требованиям:

- доход компании снизился более чем на 10% по сравнению с предыдущим аналогичным периодом;

- отчетный период за 2020 год оказался убыточным, чего не было в 2019 году.

Эти показатели представлены в постановлении Правительства от 02.04.2020 г. №409.

Как повлияет коронавирус на малый бизнес?

Безусловно, эпидемия коронавируса в РФ, массовое закрытие предприятий отрицательно повлияет на малый и средний бизнес. Влияние может быть разрушительным, если нерабочий режим продлится значительное время.

В связи с этим предлагается масса мер поддержки малого бизнеса, принимается большое количество постановлений и федеральных законов, направленных на облегчение положения предприятий.

Меры помощи и виды льгот предлагаются как на федеральном уровне, так и на уровне отдельных регионов в зависимости от ситуации с каждом отдельном субъекте РФ.

Последнее выступление Президента РФ В.В. Путина пришлось на 8 апреля 2020 года, его обращение можно посмотреть внизу данной статьи. Президент предложил еще ряд мер по поддержки малого бизнеса, обратился к властям регионов по введению дополнительных льгот для пострадавших отраслей, вникать в дела и проблемы каждого предприятия.

Ниже представлены виды льгот, которые уже утверждены на 8 апреля 2020 года, а также ряд дополнительных мер, которые планируется принять на федеральном уровне на основании последнего обращения Президента.

Как воспользоваться налоговыми каникулами

Чтобы воспользоваться каникулами по налогам для малого бизнеса в 2020 году, предприниматель должен быть «новичком». Это значит, что с момента регистрации его деятельности прошло не более 2 лет. С 2015 и до конца 2020 года ИП вправе воспользоваться кредитными каникулами.

Чтобы активировать услугу, достаточно не платить налоги в течение всего законодательно установленного промежутка времени. Однако декларацию по УСН все равно придется предоставлять раз в год. В ней указывают все расходы и доходы, а в качестве процентной ставки проставляют 0.

Куда обратиться и какие документы понадобятся

Прежде чем воспользоваться налоговыми послаблениями, важно досконально изучить региональные требования. Если компания соответствует всем условиям, обращаются в ФНС.

Для этого пишут заявление через Госуслуги, МФЦ или ФНС о применении нулевой ставки по упрощенной и патентной системе налогообложения. В течение 30 дней после регистрации предприниматель должен известить ФНС о переходе на «упрощенку», если выбранный им ранее режим отличался.

Для процедуры не должны требовать никаких дополнительных документов, кроме заявления.

Налоговые льготы предприятиям использующим труд инвалидов

Налоговые льготы предприятиям использующим труд инвалидов

В России действует довольно сложная система льгот для предприятий на которых трудятся инвалиды и не каждый сможет в ней разобраться. Заявить свое право на эту льготу могут организации, относящиеся к определенной форме собственности в которых работает определенное количество инвалидов:

- общественные организации инвалидов (численность членов организации находящихся в статусе инвалида должна составлять более 80%);

- организации у которых уставной капитал состоит из взносов общественных организаций;

- организации в которых работают инвалиды (не менее 50% штатных сотрудников инвалиды и не меньше 25% зарплатного фонда уходит на их зарплату);

- учреждения, созданные для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных и других социальных целей. Льгота предоставляется, если все имущество таких учреждений находится в собственности общественных организаций инвалидов.

Организаций, подпадающих под критерии, указанные в списке выше могут рассчитывать на следующие государственные гарантии, подпадающие по статью 218 Налогового кодекса:

- получить освобождение от уплаты единого социального налога могут индивидуальные предприниматели, адвокаты, нотариусы (частная практика), которые являются инвалидами I, II или III группы, в части доходов от их предпринимательской и иной профессиональной деятельности (ограничение касается общей суммы дохода которая не должна превышать 100 000 руб.);

- организация, принявшая инвалида может уменьшить налог на прибыль и получить льготы по ЕСН и страховым взносам на травматизм;

- под льготу попадает налог на имущество.

Исключением являются пенсионные взносы, по которым не существует льгот.

Что придется платить и когда

В период каникул ИП освобождается не ото всех выплат. Ему придется позаботиться о своевременной оплате страховых взносов, которые постоянно меняются и зависят от МРОТ:

- Отчисления за себя и работников в пенсионный фонд РФ, которые ИП вправе платить частями в течение всего года или внести всю сумму целиком. Главное — сделать это до 31 декабря.

- Взносы в фонд социального страхования.

Сроки уплаты платежей в ФНС

Сферы деятельности, попавшие в реестр МСП и пострадавшие от пандемии коронавируса, вправе претендовать на перенос даты платежей в адрес ФНС. Рассмотрим, как изменились сроки.

Новые сроки уплаты страховых взносов

Страховые взносы с доходов сотрудников работодатель обязан платить в налоговую инспекцию. Ранее такие платежи ИП вносил ежемесячно не позднее 15 числа, но все изменилось для компаний, пострадавших от пандемии и входящих по состоянию на 1 марта 2020 года в реестр МСП.

Все сроки уплаты страховых взносов с зарплаты работников за март, апрель и май переносятся на 6 месяцев, за июнь и июль — на 4 месяца. Крайняя дата перечисления — ноябрь 2020 года.

Новые сроки уплаты налогов

Чтобы поддержать малый бизнес, было решено продлить срок уплаты налогов за 2020 год на 6 месяцев, а по НДФЛ для ИП — на 3 месяца.

Продление периода оплаты налогов на 6 месяцев для компаний и ИП, входящих в реестр МСП, распространяется на:

- налог на прибыль,

- единый сельскохозяйственный налог (ЕСХН),

- налог по упрощенной системе (УСН),

- авансовые платежи за март 2020 года, за исключением НДС, НПД и налогов, уплачиваемых налоговыми агентами.

На 4 месяца продлевают налоги авансовых платежей и по патенту. Возможность получить отсрочку на 3 месяца реализована для ИП при уплате НДФЛ с доходов в 2020 году.

Дополнительные меры помощи

Все указанные выше льготы и меры поддержки малого бизнеса уже введены, соответствующие законодательные документы приняты.

8 апреля 2020 года В.В.Путин обратился к стране и главам регионов с новым обращением, согласно которому предлагается ввести дополнительные новые виды льгот, послаблений и мер помощи:

- распространение отсрочки по уплате страховых взносов на 6 месяцев также и на малые и средние предприятия (пока данная мера действует только для микропредприятий);

- предотвращение ситуации, когда по окончании отсрочки по уплате налогов предприятиям пришлось бы сразу заплатить и долг, и платежи за последние отчетные периоды — Президент потребовал внедрить плавное постепенное гашение долга ежемесячными равными платежами в течение периода не менее года;

- введение дополнительных мер поддержки от банков, причем первоочередную помощь оказывать компаниям, которые сохраняют своих работников.

Сущность и функции налоговой системы

Государственная власть осуществляет свои функции по управлению процессами в обществе, а так же осуществлению защиты граждан своей страны. Деятельность власти исключает реализацию коммерческой деятельности, которая могла бы обеспечить ее финансирования. Для целей формирования дохода государственной казны используют налоговую систему.

Она представляет собой взаимоотношения между властью и физическим или юридическим лицом в части назначения и сбора обязательных налоговых выплат.

Каждая страна имеет свою специфику налоговой системы. Любое вмешательство со стороны государственной власти в процесс налогообложения всегда должно быть научно обоснованным и целесообразным. При проведении реформирования налоговой системы руководству страны необходимо следовать определенным принципам ее построения. Налоговое бремя должно быть равномерно распределено между всеми налогоплательщиками, основываясь на принципах справедливости. Проведение налоговых процедур должно быть понятно и доступно для всех плательщиков. Принцип экономичности системы выражается в соизмеримости ставки налогов затратам на их сбор.

Готовые работы на аналогичную тему

- Курсовая работа Налоговые льготы для бизнеса 430 руб.

- Реферат Налоговые льготы для бизнеса 220 руб.

- Контрольная работа Налоговые льготы для бизнеса 250 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Система сбора налогов является инструментом государственного влияния на экономические и социальные процессы в обществе. Функционально система решает следующие вопросы:

- взимание налогов и сборов с плательщиков и формирование дохода бюджета;

- влияние на важнейшие показатели экономики;

- создание движения денежных средств, капиталов, доходов от финансовой деятельности;

- стабилизация социальной жизни;

- влияние на экономические тенденции;

- контроль достаточностью денежных поступлений в бюджет.

Замечание 1

Инструментом взаимодействия между государством и плательщиками выступает налог. Он представляет собой обязательную сумму к уплате части имущества в пользу властного субъекта. Важно различать налоги и сборы. Налог взимается безвозмездно, в свою очередь сбор дает определенные преимущества плательщику перед другими.

Любые действия в части налогообложения регулируются законодательными и правовыми актами страны.

Лень читать?

Задай вопрос специалистам и получи ответ уже через 15 минут!

Задать вопрос

Отсрочка по уплате налогов

Малому бизнесу, который попал в тяжелую ситуацию, дадут отсрочку по налогу с продаж. Такое решение принято в рамках программы подготовки помощи малому бизнесу.

Данная льгота подразумевает полное или частичное освобождение от налогов, либо рассрочку по уплате налоговых платежей.

Отсрочка или освобождение от налогов для ИП применяются, когда:

- Бизнес попал в предбанкротное состояние;

- Имуществу предпринимателя нанесён значительный ущерб техногенной катастрофой, пожаром или иным стихийным бедствием;

- Бизнес имеет сезонный характер (например, фермеры).

Во всех этих случаях государство и налоговая служба идут на встречу бизнесмену и обязаны предоставить ему либо полное освобождение от непосильных налогов, либо временную отсрочку по налогам без применения к нему штрафов. Со стороны предпринимателя остается лишь обязанность документально подтвердить произошедшее с ним.

ЕСХН (единый сельскохозяйственный налог)

Как известно, аграрная отрасль – одно из приоритетных направлений в развитии нашей страны. Даже разработали специальный налоговый режим для сельхозпроизводителей. Недавно право использовать ЕСХН получили и те, кто оказывает этим самым производителям услуги, связанные с растениеводством и животноводством.

Среди недостатков ЕСХН – то, что доход от реализации сельхозпродукции должен превышать 70% от общего. Это ограничение заставляет многих фермеров переходить на упрощёнку по схеме «доходы минус расходы» – по налогам получается практически то же самое.