Дробить или не дробить — вот в чём вопрос

Переход с ОСН на УСН возможен только 1 раз в год при условии уведомления налоговой службы до 31 декабря текущего года.

Преимущества упрощёнки очевидны:

1

Снижение налогового бремени. Упрощенцы освобождаются от 4-х налогов: на прибыль, имущество, НДС и НДФЛ (для ИП).

2

Облегчаются задачи бухгалтерии по ведению налогового и бухгалтерского учётов. Например, не составляются счета-фактуры, нет регистров по налогу на прибыль.

3

Право выбора одного из 2-х вариантов уплаты единого налога: «доходы 6%» или «доходы минус расходы 15%», который уплачивается авансовыми платежами ежеквартально, а окончательная сумма — по результатам года.

Есть исключения в НК РФ и в региональном законодательстве, на что надо обратить внимание до перехода на УСН.

Особенности перехода с ОСНО на УСН

Основная особенность заключается в формировании переходящей налоговой базы. В плане доходов учтите следующее:

- Получение аванса до перехода на упрощенку. Сумма аванса включается в доход на дату смены режима.

- Суммы, полученные после становления упрощенцем, но которые вы учитывали ранее при подсчете налога на прибыль, доходом признать уже нельзя.

Определенные сложности возникают и с расходами. Правда заморочиться с этим придется только тем, кто выбрал УСН “доходы-расходы”. Труднее всего будет в таких ситуациях:

- До перехода на упрощенку вы совершали расходы, но подтверждающие документы получили уже после перехода. Тогда эти расходы вы учитываете при подсчете УСН по дате получения документов.

- Аналогично учету доходов. Признав расходы при расчете налога на прибыль, но уплатив их позже — после перехода на УСН, — вы не можете учитывать их еще и в составе упрощенного налога.

Учет ОС и НМА на упрощенном режиме очень сильно отличается от учета на ОСНО. Поэтому их остаточную стоимость отнесите на расходы по УСН. Для этого выполните следующие шаги:

- Рассчитайте остаточную стоимость по состоянию на 31 декабря года до становления упрощенцем. Эту сумму вы и будете указывать в уведомлении.

- Упрощенцы не амортизируют свое имущество. Вместо этого вы можете списывать остаточную стоимость в течение определенного периода. В течение 1 года — при сроке полезного использования до 3-х лет. Если срок превышает 3 года, то в первый год на расходы относите 50% стоимости, во второй — 30% и в третий — 20%. При сроке более 15 лет расходы будут списываться 10 лет равномерно.

Спецрежим — не для всех

Условия перехода с ОСН на УСН установлены законодательно Налоговым кодексом. Сменить налоговую систему возможно, если организация соответствует 2 главным условиям по лимиту выручки и величины штата:

- численность сотрудников менее 100 человек;

- доход и остаточная стоимость основных средств на 1 октября не превышает 150 млн. руб.

Для организаций и ИП переход с ОСН на УСН осложняют еще наличие филиалов, доля участия других компаний выше 25% и доход свыше 112,5 млн. руб. по итогам 9 месяцев до подачи заявления на смену налогового режима.

Кроме вышеперечисленного, законодательно установлен запрет на упрощёнку по характеру деятельности для таких организаций, как банковские, микрофинансовые, страховые, бюджетные организации, сельхозпроизводители, негосударственные пенсионные фонды, ломбарды и ряд других (подробнее здесь).

Заполнение уведомления о переходе

Содержание и форма уведомления закреплена в ФНС РФ № ММВ-7-3/[email protected] от 02.11.2012. Сложностей в заполнении формы у вас не возникнет. В уведомлении помимо своих идентификационных данных, даты подачи уведомления и перехода на УСН, укажите объект налогообложения “Доходы” или “Доходы-расходы”. Ставка налога составит 6% или 15% соответственно (в некоторых регионах меньше, уточняйте).

Также придется показать налоговикам, что вы соблюдаете условия перехода. Укажите выручку за предыдущие 9 месяцев и остаточную стоимость основных средств. Раскрыть информацию о работниках или структуре уставного капитала налоговая не требует, но это не повод для ее обмана. Всю иную информацию налоговики узнают из ЕГРЮЛ/ЕГРИП или при проверке.

Реакции ФНС на уведомление вы не дождетесь, можете сразу начинать деятельность на упрощенной системе. Для своего спокойствия можно направить в налоговую запрос о подтверждении факта применения упрощенки. В течение месяца налоговая предоставит вам ответ.

Дробление бизнеса заманчиво, но безопасно ли?

Превышение лимита по доходам свыше 150 млн. руб. заставляет большой бизнес дробить организацию на несколько независимых компаний или открыть ИП с режимом УСН. Однако налоговые инспекторы постоянно ищут у «спецрежимников» незаконные схемы налоговой выгоды, особенно в тех случаях, когда организации-упрощенцы занимаются одними и теми же видами деятельности.

Суды завалены обращениями предпринимателей, пытающихся доказать, что разделение бизнеса не было нарушением законодательства. За последние 3 года лет (2016-2018 г.г.) через арбитражные суды России прошло более 450 дел по подобным вопросам. С организаций-налогоплательщиков, судившихся с ИФНС, было взыскано в пользу бюджета в среднем 30 миллионов рублей. В зоне риска — крупные компании, доход которых вырос до максимального лимита для упрощёнки.

Одновременно судебная практика показывает, что победить в разбирательствах с налоговиками можно, если грамотно подойти к переходу на спецрежим. Наша компания, имеющая опыт участия в подобных судах, предлагает юридическое сопровождение и бухгалтерское обслуживание бизнеса в переходный период.

Подтверждение перехода на УСН

Согласно требованиям НК РФ, организация не должна ждать подтверждение от ИФНС о переходе на другой налоговый режим. После предоставления уведомления можно начинать работать по новой системе. Но лучше удостовериться в правомочности действий. Можно зайти на официальный сайт ФНС и в личном кабинете посмотреть информацию о переходе на спецрежим.

Если для ведения хозяйственной деятельности все же потребуется подтверждающий документ из ИФНС, необходимо направить запрос. В течение 30 календарных дней налоговая обязана предоставить ответное письмо, в котором будет указано, что организация подавала уведомление и имеет право применять «упрощенку».

Как доказать правомерность деления бизнеса?

Избежать доначисления налоговых сумм по ОСН помогут следующие действия:

1

Организации, переведенные на УСН, реально существовали, вели деятельность, самостоятельно оплачивали налоги по упрощённой системе.

2

Доказательством в суде станет оптимальное разделение технологических процессов между компаниями. Масштаб разделения бизнеса (на 2 компании или 10) не имеет значения.

3

Бизнес не только разделён между компаниями, но они ведут независимо друг от друга различные виды хозяйственной деятельности, имеют свой управленческий аппарат и принимают самостоятельные административные решения.

4

Вновь созданные предприятия имеют собственных, отличных от головной компании, поставщиков, деловых партнеров и клиентов, пользуются услугами иных сервисных организаций, имеют личные сертификаты, лицензии, все необходимые разрешительные документы, обладают своим оборудованием и собственным штатом сотрудников.

5

Обвинение ИФНС в наличии единого руководства у группы компаний (генерального директора) не может стать основанием лишения прав на спецрежим.

Эти и другие действия, предлагаемые нашей компанией при переводе части бизнеса с ОСН на УСН, особенности

кадровых, управленческих решений для вновь созданной компании помогут спокойно вести бизнес без утомительных судебных процессов. Переходный этап нуждается в хорошем

юридическом сопровождении

, цена которого в сотни раз ниже возможной штрафной санкции по налогам.

Как учитываются и списываются основные средства

Учет основных средств при переходе с ОСНО на УСН имеет следующие особенности (для базы «доходы минус расходы»).

Если до начала действия упрощенки ОС полностью оплачены и активно используются, то на дату перехода на УСН они вводятся в размере их остаточной стоимости, которая рассчитывается по формуле (абз. 1 п. 2.1 ст. 346.25 НК РФ):

S = P – ƩA,

где: P — цена приобретения ОС;

ƩA — сумма начисленной амортизации.

Порядок переноса ОС в число расходов в данном случае зависит от срока их полезного использования (далее — СИП):

- Если он меньше 3 лет, то списание ОС происходит в первый же год работы на упрощенке.

- Если срок составляет от 3 до 15 лет, то списание происходит поэтапно: в первый год работы на УСН минусуются 50% стоимости ОС, во второй — 30%, в третий — 20%.

- Списание ОС, СИП которых составляет больше 15 лет, происходит в течение 10 лет применения упрощенки равными суммами.

ВАЖНО! Основные средства, внесенные в уставный капитал, в состав расходов не включаются (письмо Минфина России от 11.04.2007 № 03-11-04/2/99).

Если ОС используются, но на дату начала действия упрощенки окончательно еще не оплачены, их можно будет списать только после окончательной расплаты с продавцом (подп. 4 п. 2 ст. 346.17 НК РФ, письмо Минфина России от 03.04.2007 № 03-11-04/2/85).

Примеры типичных ошибок

Пример №1. Судебное решение А50-10873/2017

Учредители формально разделили ООО на 2 организации на УСН. Организация понесла убытки в виде штрафных санкций от ФНС более 40 млн. руб.

В чём ошибка?

Использовали общие трудовые ресурсы и единое программное обеспечение, общую материальную базу. У зависимой компании не было разрешения на выполнение работ. У обществ также наблюдалось превышение лимита сотрудников для спецрежима УСН (более 100), одни и те же поставщики и покупатели. Проанализировав движение средств, допросив работников обеих фирм, налоговики доказали наличие умысла на уклонение от налогов.

Н3: Пример №2. Судебное решение А59-2443/2017.

Строительная компания привлекала к работам по договору подряда 5 взаимозависимых компаний, применяющих УСН. По решению суда, компании пришлось уплатить в бюджет свыше 226 млн. руб. доначисленных налоговых платежей.

В чём ошибка?

У контрагентов не было собственных производственных баз, складов, транспортных средств и т.п. Строительная компания имела дебиторскую задолженность перед подрядчиками, не имея собственного оборотного капитала для погашения задолженности, а также отсутствовали собственные средства для финансовой устойчивости.

Кто может перейти на УСН, а кто нет

Чтобы работать по УСН (с момента открытия или для перехода впоследствии), предпринимателям нужно соответствовать определенным критериям (см. таблицу 1). В большинстве своем они касаются сферы их деятельности, экономики и размера бизнеса.

Для перехода на «упрощенку» с 01.01.2019 сумма поступлений фирмы на ОСН за 9 месяцев 2020 г. не должна превышать 112,5 млн руб. Индивидуальных предпринимателей это не касается, они имеют такую возможность независимо от размера своих доходов.

Лимит доходов для применения «упрощенки» в 2020 г. для ИП и организаций составил 150 млн рублей. Лимит ОС для применения упрощенной системы в 2020 г. также равен 150 млн рублей.

Таблица 1

| Показатель | Предельное значение | Как считать |

| Актуален для ИП и юридических лиц | ||

| Размер полученного дохода за отчетный (налоговый) период * | 150 млн руб. | Рассчитывайте этот показатель исходя из всех поступлений от бизнеса на «упрощенке». При этом учитывайте выручку от продаж и внереализационные доходы. Не включайте в расчет доходы, не учитываемые на «упрощенке» (п. 4.1 ст. 346.13 Налогового кодекса РФ) |

| Средняя численность работников за отчетный (налоговый) период | 100 чел. | Определите суммарный показатель среднесписочной численности работников, средней численности внешних совместителей и средней численности сотрудников, выполнявших работы по договорам ГПХ (подп. 15 п. 3 ст. 346.12 Налогового кодекса РФ, п. 77 Указаний, утвержденных приказом Росстата от 28.10.2013 № 428). Сюда не входят лица, работавшие по авторским договорам (письмо Минфина России от 16.08.2007 № 03-11-04/2/199) |

| Остаточная стоимость основных средств** | 150 млн руб. | Считайте стоимость по данным бухучета (первоначальная стоимость ОС минус начисленная на них сумма амортизации). Учитывайте объекты с первоначальной стоимостью выше 100 тыс. руб. (п. п. 16 п. 3 ст. 346.12 Налогового кодекса РФ) Срок их полезного использования должен быть более 12 месяцев. |

| Актуально только для организаций | ||

| Доля участия других организаций в уставном капитале фирмы на УСН | 25 % | Определите долю на основании выписки из Единого госреестра юридических лиц (п. 8 ст. 11 и ст. 31.1 Федерального закона от 08.02.98 № 14-ФЗ). Это ограничение не распространяется на компании, перечисленные в п. п. 14 п. 3 ст. 346.12 Налогового кодекса РФ. Например, на НКО, в том числе на организации потребительской кооперации и хозяйственные общества, единственными учредителями которых являются потребительские общества и их союзы |

| Наличие филиалов | 0 | Сведения о наличии у компании филиалов указаны в ее уставе (п. п. 1 п. 3 ст. 346.12 Налогового кодекса РФ, письмо Минфина России от 29.06.2009 № 03‑11‑06/3/173). При этом фирма может иметь представительства |

* При невыполнении этих условий с начала квартала, в котором произошло превышение, «упрощенец» должен вернуться на общий режим налогообложения (п.4 ст. 346.13 Налогового кодекса РФ).

** Ограничение по остаточной стоимости ОС при переходе установлено для организаций и ИП. Если будет превышен лимит остаточной стоимости ОС, то теряется право на применение «упрощенки» (п. 4 ст. 346.13 Налогового кодекса РФ и письмо Минфина России от 18.01.2013 № 03-11-11/9).

В случае нарушения даже одного из этих условий, а также если вид коммерческой деятельности не соответствует разрешенному для УСН перечню, вы не можете рассчитывать на применение упрощенной системы налогообложения.

Как перейти с общей на УСН? Перед тем как подать заявку, проверьте свои показатели. При регистрации фирмы стоит задуматься, сможете ли вы впоследствии вписаться в эти требования.

По ст. 436.12 п. 3 Налогового кодекса РФ на упрощенной системе не могут действовать следующие ИП:

- производители подакцизных товаров;

- добывающие и реализующие полезные ископаемые (кроме общераспространенных и доступных);

- занятые в сфере игорного бизнеса;

- сельхозпроизводители, переведенные на ЕСХН (гл. 26.1 Налогового кодекса РФ).

Сюда же входят:

- иностранные компании;

- бюджетные учреждения;

- организации, занимающиеся банковской, микрофинансовой, страховой деятельностью;

- частные агентства по подбору персонала;

- адвокаты и нотариусы;

- инвестиционные и негосударственные пенсионные фонды;

- ломбарды;

- профессиональные участники рынка ценных бумаг;

- организаторы азартных игр.

Если налогоплательщик выйдет за пределы лимитов, вовремя не перейдет на ОСНО и будет применять УСН, не имея на это законных оснований, при выявлении этого факта ему будут доначислены налоги, как на ОСНО. Он заплатит НДС, налог на прибыль (или подоходный), налог на имущество, штрафы и пени по этим налогам, а также будет обязан сдать недостающие декларации и отчеты.

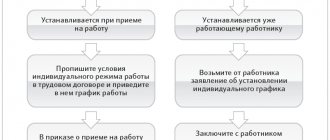

Стать упрощенцем проще простого

Методика перехода на упрощенное налогообложение не представляет из себя ничего сложного. Если организация или ИП подходит под условия режима, не имеет никаких ограничений по ст. 346.12 НК РФ, тогда весь дальнейший процесс заключается в подаче уведомления о применении УСН по форме №26.2-1 в налоговую службу по месту нахождения бизнеса. Законодательно установлены при переходе с ОСН на УСН сроки подачи заявления — с октября до 31 декабря текущего года.

Уведомительный бланк есть на сайте ИФНС, его можно скачать. Если возникнут какие-либо затруднения, наша компания может оказать помощь в заполнении данного бланка.

Сроки перехода

Чтобы перейти на «упрощенку» в 2020 году, до конца текущего года необходимо подать уведомление в орган ФНС. Форма утверждена Приказом ФНС РФ от 02.11.2012 № MMB-7-3/[email protected], а электронный формат — Приказом ФНС РФ от 16.11.2012 № ММВ-7-6/[email protected]

Подать уведомление о смене налогового режима можно несколькими способами:

- лично;

- через доверенного представителя;

- заказным письмом.

При передаче уведомления лично или через представителя, датой подачи будет считаться день поступления формы в ИФНС. Если документ направляется почтой — дата, указанная на почтовом штампе.

Регламент перехода на УСН закреплен в ст. 346.13 Налогового кодекса РФ. Сроки подачи уведомления для перехода на УСН:

| Новые ООО или ИП | Действующие организации и ИП | Плательщики единого налога на вмененный доход |

| Одновременно с подачей документов на государственную регистрацию или не позднее 30 календарных дней с даты постановки на учет в налоговом органе | Не позднее 31 декабря текущего года | В течение 30 календарных дней со дня прекращения обязанности по уплате ЕНВД |

| п. 2 ст. 346.13 НК РФ | п. 1 ст. 346.13 НК РФ | п. 2 ст. 346.13 НК РФ |

Компании, готовые перейти на УСН в следующем году, смогут использовать свое право на переход только до конца 2019 года, в противном случае возможность перейти появится только с 01 января 2021 г.

Организации, в которых уже применяется «упрощенка», могут продолжать работать по ней и в следующем году без дополнительного извещения налоговой инспекции.

Есть минусы при переходе на упрощёнку?

Среди негативных последствий перехода с ОСН на УСН часто оказываются следующие:

- необходимость в переходном периоде и возможные сложности перевода бухгалтерской отчётности;

- требование налоговиков при переходе с ОСН на УСН о восстановлении НДС, в первую очередь, входного;

- при больших поставках — уменьшение дохода из-за ухода крупных клиентов, работающих с НДС.

В ситуации, когда компания работает в убыток, общий режим становится более выгодным, чем упрощёнка:

| Ставки убыточного предприятия | |||

| ОСН | УСН «доходы» | УСН «доходы минус расходы» | |

| Ставка налога на доход | 0 | 6% (зависит от региона) | 1% |

| НДС | 0 | нет | нет |

При переходе с ОСН на УСН нужно корректировать НДС в договорах, заключенных до нового налогообложения. С нового календарного года упрощенцы указывают цену с пометкой «НДС не облагается».

Утрата права на применение УСН

Перейти на упрощенку не так сложно, но не всякий бизнес может удержаться на УСН. Если ваша деятельность перестает удовлетворять критериям, которые позволяют применять упрощенку, придется вынужденно перейти на ОСНО. Это может случиться, если разросся штат сотрудников или выручка стала больше допустимых пределов. Налогоплательщик обязан сам отследить это событие и уведомить ФНС. Переход на ОСНО произойдет с того квартала, когда деятельность перестала удовлетворять критериям УСН. Налогоплательщику придется совершить ряд действий:

- Уведомить ФНС о нарушении правил УСН и вынужденном переходе на ОСНО. Это делается в 15-дневный срок после окончания квартала, в котором произошло нарушение требований.

- Сдать декларацию в течение 25 дней после окончания квартала, в котором было допущено нарушение требований. В эти же сроки уплачивается налог, рассчитанный по декларации.

Общение с ФНС при смене налогового режима носит уведомительный характер. Самое главное — внимательно подойти к вопросу перевода бухгалтерской и налоговой отчетности, чтобы избежать ошибок и штрафов на более выгодной упрощенке.

Контур.Бухгалтерия — комфортный онлайн-сервис для организаций и предпринимателей на УСН, ОСНО и ЕНВД. Познакомьтесь с возможностями сервиса бесплатно в течение 14 дней, ведите учет, уплачивайте налоги и отправляйте отчетность с помощью Контур.Бухгалтерии.

Попробовать бесплатно

Выводы

Ужесточение налогового законодательства с 2020 года, выразившееся в 78 изменениях, которые коснулись и упрощенцев, говорит, что фискальные службы успокаиваться не собираются. После выхода №163-ФЗ от 18.07.2017 г., согласно статьи 54.1 НК РФ, ИФНС ополчилась на предпринимателей ещё большими налоговыми проверками. Задача налоговых служб — бороться с дроблением бизнеса и пополнять бюджет доначислением средств.

Особенности перехода с ОСН на УСН требуют взвешенного решения. Как уйти или не попасть под прицел налоговых инспекторов? Обращайтесь во MCOB. Мы проведём внутренний аудит бухгалтерии и организуем сопровождение бизнеса. Мы работаем — вы спокойно развиваете бизнес!

Когда можно перейти на УСН в 2019-2020 году

У ООО или ИП, не подпадающих под вышеперечисленные ограничения, с самого начала своей деятельности есть возможность начать работать по «упрощенке». Для этого надо своевременно известить об этом налоговиков.

Как перейти на УСН после регистрации ИП? В течение 30 дней после внесения записи в ЕГРЮЛ или ЕГРИП надо подать заявление в налоговую инспекцию. Его можно написать произвольно или воспользоваться формой 26.2-1. Этот бланк содержит все необходимые поля для заполнения, поэтому упростит работу.

Если предприниматель не уложится в 30 дней, прошедших со дня регистрации, перейти на УСН можно будет только с начала будущего года.

Необязательно ждать внесения самой записи в госреестры ЕГРЮЛ и ЕГРИП. Уведомление в ФНС допустимо отправить в одно время с регистрационными документами. ИНН и КПП указывать в уведомлении не нужно ввиду их отсутствия.

Если ООО или ИП не подпадают под ограничения, указанные в ст. 346.12 Налогового кодекса РФ, нужно оформить уведомление по форме 26.1-1 и направить в налоговую службу.

Сроки перехода на УСН зависят от вашей предыдущей системы налогообложения.

- Переход с ОСНО и ЕСХН

Рассмотрим вопрос, можно ли перейти на УСН с ОСНО и ЕСХН? Ответ следующий: с ОСНО и ЕСХН перейти на «упрощенку» можно только в начале календарного года. Крайний срок отправки уведомления – 31 декабря предшествующего года.

В уведомлении должно быть указано:

- Доход на 1 октября текущего года. (Если сумма превышает 112,5 млн руб., вы получите отказ (п. 2 ст. 346.12 Налогового кодекса РФ)).

- Остаточную стоимость ОС по состоянию на 1 октября текущего года. Как перейти ООО на УСН? Правила перехода на упрощенную систему для ООО в 2020 г. говорят о соблюдении лимита доходов в 150 млн руб.

В этом пункте статьи говорится об организациях, упоминаний об ИП нет. Таким образом, предприниматели могут переходить на УСН, не соблюдая лимита по доходам. Доход за 9 месяцев указывать не нужно. ИП в последующем будут обязаны соблюдать лимит доходов в 150 млн руб. в год, чтобы оставить за собой право на применение УСН.

Данное ограничение установлено п. п. 16 п. 3 ст. 346.12 Налогового кодекса Российской Федерации. Это касается только организаций. По разъяснениям Минфина, ИП могут переходить на УСН без соблюдения лимита стоимости ОС, но в процессе применения льготного режима соблюдать этот лимит обязаны, в противном случае они теряют это право.

Как мы уже выяснили, сумму остаточной стоимости основных средств на 1 октября года, предшествующего переводу на УСН, в уведомлении 26.2-1 для налоговой указывают только организации.

После подачи уведомления с 1 января нового года организации и предприниматели уже могут работать по УСН.

- Восстановление НДС при переходе на УСН с ОСНО

Осуществив переход с общего режима на УСН, ИП и ООО начинают работать без налога на добавленную стоимость (НДС), и им нужно восстановить его по вычетам, которые указаны в п. 3 ст. 170 Налогового кодекса РФ.

Восстановлению подлежит НДС по товарам и материалам, хранящимся на складе, ОС пропорционально остаточной стоимости и выплаченным авансам. Восстановлению подлежат только те суммы НДС, которые уже были приняты к вычету.

Восстанавливают НДС в том налоговом периоде, который предшествует переходу на «упрощенку». То есть если организация начинает применять упрощенную систему налогообложения с 01.01.2019, то восстановить суммы НДС ей нужно в четвертом квартале 2018 года.