Зачем предпринимателю бухгалтер?

А действительно — зачем? Ведь п. 2 ст. 6 закона от 06.12.2011 № 402-ФЗ «О бухучете» освобождает предпринимателей от обязанности вести бухгалтерию.

Значит — бухгалтер у ИП может вообще отсутствовать? Но указанное освобождение предоставляется, только если ИП ведет налоговый учет. А если считать налоги самостоятельно, не имея специальных знаний, то легко допустить ошибку и «попасть» под штрафные и другие санкции.

Важно!

Также существуют ситуации, когда предприниматель обязан вести бухучет. Если у бизнесмена были контролируемые сделки (например, со взаимозависимыми лицами), то он обязан подать уведомление о них в органы ФНС (ст. 105.16 НК РФ). А источником информации для уведомления будет именно бухучет.

Кроме того, часто ИП ведут бухучет добровольно. Ведь данных налогового учета может быть недостаточно для управления бизнесом, особенно при использовании спецрежимов.

При заключении крупных контрактов, а также при получении банковских кредитов одним из требований обычно является наличие стандартной бухгалтерской отчетности.

Получается, что бухгалтерия ИП в большинстве случаев все-таки нужна. Исключением может быть разве что ситуация, когда масштабы бизнеса невелики, а сам предприниматель обладает профессиональными бухгалтерскими знаниями.

Да и в этом случае ему может понадобиться консультация

Когда нужна помощь специалиста в ведении отчетности?

С увеличением оборота и расширением штата на ведение бухгалтерии начнет уходить все больше времени и сил. К тому же ни одна программа не сможет учесть все нюансы в ведении дел каждого индивидуального предпринимателя. Да и за допущенные ошибки при составлении документов в налоговую инспекцию будете отвечать вы сами, при этом штрафные санкции могут быть довольно большими.

Кроме того, все больше ИП в связи с возрастающей конкуренцией переходят от упрощенной системы налогообложения на общую (ОСНО), которая намного сложнее в ведении и требует специальных знаний, навыков и умений. Этому способствует то, что многие фирмы выбирают в партнеры тех предпринимателей, которые платят все налоги.

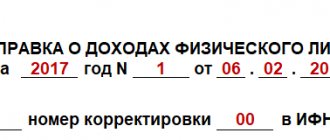

Именно поэтому ИП, находящиеся на общей системе налогообложения, пользуются услугами бухгалтера, чтобы избежать проблем с налоговой инспекцией. Обязанности бухгалтера индивидуального предпринимателя предусматривают ведение всей необходимой документации (книга учета доходов и расходов, книги покупок и продаж, счета-фактуры на товары или услуги и т. д.), уплату всех необходимых налогов (налог на доходы физических лиц, налог на добавленную стоимость и другие взносы с заработной платы всех сотрудников ИП), подготовку и подачу отчетов в налоговую инспекцию (НДС, НДФЛ) и другие внебюджетные фонды (по необходимости).

Виды «учетных» нарушений и ответственность за них

За нарушения собственно в области бухучета санкции к ИП в общем случае применены быть не могут.

Между тем ошибки в учете все равно оказывают на бизнес отрицательное влияние. Если в отчетах содержатся недостоверные данные, или они сформированы с опозданием, то это приводит к принятию неверных управленческих решений.

Также отсутствие или искажение бухгалтерской отчетности может привести к срыву сделки или к отказу в кредите.

Что же касается санкций, применяемых государственными органами, то они для ИП будут связаны с налоговым учетом, т.е. с неверным исчислением обязательных платежей:

- Налоговые санкции в виде штрафов и пени применяются к самому ИП, как к налогоплательщику (ст. 75, 122 НК РФ). Штраф составляет 20% или 40% от суммы недоимки, в зависимости от того, доказан ли умысел. Пени рассчитываются, исходя из 1/300 ставки рефинансирования ЦБ РФ в день.

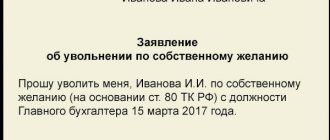

- Административные санкции за налоговые правонарушения по ст. 15.3 – 15.9 КоАП РФ на ИП не распространяются (примечание к ст. 15.3 КоАП РФ). Поэтому они могут быть применены к главбуху, если доказана его непосредственная вина в нарушениях.

- Уголовное наказание за неуплату ИП налогов и страховых взносов в крупных размерах предусмотрено статьями 198, 199.1, 199.3 УК РФ. Здесь может быть применен штраф в сумме до 500 тыс. руб. или лишение свободы на срок до 6 лет. Обычно привлекается сам предприниматель. Главбух может быть наказан, только если доказано его непосредственное участие в незаконных схемах.

Административные и уголовные санкции «привязаны» к личности нарушителя. А вот налоговые штрафы и пени, взысканные с ИП, иногда можно «перевести» на бухгалтера. Это же относится и к потерям от срыва сделок. Здесь многое зависит от порядка оформления трудовых отношений между ИП и главбухом.

Ответственность бухгалтера за налоговые правонарушения

Подробнее

Должностные обязанности бухгалтера на первичную документацию

Обязанности бухгалтера на первичную документацию зависят от его участка учета, и в общем виде функции представляют собой следующий перечень:

- получение и проверка поступающей первичной документации на предмет правильности ее заполнения и соответствия действующему законодательству РФ;

- обработка и внесение полученной первичной документации в компьютерную программу;

- формирование на основе первичной документации соответствующей корреспонденции по счетам синтетического и аналитического учета;

- формирование регистров учета с целью обобщения поступающей информации по первичке;

- разработка предложений по созданию форм первичной документации на основе имеющихся унифицированных форм, установленных законодательством РФ (акты, накладные и др.);

- участие в процессах инвентаризации товарно-материальных ценностей и имущества компании, помощь в оформлении результатов произведенной ревизии;

- разработка предложений по оптимизации процесса обработки первичной информации, а также операций бухгалтерского учета, с которыми сталкивается сотрудник при непосредственном выполнении своих профессиональных обязанностей;

- формирование отчетной информации для внешних и внутренних пользователей, и в особенности для главного или ведущего бухгалтера или руководства предприятия.

Бухгалтер на первичку обязанности исполняет на основании имеющихся теоретических и практических знаний и навыков, которые представляют собой обширную область информации.

Бухгалтер экономист обязанности

Штатный или внештатный главбух: в чем разница

Бухгалтера можно принять в штат или заключить с ним гражданско-правовой договор (ГПД) на оказание бухгалтерских услуг. Основные отличия будут следующими:

- Штатный главбух ИП не должен в обязательном порядке соответствовать требованиям, установленным п. 4 ст. 7 закона № 402-ФЗ (образование, стаж и отсутствие судимости). А вот для специалиста, работающего по ГПД, эти требования обязательны (п. 6 ст. 7 закона № 402-ФЗ).

- Для штатного сотрудника оплата труда должна быть не ниже МРОТ и выплачиваться не реже двух раз в месяц. Сумма и порядок оплаты в рамках ГПД могут быть любыми по соглашению сторон.

- НДФЛ платится одинаково при обоих вариантах. А вот страховых взносов с выплат по ГПД можно заплатить меньше. Взносы в ФСС в этом случае не начисляются, за исключением «несчастных», если это прямо указано в ГПД.

Рекомендации по составлению должностной инструкции

В рамках предприятий различного уровня нередко возникают затруднения с составлением должностных инструкций. Руководствуясь следующими нетрудными рекомендациями по составлению можно избежать наиболее часто встречающихся ошибок при разработке:

- Обязательно пользоваться законодательными документами различного уровня. Для того, чтобы разработать инструкцию в согласии с действующим законодательством, к разработке необходимо привлечь стороннего юриста либо юриста с предприятия.

- Должностная инструкция вступит в силу лишь после того, как будет заверена и подписана всеми членами руководящего состава организации. В день подписания на инструкции ставится текущая дата, и документ становится действительным.

- Также следует руководствоваться уже действующими инструкциями специалистов данного направления или категории – например, в данном случае, должностными инструкциями других бухгалтеров.

- После составления документ прочитывается повторно на предмет естественных помарок, недочетов и недоработок. Хорошо, если редакция производится третьими сторонними лицами.

Любой кандидат на должность в обязательном порядке должен ознакомиться с действующей должностной инструкцией. Впоследствии без информирования сотрудника никакие изменения в предложенную ему ранее должностную инструкцию вноситься не могут.

За что отвечает перед работодателем «штатный» главбух

Для штатного сотрудника существуют следующие виды ответственности перед работодателем:

- Дисциплинарная по ст. 192 ТК РФ: замечание, выговор или увольнение.

- Ограниченная материальная ответственность, не превышающая среднемесячного дохода (ст. 241 ТК РФ).

- Полная материальная ответственность. Чтобы бизнесмен имел возможность возместить весь ущерб, не стоит ограничиваться формальным подписанием типовых документов, принимая главбуха в штат. В трудовой договор с бухгалтером обязательно должны быть включены:

- подробный перечень его должностных обязанностей, включая ведение учета, расчет обязательных платежей и подготовку отчетности;

- условие о полной материальной ответственности за ущерб, нанесенный бизнесу (ст. 243 ТК РФ). В первую очередь речь идет о штрафных санкциях, связанных с налоговыми нарушениями. Также можно взыскать с бухгалтера и затраты на восстановление учета, если доказано, что нарушения порядка ведения возникли по его вине.

Требования к должности бухгалтера на первичную документацию

Основные требования, предъявляемые к вакансии бухгалтера на первичную документацию, заключаются в следующих моментах:

- диплом о высшем или средне-специальном образовании по профилю бухгалтерский учет;

- диплом о высшем или средне-специальном образовании по профилю экономика или финансы и документ о курсах прохождения переквалификации, а также стаж работы от 1 года;

- знание нормативно-законодательной базы РФ;

- практический опыт работы с первичной документацией, в том числе ее прием, проверка, обработка и внесение в специализированную программу;

- навыки комплектации документов для сдачи на хранение в архив;

- усидчивость, высокая концентрация внимания и функциональная работоспособность;

- уровень владения компьютером — уверенный пользователь.

Работодатель имеет право самостоятельно дополнять перечень требований, предъявляемых к бухгалтеру по первичной документации, но обязательно должен указать их в его должностной инструкции.

Гражданско-правовая ответственность главбуха

Если бухгалтер работает по ГПД, он несет ответственность не в рамках трудовых отношений, а в соответствии с ГК РФ.

Важное отличие здесь в том, что по трудовому законодательству, даже при полной материальной ответственности, подлежит возмещению только прямой ущерб (ст. 238 ТК РФ). В рамках же гражданско-правовых отношений с виновного может быть взыскана также и упущенная выгода (ст. 15 ГК РФ), если соответствующие положения включены в договор.

Также можно подать гражданский иск о возмещении ущерба и против штатного главбуха, даже после его увольнения. На сегодня о таком варианте знают не все бизнесмены, но он вполне реален. Об этом свидетельствует судебная практика по аналогичным искам, поданным против генеральных директоров ООО. Суды во многих случаях встают на сторону истцов и обязывают руководителей компенсировать ущерб, причиненный бизнесу.

Личная финансовая ответственность генерального директора перед учредителями

По понятным причинам ни одному бизнесмену не хочется доводить ситуацию до судебных разбирательств с собственными сотрудниками. К сожалению, существует только один вариант, при котором работодатель никогда не будет судиться с бухгалтером, — передать бухгалтерский и налоговый учет на аутсорсинг.

Среди очевидных преимуществ работы с нами:

- мы наравне с клиентами несем ответственность за качество учета и отчетности;

- если по нашей вине возникла ошибка, которая привела к финансовому ущербу, мы его компенсируем в полном объеме;

- наша профессиональная ответственность застрахована, что подтверждает полис СК «Альфастрахование» на 70 млн рублей, содержащий расширенный перечень рисков.

Конечно, к нам обращаются не только с желанием передать учет на аутсорсинг. Много клиентов приходят с проблемами, например, с уже начисленными штрафами и непониманием, как разрешить ситуацию. У наших специалистов есть опыт оспаривания санкций.

Необходимое образование для получения профессии бухгалтера

Дабы устроиться на работу в бухгалтерию и стать квалифицированным специалистом в своей отрасли, необходимо, конечно же, получить соответствующее образование.

Кандидат на рабочее место обязан иметь финансово-экономическое высшее образование. Куда охотнее возьмут человека, имеющего и специальный аттестат — аудитора или профессионального бухгалтера. Но получить такой документ не очень-то и просто: придется прослушать специальный курс лекций и сдать экзамены.

Высоко цениться будут и выпускники знаменитых вузов вроде РЭА имени Плеханова, финансовых академий. Если же человек планирует работать в международной компании, придется получить специальный аттестат МСФО — Международных стандартов финансовой отчетности.

Грамотный специалист не должен ограничиваться знаниями, полученными в ходе образования в вузе. Очень желательно разбираться в законодательстве, знать принципы работы с программами 1C, Access и Excel. Не менее важен и опыт работы при устройстве в любую компанию: трудовой стаж должен составлять как минимум один год.