При регистрации ИП необходимо четко определиться с вопросом, какой вид налогообложения выбрать. При этом предпринимателю доступно несколько вариантов, каждый из которых предполагает наличие как плюсов, так и минусов. Рассмотрим, что же такое ЕНВД и как на него перейти.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

8 (800) 700 95 53

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Что это такое

Основные принципы и нюансы применения данной системы отражены в главе 26.3 НК РФ. ЕНВД является специальным налоговым режимом, при котором ФНС устанавливается определенный уровень предполагаемой прибыли от выбранных видов деятельности.

Переход на ЕНВД позволяет предпринимателю освободиться от уплаты других видов налогов и сборов. При выбранной системе налогообложения по ЕНВД индивидуальный предприниматель освобождается от НДФЛ и налога на имущество ФЛ.

Более того, бизнесмены не уплачивают НДС при операциях, которые признаются объектами налогообложения согласно главе 21 НК РФ. Исключение – НДС, подлежащий уплате в соответствии с НК РФ при импорте товаров на территорию РФ.

Таким образом, ЕНВД заменяет собой сразу три вида налогов – НДФЛ, НДС и налог на имущество ФЛ. 1.01.2013 года вступил в законную силу 94-ФЗ от 25.06.2012 года, который несколько изменил принципы применения ЕНВД.

Режим стал носить добровольный характер. Налогоплательщики, использующие ЕНВД, имеют право выбирать – осуществлять деятельность все также на ЕНВД или перейти на другую систему.

В каких случаях возможно

Согласно 94-ФЗ с 2013 года индивидуальные предприниматели могут перейти на ЕНВД абсолютно добровольно.

При этом такая возможность доступна при соблюдении следующих условий:

- данный налоговый режим введен на территории муниципального района, в котором индивидуальный предприниматель планирует вести свою деятельность;

- нормативно-правовой акт, действующий на территории муниципального образования, содержит в себе указание конкретного вида деятельности, которая может осуществляться индивидуальным предпринимателем по ЕНВД;

- деятельность соответствует одной из представленных в перечне.

Перечислим основные виды деятельности, осуществляя которые, ИП может перейти на систему налогообложения по ЕНВД:

- торговля в розницу;

- организация общественного питания;

- оказание услуг бытового и ветеринарного характера;

- осуществление ремонтных работ и технического обслуживания механических транспортных средств;

- бизнес, связанный с оказанием услуг по предоставлению парковочных и стояночных мест для транспортных средств;

- оказание услуг по транспортировке грузов и пассажирских перевозок;

- организация временного размещения и проживания;

- услуги по передаче в аренду помещений, торговых точек и прочих мест хозяйственного назначения.

Полный список видов деятельности, которые могут быть переведены на ЕНВД, представлен в статье 346.26 НК РФ.

Как перейти на ЕНВД при регистрации ИП

Для того, чтобы перейти на ЕНВД, предприниматель должен уведомить налоговый орган о своем желании в установленном порядке. Существует определенная процедура, которую необходимо соблюдать. Рассмотрим, как можно перейти на ЕНВД.

Этап 1. Определение налогового органа для подачи документации

Первым делом необходимо определить налоговую инспекцию, в которую следует подавать документацию на регистрацию ИП и на последующий переход на ЕНВД. Действующее законодательство утверждает, что индивидуальный предприниматель обязан вставать на учет по месту постоянной регистрации.

Это правило относится к видам деятельностей, не предполагающих привязку к определенной территории (например, доставка товаров на дом, транспортные услуги, разносная торговля и др.).

Таким образом, на первом этапе возникает необходимость определить налоговый орган, находящийся по месту регистрации физического лица в качестве ИП.

Но если бизнес не связан с осуществлением вышеуказанных видов деятельности, вставать на учет и подавать документы на ЕНВД следует в налоговую инспекцию по месту осуществления деятельности.

Этап 2. Подаем документы в территориальный налоговый орган на регистрацию ИП

Осуществляем полную процедуру по регистрации ИП. Каким образом правильно и быстро сделать это, описано в наших предыдущих статьях.

После того, как регистрация ИП прошла успешно и было выдано соответствующее свидетельство, предприниматель приобретает право по переходу на ЕНВД. Такая возможность предусмотрена только после того, как физическое лицо будет зарегистрировано в установленном порядке в качестве ИП.

Этап 3. Подаем документы по переходу на ЕНВД

Полная специфика по подаче документации и постановке на учет в территориальном налоговом органе в качестве налогоплательщика ЕНВД закреплена в статье 346.28 НК РФ.

Бизнесмен, который должным образом зарегистрировал ИП и начал осуществлять деятельность, может перейти на систему налогообложения по ЕНВД при соответствии вида деятельности установленным в перечне.

Для этого подается заявление по форме ЕНВД-2 в налоговый орган, осуществивший регистрацию ИП по месту жительства или осуществления деятельности.

Дополнительно к заявлению подается определенный перечень документации, который мы рассмотрим чуть ниже.

Таким образом, подать заявление и осуществить переход можно только после момента фактического начала деятельности с применением ЕНВД.

Налоговую декларацию по ЕНВД необходимо подавать не позднее 20 числа первого месяца квартала, следующего за отчетным.

Заявление на ЕНВД сроки подачи заявления на 2020 год

ЕНВД — популярный налоговый режим среди субъектов малого бизнеса. Его преимущество в том, что сумма налога не зависит от размера дохода. В этой статье мы собрали основную информацию о том, как осуществить переход на ЕНВД в 2020 году — срок подачи заявления, порядок его заполнения и другие нюансы.

Кто может перейти на вменёнку

Налог на вменённый доход доступен не везде и не для всех. В статье 346.26 НК РФ содержится перечень видов деятельности, в отношении которых может применяться ЕНВД.

Но на территории конкретного муниципального образования (города, поселка) он должен быть введён законом местных властей.

Они же решают, какая именно деятельность из упомянутых в Налоговом кодексе будет облагаться ЕНВД на подведомственной им территории.

https://www.youtube.com/watch?v=0D1Khq2-Mvk

Переход на ЕНВД в 2020 году осуществляется на добровольной основе по заявлению в ИФНС. Раньше при определённой деятельности уплата этого налога была обязательной, но это положение отменено в 2013 году.

Перейти на вменёнку могут организации и индивидуальные предприниматели. Основное условие — количество работников в среднем за предыдущий год должно быть не более 100 человек. Дополнительное ограничение установлено для организаций: в составе участников должно быть не более 25% юридических лиц.

Нельзя применять ЕНВД в таких случаях:

- при сдаче в аренду автозаправочных и газозаправочных станций;

- при деятельности в сфере общественного питания, которую ведут учреждения здравоохранения, образования или соцобеспечения;

- при деятельности, которая ведётся в рамках договора простого товарищества или доверительного управления имуществом;

- если организация относится к категории крупнейших налогоплательщиков.

На ЕНВД переводится конкретная деятельность, а не весь бизнес. То есть вменёнку можно совмещать с другими налоговыми режимами.

Порядок перехода

Если на нужной территории режим ЕНВД введён, и выбранная деятельность под него попадает, то все в порядке. Но прежде чем составлять заявление на ЕНВД, нужно определиться со сроками подачи. Зависит это от того, с какого момента должен состояться переход на новую систему. Для этого важно знать:

- ведётся ли уже деятельность, в отношении которой будет уплачиваться ЕНВД;

- какая налоговая система применяется до перехода.

Если открывается новое направление бизнеса, то перевести его на уплату вменёнки можно сразу. Для этого достаточно представить в ИФНС заявление о переходе на ЕНВД. Срок подачи заявления — 5 дней с того момента, как началась вменённая деятельность.

Но что, если нужно перевести на ЕНВД «старую» деятельность? Если применяется ОСНО, то всё просто: переход можно осуществить в любой момент. Сроки подачи заявления на вменёнку в таком случае те же — 5 дней. То есть организация или ИП на ОСНО по текущему виду деятельности может осуществить переход на ЕНВД в 2020 году.

Сложнее обстоят дела у тех, кто является плательщиком УСН. Сменить этот налоговый режим на какой-либо другой можно только с начала следующего календарного года.

Так что переход на ЕНВД в 2020 году в этом случае невозможен — нужно дождаться начала 2020 года. Срок подачи заявления — до 15 января.

В этот же срок нужно подать в ИФНС уведомление о прекращении применения УСН, иначе на ЕНВД не переведут (письмо Минфина от 03 июля 2020 года № 03-11-11/38553).

Ещё один важный момент заключается в том, куда подается заявление на ЕНВД. Зарегистрироваться в качестве плательщика этого налога нужно по месту ведения деятельности.

Из этого правила есть исключения: перевозка пассажиров и грузов, размещение рекламы на транспорте и развозная (разносная) торговля.

Поскольку определённого места введения у такой деятельности быть не может, регистрация происходит по месту нахождения организации или по месту жительства ИП.

Бывает, что на вменённой деятельности открывается сразу несколько точек, причём они находятся в одном городе, но относятся к разным ИФНС. В таком случае можно направить заявление только в одну инспекцию. Налогоплательщика поставят на учёт по ЕНВД в ту из них, которую он в своем заявлении укажет первой.

Как заполнить заявление для организации

Заявление на ЕНВД для юридических лиц — это приложение № 1 к приказу ФНС от 11 декабря 2012 года № ММВ-7-6/[email protected] В него входит форма ЕНВД-1 (титульный лист) и приложение к ней. На титульном листе необходимо указать:

- ИНН и КПП организации;

- код налогового органа по месту ведения деятельности;

- код «1», если организация российская, и «2», если она иностранная;

- полное наименование юридического лица, включая форму собственности;

- ОГРН;

- дату, с которой применяется ЕНВД;

- количество приложений (листов № 2), а при наличии — копии доверенности.

Далее заполняется блок подтверждения данных. В нем нужно указать:

- код «3», если заявление подписывает директор, и код «4» — если представитель;

- в случае подписи представителем указывается его фамилия, имя и отчество;

- ИНН подписанта;

- номер телефона;

- дату;

- реквизиты доверенности (если актуально).

Если подпись ставит доверенное лицо, копию доверенности нужно приложить к заявлению.

Второй лист (Приложение к ЕНВД-1) содержит 3 блока с одинаковой информацией. Нужно заполнить столько блоков, сколько будет осуществляться видов вменённой деятельности и/или сколько будет мест ее осуществления.

Например, если организация в одной точке будет заниматься розничной торговлей и оказывать услуги общественного питания, то нужно заполнить 2 блока. Если она открывает 3 магазина в одном городе, нужно заполнить 3 блока.

Когда требуется больше блоков, необходимо взять дополнительный лист приложения.

В каждом блоке листа № 2 нужно указать:

- ИНН и КПП;

- код вида предпринимательской деятельности из приложения № 5 к порядку заполнения декларации по ЕНВД (приказ ФНС РФ от 26 июня 2018 года № ММВ-7-3/[email protected]);

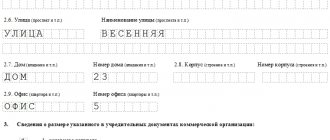

- адрес места осуществления деятельности, включая почтовый индекс и код региона.

Внизу каждого листа № 2 ставится подпись руководителя или доверенного лица.

Заполнение заявления индивидуальным предпринимателем

Предприниматель заполняет бланк из Приложения № 2 к приказу № ММВ-7-6/[email protected] Он состоит из титульного листа (форма ЕНВД-2) и приложения. На титульном листе предприниматель должен указать такие сведения:

- свой ИНН;

- код налогового органа, в который он встает на учёт, как плательщики ЕНВД;

- фамилию, имя и отчество;

- ОГРНИП;

- дату начала применения ЕНВД;

- количество листов приложений и копий (если прикладывается доверенность).

В нижней части этого листа, где нужно подтвердить достоверность сведений, необходимо поставить код «1», если предприниматель подписывает заявление сам.

Если подпись ставит представитель, то нужно указать код «2», а в следующих строках его ФИО. Ниже указывается ИНН заявителя и номер телефона. А также реквизиты доверенности, если заявление подписывает не предприниматель.

Ее копию необходимо приложить к заявлению. В этом же блоке заявитель должен поставить подпись и указать дату.

Приложение (лист № 2) для ИП практически аналогично той форме, которая предусмотрена для организаций. Разница лишь в том, что отсутствует поле «КПП». Заполняется этот лист по тем же правилам.

Итак, мы рассмотрели заполнение заявления на ЕНВД для компаний и предпринимателей, а также сроки подачи этого заявления. Вывод такой: на этой системе в 2020 году можно открыть новое направление бизнеса. Кроме того, на вменёнку можно перевести текущую деятельность с ОСНО. Если же нужно применять ЕНВД взамен УСН, то сделать это можно только со следующего года.

В заключение отметим, что действовать ЕНВД будет ещё недолго. В соответствии с законом № 97-ФЗ от 29 июня 2012 года (пункт 8 статьи 5), этот режим прекратит своё существование с начала 2021 года.

Но для некоторой деятельности ЕНВД может закончиться и раньше. На 2020 год известна такая информация: разрабатываются поправки в законодательство, которые запретят применение вменёнки при продаже товаров, подлежащих обязательной маркировке.

Однако пока ещё такие ограничения не введены.

Источник: https://www.regberry.ru/nalogooblozhenie/perehod-na-envd-v-2019-godu-srok-podachi-zayavleniya

Какие нужны документы

ФНС при осуществлении процедуры перехода на ЕНВД запрашивает у заявителя лишь один документ – заявление по форме ЕНВД-2.

Поскольку вся документация, связанная с деятельностью ИП, была подана уже в процессе самой государственной регистрации, отпадает необходимость в предоставлении кучи документов и справок.

Таким образом, индивидуальный предприниматель, изъявивший желание о переходе на ЕНВД, обязан предоставить в территориальный налоговый орган только заявление. При подаче необходимо предъявить оригинал паспорта или другой документ, удостоверяющий личность.

Как подать документы на регистрацию ИП через интернет, описывается в статье: документы для регистрации ИП. Какие возможны льготы при регистрации ИП, рассказывается по ссылке.

Постановка на учет

Вначале рассмотрим пошагово процесс своевременной подачи заявления на основании законодательства. В первую очередь бизнесмен должен принять решение о переходе на льготный режим ЕНВД. Так как этот спецрежим легко совмещается с другими системами налогообложения, то на вмененку можно перевести часть деятельности. Поэтому требуется обязательно уведомить налоговую службу о своем решении. В противном случае ФНС будет считать закрепленным за предпринимателем тот режим, на котором он работал ранее. Важно, чтобы выбранный вид для ЕНВД соответствовал перечню в ст. 346 п.2 НК РФ.

Вновь зарегистрированные ИП и юрлица, а также уже работающие подают заявление в орган ФНС о переходе на ЕНВД. На это действие предпринимателям отпущено 5 рабочих дней согласно п. 3 ст. 346.28 и письма № СА-4-7/5366 от 29.03.2016 г.

Срок перехода

Нормативные сроки по переходу на ЕНВД установлены статьей 346.28 НК РФ. Кодекс регламентирует пятидневный срок, в течение которого предприниматель обязан подать заявление в налоговый орган.

Уведомлять инспекцию в установленные сроки следует только, если осуществляемая деятельность соответствует признакам, установленным в перечне первого подраздела нашей статьи, а также, если предприниматель уже фактически начал применять ЕНВД.

В остальных случаях налоговый орган откажет в приеме заявления и постановке на учет в качестве налогоплательщика ЕНВД. Срок исчисляется с даты, которую предприниматель сам указал в заявлении.

Как открыть новое направление на ЕНВД

Итак, ЕНВД можно уплачивать по желанию, если все указанные выше условия исполняются. Вновь зарегистрированным предпринимателям нужно лишь уведомить налоговую в течение 5 дней с даты начала введения деятельности, попадающей под ЕНВД.

Такой порядок действует для тех предпринимателей, кто открывает новое направление бизнеса на вмененке. Например, если предприниматель собирается открыть магазин розничной торговли на ЕНВД, то он может стать плательщиком этого налога в любое время. Главное, чтобы заявление о переходе было подано не позже 5 дней с начала ведения новой деятельности.

Такое же правило действует в том случае, если предприниматель хочет перевести бизнес на вмененку с основного режима налогообложения. Достаточно лишь своевременно подать заявление. Далее разберемся, как перейти на ЕНВД, если применяется один из льготных налоговых режимов.

Бесплатная консультация по налогам

Штраф за неподачу заявления

Действующее налоговое законодательство предусматривает два вида ответственности за нарушение сроков подачи заявления на ЕНВД или ведения деятельности без регистрации в установленном порядке.

Рассмотрим, какие же виды наказаний могут подстерегать бизнесмена:

- если ИП не подаст заявление в установленный пятидневный срок с момента начала использования ЕНВД, физическому лицу грозит материальное взыскание в размере 10000 рублей;

- если ИП будет вести деятельность, к которой применима система налогообложения по ЕНВД без установленной законодательством обязательной регистрации предпринимательской деятельности, физическому лицу грозит штраф в размере одной десятой от размера прибыли, полученной в течение всего срока незарегистрированной деятельности с применением ЕНВД, но не менее 40000 рублей.

Эти виды ответственности регламентирует статья 116 НК РФ (пункты 1 и 2). Как видим, штрафы достаточно серьезные и могут неслабо ударить по кошельку бизнесмена.

Поэтому рекомендуем не затягивать с подачей заявления и строго соблюдать пятидневный срок, а также вести только зарегистрированную в установленном порядке предпринимательскую деятельность.

Подача заявлений

Подавать утвержденную форму можно:

- при личном посещении;

- почтовым сервисом;

- электронными средствами связи.

Каждый вариант имеет свои нюансы. При личном представлении заявления в налоговую важно, кто подает бланк:

- Если ИП или руководитель организации, то другие документы не понадобятся. Для подтверждения личности придется предъявить паспорт.

- Если дело поручено представителю, то его нужно снабдить доверенностью с заверительной подписью нотариуса.

Заполнение бланка также строго регулируется. При отсутствии необходимых данных, сотрудники ФНС выдадут отказ в постановке на учет. К заполнению обязательны поля, содержащие информацию:

| ИП | Юрлица |

| Паспортные данные ИП, ИНН. ОГРНИП. Адреса и коды экономической деятельности. Подпись и дата подачи. | Наименование организации. Данные паспорта руководителя (если представителя, то информация размещается в специальном поле). ИНН. ОГРН. Адреса и коды экономической деятельности. Дата, подпись. |

Важно! Коды экономической деятельности берут из Налогового кодекса, а не из классификатора ОКВЭД.

В НК РФ содержится 14 видов таких кодов. На один лист необходимо указать 3 кода и 3 адреса.

Специалист ИФНС проставляет отметку о принятии заявления, дату и свою подпись. Если заявитель пожелает, то он готовит балек в двух экземплярах, чтобы на втором получить

отметку налоговой службы.

Нюансы

При переходе на систему налогообложения по ЕНВД индивидуальный предприниматель может столкнуться с рядом особенностей и нюансов.

Рассмотрим основные из них более подробно:

- переход на ЕНВД в настоящее время носит добровольный характер. Предприниматель вправе самостоятельно принять решение, какую систему налогообложения стоит использовать, исходя из особенностей ведения деятельности. Это право добровольного выбора закреплено в статье 346.28 НК РФ;

- если деятельность ведется в разных местах и жестко не привязана к какой-либо определенной территории, осуществлять регистрацию следует в налоговом органе по месту регистрации физического лица-предпринимателя. Остальные виды деятельности следует регистрировать в налоговом органе по территории их фактического осуществления;

- переход на ЕНВД может быть осуществлен только после начала фактического использования данного спецрежима;

- при несоблюдении пятидневного срока, установленного на подачу заявления по переходу на ЕНВД, предпринимателю грозит штраф в размере 10000 рублей;

- размер налога по ЕНВД не зависит от получаемой прибыли. Отсутствие дохода не освобождает от уплаты установленных законом обязательств;

- Федеральная налоговая служба установила фиксированную процентную ставку для налогоплательщиков ЕНВД – 15% от вмененного дохода;

- муниципальные образования наделены правом устанавливать ставку налога по ЕНВД в пределах от 7,5 до 15%. Ставка в таких случаях может зависеть от категории налогоплательщика и/или осуществляемой деятельности;

- перейти на ЕНВД можно только при соответствии фактической деятельности установленному законодательно перечню;

- налогоплательщики ЕНВД могут по своему собственному желанию уведомить территориальный налоговый орган о произошедших изменениях в ранее сообщенных в заявлении сведений. Уведомлять в таких случаях следует по все той же форме ЕНВД-2;

- индивидуальный предприниматель не вправе использовать ЕНВД, если соблюдается хотя бы одно из нижеперечисленных условий: средняя численность персонала больше 100 единиц;

- деятельность осуществляется с использованием договора простого товарищества;

- не выполняются требования, предусмотренные статьями 346.26 и 346.27 НК РФ. Например, ИП ведет деятельность по розничной торговле в магазине, площадь которого превышает 150 квадратных метров.

Перейти на ЕНВД можно абсолютно добровольно, подав заявление в налоговый орган. При этом существует установленный список видов деятельности, к которым может быть применим данный спецрежим.

Законом установлен нормативный срок в 5 дней, в течение которого должен быть подтвержден статус фактического использования ЕНВД. При пропуске срока предприниматель будет привлечен к ответственности по п.1 ст. 116 НК РФ.

Как зарегистрировать ИП в Пенсионном фонде как работодателя, описывается в статье: регистрация ИП в Пенсионном фонде. Как правильно указывать ОКВЭД при регистрации ИП, читайте здесь.

Регистрация ООО с иностранным учредителем рассматривается на этой странице.