Здравствуйте!В этой статье мы обсудим способы уменьшения вмененного налога ИП в 2020 году.

Сегодня вы узнаете:

- На что возможно снизить ЕНВД;

- Как происходит уменьшение на страховые взносы;

- Какие актуальны ограничения.

ЕНВД

Вспомним, чем ЕНВД отличается от других специальных налоговых систем, доступных ИП:

- Величина налога зависит не от прибыли, а от специфики деятельности и различных физических параметров (рабочая площадь, количество сотрудников);

- При расчете налога применяются повышающие коэффициенты, зависящие от экономики в стране, в отдельном регионе;

- Уплата производится ежеквартально, до 25 числа первого месяца в следующем квартале;

- ИП освобожден от налога на доходы физического лица, на имущество и НДС.

Налоговый Кодекс разрешает снижение ЕНВД на размер страховых взносов, уплаченных бизнесменом в государственные фонды (ПФР и ФСС).

Все нормы закона, касающиеся ЕНВД прописаны в статье 26 НК РФ.

Уменьшение ЕНВД

Прежде чем производить уменьшение, ЕНВД нужно рассчитать. Налоговая база и вмененный доход не уменьшаются. Снижение итоговой суммы возможно уже после окончательного расчета, и зависит оно от страховых выплат предпринимателя.

| Основание для вычета | Максимальный вычет | |

| Самозанятый ИП | Минимальные обязательные взносы в ФСС и ПФ | 100% |

| ИП-работодатель | Страховые взносы за сотрудников, взносы ИП за себя | 50% суммы налога |

Как формируется вычет

При уменьшении учитываются отчисления, сделанные в рамках квартала, за который уплачивается налог. Проще говоря, взносы, совершенные в первом квартале, пойдут на снижение налога в том же первом квартале.

Не имеет значения, когда страховые взносы были начислены, во внимание берется дата, когда они были оплачены.

Стоит учитывать и другие нюансы:

- На сокращение суммы налога идут только взносы, начисленные предпринимателю, когда он являлся плательщиком ЕНВД. Например, ИП перешел на вмененку в середине квартала. Взносы, начисленные ему в первой половине периода, до того, как он подал заявление о применении ЕНВД, не будут учитываться в формировании вычета.

- Вычет формируют только взносы, оплаченные согласно законодательству. То есть ошибочная переплата учитываться не будет.

- Дополнительное добровольное страхование ИП не рассматривается.

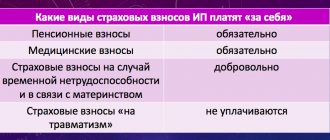

В общей сложности ИП может сэкономить на налоге за счет:

- Собственное пенсионное страхование – 29 354 рубля при доходе до 300 000 рублей в год и 1% от дохода, выше этой границы.

- Собственное медицинское страхование – 6 884 рубля.

- Страховые взносы за работников.

- Дни нетрудоспособности и иные пособия, оплачиваемые из средств работодателя (первые три дня больничного).

Размер вычета

Самозанятый ИП имеет шанс сократить сумму налога на все обязательные страховые взносы вплоть до 100% от самого налога.

ИП, имеющий статус работодателя, совершает больше взносов, на которые можно уменьшить ЕНВД (он платит не только за себя, но и за сотрудников), но закон не позволяет ему снизить налог более чем на 50%.

Если сумма, уплаченная предпринимателем в ФМОС и ПФР, превысила квартальный ЕНВД, никакого перерасчета на следующий период не последует.

Пример. Ежеквартально ЕНВД самозанятого ИП составляет 18 000 рублей. В первом квартале ИП перечислил в налоговую страховые взносы в размере 23 000 рублей. Он может свести налог к нулю: 18 000 — 23 000 = -5 000 руб. Превышающие вычет 5000 рублей на следующий квартал не переносятся. Именно поэтому столь важно грамотно делить на периоды все страховые взносы.

Комментарии

Просмотреть все Следующая »

Евгений 23.03.2017 в 11:45 # Ответить

Уменьшение ЕНВД ИП, имеющим наемных работников.

На основании чего вы решили что ИП, имеющий наемных работников имеет право уменьшить ЕНВД не только на сумму страховых выплат за работников, но и за себя в фиксированном размере?. п 2.1, 4 абзац смысл свой не поменял. Там лишь заменены понятия ПФР и ФФОМС. В принципе абзац не поменялся. Он поменялся лишь потому что теперь все взносы платятся в налоговую.

Наталия 23.03.2017 в 12:46 # Ответить

Евгений, добрый день. С 1 января 2020 года ИП-работодатели могут уменьшать ЕНВД на страховые взносы, уплаченные как за работников, так и «за себя». Это решили не мы, а Федеральный закон от 02.06.2016 № 178-ФЗ, которым в подпункт 1 пункта 2 статьи 346.32 НК РФ внесены изменения. С 1 января 2020 года из этой нормы исключены слова «при выплате налогоплательщиком вознаграждений работникам». Дополнительным подтверждением этому служат поправки, внесенные в форму декларации по ЕНВД (приказ ФНС России от 19.10.16 № ММВ-7-3/[email protected]). В новой редакции формы декларации приведена формула для расчета суммы единого налога, который уплачивают налогоплательщики, производящие выплаты в пользу физлиц. В ней учтено, что с 2020 года ИП с наемными работниками смогут уменьшать величину ЕНВД на сумму страховых взносов, уплаченных за себя.

Иван 28.03.2017 в 19:59 # Ответить

Здравствуйте. Могу ли я сделать вычет по фиксированным взносам ИП за 2020 год, если оплата прошла в 2020 году? Если да, то можно ли приплюсовать к этой сумме дополнительный вычет от фиксированных взносов за 2020 год?

Наталия 28.03.2017 в 20:33 # Ответить

Иван, добрый день. Если Вы не являетесь работодателем, то вправе уменьшить налог за 1 квартал 2020 года на всю сумму страховых взносов, уплаченных в 1 квартале 2020 года, не важно за какой период рассчитаны данные взносы. Т.е. в Вашем случае налог Вы уменьшаете на сумму взносов за 2020 год, уплаченных в 1 квартале 2017 года, и на взносы за 2020 год, уплаченные в 1 квартале 2017 года.

Игорь 28.03.2017 в 21:08 # Ответить

Здравствуйте! Я — ИП на двух видах деятельности и два режима налогообложения: ЕНВД и УСН. Сумма вычета не должна превышать 50 процентов от начисленной суммы ЕНВД. Можно ли оставшуюся сумму отминусовать при расчете авансового платежа по УСН?

Наталия 29.03.2017 в 17:17 # Ответить

Игорь, добрый день. При совмещении УСН и ЕНВД в части уменьшения налогов на фиксированные взносы платежи делятся в соответствии с полученным доходом по каждому виду деятельности. Необходимо посчитать, какая доля доходов в % составляет при каждой системе налогообложения. При ЕНВД берете вмененный, а не фактический доход. Затем вычисляете %, соответственно, по каждой системе налогообложения, и уменьшаете на эти суммы налоги. Для уменьшения по взносам за работников учитываете сумму взносов за работников по каждой системе налогообложения. При совмещении ЕНВД и УСН необходимо вести раздельный учет. Правило 50% действует при УСН и при ЕНВД, если Вы являетесь работодателем.

Елена 05.04.2017 в 16:46 # Ответить

Добрый день! Можно ли уменьшить налог по ЕНВД за 1 кв. 2020 г. на сумму уплаченных страховых взносов ИП в размере 1% с суммы, превышающей 300 т.р от вменненого налога за 2020 г.,уплаченных в 1 кв.2017 г.?

Наталия 05.04.2017 в 17:43 # Ответить

Елена, добрый день. ЕНВД уменьшается на сумму взносов, уплаченных в отчетном квартале. В каком квартале платите, за тот и уменьшаете. Т.е. на взносы, уплаченные в 1 квартале 2020 года, уменьшаете ЕНВД за 1 квартал 2020 года. Причем не имеет значения, за какой период рассчитаны взносы, важно, когда уплачены.

Юлия Владимировна 17.04.2017 в 14:08 # Ответить

Здравствуйте, а если в 2020г. ИП был работодатель, в конце года снялся с учета во всех фондах и продолжил свою деятельность, 1% в ПФР расчитан и уплачен в 1 кв 2020г., можно ли его принять к вычету при расчете ЕНВД?

Наталия 17.04.2017 в 16:17 # Ответить

Юлия Владимировна, добрый день. 1% на обязательное пенсионное страхование относится к фиксированным взносам ИП за себя, следовательно, и правило уменьшения ЕНВД такое же как для фиксированных взносов. В каком периоде платите, за тот и уменьшаете. Взносы уплаченные в течение первого квартала, уменьшают вмененный налог за 1 квартал, причем не имеет значения, за какой период рассчитаны взносы.

Дмитрий 17.04.2017 в 14:17 # Ответить

Уплатил в пенсионный за год

Уплатил в пенсионный сразу за 2020 год, налог ЕНВД 6200 в квартал. Теперь говорят, что вычтут только за первый квартал, а в остальные три, налог платить полный. Верно ли это.

Наталия 17.04.2017 в 19:15 # Ответить

Дмитрий, добрый вечер. В данной ситуации налоговая права – при ЕНВД распределение по налоговым периодам (поквартально) суммы единовременно уплаченного фиксированного платежа не предусмотрено. Также не предусмотрен перенос на следующий год части суммы фиксированного платежа, не учтенной при уменьшении суммы единого налога на вмененный доход из-за недостаточности суммы исчисленного налога. Об этом говорится в письме Министерства финансов Российской Федерации письмо от 3 апреля 2013 г. n 03-11-11/136. Это связано с тем, что налоговый период у ЕНВД — квартал. Вы подаете ежеквартально декларацию, в которой указываете расчетный ЕНВД и уплаченные страховые взносы в данном периоде, которые идут на уменьшение налога. Так как во втором и следующих кварталах у Вас не будет уплаты взносов, то нет и оснований для уменьшения ЕНВД.

Татьяна 18.04.2017 в 08:29 # Ответить

Добрый день, у нас ИП на ЕНВД с работниками. Подскажите пожалуйста,можем ли мы уменьшить ЕНВД за 1 кв.2017г. на суммы фиксированных страх. взносов ИП за 2020г. и 1% страх.взносов за 2016г., уплаченные в течении 1 квартала 2020г.? или же они относятся к прошлому периоду и нововведения 2020г. на эти взносы не распространяются….

Наталия 18.04.2017 в 13:22 # Ответить

Татьяна, добрый день. Фиксированные взносы, уплаченные в рамках ЕНВД, уменьшают вмененный налог за тот квартал, в котором они были уплачены. Это правило действовало до 2020 года, и в 2020 году оно не поменялось. Сумма единого налога, исчисленная за налоговый период, уменьшается на сумму: 1) страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом периоде в соответствии с законодательством Российской Федерации; (в ред. Федеральных законов от 25.06.2012 N 94-ФЗ, от 02.06.2016 N 178-ФЗ). Ни каких уточнений, за какой период должны быть рассчитаны взносы нет, указано только — период, в котором они уплачены. Единственно, что меня смущает в Вашем вопросе, это то, что Вы спрашиваете про фиксированные взносы ИП за 2016 год. Эти взносы должны были быть уплачены до 31 декабря 2016 года. Если Вы их не уплатили, то теперь необходимо рассчитать и уплатить пеню.

20.07.2017 в 17:58 # Ответить

Здравствуйте. Что делать если фиксированный платеж в квартале превысил налог ЕНВД? Например: ИП без работников. Уплатил взносы за второй и третий квартал в июне и поэтому превысил налог ЕНВД за второй квартал.

21.07.2017 в 15:50 # Ответить

Здравствуйте. Если фиксированный взнос, уплаченный в расчетном квартале превысил налог ЕНВД, то налог ЕНВД в данном квартале не оплачивается. ЕНВД при работе ИП без наемных работников уменьшается на всю сумму уплаченных фиксированных взносов, за тот период в котором уплачены взносы. В оплатили взносы в течение 2 квартала, следовательно можете уменьшить ЕНВД на всю сумму взносов.

22.08.2017 в 18:33 # Ответить

сроки уплаты страховых взносов

Здравствуйте, я ИП нахожусь на ЕНВД. За 1 квартал 2020 оплатил страховые взносы 9 апреля 2020 г. В декларации их указал, т.е.уменьшил ЕНВД. ЕНВД к оплате ноль рублей. Теперь налоговая требует оплатить ЕНВД и штраф за несвоевременную уплату страховых взносов. Мы же их можем платить раз в год до 31.12.2017?

23.08.2017 в 09:35 # Ответить

Добрый день. Уменьшить ЕНВД можно только на сумму взносов, уплаченных в том квартале, за который рассчитывается ЕНВД. Следовательно, если Вы хотели уменьшить ЕНВД за 1 квартал, то взносы Вы должны были уплатить до окончания 1 квартала. Вы уплатили взносы 9 апреля 2020 года, это уже второй квартал. Т.е. уменьшать ЕНВД в первом квартале на сумму уплаченных взносов 9 апреля Вы не имели право. Но если Вы не планируете уменьшать по квартально размер ЕНВД, то взносы можете уплатить единоразово в срок до 31 декабря 2020 года( НК РФ Статья 432 п.2). Видимо ИФНС начислил Вам пеню за несвоевременную оплату ЕНВД, а не фиксированных взносов.

Zen.Kech. 04.10.2020 в 12:19 # Ответить

А что,в последний квартал нельзя ли уточненную декларацию оформить и из всей суммы налога за год вычесть сумму страховых и разницу уплатить по уточненке,они самым исправлять промахи и недочеты.Не имеет ли на это право предприниматель ?

27.09.2017 в 18:19 # Ответить

Здравствуйте. ИП на ЕНВД с работниками. В мае у одного из работников был больничный. В расчете по страховым взносам -зачетная система и, естественно, сумма взноса за май не оплачивается. Начисленную сумму взноса за май по материнству включила в вычет по ЕНВД. Налоговая заставляет оплатить эту сумму как недоплаченный налог по ЕНВД, т.к. этой майской суммы нет в моем лицевом счете и к вычету они ее не могут принять. Как быть? Ведь налоговая не права.

Просмотреть все Следующая »

Уменьшение ЕНВД для ИП без работников

Предпринимателю без наемных работников можно полностью сократить налог на сумму уплаченных взносов, процедура совершенно законна, даже если в итоге ЕНВД будет сведен к нулю.

ЕНВД у предпринимателя без наемных сотрудников может бытьуменьшен на взносы за себя, которые он обязан уплачивать на пенсионное и медицинское страхование.

Чтобы равномерно сократить свои расходы, самозанятому индивидуальному предпринимателю нужно уплачивать взносы на страхование дробно, ежеквартально. То есть разбить их на четыре приблизительно равные части и оплачивать их ежеквартально.

В итоге бизнесмен без наемных сотрудников раз в квартал должен уплатить 7 338.50 рублей на пенсионное страхование и 1 721 рубль на медицинское.

Разделение страховых взносов на кварталы необходимо, когда сумму налога можно приблизить к нулю.

Пример. При ежегодных страховых взносах 36 238 руб. самозанятый ИП должен платить 10 000 руб. налога раз в квартал. Если он забудет разделить страховые взносы и оплатит их за раз, к, примеру, в 4-ом квартале, то, в этом случае, в трех кварталах он потратит на налоги по 10 000 руб., а в четвертом, после совершения взносов на 36 238 руб., он будет иметь право вычесть их из налога по ЕНВД за этот квартал, сведя налог к нулю. Таким образом, предприниматель за 2020 год заплатит: (10 000 * 3) + 36 238 = 66 238 руб. Но если бы он решил платить страховые взносы, равными долями, по 9 059,50 руб. в квартал и каждый раз уменьшать на них ЕНВД до 940,50 руб., то за год он бы потратил (940,50 * 4) + (9 059,50 *4) = 40 000 руб.

Для наглядности представим этот пример в виде таблицы:

| Временный интервал | Вариант 1 | Вариант 2 | ||

| Период | ЕНВД (руб.) | Страховые взносы (руб.) | ЕНВД (руб.) | Страховые взносы (руб.) |

| 1 квартал | 10 000 | 0 | 940,50 | 9 059,50 |

| 2 квартал | 10 000 | 0 | 940,50 | 9 059,50 |

| 3 квартал | 10 000 | 0 | 940,50 | 9 059,50 |

| 4 квартал | 0 | 36 238 | 940,50 | 9 059,50 |

| Итого за 2020 год: | 66 238 руб. | 40 000 руб. | ||

Тарифы взносов

В 2020 году для ВНиМ максимальный размер взноса составит 865 000 рублей, а по ОПС сумма увеличена до 1 150 000 рублей. Единого показателя для ОМС не предусмотрено.

Тарифы до 2020 года для работодателей, использующих систему ЕНВД:

- 5,1% – по ОМС;

- 22% – по ОПС (сумма не превышает предельный размер взноса);

- 10% – по ОПС при превышении предельного размера;

- 2,9% – по ВНиМ.

Аптечные организации обеспечили льготной ставкой взносов. Сумма начисляется исходя из зарплат и вознаграждений работников, официально трудоустроенных в фармацевтической сфере. Размер ставки равен 20% ОПС и 0% на ВНиМ и ОМС. Размер взноса на страхование от несчастных случаев определяется классами профессионального риска главной сферы деятельности предприятия.

Уменьшение ЕНВД для ИП с работниками

ИП с наемными работниками может уменьшить налог наполовину за счет страховых взносов за сотрудников и за себя. То есть, даже если взносы за сотрудников по сумме перекрывают налог полностью, 50% от него работодателю придется заплатить в любом случае.

До 1 января 2020 года взносы ИП-работодателя за себя не учитывались, но теперь, в сумму уменьшения с работниками идут все страховые взносы.

Пример. Сумма ЕНВД для ИП с наемным сотрудником равна 23 000 руб. Страховые взносы за работников – 11 000 руб., за себя – 9 059,50 руб. ИП-работодатель может уменьшить сумму налога не более чем на 50%, а значит в любом случае ему придется заплатить 11 500 руб. Получается, что он сможет вычесть из ЕНВД 11 000 руб. взносов за работника и оставшиеся 500 руб. из собственных фиксированных страховых платежей.

Важно понимать, что работодателем ИП в данном случае будет считаться не с момента заключения трудового договора с сотрудником, а с момента выплаты первой зарплаты.

Например, индивидуальный предприниматель на ЕНВД берет на работу первого сотрудника 22 июня. Первая заработная плата будет выплачена 10 июля. Значит второй квартал (апрель, май, июнь), как и первый, ИП будет признан самозанятым, и сможет уменьшить ЕНВД на 100% взносов за себя. В третьем квартале ИП уже приобретает статус работодателя.