Основные положения о страховых взносах

С начала этого года права администрирования по страховому обеспечению переданы в Федеральную налоговую службу. Изменения закреплены в Налоговом кодексе, а именно в 34 главе. Что касается ФСС НС и ПЗ — особенности начисления и уплаты устанавливает Закон от 24.07.1998 № 125-ФЗ. Сроки перечисления не изменились.

ВАЖНО!

Страхователь обязан рассчитаться с соответствующим бюджетом не позднее 15 числа следующего за расчетным месяца (в котором производились начисления).

Бюджетные организации обязаны уплачивать начисленные платежи в налоговый орган или ФСС по месту нахождения. Территориальные отделения учреждений также должны рассчитаться с бюджетом РФ, страховые взносы за обособленное подразделение 2020 в некоторых случаях платит головной офис, а иногда и сам филиал. В этой статье подробно разберем вопрос: куда платить страховые взносы за обособленные подразделения.

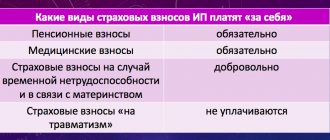

Пришла пора платить взносы “за себя” за 2020 год: несколько подсказок

Добрый день, уважаемые ИП!

Традиционная заметка, которую пишу в конце каждого года.

После Нового Года постоянно появляются вопросы в комментариях от тех, кто вспомнил про взносы только после завершения праздников =)

Поэтому, на всякий случай, еще раз напоминаю в виде сводной статьи с отсылками на материалы, которые публиковал ранее.

Итак, самое главное:

До какого числа нужно оплатить взносы за 2020 год?

Фиксированные взносы ИП “за себя” за 2020 год необходимо оплатить по 31 декабря 2020 года. Но с учетом того, что 31 декабря – это выходной день, то крайний срок оплаты переносится на 9 января 2019 года.

Но я настойчиво рекомендую не тянуть с оплатой до самого последнего дня декабря (и тем более, до 9 января 2020 года). Лучше платить уже сейчас, не дожидаясь крайней даты.

Например, если ИП на УСН оплатит взносы за 2020 год в январе 2019 года, то вычесть он их сможет только из налога по УСН за 2019 год. Учтите этот момент.

Сколько нужно платить за 2020 год?

- Взносы в ПФР за себя (на пенсионное страхование): 26545 рублей

- Взносы в ФФОМС за себя (на медицинское страхование): 5840 рублей

- Итого за полный 2020 год = 32385 рублей

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

https://www.youtube.com/c/DmitryRobionek

Сразу отвечаю на очень частый вопрос от новичков

Если вы работаете как ИП неполный год, то взносы пересчитываются с учетом даты регистрации в качестве ИП. То есть, придется платить не за полный 2020 год, а меньше.

Но об этом я еще расскажу ниже.

Полная статья + схема про взносы за 2018 год вот здесь. В ней все рассказано и показано, повторяться не вижу смысла.

До какого числа нужно оплатить 1% от суммы, превышающей 300 000 рублей годового дохода за 2020 год?

ИП, у которых годовой доход более, чем 300 000 рублей, знают, что нужно платить 1% от суммы, которая превышает 300 000 рублей.

Платить этот 1% нужно на обязательное пенсионное страхование.

В 2020 году был принят новый закон, согласно которому, дата по оплате 1% от суммы, превышающей 300 тыс. рублей годового дохода, переносится с 1 апреля на 1 июля. Вот здесь подробнее.

Понятно, что многие ИП платят 1% в течение года. Но крайняя дата оплаты 1% за 2020 год — 1 июля 2020 года.

Если ваш доход за 2020 год менее 300 000 рублей, то 1% на пенсионное страхование платить не нужно.

Да, еще важный момент для ИП на УСН «доходы минус расходы».

Я знаю, что есть несколько постановлений Верховного Суда, когда конкретным ИП на УСН «доходы минус расходы» разрешали учитывать расходы при расчете 1% взноса на пенсионное страхование.

Но изменения в Налоговый Кодекс не были внесены (напомню, что страховые взносы «за себя» платим в ФНС, а не в ПФР, как было ранее). Также было множество писем из МинФина и ФНС, в которых эти ведомства придерживается прежней позиции: ИП на УСН не может учитывать расходы при расчете 1% доп.взноса в ПФР.

Подробнее читайте в письмах:

- Письмо Минфина от 09.06.2017 № 03-15-05/36277

- Письмо Минфина от 17 марта 2020 г. N 03-15-06/15590

- Письме Минфина № 03-15-03/69372 от 23.10.2017

- Письмо МинФина № 03-15-07/8369

- Письмо МинФина от 3 мая 2020 г. N 03-15-05/29955

- Письмо ФНС от от 25.07.2018 № БС-3-11/[email protected]

Все эти письма легко найти через Яндекс или Гугл.

Как платить, если нет учетной программы? Где взять квитанции или платежные поручения?

Только не скачивайте, пожалуйста, бланки «из интернета», как это часто бывает =)

Пользуйтесь официальным сервисом ФНС “Заплати Налоги” по этой ссылке:

https://service.nalog.ru/payment/index.html

Если будете им пользоваться, то КБК нужно вводить БЕЗ пробелов. А еще лучше пользоваться бухгалтерскими программами и сервисами, о чем я постоянно пишу на блоге.

Не те времена сейчас, чтобы вести учет в полностью ручном режиме. Слишком часто происходят изменения, которые легко пропустить.

Как считать взносы, если ИП работал неполный год?

Очень частая ситуация, когда ИП работает первый год, но открылся, предположим, летом. Как считать взносы «за себя»?

Самый разумный вариант – это пользоваться бухгалтерскими программами и сервисами, которые считают взносы с учетом даты регистрации в качестве ИП.

Или прочтите вот эту статью, где я рассказывал про алгоритм расчета взносов в таких случаях:

Частый вопрос от ИП: как считать обязательные взносы “за себя”, если работал неполный год?

Только учтите, что в этой статье я рассказывал на примере 2017 года.

Можно прикинуть взносы в моем калькуляторе взносов “за себя” на 2018 год:

Калькулятор фиксированных взносов ИП «за себя» на 2020 год

И на 2020 год уже есть калькулятор, кстати:

Калькулятор фиксированных взносов ИП «за себя» на 2019 год

На какие КБК платить?

- На пенсионное страхование «за себя» 182 1 02 02140 06 1110 160

- На медицинское страхование “за себя” 182 1 02 02103 08 1013 160

- По итогам 2020 года для 1% от суммы, превышающей 300 000 отдельного КБК не предусмотрено и он совпадает с КБК по взносам на пенсионное страхование.

P.S. Кстати, не исключено, что в 2020 году, наконец, появится отдельный КБК для 1%. Его уже пытались ввести в феврале 2020 года, но быстро отказались от этой идеи, так как многие ИП оплатили взносы по «старым» КБК. Следите за новостями, обновляйте свои программы учета.

На этом все на сегодня.

Платите вовремя, не ищите неприятностей на ровном месте =)

Важно. Обратите внимание, что начиная с 4 февраля 2020 года изменятся реквизиты по оплате налогов и взносов в 26 регионах РФ. Прочтите вот здесь, пожалуйста: Рекомендую уточнять после этой даты реквизиты в своей налоговой инспекции, а также обновлять свои программы учета.

Уважаемые предприниматели!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2020 год:

«Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2020 году?»

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2020 году?

- Примеры по расчетам налогов и страховых взносов «за себя»

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Узнайте подробности!

Уважаемые читатели, готова новая электронная книга для ИП на 2020 год:

«ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2020 году?»

Это электронная книга для ИП на УСН 6% без сотрудников, у которых НЕТ дохода в 2020 году. Написана на основе многочисленных вопросов от ИП, которые имеют нулевой доход, и не знают как, куда и сколько платить налогов и страховых взносов.

Узнайте подробности!

Уплата страховых взносов обособленными подразделениями в 2020 году

Для бюджетных учреждений, имеющих территориальные отделения, актуален вопрос: есть обособленное подразделение, куда платить страховые взносы ПФР и ФСС? Ответ на него зависит от ряда показателей:

- Вид страхового обеспечения в разрезе администраторов СВ.

- Место начисления заработной платы.

- Регистрация обособленного отделения или представительства в ФНС, ФСС и ПФР.

- Условия для ОПС, ОМС и ВНиМ.

Если территориальное отделение самостоятельно начисляет и выплачивает заработную плату сотрудникам, то уплата платежей должна производиться по месту нахождения отделения. И наоборот, если начисление зарплаты проводит бухгалтерия головного учреждения — платим по месту нахождения главного офиса.

Передавая полномочия по расчету с сотрудниками в отделение, следует не только закрепить данные права в учредительных документах и учетной политике, а также провести процедуру регистрации в контролирующих органах. В этом году в ФНС. Если право рассчитывать и выплачивать заработок было передано в 2020 году, то регистрировать следовало и в ПФР, и в ФСС. Зарегистрированные в прошлом году отделения не должны оповещать налоговиков, за них это сделал Пенсионный фонд. То есть ни одно территориальное отделение или филиал, самостоятельно начисляющий зарплату своим работникам, не остался неучтенным.

Обособленное подразделение, страховые взносы 2020 ФСС НС и ПЗ

Для расчетов по страховке от несчастных случаев предусмотрен несколько иной порядок. Филиал должен отвечать следующим требованиям:

- Имеет собственный баланс. То есть в учредительных документах бюджетной организации, как и в учетной политике, прописано, что представительство выделено на отдельный баланс, ведет отдельный учет.

- Имеет свой расчетный счет. Филиал проводит расчеты не через счета головного учреждения, а через собственный расчетный счет, открытый в банковской (кредитной) организации.

- Производит начисление зарплаты. Штатный бухгалтер территориального отделения самостоятельно начисляет и перечисляет работникам вознаграждения за труд, без привлечения головного офиса.

Если филиал отвечает всем требования, тогда перечислять страховые взносы обособленных подразделений в 2020 году и выполнять обязанности перед Фондом социального страхования он обязан самостоятельно.

Пример. Головной офис (г. Москва) в 2020 году выделил на самостоятельный баланс «Филиал» в г. Санкт-Петербурге (отдельный расчетный счет и бухгалтерия). В июне был принят на должность специалиста Сергеев С.С. По производственной необходимости Сергеев выполняет свои должностные обязанности на территории «Головной офис», но заработную плату ему начисляет бухгалтер филиала. В такой ситуации головной офис не решает: страховые взносы по обособленному подразделению, куда платить — все расчеты с бюджетами выполняет сам филиал по месту своего нахождения.

Кбк Фсс: реквизиты, образец платежки, Для перечисления на нс, пз и травматизм

Расчет 4-ФСС за I квартал можно будет сдать до 15 мая. Об этом Фонд социального страхования сообщил на своем сайте. Информация о продлении срока сдачи представлена в виде бегущей строки на главной странице сайта ФСС.

«Продлен срок представления расчетов по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения за I квартал 2020 года до 15 мая 2020 года», — сказано в сообщении.

Коды бюджетной классификации для того, чтобы правильно перечислить взносы в электронном виде на уплату страховых взносов на обязательное социальное страхование, НС и ПЗ в Фонд Социального Страхования РФ, на государственные услуги. Иначе также возможны штрафы и пени.

Для взносов в ФСС в 2020 году КБК изменились? Нет, изменения в коды соцстраха не было, осталось как в 2020. Ниже приведен Перечень кодов классификации доходов (КБК ФСС), также зарезервированных Минфином РФ для отражения платежей в ФСС РФ для организаций и ИП.

Номер КБК Цель перечисления

| 393 1 0200 160 | Страховые взносы за сотрудников на “травматизм” |

| 393 1 0200 160 | кбк для уплаты пени в фсс от НС в 2020 году |

| 393 1 0200 160 | Штрафы – суммы денежных взысканий |

| 393 11700 180 | добровольные отчисления предпринимателя |

| 393 1 1600 140 | Штрафы за нарушение установленного срока представления в ФСС отчетности или ее непредставления, несвоевременная регистрация) |

Примечание: Если из-за ошибки в реквизитах КБК ФСС деньги не попадут на нужный счет, страхователю будет начислены пени.

Примечание: Данные для уплаты страховых взносов Московского ФСС

Получатель: УФК по г. Москве (Государственное учреждение – Московское региональное отделение Фонда социального страхования РФ)

ИНН 7710030933 КПП 770701001

БИК Банка получателя: 044525000

БАНК получателя: Главное управление Банка России по Центральному Федеральному округу г. Москва (Сокращенное наименование – ГУ Банка России по ЦФО)

НОМЕР СЧЕТА получателя: 40101810045250010041

Для страхователей (ИП), добровольно вступивших в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством:

КБК 393 11700 180 – добровольные взносы предпринимателя

Денежные взыскания (штрафы) за нарушение законодательства (например, не сдача отчета или несвоевременная сдача отчета, не предоставление сведений об открытии счета и т.д.)

КБК 393 1 1600 140 – штраф

Прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба

КБК 393 1 1600 140 – административный штраф

Официальный сайт государственного учреждения ФСС Москва

Сайт соцстраха: … ссылка Отделения: … ссылка

Если в платежном поручении на перечисление страховых взносов неверно указаны параметры платежа:

- счет Федерального казначейства;

- КБК взносы ФСС 2020;

- наименование банка получателя регионального отделения фонда социального страхования.

то обязанность по уплате взносов считается не исполненной.

Остальные ошибки не препятствуют перечислению денег в бюджет, уплату взносов, значит не приведут к начислению пеней. К таким недочетам относятся: неправильный ИНН или КПП получателя.

Примечание: Юридические лица – фирмы, работодатели ИП, уплачивающие за работников.

Примечание: Описание полей заполнения платежек на соцобеспечение

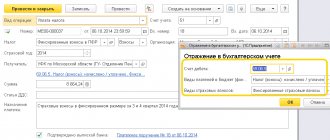

Как правильно заполнить платежное поручение в ФСС РФ в 2020 на несчастный случай? Это очень важный вопрос, потому что если деньги уйдут “мимо”, то организацию или ИП ждут пени и штрафы.

Ниже дан бланк, образец заполнения платежки и инкассового поручения в соцстрах по требованию на НС.

Образец платежки в ФCC РФ на “травматизм”Примечание: Вот еще пример платежного поручения на “травмы”

Итак мы рассмотрели КБК ФСС на травматизм, НС и ПЗ, пени по страховым взносам в ФСС для правильного составления поручения по взносам.

- Скачать 4-ФСС, новая форма, бланк Дана ссылка скачать новую форму бланка за 2020 бесплатно. Формат Ексел – Excel. Шифр страхователя. Можно переписать старую форму 4-ФСС

- ПРИМЕР ЗАПОЛНЕНИЯ новой формы 4-ФСС за 2020Новый бланк отчета 4-ФСС за квартал утвержден Приказом ФСС 381., дан Порядок заполнения расчета за “травмы”. Приведен пример заполнения и образец.

Источник: https://www.Assessor.ru/notebook/fss/kbk_primer_platejki_fss_travmatizm/

Особенности регистрации подразделений

Положим, главная организация решила передать полномочия по оплате труда в филиал с сентября 2020 года. Следовательно, вносятся изменения в учредительные документы, а также в учетную политику организации. В течение месяца нужно оповестить налоговый орган о передаче полномочий и провести процедуру регистрации филиала в ФНС. Зарегистрированное обособленное подразделение, страховые взносы плательщики: сами филиалы или территориальные отделения.

Другая ситуация: главный офис принял решение сократить расходы, проведя оптимизацию штата, и централизовать начисление заработной платы. Необходимо также изменить учредительные документы и учетную политику, а затем уведомить налоговиков (не позднее месяца), тогда филиал снимают с учета. В таком случае ответ на вопрос: куда платят страховые взносы обособленные подразделения 2020 года — очевиден. По месту нахождения головной организации.

Заполнение платежного поручения

Образец платежного поручения:

Вручную

Большинство бухгалтеров по-прежнему заполняют платежку вручную, так как это привычнее. Пояснения по заполнению документа позволят избежать ошибок:

- Графы под номером 1 и 2 заполняют банки, а не плательщики.

- В ячейке под номером 3 прописывают номер платежного поручения.

- Пункт 4 подразумевает дату заполнения бланка.

- В ячейке 5 указывают способ оплаты взносов: Электронно, Срочно, Почтой. Если оплачивают непосредственно в банке, то графу оставляют пустой.

- В номере 6 пишут Статус плательщика в виде цифры.

- Графы 7, 8 — размер платежа числом и прописью.

- Пункт 9: ИНН/КПП, имя предприятия или ИП, расчетный счет, название банка, которому принадлежит счет.

- В ячейке 10 прописывают данные налогового органа: банк, в котором зарегистрирован счет ИФНС, БИК банка, название налоговой службы и ее расчетный счет.

- Графа 11: Заполнить — 01 (это означает «Платежное поручение»), очередь взноса — 5, Кодировка — 0.

- В ячейке 12: прописать КБК, ОКТМО, основание выплаты.

- Ячейка 13 означает назначение платежа — название конкретного взноса.

- В графе 14 ставят подпись.

Основание платежки:

Здесь же указывают период оплаты:

Номер документа — 0. Но если это уточненный размер оплаты или по требованию налоговиков, то ставят цифру соответствующего документа.

Печать на документе ставят, если платежное поручение заполнено на бумаге. Если же платежку отправляют в электронном виде, то печать необязательна.

На сайте

Электронная версия платежного поручения намного облегчает задачу тем, что сразу предлагает варианты заполнения некоторых реквизитов. Такое оформление занимает немного времени и не требует личного присутствия при оплате. Все сделает кнопка Оплатить.

Инструкция:

- При открытии главной страницы появится пример заполнения платежки. Этот пункт лучше пропустить и нажать кнопку Пропустить и перейти к заполнению платежного документа.

- Выбрать тип плательщика взноса и форму расчетного документа. Предлагаются три варианта. Если плательщик ИП или физ.лицо, то нужно выбрать документ или поручение выплат. Если же средства зачисляет юр.лицо, то вариант только последний.

- Заполнить вид платежа. Портал предлагает Вид, Наименование и Тип оплаты. Выбирают соответствующий пункт нажатием на стрелочку в конце строки.

- Реквизиты получателя средств. Здесь указывают данные ИФНС: код ИФНС и ОКТМО. Их можно определить по адресу, установив галочку в соответствующем окошке.

- В реквизитах платежки указывают Статус плательщика, Основание, Очередность и Сумму платежа. Нажатие на стрелочку в конце строки предоставит варианты.

- Реквизиты плательщика — данные предприятия, которое уплачивает страховой взнос в ИФНС.

- Нажать кнопку Сформировать платежное поручение, которая находится в правом нижнем углу экрана. Платежка сохранится на ПК в формате PDF.

Пример заполнения бланка платежного поручения подробно описан в видео.

Ответственный подход к подсчету страховых взносов и оформлению платежного поручения позволит сэкономить время и избежать суеты с оформлением возврата излишков. А используя установленные тарифные ставки, легко перепроверить назначенный платеж, что избавит предприятие от начисления штрафов и пени.

Куда платить страховые взносы обособленному подразделению за границей

В ситуациях, когда учреждение открывает филиал за рубежом, действуют другие правила на взносы по обособленным подразделениям в 2020 году. Здесь нет никакой разницы, выделено ли отделение на отдельный баланс, имеется ли свой расчетный счет, ведут ли начисления зарплаты в самом филиале или нет. Страховые взносы в 2020 по обособленным подразделениям, находящимся за пределами России, всегда перечисляются по месту нахождения главной организации. Данная норма прописана в пункте 14 статьи 431 НК РФ.

Пример. «Головной офис» в городе Москве зарегистрировал на территории Белоруссии отделение «Филиал Беларусь». Куда платить страховые взносы обособленному подразделению? В ИФНС и в Фонд социального страхования по городу Москве. Реквизиты можно найти на официальных сайтах контролирующих органов. Не забудьте указать верное КБК, в этом году для ОПС, ОМС и ВНиМ действуют новые коды.

Взносы в ПФР и ФФОМС за работников

В 2020 году предельная база по пенсионным взносам = 1 292 000 рублей (постановление Правительства от 06.11.2019 № 1407).

Страховые сборы фиксированной цифры не имеют и рассчитываются по общим тарифам, исходя из зарплаты, премий, отпускных и прочих денежных компенсаций:

- в ПФР гражданам России – 22% от общей суммы выплат за месяц (лимит);

- иностранцам, не являющимся квалифицированным работником (временно или постоянно проживают в ПФ) – 10% (свыше лимита);

- в ФФОМС – 5,1%;

- на соцстрахование 2,9%, а также взносы на травматизм от 0,2 до 8,5% (коэффициент зависит от основного вида деятельности).

Последние перечисляют в отделение ФСС, в котором ИП зарегистрирован как работодатель, при этом указывают КБК – 393 102 020 500 710 001 60. Все остальные платежи отправляются на счет налоговой, к которой относится предприниматель, с указанием следующих кодов:

- пенсионные отчисления – 182 102 020 100 610 101 60;

- на случай нетрудоспособности, связанной с родами и декретным отпуском – 182 102 020 900 710 101 60;

- медстрахование – 182 102 021 010 810 131 60.

Внимательно производите расчет причитающихся сумм в фонды, чтобы избежать штрафных санкций. Если при налоговой проверке выяснится, что вы ошибочно занизили цифры, придется уплатить штраф величиной в 20% от недоплаченной суммы. Умышленно – то 40%.