Оплата налогов, если ИП не работает

Понадобится ли выплатить налоговые сборы при нулевом доходе, зависит от выбранной системы налогообложения.

На УСН

При упрощенной системе налоговый сбор рассчитывают, исходя из полученного дохода или разницы между прибылью и расходами в зависимости от того, какой тип УСН выбрал плательщик. Если зарплаты нет, значит, выплачивать сбор не потребуется.

Важно! При отсутствии прибыли все равно придется подать декларацию в налоговую инспекцию, где указать отсутствие дохода. Неподача грозит штрафом.

На ЕНВД

Налог на вмененный доход не зависит от полученной прибыли. Сбор рассчитывается с предполагаемого заработка бизнесмена, установленного местными правовыми актами. Налоговая инспекция не отслеживает, работает ИП или нет, поэтому будет ожидать оплаты налога.

Чтобы избежать налоговой обязанности, следует подать заявление в ФНС с просьбой снять с учета как ЕНВД и перейти на другой режим, где оплата налога зависит от наличия прибыли, либо вовсе закрыть ИП.

На ОСНО

Нужно ли платить за ИП налоги, если используется общая система налогообложения? ОСНО считается самым жестким режимом. При его применении требуется платить два налоговых сбора – НДС и НДФЛ. В первом случае все зависит от наличия реализации. Если ее нет, значит, и платить не требуется.

Налог на прибыль зависит от получения дохода и рассчитывается от его количества. При этом во внимание берутся еще расходы бизнесмена. Если гражданин зарегистрировался, но не занимался предпринимательством, соответственно, не получил денег, значит, платить не из чего. Поэтому платежи не нужны.

Нулевую декларацию в налоговый орган подать все равно необходимо, иначе возможно привлечение к ответственности.

Патентная система

При данном режиме бизнесмен приобретает патент, позволяющий ему работать в определенной сфере в течение короткого периода времени – не более года. Приобретение патента не сопровождается дополнительным налогом.

Обратите внимание! Если действие патентного режима закончится, и предприниматель не продлит его, то налоговая инспекция автоматически переведет гражданина на ОСНО. В этом случае платить налог с нулевым доходом не понадобится, но отчитаться перед ФНС придется.

Что будет за работу без ИП | Какой штраф за работу без ИП

Определение предпринимательства в Гражданском кодексе

По Гражданскому кодексу предпринимательская деятельность — это продавать, оказывать услуги, сдавать в аренду имущество и систематически получать за это деньги. Но закон, как всегда, недоговаривает. Из него непонятно, что такое систематическое получение прибыли — две шапки или сто.

По закону для предпринимательской деятельности нужно зарегистрироваться как ИП. Это гарантия, что государство получит налоги от продажи торта или вязаной шапки.

Налоговому кодексу человек не может не платить налоги, если у него нет ИП.

Закон говорит так: если физическое лицо ведет предпринимательскую деятельность без ИП, при исполнении обязанностей оно не может ссылаться на то, что работает без ИП.

По сути это значит: ведешь предпринимательскую деятельность, значит ты предприниматель и должен платить налоги как предприниматель.

Признаки предпринимательской деятельности были в старом письме налоговой от 2010 года:

- Письмо налоговой о признаках предпринимательской деятельности на сайте Гаранта

- покупать или изготавливать имущество ради прибыли. Например, купить грузовик и за деньги помогать людям с переездом;

- вести учет сделок, считать доходы и расходы, записывать долги;

- взаимосвязанные сделки. Например, закупать пластиковые окна у производителя, а потом ставить их клиентам;

- работать с продавцами, покупателями, поставщиками, арендодателями, рекламными агентами, курьерскими службами и всеми, кто помогает вести бизнес.

Налоговая и суд могут привести другие доказательства, что человек ведет предпринимательскую деятельность. Раз точного определения нет, можно давать разные трактовки.

В целом позиция такая: один раз продать шапку или прочистить трубы за деньги — не предпринимательская деятельность. Если заниматься этим постоянно, получать деньги, искать клиентов, давать рекламу, заключать договоры — предпринимательская, нужно как минимум ИП. Судебная практика почти всегда на стороне налоговой.

Какое наказание

За работу без ИП грозит административная, уголовная ответственности и возмещение налогов с доходов, которые получил предприниматель.

Штрафы за работу без ИП на сайте Консультанта

Административная ответственность — для деятельности с небольшим доходом. В судебных делах это доход до миллиона рублей за год. Административный штраф за работу без ИП — от 500 до 2000 рублей.

Оверченко подвез на своей машине пассажира и получил за сто рублей. Разрешения и лицензии таксиста не было. Суд признал его виновным и присудил штраф 2000 рублей. В этом случае сыграло роль то, что для такси должна быть лицензия, а у Оверченко ее не было.

Судебное дело

Административный штраф грозит всем, кто без ИП что-то постоянно продает.

Тарарина с начала 2020 года продавала соки, воду, колбасу в магазине, а ИП не было. Пришла налоговая, осмотрела магазин, составила протокол, выписала справку. Суд рассмотрел протокол и справку, Татарина раскаялась, наказание — штраф в 2000 рублей. Если бы не раскаялась, могло быть больше.

Судебное дело

Сумма дохода для уголовной ответственности на сайте Консультанта

За незаконную предпринимательскую деятельность бывает уголовная ответственность. Это если доход был посерьезнее, чем за случайного пассажира. В законе это называется «крупный» и «особо крупный» доход. По примечанию к статье 170.2 Уголовного кодекса:

- крупный доход — от 1 250 000 рублей;

- особо крупный доход — от 9 млн рублей.

Уголовное наказание за работу без ИП:

Здесь суд тоже на стороне налоговой

Мязитов поставлял на стройку песок. За полгода он заработал миллион рублей, но ИП так и не открыл. Штраф — 100 000 рублей.

Судебное дело

Налоговая может попросить доплатить налоги с дохода, который заработал предприниматель. При этом она может считать налоги, будто предприниматель всё время работал на общей системе налогообложения. Значит, придется заплатить НДС.

В 2020 году Верховный суд рассматривал дело Ваца, который сдавал в аренду компании нежилое помещение и земельный участок. ИП у него не было.

Суд обратил внимание на то, что Вац заключал договоры аренды. В них он указывал санкции за невыполнение условий договора и учитывал риски. По этим признакам суд признал, что Вац вел предпринимательскую деятельность и должен заплатить НДС.

Судебное решение

Как налоговая узнает

Налоговая — это такие же люди, которые ходят на маникюр, покупают торты и нанимают аниматоров для детского праздника. Инспектор может зайти в инстаграм, записаться на маникюр и проверить, что у мастера нет регистрации как ИП.

Налоговая провела рейд кондитерам из интернета — новость на сайте налоговой

Так произошло в Твери. Налоговая закупила торты у кондитера из инстаграма и обнаружила, что он работает без ИП. Налоговая попросила подать декларацию о доходах за два года. Новостей о доначислении налогов по этому случаю пока нет. Но под внимание налоговой попали еще двадцать девять других кондитеров.

Роспотребнадзор вмешался и сказал, что покупать торты у незарегистрированных кондитеров опасно. Качество никто не проверяет, срок годности крема мог истечь, а кондитер — работать грязными руками.

Пожаловаться на незаконного предпринимателя может кто угодно. Могут заметить соседи и пожаловаться в Роспотребнадзор.

Что делать

Как зарегистрировать ИП в «Деле»

Чтобы работать законно, открывайте ИП. Это проще, чем кажется. По новым правилам на регистрацию уходит четыре дня, а налоговая присылает документы о регистрации на электронную почту. Мы написали об этом инструкцию.

Если откроете ИП на упрощенке 6%, расходы будут такими:

- налог — 6% от поступлений, которые приходят на счет;

- взносы — 32 385 рублей в год;

- обслуживание в банке — 5880 рублей в год в Модульбанке на Оптимальном тарифе.

Бухгалтерия клиентам Модульбанка: считаем налоги, сдаем отчетность, сами разговариваем с налоговой. Бесплатно, за 11 000 рублей в год или за 21 000 рублей в квартал, в зависимости от сложности.

→ modulbank.ru/buhgalterya

Да, это реклама, а что такого-то

Источник: https://delo.modulbank.ru/all/out_law

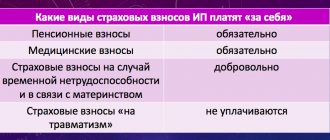

Нужно ли платить страховые взносы

Способа, как не платить страховые взносы ИП за себя, если деятельность не велась, не существует. Эти платежи не рассчитываются в зависимости от прибыли бизнесмена как налоги, поэтому освободиться от них не удастся. Даже если деятельность не велась, все равно придется вносить два обязательных взноса:

- пенсионный;

- медицинский.

Они взимаются в фиксированном размере, устанавливаемом государственными властями. Величина платежей меняется ежегодно. На 2020 год отчисление в ПФ РФ составляет 29 354 рубля, в ФОМС – 6 884 рублей.

Важно! Если доход бизнесмена за год превышает 300 тысяч рублей, к фиксированному платежу в ПФР прибавляется 1% от прибыли.

Также предприниматели вправе платить взносы в ФСС. Они не являются обязательными, предприниматели платят их на свое усмотрение.

Имущественные налоги

Если предприниматель имеет в своей собственности недвижимость, землю или транспортные средства он обязан уплачивать налог на имущество, земельный и транспортный налог. Причем обязанность эта возникает у него с момента приобретения имущества и не прекращается в ситуации отсутствия предпринимательской деятельности.

- Налог на имущество физ. лиц рассчитывает ежегодно ИФНС и рассылает квитанции с суммой подлежащей уплате на адрес налогоплательщика. При ведении коммерческой деятельности ИП на УСНО и ЕНВД освобождаются от уплаты данного налога в отношении объектов, используемых для бизнеса. Если деятельность не ведется, налог вновь будет рассчитан и должен быть уплачен. Уплатить его необходимо до апреля месяца года, следующего за отчетным. Освобождается от налога единственная жилплощадь предпринимателя, если она не превышает установленных законодательно размеров. Также существует ряд льготных категорий граждан, которые не должны платить налог.

- Транспортный налог. Также рассчитывается налоговой инспекцией и сумма его высылается квитанцией на почтовый адрес.

Уплачивается независимо от системы налогообложения и отсутствия или наличия деятельности как ИП. Обязанность его платить возникает при покупке транспортного средства и прекращается только при его продаже.

Величина транспортного налога зависит от мощности двигателя транспортного средства. Если транспорт был приобретен для ведения бизнеса, который приостановлен на длительный период, разумным шагом будет его продажа.

- Земельный налог. Рассчитывается аналогично предыдущим и также уплачивается независимо от ведения деятельности. Стоит отметить, что если вы сдаете землю или другое имущество в аренду, то это тоже является предпринимательской деятельностью. В таком случае говорить о приостановлении её не имеет смысла.

Таким образом, наглядно видно, что полностью избежать уплаты налогов индивидуальному предпринимателю вряд ли получиться даже в случае отсутствия деятельности как таковой. Если вы планируете больше совсем не заниматься бизнесом, стоит рассмотреть возможность ликвидации ИП. В таком случае вы избежите необходимости платить фиксированные платежи в пенсионный фонд и фонд обязательного медицинского страхования.

Предыдущая статья: Необходимость применения кассового аппарата для ИП при УСН Следующая статья: Товарный чек для ИП: назначение и правила заполнения

Могут ли возникнуть проблемы

Налоги по УСН и ОСНО зависят от дохода. Если его нет, значит, платить сборы не нужно, соответственно, ответственности никакой не возникает. Но требуется подавать нулевую декларацию. Если этого не сделать, бизнесмену грозит штраф величиной 1 тысяча рублей.

Если гражданин находится на ЕНВД, не приостановил официально свою деятельность и не заплатил налог, его ждет ежедневное начисление пени. За каждый просроченный день взимается 1/300 ставки рефинансирования ЦБ России от суммы задолженности. Также назначается штраф за неуплату в размере 20-40% от суммы долга.

Обратите внимание! При возникновении задолженности возникают проблемы с выездом за пределы России. Для этого достаточно иметь долг в размере 10 тысяч рублей.