Основания для начисления премии сотрудникам

Трудовое законодательство не ставит перед собой задачи обязать работодателя выплачивать своим сотрудникам премии. Однако, оно и не запрещает такого рода стимулирование.

Важно! Вполне правомерно руководство организации может отказаться от выплаты премий своим сотрудникам, поскольку начисление премиальных выплат – это не обязательство, а личное дело работодателя.

Именно поэтому возможность выплат каждый работодатель фиксирует самостоятельно. На ряду с этим руководство организации вправе самостоятельно устанавливать размер премий. Для этих целей предусмотрены внутренние локальные акты, коллективные договора или же трудовые договора. В этой документации так же должно быть прописано, когда и при каких обстоятельствах сотруднику положена премиальная выплата. Нередко руководители организации предусматривают выплату премий в день выдачи заработной платы.

Чтобы выплата премий сотрудникам была законной, после ее расчета необходимо издать приказ о ее начислении. Для этого могут использоваться два типа приказов:

- Если премировать решено одного сотрудника – форма N Т-11;

- Если премированию подлежит группа лиц используют форму N Т-11а.

Но никто не запрещает работодателю использовать собственные формы для оформления данного приказа.

Премия по итогам года: налогообложение

Премия, в том числе и годовая – это часть зарплаты, с которой в общем порядке удерживается НДФЛ. «Тринадцатая зарплата» облагается страховыми взносами, в т.ч. на «травматизм» (п.4 ст. 226 и п.1 ст. 420 НК РФ).

Согласно разъяснениям Минфина (письмо от 29.09.2017 № 03-04-07/63400),при исчислении НДФЛ с премии по итогам года следует учитывать, что:

- датой фактического получения дохода будет день ее выплаты наличными или перечисления на счет сотрудника (пп.1 п. 1 ст. 223 НК РФ), несмотря на то, что она начислена за прошедший налоговый период;

- удерживается налог при фактической выплате дохода работнику (п. 4 ст. 226 НК РФ);

- НДФЛ уплачивается не позже следующего дня после выплаты премии (п. 6 ст. 226 НК РФ).

Каким будет при выплате премии по итогам года налогообложение прибыли предприятия?

Премии за производственные результаты – это расходы на оплату труда (п. 2 ст. 255 НК РФ). Но если такая премия не предусмотрена колдоговором, или трудовым договором, она не должна учитываться в расходах, уменьшающих прибыль (п. 21 ст. 270 НК РФ). Поэтому важно включать ссылку на «Положение о премировании» в текст трудовых договоров.

При налогообложении прибыли единовременная премия по итогам работы за год учитывается в том периоде, в котором она была начислена.

Основные типы премирования сотрудников

На равне с возможностью произведения стимулирующих выплат и их размером, руководители компаний могут выбирать любой из возможных типов премирования, что так же указывается в в вышеперечисленной нормативной документации.

Итак, выделяют несколько основных типов премирования: (нажмите для раскрытия)

- Помесячное – выплата премии производится ежемесячно;

- Поквартальное – премию выплачивают раз в квартал;

- Годовое – выплата производится единожды в год;

- Единовременное – выплачивается единоразовая сумма по какому-либо событию или обстоятельству.

Выплата премий сотрудникам может производиться, как по зависящим от работы причинам, так и независимо от количества проделанной работы.

Выплата премиальных денежных средств в большинстве случаев происходит по двум сценариям: премия начисляется в процентах от оклада ежемесячно или же раз в год.

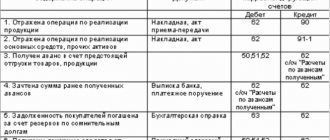

Как премия учитывается в бухучете

Так как имеется несколько видов данных выплат, то и в бухучете они отражаются по-разному. Само руководство компании принимает соответствующее решение, причем обычно вознаграждения причисляются к доходу работников, поэтому представлены полноценным объектом налогообложения.

Важно! Премии являются частью дохода, поэтому непременно строго учитываются бухгалтером.

Премирование через проводки

Вознаграждения в компании могут выдаваться за счет свободной прибыли компании. Для этого в бухучете непременно отражаются все вознаграждения соответствующими проводками.

Важно! Если выдаются средства в виде дивидендов, то руководством фирмы выпускается специальный приказ, причем он изучается всеми работниками, которые далее ставят на нем свою подпись. Как выплачивать дивиденды учредителям ООО вы узнаете здесь.

Обычно для отражения выплат используется счет Д20 К70, указывающий, что выплаты были совершены за счет расходов по основному направлению работы компании. Если используются остальные расходы, то применяется проводка Д91.2 К70.

Порядок заполнения формы 6-НДФЛ.

Процедура расчета ежемесячной премий от оклада

Зачастую месячная премия предусматривает сумму, рассчитываемую в процентном соотношении от размера оклада. Сам процент от заработной платы, в котором предполагается начислять премию работникам, прописывается в трудовых нормативных документах.

Процедура расчетов ежемесячной выплаты заработной платы сотрудникам с учетом премии от оклада выглядит следующим образом:

- Если работник работал все дни, то для расчета берётся целый оклад. Если же сотрудник пропустил по причине болезни или отпуска несколько дней, то пропорционально рассчитывается заработная плата за отработанный период.

- Затем прописанный в договоре процент умножается на получаемый в этом месяце размер оклада, в результате чего получается размер премии.

- Далее складываются размеры оклада и полученной в предыдущем расчете премии.

- Полученную в предыдущем расчете сумму умножают на районный коэффициент, если таковой используется на предприятии, в результате чего получают сумму начисленной заработной платы и премии. Если же районный коэффициент не предусмотрен, то суммой выплаты будет являться сумма из предыдущего расчета.

- Далее из итога, полученного в пункте 4, вычисляют размер НДФЛ. Для этого полученную сумму умножают на 13% или на 30% в зависимости от того, является сотрудник резидентном или нет.

- Чтобы определить размер выплаты заработка и премии, необходимо из суммы, полученной результате действий казанных в пункте 4, вычесть размер НДФЛ и размер ранее выплаченного аванса.

Для наглядности предоставим пример расчета ежемесячно премии от оклада и суммарной выплаты за месяц далее.

Понятие премии и ее предназначение

Важно! Ежемесячная премия представлена в виде денежного вознаграждения или поощрения для работника компании, причем обычно выплачивается, если он показал высокие результаты своей работы.

Данное вознаграждение может указываться непосредственно в трудовом договоре или в нормативных актах самой организации. Оно может иметь фиксированный размер или постоянно рассчитываться, для чего учитывается заработок работника и определенный процент.

Ежемесячные вознаграждения могут быть представлены в двух видах:

- производственные, которые являются частью самой зарплаты, поэтому имеют отношение к объему работы, выполненному работником;

- непроизводственные, например, дается надбавка к зарплате в связи с наличием у сотрудника несовершеннолетнего ребенка или возникновения других причин для выплаты данной премии.

Выплачиваются оба вида только по инициативе работодателя. Как проводить операцию по начислению и выплате ежемесячной премии в 1С – смотрите в этом видео:

Как рассчитывается размер ежемесячной премии

В ст. 114 ТК содержится информация о том, что компания сама устанавливает и контролирует начисление и перечисление премии. Фирма определяет, когда выплачиваются средства, и в каком размере.

Важно! Для расчета оптимального размера ежемесячной вознаграждений учитывается оклад работника и конкретный период работы.

Статья 114. Ежегодные оплачиваемые отпуска

Работникам предоставляются ежегодные отпуска с сохранением места работы (должности) и среднего заработка.

Формула и пример расчета

Для расчета используется простая формула:

Размер премии = оклад / число дней в периоде * кол-во отработанных дней за определенный промежуток времени.

Например, у сотрудника организации имеется оклад, равный 35 тыс. руб., а за месяц он отработал 22 дня, но 3 дня он не приходил на работу, так как по личным обстоятельствам вынужден был оформить отпуск без содержания. В таком случае размер премии равен: 35 000/22*19=30227 руб.

Также для расчета может использоваться формула, в которой учитывается не только оклад, но и поощрение, представленное в виде процента от этого значения. В этом случае используется формула:

Размер премии = величина оклада * процентное выражение поощрения / 100 / общее кол-во дней в месяц * число отработанных дней.

При вышеуказанных условиях дополнительно может устанавливаться, что процент равен 40%. В таком случае размер премии равен: 35000*40%/100/22*19=12090 руб.

Содержание и формы премирования работников.

Пример расчёта месячной премии от оклада

Для начала обозначим условия расчета выплат за июнь 2020 года. Для Кротова М.М., у которого рабочая неделя составляет 40 часов (8 часов в день), размер оклада по трудовому договору составляет 20 000 рублей и им же предусмотрена премия в размере 10% от оклада. При этом Кротов М.М. не является резидентом страны, а районного коэффициента на территории нахождения предприятия не предусмотрено. Так же в данный сотрудник болел в течение 5 дней, брал отгул на 4 часа и получал аванс в размере 10 тысяч рублей.

Приступим к расчетам:

- Итак, в первую очередь рассчитаем размер получаемой заработной платы данного сотрудника в июне (20 рабочих дней, 159 рабочих часов):

Стоимость одного рабочего часа в июня для Кротова М.М.: 20 000 рублей : 159 часов = 125,79 рублей/час

Количество отработанных Кротовым М.М часов в расчетном периоде: 159 часов – (5 дней * 8 часов + 4 часа) = 115 часов

Размер оклада в расчетном периоде: 115 часов * 125,79 рублей/час = 14 465, 41 рубля

- Рассчитаем премию за июнь для данного сотрудника:

14 465,41 рубля * 10% = 1446,54 рубля

- Вычислим размер начисляемой выплаты:

1446,54 рубля + 14 465,41 рубля = 15 911, 95 рублей

- Рассчитаем размер удерживаемого налоговым агентом НДФЛ:

15 911, 95 рублей * 30% = 4773, 59 рубля

- Сумма выплаты на руки составит:

15 911, 95 рубля – 10 000 рублей – 4773,59 рублей = 1 138, 36 рубля.

Процедура расчета годовой и квартальной премии от оклада

Процедура расчета годовой и квартальной премии от оклада мало чем отличается от процедуры расчета месячной премии от оклада. Так, первоначально рассчитывается общий заработок сотрудника за этот период работы, а от него берётся фиксированный процент, это и будет являться размером премии.

Важно! Выплата ежеквартальной премии производится в следующий за кварталом месяце, выплата же годовой премии производится, как правило, в конце года.

Далее рассмотрим пример расчёта годовой премии от оклада.

Пример расчета годовой премии от оклада

Условия нашего примера оставим такими же, однако, предположим, что сотрудник Кротов М.М работал исправно весь год, не уходя в отпуск, и только в июне болел в течение 5 дней и брал отгул на 4 часа. Изменится лишь одно – премия в размере 10% начисляется один раз в год.

Итак, рассчитаем размер премии от оклада за год:

- Рассчитаем годовой оклад:

20 000 рублей * 11 месяцев + 14 465, 41 рубля = 234 465,41 рубля

- Рассчитаем размер премии:

234 465,41 * 10% = 23 446,54 рубля

- Рассчитаем размер НДФЛ, удерживаемый из премии:

23 446,54 рубля * 30% = 3 048, 05 рубля

- Рассчитаем сумму премиальной выплаты на руки:

23 446,54 рубля – 3 048, 05 рубля = 20 398,51 рубля.

Годовую премию, как правило, выдают в декабре, поэтому размер суммарной выплаты премии и заработной платы в декабре составит:

20 000 рублей * 70% + 20 398, 51 рубля = 34 398, 51 рубля

Учет годовой премии при расчете среднего заработка для отпускных и командировочных

Включать годовую премию в расчет среднего заработка для целей расчета отпускных и командировочных выплат обязывают ст. 139 и 167 ТК РФ, а также положение «Об особенностях порядка исчисления средней заработной платы», утвержденное постановлением Правительства РФ от 24.12.2007 № 922.

Однако вознаграждение за год в этом расчете будет учтено в своем особом порядке. Годовое вознаграждение попадет в расчет среднего заработка независимо от времени фактического исчисления. Но есть ряд условий: премия должна относиться к году, предшествующему году, в котором делается расчет. Причем если к моменту расчета премия за год еще не начислена, то после ее исчисления придется делать перерасчет среднего заработка и, соответственно, суммы выплаты, зависящей от этого заработка (п. 15 положения № 922, письмо Роструда от 03.05.2007 № 1253-6-1).

Включение в расчет полной или неполной суммы вознаграждения за год, так же как и для иных премий, будет зависеть:

- от полноты отработки работником расчетного периода;

- соответствия периодов исчисления премии и расчетного;

- учета или неучета времени фактической работы работника при исчислении премиальных.

Подробнее о том, как учитывают вознаграждение по итогам года при определении среднего заработка, читайте в статье «Учитывается ли премия при расчете отпускных?».

Ответы на часто задаваемые вопросы

Вопрос N1: Добрый день! Хотелось бы узнать, как расчитывать премию, при расчете заработной платы от выработки готового продукта. (нажмите для раскрытия)

Ответ: Здравствуйте! Расчёт премии в процентах заработной платы от выработки предполагает такой же принцип расчета, что и представленный в данной статье. То есть размер заработной платы, начисленной от выработки, умножается на процент премии. Следует обратить внимание, зачастую при таком варианте начисления заработной платы, работодатель устанавливает фиксированную сумму премиальной выплаты за выработку продукта в определённом объёме, а не процентную ставку от заработной платы.