Здравствуйте! В этой статье мы расскажем про особенности уплаты земельного налога индивидуальным предпринимателем.

Сегодня вы узнаете:

- В каких случаях ИП необходимо платить налог на землю;

- Когда земельный налог не учитывается;

- Как рассчитать налог к уплате;

- Должен ли ИП на УСН оплачивать земельный налог.

Земельный налог

Общепринятая система налогообложения включает в себя и налог на пользование землёй. Если вы являетесь владельцем надела, то обязаны оплачивать за него взносы в казну. Это относится к физическим и юридическим лицам.

Земельный налог регулируется тремя основными правовыми актами:

- Законом № 141 от 2004 года;

- Законом № 382 от 2014 года (всё, что касается изменений начисления);

- Налоговым Кодексом, в частности, главой 31.

Существует две основные ставки налогообложения, которые приняты на уровне государства. Они являются максимально возможными для каждого региона. Местные власти могут снизить данную ставку, тем самым уменьшив налоговую нагрузку в отдельном регионе страны.

Основные налоговые ставки:

- 0,3% – для земель сельскохозяйственного назначения в городской черте, постройки жилья и проведения коммуникаций, ведения собственного сада или огорода, личного разведения домашних животных; земель, используемых в целях таможни, безопасности или оборонных позиций;

- 1,5% – для всех остальных видов земельных наделов, не включённых в выше приведённый список.

Внутри одного региона ставка земельного налога может быть дифференцированной, то есть различной между отдельными налогоплательщиками. Данное правило устанавливается на усмотрение местной администрации.

Узнать ставку, которая применяется в регионе проживания можно через интернет или обратившись напрямую к органам власти. Если вы хотите найти сведения онлайн, необходимо посетить официальный сайт налоговой службы субъекта РФ.

Чтобы отыскать принятую ставку, выполните следующие действия:

- Укажите регион;

- Зайдите в раздел «Электронные сервисы»;

- Выберите ссылку «Справочная информация о ставках»;

- Укажите интересующий налог, а именно земельный;

- Выберите период;

- На появившейся карте отметьте расположение вашего участка;

- Нажмите на кнопку «Искать»;

- Перед вами появится таблица с нормативным актом, устанавливающим ставку в выбранном регионе;

- Справа в таблице вы увидите ссылку на документ, нажмите на неё для доступа к сведениям;

- В открывшемся файле вы и найдёте всю необходимую информацию.

Земельный налог при УСН: порядок уплаты, сроки

Игнатьев, эксперты службы Правового консалтинга ГАРАНТ

Организация применяет УСН с объектом налогообложения «доходы минус расходы». На балансе организации имеется несколько земельных участков по покупной стоимости, приобретенные земельные участки не предназначены для дальнейшей перепродажи. Земельные участки не амортизируются. Как в бухгалтерском учете списывать стоимость земельных участков?

Согласно пункту 3 статьи 4 Федерального закона от 21.11.1996 № 129-ФЗ «О бухгалтерском учете», организации, перешедшие на УСН, освобождаются от обязанности ведения бухгалтерского учета, кроме учета основных средств и нематериальных активов.

Это означает, что организация, применяющая УСН, должна вести учет основных средств в соответствии с ПБУ 6/01 «Учет основных средств» (далее – ПБУ 6/01).

Земельные участки для целей бухгалтерского учета учитываются в составе основных средств (пункты 4, 5 ПБУ 6/01).

Основные средства принимаются к бухгалтерскому учету по первоначальной стоимости (п. 7 ПБУ 6/01). Первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ) (п. 8 ПБУ 6/01).

По общему правилу стоимость объектов основных средств погашается посредством начисления амортизации (п. 17 ПБУ 6/01).

В то же время не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не изменяются, в том числе земельные участки (п. 17 ПБУ 6/01).

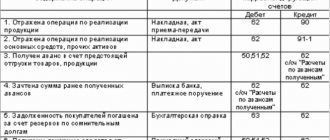

Следовательно, стоимость земельных участков может быть списана с бухгалтерского учета только в случае их выбытия, которое имеет место в случаях продажи, передачи в виде вклада в уставный (складочный) капитал другой организации, паевой фонд, передачи по договору мены, дарения, внесения в счет вклада по договору о совместной деятельности и в иных случаях (п. 29 ПБУ 6/01).

Доходы и расходы от списания с бухгалтерского учета объектов основных средств отражаются в бухгалтерском учете в отчетном периоде, к которому они относятся, и подлежат зачислению на счет прибылей и убытков в качестве прочих доходов и расходов (п. 31 ПБУ 6/01).

Согласно пункту 11 ПБУ 10/99 «Расходы организации», прочими расходами являются в том числе расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции.

К сведению

Организации, применяющие УСН и выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, могут учесть для целей формирования налоговой базы только те затраты, которые перечислены в закрытом перечне, содержащемся в пункте 1 статьи 346.16 НК РФ, при условии их соответствия критериям, указанным в пункте 1 статьи 252 НК РФ (п. 2 ст. 346.16 НК РФ).

В соответствии с подпунктом 1 пункта 1 статьи 346.16 НК РФ при определении объекта налогообложения налогоплательщик уменьшает полученные доходы на расходы на приобретение, сооружение и изготовление основных средств (с учетом положений пунктов 3 и 4 статьи 346.16 НК РФ). При этом в состав основных средств в целях применения статьи 346.16 НК РФ включаются основные средства, которые признаются амортизируемым имуществом в соответствии с главой 25 НК РФ (п. 4 ст. 346.16 НК РФ).

Поскольку в соответствии с пунктом 2 статьи 256 НК РФ земля не подлежит амортизации и перечень расходов, учитываемых при определении налоговой базы при УСН, установленный пунктом 1 статьи 346.16 НК РФ, не предусматривает расходов на приобретение земельных участков, то организация не вправе учитывать расходы в виде стоимости земельных участков при формировании налоговой базы по налогу, уплачиваемому в связи с применением УСН (см., например, письма Минфина России от 30.06.2011 № 03-11-06/2/101, от 16.09.2010 № 03-11-06/2/145).

Платит ли ИП земельный налог

В вопросах оплаты налога на землю индивидуальный предприниматель приравнивается к физическим лицам. Если ваша деятельность, так или иначе, подразумевает использование надела, который приносит денежные средства, то необходимо уплачивать налог.

Обязательный взнос уплачивается в следующих случаях:

- Если земля находится в частной собственности;

- Надел передан в бессрочное пользование;

- При пожизненном наследовании.

Если у вас имеются правоустанавливающие документы на используемый участок, то вы являетесь налогоплательщиком. При этом данный вид сбора является муниципальным, то есть, все отчисления направляются в местный бюджет, а не в общую казну страны.

Должен ли ИП на УСН сдавать земельную декларацию

Для уплаты земельного налога ИП на УСН не нужно сдавать декларацию. Налоговая инспекция самостоятельно рассчитывает налог.

Формула для расчета земельного налога:

ЗН = КС × СН × К

где:

ЗН — земельный налог;

КС — кадастровая стоимость (оценку производит Росреестр и передает данные в налоговую);

СН — налоговая ставка;

К — коэффициент владения (рассчитывается, если земля находится в собственности меньше 12 месяцев).

Ставки для расчета земельного налога:

- 0,3%: земли для сельского хозяйства, животноводства;

- земли для объектов ЖКХ и жилых домов;

- земли для ведения личного хозяйства, огородничества;

- земли, используемые для объектов таможни и обороны;

- земельные участки с иным назначением

Но органы местной власти вправе установить иные ставки.

Федеральные льготы по налогу:

- Категории граждан, освобожденные от налога на землю: Народы Дальнего Востока, Сибири, Севера, признанные коренными и малочисленными.

- Инвалиды, имеющие 1 и 2 группу.

Местные Администрации вправе установить дополнительные льготы. Все разъяснения по местным льготам и ставкам налога есть на сайте ФНС в разделе «Справочная информация».

Но для получения льготы вам необходимо подать заявление (форма по КНД 1150063) в налоговую — без вашего заявления ФНС ее не зачтет.

Рекомендуем прочитать: Налоги и отчетность ИП на УСН 6% + что считается доходом и как работать с первичными документами.

Рассчитываемся по налогу

Не всем начинающим предпринимателям известно, сдают ли декларацию на уплату земельного налога. В настоящее время ИП освобождён от составления и подачи декларации.

Ранее необходимо было подавать отчётность в налоговую службу, теперь же на адрес предпринимателя приходят индивидуальные уведомления с суммой.

Рассылка таких уведомлений осуществляется до 31 октября года, следующего за отчётным. То есть, по налогу за 2020 год письмо об оплате поступит в октябре 2020 года. Сроки уплаты завершаются 1 числом декабря после получения квитанции из налоговой.

Нередки случаи, когда налоговый орган не высылает уведомления. Важно понимать, что это не освобождает вас от уплаты взноса. За несвоевременное погашение задолженности будут взиматься пени с вашего счёта независимо от того, вовремя налоговый орган прислал уведомление или нет.

Поэтому, если до 15 октября в вашем почтовом ящике так и не появилась квитанция на оплату, рекомендуем посетить налоговый орган в целях разъяснения обстоятельств и получения уведомления.

В зависимости от того, в какие даты месяца вы приобрели участок, этот месяц может включаться в оплату или нет.

Будет учитываться полный месяц, если:

- Участок оформлен с 1 по 15 число месяца (для покупателя);

- Надел продан с 16 по 31 число (для продавца).

Не будет учитываться месяц покупки/продажи в целях расчёта налога, если:

- Участок куплен с 16 по 31 число (для покупателя);

- Надел продан с 1 по 15 число (для продавца).

Процесс оплаты земельного налога включает следующие этапы:

- Налоговый орган составляет уведомление об оплате с квитанцией;

- Документ отправляется на адрес регистрации ИП;

- Предприниматель оплачивает налог по указанным реквизитам в любом банке, предоставляющим такую услугу.

Земельный налог подлежит уплате один раз в год. Для ИП не предусмотрены авансовые платежи – это значит, что всю сумму налога нужно внести единоразово.

Земельный налог для физических и юридических лиц

Любое лицо, имеющее в собственности земельный участок, обязано уплачивать в бюджет отчисления за данную площадь. Ставки, применяемые к собственникам, едины, вне зависимости от того, являются они частными пользователями, предпринимателями или организациями.

Единственное отличие заключается в сроках уплаты и порядке оформления документации. Фирмы и компании самостоятельно заполняют декларации, и подают отчёты в надзорный орган. Частным лицам необходимо только вовремя произвести взносы по ведомостям, которые приходят от надзорной службы.

Льготы по оплате

Государство сформировало льготы на оплату налога по земельному участку для отдельных категорий граждан. Освобождение от взносов осуществляется на полной или частичной основе.

В размере 10 000 рублей уменьшается налоговая база для следующих лиц:

- Инвалидов 1 и 2 группы;

- Инвалидов с детства;

- Героев СССР или РФ;

- Ветеранов ВОВ;

- Участников техногенных катастроф и лиц, принимающих участие в их ликвидации (лица, подвергшиеся действию радиации).

Для данных категорий из налогооблагаемой базы вычитается 10 000 рублей. Также каждый регион может установить дополнительные льготы. К примеру, в некоторых областях действует нормативный акт, устанавливающий площадь участка, не облагаемую налогом.

Если же надел больше такой площади, то оплачивается только взнос с разницы между фактическим размером и установленным в законе. Для тех же, чей участок меньше или равен площади, указанной в правовом документе, налог приравнен к нулю.

Если вы являетесь владельцем нескольких участков в разных регионах, то льготы вам полагаются на каждый отдельный надел. Если же вы обладаете землями в пределах одного субъекта РФ, то можете использовать для целей льготного налогообложения только одну из них.

Какие ставки земельного налога в Санкт-Петербурге

Как было сказано, выплачиваемую сумму налога, порядок и сроки регулирует местное законодательство. В питерском Законе № 617-105 отмечен перечень лиц, для которых предусмотрены различные привилегии. Например:

- пенсионеры, владеющие участком с площадью до 2,5 тыс. м2;

- чернобыльцы;

- некоторые виды экономических субъектов.

Размещённая ниже таблица показывает, какая налоговая ставка по земельному налогу действует в рассматриваемом регионе (выдержка из закона).

Кто не платит налог

Помимо действующих льгот для населения, существует и возможность полного освобождения от уплаты взносов.

Это правило распространяется по всей территории РФ и действует в отношении участков:

- Находящихся в ведении лесного фонда;

- Изъятых вследствие решения местных властей (к примеру, для целей заповедника или захоронения радиоактивных отходов);

- Ограниченных в использовании (занятых культурным наследием или природными водными объектами);

- Используемых для проведения автомобильных дорог;

- Являющихся общей собственностью многоквартирного дома;

- Находящихся в безвозмездном пользовании;

- Арендуемых (в этом случае оплачивает налог собственник надела);

- Заселённых малочисленными коренными жителями (если надел используется для проживания и ведения собственного промысла).

У собственника существует возможность снизить стоимость налогооблагаемой базы. Это связано с кадастровой стоимостью, которая не всегда может быть адекватной.

Если вы считаете, что цена на ваш участок завышена (а чем она выше, тем больше налог к уплате), необходимо пригласить независимого оценщика, который на основе опыта и знаний составит документ о реальной стоимости объекта.

С полученной справкой вам необходимо обратиться в комиссию по рассмотрению подобных споров. Если вопрос не будет разрешён в вашу пользу в досудебном порядке, то необходимо составлять исковое заявление.

Сумма налога

Для расчёта взноса к уплате существует простая формула:

Земельный налог = налоговая ставка, принятая в регионе*кадастровая стоимость надела.

Кадастровая цена уточняется 1-го числа отчётного года (того, за который нужно оплатить налог).

К примеру, кадастровая стоимость составляет 578 000 рублей. Налог к уплате при ставке в 0,3% составит; 578000*0,3% = 1734 рубля. Если применяется ставка, равная 1,5%, то налог будет равен: 578000*1,5% = 8 670 рублей.

Кадастровая стоимость и применяемая налоговая ставка будут указаны в квитанции на оплату. Если же у вас есть льготы на оплату, их необходимо зафиксировать в налоговой инспекции. Для этого потребуется собрать пакет документации, подтверждающий наличие льгот, и предоставить оператору для дальнейшего учёта.

Процентная ставка земельного налога в Москве

Рассматриваемый вид обязательного платежа регламентирует Законом № 74, который также устанавливает льготы и сроки оплаты.

Так, организации должны перечислить итоговый налог не позднее 01 февраля следующего года. В остальном порядок и требования совпадают с НК РФ.

Проценты по платежам для резидентов столицы представлены в таблице:

Отдельные случаи уплаты налога

Рассмотрим нестандартные ситуации оплаты налога на землю. Первый такой случай – учёт обязательного взноса при совместном владении участком. Если имеется несколько собственников на один надел, то они оплачивают земельный налог пропорционально своей доле.

Пример. Вы владеете наделом площадью 75 квадратных метров. Ваш участок является частью одного большого надела площадью 238 квадратных метров. Общая кадастровая стоимость земли приравнена к 300 000 рублям. Так как надел используется для разведения скота в целях продажи, то налоговая ставка составляет 0,3%. Для начала нужно рассчитать кадастровую стоимость 75 квадратных метров. Она равна: 300000*75/238 = 94 538 рублей. Сумма налога составит: 94538*0,3% = 283 рубля.

Важно понимать, что если вы являетесь собственником участника совместно с государственными властями, то платить налог будете за весь участок. Даже если вы используете только небольшой надел, взнос будет начислен на все квадратные метры.

Это связано с особенностями государственного владения землёй. Местные власти ограничены в способах распоряжения наделом, а потому освобождаются от уплаты налогов.

Рассмотрим второй случай, когда участок находился в вашей собственности неполное количество лет.

Пример. Приобретён надел 23 мая 2020 года. 1 января 2020 года кадастровая стоимость составила 652 000 рублей. В регионе установлена ставка 0,3%. Для учёта налогообложения принимаются только месяцы с июня по декабрь, так как недвижимость приобретена во второй половине мая. Получаем сумма налога к уплате: 652000*0,3 %/12*7 = 1141 рубль.

Бывают и такие ситуации, в которых при оплате налога на землю учитываются одновременно и льготы и неполное число месяцев пользования участком.

Пример. Инвалид 1-ой группы оформил ИП в августе 2020 года. Для целей предпринимательской деятельности гражданин приобрёл земельный участок 19 ноября 2020 года. Кадастровая стоимость земли приравнена к 523 000 рублей. Местная администрация установила налоговую ставку для данного надела – 0,9%. Для расчёта налога, необходимого к уплате в 2020 году, необходимо рассчитать налоговую базу. Она составит (с учётом льготы в 10 000 рублей для инвалида 1-ой группы): 523000 — 10000 = 513 000 рублей. Участок находился в собственности 1 полный месяц. Сумма налога составит: 513000*0,9%/12*1 = 385 рублей.

Налог на землю

Российским Налоговым кодексом (статья 388) предпринимателям вменяется обязанность вносить платежина земельные участки. Она возникает, если соответствующее имущество принадлежит бизнесмену на основании прав собственности, наследования, а также бессрочного использования.

В соответствии с общим правилом предприниматель выступает плательщиком земельного налога при одновременном соблюдении двух условий:

- право собственности закреплено за бизнесменом документально;

- земельный участок расположен на территории субъекта Российской Федерации, в котором действует соответствующий налог.

Если по каким-либо причинам у индивидуальных предпринимателей отсутствуют документы, подтверждающие право собственности, возможны две ситуации:

- У бизнесмена не возникает обязанности платить соответствующие отчисления, если участок был куплен после 31 января 1998 года, но право на него не было оформлено. Важно помнить, что умышленное уклонение от государственной регистрации земли для снижения налогов грозит предпринимателю штрафом. Сумма его будет немалая и составит до 40% размера неустойки по налогу.

- Если земельный участок был приобретён до 31 января 1998 года, ИП обязан оплачивать земельный налог даже при отсутствии бумаг на право собственности. Это объясняется тем, что в этой ситуации допускается подтверждение владения другими документами, например,соглашением купли-продажи.

Важно знать, что существуют условия, при которых бизнесмены освобождаются от уплаты.

Такие ситуации можно разделить на три основных группы. Все они предусматривают льготы в налогообложении.

Первая группа включает ситуации, которые возникают с учётомхарактеристик земли:

- участок относится к объектам лесного фонда;

- земля согласно закону изъята из оборота;

- имеются ограничения оборота;

- участок занят объектами культурного наследия или относящимися к водному фонду;

- земля является частью имущества многоквартирного фонда.

Во вторую группу включаются ситуации, связанные с правом, в результате которого ИП владеют землёй. Вносить платежи на землю не придётся, если бизнесмен пользуется участком на основани

и права безвозмездного пользования либо по договору аренды.

От уплаты налога освобождаются коренные малочисленные населения. Это касается участков, на которых осуществляются проживание, хозяйствование и промысел.