Что представляет собой онлайн-сервис от ФНС

ФНС предлагает всем желающим налогоплательщикам — физлицам, ИП, юрлицам — воспользоваться онлайн-сервисом, который доступен по адресу https://service.nalog.ru/payment/index.html.

Он позволяет сформировать платежное поручение или платежный документ (далее мы подробнее рассмотрим различия между ними) на уплату налога, взноса или сбора. О том, что такое платежное поручение, читайте в нашей статье.

Впоследствии платежку можно:

- Распечатать и предъявить в банке или использовать как образец заполнения платежного поручения в системе онлайн-банкинга либо в специализированной платежной системе.

- Передать в установленном формате непосредственно в интерфейс системы онлайн-банкинга, чтобы произвести с ее помощью оплату уже на сайте банка. Эта функция онлайн-сервиса от ФНС доступна только физлицам и ИП и только в том случае, если у налогоплательщика есть возможность указать в платежке свой ИНН.

Таким образом, ФНС выступает посредником между налогоплательщиком и специализированными платежными организациями.

Зачем пользоваться онлайн-сервисом от налоговой

Основная функция онлайн-сервиса ФНС — формирование готовой платежки на налог или взнос — полезна просто потому, что во многих случаях ее нет в спектре штатных функций систем онлайн-банкинга. А если уплата взносов доступна только через офлайновый офис банка, то крайне маловероятно, что банковские специалисты проявят неудержимое желание подготовить для страхователя платежку. Хотя бы потому, что для ее подготовки нужно довольно много исходных данных, порой совершенно неизвестных не только работникам банка, но и самому налогоплательщику.

В свою очередь, онлайн-сервис на сайте ФНС позволяет, во-первых, узнать значительную часть необходимых сведений, а во-вторых, встроить их в структуру платежного поручения так, как это требуется по установленным банковским стандартам.

Рассмотрим подробнее, какие сведения могут быть доступны плательщику при создании квитанции на уплату страховых взносов онлайн (и то, какие сведения ему придется указывать самостоятельно).

Сроки уплаты взносов “за себя”

Срок уплаты фиксированных взносов ИП — не позднее 31 декабря текущего года. То есть взносы за 2020 год нужно заплатить не позднее 31 декабря 2020 года.

Что же касается дополнительных взносов с превышения дохода в размере 300 000 рублей, то согласно п. 2 ст. 432 НК РФ такие взносы уплачиваются до 1 июля года, следующего за отчетным. То есть взносы за 2020 год нужно заплатить не позднее 1 июля 2020 года.

Далее рассмотрим некоторые особенности расчета и уплаты страховых взносов ИП «за себя» в 2020 году.

Формирование квитанции на уплату взносов онлайн: получаем и применяем полезные сведения

Прежде всего, можно узнать:

- Код ИФНС, ОКТМО.

Для этого нужно, перейдя на стартовую страницу онлайн-сервиса от ФНС:

- выбрать тип налогоплательщика (например, ИП);

- указать вид платежа («Уплата налогов, страховых взносов»);

- выбрать принадлежность платежа («Уплата за себя»);

- выбрать способ уплаты («Заполнение всех платежных реквизитов документа»);

- вид расчетного документа (например, «Платежный документ»).

Далее сервис предоставляет возможность определения кода ИФНС и ОКТМО по адресу. Для этого необходимо:

- Нажать галочку на кнопку «Определить по адресу»;

- ввести юридический адрес в специальную форму.

После этого коды ИФНС и ОКТМО появятся автоматически. Например, адресу ул. Тверская, 3, в Москве соответствуют код ИФНС 7710 и ОКТМО 45382000.

- Корректный КБК.

Для этого нужно, произведя операции по п. 1, указать:

- вид и наименование платежа (например, «Страховые взносы на ОМС в фиксированном размере»);

- тип платежа («Страховые взносы с 1 января 2020 года», далее подробнее изучим нюансы определения типа платежа).

После этого действующий КБК автоматически отобразится в соответствующем поле. Остальные данные для заполнения формы, однако, должен знать уже сам налогоплательщик. Так, после нажатия кнопки «Далее» по завершении операций по п. 2 необходимо указать:

- статус лица (если это ИП, то указывается код 09);

- основание платежа (например, ТП — при текущих платежах без задолженности);

- налоговый период (при фиксированных взносах — годовые платежи);

- год, за который платится взнос;

- сумму платежа.

Чуть позже мы рассмотрим подробнее, откуда брать соответствующие сведения. Но пока учтем, что после нажатия кнопки «Далее» потребуется указать Ф. И. О. налогоплательщика, ИНН, адрес проживания (в случае если страхователь — ИП).

После нажатия «Далее» появится кнопка «Уплатить».

Нажав на нее, можно выбрать способ оплаты — наличный или безналичный (второй доступен, только если в предыдущем окне указан ИНН налогоплательщика).

Какой же способ уплаты страховых взносов на сайте налоговой предпочтительнее?

Как работает калькулятор

С 2020 года калькулятор при расчетах основывается на статье 430 НК РФ и фактически формулу расчета можно записать так:

Свзн = Рфикс / 12 х Nмес, где:

- Свзн – сумма страхового взноса к уплате;

- Рфикс – фиксированный размер конкретного страхового взноса (в ПФР или в ФФОМС);

- Nмес – количество месяцев, за которые уплачивается взнос (ведь бизнес может быть начат не с начала года или нужно рассчитать только часть платежа).

До 2020 года калькулятор применяет для расчета страховых взносов формулу, установленную ст.14 ФЗ №212-ФЗ:

Свзн = МРОТ х Ртар х Nмес, где:

- Свзн – сумма страхового взноса к уплате;

- МРОТ – величина МРОТ, принятая государством на отчетный год;

- Ртар – размер тарифа конкретного страхового взноса (в ПФР — 26% или в ФФОМС — 5,1%);

- Nмес – количество месяцев, за которые уплачивается взнос.

Если нужно посчитать дополнительную сумму взноса для ИП с более чем 300 –тысячным годовым доходом, то ПФР должно получить дополнительный 1% с суммы, превысившей лимит.

Наличная или безналичная оплата

Для оплаты наличными нужно выбрать соответствующую опцию и нажать «Сформировать платежный документ». Затем скачать его и предъявить в кассу банка при оплате. Либо использовать в качестве образца для заполнения формы платежного документа в системе «Банк-Клиент» (но для такого способа оплаты взноса удобнее использовать форму классического платежного поручения, о которой мы расскажем далее).

Для безналичной оплаты следует выбрать нужную опцию «Через сайт кредитной организации», затем кредитно-финансовую организацию (в которой у налогоплательщика открыт аккаунт в системе «Банк-Клиент») или стороннюю платежную систему, удобную для плательщика.

С недавнего времени в сервисе реализована функция оплаты через банковскую карту непосредственно на сайте ФНС. Платеж производится с помощью сервиса «ОПЛАТАУСЛУГ.РФ».

После выбора данного способа уплаты следует дать согласие на обработку персональных данных. Далее вас перенаправят на сайт https://oplatagosuslug.ru, появится форма для оплаты банковской картой, где нужно внести ее реквизиты и произвести оплату.

Безналичная оплата доступна, как мы уже знаем, только физлицу или ИП, указавшему в онлайн-форме на сайте ФНС свой ИНН. Если ИНН не указан или если налогоплательщик — юридическое лицо, платить придется наличными через кассу банка (или через «Банк-Клиент» с применением платежки с сайта ФНС в качестве образца).

Для этого потребуется заполнить платежный документ на уплату страховых взносов, соответствующий установленным форматам. Речь идет о стандартной банковской платежке.

Оплатить страховые взносы ИП на сайте налоговой

Оплатить страховые взносы ИП на сайте налоговой или же распечатать квитанцию, чтобы оплатить по реквизитам или через кассу банка не так сложно. Однако, до сих пор у многих возникают проблемы с оплатой страховых взносов. В этой статье разберем два момента:

- оплата непосредственно на сайте налоговой,

- получение квитанции для самостоятельной оплате в банке наличными или с расчетного счета.

Для того, чтобы оплатить страховые взносы, нам необходимо знать:

- ФИО плательщика

- Адрес плательщика

- ИНН плательщика

- КБК взносов

- Сумму взносов

- Код налоговой инспекции

- ОКТМО

Итак, начнем.

В первый раз приложение может запросить от вас согласие на обработку данных, просто поставьте галочку и нажмите Продолжить.

Нажимаем, и в открывшемся окне выбираем «Индивидуальным предпринимателям»

Затем выбираем «Уплата налогов, страховых взносов»

Кликаем и в открывшемся окне выбираем «Уплата за себя»

Далее, если у вас уже есть квитанция, то вы можете ввести ее индекс и оплатить страховые взносы ИП на сайте налоговой. Мы же рассматриваем вариант, когда мы сами формируем квитанцию, поэтому выбираем «Заполнение всех платежных реквизитов документа»

После этого выбираем вид расчетного документа — ставим галочку «Платежный документ», нажимаем Далее.

Ввод необходимых реквизитов

Затем заполняем реквизиты получателя платежа: код ИФНС, куда оплачивается страховой взнос. Если не помните, посмотрите Свидетельство о постановке на учет в налоговом органе, которое получали, когда регистрировали ИП. И ОКТМО — этот 7мизначный номер вы можете выбрать из списка (если помните его) или же ввести ниже свой адрес, так и узнаете ОКТМО.

Итак, если мы хотим оплатить страховые взносы ИП на сайте налоговой нужно быть внимательнее — необходимо заполнить КБК. Тут возникает вопрос, где его взять. Например, при расчете на калькуляторе страховых взносов.

Также определить КБК можно и в момент формирования квитанции, выбрать «Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии», если оплачиваете ОПС или «Страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования», если ОМС, или те взносы, которые вы собираетесь оплачивать.

После этого высветится КБК автоматически.

Вид платежа в нашем случае «Страховые взносы», а период «Платеж за расчетные периоды, начиная с 1.01.2017г.

Далее заполняем реквизиты. Выбираем Индивидуальный предприниматель, текущие платежи, год, ставим сумму.

Затем вводим фамилию, имя, отчество, адрес плательщика, нажимаем Далее

Теперь вы можете просмотреть все данные, которые заполнили, и приступить к процессу оплаты или распечатке квитанции.

Оплата страховых взносов ИП на сайте

Нажимаем Уплатить.

И попадаем на страницу, где можем выбрать способ уплаты. Если вы выбираете «Через сайт кредитной организации», то попадаете в интернет-систему вашего банка.

Выбрав «Банковской картой», оплачиваете через Госуслуги, вводя реквизиты своей карты.

Если же вы хотите сформировать квитанцию, чтобы видеть все реквизиты и получить возможность оплатить с расчетного счета или через кассу в банке, то выбирайте «Сформировать квитанцию».

Обратите внимание, что квитанция откроется в формате .pdf. Вы сможете ее распечатать или сохранить себе на компьютер.

Распечатанную квитанцию относите в банк или сканируете QR-код в СбербанкОнлайн и оплачиваете.

Не забудьте сохранить информацию об оплате.

Оплатить страховые взносы ИП на сайте налоговой, как видно из статьи, несложно. Немного терпения и внимания.

О том, когда выгоднее платить страховые взносы читайте в этой статье. Если вас интересует все об отчетности ИП, смотрите здесь.

Как применить платежное поручение на сайте ФНС

Итак, для того чтобы сформировать платежку на уплату страховых взносов с помощью рассматриваемого онлайн-сервиса от ФНС, нужно:

- Выбрав тип налогоплательщика, отметить на странице, что будет составляться платежное поручение. Если налогоплательщик — юрлицо, такой выбор не понадобится, поскольку альтернатива, платежный документ, доступна только физлицам и ИП. Принципиальное отличие платежного документа от платежного поручения в большей универсальности первого: его можно как предъявить в банк после распечатки, так и применить в установленном формате для оплаты взносов онлайн. Вместе с тем платежное поручение — более стандартизованный документ. Он должен соответствовать требованиям, установленным положением Банка России от 19.06.2012 № 383-П.

- Последовательно ввести все требуемые данные на странице онлайн-сервиса. После ввода всех данных на экране появится кнопка «Сформировать платежное поручение». После ее нажатия документ автоматически появится на экране. Его можно сразу распечатать или загрузить на компьютер в формате PDF.

Платежку можно:

- отнести в банк и внести средства на расчетный счет, открытый в данном банке, через кассу;

- использовать в качестве образца для заполнения онлайн-платежки в системе «Банк-Клиент» (или в электронно-платежной системе, поддерживающей оплату платежей в бюджет).

На ней будут заполнены все необходимые реквизиты — и в этом удобство сервиса от ФНС.

Формирование квитанции на уплату страховых взносов на сайте ФНС характеризуется тем, что значительную часть сведений сервис выдает автоматически. Но некоторые данные налогоплательщику, как уже было отмечено выше, все же нужно вводить (указывать) самостоятельно, без подсказок сервиса. В числе таких данных — тип платежа.

Формирование платежного поручения

Перевод обязательных платежей производится напрямую через сервис ФНС «Заплати налоги». Благодаря этому транзакция происходит в кратчайшие сроки и не облагается дополнительными комиссионными сборами.

Инструкция по использованию сервиса проста. Для начала нужно с главной страницы официального сайта Федеральной Налоговой Службы перейти в раздел для индивидуальных предпринимателей.

После этого откроется меню, состоящее из 3 пунктов:

- уплата госпошлины;

- заполнение платежного поручения;

- уплата торгового сбора.

Затем через нажатие одноименной кнопки переходят к заполнению платежки. В качестве субъекта налогообложения указывается «Индивидуальный предприниматель». Из меню расчетных бланков выбирается «Платежный документ» и делается переход в следующий раздел.

Рекомендуем к изучению! Перейди по ссылке:

Последние данные по системе налогообложения индивидуальных предпринимателей

Процесс оформления платежного поручения зависит от того, по какой системе работает организация.

Например, чтобы оплатить онлайн налог ИП, выбравшего ЕНВД, нужно выполнить следующие операции:

- указать вид платежа (Единый налог на вмененный доход для отдельных видов деятельности);

- идентифицировать налог, который предстоит погасить (проставить метку возле «Определить по адресу», занести юридический адрес ИП и выбрать код ИФНС);

- выбрать основание платежа (для непросроченных сборов это ТП – текущий период);

- конкретизировать налоговый период;

- вбить сумму перевода;

- занести персональные сведения о налогоплательщике (идентификационный номер, адрес регистрации по месту проживания и ФИО).

Кодировка бюджетной классификации (КБК) автоматически указывается в нужном поле. Для этого конкретизируется вид платежа. Вбивать его вручную не рекомендуется, т. к. это чревато ошибкой.

Оплата налогов ИП на сайте ФНС производится в наличном или безналичном формате (вид погашения выбирает пользователь). В первом случае сгенерированная системой квитанция распечатывается и оплачивается в любом финансово-кредитном учреждении. Расчеты по безналу осуществляются через госуслуги или партнерские банки путем списания средств со счета налогоплательщика.

Создать квитанцию на сайте ФНС: как выбрать тип платежа

В платежке на уплату взносов предусмотрены следующие типы платежа:

- Основной платеж.

- Пени.

- Проценты.

- Штрафы.

При этом большинство страховых взносов подразделяются на те, которые платятся за периоды:

- до 01.01.2017 (здесь речь идет о недоимках);

- после 01.01.2017.

Важно! Несмотря на то что до 2020 года полномочия по сбору основного объема взносов были закреплены за государственными фондами, погашение задолженностей за соответствующие периоды осуществляется по КБК и реквизитам ФНС.

Это касается всех 4 указанных типов платежей.

Отметим, что взносы на травматизм уплачиваются напрямую в ФСС. Формирование платежек на них с помощью рассматриваемого онлайн-сервиса от ФНС не предусмотрено. То же касается и добровольных взносов в ФСС для ИП.

Даже если ввести в онлайн-форму корректный КБК по взносам, которые администрируются строго ФСС, соответствующий код не будет распознан.

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

Научитесь расшифровывать КБК, прочитав другую нашу статью.

Следующий тип данных, указываемых в онлайн-форме на сайте ФСС вручную, — сумма платежа. Рассмотрим, каким образом она определяется.

Когда нужно платить?

Страховые взносы рассчитаны на оплату раз в год. Перечислить их нужно до конца текущего года, то есть до 31 декабря. В остальном предприниматель свободен в выборе сроков для уплаты: можно совершить один платеж в любое время года, а можно вносить оплату по частям, опять же в удобные для предпринимателя промежутки. Обычно выбирается поквартальный режим внесения равных долей страховых взносов – так равномернее распределится и налоговая нагрузка.

Если для ИП предусмотрен дополнительный взнос в ПФР (в случае дохода свыше 300 000 руб.), то его нужно внести до 1 апреля следующего года. При этом до 31 декабря нужно уплатить обязательную часть, а до апреля можно «затянуть» со взносами, исчисленными с суммы, которая превысила лимит в 300 тыс. руб.

Как заполнить платежный документ на сайте ФНС: исчисление суммы взносов

С помощью онлайн-сервиса на сайте ФНС могут быть оплачены взносы:

- Пенсионные — по ставкам:

- 22% (с зарплаты в пределах лимита по базе);

- 10% (с зарплаты выше лимита по базе). Фиксированная сумма пенсионных взносов ИП в 2020 году составляет 29 354 руб. на обязательное пенсионное страхование (ОПС), а в 2020 году — 32 448 руб. С доходов выше 300 000 руб. — 1% с суммы, превышающей 300 000 руб. Важно! Общая сумма пенсионных взносов ИП в 2020 году не может превышать 234 832 руб., а в 2020 году — 259 584 руб. (подп. 1 п. 1 ст. 430 НК РФ).

- Социальные (кроме взносов на травматизм) — по ставкам:

- 2,9% (в пределах лимита);

- 0% (выше лимита). Фиксированные взносы на обязательное социальное страхование (ОСС) ИП не платят.

- Медицинские — по ставке 5,1% (на всю сумму зарплаты). Фиксированные взносы на обязательное медстрахование (ОМС) ИП в 2019 году — 6884 руб., в 2020 году — 8426 руб.

Могут уплачиваться в предусмотренных законом случаях:

Все указанные взносы — по пониженным ставкам (в соответствии со ст. 427 НК РФ) в пределах лимита.

Можно выделить следующие группы льготных ставок:

Пенсионные взносы — по ставкам, дополняющим основные:

- на рабочих местах с тяжелыми и опасными условиями труда (в соответствии со ст. 428 НК РФ);

- рабочих местах в сфере гражданской авиации и угольной промышленности (ст. 429 НК РФ).

Узнать сроки уплаты страховых взносов для ИП можно здесь.

Следующий тип сведений в платежке — адрес объекта налогообложения. Может показаться, что при его указании все очевидно, но это не так.

Размер страховых взносов ИП в 2019-2020 годах

Фиксированный платеж рассчитанный из МРОТ

Не зависимо от того, есть ли у предпринимателя сотрудники или какой вид налогообложения применяется он обязан оплатить взносы в ПФР и на ОМС:

| В ПФР, рублей | В ФОМС рублей | Всего, рублей | |

| За 2020 год | 29 354, 00 | 6 884, 00 | 36 238, 00 |

| За 2020 год | 32 448, 00 | 8 426, 00 | 40 874, 00 |

Внимание! Если ИП начал деятельность не с начала финансового года или же прекращает деятельность до 31 декабря, то взносы рассчитываются за соответствующий отработанный период.

1% с превышения дохода

В расчете 1% ничего не поменялось – оплачивается он в случае, если доход превысил сумму в 300 тысяч рублей. Формула простая: (Доход – 300 000 руб.) * 1%.

Внимание! При этом необходимо учитываться, что фиксированные платежи при совмещении налоговых режимов суммируются, после чего осуществляется расчет.

Так, при расчете 1% необходимо учитывать следующее:

- Для плательщиков ЕНВД необходимо брать размер вмененного дохода, а не реально полученную прибыль.

- Для УСН 6% берется фактически полученная прибыль.

- При УСН доходы, уменьшенные на величину расходов, в настоящее время в качестве базы для исчисления 1% берется только доход, расходы не учитываются.

- Для ОСНО базой будет являться разница между доходами и расходами.

- Для Патента необходимо брать расчетную сумму максимальной прибыли, исходя из которой считаются платежи по патенту.

Определяем адрес объекта налогообложения: нюансы

Адрес объекта налогообложения определяет то, какие именно коды ИФНС и ОКТМО должны указываться в платежке. Здесь закономерности следующие:

- Налогоплательщиком, имеющим обособленные подразделения, в которых есть штат наемных работников (письмо ФНС России от 23.01.2017 № БС-4-11/[email protected]), указывается код ИФНС и ОКТМО по месту:

- нахождения юрлица;

расположения каждого из обособленных подразделений, уполномоченных выплачивать зарплату физическим лицам.

- Налогоплательщиком без обособленных подразделений указываются коды ИФНС и ОКТМО только по месту нахождения офиса.

При этом юрлицо должно проинформировать ФНС о наделении подразделения полномочиями, которые связаны с начислением и выплатой зарплаты физлицам в течение 1 месяца с момента возникновения таких полномочий.

До тех пор пока соответствующие полномочия у подразделения есть, взносы необходимо перечислять в ИФНС, контролирующую территорию, на которой располагается подразделение.

Наличие у обособленного подразделения штата не имеет значения: организация может выплачивать зарплату централизованно, не делегируя полномочия.

Те же самые требования распространяются и на крупнейших плательщиков (несмотря на то, что они представляют налоговые декларации только по месту учета в качестве крупнейших плательщиков).

Подробности узнайте из статьи «Уплата страховых взносов обособленным подразделением».

Уплатить взнос с помощью онлайн-сервиса на сайте ФНС может не только сам налогоплательщик, но и иные лица за него. Рассмотрим, у кого могут быть такие полномочия.

Кто отвечает за оплату налогов ИП

Перед тем, как рассказать про онлайн-оплату налогов ИП, разберемся, кто несет за это ответственность. В этом вопросе надо разделять налоги физического лица от тех, которые связаны только с бизнесом. Так, налоги на транспорт и имущество предприниматель платит, как обычный гражданин. Уведомления на эти и некоторые другие налоги физлиц направляет ИФНС.

Но налоги, связанные с предпринимательской деятельностью, и страховые взносы за себя и работников ИП рассчитывает самостоятельно. Важно при этом не нарушать установленные налоговым календарем сроки.

Если у предпринимателя есть бухгалтер или он передал свой учет на аутсорсинг, все равно стоит уточнять у ответственного лица, вовремя ли перечислены платежи в бюджет. А если бухгалтера нет, то этот вопрос, тем более, надо держать на постоянном контроле.

Для удобства приводим здесь сроки перечисления платежей ИП на разных системах налогообложения.

- УСН: налог по итогам года перечисляется не позднее 30 апреля, за минусом оплаченных авансовых платежей. Авансы платят в течение года, не позднее 25-го числа после окончания каждого отчетного периода, если в нем был получен доход. Это 25 апреля, июля, октября соответственно.

- ОСНО: НДФЛ по итогам года – не позднее 15 июля. Авансы по НДФЛ перечисляют по окончании каждого квартала, не позже 25-го числа следующего месяца. НДС, если от него не получено освобождение, платят ежемесячно, разделив сумму квартального налога на три равных части. Крайний срок – 25 число.

- ЕСХН: аванс за первое полугодие надо перечислить не позже 25-го июля, а крайний срок уплаты годового налога – 31 марта.

- ЕНВД: налог на вмененный доход платят каждый квартал, не позже 25-го числа по его окончании (25 апреля, июля, октября, января соответственно).

- ПСН: налогом является стоимость патента. Крайняя дата уплаты зависит от срока его действия. Если период не превышает 6 месяцев, то оплатить надо до его окончания. Для патентов с более длительным периодом 1/3 часть перечисляют в 90 дней с даты выдачи, остаток – до конца срока действия.

- Страховые взносы за себя в фиксированном размере – в любое время до конца текущего года. Дополнительный взнос с дохода более 300 000 рублей в год – не позже 1 июля следующего года.

Бесплатная консультация по налогам

Чтобы подготовить квитанцию для ИП на сайте налоговой, желательно знать КБК платежа. Это специальные коды бюджетной классификации, которые Минфин установил для каждого вида налогов и взносов. Коды, действующие в 2020 году, утверждены Приказом министерства от 29.11.19 № 207н.

В таблице указаны КБК для уплаты налогов и взносов, действующие в 2020 году.

| Вид платежа | КБК |

| УСН Доходы | 182 1 0500 110 |

| УСН Доходы минус расходы | 182 1 0500 110 |

| ЕНВД | 182 1 0500 110 |

| ЕСХН | 182 1 0500 110 |

| НДФЛ на ОСНО | 182 1 0100 110 |

| НДС на ОСНО | 182 1 0300 110 |

| Взносы на пенсионное страхование | 182 1 0210 160 |

| Взносы на медицинское страхование | 182 1 0213 160 |

Кто может платить взносы за налогоплательщика

В общем случае плательщик взносов должен перечислять положенные суммы в бюджет сам (п. 1 ст. 45 НК РФ). Но исполнить данную обязанность за него может в принципе любое стороннее лицо. При этом оно не вправе требовать возврата взноса из бюджета РФ.

В апреле 2020 года ФНС опубликовала информацию о порядке уплаты налогов и взносов сторонними лицами. В соответствии с ней лицо, оплачивающее взнос за страхователя, при заполнении платежки указывает:

- В полях для отражения ИНН и КПП плательщика — ИНН и КПП страхователя (либо 0, если страхователь — ИП).

- В поле «Плательщик» — сведения о себе (для юрлица — наименование, для физлица — Ф. И. О., для ИП — Ф. И. О. с пометкой в скобках: ИП).

- В поле «Назначение платежа» — свои ИНН и КПП (указываются юрлицом) и наименование страхователя.

- Разделить ИНН и КПП нужно с применением 2 символов «//». Аналогично отделяется наименование страхователя.

- В поле 101 — код, соответствующий организационно-правовой форме страхователя.

В настоящее время сервис позволяет осуществить платеж за третьего лица без каких бы то ни было проблем.

После выбора опции «Уплата за третье лицо» необходимо ввести данные лица, осуществляющего платеж.

Далее будет предоставлен выбор оплаты по УИН или заполняя реквизиты документа вручную.

В первом случае никаких заминок быть не может. Вы вводите УИН, и сервис сам заполняет правильное платежное поручение и предлагает вам либо сформировать документ для печати и сохранения на компьютере, либо сразу же произвести оплату.

Во втором случае необходимо выполнить ряд действий:

- выбрать категорию лица, чья обязанность по уплате исполняется (например, ИП);

- ввести сведения о лице, чья обязанность по уплате исполняется (Ф. И. О., ИНН);

- ввести реквизиты получателя платежа (код ИФНС и муниципальное образование);

- заполнить вид, наименование и тип платежа;

- указать реквизиты платежного поручения (основание, налоговый период, год, сумму).

По окончании сервис предложит сформировать платежное поручение или оплатить сумму сразу.

Сколько ИП платит за себя в 2020 году

Каждый индивидуальный предприниматель, вместе со статусом ИП получает новые обязанности. В обязанности ИП входит соблюдение законодательства, сдача отчётности и, конечно же, — уплата налогов и страховых взносов.

Подсчитаем, сколько стоит содержание ИП в 2020 году и какие обязательные и добровольные платежи бизнесмену придется внести за себя.

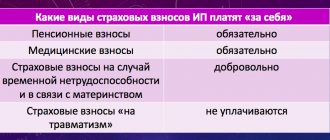

Страховые взносы (гл. 34 Налогового кодекса РФ)

Предприниматель — не наемный сотрудник большой корпорации, где обязанность уплаты страховых взносов ложится на работодателя. Тем не менее, он — человек, который может заболеть или выйти на пенсию. Поэтому каждый ИП должен уплачивать за себя взносы на обязательное медицинское и пенсионное страхование. Кроме этого, он вправе уплачивать добровольные взносы на социальное страхование, чтобы уйти в декрет или получить оплачиваемый больничный.

Обязательные страховые взносы ИП состоят из фиксированной суммы и дополнительного взноса 1% на доход свыше 300 тысяч рублей. Поговорим о них подробнее.

Фиксированная сумма взносов

Фиксированная часть страховых взносов ИП — это та сумма, которую предприниматель должен уплатить при любых обстоятельствах. Даже если нет прибыли, и бизнес приносит лишь убытки — будь добр, уплачивай фиксированную сумму до 31 декабря.

В 2020 году каждый индивидуальный предприниматель за себя должен заплатить фиксированных взносов на сумму 36 238 рублей. Эта сумма распределяется так:

- на пенсионное страхование – 29 354 рубля,

- на медицинское страхование – 6 884 рубля.

Кстати, фиксированная сумма взносов ежегодно повышается. В 2018 году она была почти на 12% меньше, чем в 2020. А в 2020 году фиксированные взносы обещают повысить еще на 13%.

Вносить фиксированную сумму можно по-разному, например, разово — один раз в год, или частями – ежеквартально, ежемесячно.

Важно! Эксперты сервиса «Моё дело» рекомендуют разделять страховые взносы на 4 части и уплачивать их поквартально. Это поможет уменьшить налог на УСН 6% и ЕНВД, а на УСН 15% и ОСНО взносы можно включить в расходы, и таким образом уменьшить налогооблагаемую базу.

При регистрации или ликвидации ИП в текущем году, размер фиксированных взносов пересчитывается с учетом реального периода существования в статусе ИП. Онлайн-калькулятор от ФНС помогает рассчитать сумму взносов за неполный год.

Пример: Андрей зарегистрировался в качестве ИП 1 февраля 2019 года. Ему не нужно платить всю сумму фиксированных взносов, так как он ведет свою деятельность не с начала года. За 11 месяцев он платит фиксированную сумму – 33 218,17 рублей. Это почти на 3 тысячи рублей меньше, чем при оплате за полный год.

Дополнительный 1% на доход свыше 300 тысяч рублей

Фиксированная сумма страховых взносов – это еще не все. Когда годовой доход ИП превышает предельный лимит в 300 000 рублей, предприниматель должен дополнительно уплачивать 1% от сверхлимитного дохода.

Эти средства идут на пенсионное страхование предпринимателя. Их вносить можно не в отчетном году, а в следующем за ним – до 1 июля.

Пример: Доход Марины – 600 000 рублей за год. Она сначала заплатит фиксированную сумму 36 238 рублей в течение 2020 года. Потом она должна внести еще 1% от суммы дохода, свыше установленного лимита: (600 000 — 300 000)* 1% = 3 000 рублей. Итого страховых взносов за год: 36 238 + 3 000 = 39 238 рублей.

Максимальный платеж именно на пенсию для ИП – 234 832 рубля. Такого предельного размера достигнут взносы при годовом доходе почти в 20,8 млн.рублей. Если ИП зарабатывает больше, то страховые взносы сверх этой суммы платить не должен.

Добровольные взносы на социальное страхование

Кроме обязательных платежей, предусмотренных для ИП есть и другие. Например, взносы на социальное страхование. Это необязательный платеж, но он позволит получать выплаты на больничном и во время декрета.

Размер таких добровольных взносов за себя – 2,9% от МРОТ. На 20 февраля 2020 года размер федерального МРОТ – 11 280 рублей. Чтобы получать выплаты в период временной нетрудоспособности, за год заплатить в ФСС необходимо 2,9% * 11 280 руб. * 12 мес. = 3 925,44 рубля.

Оплачивать взносы нужно наперед – на выплаты от ФСС можно претендовать лишь в следующем году. Чтобы получить оплачиваемый больничный в 2020 году, взносы нужно было оплатить в 2018-м. Сейчас можно их внести, чтобы позаботиться о себе в 2020-м.

Если в обозримом будущем вы в статусе ИП собираетесь лечь на операцию или уйти в декрет, либо просто часто болеете – оплатите добровольные взносы, чтобы получать деньги от ФСС.

Пример: В ноябре 2020 года Алексей оплатил добровольно взносы в ФСС в размере 3 302,17 рублей (это с учетом МРОТ за прошлый год). В январе 2020 года он сломал руку, и врач выписал больничный лист о временной нетрудоспособности на три недели. ИП, который представит больничный лист в ФСС вместе с копией квитанции об уплате добровольных взносов за прошлый год, получит 7 641,3 рубля. Если Алексей еще раз заболеет или травмируется до конца года (надеемся, что этого не произойдет), он снова сможет обратиться за больничным и получить выплату.

Налог на доход от предпринимательской деятельности

Размер налога зависит от режима. ИП может выбрать общую систему налогообложения (ОСНО), упрощенку (УСН), вмененку (ЕНВД), единый сельхозналог (ЕСХН) или патентную систему (ПСН).

При УСН по схеме «Доходы» и ЕНВД налог можно уменьшить до нуля на всю сумму страховых взносов, уплаченных ИП за себя. Если есть наемные сотрудники, то налог удастся уменьшить только вдвое – на 50%.

Пример для ИП без сотрудников, на УСН «Доходы»: У Максима ИП на упрощенке, за год он заработал 1 200 000 рублей. Заплатил фиксированные страховые взносы в размере 36 238 рублей. Затем рассчитал взносы на доход свыше 300 тысяч рублей: (1 200 000 — 300 000) * 1% = 9 000 рублей. Всего страховых взносов вышло 45 238 рублей. Налог на доход на упрощенке по схеме «Доходы»: 1 200 000 * 6% = 72 000 рублей. Максим может уменьшить эту сумму на весь размер уже оплаченных страховых взносов за себя без ограничений: 72 000 — 45 238 = 26 762 рублей. В итоге налог он заплатит со скидкой в 63%.

Расчет для ИП с сотрудниками, на УСН «Доходы»: Если у Максима есть хотя бы один наемный работник, то сумма налога может быть уменьшена не на 100%, а только на 50%. Но зато учитываются не только платежи за себя, но и взносы за работника.

Страховые взносы за себя будут такими же: 45 238 рублей за год. А при зарплате сотрудника в 30 000 рублей, Максим, как работодатель будет оплачивать взносы по 30 000*30% = 9 000 рублей в месяц. В год это 108 000 рублей.

Всего взносов за себя и работника 153 238 рублей за год, это уже больше исчисленного налога в 72 тысячи. В итоге его удастся уменьшить только наполовину – до 36 000 рублей. Всего ИП придется заплатить взносов и налога 153 238 + 36 000 = 189 238 рублей. Он сэкономит 50% от суммы налога.

Аналогично сработает и уменьшение суммы налога на размер уплаченных страховых взносов при вмененке и едином сельхозналоге. Сумма ЕНВД или ЕСХН может быть снижена на 100% за вычетом взносов за себя и при отсутствии сотрудников, и на 50%, если ИП уплачивает взносы за работников.

А вот ИП на патентной системе налогообложения вовсе не может уменьшить сумму налога на размер страховых взносов – ни на взносы за себя, ни на взносы за сотрудников. Платить придется и всю сумму страховых взносов, и налог по ПСН.

Предприниматели, которые применяют общую систему налогообложения и упрощенку по схеме «Доходы минус расходы», могут уменьшить не сам налог, а налоговую базу на размер страховых взносов и за себя, и за сотрудников.

Пример: Так, если Максим выбирает для себя другой налоговый режим – УСН «Доходы минус расходы», он должен уплачивать налог по ставке 15% от этой разницы.

Его доход – 1,2 млн.рублей. Известные нам расходы – это сумма страховых взносов за себя, вот ее и можно вычесть из доходов. Конечно, у бизнесмена есть и другие расходы, но они очень индивидуальны и их сложно учесть.

Но мы точно можем узнать, что даёт уменьшение налоговой базы на сумму страховых взносов. Это позволит сэкономить 15% * 45 238 = 6 785,7 рублей.

При использовании предпринимателем общего режима (ОСНО) налог на доходы физлиц рассчитывается по ставке 13% от выручки с учетом профессиональных вычетов. Налоговую базу для НДФЛ при этом можно уменьшить на размер уплаченных страховых взносов. Экономия при этом составит 13% * 45 238 = 5 880,94 рубля.

Таким образом, почти при всех налоговых режимах можно снизить сумму налога к уплате за счёт страховых взносов.

Вычет не сработает, если страховые взносы уплачивались не в те периоды, когда был получен доход:

- если заплатите взносы наперед в январе – на весь год, то принять их в зачет удастся лишь к сумме дохода за первый квартал – январь, февраль, март. Уменьшить налог не удастся на тот доход, который был получен позже – с апреля до декабря;

- аналогично это работает и наоборот, если взносы единовременно были оплачены в конце года – они помогут снизить налог лишь за последние три месяца – октябрь, ноябрь, декабрь, а не с начала года.

При правильном планировании страховых взносов ИП за себя можно сэкономить десятки тысяч рублей на уплате налога. Пользуйтесь этим, чтобы оптимизировать свои затраты.

Как автоматизировать уплату взносов?

Для того, чтобы не высчитывать всё самостоятельно есть специальные сервисы. Работать в них просто и удобно, потому что расчет налогов и взносов происходит автоматически, с помощью пошаговых алгоритмов. Один из таких сервисов: интернет-бухгалтерия «Моё дело». Личный налоговый календарь напомнит, что пришло время платить взносы, чтобы уменьшить налог на доход, а также формирует документы с актуальными реквизитами, чтобы деньги не потерялись по ошибке.

Поделиться:

Комментарии 0 Ничего не найдено.

Свежие материалы:

30.09.2020

0

142

Порядок списания дебиторской задолженности в бухгалтерском и налоговом учёте

Бывает, что получить деньги от должников не удаётся. Тогда «дебиторку» можно списать, но только при выполнении ряда условий. Рассказываем про особенности списания просроченной дебиторской задолженности в налоговом и бухгалтерском учёте.

Читать ›

29.09.2020

0

184

Влияние коронавирусных «каникул» на расчёт средней заработной платы

В 2020 году, в связи с пандемией коронавируса, в законодательстве появилось новое понятие — нерабочие дни с сохранением зарплаты. Разберём, как их учитывать при расчёте среднего заработка.

Читать ›

29.09.2020

0

190

Экономия на налогах с помощью ученического договора

Организации, которые обучают сотрудников за свой счёт, могут заключить с ними ученический договор. Это подстрахует от того, что сотрудник выучился и уволился, а также поможет частично сэкономить на страховых взносах. Рассказываем об особенностях ученического договора с сотрудником.

Читать ›