Столкнулся с необходимоситью вести эти операции для ИП в 1С. На одном из форумов нашол такую рекомендацию, и следую ей:

Прежде, чем ответить на этот частный вопрос, Вы должны для себя понять, а как вообще Вы будете вести бухгалтерский учет у этого ИП. Основное отличие в учете ИП от учета, например, ООО — свободное «хождение» денежных средств между предпринимательскими и бытовыми целями предпринимателя. Ведь у него есть еще и другие деньги и счета и не все его расходы относятся к предпринимательской деятельности. И далеко не всегда можно четко обособить, какие деньги предпринимателя «личные», а какие — «предпринимательские». У ООО, всё, что попадает на счет или в кассу должно иметь две стороны одной проводки. Получили деньги на счет — образовалась задолженность перед кем-нибудь или, наоборот, погасилась чья-нибудь задолженность. Даже, когда учредители вносят деньги, это манипуляции с их задолженностью по формированию уставного капитала. У ИП этого нет, но зато есть многочисленные расчеты с самим ИП.ан счетов, который используется для организаций (и обязателен он ТОЛЬТКО для организаций) таких расчетов не предусматривает. Поэтому самое первое Ваше действие — определится, на каком счете Вы будете учитывать расчеты с самим предпринимателем? У нас уже несколько раз были соответствующие дискуссии на эту тему — почитайте, весьма полезно. Как итог, наиболее оптимально использовать либо счет 76, либо дополнительно ввести собственный, например 72, 74 или 78. Я лично рекомендую именно этот путь. Еще одна особенность учета ИП — отсутствие понятия «подотчета» для самого ИП. Ему не надо отчитываться перед самим собой. Поэтому то, что у директора ООО проводится через счет 71 с обязательным авансовым отчетом, для ИП неактуально. Вот если деньги в подотчет возьмет любой другой наемный работник ИП, у него «подотчет по полной программе, как и в ООО.

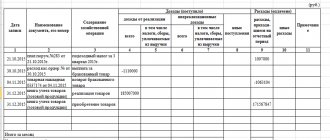

Вот самые характерные проводки при учете ИП (для примера я буду использовать дополнительно введенный счет 72 «Расчеты с ИП»):

Дт 50 – Кт 72 – ИП внес личные деньги в кассу; Дт 51 – Кт 72 – ИП внес деньги личные на «предпринимательский» расчетный счет в банке (Ваш вопрос относится именно к этой проводке); Дт 60 – Кт 72 – ИП оплатил из личных денег товары, работы или услуги; Дт 72 – Кт 50 – ИП взял деньги из кассы (независимо от цели – личные, предпринимательские и т.п.); Дт 72 – Кт 51 – ИП снял деньги с расчетного счета в банке (тоже независимо от цели – личные, предпринимательские и т.п.); Дт 72 – Кт 62 – ИП лично получил оплату наличными деньгами в кассе покупателя (заказчика).

То, что я нарисовал, не догма, а только идея. Поняв ее, вести учет будет легче. Если будете подходить к учету ИП с теми же мерками, как к учету в организации, постоянно будете натыкаться на всевозможные вопросы и несуществующие проблемы. …

forum.klerk.ru

Личные деньги на счет, как отразить?

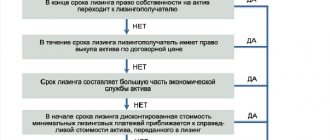

Патентная система налогообложения (ПСН) может использоваться только узким кругом предпринимателей, чья деятельность попадает в список видов деятельности этой системы, и численность работников которого не превышает 15 человек. При ПСН ИП только ведет КУДиР и в два этапа оплачивает определенную сумму налога.

Фиксированные платежи в ПФР обязательны при обеих системах. Элементарная бухгалтерия для ИП на ЕНВД и ЕСХН Индивидуальные предприниматели, перешедшие на налогообложение по системе ЕНВД, не обязаны вести даже книгу учета доходов и расходов.

Ведение бухгалтерского учета для ИП

Также подобный метод организации записей о расходах и доходах обеспечивает упорядоченность и дисциплинированность финансов, собственный контроль за движением средств, возможность планирования и прогнозирования, оценку эффективности деятельности и динамики прибыли и убытков по периодам и т.п. В №402-ФЗ сказано, что индивидуальные предприниматели не обязаны вести этот вид учета.

Однако, Налоговый кодекс в некоторых случаях требует наличия у хозяйствующих физических лиц бухгалтерской отчетности в виде записи доходов и расходов.

Таким образом, в законодательстве отсутствует инкриминация частным лицам обязанности по , но сохраняется право выбора — если субъект посчитает для себя целесообразным такую форму документооборота, то может применять его. Вторым звеном выбора является степень сложности учета — полноценный или упрощенный. Порядок формирования документов в упрощенном режиме регламентирован следующими актами:

Навигация

А отрицательное значение капитала в балансе покажет предпринимателю, насколько глубоко он залез в «карман» домохозяйства, и на какую сумму ему придется расстаться с имуществом, не используемым в предпринимательской деятельности, отвечая по долгам своим кредиторам. Сальдо на счете учета капитала показывает, самодостаточен ли бизнес, или «тянет» средства из домохозяйства. Если вы начали работать с ИП с нуля, то все просто, но если вы пришли работать к уже действующему ИП, то у многих могут возникнуть вопросы, как же быть с остатками на счетах 70, 71, 75, 76, 66 и прочих, где контрагентом является сам предприниматель, поскольку предыдущий бухгалтер всего вышеизложенного не читал, и вел учет, как Бог на душу положит? Ответ прост — поскольку по отношению к самому себе ИП не может быть работодателем-работником, учредителем-предприятием, дебитором-кредитором, заемщиком-займодавцем, нужно понимать, что здесь фигурируют его собственные средства, и закрывать все требования и обязательства, учитываемые на этих счетах по контрагенту ИП, в корреспонденции опять же со счетом учета капитала, в нашем случае, как мы договорились, с 84-м. Это главное, о чем нужно помнить ИП, не только продумывая прибыльные сделки, но и организовывая у себя бухгалтерский учет. Подписывайтесь на нашканал в Яндекс.Дзен! Подписаться на канал Казалось бы, какое отношение полная ответственность такого рода может иметь к бухгалтерскому учету? Да самое прямое.

strong> Неправильно организованный учет может привести к назначению крупных штрафов и начислению пеней за весьма вероятные (при неправильной организации) бухгалтерские ошибки. И вот эти санкции могут затронуть не только денежные средства и имущество, относящееся к бизнесу, а все состояние ИП. К тому же, и на это стоит обратить особое внимание, возникшие во время ведения бизнеса долги не аннулируются при закрытии ИП. Выплачивать эти долги, так или иначе, придется, потому что, если этого не сделать, – речь может пойти о принудительном их взыскании и даже о возбуждении уголовного дела.

Учет у ип счет 720

Какие счета можно использовать для отражения в бухгалтерском учете личных денежных средств, вносимых и получаемых ИП с расчетного счета, а также денежных средств, связанных с ведением предпринимательской деятельности (ИП ведет бухгалтерский учет)? Можно ли применять в данной ситуации счет 75? По данному вопросу мы придерживаемся следующей позиции:На наш взгляд, для отражения в бухгалтерском учете денежных средств, вносимых и получаемых индивидуальным предпринимателем, можно использовать счет 76 «Расчеты с разными дебиторами и кредиторами», открыв к нему соответствующие субсчета. Обоснование позиции:Индивидуальный предприниматель (далее — ИП) является физическим лицом, и имущество предпринимателя (в том числе и денежные средства) юридически не разграничено.В соответствии со ст.

ГК РФ предприниматель отвечает по своим обязательствам всем принадлежащим ему имуществом. ИП.При возврате вложенных денежных средств на личный счет ИП (выдаче наличными), соответственно, проводится следующая запись:Дебет 76, субсчет «Личные денежные средства» Кредит 51 (50)- возврат денежных средств на личный счет ИП (выдача наличными).Доходы ИП, образовавшиеся после уплаты налогов, можно отражать на счете 84 «Нераспределенная прибыль (непокрытый убыток)».В этом случае получение ИП денежных средств за счет доходов, оставшихся после уплаты налогов, можно отразить следующими записями:Дебет 76, субсчет «Расчеты по доходам ИП» Кредит 51 (50)- ИП выданы (перечислены) денежные средства для использования на личные нужды за счет доходов, оставшихся после уплаты налогов;Дебет 84 Кредит 76, субсчет «Расчеты по доходам ИП»- отражена сумма выплаченных доходов ИП.Порядок бухгалтерского учета личных денежных средств, вносимых и получаемых ИП, необходимо утвердить в локальном документе ИП.

Ведение бухгалтерского учета в ИП имеет множество нюансов и особенностей, с которыми не мешает ознакомиться начинающим предпринимателям. Какие режимы налогообложения применяются ИП, каковы их достоинства и недостатки, чем выгоден тот или иной способ ведения учета – все это можно узнать из нашей статьи.

Общие особенности бухгалтерского учета ИП Особенности ведения бухгалтерии ИП при ОСНО Нужен ли бухгалтер для ИП на УСН и патентной системе? Элементарная бухгалтерия для ИП на ЕНВД и ЕСХН Общие особенности бухгалтерского учета ИП Принимая решение о своей регистрации в качестве ИП, не все бизнесмены понимают, что с момента выдачи им соответствующего свидетельства за результаты предпринимательской деятельности придется отвечать всем своим имуществом.

есть не только товаром для продажи, не только магазинным и офисным оборудованием, но и личной машиной, собственной квартирой, уютной дачей и т.

Согласитесь, какой еще счет может показать нехватку капитала или имеющийся капитал после реформации баланса без лишних телодвижений бухгалтера? Но переименовать я его все же советую, дабы слова «Нераспределенная прибыль» или «Непокрытый убыток» не отвлекали вас от сути. Будем считать, что я вас убедил и, исходя из этого, делаем проводку по вышеприведенной операции – Дт51-Кт84 50 тыс.руб. Таким образом, мы ответили на вопрос «Каким же образом отражать внесение собственных средств предпринимателя?» Понятно, что вместо 51 счета может фигурировать любой другой счет учета средств, в зависимости от того, что предприниматель «выносит» из домохозяйства и «приносит» в дело. ИП законодательно не установлен. Поэтому полагаем, что ИП, принявший решение о ведении бухгалтерского учета, вправе разработать его самостоятельно.Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минф.

вать нецелесообразно, так как счет 75 предназначен для отражения информации, связанной с вкладами учредителей организаций. Из полученных доходов ИП может вычесть расходы, имеющие подтверждение документами; или расходы без такого подтверждения – в размере не более 20% от полученного дохода. Также доход уменьшается на сумму уплаченных налогов, взносов в ПФР и госпошлин, связанных с ведением бизнеса.

- Налог на добавленную стоимость в размере 18%.

- Фиксированный взнос за себя в ПФР.

- НДФЛ и страховые взносы с заработной платы наемных работников.

- Возможно, в регионе установлены какие-то местные налоги, уплачивать которые тоже необходимо (налог на имущество, транспортный налог, налог на землю и т.

Наличность, хранящаяся у человека, назначенного для работы с наличностью, это касса. А вот наличность, инкассированная самим предпринимателем, уже не касса, поскольку ИП не может быть перед самим собой материально ответственным лицом и наличность в его кармане не является наличностью в деле до тех пор, пока он эту наличность в дело не вложит.

Что он может сделать, сдав инкассированную наличность назначенному за сохранность лицу. Как видим, и здесь мы можем применить наш «волшебный» «шлюз», проводя все операции с наличкой самим ИП через 84 счет.

lcbg.ru

План счетов бухгалтерского учета на 2020 год с пояснениями и проводками

Последний план счетов бухгалтерского учета был введен в действие Приказом Минфина в 2000 году в целях реформирования действующей системы бухучета и сближения ее со стандартами международного учета.

Данный документ предназначен для использования всеми предприятиями и организациями, за исключением субъектов бюджетной сферы и кредитных учреждений. Для последних разработаны специализированные Планы, которые отражают специфику их деятельности.

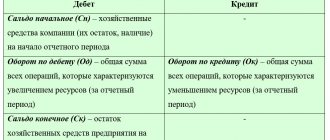

Счета — это группировка сведений об определенных объектах бухучета, которая происходит на основании использования принципа двойной записи (то есть данные одновременно фиксируются по дебету первого счета и кредиту другого). Если на счете показывается имущество предприятия, то он называется активным. Это счета для отражения основных средств, материалов, денежных средств, товаров, готовой продукции, расходов и т.

д. Для такого типа счетов характерно следующее:

Почему предприниматель вносит собственные деньги?

В процессе хозяйственной деятельности возникает необходимость платежа личными деньгами в кассу. Причины, побудившие ИП занять данную позицию, разнообразны:

- оказание материальной помощи собственному бизнесу;

- пополнение оборотных средств для ведения индивидуальной деятельности.

Если денег не хватает, то предприниматель увеличивает оборотный капитал за счет некоторых сумм, хранящихся на банковском депозите. Следует учитывать такой нюанс, как оформление поступления денег для последующего грамотного отчета перед финансовыми органами.

Взнос собственных средств обязательно сопровождается указанием, объясняющим правомерность их зачисления. Поступления обосновываются такими формулировками: «Пополнение счета собственными денежными средствами», «Внесение личных сбережений».

Оформление финансовых операций проводят, учитывая указание ЦБРФ, согласно п. 4.14, 4.5, от 11.03.2014 N 3210-У.

Пополнение счета для выдачи зарплаты работникам

Для расчета с наемным персоналом индивидуальный предприниматель вправе вносить личные сбережения в кассу организации с последующим расходованием их на производственные нужды.

Упрощенная схема ведения финансовых документов обязательна для ИП, но разрешается не вносить поступление денег в кассовую книгу и не оформлять приходную документацию.

В обязательном порядке следует указать собственные средства, занесенные на счет предприятия для выдачи зарплаты, в письменном документе, который подписан руководителем организации. К распоряжению прилагается ведомость на выдачу денег.

Если индивидуальный предприниматель вносит определенные суммы, но не оформляет приходный и расходный ордер, он обязан записывать в книгу, учитывающую упрощенную схему уплаты налогов, данные отчетов и сохранять кассовые и товарные чеки. После того как счет пополнен, выплата денег на заработную плату проводится согласно приказу о начислении и нескольким поручениям, указывающим на правомерность подобных действий. Для ведения отчетности предприниматель использует счет 76.

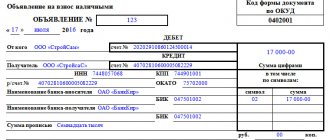

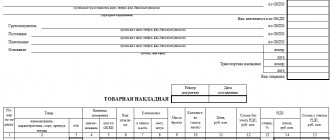

Бухгалтерское оформление личных сумм на счете

Внесение денег индивидуальным предпринимателем на свой р/счет не считается выручкой. После операции заполняется приходный кассовый ордер, в котором указывается назначение средств как не связанных с доходом от предпринимательской деятельности. В случае заполнения расходного ордера необходимо указать номер расчетного счета, который следует пополнить, и адрес банковского учреждения.

Большое значение имеет правильное оформление документов с указанием источника поступления денег при их сдаче в банк. Индивидуальный предприниматель имеет право вносить наличные суммы через кассу банка только на свой счет.

При нарушении этого правила банк отказывает в принятии денег. Предприниматель после совершенной операции получает от кассира квитанцию с подписью и штампом финансового учреждения, принявшего взнос наличными. После проводки денег оформляется выписка по счету с указанием всей суммы. Если средства внесены как собственные, следует провести их через кассу, используя счет 84.

Если деньги внесены на счет ИП и они получены от реализации товара, необходимо указывать в ПКО их назначение, оформляя как выручку. Вся бухгалтерская проводка должна быть подтверждена документально. Если предприниматель внес собственные деньги на счет ИП с целью погашения задолженности, их отображают в 1С с обязательной выпиской приходного кассового ордера. Общая принятая сумма не подлежит учету в книге доходов и расходов.

Индивидуальный предприниматель не всегда ведет бухгалтерский учет, но при наличии соответствующих документов используют проводки Дт 50.1 Кт 76.78.66 (по собственному выбору). Иногда удобно применять счет 72 — доходы, расходы ИП, 72.1 — вложение личных средств, 72.2 — пополнение счета.

Считается возможным использование счета 84. т. к. под денежными средствами индивидуального предпринимателя понимают всю совокупность его затрат как прибыли, так и убытков.

Учитывая в процессе работы все положительные и отрицательные стороны оформления кассовых документов, индивидуальный предприниматель поступление средств оформляет ордером № Ко-1. Если в кассу внесены деньги, для учета используют счет, фиксирующий работу с кредиторами и дебиторами, а также проводки (Дебет 76, Кредит 50), указывающие на получение денег через кассу. В случае отказа предпринимателя от ведения бухгалтерской документации необходимо соблюдать п. 2 ст. 6 Закона №402-ФЗ, касающегося налогового учета прибыли и расходов.

Счет 72 для ИП

Здравствуйте! В этой статье мы расскажем, как правильно внести ИП личные деньги в кассу. Сегодня вы узнаете: Зачем вносить свои деньги в кассу В период функционирования ИП могут быть разные ситуации. На первоначальных этапах не каждый месяц может быть прибыльным, и тогда встаёт вопрос о дополнительном финансировании вашего бизнеса.

После сдачи средств на расчётный счёт сформируется проводка с таким же кредитом, а в дебете отразится счёт 51.

Если в дальнейшем вы планируете снимать средства с расчётного счёта на личные нужды, то программа также поможет в этом. В данном случае появится счёт 75, который сформирует чек на снятие наличных.

Учитываются ли собственные средства в кассе как доход Каждая операция по счёту фирмы может привлечь внимание налогового органа.

Главное, сохранять все подтверждающие бланки из банков и хранить их в течение всего периода деятельности ИП (лучше 4 года).

Согласно документу будет создана такая проводка: «Дт 84.01 Кт 50.01». В случае сдачи средств на счет индивидуального предпринимателя с таким видом операции как «Личные средства предпринимателя» создается документ под названием «Поступление на расчетный счет». В документе нужно указать назначение платежа и сумму.

По данному документу должна сформироваться проводка: «Дт 51 Кт 84.01».

Для обоснования входящего платежа вам нужно иметь бланк строгой отчётности с указанием:

- Суммы внесения;

- Номера расчётного счёта;

- Номера счёта физического лица, с которого осуществлён перевод (то есть ваш);

- Даты операции;

- Наименования банковского учреждения;

- Назначения перевода.

Ип перевел свои деньги на счет проводки

Имеющийся счет рекомендуется использовать для перевода финансовых средств, полученных исключительно при различных хозяйственных операциях.

Эта прибыль относится к физическому лицу и не затрагивает деятельность фирмы. А раз доходов как таковых нет, то и никакой налог уплачивать вы не должны.

Важно не запутаться в многочисленных приходных операциях и расчётах. Правильное отражение прибыли ИП в итоговой декларации, а также во внутренней документации предприятия избавит от лишней траты собственных средств.

Внесение личных средств на счет можно произвести следующим образом:

- наличностью в банковском представительстве;

- используя денежные переводы в электронном формате;

- посредством банкомата;

- при помощи банковской карточки.

Пополнение счета личными средствами не требует фиксации в Книге доходов и расходов.

Нежелательно его использовать для выполнения движения денежных потоков другого рода. Самым простым способом пополнения счета является обращение в банковский офис и внесение наличных средств через кассу. Однако не всегда существует возможность персонального посещения банковского учреждения для выполнения данной операции.

- фамилию и имя предпринимателя, получающего средства;

- номер ИНН, лицевого и корреспондентского счета;

- БИК получателя денежных средств.

Для данной процедуры необходимо иметь паспорт и данные о финансовом остатке на счете отправителя денег.

Они не будут считаться доходом и не используются для последующего учета в налоговой базе.

При наличии комиссии за осуществление операции по переводу средств, работник банка должен поставить об этом в известность отправителя.

По окончании заполнения квитанции проверяются все графы на правильность вписанных сведений. После этого, на бланке банковским специалистом ставится отметка об осуществлении денежного перевода и печать финансового учреждения.

Осуществление всех финансовых переводов необходимо выполнять в строгом соответствии с действующими правилами. Все денежные операции подвергаются тщательной проверке соответствующими органами по контролю за денежными потоками.

Для избегания проблемных вопросов с уплатой налогов необходимо уделять особое внимание графе по обоснованию проводимых финансовых операций.

Это значительно упростит ведение хозяйственной деятельности.

Пополнение расчетного счета индивидуального предпринимателя

Первое, что приходит на ум предпринимателю, когда возникает необходимость внесения денег на расчетный счет ИП, — это отправиться в отделение банка. Пополнить счет наличными через кассу обслуживающей ИП организации – это один из самых распространенных способов.

Но как быть, если в силу обстоятельств вы не можете добраться до вашего банка (например, находитесь в другом городе), и при этом нужно срочно положить деньги на расчетный счет ИП?

В этой ситуации следует различать:

- внесение собственных средств на счет ИП;

- внесение выручки от предпринимательской деятельности на расчетный счет ИП (осуществляется через кассу банка, реже — через банкомат либо посредством инкассации).

В первом случае у вас есть возможность отправить деньги на счет любым доступным способом: Важно! Если должным образом не указать назначение платежа, есть риск того, что налоговая служба сочтет поступившие на расчетный счет деньги за торговую выручку и начислит налог. Важно! Если вы используете указанную проводку, то и выводить деньги ИП на личные нужды с расчетного счета нужно с использованием этих же счетов, составляя обратную проводку: Д84:К51.

В заключение несколько практичных советов. Несмотря на то, что законодательство не проводит четкой границы между личным имуществом индивидуального предпринимателя и имуществом, используемым в деле, сам ИП должен четко разграничивать для себя эти понятия.

НДС не облагается».За эту операцию банк берет 1,5 % от суммы платежа.

При внесении денег на счет особое внимание уделяйте основанию платежа, чтобы не возникло спорных ситуаций при исчислении налогов.

Они не только тарифами и комиссиями отличаются )) Упоминаний, что это ИП на карте нет, только Имя Фамилия, как и на других Visa.

Потому что нет такого лица, как ИП, есть просто физическое лицо. Потом я их приходую ПКО и выдаю заработную плату сотрудникам РКО.

- с расчетным счетом ИП;

- с пластиковой банковской картой ИП как физического лица;

- с корпоративной пластикой банковской картой ИП.

1. Выписать чек по ранее оформленной в банке чековой книжке или оформить безналичный перевод на пластиковую карту ИП (как физического лица) посредством платежного поручения.

2. По кассе оформить ПКО (приход, поступление с расчетного счета) и РКО (выдача наличных). Вариант с пластикой картой, оформленной на ИП, является более простым и современным.

Зарплатчик 27.06.2012, 22:49 Беременный бухгалтер, я сама ИП и мне такую операцию (первую часть — со счета на карту) посоветовали в моем банке, чтобы с чековой книжкой не мучится. Никакой обналички не вижу. Это же ИП — переложил из одного кармана в другой.

Личные средства, отраженные в «1С:Бухгалтерия»

В процессе работы, независимо от рода деятельности организации, предприниматель использует программу 1С.

Общая сумма, внесенная в документы в связи с ее проводкой, не отображается в отчетах перед налоговыми органами. Формирование документа о поступлении денег производится на момент внесения средств в кассу. Обязательно заполняют графы «Основание» и «Приложение». Далее формируется проводка Дт 50.01 Кт 84. 01. Если ИП сдает свои деньги на расчетный счет, необходимо указать вид операции и оформить проводку Д151 Кт 84.01.

Если частный предприниматель расходует деньги со своего расчетного счета на личные нужды, он может отразить весь ход операции в системе 1С. Для этих целей используется счет 75, указывающий механизм работы с учредителями. Предпринимателю достаточно произвести оформление чека, с помощью которого можно снять деньги. В дальнейшем составляют документы, учитывающие приход и расход средств на счету ИП.

Для снятия денег на личные расходы предприниматель оформляет документ, учитывающий налоговый и бухгалтерский учет, и фиксирует: дебет (сумма), кредит (сумма). После удержания пенсионного налога вновь отмечают дебет и кредит.

Внесение личных средств ИП в кассу

За все время ведения предпринимательской деятельности у каждого ИП может возникнуть несколько причин, по которым придется вносить в кассу свои деньги. Причиной может стать:

- погашение задолженности.

- финансовая поддержка собственного дела;

- пополнение оборотного счета;

Если финансов недостаточно, то ИП может внести деньги на личный из собственных сбережений. В любом случае нужно учитывать тонкость оформления этой денежной операций, ведь нужно составлять правильные для налоговой инспекции.

При внесении собственных денег в кассу индивидуальному предпринимателю нужно сопровождать такой платеж указанием, которое подтверждает правомерность этой операции.

К примеру, платеж можно подписывать как:

- «Внесение на счет собственных финансов».

- «Пополнение счета личными денежными сбережениями».

При этом оформление денежной операции проводится с учетом ЦБ РФ. ИП имеет право внести собственные денежные средства в кассу и для .

При этом очень важно правильно отразить значение поступления этих денег в книге доходов и расходов (КУДиР).

При этом нужно сохранять все банковские чеки.

Как только денежные средства поступят на соответствующий счет, выплата зарплат сотрудникам будет проводиться согласно используемым документам, которые подтверждают правомерность таких финансовых операций. Личные средства предпринимателя, которые он решил внести в кассу, могут рассмотреть как выручку.

Поэтому нужно сразу же оформить приходный ордер. И в нем нужно отметить, что эти финансы не имеют отношения к деятельности ИП, а также отразить назначение платежа. Личные средства предпринимателя, которые он решил внести в кассу, могут рассмотреть как выручку.

Заполняя расходный ордер, также важно указать номер банковского счета, на который будет зачислена переведенная сумма. Еще стоит написать и адрес банка, в котором проводился перевод. При сдаче денег в кассу очень важно правильно оформить документацию. А именно верно указать, откуда к вам поступили эти деньги.

Уплата налогов на личные деньги ИП

В процессе деятельности предприниматель, работающий на УСН, помещает свои личные средства на банковский счет для оплаты аренды помещения. Актуальным для него является вопрос об уплате налога с переведенной на счет суммы.

Индивидуальный предприниматель, который внес свои средства на счет, не является лицом, формирующим налоговую базу, а его личные деньги не могут быть признаны доходом, т. к. не связаны с продажей товаров или услуг.

Частное лицо, ведущее бизнес, вправе тратить собственные суммы на любые нужды, в отличие от руководителей ООО, которые не имеют такого права.

В случае поступления запроса из налоговой службы с претензией по поводу платежа необходимо направить в ИФНС письмо с указанием назначения поступивших средств и сумм сбора, подлежащего уплате.

В документах, созданных согласно данным кассы для ИП, необходимо отражать механизм движения наличных средств, выполняя распоряжение ЦБ РФ по упрощенной схеме. Ведение кассовой книги не является обязанностью предпринимателя, но многие руководители предпочитают документировать перемещение средств и соблюдают финансовую дисциплину. Ведение счета 50 «Касса» необходимо для отражения дебета и кредита.

Заполнение кассовой книги помогает ИП учитывать движение денег в течение 12 месяцев. Альтернативным вариантом является бухгалтерская программа «1С:Предприятие». При отсутствии специальной книги невозможно установить количество оставшихся наличных денег в кассе.

Новое положение об оформлении кассовых документов распространяется на предпринимателей, работающих по системе налогообложения, и рекомендует им выдавать корешок приходного ордера лицу, уплатившему деньги. При работе с юридическими или физическими лицами ИП всегда следует иметь кассовые документы.

vseobip.ru

Порядок внесения личных средств ИП в кассу

Здравствуйте! В этой статье мы расскажем, как правильно внести ИП личные деньги в кассу.

Сегодня вы узнаете:

- Может ли налоговая признать внесение личных средств ИП в кассу доходом;

- Можно ли вносить собственные средства в кассу ИП;

- Какие операции нужно осуществить в 1С при внесении сумм;

- Нужно ли платить налог с собственных средств в кассе.

- Как отразить в личные деньги;

В период функционирования могут быть разные ситуации. На первоначальных этапах не каждый месяц может быть прибыльным, и тогда встаёт вопрос о дополнительном финансировании .

В некоторых случаях предприниматель хочет расширить границы , и в этом случае помощь могут оказать личные сбережения. Закон никоим образом не запрещает ИП распоряжаться своим . Вы имеете полное право вносить средства на него и снимать в любой нужный момент. Это преимущество выгодно отличает деятельность .

Единственный запрет на снятие денег со счёта может поступить в результате или решения судебного заседания. Если на текущий момент предприятие нуждается в дополнительном денежном вливании, ИП может внести собственные средства в кассу.

Причин для этого может быть несколько:

- Погасить какие-то долги;

- Вы хотите поддержать финансовое состояние фирмы;

- Выдать наёмным работникам из личных денег (если суммы в кассе на эти цели не хватает).

- Желаете пополнить оборотный счёт;

При наличии задолженности у ИП и отсутствии достаточных средств на балансе, внесение личных средств – выход из сложившейся ситуации. Особенно это актуально, если срок оплаты приближается, а поступление доходов на счёт ИП в течение короткого времени не предвидится.

В любом случае оформить внесение собственных средств нужно грамотно, чтобы к вам не было вопросов со стороны налогового органа. Каждая операция должна быть документально подтверждена и правильно отражена в учёте фирмы. Внесение собственных денег в кассу ИП необходимо проводить с соблюдением требований законодательства по учёту и налогам.

План счетов бухучета — основные понятия

План счетов бухучета применяют во всех фирмах ИП, которые ведут учет финансовой и хоздеятельности и делают при этом двойную запись.

При ведении подобного плана ИП сопоставляет показатели бухгалтерского учета с параметрами действующей отчетности.

Планом счетов бухгалтерского учета не пользуются в банке и в госучреждениях. Таким документом пользуются в коммерческих компаниях и фирмах ИП.

При ведении плана бухсчетов — 2020, различные негосударственные компании и фирмы ИП составляют рабочий план счетов. В подобном документе сотрудники ИП отражают 2 вида счета — синтетический и аналитический.

В зависимости от типа хозоперации, бухсчета бывают — активными (А), пассивными (П) и активно-пассивными (АП).

Каждый счет — это двухсторонняя таблица, в которой:

- слева — дебет (Дт);

- справа — кредит (Кт).

Для одних бухгалтерских счетов Дт — это увеличение, Кт — снижение, а для иных, в точности да наоборот.

Активные — это бухсчета, на которых учитывают различные средства фирмы.

Сальдо для подобного счета отражают по Дт: увеличение — по Дт, снижение — по Кт.

Пассивные — бухсчета, в которорых отражают источники средств фирмы. Сальдо отражают по Кт: увеличение по Кт, снижение по Дт.

Активные бухсчета отличаются от пассивных тем, что:

- во всех операциях они имеют начальное сальдо по Дт, которое отражает наличие финансовых и иных средств на начало календарного года;

- при использовании подобных бухгалтерских счетов по Дт средства фирмы ИП увеличиваются, а по Кт — уменьшаются;

- конечное сальдо таких бухгалтерских счетов (А) отражают только по Дт. Подобное сальдо показывает количество средств фирмы ИП на конец календарного года.

Активно-пассивные — бухсчета, которые имеют одностороннее сальдо (по Дт или по Кт), 2-стороннее сальдо (и по Дт, и по Кт).

Если по таким бухсчетам выводят 1 сальдо, то оно считается итоговым и суммирует результаты противоположных хозопераций.

Так, по строке 99 «Убытки и прибыль» бизнесмены фиксируют и убытки, и показатели прибыли, однако, в конце конкретного месяца выводят итоговый финрезультат — прибыль (итоговое сальдо — по Кт) или убыток (итоговое сальдо — по Дт).

В некоторых случаях в АП — счетах итоговое сальдо не получается вывести. В подобной ситуации итоговое сальдо отличается от показателей бухгалтерского учета.

В частности, бухсчет 76 «Расчеты с различными кредиторами и дебиторами», на первый взгляд, можно заменить 2 счетами: «Расчеты с дебиторами» — активным и «Расчеты с кредиторами» — пассивным.

Однако подобные расчеты отражают только на 76 счете, потому что в них происходят ежедневные изменения — дебитор становится кредитором и наоборот. В итоге разбивать один 76 бухсчет на 2 считается лишним действием.

Подсказки на видео

План счетов бухгалтерского учета 2020

Отложенное налоговое обязательство при выбытии объекта актива или вида обязательства, по которому оно было начислено, списывается с дебета счета 77 «Отложенные налоговые обязательства» в кредит счета 99 «Прибыли и убытки».

Аналитический учет отложенных налоговых обязательств ведется по видам активов или обязательств, в оценке которых возникла налогооблагаемая временная разница.

Счет 77 «Отложенные налоговые обязательства» корреспондирует со счетами: По дебету По кредиту 68 «Расчеты по налогам и сборам» 99 «Прибыли и убытки» 68 «Расчеты по налогам и сборам» 78 Активно- пассивный 79

- Расчеты по выделенному имуществу

- Расчеты по текущим операциям

- Расчеты по договору доверительного управления имуществом

Счет 79 «Внутрихозяйственные расчеты» Счет 79 «Внутрихозяйственные расчеты» предназначен для обобщения информации о всех видах

Бухучет — 2020: составление бизнесменом рабочего плана бухсчетов

В настоящее время все фирмы, которые пользуются УСН, занимаются ведением бухучета в полном объеме. В подобной ситуации сотрудник ИП разрабатывает учетную политику и рабочий план бухсчетов.

Согласно ФЗ от 6 декабря 2012 г. № 402 «О бухучете» сотрудники ИП разрабатывает учетную политику, пользуясь при этом различными федеральными и иными стандартами.

В подобной ситуации сотрудники ИП пользуются Положениями о бухучете (ПБУ):

- 1/2008 — «Учетная политика компании» (были внесены изменения в 2018 году),

- 5/01 — «Бухучет МПЗ — запасы различных матсредств»,

- 6/01 — «Бухгалтерский учет ОС»,

- 15/2008 — «Бухучет расходов по заемных и кредитным финсредствам» и др.

В июле 2020 года вступили в силу изменения в закон «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ. Новое ПБУ 1/2008 действует в 2020 году. Благодаря этим положениям возможно ведение учета в соответствии международными стандартами финансовой отчетности. В частности, новым пунктом 7.3 предусматривается право предприятия отступать от утвержденных правил ведения учета, если их соблюдение приведет к недостоверному отражению информации о хозяйственной деятельности.

Бизнесмены в учетной политике компании отражают конкретные формы первички.

Формы первички могут быть различными, однако, они должны обладать реквизитами:

- наименование документа (в частности, «Акт приобретения матценностей у населения»);

- дата оформления документа;

- название компании ИП;

- наименование хозоперации (в частности, «Покупка товарной продукции»);

- различные показатели хозоперации (так, «Количество и стоимость купленной ИП товарной продукции»);

- название должностей, подписи, фамилия и инициалы сотрудников ИП, которые занимались оформлением конкретного документа.

В 2020 году ИП могут не пользоваться унифицированными формами первички, однако, бизнесмены могут применять их по своему желанию. Причем любой унифицированный бланк можно найти на специальной бухгалтерской программе.

Бизнесмены составляют первичку на бумаге и (или) на компьютере — с применением электронной цифровой подписи (ЭЦП).

В подобной ситуации бизнесмены составляют график документооборота, в котором отражают такие сведения:

- какое должностное лицо, в какой ситуации и в какие сроки оформляет первичку;

- какой сотрудник ИП, когда и в какое время передает первичку бухгалтерам;

- за какое время бухгалтер ИП должен обработать документ.

Подобный график — перечень работ по ведению документов различными сотрудниками ИП. Его оформляют как приложение к Приказу об учетной политике.