При заключении договора лизинга лизингополучателю прежде всего необходимо проверить, содержит ли договор все существенные его условия. Если окажется, что стороны не сформулировали хотя бы одно из них, договор будет считаться незаключенным.

Если стороны не согласуют иные условия, то риска признания договора незаключенным не возникнет. Однако лизингополучателю все же имеет смысл детально урегулировать отношения с контрагентом и сформулировать ряд условий, не относящихся к существенным (например, условия о правах, обязанностях и ответственности сторон, порядок расторжения договора и т. д.). Только в этом случае интересы лизингополучателя будут защищены наилучшим образом.

В чем разница между арендой и лизингом?

Как физические, так и юридические лица не всегда располагают достаточным количеством денежных средств для приобретения в собственность того или иного необходимого движимого либо недвижимого имущества.

В то же время, это не означает, что придется длительное время собирать необходимую сумму для получения возможности использования данного имущества, особенно если оно уже сейчас может приносить прибыль.

Для этого на рынке предлагается ряд инструментов, позволяющих решить возникшую проблему, среди которых в отдельную категорию можно выделить механизмы аренды и лизинга.

Описание понятия аренда

Аренда фактически представляет собой наем товарно-материальных ценностей, при котором собственник передает принадлежащий ему товар в пользование другому лицу. Последний, в свою очередь, платит за это определенную сумму денежных средств.

Указанные правоотношения оформляется соглашением между сторонами, именуемым договором аренды, в котором подробно указываются все существенные условия процесса. К таким условиям в обязательном порядке относится срок соглашения, размер платы, сумма и периодичность платежей.

Обратите Внимание!

Существенной особенностью указанной формы финансовых отношений является возможность передачи имущества в пользование либо во владение арендодателю, что также должно находить отражение в договоре.

По окончании срока действия соглашения, сторонами принимается решение о пролонгировании отношений либо возврате предмета аренды собственнику. В качестве предмета договора могут выступать любые объекты движимого и недвижимого имущества, включая земельные участки.

Понятие лизинг

Схожей с арендой формой финансово-имущественных отношений является лизинг. В этом случае юридическое лицо, выступающее в качестве лизингодателя, передает физическому либо юридическому лицу определенные товарно-материальные ценности (ТМЦ).

Указанное соглашение оформляется договором лизинга, в котором в обязательном порядке прописываются условия взаимоотношений, связанные со сроками, оплатой, правами и обязанностями сторон.

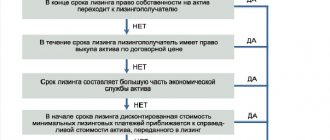

Существенной особенностью в данном случае выступает обязанность получателя выкупить используемые товарно-материальные ценности по окончании периода соглашения по его остаточной стоимости либо на других условиях, согласованных и закрепленных сторонами.

Срок действия договора лизинга определяется субъектами индивидуально, но в большинстве случаев он оформляется на достаточно продолжительный период. Единственное ограничение заключается в том, что срок соглашений не может превышать периода полезного использования передаваемых ТМЦ.

Следует также отметить, что в соответствии с требованиями действующего законодательства в лизинг не могут передаваться объекты природы и земельные участки.

Сходство между арендой и лизингом

С юридической точки зрения лизинг является одним из частных случаев рассмотренного механизма, потому и зачастую называется финансовой арендой.

В обоих случаях между субъектами достигается соглашение по передаче товарно-материальных ценностей, принадлежащих на праве собственности от одной стороны другой на возмездной основе.

Самое Важное!

Целью сделок является получение права пользования имуществом получателем и получение прибыли стороной, предоставляющей ТМЦ.

Обе сделки подлежат соответствующему юридическому оформлению и имеют срочный характер. Общей правовой основой обоих типов сделок является гражданский кодекс, в рамках которого решаются все разногласия, возникающие между сторонами в процессе взаимодействия.

Отличия аренды от лизинга

Несмотря на наличие множества общих характеристик, существует ряд принципиальных отличий двух рассматриваемых форм финансово-имущественных отношений. Наиболее значимыми из них являются:

- При оформлении аренды, предмет правоотношений по окончании срока действия соглашения возвращается собственнику, в то время как предмет лизинга выкупается получателем по остаточной стоимости.

- Принципиальной разницей условий обоих финансовых инструментов является то, что арендополучатель оформляет сделку на имущество, которое уже находится в собственности контрагента. В то же время, при оформлении лизинга, получатель самостоятельно выбирает необходимое имущество, которое приобретается лизинговой организацией и предоставляется в пользование.

- ТМЦ по договору аренды может предоставляться как физическим, так и юридическим лицом, тогда как лизинг предоставляется только юридическим лицом, имеющим соответствующую регистрацию и устав.

- Лизинговые операции не могут производиться в отношении объектов природы и земельных участков.

- Обязательных для выполнения ограничений срочности арендных сделок нет, однако, как правило, их период меньше продолжительности сделок на условиях лизинга. В то же время, сроки последнего ограничиваются длительностью полезного использования предмета правовых отношений.

- Риски лизингодателя значительно выше, чем аналогичного субъекта аренды, поскольку компания приобретает в собственность товарно-материальные ценности, нужные получателю и при возникновении каких-либо проблем, оборудование или иной предмет сделки, имеющий узкие характеристики, может оказаться невостребованным. Поэтому практически всегда перед заключением соглашения, компания проводит тщательную оценку платежеспособности контрагента.

- Арендные платежи могут быть любыми и, как правило, превышают лизинговые при прочих равных условиях. При этом последние обычно рассчитываются в строгом соответствии со стоимостью предмета с учетом обеспечения необходимого уровня прибыли.

Источник: https://vchemraznica.ru/v-chem-raznica-mezhdu-arendoj-i-lizingom/

Преимущества финансового лизинга

Финансовая лизинговая схема несет для участников много плюсов по сравнению с другими способами приобретения имущества:

- Риски посредника по невозвращению предоставленных финансов снижаются, так как он остается собственником в течение действия договора.

- У получателя есть возможность кредитоваться на полную стоимость, при этом первые платежи могут быть отодвинуты во времени.

- Выплаты за средства производства могут начаться только после полного запуска производственного процесса.

- По лизинговой схеме денежные средства можно получить на более длительный период.

- Гибкие условия сделки дают возможность участникам выработать оптимальный алгоритм работы и режима платежей.

- Когда соглашение истекает, то получатель имеет право выкупа имущества по номиналу.

- Балансодержателем является лизингодатель, что дает возможность не выплачивать имущественный налог.

- Выплаты по лизингу принимаются в качестве расходов, что существенно снижает налоговые платежи.

- Данная схема очень часто субсидируется государством.

- Продающая сторона увеличивает спрос на свою продукцию.

Лицензирование лизинговой деятельности не обязательно для её осуществления

Один из видов аренды — это лизинг. Он имеет свои особенности, которые и отличают его от обычной аренды. Еще не так давно обсуждался вопрос о том, что лизинговая деятельность подлежит лицензированию. Изменения в законодательстве привели к тому, что теперь уже не требуется проходить данную процедуру для этого вида аренды.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону

+7

Это быстро и бесплатно!

Что такое лизинг

Само слово образовалось от английского глагола to lease — “сдавать в аренду”.

Это финансовая операция, при которой одна сторона (лизингодатель) предоставляет какой-либо товар во временное пользование другой стороне (лизингополучателю) на возмездной основе с предоставлением возможности выкупа данного имущества в дальнейшем. При этом, заключается лизинговый договор, который призван в письменной форме закрепить сделку.

Сам выкуп не является обязательным для лизингополучателя. Он может взять тот или иной объект в простую аренду. Это было закреплено на законодательном уровне после вступления РФ в конвенцию УНИДРУА.

Об оформлении лизинга для грузовых автомобилей можно узнать из этой статьи.

Предметом данного вида аренды может выступать как движимое (транспортные средства), так и недвижимое имущество (дома, здания и т.д.). Им не могут быть земельные участки, какие-либо природные объекты и то имущество, которое не может быть использовано по Федеральным законам.

Лизинг является одним из видов аренды.

До 2011 года в России лизинг использовался только для предпринимательских целей, но с этого года он стал возможным и для совершения сделок с физ.лицами.

Что касается налоговых последствий, то в России применяется ускоренная амортизация и перераспределение сроков уплаты по НДС.

В 2020 году обсуждался вопрос реформы в области лизинга. Она предполагает введение Центробанком РФ реестра, куда бы были бы внесены сведения о всех лизинговых компаниях.

По теме: С Каких Номеров Звонят Мошенники

Кто может предоставлять лизинг

В качестве лизингодателя может выступать как физическое, так и юридическое лицо. Они могут приобретать имущество и предоставлять его в аренду с возможностью дальнейшей его продажи другим организациям или гражданам за ту стоимость, которая прописана в заключаемом договоре.

Чтобы стать лизингодателем, рекомендуется все-таки становиться юр.лицом или ИП, так как банки и прочие лизинговые компании очень осторожно относятся к физ.лицам, которые решили заняться подобным видом деятельности.

В качестве лизингодателя может выступать как физическое, так и юридическое лицо.

Очень часто лизингодателями становятся коммерческие банки, небанковские организации и прочие лизинговые компании, которые занимаются предоставлением такого вида аренды на разные объекты — автомобили, грузовой транспорт, здания и т.д.

Что делать, если у банка отозвали лицензию? Об этом можно узнать здесь.

Можно выделить несколько типов подобных организаций:

- дочерние предприятия крупных банков;

- коммерческие банки;

- фирмы, появившиеся по отраслевому или производственному признаку (занимаются лизингом только в какой-то узкой отрасли);

- полукоммерческие организации (они создаются за счет средств, выделяемых государством или муниципалитетом, поэтому имеют и льготное финансирование. Они предоставляют свои услуги только определенным категориям клиентов);

- созданные торговыми фирмами (цель таких организаций — привлечение корпоративных клиентов, которые покупают разные виды товаров большими партиями);

- иностранные организации, выступающие, как поставщики оборудования (они применяют лизинг, как один из методов сбыта своей продукции, для чего прибегают к помощи российских банков, выступающих в роли гаранта);

- международные компании (они занимаются финансированием продаж оборудования иностранных поставщиков или тем фирмам, которые работают в России).

Требуется ли лицензия для осуществления лизинговой деятельности

В 1996 году вышло Постановление Правительства РФ №167, по которому вводилась обязательная процедура получения лицензии на лизинговую деятельность.

Позднее эта формальность была упразднена, а статья 6, содержащая информацию по ней, была исключена из ФЗ от 29 января 2002 года №10. Официально именно Федеральный закон “О лицензировании отдельных видов деятельности” отменил данную необходимость.

Для осуществления лизинговой деятельности уже не требуется лицензии.

Это было сделано для стимулирования развития среднего и малого бизнеса, а также ограничения рисков для физических и юридических лиц, которые прибегают к помощи подобных предприятий.

ФЗ №99 определяет лицензирование, как меру, необходимую для пресечения нарушений прав граждан России, ущерба в отношении природы, государственного строя РФ и т.д. Именно поэтому лизинг не является лицензируемым видом деятельности.

Заключение

Лизинг — это предоставление в аренду имущества (движимого и недвижимого) гражданам или организациям с возможностью последующей покупки ими его. В качестве лизингодателя могут выступать и физ.лица, и юр.лица, и ИП. Данный вид деятельности не требуется лицензировать по ФЗ №99.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7

Это быстро и бесплатно!

Источник: https://prava.expert/litsenzii/lizingovaya-deyatelnost.html

Операционный лизинг

Подобная лизинговая схема предполагает, что все рисковые факторы лежат на поставщике лизинговых услуг. Таким образом, получатель лизинга несет минимум ответственности, а балансодержателем является посредник.

Оперативный лизинг – это схема, предполагающая заключение контракта на срок не более амортизационного периода основных средств. После истечения срока договора объекты передаются обратно собственнику. Ответственность за состояние и обслуживание ложится на сторону, передающую имущество в аренду. Очень часто плата получателя лизинга меньше, чем затраты собственника на приобретение, поэтому соглашение может перезаключаться.

Затраты на оперативную лизинговую схему выше, чем на финансовую. Это связано с тем, что поставщик лизинговых услуг самостоятельно несет многие затраты, чего нет при других вариантах. Также операционный лизинг действует меньший период и один и тот же объект может передаваться по очереди разным лицам. При этом, по мере амортизации, стоимость основного средства и доходность от сдачи его в аренду падают. Так, примером может служить операционный лизинг автомобилей.

Лизинг – это взаимовыгодный договор со сложной структурой отношений

Термин «лизинг» произошел от английского слова lease, которое в дословном переводе означает «арендовать, брать в аренду». Сам договор лизинга получил широкое распространение, начиная с конца 50-х годов 20 века. Что же представляет собой лизинг? И почему он стал популярным в практике международного и национального предпринимательства?

Что это?

Лизинг – это соглашение, в силу которого одна сторона – лизингодатель – берет на себя обязанность приобрести в свою собственность имущество, а затем предоставить его за определенную плату во временное владение и пользование для занятия предпринимательством другой стороне – лизингополучателю. Лизингополучатель же избирает, какое именно имущество должен приобрести лизингодатель и у какого продавца.

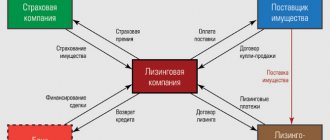

Как видно, сторонами этой сделки являются:

- лизингодатель – тот, у кого имеются денежные средства и кто готов их вложить (инвестировать);

- лизингополучатель – тот, для кого лизингодатель будет приобретать имуществу и кому он его передаст в пользование;

- продавец – это тот, у кого лизингодатель будет покупать имущество. Выбирать же продавца будет не лизингодатель, а лизингополучатель. Хотя договором может быть предусмотрена обратная ситуация.

Из сказанного следует, что лизинг – это вид договора, который достаточно сложен. В нем есть две группы отношений:

- отношения между лизингодателем и лизингополучателем;

- отношения между лизингодателем и продавцом.

Давайте изучим пример, который отражает, как действует этот договор, и определимся, что побуждает стороны вступить в него.От теории к практике

Допустим, есть предприятие «Альфа», которое хочет развиваться, расширяться. Конечно, для этого ему нужны новое оборудование, машины, другие технические средства. Но проблема в том, что денежных средств не хватает и приобрести нужный станок «Альфа» не в состоянии. Что делать?

Предприятие «Альфа» может обратиться с предложением заключить договор лизинга к банку «Гамма».

Банк «Гамма» (лизингодатель) приобретет станок, на который укажет «Альфа» (лизингополучатель), в свою собственность и передаст последнему в пользование.

Выгода предприятия очевидна, но почему банк вступает в такую сделку? Свой интерес у банка, безусловно, есть, иначе бы он попросту не заключил данный договор.

Во-первых, за пользование станком «Альфа» будет выплачивать конкретную сумму денежных средств, во-вторых, после того, как срок действия договора между банком и предприятием истечет, банк, поскольку имущество является его собственностью, может заключить договор лизинга уже с другим предприятием и снова получать деньги. В-третьих, для банка, который располагает всегда определенными суммами денежных средств, это хорошее вложение капитала.

Почему лизинг – это отдельный вид договора?

Это определяется его особенностями:

1. Как мы уже указывали, предмет договора, то есть имущество, которое будет приобретаться, избирает лизингополучатель (в рассмотренном примере это предприятие), НО несет ответственность за выбор предмета и продавца, тем не менее, лизингодатель (в примере – банк).

Что это значит, покажем, развивая пример.

Банк «Гамма» заключил договор с продавцом и купил у него станок. Продавца и станок выбрало предприятие (лизингополучатель). Продавец передал станок предприятию (лизингополучателю). Через некоторое время предприятие «Альфа» обнаружили дефекты в станке.

В такой ситуации предприятие может предъявить претензии как к банку (лизингодателю), так и продавцу. К кому пожелает, это его право. И тот, к кому предъявит претензии предприятие (лизингополучатель), будет отвечать перед ним, поскольку банк и продавец являются солидарными должниками.

Полезный Совет!

Это значит, что к кому бы ни обратилось предприятие, тот должен будет возместить убытки в полном размере, независимо от виновного участника. Продавец отвечает за банк, а банк отвечает за продавца.

В этом и выражается указанная нами особенность: лизингодатель отвечает за выбор продавца и предмета договора перед лизингополучателем;

2. Лизингополучатель может приобретать во временное владение и пользование определенное имущество только для предпринимательских целей. Поэтому, если бы в нашем примере предприятие «Альфа» нуждалось в имуществе, например, для оборудования спортивного зала или иного места для досуга работников, то возникла бы необходимость в заключении договора аренды, а не лизинга;

3. Цена договора лизинга устанавливается сторонами (лизингодателем и лизингополучателем) при заключении договора. Она состоит из двух частей.

Вариант 1.

Суммы инвестиционных расходов лизингодателя, то есть той суммы, которую он заплатил за имущество, на которое указал лизингополучатель, и суммы вознаграждения, то есть суммы за временное владение и пользование имуществом лизингополучателем.

Лизингополучатель платит ежемесячно часть той суммы, которую заплатил лизингодатель при приобретении имущества, + ежемесячно платит за само пользование и владение имуществом.

Вариант 2.

Если по условиям договора предусмотрено, что по окончанию его действия предмет договора (станок в нашем случае) не будет возвращаться банку (лизингодателю), а должен перейти в собственность предприятия (лизингополучателя), то формула будет выглядеть иначе.

По теме: Где Проверить Кбм По Базе Рса

Лизингополучатель платит ежемесячно часть той суммы, которую заплатил лизингодатель при приобретении имущества, + часть выкупной цены, уплатив которую, он получит имущество в собственность.

На любой вкус и для любых целей

Обратимся к разновидностям договора лизинга.

В зависимости от способа возмещения затрат и от того, перейдет ли имущество в собственность лизингополучателя, выделяют:

- финансовый лизинг, при котором цена договора лизинга рассчитывается таким образом, чтобы лизингодатель (в примере – банк, вложивший деньги) получил 75% от средств, затраченных на покупку. То есть если банк купил станок за 10 тысяч долларов, то при финансовом лизинге он в любом случае получит 7 тысяч 500 долларов;

- оперативный лизинг, при котором лизингодателю возмещается менее 75% той суммы, которой он затратил при покупке предмета лизинга, но по условиям договора предмет (у нас это станок) не переходит по окончанию срока договора в собственность лизингополучателя и может передаваться лизингодателем в лизинг многократно;

- сублизинг, при котором лизингополучатель также может заключить договор лизинга с третьим лицом при наличии разрешения лизингодателя. В таком случае лизингополучатель по первоначальному договору станет лизингодателем.

Вот некоторые виды лизинга:

- обратный лизинг – это лизинг, при котором продавец продает предмет лизинга лизингодателю, а лизингодатель обязуется заключить договор лизинга с этим продавцом. То есть при таком предмете лизинга продавец и лизингополучатель это одно и то же лицо (такой лизинг именуют еще возвратным);

- компенсационный– вид, при котором в качестве лизинговых платежей лизингодатель будет получать не деньги, а товар, который произведен с использованием предмета лизинга, то есть того имущества, которое было передано лизингополучателю;

- бартерный лизинг – это лизинг, при котором лизингодатель будет получать от лизингополучателя в качестве платежа не деньги, а любой товар.

В зависимости от того, кто платит за обслуживание предмета, сданного в лизинг, выделяют:

- чистый лизинг, когда лизингополучатель несет все расходы по обслуживанию предмета лизинга (в примере станка), а значит, лизинговые платежи не включают сумму денежных средств, которые вкладывает лизингополучатель для поддержания предмета лизинга в нормально функционирующем состоянии;

- мокрый лизинг, при котором, наоборот, лизингодатель платит за обслуживание предмета лизинга, то есть за его ремонт, страхование и другие расходы.

Также выделяют полный лизинг, предусматривающий ремонт или замену арендованного имущества лизингодателем.

Описание этого сложного договора подошло к концу. Надеемся, что вы смогли найти ответы на интересующие вас вопросы, и при решении вопроса о целесообразности заключения данного гражданско-правового договора, сможете принять верное решение.

Источник: https://biznesluxe.ru/works/lizing-eto-vzaimovygodnyj-dogovor-so-slozhnoj-strukturoj-otnoshenij/

Как осуществляются расчеты?

Наиболее важным для каждого участника такой сделки считается порядок расчетов по контракту. Платежи по договору лизинга устанавливаются в зависимости от срока, на который оформляется финансовая аренда, а также учитывается стоимость самого оборудования, передаваемого по соглашению.

Дополнительно к договору составляется график платежей, на основании которого вносятся средства. В нем указывается, когда именно должны перечисляться средства, а также в каком размере и каким способом.

Нередок составляются даже два графика по договору лизинга имущества: график перечисления денег и график платежей по самому лизингу. Второй документ требуется компаниям для осуществления оптимального бухгалтерского учета, так как он выступает основанием для отражения платежей в отчетности.

Лизингодатель

Лизингодатель – один из субъектов лизинговой сделки, который покупает у поставщика необходимое оборудование (технику, недвижимость) и передает ее во временную эксплуатацию (аренду) лизингополучателю. При этом сделка оформляется на определенных условиях, которые оговариваются договором лизинга.

Лизингодатель – это физическое или юридическое лицо. В первом случае участником лизинговой сделки может быть ИП (индивидуальный предприниматель) с соответствующей государственной регистрацией на руках.

Во втором случае – кредитные учреждения или банки, устав которых дает возможность совершать лизинговую деятельность.

Кроме этого, к данной категории юридических лиц относятся специализированные лизинговые компании или организации, учредительные документы которых позволяют заниматься вопросами лизинга.

Роль и ответственность лизингодателя

Лизингодатель – это одно из связующих звеньев между компанией-продавцом (поставщиком) и получателем лизинга (арендатором). При этом сам алгоритм оформления лизинга и участия в нем лизингодателя выглядит следующим образом:

— получатель лизинга находит продавца, у которого есть необходимое имущество;

— лизингодатель осуществляет покупку необходимого клиенту товара в личную собственность. При этом оборудование покупается не для личного пользования, а для последующей передачи в аренду своему клиенту (получателю лизинга);

— лизинговая компания занимается процессом передачи объекта лизинга на основании условий договора и за определенную плату;

— по завершении сроков лизинговой сделки (в зависимости от условий соглашения) имущество переходит к получателю лизинга (по остаточной цене) или возвращается к лизинговой компании.

Весь период, прописанный в договоре, объект лизинга находится в пользовании лизингополучателя. При этом собственником все равно остается лизинговая компания.

Если получатель лизинга несвоевременно или не в полном объеме выполняет обязательства, а также задерживает выплаты, то лизинговая компания на основании условий договора может забрать имущество у получателя лизинга.

В случае когда получатель лизинга банкротится, первые выплаты должна получить лизинговая компания.

Если лизингодатель тем или иным образом вмешивается в выбор клиентом компании-поставщика или объекта лизинговой сделки, то он несет всю полноту ответственности за несвоевременную поставку оборудования.

Обратите Внимание!

Кроме этого, лизингополучаль отвечает за вред, который может быть причинен жизни клиента или граждан в период использования предмета лизинга.

Но в последнее время данный пункт все реже попадает в договор лизинга, а вся ответственность перекладывается с плеч лизингодателя непосредственно на пользователя (лизингополучателя).

Если идет речь о совершении крупной сделки и закупки большой партии оборудования, то лизингодатель имеет право привлекать в качестве вспомогательных инвесторов инвестиционные фонды, страховые компании, банковские учреждения, независимых частных лиц-инвесторов и так далее.

Права и обязанности лизингодателя

При составлении договора лизингодатель, как сторона сделки, берет на себя определенные права и обязанности. Все они отражаются в договоре и должны четко соблюдаться участником сделки.

Так, лизингодатель берет на себя следующие обязательства:

1. Купить о поставщика продукции (продавца) конкретный тип имущества, которое за определенную плату и на фиксированных условиях передается второй стороне сделки – арендатору (лизингополучателю).

2. Уведомить продавца (компанию-поставщика) о том, что покупаемое имущество будет передаваться в аренду конкретной стороне сделки. Это требование прописано в статье 667 Гражданского Кодекса РФ. При этом уведомление продавца должно производиться исключительно в письменной форме.

Чтобы реализовать такое требование, в соглашении купли-продажи товара между сторонами сделки прописываются полные данные получателя лизинга.

Кроме этого, при оформлении договора с продавцом в документе могут даваться ссылки непосредственно на лизинговое соглашение. Кроме этого, продавец (компания-поставщик) может быть уведомлена о соответствующей цели покупки путем написания письма.

При этом продавец может взять на себя обязательство доставить купленный лизингодателем товар непосредственно лизингополучателю.

3. Возмещать второй стороне сделки (получателю лизинга) все затраты на улучшение, содержание или ремонт явных дефектов предмета лизинга (если таковое было предусмотрено договором).

4. Принимать обратно оборудование, переданное по лизинговому соглашению, в случае расторжения последнего или истечения его срока действия.

5. Выполнять все остальные обязательства, которые прописаны в соглашении между сторонами. К таковым можно отнести:

— покупку прав на интеллектуальное имущество (лицензионные права, марки, ПО, права на товарные знаки и так далее);

— покупка у третьей стороны оборудования, необходимого для проведения пуско-наладочных работ;

— проведение ремонтных и пусковых работ на объекте лизингополучателя (если об этом есть договоренность);

— обучение персонала;

— обеспечение ремонта переданной в распоряжение техники и ее своевременное послегарантийное обслуживание.

Лизинговая компания (лизингодатель), как правило, может взять на себя проведения наиболее серьезных работ, таких как капитальный ремонт или текущую эксплуатацию;

— подготовить необходимую территорию под установку необходимой техники;

— оказать помощь в монтаже передаваемого оборудования, его установке, наладке, подведению коммуникаций;

— прочие виды деятельности, без которых нет возможности нормально использовать предмет лизинга.

Одновременно с обязанностями лизингодатель имеет и некоторые права:

1. Инвестировать средства на покупку объекта, передаваемого в лизинг. Для этих целей могут использоваться как личные, так и привлеченные (заемные) средства.

2. Проводить проверки лизингополучателя на факт соблюдения им условий пользования объектом лизинговой сделки, а также качества условий содержания.

3. Расторгнуть соглашение и требовать возврата объекта лизинговой сделки при невыполнении условий второй стороной сделки и на основании условий, прописанных в договоре лизинга.

По теме: Альфа Банк Как Вернуть Деньги За Страховку

4. Отказаться от договора в тех случаях, которые предусмотрены законом РФ или документальным соглашением сторон.

5. Истребовать от получателя лизинга долги в бессрочном порядке, основываясь на нотариальной подписи.

6. Требовать от второй стороны сделки (лизингополучателя) компенсации всех материальных убытков в случаях, которые рассмотрены в договоре лизинга.

7. Требовать от лизингополучателя немедленного возврата объекта лизинговой сделки или исполнения финансовых обязательств в случае невыполнения условий договора сублизинга, к примеру, явной просрочки по договору.

Расходы и вознаграждение лизингодателя

Договор лизинга, как услуга, относится к инвестиционной деятельности.

Следовательно, получатель лизинга обязуется компенсировать лизинговой компании расходы в финансовой и материальной форме, а также в полном объеме выплатить вознаграждение.

При этом общая сумма лизинговой сделки состоит из двух слагаемых – выплаты вознаграждения и компенсации инвестиционных затрат. Каждое из «слагаемых имеет свои особенности:

1. Инвестиционные затраты – это расходы и издержки лизинговой компании, которые связаны с покупкой и пользованием объектом лизинговой сделки получателем лизинга.

К «ИЗ» можно отнести:

— налог на имущество;- платежи за предоставление лизинговой компании гарантий и поручительств;

— непосредственно цену объекта лизинга.

Источник: https://utmagazine.ru/posts/10444-lizingodatel

Финансовый лизинг

Основными характерными чертами являются:

- Поставщик лизинговых услуг покупает объект под конкретный запрос, что отличает данную схему от других. Продающая сторона уведомляется о том, что является участником лизинговой сделки.

- Все вопросы о качестве имущества направляются продающей стороне.

- Финансовая лизинговая схема может дополняться и другими видами договорных отношений. Так, источником финансирования может являться четвертая сторона.

- Несет длительный характер и может продолжаться до десяти лет. Досрочное прерывание соглашения сопряжено с рядом трудностей.

- Вся ответственность за состояние имущества ложится на лизингополучателя, как только он официально принял данные объекты.

- Подобная схема дает меньше прибыли, но является более надежной.

Что такое лизинг? Основные виды, описание процессов и примеры

У большинства украинцев сегодня нет возможности в один момент купить дорогостоящую технику, например, автомобиль.

Тогда многие берут кредит и покупают необходимое оборудование, но есть и другой выход – воспользоваться лизингом. Эта услуга доступна как для физического, так и для юридического лица.

Что такое лизинг? Что лучше – рассрочка, кредит или лизинг? Плюсы и минусы лизинга и как его оформить?

Услуга лизинга – понятие и особенности процедуры

В Украине более популярной считается услуга банковского кредита, несмотря на то, что в Европе и всем мире очень многие уже начинают пользоваться лизингом.Юридически, лизинговые операции – это определенный вид инвестирования, который предоставляется лизингодателем лизингополучателю с правом последующего выкупа товара.

В большинстве случаев товаром является автомобиль или другое дорогое оборудование.Лизинг автомобилей – что это? Суть процедуры в следующем: желающий купить авто подписывает договор с финансовой лизинговой компанией.

Фирма выплачивает всю стоимость товара, если это автомобиль, то оформляет его в МРЭО, оплачивает страховку и собирает все документы. Само авто отдается пользователю, который, согласно условиям договора, будет ежемесячно выплачивать определенную сумму.

Фактически, эта стоимость, которая отдается компании, и является оплатой стоимости автомобиля. В результате через несколько лет у покупателя будет возможность выкупа товара с правом полного владения.

Итого, простым языком можно сказать, что лизинг – это один из разновидностей аренды.

Самый выгодный вариант – рассрочка, кредит или лизинг

Финансовые организации предлагают сегодня множество услуг, которые приносят пользу и для них, и для самих пользователей.

Чаще всего украинцы пользуются кредитом в банке, ищут более выгодные предложения с меньшими процентными ставками и возможностью получить большую стоимость.

Но сейчас все больше востребованной для частных лиц, бизнесменов или компаний становится процедура оформления лизинга. В чем особенности разных видов операций – рассрочки, кредита или лизинга?

- Рассрочка – финансовая процедура, суть которой в том, что пользователь покупает товар, становится его полноправным владельцем. Но стоимость оборудования выплачивается постепенно. Преимущество в том, что нет необходимости сразу платить большую цену, но нужно быть готовым к тому, что в результате придется выплачивать намного большую стоимость.

- Кредит – самая популярная финансовая услуга в Украине, которой пользуются более половины населения страны. Сложность в том, что для получения кредита нужно доказать банку свою платежеспособность – наличие работы или предоставление залога.

- Лизинг – при покупке дорогостоящей техники более выгодная процедура, чем кредит или рассрочка. В некоторых странах в лизинг покупается гораздо больше техники, чем с помощью другими способами. Основное преимущество в том, что можно постепенно выплачивать стоимость, а потом получить оборудование в свое расположение.

Что такое лизинговая компания?

Это коммерческая организация, которая создана в форме акционерного общества. Работа компаний регулируется Гражданским кодексом Украины. Там прописаны особенности работы компании, детали договора, способы возврата средств и другие тонкости сотрудничества лизинговой организации с лизингополучателем.

Кто может быть лизингодателем?

Как правило, в этой роли выступает специализированная компания. Но также лизинг может предоставлять и коммерческий банк, кредитная организация, другая установа.

Нужно помнить, что даже физическое лицо может считаться лизингодателем. Человек за свои средства покупает автомобиль или другой товар, а потом подписывает лизинговый договор с другим частным или юридическим лицом.

Все условия и законы распространяются на эти отношения.

Виды лизинга и их особенности

Процедура лизинга по своей сущности бывает двух типов – финансовый и оперативный.

- Финансовый лизинг – это услуга, которая предоставляется лизингодателем на основе договора. По истечению срока его действия или после полной выплаты оговоренной суммы с тем, кто предоставил товар, лизингополучатель становится его полноправным владельцем. Договор в основном укладывается на период, который является сроком полезного использования устройства, то есть до окончания его эксплуатации. Такие отношения рассматриваются как долгосрочное кредитование.

- Оперативный лизинг – тоже форма своеобразной аренды товара. От финансового лизинга он отличается тем, что пользование предоставляется только на определенный период, а по его окончанию лизингополучатель должен вернуть товар. В соответствии со сроками, за автомобиль или оборудование выплачивается определенная стоимость. Фактически, оперативный лизинг является формой аренды товара.