Как создать портфель, который будет стабильно приносить деньги? Вы постоянно беспокоитесь как оплатить все счета и иметь большой доход? Если это так, то вам следует заняться инвестированием в доход.

Это давно забытая практика, но на протяжении последних двадцати лет фондовый рынок научил всех, что единственными хорошими инвестициями считается при вложении десяти долларов вы, получите двадцать. Несмотря на то, что инвестирование в доход не нашло широкого признания, эта практика по-прежнему используется во многих офисах самых престижных компаний по управлению капиталом в мире.

Для успешного доходного инвестирования вам следует лучше понимать данный процесс, какие типы активов можно считать подходящими для тех, кто хочет следовать философии и наиболее известных рисков, которые могут сорвать в противном случае успешный инвестиционный портфель. По крайней мере, требуется быть вооруженным некоторыми знаниями прежде чем обратиться к брокеру.

Определение дохода

Прежде чем мы начнем, давайте определим инвестирующий доход, чтобы иметь точно понимание, что это такое. Искусство получать хорошие доходы от инвестирования объединяет совокупность активов, таких как акции, облигации, взаимные фонды и недвижимость, которые генерируют максимально возможный годовой доход при минимально возможном риске. Большая часть этого дохода выплачивается инвестору, чтобы он мог использовать его в своей повседневной жизни, чтобы купить одежду, заплатить залог, покрыть расходы на проживание, учувствовать в благотворительности или что-то еще.

Индивидуальный инвестиционный счет — гарантированные 13%

Сразу оговоримся, что это не инвестиционный продукт, а скорее, инвестиционный инструмент. Однако он позволяет получить реальный и довольно высокий, относительно среднерыночного, доход, поэтому достоин рассмотрения.

Индивидуальный инвестиционный счет (ИИС) — особый вид брокерского счета. Он появился в России совсем недавно, в 2015 году, но за три года количество открытых ИИС уже приблизилось к 300 000. Столь высокий интерес обусловлен государственной поддержкой частных инвесторов, открывших ИИС. С той суммы, на которую в течение календарного года был пополнен счет, можно вернуть 13%. И действует такой возврат на ежегодной основе.

Ограничений несколько:

- наличие уплаченного НДФЛ за год;

- нахождение средств на счете в течение 3 лет;

- максимальная сумма возврата — 52 тыс. рублей в год.

Индивидуальный инвестиционный счет становится гораздо привлекательнее, если деньги не просто хранятся на нем, но инвестируются. ИИС — тот же брокерский счет, и открывшему его лицу доступен весь перечень финансовых инструментов: акции, облигации, валюта, ПИФы, комплексные инвестиционные предложения, производные инструменты. Даже если инвестор максимально консервативен и согласен только на безрисковую ставку 7-8% годовых, то в сумме с вычетом 13% итоговое значение доходности выглядит намного интереснее.

Как социальные волнения 20-го века дали рождение доходному инвестированию

Несмотря на ностальгию в XIX и XX веках, общество было действительно беспорядочным. Я не говорю о нехватке мгновенных новостей, видеочатов, музыкальных по требованию, круглосуточных магазинов и современных автомобилей.

Мы говорим о том, что если вы были евреем или ирландцем, большинство компаний не наняли бы вас, если бы вы были геем или лесбиянкой, вас отправили на электрошоковую терапию, черные мужчины и женщины столкнулись бы с постоянной угрозой толпы линчевания и насилия, люди считали, что все католики контролируются папой, и если вы были женщиной, вы не могли бы получить работу, которая делала бы что-то большее, чем печатать, за что вам будет выплачена часть суммы, предлагаемой человек для аналогичной работы. О, и не было планов социальной защиты или пенсионных планов компаний, в результате чего большинство пожилых людей, живущих в крайней нищете.

Что с этого связано с доходным инвестированием? Все. Это обстоятельства, которые привели к росту инвестиций в инвестиции, и когда вы углубитесь в это, вам будет нетрудно понять, почему.

Для всех, кроме узкого круга, приличные платные рынки труда были фактически закрыты. Если вы владели акциями и облигациями компаний, как Coca-Cola или PepsiCo, то вы получали дивиденды и проценты в течение года, исходя из общего размера ваших инвестиций и того, насколько успешна была компания. Вот почему появилось железное правило, что, как только появлялись деньги, то единственный приемлемый вариант – инвестиции в доход.

Пример расчета показателя ROI по формуле

Приведенная выше формула имеет достаточную гибкость, поэтому производимый расчет можно и нужно детализировать. Иными словами, ROI можно рассчитать:

- Для отдельного рекламного канала (например, Яндекс Директ).

- Для совокупности каналов продвижения (например, реклама в интернете).

- Для отдельного продукта (например, высокомаржинальный товар).

- Для отдельной категории товаров (например, детская одежда).

Для примера возьмем интернет-магазин больших плюшевых игрушек в Москве, который продает плюшевых Панду, Мишку и Зайца. Для каждого из товаров в Яндекс Директе создана своя рекламная кампания. В последствии было подсчитано количество заказов по каждой из них. Данные представлены ниже:

Подставив данные по заказам для товара «Панды» в формулу рассчитаем ROI:

ROI=(1000-600)*8/2670*100%=119,9%

Аналогично и для других товаров. В итоге несмотря на то, что маржа с продажи Медведей больше, как и количество заказов, рекламная кампания «Поиск Мишки» находится на грани окупаемости инвестиций. А вот плюшевые Панды с самой низкой маржинальностью — показали наилучшие результаты.

Для расчета ROI использовались фиксированная себестоимость и доход с продажи, то есть розничная цена плюшевых игрушек.

Каждый из вас может произвести аналогичные расчеты и выявить слабые и сильные стороны отдельных видов рекламы или товаров, тем более что сейчас в Директе действует валюта платежа: рубли, гривны и так далее. Для всех читателей блога я подготовил таблицу Excel с различными вариантами формул. После скачивания вам остается только подставить свои данные. Процент возврата инвестиций будет подсчитан автоматически. Файл загружен на Яндекс.Диск.

Портфель вдовы выходит на сцену

Ранее женщины считались обществом беспомощными без мужчин. До 1980-х годов был популярный «портфель вдовы». Работники банков используя деньги из страхования жизни вдовы, полученные после смерти ее мужа, покупались акции, облигации и другие активы, которые приносили достаточный ежемесячный доход для нее, чтобы оплачивать счета, держать дом и воспитывать детей. Другими словами, целью было не разбогатеть, а сделать все возможное, чтобы поддерживать определенный уровень дохода, который будет сохранятся стабильным.

Все это кажется нам странным. Мы живем в мире, где женщины так же строят карьеру, как и мужчины, и благодаря этому они могут очень хорошо зарабатывать. Однако, если супруг умер в 1950-х годах, у женщин почти не было шанса получать такой же доход для семьи. Вот почему доходное инвестирование было обязательным. Те дни прошли. В конце концов, когда вы в последний раз слышали, что AT&T называли «запасом вдовы», что вполне могло бы стать его вторым названием поколение или два назад.

Зачем это нужно инвестору

Инвестиция — это не волшебная палочка, которая постоянно будет приносить вам прибыль, и при этом ничего от вас не требовать. Важно, что учет должен быть постоянным, а вот контроль — нет. Проводить учет инвестиций может каждый, даже если в школе были большие проблемы с математикой, и вы никогда не помните, сколько у вас денег на карточках и в кошельке в виде кэша. Фактически, имеется 2 метода, с помощью которых каждая ваша инвестиция будет под четким контролем:

- В письменном виде — по старинке в блокноте на основе нескольких формул;

- С помощью специальных программ или элементарной офисной программы Excel, фирменных калькуляторов организаций или проектов.

Отмечу, что для удобства контроля каждой инвестиции и оценки ее рентабельности работает портфель инвестиций на GQ Blog Monitor, позволяющий детально и без лишних хлопот оценивать ситуацию и видеть, сколько вы заработали за конкретный период или с конкретным проектом. На момент подготовки материала услуги и простоту криптопортфеля ощутили на собственном опыте 460 инвесторов.

По своему опыту могу сказать, что это крайне удобно, поскольку в него подвязываются инвестиции с различных хайпов, плюс можно и учитывать работу на бирже криптовалют. А если вы новичок в этом финансовом направлении — материал на блоге поможет детально ознакомиться с тонкостями работы.

Не пускайте деньги на самотёк, но и не контролируйте каждую копейку. Деньги любят учет, но не любят страха. Причем не только фиат, но и криптовалюта.

Если вы ценитель классической работы с деньгами, тогда самое время пополнить свой массив знаний определенными формулами, помогающими рассчитать наперед — выгодно или не выгодно вкладываться в проект.

Сколько денег стоит ожидать от инвестиционного портфеля?

Эмпирическое правило для доходного инвестирования заключается в том, что если вы не хотите потерять все деньги, то вы берете 4% со своего годового баланса. Об этом обычно упоминается на Уолл-стрит в качестве правила 4%.

Рассмотрим на примере. Если вам удастся сэкономить 350 000 долларов США путем выхода на пенсию в возрасте 65 лет (что потребовало бы всего 146 долларов США в месяц с того времени, когда вам исполнилось 25 лет, и зарабатывать 7% в год), вы должны иметь возможность делать ежегодные выплаты в размере 14 000 долларов США без каких-либо денег. Это работает в самодельном пенсионном фонде в размере примерно 1,166 долл. США в месяц до уплаты налогов.

Если вы являетесь средним работником, вышедшим на пенсию, с 2016 года вы получаете пособие по социальному обеспечению в размере 1 346 долларов США. Увеличьте в два, и у вас есть ежемесячный денежный доход в размере 2512 долларов, или 30 152 долларов в год. При прочих равных условиях портфель инвестиций, структурированный таким образом, не имел бы денег, независимо от того, прожили ли вы до 67 или 110 лет. К тому моменту, когда вы уходите на пенсию, вы, вероятно, владеете собственным домом. Вы можете легко добавить еще $ 5000 или $ 6,000 к своему годовому доходу, выполняя неполную работу в сообществе.

Если вы готовы рисковать деньгами раньше, вы можете ускорить вывод. Если вы удвоили ставку вывода до 8%, а ваши инвестиции заработали 6% при инфляции в 3%, вы фактически потеряли бы 5% от стоимости счета в год в реальном выражении. Это будет преувеличено, если рынок рухнет, и вы будете вынуждены продать инвестиции, когда акции и облигации будут низкими. Однако в течение 20 лет вы сможете снимать от 500 долл. США до 600 долл. США в месяц в то время, как сегодня это только 300 долл. США.

На депозиты

Возможно, для кого-то это прозвучит грустно, но с дохода, полученного с депозита, точно также необходимо платить подоходный налог. Правда, в этом деле есть одна маленькая, но очень важная тонкость: платить налог придется только с дохода, полученного со вклада размером более 1 млн.руб. То есть если сумма на депозитном счете не превышает 1 млн.руб. и составляет, к примеру, 800 тыс.руб., налог с полученных процентов платить не придется.

Надо отметит, что эта мера начнет действовать только в 2021 году и сейчас можно пока не переживать.

Есть еще одна деталь, которую не стоит забывать. Если ставка по вкладу превышает ключевую ставку ЦБ РФ на пять и более пунктов, то налоговая ставка будет уже 35%. Учитывая размер ключевой ставки (6,25-6,5%), можно смело предположить что депозиты с такой доходностью в нашей стране не встречаются. Поэтому платить налог именно по такой ставке придется только очень редкому «счастливцу».

Аналогичная ситуация и по валютным вкладам. На радость всем инвесторам, на курсовую разницу налог начисляться не будет, независимо от ее влияния на сумму. Доходность депозита рассчитывается ежедневно, позволяя минимизировать погрешность скачка курса валют. Ставка 35% действует на те депозиты, где действующая ставка превышает ключевую на 9 пунктов. Учитывая размер ставок по депозитам в валюте, НДФЛ 35% можно считать чем-то на грани фантастики.

Какие типы инвестиций лучше держать в портфеле доходов

Когда вы соберете свой инвестиционный портфель, у вас будет три крупных истоника потенциальных инвестиций.

- Акции по выплате дивидендов: включает как обыкновенные акции, так и привилегированные акции. Эти компании переводят часть прибыли акционерами на основе количества принадлежащих им акций. Вы хотите выбрать компании, которые имеют безопасные коэффициенты выплаты дивидендов, а это означает, что они распределяют только 40% -50% годовой прибыли, реинвестируя оставшуюся часть обратно в бизнес, чтобы поддерживать ее рост. На сегодняшнем рынке дивидендная доходность от 4% до 6% обычно считается хорошей.

- Облигации: Ваш выбор, когда дело касается облигаций, обширен. Вы можете владеть государственными облигациями, агентскими облигациями, муниципальными облигациями, сберегательными облигациями и т. д.. Покупаете ли вы корпоративные или муниципальные облигации, зависит от вашей личной налогооблагаемой эквивалентной доходности. Вы не должны покупать облигации со сроком погашения более 5-8 лет, потому что у вас есть риск продолжительности жизни, а это означает, что облигации могут сильно колебаться как акции в ответ на изменения в процентных ставках, контролируемых Федеральным резервом.

- Недвижимость: вы можете самостоятельно арендовать недвижимость или инвестировать. Недвижимость имеет свои собственные налоговые правила, и некоторые люди более спокойно относятся к ней, потому что она естественным образом защищает вас от высокой инфляции. Многие инвестиционные портфели инвестиций имеют тяжелый компонент недвижимости, потому что материальный характер позволяет людям, живущим на инвестиционном портфеле, управлять имуществом, видеть, что он все еще существует, и даже если рынок упадет, они все еще владеют этим делом. Психологически это может дать им необходимый душевный покой, чтобы держаться и придерживаться своего финансового плана в неспокойные времена.

Давайте посмотрим на каждую категорию ближе, чтобы получить лучшее представление о соответствующих инвестициях для портфелей инвестиций в инвестиции.

От валютных операций

Операции с валютой относятся к одному из подвидов имущественных операций. Поэтому на них распространяется вычет по доходам, а при владении валютой более 3 лет налогом она не облагается.

Важно знать, что по валютным операциям налоговым агентом является сам инвестор, поэтому декларировать доходы ему необходимо самостоятельно. Несмотря на возможный штраф и даже уголовную ответственность (при получении дохода свыше 600 тыс.руб.), многие инвесторы продолжают игнорировать необходимость сдачи отчетности, за что чаще всего несут ответственность.

Что искать в дивидендных акциях для дохода

В личных инвестиционных портфелях должны присутствовать дивидендные акции, которые имеют несколько характеристик:

- Коэффициент выплаты дивидендов составляет 50% или менее, а остальные возвращаются в бизнес компании для будущего роста. Если бизнес выплачивает слишком большую часть своей прибыли, это может повредить конкурентной позиции фирмы. Согласно некоторым научным исследованиям, кредитного кризиса, произошедшего между 2007-2009 годами и изменившим Уолл-стрит навсегда, можно было бы избежать, если бы банки снизили свои коэффициенты выплат дивидендов.

- Дивидендная доходность от 2% до 6%. Это означает, что если у компании есть цена акций в 30 долларов, она выплачивает дивиденды за год в размере от 0,60 до 1,80 долл. За акцию.

- Компания должна заработать положительный доход без потерь каждый год в течение последних трех лет, как минимум. Доходное инвестирование — это защита ваших денег, а не попадание мяча из парка с рискованными выборами акций.

- Доказанный послужной список увеличения дивидендов. Если руководство является дружественным к акционерам, оно будет больше заинтересовано в возвращении избыточных денежных средств акционерам, чем в расширении империи, особенно в компаниях, которые не имеют большого количества возможностей для роста.

- Высокая рентабельность собственного капитала или ROE с небольшим или отсутствующим корпоративным долгом. Если компания может получать высокую доходность по капиталу с небольшим или отсутствующим долгом, то этот бизнес более высокий, чем средний. Это может обеспечить большую амортизацию в результате рецессии и помочь отслеживать текущие выплаты дивидендов.

Что значит «инвестиции без риска»?

Под рисками можно понимать только вероятность потерять начальный капитал или его часть, а можно — вероятность не получить прибыль при сохранности вложенной суммы. В зависимости от этого перечень подходящих инвестору финансовых инструментов может отличаться.

Для «инвестиций без риска» характерны:

- гарантированная прибыль, как правило, фиксированного уровня;

- высокая ликвидность актива или активов в основе инвестиции;

- низкая или средняя доходность.

В финансах есть понятие — безрисковая процентная ставка. Это уровень прибыли, который может быть достигнут благодаря финансовому инструменту с нулевым риском или благодаря активу с наивысшей степенью надежности (риск банкротства такого актива минимален).

Безрисковую ставку может рассматривать в качестве точки отсчета большинство частных инвесторов, имея при этом ввиду, что если инвестиционный портфель предполагает доходность ниже уровня такой ставки, то такой портфель неэффективен.

Способов расчета безрисковой ставки несколько, но для национальной валюты обычно используют расчет по ключевой ставке, по доходности депозитов или по доходности ценных бумаг, выпущенных государством.

Облигации в портфеле инвестиций

Облигации часто считаются краеугольным камнем инвестирования в доход, поскольку они обычно колеблются гораздо меньше, чем акции. С облигацией предоставляются деньги компании или правительству, которые ее выпускают. Потенциальная прибыль от облигаций намного ограничений, но в случае банкротства больше шансов окупить инвестиции.

Это не значит, что облигации без риска. Фактически, облигации имеют уникальный набор рисков для инвесторов с доходами. При выборе следует придерживаться следующих правил:

- Выбор должен включать такие облигации, как муниципальные, предлагающие налоговые преимущества. Узнать больше можно прочитав тесты безопасности для муниципальных облигаций, которые объяснят некоторые вещи, которые будут полезны для выбора отдельных облигаций для портфеля.

- Одним из самых больших рисков является то, что называется продолжительностью связи. При составлении портфеля инвестиций в доход не нужно покупать облигации, которые созревают более чем через 5-8 лет, потому что они могут потерять ценность, если процентные ставки резко возрастут.

- Также требуется избегать использования иностранных облигаций, поскольку они представляют собой реальные риски, если нет понимания о валюте.

- Для подсчета процента портфеля для инвестиций в облигации, требуется следовать вековой норме, которая, по словам Бертона Малкиэля, знаменитого автора «Случайной улицы вниз по Уолл-стрит», является возраст покупателя. Если инвестору 30, то 30% портфеля должны быть в облигациях.

На облигации

Расчет налога при проведении операций с облигациями еще интереснее. Для каждой ситуации предусмотрена своя система. Причем для первых двух случаев владение облигациями сроком более 3 лет освобождает инвесторов от налогообложения.

- Если облигации были приобретены по стоимости ниже номинальной и держались на руках до момента погашения, то налоговой базой будет являться сумма разницы между ценой покупки и суммой погашения по номиналу.

- Если облигации приобретались по цене ниже номинальной и были реализованы до момента погашения, то налоговой базой будет разница между ценами покупки и продажи с учетом накопленного купонного дохода.

- Если был получен купонный доход по облигации, то именно от его суммы и будет рассчитываться налог. Стоит учитывать, что удерживается он еще до выплаты средств по купону.

Существуют облигации, которые полностью освобождаются от налогов. К ним относятся: ОФЗ и корпоративные облигации (если ставка по ним не превышает ключевую по ЦБ РФ + 5 пунктов). Справедливости ради стоит отметить, что и доходность перечисленных ценных бумаг не очень высока.

Как недвижимость может помочь вам удвоить ставку снятия средств

Недвижимость может стать отличной инвестицией для тех, кто хочет получать регулярный доход. Это особенно верно, если ищется пассивный доход, который будет вписываться в ваш портфель инвестиций.

Основной выбор заключается в том, нужно ли напрямую покупать недвижимость или инвестировать через REIT, что не подходит для доверия к инвестициям в недвижимость . У обоих есть свои преимущества и недостатки, но каждый может иметь место в хорошо построенном инвестиционном портфеле.

Одним из основных преимуществ недвижимости является комфорт пользования долгом, вы можете резко увеличить ставку вывода, поскольку сама недвижимость будет идти в ногу с инфляцией. Этот метод не без риска, но для тех, кто знает свой местный рынок, может оценивать дом и иметь другие доходы, денежные сбережения и резервы для их защиты, если имущество остается вакантным в течение длительного периода времени или теряет ценность, есть возможность эффективно удваивать объем ежемесячного дохода.

Если недвижимость предлагает более высокую доходность для инвестирования, почему бы просто не поставить 100% в собственность?

Этот вопрос часто задают, когда люди видят, что могут удвоить или даже утроить ежемесячный денежный поток, который они зарабатывают, покупая недвижимость вместо акций или облигаций, используя банковские ипотечные кредиты для приобретения большего количества домов, квартир или земли, чем они могли бы себе позволить.

3 причины не вкладывать все деньги в недвижимость:

- Если рынок недвижимости падает, потери усиливаются за счет рычагов.

- Недвижимость требует больше работы, чем акций и облигаций из-за исков, обслуживания, налогов, страхования и т. д.

- По скорректированной с учетом инфляции долгосрочный рост стоимости акций всегда искажал недвижимость.

Инвестиции с риском, но с возможностью высокого дохода

Несмотря на актуальность безрисковых проектов, иногда стоит рискнуть и заработать больше. Процент риска на разных проектах разнится, но может гарантировать не только сохранение денег, но и их приумножение.

Цифровые проекты

Большинство компаний инвестируют в технологии, обучение и новые методы. Однако окупаемость инвестиций требует комплексного, целенаправленного подхода. Изучите риск, связанный с развитием событий, и инвестируйте в то, что вам потребуется для достижения успеха в будущем.

Смотрите шире на процессы, технологии и стили работы, и разработайте дорожную карту развития технологий, инфраструктуры и сотрудников, которая предусматривала бы гибкость и маневренность в течение последующих нескольких лет.

Нацпроектом «Цифровая экономика» запланировано привлечение частных инвестиции в «сквозные» цифровые технологии в России:

- в 2020 году они должны составить не менее 50 млрд. рублей;

- к 2022 году — не менее 120 млрд. рублей.

Замминистра цифрового развития, связи и массовых коммуникаций РФ считает, что достижение этих показателей реально. «Большинство мер поддержки в программе напрямую предусматривают софинансирование проектов по внедрению готовых решений со стороны бизнеса в размере 50 процентов».

Среди предусмотренных мер поддержки также — льготное кредитование. «Здесь на 1 бюджетный рубль мы планируем получить до 10 рублей внебюджетных», — уточнил он.

Венчурные фонды/инвестиции (стартапы)

Венчурные инвестиции (venture capital, или VC) — особая разновидность прямых.

Венчурные фонды вкладывают деньги в проекты на ранних стадиях развития, которые обещают быстро расти. Поскольку наличие рынка еще неочевидно, 7 из 10 стартапов обычно проваливаются. В отличие от ФПИ, для венчурного фонда списания (полная или значительная потеря денег) — в порядке вещей.

Венчурный капитал – это капитал, предоставляемый инвесторами для различных компаний. Инвестируют, как правило, на самом первом этапе становления организации, и этот этап считается перспективным, но высокорисковым, так как никто не знает, будет ли продукт успешным или останется без внимания на рынке.

Инвестиционный капитал привлекают, как правило, стартапы. Такие компании не имеют залогов под кредиты, у них нет истории, и единственный вариант привлеченных средств для них – это венчур. Также альтернативой может выступить:

- ICO;

- краудфандинг.

ICO, как правило, применяется для инвестиции в проекты, основой которых является блокчейн-технология. Такие стартапы тоже имеют риски, причем достаточно большие.

Блокчейн — это инфосистема, у которой устройства хранения данных не подключены к общему серверу, база данных хранит постоянно растущий список упорядоченных записей (блоков).

В 2020 году российский венчурный рынок вырос в объеме: согласно данным DSight и E&Y, инвестиции в стартапы превысили 868 млн.долларов. Но в 2020 году индустрия, вероятно, пойдет на спад: из-за пандемии, которая поставила на паузу многие бизнес-процессы, снизилась и инвестиционная активность.

ПИФы и ПАММы

ПИФ (Паевой Инвестиционный Фонд) работает за счет инвестиций (вложений) пайщиков. Пайщики, они же члены фонда, на определенных условиях вкладывают деньги и извлекают последующую прибыль.

ПАММ-счет — это один из видов управляемых торговых счетов на Форекс, где управляющий трейдер имеет возможность использовать в торговле привлеченные средства инвесторов.

Если, вы вкладываете деньги в ПИФы в нормальной управляющей компании (а их достаточно много), то единственный риск, который у вас появляется — это возможность падения стоимости пая. В долгосрочной перспективе стоимость любого пая растет.

В случае инвестирования в ПАММы найти нормальную управляющую компанию достаточно сложно — в виду отсутствия законодательства России в данной области управления деньгами. Риски:

- приходится вкладывать деньги в иностранные управляющие компании;

- существует возможность слива счета — это означает, что после действий управляющего на счету может существенно уменьшиться количество денег, или счет совсем обнулится.

Основные моменты на которые стоит обращать внимание, чтобы выбрать лучшие ПАММ-счета 2020 года:

- Возраст счета. Чем дольше, тем лучше.

- Просадки, кривая баланса. Ничто так не укрепляет веру в успех, как ровный, планомерный рост показателя денег на счете.

- Прибыль.

- Условия: сумма инвестиций;

- минимальный срок инвестиций;

- доля управляющего;

- вознаграждения агента.

Микрофинансовые организации (МФО) и краудлендинг

В течение 2020 года ставки на рынке МФО продолжали падение вслед за ключевой ставкой ЦБ, доходностью банковских вкладов и других финансовых инструментов. Хотя еще год назад эксперты прогнозировали скорее повышение ставок по всем — ожидался всплеск инфляции из-за повышения НДС.

Всплеск и правда произошел, но не сильный и недолгий. На начало 2020-го инфляция, по предварительным данным Росстата, упала до 3 %. А вместе с ней — и доходность различных рублевых инвестиционных инструментов.

По данным индекса доходности вложений в МФО, который рассчитывает портал MfoGuru.com, к началу 2020 года средняя максимальная ставка вложений в МФО упала почти на 1,5 % пункта — до 17,68 %.

Некоторые компании в принципе приостановили прием средств инвесторов:

- БыстроДеньги;

- МФК «Взаимно» и т.д.

А другие — установили запретительные ставки на уровне 13-14 % годовых «грязными»:

- Миг Кредит;

- Мани Мен;

- Кредитех Рус;

- ДоЗарплаты.

Еще часть компаний с высокими ставками сошла с дистанции по причине исключения из реестра МФО:

- Мани Фанни;

- Кредит 911;

- Горсберкасса;

- Гринмани.

Часть — потому что решила понизить свой статус до микрокредитной компании, которая по закону не имеет право работать с частными инвесторами — так, например, поступила Платиза.

Вложения в структурированные программы

Говоря простым языком, структурированные финансовые продукты — это готовый инвестиционный портфель, одна часть которого (защитная часть) всегда больше, чем другая. От выбора стратегии зависит, в какой пропорции распределятся эти части и как диверсифицируются риски.

Существуют программы с гарантией полного возврата первоначального капитала (однако ни одна программа не защитит от курса валют или инфляции).

Например, 10 % приходится на такие активы, как акция, опцион, индекс, валюта (базовый актив), а остальная часть вкладывается в облигации или депозит с фиксированной доходностью в 10 %. Комбинаций может быть огромное количество.

При инвестировании в СП важно учитывать два самых главных составляющих — коэффициент участия в прибыли и уровень защиты капитала. Эти параметры связаны друг с другом: чем выше КУ (коэффициент участия), тем выше уровень риска.

Инвестирование в криптовалюту с хеджированием

Криптовалюты – необычайно волатильные финансовые активы. Это на руку трейдеру, поскольку высокая амплитуда ценовых колебаний создает максимум возможностей для заключения прибыльных сделок. Заработок на биткоинах может осуществляться несколькими способами:

- майнинг;

- торговля фьючерсами, опционами на монеты BTC;

- приобретение бинарных опционов на криптовалюты;

- рейдинг криптовалютными парами на Forex.

Стратегия заработка на биткоинах:

- Распределите инвестиционный капитал на несколько частей, в зависимости от того, сколько финансовых активов вы планируете задействовать.

- Запустите торговый терминал, а потом откройте графики двух валютных пар, например, EUR/BTC и BTC/USD. Можно использовать не только эти пары, но и другие активы, в состав которых входят криптовалюты: Ripple, Ethereum, Litecoin и т.д. Количество доступных монет во многом зависит от брокера, с которым сотрудничает инвестор.

- Откройте торговые операции по двум выбранным финансовым активам. Запомните, что заработать можно как на падении, так и на росте Биткоина.

Котировки EURBTC катятся вниз, но вместе с этим растет BTC/USD, закрывайте убыточную сделку, а прибыльную позицию постепенно переводите в безубыточное положение. Торговля на Forex криптовалютами – более выгодный способ заработка, чем покупка Биткоинов на бирже.

Валютный трейдинг на Форекс – это спекулятивный тип заработка на Биткоинах, инвесторы имеют реальный шанс за относительно короткий срок времени максимизировать профит и разогнать депозит.

Приобретая криптовалюту по низкой цене на бирже, вкладчики надеются на то, что им удастся продать Биткоины дороже в дальнейшем. Это долгосрочное инвестирование, требующее колоссальных вложений и большое количество времени.

Создание бизнеса

Инвестиции в бизнес выступают одним из самых распространенных вариантов получения стабильного потока денег. Выбираемых направлений существует масса, задача инвестора – выбрать максимально выгодное и эффективное, что сделать подчас достаточно тяжело.

Вариантов инвестирования множество. Как утверждают эксперты, даже вкладывая небольшую сумму в потенциально прибыльный проект, можно остаться в плюсе. Небольшие вклады могут гарантировать значимый доход в случае правильных расчетов, качественного роста фирмы на рынке.

Но и риски никуда не уходят. Бизнесмен вынужден бороться за существование и развитие своего «детища».

Форекс

Преимущества заработка на инвестициях в Форекс:

- Легкость инвестирования. Чтобы начать зарабатывать, достаточно нескольких дол. США, не нужно никаких лицензий или большого стартового капитала.

- Выбор. Вы можете инвестировать деньги в десятки валютных пар, криптовалют, ценные бумаги и фондовые индексы, товарно-сырьевые активы. В любой момент выводить прибыль.

- Доступность. Вы можете зарабатывать деньги в любой точке планеты, в любое время дня и ночи (кроме выходных). Все, что вам нужно — стабильный интернет, надежный брокер и знания. И если вы еще не выбрали брокера, то загляните на страничку рибейт-сервиса МОФТ, где вы найдете список ТОП-брокеров, которые предлагают своим клиентам оптимальные торговые условия.

- Активный и пассивный заработок. Для вас в бесплатном доступе десятки инструментов технического и фундаментального анализа. Хотите получать пассивный доход? Инвестируйте в социальный трейдинг, ПАММ-счета, создавайте партнерскую сеть или вкладывайте деньги в торговые советники, которые будут зарабатывать деньги сами.

Инвестируйте деньги в профессиональных трейдеров, которые уже не первый год показывают стабильную прибыль.

Роль сбережения в инвестиционном портфеле доходов

Помните, что экономить деньги и вкладывать деньги – разные вещи. Даже если есть широко диверсифицированный портфель инвестиций, который приносит много денег каждый месяц, важно, чтобы было достаточно сбережений на счетах FDIC, которые были застрахованы в случае чрезвычайной ситуации. Сумма наличных денег будет зависеть от всех фиксированных платежей, которые у вас есть, уровня задолженности, вашего здоровья и вашего прогноза ликвидности.

Чтобы начать понимать это, требуется начать с сохранения и инвестирования, а затем следить за тем, сколько требуется спасти? Чтобы в полной мере оценить важность плана сбережений в дополнения к вашему портфелю денежных средств.

Формула ROI (расчет окупаемости инвестиций)

Существует несколько формул для оценки индекса ROI. Начнем с самой простой и популярной, которую используют большинство из интернет-маркетологов и владельцев онлайн-бизнеса. Её можно использовать в том числе и для Яндекс Директа:

ROI=(доход — себестоимость)/сумма инвестиций*100%

Вычитая из прибыли себестоимость, мы получаем конечную прибыль, то есть наш реальный заработок. Отношение конечной прибыли к сумме инвестиций показывает, во сколько раз первое больше второго. Для удобства в последнем действии мы умножаем на 100%. Если полученное число меньше 100, то вложения не окупаются. Если к предыдущему расчету добавить период, то получится вторая формула расчета, которая используется финансистами:

ROI(период)= (Сумма инвестиции к концу периода + Доход за выбранный период — Размер осуществленной инвестиции) /Размер осуществленной инвестиции

Если быть точным, то эта формула рассчитывает доходность за период владения активом. Применяя вычисления на практике, можно узнать, насколько объём вклада денежных средств вырос к концу рассматриваемого периода.

Поскольку нам с вами необходимо рассчитывать Return On Investment в направлении среднего и малого бизнеса, то будет достаточно двух формул, приведенных выше. Мы будем говорить исключительно об окупаемости инвестий для интернет-рекламы, в частности Яндекс Директа. Далее я покажу пример расчета на первой формуле.

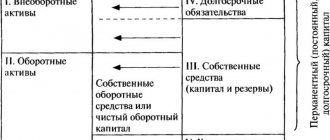

Какое распределение следует учитывать для инвестиционного портфеля?

Какой процент инвестиционного портфеля должен быть разделен между этими классами активов (акции, облигации, недвижимость и т. Д.)? Ответ сводится к личному выбору, предпочтениям, терпимости к риску. Распределение активов — личное.

Простейшим распределением инвестиций в инвестиции было бы:

- 1/3 активов в дивидендных платах, которые соответствуют критериям;

- 1/3 активов в дивидендных платах, которые соответствуют критериям;

- 1/3 активов в сфере недвижимости, скорее всего, в форме прямой собственности через общество с ограниченной ответственностью или другую юридическую структуру, чтобы защититься, если подадут в суд. Вы можете использовать эту порцию своего портфеля в качестве 50% первоначального взноса и одолжить остальное на вершине, чтобы вы могли фактически владеть двойной недвижимостью.