Как показывает практика очень часто возникают ситуация, когда предприниматель «сворачивает» свой бизнес, однако не производит подачу заявление в налоговый орган о снятие с учета в качестве ИП, полагая что при отсутствии хозяйственной деятельности не требуется уплата налогов, взносов и сдача отчетности. Однако это заблуждение. Поэтому в отдельных ситуациях снятие с учета в качестве индивидуального предпринимателя является наиболее правильным вариантом. Рассмотрим данный вопрос подробнее.

Выбираем способ закрытия ИП

Существует два способа закрытия ИП:

- Самостоятельное закрытие ИП. Достаточно простая процедура, которая заключается в подготовке ряда документов и совершении некоторых подготовительных процедур (уплата налогов, сборов, увольнение сотрудников и прочее). Кроме того, пройдя все шаги самостоятельного закрытия ИП, вы получите бесценный опыт, который может пригодиться вам еще не один раз.

- Платное закрытие ИП через специализированную компанию. Подходит тем, кто хочет сэкономить свое время и не желает самостоятельно вникать в процесс закрытия ИП.

Сколько стоит закрыть ИП

Самостоятельно закрыть ИП

| За что платим | Стоимость | Итоговая стоимость |

| Государственная пошлина за закрытие ИП | 160 руб. | от 160 до 1500 руб. |

| Нотариальная доверенность для представителя (необязательно) | 1000-1500 руб. |

Платно закрыть ИП через специализированную фирму

Стоимость платного закрытия ИП зависит от региона, но обычно составляет от 1 000 до 5 000 рублей. Государственная пошлина за закрытие ИП, как правило, в данную сумму не входит.

Примечание

: в стоимости не учтены затраты на налоги и сборы, взносы, штрафы, которые возможно потребуется оплатить, а также расходы на расчет с работниками (при их наличии).

Сравнение самостоятельного и платного закрытия ИП

| Способ закрытия | Преимущества | Недостатки |

| Самостоятельное закрытие ИП | Полезный опыт в подготовке документов и общении с государственными органами. Экономия денежных средств на платных услугах юридических компаний. | Возможный отказ в закрытии ИП из-за ошибок в подготовленных документах. Как следствие – потеря времени и денег. НО, при соблюдении данной инструкции и внимательной подготовке документов риск отказа сводится к 0. |

| Платное закрытие ИП через юридическую фирму | Риск отказа в закрытии ИП специализированная фирма берет на себя. Подготовка, подача и прием документов из налоговой службы возможны без вашего участия. | Дополнительные расходы. Передача личных данных посторонним лицам. Вы будете плохо разбираться в процедуре закрытия ИП. |

Совершаем подготовительные действия

ИП перед своим закрытием по закону должен выполнить только первые два пункта, остальные он может выполнить уже после прекращения деятельности. Но, на практике, налоговые органы часто требуют выполнения сразу всех действий описанных ниже.

Уплата налогов, штрафов и пеней в ИФНС

На данном этапе нужно точно знать, какие суммы налогов, штрафов и пеней вам необходимо уплатить. Напрямую суммы налогов, подлежащих уплате, зависят от системы налогообложения, на которой находится ИП. Получить точную информацию об имеющейся задолженности и переплате по налогам, сборам и штрафам можно проведя сверку расчетов с налоговым органом.

Более подробно о налогах ИП вы можете прочитать на этой странице.

Увольнение и полный расчет с работниками (если они есть)

В этом случае ИП по закону должен:

- не менее чем за два месяца до закрытия уведомить своих сотрудников в письменной форме о предстоящем увольнении;

- за две недели до закрытия письменно уведомить Службу занятости населения;

- осуществить полный расчет с работникам;

- уплатить за сотрудников все необходимые налоги и платежи;

- сдать всю требуемую отчетность за работников;

- после увольнения всех кадров сняться с учета в ФСС.

Оплата страховых взносов «за себя»

Точную сумму страховых взносов можно посчитать, зная дату закрытия ИП (для расчета вы можете использовать данный бесплатный онлайн-сервис на этом сайте). Поэтому удобнее их оплачивать уже после прекращения предпринимательской деятельности (но не позднее 15 календарных дней с даты внесения записи в ЕГРИП). Тем не менее, на практике иногда налоговые органы незаконно требуют их заплатить до закрытия. В данном случае у ИП есть четыре варианта действий:

- попытаться объяснить, что данные требования неправомерны и (или) потребовать представить письменное требование на уплату взносов и обоснование отказа в закрытии ИП по данному основанию;

- направить документы на закрытие ИП по почте (в таком случае вероятность отказа по этой причине минимальна);

- заплатить все же страховые взносы перед закрытием ИП;

- обратиться с жалобой на неправомерные действия (бездействие) должностных лиц налогового органа в вышестоящую инстанцию (УФНС).

С 2011 года ИФНС должна самостоятельно запрашивать справку из ПФР. Однако если справка по задолженности все-таки нужна, то необходимо поехать с документами в ПФР и написать заявление на закрытие ИП, затем если при расчете на предполагаемую дату закрытия получится задолженность, вам должны выдать квитанции, после оплаты которых, ее можно будет получить.

Сдача всех деклараций, в том числе и за неполный период

Точный срок сдачи налоговой декларации при закрытии ИП в НК РФ не прописан, в связи с чем разные ИФНС могут трактовать его по-своему: перед закрытием, в течение 5 дней после закрытия или вообще в обычные сроки. Поэтому данный вопрос индивидуальному предпринимателю необходимо уточнять в ИФНС по месту учета.

О том, как заполнить ликвидационную декларация ЕНВД при закрытии ИП, читайте здесь.

Снятие с учета в ФСС

Обязательно регистрироваться в ФСС необходимо только индивидуальным предпринимателям, которые имеют работников. Однако, некоторые ИП самостоятельно встают на учет в ФСС (например, кто часто болеет, собирается в декрет и т.п.).

С 11 июня 2020 года не нужно уведомлять ФСС о прекращении деятельности. ИП снимут с учета в ФСС на основании данных, направленных налоговой. При этом, если у ИП есть долги перед ФСС это никак не повлияет на процедуру снятия.

Закрытие расчетного счета ИП

После получения последних безналичных платежей и уплаты всех необходимых налогов и страховых взносов следует закрыть банковский счет. Остаток можно снять или перечислить в любой банк на другой счет, который можно указать при заполнении заявления.

Со 2-го мая 2014 года отменена обязанность уведомления о закрытии (открытии) расчетного счета в банке. До 2-го мая ИП необходимо было самостоятельно уведомить в течение 7 дней: налоговую службу, ПФР, ФСС (для ИП состоящих в нем на учете).

Снятие с учета контрольно-кассовой техники

В соответствии с законом 54-ФЗ от 22.03.2003, компаний и ИП обязаны применять ККТ при расчетах за товары, работы или услуги. ИП на ОСНО и УСН должны были перейти на новые кассовые аппараты с 2017 года, но в сфере услуг предоставлялась отсрочка. ИП на ЕНВД и патенте применяют кассовую технику с 1 июля 2020 года. Однако есть исключение — это предприниматели, не нанимающие работников и не занятые в розничной торговле. Они могут работать без ККТ до середины 2021 года вне зависимости от налоговой системы.

Примечание. Применять кассовую технику старого образца в 2020 году запрещено.

В том случае, если вы работаете на онлайн-кассе, для снятия с учета вам потребуется:

- Оформить заявление о снятии с регистрации онлайн-кассы и в течение одного рабочего дня со дня наступления обстоятельств, в связи с которыми потребовалось снятие, направить его в ФНС (в любую налоговую в бумажном виде, через личный кабинет ККТ, либо через ОФД). Дополнительно нужно предоставить отчет о закрытии фискального накопителя.

- Получить карточку о снятии с учета ККТ. Срок формирования ФНС карточки – 5 рабочих дней с даты подачи заявления. Еще через 5 рабочих дней вам направят актуальную карточку через кабинет ККТ или ОФД (при желании, в налоговой можно запросить бумажный экземпляр).

Подробнее о том, как снять онлайн-кассу с учёта, читайте в этой статье.

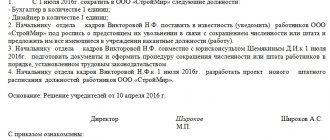

Увольнение работников

Предпринимателю, имеющему в штате наемных работников необходимо произвести их увольнения до ликвидации ИП. О чем необходимо уведомить службу занятости населения не менее чем за 2 недели до момента расторжения трудовых договоров. Данное уведомление может быть составлено в произвольной форме с указанием должностей и специальностей увольняемых работников, а также условий их работы.

После чего издается приказ о увольнение работников, на основание которого в трудовые книжки вносится соответствующие запись.

По окончанию процедуры увольнения работников предпринимателю необходимо подготовить для ПФР и ФСС расчеты по формам РСВ-1 и 4-ФСС, а также уплатить образовавшеюся задолженность в течение 15 дней с момента подачи указанных форм.

После чего предприниматель должен направить в Пенсионный фонд РФ и Фонд социального страхования РФ заявления о снятие с учета и копии документов, подтверждающих увольнении работников.

Фонды в свою очередь должны направить ИП уведомление о снятия с учета в течение 14 дней со дня принятия документов.

Готовим необходимые документы для закрытия ИП

Заявление о закрытии ИП

Заявление по форме Р26001 является основным документом, необходимым для прекращения деятельности индивидуального предпринимателя (). Подробную инструкцию по заполнению, а также образцы заявления, актуальные в 2020 году, вы можете посмотреть на этой странице.

Квитанция на оплату госпошлины

В 2020 году госпошлина для закрытия ИП составляет 160 рублей

. Сформировать квитанцию, а также оплатить ее через Интернет можно при помощи этого сервиса на официальном сайте ФНС (раздел Государственная пошлина за регистрацию ИП). Там же вы сможете распечатать квитанцию в бумажном виде и оплатить ее в любом удобном отделении Сбербанка.

Более подробно про оплату госпошлины.

Как действовать ИП без работников

Снятие предпринимателя с учета, или как еще говорят «закрытие ИП», — это исключение его из единого реестра предпринимателей (ЕГРИП). Чтобы инициировать это исключение, нужно прийти в регистрирующий орган ФНС и подать форму Р26001. К ней нужно приложить квитанцию об уплате госпошлины.

Снять предпринимателя с регистрационного учета налоговый орган обязан. Никакого значения наличие задолженности по налогам либо взносам не имеет.

Более того, ИП обычно «закрываются» с небольшой задолженностью по взносам. А возникает она от того, что точную сумму взносов за год на момент снятия предпринимателя с учета определить невозможно. Ведь она зависит от количества дней, которые бизнесмен числился ИП. А заранее узнать, в какой именно день ИФНС снимет его с регистрационного учета, нельзя.

Внести в реестр запись о прекращении деятельности ИП инспекция должна не позже, чем через 5 дней после подачи формы. Увидеть результат регистрационных действий можно через сервис налоговой службы по адресу egrul.nalog.ru. Целесообразно осуществлять поиск по своему ИНН. Система выдаст основные данные: ФИО, ОГРНИП, дату его присвоения и дату прекращения деятельности. Кроме того, теперь уже бывшему ИП будет выдан лист записи о внесении в реестр сведений о том, что он снят с учета.

Более никакие органы предприниматель о своем«закрытии»уведомлять не обязан. Всю информацию в фонды ИФНС передаст самостоятельно.

Подаем документы в налоговую инспекцию

Собранные документы необходимо подать в налоговый орган, который его регистрировал (например, в Москве это ИФНС №46), а не в тот, где он находился на учете (это не касается уплаты налогов и сдачи отчетности). Адрес и контактные данные вашей налоговой инспекции, вы можете узнать при помощи этого сервиса.

При самостоятельной сдаче документов в ИФНС индивидуальному предпринимателю не нужно заверять подпись на заявлении. Однако при сдаче документов через доверенного представителя или отправке документов по почте (обязательно с объявленной ценностью и описью вложения) нотариальное заверение необходимо.

При дистанционной подаче документов в ИФНС, вам понадобится электронная подпись, о том, какую конкретно ЭЦП выбрать для ИП, читайте в нашей статье.

Как снять ИП с учета в налоговой

Порядок прохождения процедуры снятия с учета ИП в налоговой инспекции разбивается на несколько этапов.

Началом считается посещение предпринимателем ИФНС, который расположен в районе его регистрации как ИП. Бизнесмен должен предоставить налоговый отчёт по закрытию предприятия. Необходимо составить декларацию по последнему отчётному периоду, которая будет представлена в налоговую инспекцию.

Обратите внимание! Если возникли причины, по которым ИП не мог ранее сдавать отчетность в срок, ему понадобится предоставить декларацию по всем периодам своей деятельности. Также, до того как подать заявление в ИФНС, ему следует создать отчёт по «нулевым» декларациям (период, когда бизнес не осуществлялся).

Пока заявление рассматривается, проводят аналитическую сверку отчётов предприятия. По результату проверки выявляют долги, насчитывают пени, налагают штрафы. Предпринимателю предстоит выполнить полное погашение всех начисленных к оплате сумм.

После закрытия ИП

Обратите внимание на то, что:

- физическое лицо не освобождается от уплаты налогов, штрафов, страховых взносов и других долгов, полученных во время его деятельности в качестве ИП;

- если какие-либо описанные выше действия для подготовки к закрытию ИП не были совершены, то уже после закрытия их необходимо выполнить как можно быстрее;

- при наличии печати ИП ее уничтожение не обязательно;

- при необходимости ИП можно открыть снова сразу после закрытия (например, для быстрого перехода на другую систему налогообложения).

Что надо запомнить о прекращении деятельности индивидуальным предпринимателем

- Закрытие ИП возможно добровольно (по заявлению или иску о признании ИП банкротом) или в принудительном порядке.

- Наличие задолженностей (по зарплате, налогам, взносам, перед другими кредиторами) не является основанием для снятия ИП с учета.

- Имущественная ответственность бывшего предпринимателя переходит на его имущество, как физического лица (кроме перечня, указанного в статье 446 ГПК РФ).

- Перед закрытием ИП надо: уволить работников; сдать отчетность за работников; сняться с учета в фондах; закрыть расчетный счет; снять с учета ККТ; провести сверку расчетов с ФНС, фондами и контрагентами (рекомендуется).

- При наличии значительных долгов стоит оценить целесообразность инициирования банкротства (для этого не надо сниматься с учета как ИП).

- Хранить документы по предпринимательской деятельности надо минимум 4 года, и быть готовыми к тому, что налоговая инспекция может провести проверку и после прекращения статуса ИП.