Отчетность работодателя

Наталья Васильева

Аттестованный налоговый консультант

Актуально на 19 декабря 2019

Расчет по страховым взносам представляется всеми организациями и ИП, имеющими наемных работников. Факт выплаты дохода сотрудникам при этом значения не имеет. Рассмотрим, по какой форме и в какой срок нужно сдать в ИФНС нулевой РСВ за 2020 год.

Нужно ли сдавать нулевой РСВ?

Расчет по страховым взносам содержит в себе информацию об исчисленных и уплаченных в отчетном периоде страховых взносах за сотрудников. РСВ как нулевой, так и с начислениями, сдается в отношении:

- сотрудников, с которыми заключены трудовые договоры;

- граждан, работающих по гражданско-правовым договорам;

- физлиц, с которыми заключены договоры об отчуждении исключительного права на некоторые результаты интеллектуальной деятельности, издательские лицензионные договоры, а также лицензионные договоры о предоставлении права использования результатов интеллектуальной деятельности;

- авторов произведений в рамках договора авторского заказа.

К лицам, обязанным сдать РСВ, относятся:

- организации — независимо от наличия наемных работников;

- обособленные подразделения российских компаний (ОП) — если они самостоятельно перечисляют зарплату своим работникам и платят с нее страховые взносы;

- ОП иностранных компаний — если они ведут деятельность на территории РФ;

- ИП — при наличии наемных работников;

- главы КФХ — независимо от наличия сотрудников;

- физические лица без статуса ИП — если имеют сотрудников.

При этом факт выплаты дохода сотрудникам и уплаты с него страховых взносов для сдачи нулевого РСВ значения не имеет. Отчет сдается всегда при наличии наемных работников. Если взносы с дохода не уплачивались, в ИФНС нужно сдать нулевой РСВ.

Кому нужно сдавать расчеты по страховым взносам?

Обязанность по представлению расчета по страховым взносам закреплена за:

- Организациями (в том числе осуществляющие в России деятельность иностранные компании), а также обособленные подразделения организаций;

- Предприниматели, которые производят выплаты физлицам.

При этом расчет представляется независимо от того, к какому статусу относятся застрахованные лица, которым упомянутые выше лица выплачивают вознаграждение, то есть:

- Работники, с кем заключены трудовые договора;

- Гендиректор (единственный учредитель);

- Физлица, с кем заключены ГПД, к примеру, договор подряда, договор оказания услуг.

Рассмотрим организации и предпринимателей, у которых нет работников и приостановлена деятельность. Разъяснения по этому вопросу дают налоговики. Исходят они из того, что организация при регистрации получает статус работодателя, поэтому отчет они обязаны предоставлять даже в том случае, если деятельность они не ведут и не имеют работников.

Важно! Даже если в организации нет работников и не ведется деятельность, они обязаны представлять по страховым взносам нулевой расчет. К предпринимателям такое требование не применяется. Сдавать нулевой расчет они должны в том случае, если у них есть работники, которым не выплачивается зарплата.

Что касается предпринимателей, то дело с ними обстоит несколько иначе. Предприниматели должны сдавать отчет только в том случае, если у них есть работники. Но нулевой отчет в некоторых случаях предприниматели сдавать все же должны. Например, если у ИП есть работник, но по причине нахождения его в отпуске за свой счет. В этом случае отчет предоставить все равно нужно, но только он будет нулевым. Ведь даже если работник не получает доход, а только пособие, он все же остается застрахованным лицом.

В каких случаях сдается нулевой РСВ

Нулевой РСВ за 2020 год сдают:

- Организации с единственным учредителем-генеральным директором.

При этом, не имеет значения заключен ли с ним трудовой договор и выплачивается ли ему заработная плата (Письмо Минфина России от 18.06.2018 № 03-15-05/41578).

- Организации и ИП, приостановившие деятельность.

Работодатели сдают отчет, даже если в 2020 году деятельность не велась и доходы сотрудникам не выплачивались вообще (Письмо ФНС России от 03.04.2017 № БС-4-11/6174).

- Главы КФХ при отсутствии сотрудников.

Главы КФХ сдают отчет не только в случае приостановки деятельности, но и тогда, когда сотрудников нет совсем (Письмо ФНС России от 25.12.2017 № ГД-4-11/[email protected]).

Нулевые отчеты РСВ и СЗВ-М

Часто при отсутствии деятельности возникает заблуждение, что отчетность не подается. Давайте вместе разбираться, когда нужно сдавать нулевые отчеты

.

Компания, имеющая наемных работников, называется страхователем, а работники – застрахованными лицами.

Так как отчеты РСВ и СЗВ-М содержат данные о застрахованных лицах, то при отсутствии работников, по идее, должны отсутствовать и отчеты. Но это далеко не так.

Нужно ли сдавать нулевой РСВ, если деятельность не ведется?

Да, нужно

.

Расчет по страховым взносам нужно сдавать независимо от того, вела компания деятельность в отчетном периоде или нет. Нулевой расчет информирует налоговиков, что выплаты работникам не производились. Иначе инспекторы могут подумать, что компания забыла подать расчет, что чревато блокировкой расчетного счета и штрафом в размере 1000 рублей.

Подается ли нулевой расчет по страховым взносам, когда работодатель не производил выплаты физлицам?

Да, в обязательном порядке

.

Это касается ситуации:

- все сотрудники в отпуске без содержания;

- в компании числится только директор и т.д.

При этом в подразделах 1.1, 1.2 приложения 1 к разделу 1 отчета нужно указать количество застрахованных лиц, а в разделе 3 необходимо заполнить сведения на каждого сотрудника, находящегося в отпуске без содержания.

В каких случаях ИП должны сдавать нулевые расчеты?

ИП можно разделить на:

- работающих в одиночку и не имеющих статуса работодателя;

- работодателей, использующих труд наемных рабочих.

- ИП — без статуса работодателя

- ИП — работодатель

Предприниматель, который работает с начала года один (и не является главой КФХ), не подает расчеты по страховым взносам

.

Если же в течение года ИП уволил работников, то представлять РСВ необходимо да конца расчетного года.

ИП, у которого в течение календарного года были заключены, продолжают действовать или расторгнуты трудовые (гражданско-правовые) договоры с физлицами, обязаны до конца года сдавать РСВ.

У ИП в 2020 году было 2 работника. Одного сотрудника предприниматель уволил в декабре 2020 года, а со вторым прекратил трудовые отношения в январе 2020 года.

В этом случае в 2020 году ИП обязан подавать расчеты по страховым взносам за I квартал с данными о зарплате в январе второго сотрудника и нулевые расчеты с накопительными данными за полугодие, 9 месяцев и год.

Начиная с 01.01.2017 года регистрация и снятие с учета ИП в качестве работодателей не предусмотрена.

Как заполнить нулевой РСВ?

Нулевой расчет по страховым взносам включает в себя:

- Титульный лист;

- Раздел 1 — сводные данные об обязательствах плательщика страховых взносов;

- Приложение 1 к разделу 1;

- Подраздел 1.1. — расчет сумм страховых взносов на ОПС;

- Подраздел 1.2. — расчет сумм страховых взносов на ОМС;

Если числовые показатели для поля отсутствуют, то ставят «0», в остальных случаях – прочерк. При распечатке формы на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных полей.

Надо ли сдавать нулевую СЗВ-М?

Да, нужно

.

По мнению чиновников, у организации в принципе не может быть нулевой

СЗВ-М потому, что хоть один работник в компании имеется – и это директор.

Следует отметить, что форма СЗВ-М подается на каждого работника, с которым в месяце, за который подаются сведения, заключен/продолжает действовать/прекращен трудовой или гражданско-правовой договор. При этом не имеет значение, производилась выплата зарплаты или нет.

Не подавать нулевые сведения по форме СЗВ-М могут только предприниматели, которые работают в одиночку – без наемных работников.

Подаются ли сведения СЗВ-М при отсутствии у компании застрахованных лиц?

Однозначного ответа, следует ли подать форму СЗВ-М тогда, когда в организации нет застрахованных лиц, т.е. ни с кем не заключены трудовые или гражданско-правовые договоры, ПФР не дает

.

Во избежание риска привлечения к ответственности, рекомендуем один из вариантов:

- Подать сведения СЗВ-М на директора

, даже если с ним не заключен трудовой договор; - Представить в Пенсионный фонд заявление

об отсутствии трудовых отношений и финансово-экономической деятельности. После подачи заявления компания освобождается от подачи СЗВ-М до тех пор, пока не начнет деятельность и не заключит трудовые договоры.

Форма нулевого РСВ за 2020 год

Нулевой РСВ за 2020 год сдается по форме, утв. Приказом ФНС России от 10.10.2016 № ММВ-7-11/[email protected]

Бланк нулевого РСВ 2019

Начиная с отчетности за 1 квартал 2020 года нулевой РСВ нужно сдавать по новой форме, утв. Приказом ФНС России от 18.09.2019 № ММВ-7-11/[email protected]

Состав нулевого РСВ включает в себя только 5 листов:

- Титульный.

- Раздел 1.

- Подраздел 1.1 приложения № 1 к разделу 1.

- Подраздел 1.2 приложения № 1 к разделу 1.

- Приложение № 2 к разделу 1.

- Раздел 3.

С отчетности за 1 квартал 2020 года состав нулевой отчетности заметно сократится, в него не нужно будет включать подразделы к разделу 1.

Нюансы при заполнении формы при льготных тарифах

Даже если субъект малого и среднего предпринимательства полностью освобожден от страховых взносов, отчет по форме РСВ все равно нужно предоставить в налоговую. ФНС объяснила, что отчет за 2 квартал в таком случае нужно будет сдать с нулевыми показателями. Если отчет был сдан ранее с ненулевыми данными, то потребуется подача уточняющей формы.

Бланк для заполнения формы остался таким же, как и на начало года. В расчете из страховых взносов заполнению подлежат:

- титульный лист

- раздел 1

- приложения 1 и 2 к разделу 1

- раздел 3

Раздел 2 не будет рассмотрен, поскольку заполняется только в отношении глав крестьянско-фермерских хозяйств.

Титульный лист и раздел 1 заполняются, как и в предыдущие отчетные периоды, изменения их не коснулись.

Напоминаем, что по соответствующим строкам 030-120 указываются общие суммы взносов с начала года, а по строкам соответствующим месяцам расчетного периода, необходимо поставить прочерки, так как фактически суммы отсутствуют.

По строке 001 необходимо поставить 1 или 2 в зависимости от того производились ли выплаты физическим лицам за расчетные месяцы.

Раздел 1. Сводные данные об обязательствах плательщика страховых взносов

В отношении приложений появились уточнения ФНС.

Заполнение приложений 1 и 2 к разделу 1 формы РСВ

Данные приложения необходимо заполнить дважды: по обычному тарифу и 0%.

При заполнении по первому варианту по строке 001 отразите значение «01» и укажите все значения только в графе 1, здесь будут отражаться фактические данные за январь—март 2020 года. Сведения по столбцам 2-4 будут отражены в отдельном экземпляре.

Приложение 1. Код тарифа «01 »

Раздел 1. РСВ с нулевым тарифом

При заполнении нулевого экземпляра в сроке 001 пропишите «21». Отразите здесь данные только за 2 квартал – в обобщенной сумме и в разрезе каждого месяца. По строке 060 укажите нули во всех окошках.

Нумерация страниц производится сквозной нумерацией.

Приложение 1. Код тарифа «21 »

Раздел 1. РСВ с нулевым тарифом

Необлагаемые выплаты отражаются в зависимости от месяца, к которому они относятся. Например, мартовские суммы отразить в экземпляре с о, а июньские с «21».

Заполнение раздела 3 формы РСВ

В третьем разделе формы отразите персонифицированные сведения работников в единственном экземпляре по тарифу 0%. По 130 укажите категорию работника, это может быть:

- КВ – если сотрудник является гражданином Российской Федерации

- ВПКВ – работник имеет статус временно пребывающего

- ВЖКВ – работник имеет статус временно пребывающего, но является застрахованным в ОПС

В остальном порядок заполнения остался прежним, только место сумм доходов и взносов нужно проставить нули.

Раздел 3. Персонифицированные сведения о застрахованных лицах

Предпринимателям малого и среднего бизнеса, которые не попали в список наиболее пострадавших от коронавирусной инфекции , тоже будет предоставлена льгота при расчете страховых взносов за 2 квартал текущего года. Их взносы будут рассчитываться по пониженному тарифу 15 % и рассчитываться с той части заработной платы, которая превышает МРОТ.

Как сдавать нулевой РСВ 2020

Сдача обычного РСВ напрямую привязана к количеству сотрудников, которым выплачен доход. Если их больше 10, то отчет сдается только в электронной форме, если меньше — допускается представление РСВ на бумаге.

Нулевой РСВ не привязан к количеству сотрудников, так как причиной его представления является отсутствие выплат в целом. А это значит, что сдать его можно:

- На бумаге.

Сдать отчет в ИФНС можно лично, через представителя или направив заказным письмом с описью вложения.

- В электронной форме.

РСВ в форме электронного документа направляется в ИФНС по телекоммуникационным каналам связи через операторов электронного документооборота. Перед этим отчет подписывается ЭЦП.

Способ сдачи работодатель выбирает на свое усмотрение.

Требования к заполнению РСВ за 2020 год

Заполняя нулевой РСВ, нужно придерживаться определенных требований. Перечислены они в Порядке заполнения расчета, утв. Приказом ФНС России от 10.10.2016 № ММВ-7-11/[email protected]:

- Заполняется расчет заглавными печатными буквами слева направо.

- Если данные вносятся от руки, то пользоваться можно ручками только синего, черного или фиолетового цвета. Остальные цвета использовать нельзя, так как машина не распознает сведения и отчет придется переделывать.

- При заполнении РСВ на компьютере пользуйтесь шрифтом Courier New высотой 16 – 18.

- Нельзя использовать любые корректирующие и им подобные средства. Если в расчете допущена ошибка — ее лучше не исправлять, а переделать лист полностью.

- Также нельзя скреплять распечатанные листы степлером или скрепкой, если они нарушают целостность листа и штрих-кода в верхней части страницы. Оптимальный вариант — передать расчет на проверку в файле.

- Каждый лист отчета нужно распечатать на отдельной странице.

- Каждую страницу нужно пронумеровать в сквозном порядке начиная с титульного листа.

- В полях, где нужно указать количественные или суммовые показатели, поставьте «0», а во всех остальных — прочерк. Если отчет формируется с помощью программного обеспечения, то прочерки можно не ставить.

- Строку «Фамилия______И.О.» на каждой странице расчета заполняют только физические лица, не являющие ИП, у которых нет ИНН.

Отчетность за 4 квартал 2020 и за весь 2020 год

Ниже представлен календарь отчетности, которую нужно будет подавать за 4 квартал и за весь 2020 год.

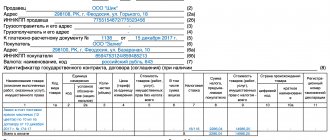

| Форма отчетности | Утверждена | Срок сдачи |

| Сведения о среднесписочной численности работников | ||

| Сведения о среднесписочной численности работников за 2020 год | Приказ ФНС РФ № ММ-3-25/[email protected] от 29.03.07 | 21 января |

| ФСС | ||

| Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения (4-ФСС) | Приказ ФСС № 381 от 26.09.2016 (в редакции приказа от 07.06.2017 № 275) | 21 января (на бумаге) 25 января (в электронном виде) |

| НДФЛ | ||

| Справка о доходах физического лица (форма 2-НДФЛ) новая форма | Приказ ФНС России от 02.10.2018 № ММВ-7-11/[email protected] | 1 апреля |

| Предоставление налоговыми агентами сведений о невозможности удержания НДФЛ у физических лиц (форма 2-НДФЛ) | Приказ ФНС РФ № ММВ-7-11/[email protected] от 30.10.15 (ред. от 17.01.2018) | 1 марта |

| Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (6-НДФЛ) | Приказ ФНС России от 14.10.2015 № ММВ-7-11/[email protected] (ред. от 17.01.2018) | 1 апреля |

| Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) | Приказ ФНС России от 24.12.2014 № ММВ-7-11/[email protected] (ред. от 25.10.2017) | 30 апреля |

| Страховые взносы на пенсионное и медицинское страхование | ||

| СЗВ-М Сведения о застрахованных лицах | Постановление Правления ПФ РФ от 01.02.2016 № 83п | 15 января |

| ДСВ-3 Реестр застрахованных лиц, за которых перечислены дополнительные страховые взносы на накопительную пенсию и уплачены взносы работодателя | Постановление Правления ПФ РФ 09.06.2016 № 482п | 21 января |

| Расчет по страховым взносам | Приказ ФНС России № ММВ-7-11/[email protected] от 10.10.2016 | 30 января |

| Расчет по страховым взносам КФХ без работников | Приказ ФНС России № ММВ-7-11/[email protected] от 10.10.2016 | 29 января |

| Персонифицированная отчетность в Пенсионный фонд (формы СЗВ-СТАЖ и ОДВ-1) новые формы | Постановление Правления ПФ РФ 06.12.2018 № 507П | 1 марта |

| НДС, акцизы и алкоголь | ||

| Представление журнала учета полученных и выставленных счетов-фактур по установленному формату в электронной форме за II квартал 2020 г.* | Пункт 5.2. статьи 174 Налогового кодекса РФ | 21 января |

| Представление налоговой декларации по косвенным налогам при импорте товаров на территорию РФ с территории государств — членов Евразийского экономического союза | Приказ ФНС России от 27.09.2017 № СА-7-3/[email protected] | 21 января |

| Налоговая декларация по налогу на добавленную стоимость | Приказ ФНС РФ № ММВ-7-3/[email protected] от 29.10.2014 (ред. от 20.12.2016) | 25 января |

| Налоговая декларация по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию | Приказ ФНС РФ № ММВ-7-3/[email protected] от 12.01.2016 | 25 января |

| Налоговая декларация по акцизам на автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, прямогонный бензин, средние дистилляты, бензол, параксилол, ортоксилол, авиационный керосин, природный газ, автомобили легковые и мотоциклы | Приказ ФНС РФ № ММВ-7-3/[email protected] от 12.01.2016 | 25 января |

| Налоговая декларация по акцизам на табак (табачные изделия), табачную продукцию, электронные системы доставки никотина и жидкости для электронных систем доставки никотина | Приказ ФНС России от 15.02.2018 № ММВ-7-3/[email protected] | 25 января |

| Представление деклараций по алкоголю (за исключением деклараций по объему винограда) | Постановление Правительства РФ от 09.08.2012 № 815 (ред. от 13.05.2016) | 25 января |

| ЕНВД | ||

| Налоговая декларация по ЕНВД новая форма | Приказ ФНС РФ 26.06.2018 № ММВ-7-3/[email protected] | 21 января 22 апреля |

| Единая (упрощенная) налоговая декларация | ||

| Единая (упрощенная) налоговая декларация за первое полугодие 2018 | Приказ Минфина РФ№ 62н от 10.02.2007 | 21 января |

| Единый налог, уплачиваемый в связи с применением УСН | ||

| Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения | Утверждена Приказом ФНС России от 26.02.2016 N ММВ-7-3/[email protected] | 1 апреля (организации) 30 апреля (ИП) |

| ЕСХН | ||

| Налоговая декларация по единому сельскохозяйственному налогу | Утверждена Приказом ФНС РФ № ММВ-7-3/[email protected] от 28.07.14 (ред. от 01.02.2016) | 1 апреля |

| Налог на прибыль | ||

| Налоговая декларация по налогу на прибыль организаций, исчисляющих ежемесячные авансовые платежи по фактически полученной прибыли | Приказ ФНС России от 19.10.2016 № ММВ-7-3/[email protected] | 28 января |

| Налоговая декларация по налогу на прибыль организаций, для которых отчетным периодом является первый квартал, полугодие и девять месяцев | Приказ ФНС России от 19.10.2016 № ММВ-7-3/[email protected] | 28 марта |

| Налоговый расчет (информация) о суммах выплаченных иностранным организациям доходов и удержанных налогов (при исчислении ежемесячных платежей) | Приказ ФНС России от 02.03.2016 № ММВ-7-3/[email protected] | 28 января |

| Налоговый расчет (информация) о суммах выплаченных иностранным организациям доходов и удержанных налогов | Приказ ФНС России от 02.03.2016 № ММВ-7-3/[email protected] | 28 марта |

| Налоговая декларация по налогу на прибыль иностранной организации | Приказ МНС РФ от 5 января 2004 г. № БГ-3-23/1 | 28 марта |

| Налоговая декларация о доходах, полученных российской организацией от источников за пределами Российской Федерации | Приказ МНС РФ от 23 декабря 2003 г. № БГ-3-23/[email protected] | 28 января |

| Налог на имущество | ||

| Расчет по авансовому платежу по налогу на имущество организаций | Приказ ФНС РФ № ММВ-7-21/[email protected] от 31.03.17 | 1 апреля |

| Налог на добычу полезных ископаемых | ||

| Налоговая декларация по налогу на добычу полезных ископаемых | Приказ ФНС № ММВ-7-3/[email protected] от 14.05.2015 (ред. от 17.04.2017) | 9 января 31 января |

| Водный налог | ||

| Налоговая декларация по водному налогу | Приказ ФНС № ММВ-7-3/[email protected] от 09.11.2015 | 21 января |

| Налог на игорный бизнес | ||

| Налоговая декларация по налогу на игорный бизнес | Приказ ФНС России от 28.12.2011 № ММВ-7-3/[email protected] | 21 января |

| Транспортный налог | ||

| Налоговая декларация по транспортному налогу | Приказ ФНС России от 05.12.2016 № ММВ-7-21/[email protected] | 1 февраля |

| Земельный налог | ||

| Налоговая декларация по земельному налогу | Приказ ФНС России от 10.05.2017 № ММВ-7-21/[email protected] | 1 февраля |

| Бухгалтерская отчетность | ||

| Бухгалтерская отчетность | Утверждена приказом Минфина № 66н от 02.07.10 (в ред. от 06.03.2018) | 1 апреля |

| Экологические платежи | ||

| Расчет платы за негативное воздействие на окружающую среду | Приказ Минприроды России от 09.01.2017 № 3 | 10 марта |

| Расчет суммы экологического сбора | Утвержден приказом Росприроднадзора от 22.08.2016 № 488 | 14 апреля |

*Примечание. Журнал подается субъектами, не являющимися плательщиками НДС, или освобожденными по ст.145 НК, не признаваемые налоговыми агентами, в случае выставления и (или) получения ими счетов-фактур при осуществлении посреднической деятельности.

Заполняем раздел 1

В разделе 1 заполните:

- стр. 010 — код ОКТМО, по которому перечислялись страховые взносы.

Код необходимо указать в соответствии с Классификатором, утв. Приказом Росстандарта от 14.06.2013 № 159-ст. Узнать ОКТМО можно также с помощью бесплатного сервиса на сайте ФНС РФ.

- стр. 020 — КБК на уплату взносов на ОПС.

При заполнении нулевого РСВ за 2020 год необходимо указать КБК 18210202010061010160.

- стр. 040 — КБК на уплату взносов на ОМС.

Заполняя нулевой РСВ 2020 укажите код 18210202101081013160.

- стр. 100 — КБК на уплату взносов на ВНиМ.

Оформляя отчет за 2020 год укажите КБК 18210202090071010160.

- стр. 060 и 080 — поставьте прочерк.

Во всех остальных строках нужно поставить нули.

Заполняем подраздел 1.1 приложения 1

В этом разделе заполните:

- стр. 001 — код плательщика тарифа.

Эти коды приведены в Приложении № 5 к Порядку заполнения.

- стр. 010 – количество застрахованных лиц.

Слева направо укажите общее число застрахованных сотрудников, по которым подается отчет:

- за весь 2020 год;

- отдельно за 4 квартал;

- отдельно за каждый месяц 4 квартала (1-й месяц — октябрь, 2-й месяц — ноябрь, 3-й месяц — декабрь).

Если РСВ подается только по единственному учредителю-директору во всех строках укажите «1».

Во всех остальных строках поставьте нули.

Заполняем приложение 2 к разделу 1

В этом разделе необходимо заполнить только 2 строки:

- стр. 001 — признак выплат.

Если работодатель находится в регионе-участнике пилотного проекта ФСС и выплату пособия по ВНиМ производит соцстрах, указываем значение «1». Если пособия выплачиваются за счет работодателя, но с зачетом средств от ФСС — указываем код «2».

- стр. 010 — количество застрахованных лиц.

Указываем общее количество сотрудников в течение всего года, в последнем квартале и отдельно по каждому месяцу 4-го квартала. Граждан, с которыми заключены гражданско-правовые договоры, учитывать не нужно.

Во всех остальных строках раздела проставьте нули.

Заполняем раздел 3

В этот раздел внесите данные о физлицах, работавших по трудовому и гражданско-правовому договору в течение всего 2020 года.

В стр. 160-180 укажите значение «1» или «2» в зависимости от того, застрахован работник или нет.

Нулевой РСВ 2019

Штрафы за нулевой РСВ 2020

| Вид нарушения | Чем грозит | Основание |

| Несвоевременная сдача нулевого РСВ | штраф — 1 000 руб. | ст. 119 НК РФ |

| Дополнительно к ответственности могут привлечь должностных лиц организации и начислить им штраф в размере от 300 до 500 руб. | ст. 15.5 КоАП РФ | |

| Заблокировать банковский счет за опоздание со сдачей нулевого РСВ налоговики не имеют права | Письмо ФНС России от 10.05.2017 № АС-4-15/8659 |

Кем сдается и в каких случаях

Множество вопросов, задаваемых бухгалтерскими специалистами на этот счет, связано преимущественно с существованием внушительного количества нормативных актов, которые охватывают не все ситуации. Ведь есть множество информационных источников, переполненных рекомендациями, дополнениями, уточнениями. Разобраться в этом изобилии материалов проблематично. Поэтому стоит обращать внимание на самые важные детали.

Итак, первое, на что нужно обратить внимание – дата отправления расчета. Делать это необходимо каждый квартал в период до 30-го числа месяца, который следует за истекшим отчетным годом.

Срок не имеет зависимости от типа оформления документа (бумажный или электронный носитель), что четко и детально прописано в п. 7 ст. 431 НК РФ.

Зато при отсутствии своевременного отчета наниматель понесет административную ответственность в виде штрафа, что указано в ст. 119 НК РФ.

Он составляет 5-30% от суммы средств, которая должна была быть внесена (однако минимальный показатель составляет 1000 р.).

Если выплаты физическим лицам не осуществляются, как действовать в этой ситуации? На самом деле, существует несколько рядовых случаев, от которых и зависит порядок действия бухгалтера, руководителя отдела и гендиректора предприятия.

Если деятельность не осуществляется

Если финансово-хозяйственная деятельность просто-напросто отсутствует, необходимо предоставление нулевого документа РСВ, что детально и четко прописано в письме от 03.04.2017 г. №БС-4-11/6174.

Такой подход поможет налоговым структурам сделать установку в том отношении, что установленные рамки нарушены не были.

Если сотрудники ушли в отпуск без сохранения содержания

В этой ситуации требуется обязательное заполнение и предоставление РСВ. Число застрахованных лиц в рамках отчетного периода подлежит указанию в строчках 010 в подразделах 1.1, 1.2. Заполнение производится и в разделе 3, в котором требуется отражение персональных данных по всем застрахованным физическим лицам.

Для каждого участника документа указывается определенный набор данных:

- ФИО;

- ИНН;

- СНИЛС;

- дата появления на свет;

- мужской или женский пол;

- страна гражданства;

- данные из удостоверения личности.

Здесь же фигурирует признак страхования лица и кодовое значение его категории.

В штате сотрудников записан только директор

Список застрахованных граждан детально отображен в п. 1 ст. 7 ФЗ№167 от 15.12.2001 г. Это российские граждане, иностранные лица и те, кто гражданства вовсе не имеет.

Их объединяет одно условие: они постоянно или на временных правах проживают на территории страны и осуществляют исполнение трудовых обязанностей на базе соглашения.

Единственный участник Общества имеет правомочие на возложение на себя опций единоличного директора. В этой ситуации составление договора не является обязательным пунктом.

Согласно нормам действующего трудового законодательства, взаимодействие, возникшее между фирмой и ее директором, производится вне соблюдения рамок трудовых правоотношений. Однако игнорирование сроков предоставления РСВ вынудит гендиректора заплатить штраф от 1000 р.

Причем тот факт, что трудовой или гражданско-правовой заключенный договор отсутствует, не играет никакой роли.

Порядок уплаты взносов работодателем

В качестве законодательной базы выступает в этой ситуации Налоговый кодекс РФ, в частности – его статьи 425—429.

Установление тарифов произошло именно в этих документах, а также в ФЗ№179 от 22.12.2005 г. Действие этих ставок было продлено на 2019 г. на базе законодательного акта «О трудовых тарифах» ФЗ№419 от 19.12.2016 г.

Применение тарифов осуществляется на основании размерного показателя базы, типа деятельности и категории, к которой относится плательщик.

Наряду с этим социальные взносы подлежат уменьшению ровно на суммы, расходы по которым плательщик успел понести (оплата больничных отпусков, пособий). Исчисление производится каждый месяц, а фактическая уплата осуществляется не позже 15-го числа следующего месячного периода.

Особенности внесения платы лицом, не являющимся работодателем

Порядок, в котором производится исчисление и внесение СВ, отражен в рамках ст. 430 НК РФ. Плательщики, не являющиеся работодателями, обязуются обеспечивать перечисление по двум разновидностям взносов (по пенсионному и медицинскому страхованию). Пенсионные выплаты включают в себя фиксированную и переменную часть.

Что касается ОМС, в них включена лишь фиксированная доля. Переменная часть подлежит перечислению при годовом доходе, составляющем 300 000 р. Фиксированная сумма может поступать частями на протяжении года в соответствии с любым, удобным для плательщика графиком.

Подводим итоги

- Нулевой РСВ за 2020 потребуется сдать, если доход сотрудникам в течение года не платился, но трудовые и гражданско-правовые договоры с ними продолжали действовать.

- Нужно сдать нулевой РСВ и главам КФХ, не имеющим сотрудников и организациям с единственным учредителем-гендиректором, даже если трудовой договор с ним не заключен и зарплата ему не выплачивается.

- Нулевой РСВ за 2020 год нужно направить в ИФНС до 30.01.2020.

- В нулевом РСВ нужно заполнить титульный лист, раздел 1, подразделы 1.1 и 1.2 приложения № 1 к разделу 1, приложение № 2 к разделу 1 и раздел 3.

- С отчетности за 1 квартал 2020 года нулевой РСВ сдается по новой форме и состоит только из 3 обязательных листов: титульного, раздела 1 и 3. Приложения к разделу 1 больше заполнять не нужно.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Итоги

Заполнение нулевого расчета по страховым взносам обязательно даже при отсутствии показателей. Для заполнения титульного листа расчета по страховым взносам в 2020 году при нулевой отчетности достаточно стандартных данных о фирме. Нули проставьте в ячейках разделов 1 и 3, предназначенных для суммовых и количественных показателей, оставшиеся пустые знакоместа прочеркните.

Поля для КБК лучше заполнить, иначе могут возникнуть сложности с формированием электронного страхового отчета.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.