«Как можно временно приостановить деятельность ИП?» — вопрос, с которым часто сталкиваются индивидуальные предприниматели при появлении сложностей в бизнесе или желании устроить небольшой отпуск. Многие считают, что у ИП имеется только два пути — активная работа или ее полное прекращение в случае неудачи. Но практика показала, что правильная приостановка деятельности позволяет переосмыслить многие вопросы, после чего возобновить предприятие без необходимости терять время и деньги.

○ Законодательство в сфере предпринимательской деятельности.

Действующее законодательство имеет четкий регламент процедуры регистрации начала и прекращения деятельности индивидуального предпринимателя. Приостановка в работе по желанию бизнесмена законодательно не предусмотрена.

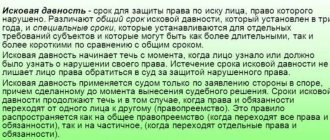

Открытие или закрытие ИП – это право гражданина. После того, как статус ИП зарегистрирован, лишить его человека можно только в случаях, предусмотренных законом. Отсутствие прибыли или фактическое неведение бизнеса такими основаниями не являются.

Пункт 1 ст. 22.3 ФЗ № 129 от 08.08.2001 «О государственной регистрации юридических лиц и индивидуальных предпринимателей»:

Государственная регистрация при прекращении физическим лицом деятельности в качестве индивидуального предпринимателя в связи с принятием им решения о прекращении данной деятельности осуществляется на основании представляемых в регистрирующий орган следующих документов:

- Подписанного заявителем заявления о государственной регистрации по форме, утвержденной уполномоченным Правительством Российской Федерации федеральным органом исполнительной власти.

- Документа об уплате государственной пошлины.

Отметим, что заявления о приостановлении деятельности на время законом не предусмотрено.

Как не платить налоги и страховые взносы, и не закрывать ИП

Если вы не ведете деятельность, то в общем случае вы не должны платить налог (налоговая база нулевая). Это не касается, например, ЕНВД, либо патентной системы налогообложения. Однако вы всегда можете перейти на общую и упрощенную систему взимания налогов, подав заявление об этом в ФНС. Соответственно, можно не закрывать ИП и не платить налоги. Но есть другая проблема.

ИП обязан платить страховые взносы «на себя». Это значит, что даже если у ИП нет работников, ежегодно он должен платить определенную сумму денег (36 238 рублей в 2020 году). Но есть способы избежать уплаты таких взносов. В частности, они не уплачиваются, если:

- ИП забрали в армию;

- ИП находится в декрете;

- ИП ухаживает за ребёнком-инвалидом, инвалидом 1 группы, пожилым человеком старше 80 лет;

- ИП живет с мужем-военнослужащим по контракту в местности, где нельзя заниматься предпринимательством;

- ИП не живет в РФ, а проживает заграницей с супругом-работником консульского или дипломатического учреждения.

Таким образом, приостановить деятельность ИП нельзя, поскольку не предусмотрено таких правовых механизмов. Однако можно закрыть ИП (через личный кабинет налогоплательщика бесплатно), а затем вновь за 800 рублей (или бесплатно онлайн) его зарегистрировать. Это поможет избежать уплаты налогов и страховых взносов.

Еще больше материалов по теме в рубрике: «ИП».

○ Можно ли просто «не работать»?

Бизнесмен может не вести деятельность по факту, но при этом он не получит освобождения от своих обязанностей по закону. Он будет также должен:

- Предоставлять в государственные органы отчеты, декларации и другую документацию.

- Перечислять обязательные взносы за себя в ПФР и ФФОМС.

Таким образом, несмотря на отсутствие прибыли, платить предусмотренные страховые взносы все равно придется. Если этого не делать, гражданин будет привлечен к административной ответственности.

Дополнительные расходы возникают при наличии наемных работников. При отсутствии деятельности их нельзя сократить, а, значит, бизнесмен обязан выплачивать заработную плату и выполнять иные обязательства перед сотрудниками.

При приостановке работы на время можно договориться с работниками о расторжении трудового договора. Если они не согласятся, увольнение будет считаться незаконным.

✔ Сохранение налогового бремени.

До тех пор, пока ИП не прекратит свою деятельность в установленном законом порядке, он должен отчитываться в налоговую и оплачивать обязательные платежи. Размер этих платежей зависит от применяемой системы налогообложения.

Так, бизнесмены, ведущие деятельность на ОСНО или УСН вправе сдавать нулевые декларации, то есть никаких средств перечислять в отсутствии прибыли не нужно. Предприниматели, работающие на ЕНВД или ПСН, должны вносить обязательные платежи не зависимо от того ведут они деятельность или нет.

✔ Обязательства перед Пенсионным фондом.

Не зависимо от наличия или отсутствия работников у ИП, платить взносы в ПФР за себя все равно придется. При этом сдавать отчетность не нужно.

Если у ИП есть работники, их права не могут быть ущемлены. Когда деятельность не ведется и не начисляется заработная плата, сотрудников можно оформить в отпуск без содержания. В этом случае отчетность в ПФР будет нулевая и взносы платить не нужно.

Вариант с отпуском возможен не всегда. В такой ситуации платить заработную плату придется, а, значит, начислять и выплачивать налоги и взносы в фонды.

За что должен платить ИП в период простоя

Надо сказать, что проблема приостановки деятельности в большей степени относится к ИП, чем к ООО. Дело в том, что временно неработающая организация, если у неё нет работников и налогооблагаемого имущества, ничего в бюджет платить не должна. Достаточно только вовремя сдавать нулевую отчётность.

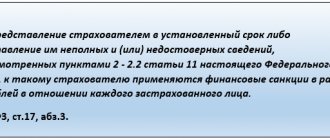

А вот у индивидуальных предпринимателей есть свой специфический платёж – страховые взносы за себя. В 2020 году фиксированная сумма взносов составляет 40 874 рубля, для неработающих ИП это немало.

Кроме взносов, в некоторых случаях приходится платить и налоги, даже если доходов бизнес не приносит. Это касается систем ЕНВД и ПСН, где расчёт налогов не связан с реальными оборотами. На режимах УСН, ОСНО и ЕСХН приостановление деятельности ИП не приводит к уплате налогов, потому что здесь учитывают только полученные, а не потенциально возможные доходы.

У предпринимателей, которые остановили деятельность из-за ведённого карантина по коронавирусу, появились дополнительные расходы. В частности, это зарплата работников и арендные платежи.

Частично эти расходы компенсировало государство. В пакет мер поддержки особо пострадавших отраслей вошли субсидии на работников и ИП в размере МРОТ, кредиты по льготным ставкам, списание налогов, снижение ставок страховых взносов и др. А благодаря принятым законам арендаторы коммерческих объектов смогли, при необходимости, расторгнуть договоры аренды без дополнительных санкций.

Если же говорить не о кризисной, а о стандартной ситуации приостановки деятельности ИП, то основная проблема связана с необходимостью платить взносы за себя и налоги на ЕНВД и ПСН. Но здесь не всё так однозначно.

○ Закрытие ИП – выход?

Закрытие ИП – это единственный выход, чтобы не платить налоги и взносы. В дальнейшем, когда обстоятельства вновь изменятся, можно будет опять зарегистрироваться в качестве индивидуального предпринимателя и возобновить деятельность.

При этом важно выполнить необходимые действия, которые предусмотрены законом. Их немного.

✔ Приведение дел в порядок.

Прежде чем закрыть ИП, необходимо решить все вопросы с работниками, контрагентами и налоговой инспекцией. Потребуется перечислить выплаты по всем долговым обязательствам и подготовить необходимые бумаги.

В подготовительные действия входит:

- Выплата налогов, штрафов и пеней в налоговую инспекцию.

- Увольнение и полный расчет с сотрудниками, если они у ИП есть.

- Перечисление страховых взносов за себя.

- Подготовка и сдача деклараций за истекший период (даже если это не полный отчетный год).

- Снятие с учета в ФСС (для ИП с работниками).

- Закрытие расчетного счета в банке.

- Снятие с регистрационного учета ККТ, если она использовалась.

После приведения дел в порядок можно приступать к следующим этапам.

✔ Составление заявления.

При закрытии ИП применяется установленная форма заявления Р65001. Документ может быть заполнен от руки (черными чернилами заглавными буквами) или на компьютере (шрифт Courier New, 18).

В заявлении потребуется указать ФИО, ИНН и ОГРНИП, а также контактную информацию и способ подачи документа в налоговую. При подаче заявления лично подпись ставится в присутствии сотрудника ФНС.

✔ Предоставление квитанции о пошлине.

Помимо заявления требуется предоставление квитанции об оплате государственной пошлины. Ее размер составляет 160 рублей.

Сформировать квитанцию можно на официальном сайте ФНС. Для этого потребуется заполнить необходимые данные. Также получить ее можно в территориальном отделении налоговой инспекции.

Оплачивается квитанция в отделениях банка, в системе интернет-банкинг или через терминал.

✔ Выписка из ПФР.

К заявлению и квитанции ранее было необходимо прикладывать справку из Пенсионного фонда. Теперь это требование упразднено, так как ФНС может запросить нужные сведения самостоятельно.

При этом не важно, заплатили вы взнос в ПФР или нет на момент закрытия ИП. Согласно налоговому законодательству, перечислить платеж можно до 31 декабря текущего года.

Пункт 1 ст. 423 НК РФ: Расчетным периодом признается календарный год.

Приостановка деятельности ИП не закрывая — реально ли это

Действующее законодательство не предусматривает возможность приостановки деятельности ИП.

И уж тем более не нужно полагать, что если вы просто на время прекратите ведение своего бизнеса, то будете освобождены от необходимости исполнения обязанностей по уплате налогов (а также иных подобных платежей) и подаче документов, предусмотренных в качестве обязательных при осуществлении предпринимательской деятельности.

Таким образом, ответ на вопрос «как приостановить деятельность ИП?» будет категоричное «никак». Фактически вы можете не осуществлять свою деятельность, но при этом все равно обязаны сдавать налоговую отчетность, платить пенсионные и страховые начисления. С другой стороны, исполнять эти обязанности не так уж и сложно, тем более что при сдаче нулевых деклараций вы будете освобождены от уплаты налога (за исключение особых случаев, например применения ЕНВД). Единственное, что придется уплачивать, — взносы в ПФР. Но ведь это только в ваших интересах, так как напрямую касается вашего будущего.

Рекомендации

Перед тем как принять решение, что лучше, закрыть ИП или приостановить его деятельность, следует определить, величину потерь в случае сохранения бизнеса и минимизировать ее. Для единщиков оптимальным решением будет переход на общую систему налогообложения, если они не готовы к ежемесячным платежам. Также необходимо побеспокоиться о сокращении штатов, что необходимо сделать после двухмесячного периода после его уведомления о грядущем сокращении. В любой ситуации придется подавать отчетность в уполномоченные органы, даже при нулевых доходах. При ее неподаче на предпринимателя будут начислены штрафные санкции.

Практический опыт

Остановка бизнеса ИП нелогична. Закон не устанавливает сроков, в которые нужно начать и закончить ведение деятельности, процедура регистрации может и вовсе быть бессрочной. На время остановки дела по факту закон все равно обязывает владельца бизнеса исполнять свои обязательства.

Если ИП долго не работал, но данная форма собственности по-прежнему зарегистрирована, то обязательства по сдаче форм отчетности присутствуют. Более того, требуется осуществление фиксированных взносов в ПФР, а также перечисление других сумм на нужные счета.

Если предприниматель не получает дохода, подается нулевая декларация. Если в штате есть наемные сотрудники, не стоит забывать об обязанностях налогового агента и соблюдать трудовые права работников.

Если говорить о последствиях, то в ходе приостановки деятельности их не наблюдается. Главное, чтобы не было нарушений норм действующего законодательства. Но в жизни встречаются различные ситуации, которые вынуждают ИП заканчивать деятельность.

Можно ли восстановить бизнес после его ликвидации

Законом не ограничены права физического лица на ведение предпринимательской деятельности. Каждый гражданин вправе открывать бизнес и закрывать его в любое удобное для него и рабочее для Налоговой Службы время. Повторная регистрация ИП проводится по той же схеме, что и первичная операция. Факт предыдущей ликвидации на ее алгоритм не оказывает никакого влияния.

Правовыми актами не регламентирован временной промежуток, через который после закрытия ИП, человек может заново его открыть. В его праве это сделать в любой момент, даже на следующий день после окончания процедуры ликвидации. Вопрос заключается только в целесообразности решений физического лица. Также отсутствуют ограничения по количеству раз открытия и закрытия бизнеса.

Образец заявления и требования к содержанию

Если сдача документов осуществляется самостоятельно, то достаточно обеспечить заполнение пунктов 1 и 2 бланка, а подпись поставить позднее. Форма Р26001 была принята в июле 2013 года. Образец заявительной бумаги выглядит следующим образом.

- Первая строчка — строго по центру — название документа, вторая строчка – пояснение. Пишется «Заявление о…».

- Пункт 1 — сведения об ИП — ОГРН, ФИО, ИНН.

- Просьба выдать заявителю или направить по почте документы. Указываются контактные данные – телефон, электронный адрес.

- Данные о лице, которое засвидетельствовало подлинность подписи нотариально — нотариус, заместитель, должностное лицо, которое обладает соответствующими полномочиями.

Документы для скачивания (бесплатно)

- Бланк Р26001

- Образец формы Р26001