Дивиденды — что это такое

Дивидендами называют прибыль предприятий частной собственности, которая остается после обязательных отчислений: налогов, взносов, оплаты кредитов, заработной платы, премиальных. Она складывается из доходов, полученных компанией за конкретный период времени. По решению собрания учредителей прибыль распределяется между лицами, вложившими в ее развитие свои деньги.

Лица, вложившие деньги в компанию, называются инвесторами. В Обществе с Ограниченной Ответственностью — это учредители, участники, дольщики. В Акционерном обществе — акционеры. Денежная прибыль (дивиденды) распределяется между компаньонами, держателями акций, владельцами облигаций согласно доли, внесенной каждым из них в предприятие. — Дивиденды не являются объектом обложения страховыми взносами, так как прибыль, распределяемая между инвесторами, отражает имущественную, а не трудовую форму взаимоотношений.

Периодичность начисления дивидендов

Ошибка №1. Освобождение от уплаты налогов для организаций применяющих специальные режимы

Применение любого специального режима налогообложения не является основанием для освобождения от уплаты соответствующих налогов, установленных на доход от долевого участия. Хотя спецрежим, сам по себе и выступает альтернативой по уплате трех налогов, включая и налог на прибыль, но это касается только основной деятельности. Исключением может выступать ситуация, когда дивиденды выплачиваются в натуральной форме и являются по сути реализацией.

Ошибка №2. Возврат НДФЛ, уплаченного в бюджет

С дивидендов, которые обязаны выплатить нерезиденту, организация должна исчислить НДФЛ по ставке 15%. В ситуации, когда нерезидент изменил свой статус пребывания в нашей стране и оформил все документы на получение резидентства, он имеет право подать заявление на перерасчет налога за текущий год, в котором он получил новый статус, по ставке 13%. Однако пересчитывать и возвращать его будет налоговая инспекция.

Ошибка №3. Выплата дохода от долевого участия в натуральной форме организацией использующей специальный налоговый режим (ЕНВД)

В случае, когда организация применяет ЕНВД, то операция по передаче имущества в качестве дохода от долевого владения должна облагаться в рамках, установленных для специального режима.

08.10.2018

Периодичность выплаты дивидендов в ООО может быть следующей: раз в квартал, раз в полгода или раз в год (п. 1 ст. 28 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»; далее — Закон об ООО). Организация вправе выбрать любой вариант и закрепить его в своем уставе или в решении общего собрания участников.

Акционерные общества могут выплачивать деньги учредителям по итогам квартала, полугодия, 9-ти месяцев или года (п. 1 ст. 42 Федерального закона от 26.12.95 № 208-ФЗ «Об закона об акционерных обществах»; далее — Закон об АО).

08.10.2018

Начисляются ли страховые взносы

Налоговый кодекс дает исчерпывающую информацию по видам доходов, с которых делаются обязательные отчисления во внебюджетные фонды. Чтобы ответить на вопрос “Дивиденды облагаются страховыми взносами или нет”, надо изучить перечень видов заработка, с которых берутся проценты в ФСС, ПФР, Единым социальным налогом облагаются:

- зарплаты;

- премии;

- оплата по договору;

- гонорары.

Отчисления в ФСС, ПФР и другие внебюджетные организации взимаются со всех видов денежных выплат, получаемых по трудовому соглашению. Из этого списка видно, какой доход не подходит под обложение страховыми взносами. По той причине, что они выдаются не за труд, а за денежный капитал, вложенный в предприятие. Если сотрудник или руководитель оказывается ее инвестором, отчисления в ФСС, ПФР делаются с его заработной платы, премиальных и других выплат, положенных по штату. Страховые взносы с дивидендов учредителя не взимаются.

Страховые взносы с дивидендов в 2020 году

Дивидендами признается часть чистой прибыли общества, которая по решению его участников распределена между ними пропорционально их долям в уставном капитале или пропорционально номинальной стоимости принадлежащих им акций.

С выплат сотрудникам-инвалидам взносы в ФСС начисляются как 60 % от страхового тарифа по основному виду деятельности. Право на льготу имеют все страхователи независимо от основного вида деятельности (Закон от № 179-ФЗ)НДФЛ – налог, который относится к прямым и рассчитывается в процентах.

Дивиденды в РСВ

Расчет по страх взносам — сводный, индивидуальный отчет по обязательным денежным отчислениям компании, работника в ФСС, ПФР, ОМС.

Отражаются ли дивиденды в расчете по страховым взносам в 2019 году? Статьи Налогового Кодекса, письмо ФСС показывают, что в РСВ необходимо включать сведения об отчислениях с тех видов заработков, которые являются объектами обложения страховыми взносами. Дивиденды в РСВ не отражаются, потому что их выплаты не регулируются трудовыми отношениями. Сведения о суммах, выплаченных дольщикам, не отражаются в расчете по страховым взносам.

Расчет и выплата дивидендов в 2020 году, какие налоги с них уплачиваются

Заканчивая рассмотрение вопроса, какими налогами облагаются дивиденды в 2020 году, приведем формулу расчёта из статьи 275 НК РФ. О ней необходимо знать, если дивиденды выплачивает компания, которая сама получила прибыль от участия в другой организации.

Рекомендуем прочесть: Инн Физического Лица Образец 2020

Налог уплачивается до истечения 30 дней с момента выплаты дивидендов. Сделано это для того, чтобы у налогового агента была возможность при получении необходимых сведений и необходимости применения других ставок доплатить излишне удержанный налог получателю

Выводы

Итак, облагаются ли дивиденды страховыми взносами в 2019 году?

- Денежные доходы, получаемые инвесторами, вкладчиками, акционерами в качестве прибыли, не облагаются взносами в ЕСН, потому что начисляются не за работу, а за инвестиции.

- Сумма выплат зависит от суммы вложенных в компанию средств каждого участника. Вклад может быть выражен стоимостью, количеством акций, достоинством облигаций или других ценных бумаг, находящихся во владении этих лиц.

Правило справедливо для вычетов в ПФР и другие общественные фонды.

Дивиденды не облагаются страховыми взносами в 2020 году на основании: п.1 ст. 236, п. 4 ст.420 НК РФ, а также Письмо ФСС № 015-03-11/08-13985. Единственный оплачиваемый налог — это НДФЛ для физических лиц и налог на прибыль с юридических.

Стать автором

Стать экспертом

Нужно ли отражать в 4-ФСС дивиденды

Нужно ли отражать в 4-ФСС дивиденды? Получить правильный ответ на этот вопрос можно, проанализировав относящиеся к нему нормы законодательства. Это мы и сделаем в нашей статье.

Что такое дивиденды

Правила отражения доходов в 4-ФСС

Варианты включения дивидендов в отчет и их последствия

Итоги

Что такое дивиденды

Понятие «дивиденды» встречается в законе «Об акционерных обществах» от 26.12.1995 № 208-ФЗ, где оно соотносится с частью остающейся у юрлица чистой прибыли, подлежащей распределению между акционерами. Аналогичное понятие (правда, без применения определения «дивиденды») имеется и в законе «Об ООО» от 08.02.1998 № 14-ФЗ, где говорится о распределении прибыли между участниками.

Уравнивает акционеров и участников в отношении дивидендов п. 1 ст. 43 НК РФ, определяющий этот вид выплат как любой доход, образовавшийся в результате распределения между акционерами (участниками) прибыли, оставшейся после налогообложения.

Акционерами (участниками) могут становиться как юридические, так и физические лица. При этом нередки ситуации, когда физлицо работает у юрлица, выплачивающего дивиденды. И как раз в отношении таких лиц обычно возникает вопрос: «Нужно ли отражать в 4-ФСС дивиденды?».

Правила отражения доходов в 4-ФСС

4-ФСС составляется по взносам на травматизм. Применяемая в 2020 году форма и порядок ее заполнения утверждены приказом ФСС РФ от 26.09.2016 № 381.

Правила начисления взносов на травматизм регулирует закон «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ, в котором указание на виды доходов, облагаемых взносами, содержится в п. 1 ст. 20.1. Это выплаты и иные вознаграждения, начисляемые лицам, работающим у страхователя по договорам:

- трудовым;

- ГПХ (если в них имеется условие об уплате взносов на травматизм).

В 4-ФСС все начисления, сделанные в пользу работников, отражаются по строке 1 таблицы 1 (п. 7.1 приложения № 2 к приказу № 381). Однако в их число входят и те, которые обложению взносами не подлежат.

Сумму доходов, не подпадающих под взносы, следует вычесть из общего объема начислений. В 4-ФСС для не подлежащих обложению доходов отведена строка 2 в таблице 1 (п. 7.2 приложения № 2 к приказу № 381). Результат вычитания (т. е. облагаемая взносами база) отражается в строке 3 этой же таблицы (п. 7.3 приложения № 2 к приказу № 381).

Виды доходов, из которых сложится сумма, вносимая в строку 2, перечислены в ст. 20.2. Дивидендов в этом перечне нет. Не должны они входить и в общий объем выплат, поскольку взаимоотношения, возникающие при их начислении, не относятся к регулируемым трудовым договором или договором ГПХ.

А это означает, что дивиденды в 4-ФСС ни в 2020 году, ни в другие периоды отражать не нужно.

Варианты включения дивидендов в отчет и их последствия

По ошибке данные по дивидендам могут попасть в сведения, показываемые в таблице 1 отчета. Варианты этой ошибки — включение суммы дивидендов:

- В общий объем доходов и в сумму не облагаемых взносами выплат. В итоге облагаемая база будет исчислена правильно.

- В общий объем доходов без отражения в сумме не облагаемых взносами выплат. Если при этом взносы на дивиденды не начислялись, то в отчете обнаружится несоответствие данных между таблицами 1 и 2. Если же начисление было, несоответствий в отчете не будет, но страхователь заплатит в ФСС ту сумму взносов, которую мог бы не платить.

- В сумму не облагаемых взносами выплат без отражения в общем объеме доходов. Это приведет к занижению облагаемой взносами базы, показанной в таблице 1, и к несоответствию данных между таблицами 1 и 2, если взносы в отчетном периоде начислялись правильно.

Ошибки в отчетности, если они не влекут за собой занижения суммы начисленных взносов, исправлять необязательно (пп. 1.1, 1, 2 ст. 24 закона № 125-ФЗ).

Несоответствие цифр, внесенных в таблицы 1 и 2, не позволит ФСС принять его. Такую ошибку придется исправлять, даже если взносы начислены правильно. Этот момент может привести к несоблюдению срока подачи отчетности.

https://www.youtube.com/watch?v=i6aDupQswBo

Исправляются ошибки в 4-ФСС путем подачи корректировочного отчета.

Итоги

Дивиденды — выплаты иного вида, нежели начисляемые в связи с наличием отношений по трудовому договору или договору ГПХ. Именно поэтому их не включают в общий объем доходов, начисляемых в пользу работника.

Они также не входят в перечень выплат, не облагаемых взносами. Это означает, что в 4-ФСС их показывать не следует.

Если же случилось так, что данные о дивидендах отражены в отчете, корректировать его следует не всегда, а только если сумма начисленных взносов занижена.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Источник: https://nalog-nalog.ru/strahovye_vznosy/fss/nuzhno-li-otrazhat-v-4-fss-dividendy/

Бухгалтерский учет отражения дивидендов

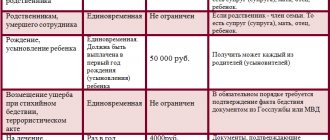

| Дебет | Кредит | Описание |

| 84 | 70 (75) | Начисление дивидендов учредителям организации |

| 70 (75) | 68 | Начислены налоги, в зависимости от того работает ли физическое лицо в данной организации или нет. Для работающего сотрудника – это НДФЛ, для неработающего – налог на прибыль. |

| 70 (75) | 50 (51) | Выплачены дивиденды |

| 70 (75) | 90 | Выручка от выплаты дивидендов продукцией |

| 90 | 41 (43) | Отражение себестоимости продукции переданной в качестве дивидендов |

| 90 | 68 | Начисление НДС на имущество, переданное в качестве дохода от долевого участия |

Исходные данные: Баланов О.П. владеет долей ООО «Северный ветер» в размере 10%, Баланов О.П. является сотрудником данной организации. владеет долей ООО «Северный ветер» в размере 20 %. Размер чистой прибыли за 2020 год составил 4 млн. рублей. На совете учредителей было принято решение всю чистую прибыль направить на выплату дивидендов.

Расчет:

- Сумма выплат для О.П. Баланова = 4 000 000,00 * 10% * (100% – 13%) = 348 000,00 рублей

- Сумма выплат для ЗАО «Ватная палочка» = 4 000 000,00 * 20% * (100% – 13%) = 696 000,00 рублей

- Пояснения: Ставка налога на прибыль для дохода от долевого участия в других предприятиях составляет 13%.

08.10.2018

08.10.2018