В настоящее время инвестирование, то есть вложение собственных денежных средств в какой-либо объект, достаточно распространено. Инвестиции способствуют росту собственных активов владельцев капитала или увеличению объёмов производства компании. Частные лица расходуют полученную прибыль на крупные приобретения, а для некоторых инвестирование является основным доходом. Капиталовложения могут быть разного характера и зависят от срока, в течение которого планируется получение вложенных средств и прибыли.

Долгосрочными инвестициями в большинстве случаев занимаются большие компании и крупные инвесторы, которые обладают значительным капиталом. Небольшие суммы денежных средств в этом случае не используются, так как имеется риск быстро потерять деньги на начальном этапе и полностью утратить вложение. Крупные суммы использовать эффективнее: если будет утеряна часть вложения, в дальнейшем есть вероятность возврата намного большей суммы.

Что такое долгосрочные инвестиции

Инвестиционные возможности вкладчиков в современном мире практически безграничны. Те, кто мечтает жить в достатке и не думать о хлебе насущном, имеют на выбор десятки направлений и инструментов инвестирования.

Вложения бывают краткосрочными и долгосрочными. Инвестиции на короткие сроки рассчитаны на получение относительно быстрой и высокой прибыли. Сроки окупаемости по таким вкладам – от нескольких месяцев до года.

Однако эксперты относят такие инвестиции к высокорисковым. Здесь работает основное правило инвестирования – чем выше потенциальный доход, тем выше вероятность всё потерять.

Долгосрочные инвестиции – вложения средств, срок окупаемости которых – от 1 года до 5 лет. Такие вклады более надёжны, характеризуются повышенной стабильностью и минимальными рисками.

Главный минус – быстрой прибыли от долгосрочных вкладов ожидать по определению не приходится. Поэтому помещать средства в «длинные» инвестиции, если деньги вам нужны в ближайшее время, нет смысла.

Пример

Вы хотите купить автомобиль своей мечты уже на будущий год, но не хватает примерно 30-40% от нужной суммы. Занимать не хочется – вы идейный противник кредитов. Знакомый коммерсант советует инвестировать средства в эффективные инструменты, чтобы получить недостающую часть.

Для ваших целей подходят краткосрочные вложения – инвестиции в МФО, ПИФы, ПАММ-счета, на худой конец — банковские депозиты с выгодными процентами. Долгосрочные инвестиции вам не подойдут – слишком долго придётся ждать вывода оборотных средств.

Вложения с долгим сроком окупаемости в меньшей степени зависят от колебаний рынка. Даже банковские вклады обесцениваются из-за инфляции и экономических кризисов. А вот акции в длительной перспективе стабильно повышаются в стоимости.

Успешно работать с долгосрочными инвестициями удаётся не каждому. Для этого нужны такие качества, как рассудительность, терпеливость, умение контролировать свои эмоции.

Те же акции периодически падают в цене, и вкладчики с неустойчивой психикой начинают срочно распродавать свои активы. Умный и терпеливый инвестор знает, что снижение цен – явление временное, поэтому не поддаётся всеобщей панике.

Длинные вклады – это не только финансовые инвестиции.

Сюда относятся также:

- вложения в строительство или покупка готовой недвижимости с целью дальнейшей перепродажи или сдачи в аренду;

- вклады в производство;

- в оборудование и технику;

- в золото;

- в собственное образование.

Таблица наглядно демонстрирует все плюсы и минусы долгосрочных и краткосрочных инвестиций:

| № | Критерии сравнения | Долгосрочные инвестиции | Краткосрочные инвестиции |

| 1 | Сроки окупаемости | 1-5 лет | От нескольких месяцев до года |

| 2 | Доходность | Высокая | Средняя |

| 3 | Риски | Высокие | Минимальные |

| 4 | Порог вхождения | Нужны значительные средства, исключение — инвестиции в акции | Низкий |

Несколько слов о психологии инвестирования. Обычному человеку трудно изменить пассивное отношение к собственным активам. Думать, как инвестор – сложно и непривычно.

Мозг устроен таким образом, что его привлекает в основном сиюминутное вознаграждение. О долгосрочной выгоде задумываются немногие. Откладывать награду на потом кажется слишком рискованным проектом. Мало ли что может произойти через год или два со страной, деньгами и экономикой.

С таким подходом вы не добьётесь от финансовых операций максимального эффекта. Однако достаточно подсчитать упущенную выгоду хотя бы за несколько прошлых лет, чтобы понять, какой доход вы бы могли иметь прямо сейчас, если бы пару лет назад инвестировали свободные деньги в акции или другие активы с гарантированным доходом.

Полезная ссылка по теме прибыльных вложений – «Управление инвестициями».

Виды

Долгосрочные инвестиции имеют сложную классификацию.

Они разделяются по видам объектов:

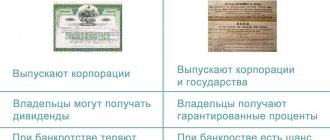

- Ценные бумаги (акции, облигации, векселя, депозитные сертификаты);

- Материальные активы (строительство, недвижимость, производство, оборудование, сырье);

- Нематериальные активы (персонал, образование).

По стадиям развития финансируемого проекта:

- Завершенные – полная реализация, с перспективой развития (удорожания). К примеру, квартира в новостройке (инвестиция) сдана в эксплуатацию, но еще проводятся внутренние ремонтные работы, улучшается инфраструктура района, решается транспортный вопрос и т.д. Через 3-5 лет стоимость увеличится, по крайней мере, в 2-3 раза и тогда можно продавать с максимальной выгодой.

- Незавершенные – вложения происходят на этапе разработки проекта. На примере той же недвижимости – это инвестиция в дом на фазе закладки фундамента. С каждым поднятым этажом, стоимость актива увеличивается. К моменту сдачи в эксплуатацию (в среднем 2-3 года), удорожание будет составлять 25-30%, что и составит чистую прибыль инвестора.

Долгосрочные инвестиции по типу выплаты дивидендов:

- Единовременная (одноразовая) – предусматривает получение прибыли в конце срока инвестиции, после продажи всех активов (недвижимости, ценных бумаг).

- Распределенная (возможно, пожизненная). Например, сдача в аренду введенных в эксплуатацию зданий и сооружений.

Цели вложений также оказывают важное влияние, как на размеры будущего дохода, так и на сроки инвестиции. Принято выделять стратегические и прибыльные. Первые – это выход на уровень крупного бизнеса (поглощение, слияние компаний, развитие экономики района, города, региона). Вторые – приумножение собственного капитала.

Какие бывают виды долгосрочных инвестиций – ТОП-5 главных видов

Видов долгосрочного инвестирования – десятки. Выбор инструмента зависит от объёма оборотных средств, уровня финансовой грамотности, личных предпочтений. Я рассмотрю наиболее популярные виды вложений с длительным сроком окупаемости.

Ваша задача – сравнить, проанализировать и принять верное решение.

Вид 1. Вложения в ценные бумаги

Инвестиции в облигации, акции и прочие разновидности ценных бумаг – самый популярный вид умножения капитала для вкладчиков с относительно невысокими начальными активами.

Чтобы начать инвестировать в биржевые операции, достаточно иметь 50-100 тыс. свободных рублей. Некоторые брокеры открывают счета от 3 000 руб. Однако такая сумма не принесёт реальных прибылей, разве что позволит убедиться в том, что инструмент работает.

Акции приобретают через биржевых брокеров: покупать ценные бумаги напрямую новичкам не рекомендуется – есть риск быстро потерять средства, вложив их в финансовую пирамиду или компанию-однодневку.

Брокерский счёт гарантирует законность биржевых операций. К тому же на биржах с вами будут работать индивидуальные финансовые консультанты, которым выгодно, чтобы вы получали прибыль, а не теряли её.

Тем не менее, инвестиции в ценные бумаги требуют определённого уровня экономической грамотности. Для начала стоит хотя бы понять, как работает биржа и на какой уровень доходов стоит рассчитывать.

Читайте специальную статью по этой теме «Инвестиции в акции».

Вид 2. Стратегические инвестиции

Вложения для людей с солидным капиталом. Цель таких инвестиций – приобрести контрольный пакет какой-либо компании и стать её основным совладельцем. Проекты такого рода иногда длятся несколько лет. Крупные корпорации выкупают мелкие и средние фирмы или перспективные стартапы и поглощают их.

См. «Инвестиции в основной капитал».

Вид 3. Инвестиции в строительство и недвижимость

Рынок недвижимости хотя и не отличается стабильностью, но относится к перспективному инвестиционному направлению. Люди всегда будут нуждаться в жилье, а бизнес – в офисах, складах и торговых помещениях.

Приобретённые объекты используются либо для сдачи в аренду, либо для получения прибыли от последующей перепродажи. Инвестиции в строящуюся недвижимость требуют от вкладчиков внимательного изучения проекта и тщательного расчета на предварительной стадии. Всегда существуют риски банкротства застройщика, недобросовестности подрядчика и резкого падения рынка.

Вид 4. Вложения в транспорт и технику

Вы покупаете технику, транспорт, высокотехнологичное производственное оборудование, которое пользуется стабильным спросом. Эти активы сдаются в дальнейшем в аренду, лизинг или реализуются по более высокой цене.

Здесь существует риск поломки или значительного износа техники до окончания срока аренды, а также риск падения цен на оборудование по причине стремительного развития современных технологий.

Вид 5. Прямые инвестиции в производство

Сюда относится расширение и модернизация собственного производства и инвестирование в готовый перспективный бизнес. Оба варианта требуют значительного капитала и доступны для людей с высокими доходами.

Помимо прямой пользы инвестору, реальные инвестиции в производство полезны в макроэкономическом плане. Развиваются предприятия – появляются новые рабочие места – производится больше товаров для населения – растёт благосостояние страны.

В виду ограниченного объёма статьи я не могу рассказать подробно о других видах долгосрочных вложений — таких, как инвестиции в золото, вклады в произведения искусства, инвестиции в монеты, помещение капитала в антиквариат или драгоценности. Об этих вариантах наш журнал обязательно расскажет в других тематических статьях.

Привлекательность и недостатки долгосрочного инвестирования

Долгосрочное инвестирование нацелено на большой доход. При правильном выборе объекта инвестиции окупятся и могут приносить огромную прибыль. Вкладываясь в долгосрочные проекты можно обращать меньше внимания на состояние фондового рынка, курса валюты, цен на ресурсы и т. п. В перспективе ситуация может меняться постоянно. Недостатком долгосрочного инвестирования является риск и большие капиталовложения. Все детали должны быть просчитаны до мелочей. При вложениях в развитие организации нужно изучить особенности управления, проверить бухгалтерский учет и пр.

Какие существуют источники финансирования долгосрочных инвестиций – 4 главных источника

Доход от долгосрочных инвестиций характеризуется постоянством и стабильностью. Получать прибыль от таких вкладов можно всю жизнь.

Но чтобы начать, нужны источники инвестирования. Рассмотрим 4 главных источника получения оборотного капитала.

Источник 1. Собственные средства

Это собственные активы предприятия или частного инвестора.

Сюда относятся:

- накопительные фонды;

- чистые прибыли;

- выплаты по страховке или другим партнёрским договорам;

- амортизационные средства;

- уставной капитал компании;

- специализированные фонды предприятия.

Так называемая «нераспределённая прибыль» компании инвестируется в надёжные и ликвидные инструменты – строительство, производство, ценные бумаги.

См. «Инвестиционный портфель».

Источник 2. Займы и кредиты

Нет своих средств – занимаем чужие. Используем долгосрочные банковские кредиты (в том числе по льготным федеральным программам), займы у зарубежных фондов или представителей частного капитала.

Источник 3. Бюджетные средства

Государство поддерживает перспективные бизнес-проекты и часто помогает начинающим коммерсантам сделать первые шаги. Некоторые направления – к примеру, инвестиции в сельское хозяйство, госструктуры поощряют особенно охотно.

Источник 4. Привлеченные средства

Ещё один вариант – воспользоваться привлеченными средствами. Сюда относятся: долевое участие в застройке, паевые взносы участников фонда, продажа облигаций и акций предприятия. Иногда инвесторы и спонсоры привлекаются напрямую в перспективный и интересный с коммерческой точки зрения проект.

Покупка ценных бумаг

Основной принцип работы с ценными бумагами основывается на покупке по низкой стоимости и продаже по более высокой.

Наиболее востребованными среди них являются:

- Обыкновенные акции.

- Долговые обязательства (облигации).

- Привилегированные акции.

Каждый из трех видов приведенных выше ценных бумаг обладает определенными характеристиками, а покупаются по различным предлогам. Например, при долгосрочных инвестициях в акции, как и указывалось выше, идет расчет на перепродажу по более высокой цене.

Другими словами, купив акции Сбербанка по 65.00 рублей и продав их по 100 рублей можно получить прибыль в 35 рублей на каждую купленную акцию. При учете высокой ликвидности данной ценной бумаги, ее реализация на фондовой площадке не составит труда.

Привилегированные акции покупаются в основном для получения дивидендов. Разница с обыкновенными акциями заключается в праве собственности, владелец привилегированной акции имеет 100 процентную возможность получить дивиденды, в то время как владелец обыкновенной акции может остаться без подобных выплат. Однако, в случае банкротства компании, первыми правами собственности владеют владельцы обыкновенных акций.

Соотношение риска и доходности на рынке инвестиций ценных бумаг

При приобретении долговых ценных бумаг, инвестор рассчитывает на получение стабильной месячной или годовой выплаты процентов. Купив облигации, со сроком погашения в 5 лет, инвестор получает последовательные выплаты, в среднем составляющие несколько процентов.

Также, стоит отметить, что насколько бы выгодной не казалась возможность вложения, нельзя вкладываться в один единственный актив. То же относится и к приобретению ценных бумаг. Важно качественно диверсифицировать инвестиционный портфель, который соответствовал бы приемлемому уровню риска и прибыли.

Стратегическими инвестициями принято считать покупку большого количества акций. Другими словами, для установления полного контроля над предприятием. Для получения контроля над компанией достаточно иметь в портфеле 50 процентов плюс 1 акция.

В большинстве случаев процесс набора контрольного пакета акций занимает у инвестора довольно долгое время.

Как инвестировать в долгосрочные активы – пошаговая инструкция

Общие правила инвестирования справедливы для всех видов вложений. Но у долгосрочных проектов есть свои особенности.

Читайте и применяйте на практике разработанный экспертами алгоритм. Это повысит прибыли и снизит риски.

Шаг 1. Выбираем варианты инвестирования

Очевидный этап, но упомянуть о нём нужно. Выбор вариантов зависит от размеров капитала и индивидуальных предпочтений. Если вы – частный вкладчик с небольшими активами, ваш путь – вложения в ценные бумаги.

Инвесторы с солидными средствами имеют больше возможностей – им доступны вклады в производство, стратегические инвестиции, покупка объектов недвижимости.

Профессиональный подход предполагает предварительный анализ эффективности проекта. Для начала нужно хотя бы подсчитать возможную прибыль и соотнести её со сроками вложений. Если результат полностью удовлетворяет, действуем дальше.

Шаг 2. Собираем информацию по выбранным объектам

Основатель известной династии миллионеров Натан Ротшильд не зря говорил: «кто владеет информацией – владеет миром». Информации в современном мире – терабайты, но фраза не теряет своей актуальности. Правда, инвесторам сегодня нужно не только владеть информацией, но и уметь эффективно ею пользоваться.

Выбрав объект, соберите все сведения о нём, имеющие практическую ценность. Предпочтение отдавайте информации из первых рук – ищите отзывы и рецензии реальных вкладчиков, экспертов, опытных инвесторов, ловите клиентов компании и устраивайте им допрос с пристрастием.

Читайте аналитические статьи, исследования, полезные книги (например, Кийосаки или Уоррена Баффета). Не торопитесь, рынок никуда не убежит, а вы приобретёте ценные знания.

Шаг 3. Составляем прогноз и принимаем решение

Выбрав варианты инвестирования, составьте предварительный прогноз. На этом этапе не лишней будет поддержка профессионального финансового консультанта.

Осталось лишь принять окончательное решение и сделать вклад.

Шаг 4. Покупаем акции

Акции взяты в качестве примера, всё сказанное далее справедливо для любого другого вида вкладов. Опытные инвесторы советуют приобретать ценные бумаги в момент максимального падения спроса на них. Так вы купите активы по наиболее выгодной цене.

Тот же принцип применяют инвесторы в недвижимость – вкладывают деньги в момент длительной рыночной стагнации. Но не ждите удобного момента слишком долго, иначе упущенная выгода перекроет экономию.

Шаг 5. Мониторим рынок

Нельзя инвестировать средства и забыть о них. Знатоки советуют периодически отслеживать состояние рынка, чтобы быть в курсе возможных изменений. Незначительные колебания в экономике почти не сказываются на долгосрочных инвестициях, но нужно научиться отличать временные флуктуации от стабильных тенденций.

Шаг 6. Проводим аудит инвестиций

Чтобы оценить текущую стоимость инвестиционного портфеля, необходимо проводить аудит или бухгалтерский учёт инвестиций. Задача таких мероприятий – контроль за распределением средств. Аудит особенно актуален, если вы инвестировали в несколько различных инструментов.

Если позволяют средства, делегируйте бухгалтерию стороннему специалисту – это снизит вероятность погрешностей и серьёзных ошибок.

Если вы хотите знать самые перспективные способы инвестиций на рынке России и СНГ, приходите на бесплатный марафон «Пассивный доход». Там вы узнаете, как заставить деньги работать на себя.

Что это такое

Если рассуждать логически, то долгосрочные инвестиции — это любые инвестиции, рассчитанные на долгосрочную перспективу. Хотя технически это правда, само определение не очень полезно.

Поэтому слегка переформулировав, скажу так: долгосрочные инвестиции — это любые инвестиции с наибольшей вероятностью максимизации прибыли за 10-летний период (и более) по сравнению с конкурирующими альтернативами. Пожалуй, так будет наиболее точно и емко.

Пример

Земля — самый простой пример долгосрочных инвестиций. Как это работает?

Например, производитель, который хочет расширить свою фабрику, покупает 300 акров земли. 100 акров он использует для застройки (заводские здания, офисы), а остальное удерживает и сдает в аренду другому бизнесу. Таким образом, земля уже перестает быть инертным активом, начинает котироваться как долгосрочная инвестиция.

Какие вложения не являются долгосрочными

Есть виды вложений, предназначенные для безопасного хранения наличных, на то время пока они не используются в других целях. Поэтому они к долгосрочным инвестициям не относятся.

Речь идет о:

- депозитных сертификатах;

- сберегательных счетах в банке;

- одноранговом кредитовании.

Обычные временные рамки для краткосрочных инвестиций — от 3 до 12 месяцев. Значит, краткосрочные облигации с периодом погашения меньше тоже нельзя отнести к долгосрочным.

Кто предоставляет помощь в долгосрочном инвестировании – обзор ТОП-3 брокерских компаний

Для начинающих частных инвесторов, решивших вложиться в ценные бумаги, вопрос выбора посредника определяет будущее их вложений. Надёжные брокерские компании гарантируют безопасность вкладов и помогают новичкам разобраться с биржевыми инструментами.

Аналитики нашего журнала выбрали тройку проверенных временем брокеров. Эти компании используют прозрачные схемы взаимодействия с клиентом и предоставляют бесплатные консультации каждому пользователю.

1) БКС Брокер

Крупнейший национальный брокер, работающий на биржевом рынке с 1996 года. Имеет рейтинг ААА от ведущего рейтингового агентства России. Общее количество клиентов компании – 130 000. Каждая третья сделка на Московской бирже совершается инвестором «БКС Брокер». В 2015 году суммарный объём операций превысил 63 млрд рублей.

Предоставляет пользователям доступ к ведущим мировым биржам, профессиональную аналитику и большой выбор сервисов для повышения эффективности торговых операций. К услугам клиентов – быстрое открытие индивидуального инвестиционного счёта, удалённая покупка-продажа акций, опционов, фьючерсов, облигаций.

2) ФИНАМ

Компания основана в 1994 году и имеет представительства в 90 городах мира. Общее число клиентов брокера – больше 400 000 человек. Количество международных и отечественных наград и дипломов – более 50. «ФИНАМ» предлагает рекордные для пассивного инвестирования 18% годовых.

Брокерский счёт открывается за несколько минут. Примерно столько же времени занимает вывод денег. Торговые рекомендации консультантов присылают на смартфон – сделка совершается в один клик за счёт услуги прямого доступа к биржам. Продвинутые клиенты имеют возможность покупать акции без посредников.

3) Global Finance

Заработок вместе с крупнейшими мировыми корпорациями – «Найк», «Эппл», «Амазон», «Макдональдс», «Майкрософт» и многими другими. Доступ к 24 крупнейшим мировым биржам, постоянная аналитика финансового рынка и мгновенное реагирование консультантов на изменения.

Помощь в формировании портфельных инвестиций, профессиональные расчеты будущей прибыли, квалифицированные прогнозы. Каждый клиент получает: индивидуальную инвестиционную стратегию, долгосрочный финансовый план, персональные консультации по инвестированию.

Расчеты эффективности

Расчет эффективности вложений основывается на результатах предварительно проведенного аудита с использованием финансовых коэффициентов. Используя финансовые коэффициенты, можно получить следующие данные:

- Рентабельность.

- Ликвидность (платежеспособность).

- Оборачиваемость активов.

- Рыночная устойчивость.

- Финансовая устойчивость.

- Состояние основных средств и их воспроизводства.

Под каждый вид инвестиционного проекта подбираются специализированные коэффициенты обеспеченности долгосрочными инвестициями. Правда, перед тем как использовать мультипликатор, и уж точно, перед тем как принимать решение, важно определить чистую стоимость исследуемого инвестиционного проекта, в который будут вложены средства, или другими словами определить NPV.

Данный индикатор показывает разницу между денежными приходами и расходами, приведенными к «сегодняшнему времени». Другими словами, он показывает сумму средств, которую инвестор может выручить от проекта после того, как денежные потоки полностью окупят его изначальные затраты.

Как правило, если показатель NVP больше нулевой отметки, то в проект можно вкладываться, если же показатель ниже нуля, то он вложений стоит отказаться.

Пример расчета NVP

Размер вложений – 115 000 рублей.

- Доходы от инвестиций за первый год – 32 тысячи рублей.

- На второй год – 41 тысяча рублей.

- На третий год – 43 750 рублей.

- На четвертый год – 38 250 рублей.

Дисконтная ставка – 9,2 процентов.

Переведем будущие денежные потоки в вид текущих стоимостей:

PV1 = 32000 / (1 + 0,092) = 29304,03 рублей.

PV2 = 41000 / (1 + 0,092)2 = 34382,59 рублей.

PV3 = 43750 / (1 + 0,092)3 = 33597,75 рублей.

PV4 = 38250 / (1 + 0,092)4 = 26899,29 рублей.

Чистая приведенная стоимость = (29304,03 + 34382,59 + 33597,75 + 26899,29) – 11 5000 = 9183,66 рублей.

Итог: NPV равен 9183,66 рублей.

Драгоценные металлы – очень выгодный способ вложения денег. Денежные инвестиции в золото можно назвать беспроигрышным вариантом. Об инструментах инвестирования читайте далее.

С чего начать поиск инвестора для вашего предприятия, читайте тут.

А здесь https://businessmonster.ru/gde-vzyat-dengi/kredityi/kreditovanie-malogo-biznesa-s-nulya.html вы узнаете о том, стоит ли брать кредит на бизнес с нуля, если у вас нет стартового капитала. Нюансы получения такой ссуды.

Как заработать на долгосрочных инвестициях – 4 практических совета

Чтобы получить ощутимую прибыль, заниматься инвестированием нужно несколько лет. Не стоит сразу же распродавать активы, заметив признаки нездоровой активности на биржевом рынке. Ждите периода стабильности и останетесь в выигрыше. Стабильный доход и хорошие деньги здесь имеют люди с холодной головой и трезвым взглядом на вещи.

Не принимайте серьёзных решений, не посоветовавшись с консультантами. Не вкладывайтесь в инструменты, основываясь на интуиции или астрологических прогнозах. Интуиция часто подводит даже опытных игроков.

Следуйте простым и надёжным экспертным советам.

Совет 1. Сотрудничайте с брокерами

Без брокеров начинающему инвестору – никуда. Брокер – это ваши глаза и уши. Он обладает полной информацией о ходе торговых операций, больше вас знает о состоянии вашего счета и даже следит за налоговыми отчислениями.

Базовые правила выбора посредника:

- ищите брокерские компании с предельно прозрачным алгоритмом работы;

- не гонитесь за минимальной комиссией;

- на предварительном этапе задавайте представителям фирмы как можно больше вопросов, чтобы механизмы получения прибыли стали вам предельно ясны.

Если брокер вас по каким-то причинам не устраивает, выводите деньги и ищите другого партнёра.

Совет 2. Инвестируйте в акции нескольких компаний

Универсальный совет для инвесторов – вкладывайте средства в разные инструменты и направления.

Если вы покупаете ценные бумаги, делите деньги между 5-10 различными компаниями. Совмещайте торговлю акциями с валютными торгами и инвестициями в опционы. Это уменьшает риски и в конечном итоге положительно влияет на ваш финансовый потенциал.

Совет 3. Покупайте акции в момент наименьшего на них спроса

Покупайте, когда все продают, и наоборот. Так делают продвинутые биржевые акулы, у которых хватает смелости плыть против течения. Берите с них пример, и будет вам счастье. И не нервничайте по поводу краткосрочной волатильности активов – периодических колебаний стоимости боятся только дилетанты.

Совет 4. Здраво оценивайте финансовые возможности

Не начинайте проект, если у вас нет свободных денег. Инвестировать стоит лишь те средства, потеря которых никак не отразится на уровне вашей жизни. Сначала создайте денежную подушку безопасности, потом оборотный капитал.

Смотрите интересный ролик по теме публикации.

Какие инвестиционные инструменты лучше выбрать для создания финансовой подушки? Что нужно учитывать при формировании инвестиционного портфеля? Как грамотно инвестировать в недвижимость? На эти и другие вопросы в интервью РБК ответил партнер, управляющий директор блока по работе с частными клиентами «АТОН» Андрей Ревенко.

— Когда и с какой суммой имеет смысл начинать игру на бирже, если ставить цель сформировать финансовую «подушку» к моменту выхода на пенсию?

— До 30-ти лет можно сильно не задумываться о пенсии. Люди в этот период, как правило, еще закрывают первоочередные потребности — выплачивают ипотеку, копят на машину, и так далее. Минимальной суммы, на мой взгляд, здесь в принципе не существует. В долгосрочном инвестировании самая приятная вещь заключается в том, что даже небольшая, но регулярно пополняемая сумма дает ощутимый эффект в будущем. Главное не пропустить именно момент выбора, когда важные потребности закрыты, и остается какое-то количество свободных средств. Например, один мой знакомый закрыл уже две ипотеки и не знал, куда теперь вкладывать деньги. Брать еще одну? Но ситуация с ценами на недвижимость сейчас непонятная, к тому же возврат от инвестиций при дальнейшей сдаче в аренду небольшой — около 3%.

В долгосрочном инвестировании даже небольшая, но регулярно пополняемая сумма дает ощутимый эффект

Человек понимает, что может купить машину еще более высокого класса, ездить на более дорогие курорты, ходить в дорогие рестораны. Сегодня почти все банки предоставляют услугу контроля расходов — можно зайти в личный кабинет и посмотреть категории трат. Каждый для себя сам решает, все ли расходы были так необходимы. Появление бестолковых трат, о которых вы начинаете жалеть — это первый сигнал, что пришло время задуматься об инвестировании.

Кстати, чаще всего люди рассуждают не о долгосрочном инвестировании, которое поможет им на пенсии, они говорят о создании финансовой подушки вообще, на всякие непредвиденные ситуации. При этом наемных сотрудников среди инвесторов заметно больше. Предприниматели, как правило, предпочитают инвестировать в развитие собственного бизнеса.

— Ваш приятель закрыл две ипотеки. А вот другая ситуация: человек выплачивает ипотеку, и у него остаются свободные деньги. Их можно инвестировать?

— Я против такого подхода. Суммарная доходность по консервативным инвестициям, как правило, примерно равна ставке по ипотеке. Поэтому единственная рациональная тактика — это отправлять все свободные деньги на выплату кредита, гасить его как можно быстрее.

Инвестиции можно сделать более доходными, чем процент по ипотеке, но это уже существенный риск, зачем это нужно? Ведь до окончания выплат квартира принадлежит банку. Поэтому, на мой взгляд, правильнее сначала закрыть кредит и после это начать регулярные отчисления на свое светлое будущее.

— Вы упоминали о низком возврате инвестиций от сдачи недвижимости в аренду. Вложения в недвижимость сейчас вообще имеют смысл?

— В больших диверсифицированных портфелях недвижимость, наверное, должна быть. Но надо понимать несколько особенностей. Это самая неликвидная часть портфеля: нельзя продать в один день, нельзя продать четверть квартиры и переложиться в облигации, например.

И самое главное — инвестировать в недвижимость надо там, где растет экономика. Это может быть отдельный город или даже район, но рост должен быть, и вы должны четко понимать, почему он произойдет. Если мы находимся в ситуации угнетенной экономики, инвестировать абсолютно невыгодно. Это касается и жилой, и коммерческой недвижимости, недвижимости, приобретаемой с целью перепродажи, и той, которая приносит арендные платежи.

Инвестировать в недвижимость надо там, где растет экономика

При этом стоит иметь в виду, что недвижимость всегда отстает на год от фондовых индикаторов: сначала проблемы начинаются на фондовом рынке, потом на рынке недвижимости. И в обратном направлении та же картина: сначала оживляется рынок ценных бумаг, потом рынок недвижимости.

— Существенную часть накоплений россияне последние 15 лет держали на вкладах. Снижение ставок — повод поменять стратегию?

— Если мы говорим о долгосрочном инвестировании, то банковский депозит в портфеле точно должен быть. Ты не несешь в этой инвестиции риска, ты можешь закрыть депозит и забрать деньги в любой момент. В худшем случае можно потерять проценты, но в этом ничего страшного нет. Сколько средств держать на счету? Это должна быть сумма, которая потребуется в ближайшие полгода-год. Или когда непонятно, потребуется она вообще или нет.

С другой стороны, банковский депозит — это всегда менее доходная история, чем, скажем, облигация того же банка. Это происходит по ряду причин. Первая — это система страхования вкладов. 1,4 млн руб. государство вам обязательно вернет, если у банка возникнут проблемы. Но это не бесплатная услуга, банки отчисляют деньги в агентство по страхованию вкладов.

Вторая причина — это стоимость привлечения клиентов. Сюда входят и маркетинговые расходы, и содержание офисов. Размещая облигации, банк тоже несет расходы, но они менее значительны. И в среднем — если сравнить доходность вклада и доходность облигации этого же банка — получается, что облигации всегда дают на 2-3% больше.

Когда депозиты приносили больше 10% годовых, на это расхождение можно было не обращать внимание, но теперь, когда доходность вкладов 5-6% годовых, а облигации приносят 8-9% — это уже существенная разница, особенно с точки зрения долгосрочного инвестирования.

— Этого изменения масштаба достаточно, чтобы вкладчики могли заинтересоваться облигациями?

— Очень важно, что государство стало стимулировать интерес к фондовому рынку. В первую очередь тем, что уравнивает депозиты и инвестиции в вопросах налоговой эффективности. Депозиты всегда были интереснее не только из-за гарантий, но и из-за того, что они не облагаются налогом. За последние несколько лет государство ввело ряд мер, чтобы простимулировать спрос на ценные бумаги — отмену подоходного налога на купон по облигациям, налоговую льготу при держании паев фондов более трех лет, индивидуальные инвестиционные счета, где инвестор при долгосрочном инвестировании полностью освобождается от уплаты налога или получает налоговый вычет на вложенную сумму. Все это делает продукты фондового рынка более конкурентными, и спрос на них постепенно растет.

Максимально воспользоваться всеми льготами от государства можно как раз при открытии индивидуального инвестиционного счета (ИИС). Можно купить облигации федерального займа (ОФЗ), которые дают сейчас доходность выше, чем вклады, их купон не облагается налогом, кроме того, можно еще сэкономить 13% на налоговом вычете. Тогда при сопоставимом уровне надежности инвестор получает не 6% как в банке, а уже 11%. При этом можно выбрать: либо получать налоговый вычет до 52 тыс. рублей ежегодно, либо освободить свой доход с инвестиций от налога. Для долгосрочного инвестирования (в том числе, накоплений на пенсию) мы как раз рекомендуем своим клиентам открыть счет ИИС и использовать тип Б налогового вычета — освобождение от налогообложения дохода по счету.

ИИС — прорывной инструмент для российского рынка. Однако глобально программа не новая — во всех развитых странах давно существуют специальные инвестиционные счета, которые освобождены от налогов и предназначены специально для накопления средств на пенсию. Стоит отметить, что у ИИС перед ними есть важное преимущество — средствами можно воспользоваться и до достижения пенсионного возраста. По нашей статистике половина из тех, кто инвестирует на ИИС, не имели ранее опыта на фондовом рынке. И они ищут консервативные инструменты — ОФЗ, облигации, паевые фонды облигаций — с прогнозируемой доходностью, где можно провести аналогию с банковским вкладом.

— Как вы сами подходите к вопросу долгосрочных инвестиций?

— Мне 33 года — пенсионный возраст наступит нескоро. Я женат, и у меня двое детей. На данный момент мой портфель на 80% состоит из акций. В первую очередь, это иностранные компании технологического сектора, а также российские голубые фишки. Эти компании у всех на слуху. Я предпочитаю не делать огромный портфель — у меня 12 акций, которые я периодически пересматриваю, но не очень часто. 20% денег размещены в облигациях, и это та сумма, которую я планирую потратить в ближайшие 6 месяцев.

— В США в 50-е годы прошлого столетия была такая стратегия инвестирования, ее часто описывают в литературе — регулярное приобретение одной и той же акции, надежной и способной обеспечить инвестору «светлое будущее» — Coca-Cola, General Electric. В XXI веке покупка одной и той же голубой фишки состоятельна?

— Мне близок этот подход. Если есть компания-лидер на рынке, то чаще всего с течением времени она укрепляет свое лидерство, увеличивает долю рынка. Взять, например, Amazon. Компания занимается онлайн-торговлей и будоражит сердца всех инвесторов мира, за 2,5 года стоимость акций выросла в два раза. Многие аналитики уже говорят, что ее не нужно покупать, что это максимум. Но рынок онлайн-торговли в ближайшие пять лет, по многим прогнозам, вырастет в 3-5 раз, а Amazon сметает всех на своем пути. Отлично выстроены бизнес-процессы, как часы работает доставка, внедряется масса новых технологий. Вот это пример компании-лидера, в которого можно инвестировать регулярно.

Есть, конечно, и негативные примеры, компания Kodak, к примеру. Мир вокруг поменялся, а компания не перестроилась. То же самое сейчас происходит с Walmart.

— Вот-вот, а как непрофессиональный инвестор может поймать такие моменты, когда компания принимает неверные решения?

— Если самостоятельно формируешь портфель, надо следить за рынками — других вариантов нет. Лидер сегодня — не значит лидер завтра.

— Насколько вообще важен объем выделяемого внимания? Где золотая середина между «целыми днями сижу в торговой системе» и «отдал в управление и забыл»?

— Если целыми днями торговать — это уже становится работой. Не будем брать этот пример в расчет. Если человек сам занимается формированием портфеля, то при консервативном варианте, когда портфель в основном состоит из облигаций, достаточно отслеживать результаты раз в три месяца. А если портфель агрессивный, наполнен быстро растущими акциями, то как минимум раз в месяц нужно уделять ему внимание, но, скорее всего, это придется делать чаще. Обязательно нужно следить за наиболее неуспешными частями портфеля, не бояться их закрывать и забывать про неудачи. Гораздо лучше закрыть позицию на минус 10%, чем минус 50%. Совершенно неверно закрывать акции по принципу «эта акция выросла больше всех, закрою ее и куплю ту, которая еще не выросла». В большинстве случаев самая выросшая акция и является самой лучшей и в будущем может вырасти еще больше.

Если же вы доверяете деньги профессиональному управляющему, покупаете паи инвестиционного фонда, например, вариант «отдал и забыл» — тоже неверный. Необходимо регулярно следить за результатами управляющего и минимум раз в полгода смотреть на результат инвестиций и сравнивать с ожидаемым. Возможно, придется диверсифицировать инвестиции между несколькими профессионалами. Важно все: насколько комфортно работать с компанией, насколько вы понимаете, куда инвестируются ваши деньги, какой стратегии придерживается управляющий.

— Есть ли какие-нибудь простые правила диверсификации, понятные без объяснений, которые с большой вероятностью сработают?

— Есть несколько основополагающих вещей, которые следует учитывать. Однако в любом случае нужно помнить, что диверсификация всегда важна: чем больше у тебя бумаг, тем безопаснее твой портфель.

Возраст, семейное положение, стаж, экономическая ситуация в стране — ключевые факторы, которые нужно учитывать при формировании портфеля

Первый фактор, который надо учитывать — это возраст. Чем ты младше, тем больше должен быть процент акций в портфеле. Понятно, почему: акции — это цикличная история. Сегодня упали, а завтра компенсировали падение и снова пошли вверх. Когда горизонт инвестирования длинный, ты можешь позволить себе такие колебания.

Второй фактор — семейное положение. Когда ты один, ты сам за себя отвечаешь. Если у тебя семья, растет уровень ответственности, растет вероятность непредвиденных ситуаций, когда членам семьи нужна будет финансовая поддержка. В этом случае следует увеличивать консервативную, менее изменчивую часть.

Третий фактор — продолжительность работы на одном месте. Для меня это важный вопрос. Тот, кто долго занимается одним и тем же, с большей вероятностью может захотеть поменять работу или вообще все бросить и отправиться путешествовать. Это тоже нужно учитывать, наращивать долю консервативных бумаг — облигаций.

Четвертый фактор — это экономическая ситуация в стране, где ты живешь. Если она не очень позитивная, значит твоя работа и твой доход под угрозой. Возможно, в какой-то момент придется тратить деньги из подушки финансовой безопасности — на то она и подушка. А у тебя все в акциях, и они сильно просели. Поэтому тут тоже важна диверсификация, в том числе географическая.

— Как выбрать между отечественным рынком и биржами развитых стран?

— Российские активы сейчас не самые привлекательные по понятным причинам. А рынок США, например, последние 10 лет является фаворитом и приносит стабильные доходы — гораздо выше, чем те же долларовые депозиты в наших банках. Поэтому, конечно, стоит смотреть также на зарубежные активы и выбирать лидеров. Тут есть один нюанс. На российском рынке известных хороших акций, «голубых фишек», около 20, и в их особенностях не так уж сложно разобраться. В США разнообразие на порядок выше, выбор уже не так прост и очевиден, поэтому следить за лидерами будет не под силу непрофессиональному инвестору.

В иностранные активы я бы рекомендовал инвестировать через фонды, где есть управляющий, который глубоко погружен в этот рынок. Покупка фондов доступна в том числе и на ИИС, что позволит получить еще большую доходность инвестиций.

Плюсы и минусы

Даже если есть лишние средства, расставаться на долгий срок с финансами находится мало желающих. Ведь минусы долгосрочных инвестиций:

- Высокий риск. За это время предприятие обанкротится, поменяется политика государства, сменится власть со всеми вытекающими. Печальный пример – долгосрочные инвестиции на Украине.

- Инвестиционный портфель формируют, не зная об уровне инфляции и цен в будущем. Прибыль не поместится в чемодан, но купить за эти фантики нечего – типичная ситуация в африканских республиках.

- В зависимости от объекта инвестиций приходится дополнительно платить за страховку, оптимальные условия хранения и безопасность (антиквариат, коллекционные вина, золото, драгоценные камни).

- Инвестиции в жилую и коммерческую недвижимость требуют средств на ежегодный ремонт.

- Инвестиции в золотые слитки при продаже часто привязаны к тому же банку, в котором купил. Иначе потребуются дополнительные средства на заключение эксперта.

Зато плюсы:

- Долгосрочные инвестиции – оптимальный вариант для тех, кто не любит спекуляции. Вложил – получил высокую прибыль.

- При вложении финансов в коммерческую недвижимость инвестор получает (в некоторых случаях) право управления предприятием, налоговые льготы, заключение сделок на льготных условиях с должником.

- Долгосрочные инвестиции в предметы старины становятся увлечением, превращают инвестора в коллекционера. Это шанс стать экспертом, знаменитостью в своей сфере.

- Антикварные украшения, драгоценные камни дарят страсть, чувство наслаждения, делая жизнь эмоционально насыщеннее. Иногда настолько сильное, что инвестор не в силах расстаться со своей игрушкой.

Определение долгосрочных капиталовложений — что это

Условно, к подобному типу относится любое вложение денежного капитала на срок более 1 года. Некоторые эксперты считают, что длительным следует считать размещение на период от 3 лет.

Цель таких инвестиций — получение высокого уровня дохода на длительной перспективе. При этом в зависимости от выбранного направления прибыль можно получать как на регулярной основе (например, раз в квартал или год), так и только по факту изъятия средств.

Большинство программ инвестирования на долгосрок не подразумевает быструю ликвидность — при потребности в денежной сумме оперативно реализовать актив будет затруднительно. Поэтому на длительный срок стоит размещать только ту часть капитала, которая гарантированно не понадобится в инвестиционный период.

По уровню потенциального риска нельзя однозначно отнести вложения на длительный период к той или иной группе — вероятность тотальной или частичной потери капитала зависит от выбранных объектов для вложения денежных средств.

Заблуждение, что для инвестирования на большой срок необходимо обязательно сразу вносить крупный капитал. Существуют решения, которые позволяют изначально разместить незначительную сумму, совершая в дальнейшем дополнительные взносы или докупку активов.

Финансовые и реальные вложения

Основная суть долгосрочных инвестиций – их разделение по объектам вложений. Чаще всего предметом длительных вливаний средств становятся составляющие реального инвестирования.

Состав долгосрочных инвестиций может включать вложения в:

- Основные фонды предприятия;

- Покупку земли;

- Строительство зданий;

- Приобретение оборудования;

- Ремонт имеющейся техники;

- Лицензии;

- Повышение квалификации персонала;

- Патенты;

- Товарные знаки;

- Новейшие разработки;

- Исследовательские работы.

Чаще всего такая форма инвестиций характерна для предприятий или государственного аппарата. Частный инвестор, при наличии крупных сумм, может позволить себе приобрести недвижимость, автомобили или проспонсировать какую-то фирму на выгодных для себя условиях.

Сделки с такими объектами проходят исключительно на долгосрочной основе. Доход от подобного рода инвестирования можно получить минимум через пару лет.

Другое дело, финансовые инвестиции на долгосрочной основе: они могут размещаться сроком от одного года и не требуют громоздких вложений от своего владельца. Такой вид получения дохода распространён и среди физических лиц. Последние в основном передают накопления квалифицированному посреднику, который за плату оказывает услуги финансового консультанта.

Финансовые инвестиции характерны для валютного и фондового рынков. Вы можете использовать для этих целей площадки брокерских компаний, а также размещать средства в паях ПИФов. Покупая акции, облигации, форварды или валюту, вы тем самым становитесь участником инвестирования.

Скупаем ценные бумаги

Самый распространёнными примерами долгосрочных инвестиций считаются ценные бумаги на фондовом рынке. Сегодня вы покупаете, к примеру, акции по одной цене, а через год продаёте по другой и получаете прибыль. На этом принципе и построено финансовое инвестирование.

Самое главное правило – не поддаваться волатильному течению биржи. Это процесс, который затрагивает смену стоимости ценной бумаги в течение дня или более крупного периода.

Если волатильность носит временный характер, не стоит опасаться за собственные средства. При закономерном падении цены необходимо вовремя избавиться от невыгодного актива, чтобы не потерять средства целиком. Лучше заменить его другим.

При совершении сделок с ценными бумагами рекомендуется покупать в тот момент, когда цена на актив упала до минимальной планки. В этом случае можно в дальнейшем получить максимальный доход.

Стратегическое инвестирование

Давайте разбираться, что понимается под стратегией вложений. Долгосрочные инвестиции часто носят стратегический характер. Это означает, что предприятие может поставить определённую цель на время вливания средств в крупный объект.

Чаще всего эта цель не подразумевает получение дохода на начальном этапе, а имеет стратегию по контрольным действиям в будущем по отношению к объекту инвестиций.

К примеру, крупная компания может поставить цель – сделать другую фирму свои дочерним предприятием. Для этих целей она постепенно скупает акции на фондовом рынке этой фирмы. Этот процесс длится несколько лет. На протяжении него крупная компания не планирует отказываться от своей цели и все вновь появившиеся свободные средства вливает в покупку акций.

Как только пакет ценных бумаг становится внушительным и дающим право контрольного голоса на собрании акционеров, крупная компания приступает к самому важному этапу. Ею оглашается решению по присоединению объекта инвестирования. В дальнейшем она получает прибыль от деятельности нового филиала.

Инвестируем в строительство и недвижимость

Покупка недвижимости в целях получения дохода распространена не только среди крупных предприятий, но и частных инвесторов. Покупая квартиру в доме, который есть ещё только по бумагам, можно понести минимальные расходы. Как только здание построится, появится два варианта для извлечения прибыли. Это называется долевым строительством.

Во-первых, можно продать такую недвижимость намного дороже цены покупки. А можно и сдавать её в аренду. Во-вторых, вложения окупятся через длительный период, но могут принести значительно больше, чем просто продажа квартиры. Впоследствии можно найти покупателя и на арендуемое жильё.

Главные недостатки долгосрочных инвестиций в недвижимость:

- Возможность потерять средства, если проект не будет реализован по вине застройщика;

- Со временем недвижимость теряет свою стоимость, а потому нужно знать, когда лучше продать её;

- Здание постоянно требует ремонта, а это дополнительные средства (особенно если оно сдаётся в аренду);

- Если помещение пустует по причине отсутствия на неё клиентов, то собственник может получать только убытки.

Важно учесть, что такие объекты лучше покупать в период затишья на рынке недвижимости. Тогда можно приобрести помещение по наиболее выгодной цене. К примеру, квартиру лучше покупать в летний период.

Как вложить средства в транспорт, оборудование и другую технику

Распространённым на сегодня является лизинг. Он означает сдачу техники в длительную аренду с последующим выкупом. Это довольно удобный процесс, позволяющий инвестировать.

Пример. Вы покупаете автомобиль и сдаёте его в аренду. Как только транспортное средство окупилось, вы можете его продать. Главное, чтобы состояние средства передвижения позволяло это сделать. В этом есть недостаток вложения средств в крупную технику, оборудование и прочее. Техника изнашивается и требует регулярного ремонта. В некоторых случаях ремонт обойдётся в крупные суммы, которые исключают целесообразность дальнейшего использования объекта инвестирования. Если же своевременно выделять средства на починку, а не использовать их только в личных целях, то можно получать стабильный доход.

Развиваем производство

Инвестировать в собственное предприятие – это предпосылка успешного бизнеса. Если выделять средства на покупку нового оборудования, производить починку имеющегося, а также постоянно проводить повышение квалификации персонала, можно сделать из маленького предприятия большой бизнес.

На первых порах этот процесс будет весьма затратным, но в будущем он окупится сторицей. Собственный бизнес всегда требует вложений и часто в денежном выражении. Чтобы фирма развивалась и увеличивала оборот, необходимо увеличивать производительность. Это принесёт хорошую прибыль и позволит занять определённую нишу на рынке.

Доход от золота

По большей части пассивным видом дохода является покупка золотых слитков. Вы приобретаете несколько грамм золота и ожидаете, когда оно поднимется в цене.

Здесь есть два существенных минуса:

- Купить слиток по номинальной цене у вас не получится, так как банк-продавец делает свою наценку. Следовательно, и прибыль будет меньше;

- Золото подлежит особой системе хранения, которая тоже стоит денег. Вы не сможете держать слитки дома, так как даже любой отпечаток на нём снизит его стоимость.

Чтобы инвестор не имел контакта с драгоценным металлом, банки придумали систему обезличенных счетов. Они предполагают, что вы покупаете золото, но как таковых слитков на руки не приобретаете. Золото у вас прописано лишь на бумаге. Вы имеете дело только с деньгами от разницы в цене покупки и продажи.

Где взять валюту

Не остаётся в стороне и небезызвестный рынок Forex. На нём можно приобрести валюту, а затем продать по более высокой цене. Поклонников у данного процесса не так много, так как процесс инвестирования больше напоминает рулетку.

Процент выигрыша достаточно мал. Это связано с высокой волатильностью, которая за секунды может «съесть» ваш капитал.

Суть валютного рынка – покупка валютной пары и отслеживание изменения цены. Чаще всего такой деятельностью занимаются только профессионалы и лишь те, кто имеет приличные суммы. Обычному инвестору здесь нечего делать, так как с маленькими вложениями можно моментально уйти в убыток.