Как инвестор выбирает проект

Венчурный фонд RSV Partners вкладывает средства в проекты на ранней стадии. Зачастую есть идея, но еще не создан даже прототип или бета-версия. По сути, мы инвестируем в команду, в людей, которые будут работать над проектом. И в первую очередь, при рассмотрении заявки, мы обращаем внимание именно на участников проекта.

Обязательным пунктом заявки в стартап-акселератор iDealMachine ― видеоролик с презентацией проекта. Нам не важно качество записи. Мы смотрим, как будущие СЕО держатся перед камерой, как говорят, как общается команда проекта. Из этого уже многое становится понятным.

На одной записи нас смутило, что партнеры проекта как-то странно себя ведут, не чувствовался командный дух. Через некоторое время они разошлись во мнениях, и один из них покинул проект, еще до предложения об инвестициях.

Инвестору важны гарантии, что проект будет активно развиваться, что у команды горят глаза, что они действительно хотят сделать свой проект. Поэтому отбор команд идет очень тщательно.

Как и где найти инвесторов

Занимаясь поиском инвестора, стоит использовать все возможные способы, не пропуская и те, которые кажутся неперспективными. Поиск можно осуществлять своими силами, а можно привлечь специалиста, что, безусловно, дороже, однако позволит сэкономить время. О том, как найти инвестора самому, рассказано в этом видео:

При самостоятельном поиске начинать лучше с близкого окружения: родственники, друзья, знакомые, коллеги по работе. Даже если они не выделят средства на развитие бизнеса, они могут посоветовать заинтересованного частного инвестора или компанию.

Следующим этапом поиска должно стать обращение в инвестиционный фонд или венчурную компанию. Такие организации не скрывают свои контакты и их без труда можно найти в интернете. К наиболее популярным в России относятся:

- «СБАР» (Сообщество бизнес-ангелов России).

- Российская венчурная компания.

- Некоммерческая организация «Фонд развития интернет-инициатив».

- Российская ассоциация венчурного инвестирования (РАВИ).

- Группа .

При обращении в подобные фонды, стоит учесть, что необходимое финансирование проще получить предпринимателям, открывающим производство, интернет-стартапам, а также ученым, занимающимся инновационными разработками.

К сожалению, на построение бизнеса в таких сферах как торговля, туристические, косметические, кредитные и прочие виды услуг денежные средства выделяются редко.

Проще всего искать бизнес-ангела на разнообразных специализированных выставках, презентациях, конференциях – там, куда инвесторы приходят целенаправленно. К недостаткам такого способа относятся:

- платное участие;

- лимит времени на общение с инвестором;

- необходимость детального изучения каждого мероприятия и его гостей, что требует значительных временных затрат

Франшизы мороженого в России: читайте тут.

Франшиза и франчайзинг простыми словами.Условия работы по франшизе Инвитро.

Одним из эффективных, но дорогих способов привлечения внимания потенциальных инвесторов является размещение объявлений в популярных специализированных СМИ, а также на электронных площадках.

Такую услугу, как подбор базы инвесторов, можно приобрести у независимых финансовых консультантов. Кроме этого специалисты могут помочь правильно составить презентацию и бизнес-план проекта, получить лицензии и патенты, составить юридически точное соглашение о конфиденциальности.

Преимуществом обращения к специалисту является так же и то, что он подбирает источники финансирования, зная сферы и специфику проектов, в которые предпочитает вкладывать деньги каждый конкретный инвестор.

А если украдут идею стартапа

Бизнес строится на доверии. Если вы не доверяете инвестору, лучше с ним не работать. Ничего хорошего из такого партнерства не получится. Бывает, что начинающие стартаперы боятся поделиться идеей своего проекта. Боятся, потому что считают, что их великолепную и уникальную идею инвестор возьмет и воплотит. Но скажу, что нормальные инвесторы вкладываются в команды, которые разрабатывают и превращают свои идеи в продукт.

Ни одному инвестору не захочется сесть и писать программный код. Даже наняв команду, вряд ли он сможет реализовать идею вашего проекта. Потому что только вы знаете (а перед обращением к инвестору вы проработали бизнес-план, техническое воплощение проекта, ноу-хау), как все можно реализовать относительно быстро и эффективно. У инвестора другие задачи. И только команда, организовавшая идею, в состоянии ее воплотить.

По сути, голая идея ничего не стоит. Генерировать идеи можно десятками-сотнями. Но только реализация некоторых из них действительно приносит прибыль.

Был такой случай, пришел к нам человек и говорит:

― У меня есть суперидея, она принесет много денег. Но нужны инвестиции.

― А что за идея?

― А не скажу, пока не подпишите документы о том, что вы не воспользуетесь ею.

Вероятно, он до сих пор ищет инвестиции.

Источники финансирования бизнеса

Где же найти ресурсы и источники финансирования? В экономической литературе выделяют 3 вида таких источников:

- внутренние, например, выручка от реализации товаров;

- внешние, которые в свою очередь делятся на долговые и безвозмездные;

- комплексные, которые можно получить, обратившись к инвесторам.

Для получения заемных средств в банке вам обязательно потребуются четкие цифры и расчеты, балансы, товары, материалы или основные фонды, которые могут выступить предметом залога.

Преимущество обращения к частному инвестору, так называемому бизнес-ангелу, в том, что можно получить искомые средства даже тогда, когда пока нечего оставить в залог, а в наличии есть только перспективная идея и команда.

Как проверить контрагента по ОГРН?

Как оформить отчетность НКО: читайте.Узнайте больше об учетной политике компании.

Какой процент отдать инвестору

Это вопрос, с одной стороны, простой, с другой, очень сложный. С одной стороны, чем меньший процент основатель отдаст, тем больше останется ему самому. С другой стороны, если процент будет большой, но от неудавшейся компании, то зачем это надо? Поэтому основателям необходимо брать у инвестора на ранних стадиях наименьшее необходимое им количество денег ― валюация компании на ранней стадии низкая и, соответственно, деньги дорогие. По мере развития компании и достижения ею определенных ключевых точек (milestones) валюация будет расти, риски инвестора падать и можно будет поднять еще денег, отдав меньшую долю. При этом не надо жадничать, нет ничего хуже, чем взять денег меньше, чем необходимо, и не смочь достигнуть того, что обещали инвестору.

Сергей Фрадков, управляющий партнер американского венчурного фонда RSV Partners

Фото в анонсе: Unsplash

Как правильно оформить сделку с инвестором?

Для оформления отношений с инвестором лучше всего использовать правовую форму ООО (общество с ограниченной ответственностью). ИП избегают из-за рисков, потому что по закону индивидуальный предприниматель несет ответственность всем своим имуществом, кроме единственной квартиры. АО (акционерные общества) не пользуются популярностью среди стартапов — открывать их дорого, достаточно сложно и долго.

Если коротко, то инвестор может стать участником вашего ООО и вложиться в капитал или дать деньги в долг. Рассмотрим подробнее механику этих путей.

1. Инвестор становится участником ООО

Эта модель известна в предпринимательской среде как «вхождение инвестора». Вне зависимости от того, будет ли инвестор входить в уже существующее ООО или создавать новое, порядок действий, по сути, один. Согласуется объем инвестиций, пропорциональный номинальной доле в уставном капитале. Затем инвестор вносит оговоренную сумму, после чего к нему переходит доля в компании, и можно приступать к внесению изменений в учредительные документы.

В последнее время участилась практика заключения инвестиционных договоров между стартапером и инвестором. Главные моменты инвестиционного договора: схема финансирования, структура управления (имеет инвестор право вмешиваться в операционное управление или нет), порядок выхода участников из проекта, способы разрешения конфликтов. С одной стороны, инвестиционный договор закрепляет ключевые договоренности, с другой, в нём могут содержаться очень конкретные детали (например, можно определить суд, в котором будет рассматриваться конфликт, если он возникнет).

Вхождение инвестора в уже существующее ООО стартапа

В случае, когда стартап уже действует как зарегистрированное юридическое лицо, инвестор направляет в адрес генерального директора формальное заявление о принятии в компанию и внесении вклада в уставный капитал общества. При этом, даже если у вас есть действующее ООО, некоторые инвестиционные фонды также могут потребовать зарегистрировать еще одно новое ООО с их участием – это нормально.

В заявлении инвестора указываются:

- сумма вносимых денежных средств или состав иного имущества (стоимость неденежного вклада определяется на основе отчёта независимого оценщика);

- планируемый срок внесения вклада (отсчитывается с момента принятия решения о принятии нового участника общим собранием участников ООО и не может превышать 6 месяцев);

- размер предполагаемой доли в результате приёма в участники ООО (в процентах или в виде дроби);

- иные условия внесения вклада и вступления в общество, не противоречащие закону и уставу компании.

Решение общего собрания участников общества о принятии нового участника и увеличении уставного капитала за счет его вклада принимается единогласно и должно полностью соответствовать заявлению инвестора. Факт принятия решения и состав присутствовавших участников должны быть подтверждены путем нотариального удостоверения. На момент принятия решения в действующем уставе ООО не должно быть запретов на увеличение уставного капитала путём принятия вкладов третьих лиц или других похожих ограничений. Если в вашем уставе есть такой запрет, надо сначала внести изменения в него.

Процесс завершается оплатой доли инвестором и регистрацией произошедших изменений в налоговой.

Создание новой совместной компании с участием инвестора

Если у вашего стартапа ещё нет юридического лица, создание совместной компании при участии инвестора выглядит самым логичным вариантом инвестирования.

Вкладом самого предпринимателя, как правило, будут нематериальные активы (права использования результатов интеллектуальной деятельности, передаваемые по лицензионному договору), технологическое оборудование или недвижимое имущество. Если вы располагаете чем-нибудь из этого, то оцените предварительно свое имущество у независимого оценщика.

Взаимоотношения соучредителей нового ООО нужно максимально подробно описать в уставе, включив в него правила распределения голосов на общем собрании участников, принципы участия партнёров в прибыли компании, порядок выхода участников из общества и разрешения конфликтов, а также многие другие существенные условия. Мало кто вспоминает об уставе, пока дела идут хорошо, но невнимание к деталям и формальный подход могут существенно осложнить и сократить жизнь вашего бизнеса, а то и вовсе стать почвой для злоупотреблений недобросовестных инвесторов.

2.Инвестор не становится участником ООО

Не каждый предприниматель готов разделить управление своим проектом. В таком случае решением может стать долговое финансирование от инвестора, согласного не вмешиваться в операционную деятельность стартапа.

Предоставление инвестиций в виде займа

Инвестор может предоставлять процентный или беспроцентный заём – все зависит от ваших договоренностей. Возврат суммы происходит, как правило, единовременным платежом по истечении длительного периода времени (2-3 года).

Обеспечение инвестиций зависит от рисков проекта и требований инвестора. На практике, чаще всего в качестве обеспечения возврата займа используется залог объектов интеллектуальной собственности (например, программ, изобретений, ноу-хау) и долей в ООО.

Чтобы деньги тратились эффективно, в договоре займа может быть предусмотрено условие использования заёмщиком полученных средств только на определенные цели (целевой заём). Данное условие также предполагает контроль инвестора за расходованием средств. Если деньги будут тратиться нецелевым образом, инвестор может потребовать досрочно вернуть заём с процентами. Формы контроля и порядок возврата согласовываются в договоре займа.

Комбинированная инвестиционная схема

Её суть в том, что инвестор предоставляет заём за долю в компании в будущем. Это современный способ инвестирования, который в равной мере учитывает интересы стартапа и инвестора.

Гибкость этой схемы заключается в том, что предварительный договор купли-продажи доли в ООО подлежит исполнению только при наступлении т.н. отлагательного условия — обычно после выхода стартапа на окупаемость. Условия договора займа при этом будут аналогичны рассмотренным выше.

Возможные варианты выхода инвестора из стартапа — по действительной стоимости доли или через возврат займа (процентов по займу) — фиксируются в уставе при исполнении договора.

Эта схема похожа на популярные в Кремниевой долине конвертируемые займы (Convertible note), с помощью которых стартап получает финансирование с правом инвестора в будущем конвертировать долг в акции компании с учётом дисконта за риск. При этом размер пакета акций инвестора будет пропорционален отношению суммы его займа к вложениям на следующем раунде инвестирования.

Комбинированная схема в большей степени учитывает российские реалии (например, особенности ООО, где есть доли, но нет акций), однако требует оценить стоимость компании в предварительном договоре ещё задолго до наступления событий.

Что важно помнить, вступая в отношения с инвестором?

Вне зависимости от того, настаивает ли инвестор на какой-то конкретной форме инвестирования или нет, отнеситесь к её выбору со всей внимательностью, особенно если вы имеете дело с непрофессиональным инвестором, который инвестирует от случая к случаю или впервые.

Помните, что когда на стороне инвестора действует команда профессиональных юристов, которые собаку съели на оформлении отношений со стартапами, они работают в интересах инвестора. Поэтому вы, как минимум, должны подстраховаться и привлечь независимую юридическую экспертизу, которая проверит все документы на предмет соблюдения ваших интересов.

Надеемся, что эта информация поможет вам разобраться в сложном и важном вопросе. Мы же со своей стороны рады будем помочь, если вы решите, что нуждаетесь в живой консультации.

FAQ по инвестициям для новичков

Эксперт «Тинькофф» Кирилл Комаров продолжает отвечать на наши вопросы про инвестиции. Пользуйтесь его подсказками! Возможно, они помогут вам начать зарабатывать на вложениях.

Что, кроме акций, ещё можно покупать, чтобы заработать?

Облигации, ETF, да много всего. Но в целом акций и облигаций обычному инвестору достаточно для создания нормального портфеля.

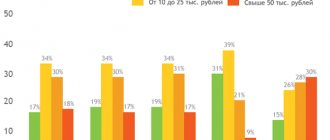

Какую минимальную сумму надо иметь, чтобы начать инвестировать? Если у меня в кармане всего 50 долларов, это нормально?

Это нормально, но для инвестиций маловато. Средняя цена акции в индексе S&P500 — около 130 долларов. Чтобы собрать диверсифицированный портфель, нужно хотя бы 20 бумаг. Получаем портфель из акций стоимостью около 2 600 долларов. Если добавить облигаций в стандартной пропорции 60/40 (60% акций), то с учётом минимального лота это будет две облигации — получаем уже портфель, близкий к 5 000 долларов. Если собирать его из российских бумаг, можно обойтись меньшей суммой. Но 50 долларов всё равно маловато, даже на акцию «Лукойла» не хватит. Можно, конечно, купить ETF на Московской бирже, но золотых гор придётся ждать очень долго.

Как быстро придёт первая прибыль?

Скорую прибыль лучше не ждать. Вообще не стоит рассматривать инвестиции как источник дохода. К ним нужно относиться как к сбережениям. Быстрая прибыль — только в мышеловке. Хорошие и правильные инвестиции — это долгосрочно и скучно. Как говорил Джордж Сорос, «if investing is entertaining, if you’re having fun, you’re probably not making any money. Good investing is boring».

Сколько зарабатывает хороший инвестор на своих вложениях в месяц?

Хороший инвестор не лезет в слишком опасные и волатильные акции, диверсифицирует портфель, держит часть активов в облигациях, реинвестирует купоны и дивиденды, нечасто торгует. Такой хладнокровный и долгосрочный инвестор будет вполне доволен 10% доходности в год, а всё, что сверху, будет отмечать бутылкой шампанского.

Не пропустите итоги года в инвест‑челлендже Лайфхакера и ищите ответы на вопросы по вложениям в следующих материалах. А пока делайте свои ставки! Кто останется без денег и без бороды?

Следить за челленджем