Здравствуйте! В сегодняшней статье поговорим об инвестиционной деятельности предприятий.

Сегодня вы узнаете:

- Понятие ИД и чем она отличается от финансовой деятельности;

- Какие виды инвестиционной деятельности существуют;

- Какие характерные черты есть у ИД.

Предприятия – элементы в структуре экономики государства. От того, что ими производится, какие на это требуются затраты зависит насколько эффективна экономика в целом.

Фундамент для развития предприятий – здоровая конкуренция между ними. Во многом благодаря конкуренции предприятия снижают затраты для производства, ищут новые технологии и методики производства товаров, разрабатывают новую продукцию.

Эти манипуляции без инвестиций осуществить невозможно. Поэтому инвестиционная деятельность становится самой важной для развития предприятия, без нее сама их работа будет вызывать вопросы.

Содержание

- Понятие инвестиционной деятельности

- Законодательство об ИД

- Цель инвестиционной деятельности

- Классификация целей

- Виды инвестиционной деятельности

- Субъекты ИД

- Объекты инвестиционной деятельности

- Характеристика принципов инвестиционной деятельности

- Формы инвестиционной деятельности

- Методы инвестиционной деятельности

- Источники инвестиционной деятельности

- Стадии осуществления ИД

- Как происходит управление ИД на предприятии

- Какие риски имеют место в ИД предприятий

Оформление налогового вычета

Происходит по стандартной схеме с учетом статуса брокера как налогового агента.

По типам вычета:

- Тип А. Приведу список документов требуемых у брокера ВТБ. Он является стандартным. Источник — сайт брокера ВТБ.

- Тип Б. Предоставить в ВТБ справку от налоговой инспекции о том, что налогоплательщик — физическое лицо — не пользовался вычетом на взносы (тип А). На основании этой справки брокер сам делает расчет. Если вычета на взносы не было, тогда размер НДФЛ, подлежащий уплате = 0.

Цель инвестиционной деятельности

Цели инвестиционной деятельности предприятий включают в себя комплекс различных задач и мероприятий, которые нужно реализовать, чтобы прийти к успеху в бизнесе.

Чтобы четко сформулировать цели, нужно решить следующие задачи:

- Ставить цели так, чтобы они помогали реализовывать друг друга;

- Все цели должны трактоваться однозначно, чтобы их ясно понимали участники инвестиционной деятельности;

- Все цели формулируются так, чтобы их можно было в нужный момент откорректировать;

- Каждая цель должна служить стимулом для предприятия в достижении планируемых результатов;

- Все цели, поставленные предприятием, должны быть реальными, именно для этого оценивают не только потенциал предприятия, но и внешнюю среду для инвестиций;

- Цели инвестиционной деятельности должны быть связаны с основной целью любого предприятия, а именно с получением прибыли.

Что включает в себя инвестиционный портфель предприятия?

Инвестиционный портфель предприятия может включать в себя различные объекты с различной продолжительностью инвестирования (кратко-, средне- и долгосрочной).

Наиболее высокую доходность имеют именно краткосрочные инвестиционные объекты, однако они несут в себе наибольшие риски, а потому требуют более детальной проработки и исследования.

Объекты инвестиционного портфеля должны разниться с позиций ликвидности, то есть способности быстро оборачиваться в свободные денежные средства.

Этот показатель особенно важен, когда предприятие испытывает острую нужду в оборотных деньгах.

Однако в портфель также должны входить и объекты с низкой ликвидностью, чтобы обеспечить устойчивость компании на перспективу.

Инвестиционный портфель предприятия при его формировании должен базироваться на определенных принципах, к которым в большинстве случаев относятся:

- Подчиненность стратегии предприятия, разработанной с целью осуществления инвестиционной деятельности;

- Оптимизация в плане доходности и рискованности всех объектов инвестиционного портфеля;

- Оптимизация в плане доходности и ликвидности объектов портфеля инвестиций;

- Создание механизма управления инвестиционным портфелем.

Портфель инвестиций подразумевает выделение двух его основных видов – реальных и финансовых инвестиций.

Классификация целей

Прежде всего уточним, что любые цели могут быть направлены на:

- Достижение экономического эффекта (увеличение прибыли и так далее);

- На формирование и поднятие репутации компании, то есть на моменты, с экономикой никак не связанные.

Кроме того, приведем следующую классификацию целей инвестиционной деятельности предприятия:

| № п/п | Наименование цели | Характеристика |

| 1 | Основная цель | Увеличение прибыли и благосостояния предприятия и его собственников |

| 2 | Внешние цели | Формулируются, чтобы оценить результаты, которые будут получены от вложений |

| 3 | Внутренние цели | Ставятся для решения проблем внутри предприятия |

| 4 | Стратегические цели | Те, которые способствуют развитию предприятия |

| 5 | Цели сопутствующего характера | Направленные на достижение главной цели ИД |

| 6 | Цели реконструкционного характера | Направлены на замену либо ремонт производственных объектов, исчерпавших эксплуатационный срок |

| 7 | Цели второстепенного характера | Комплекс экономических и не связанных с экономикой целей |

Рассмотренные в таблице цели можно откорректировать в зависимости от сферы деятельности конкретного предприятия.

Фридом Финанс

- Тарифы за обслуживание

- Мобильное приложение для Android и IOS

Инвестиционная основана в 2008 году. Её отличие от других в этом рейтинге – работа не только на Московской, но с 2013 года и на Казахстанской бирже. Офисы «Фридом Финанс» открыты в Москве, Санкт-Петербурге, Алматы и других 26 городах.

На Московской бирже через эту компанию зарегистрировано 46 тысяч клиентов (примерно 4 тысячи активных в месяц) и 2,1 тысячи ИИС.

Преимущества:

- Доверительное управление, готовые стратегии.

- Дистанционные курсы, вебинары, биржевой университет, бесплатные семинары для обучения трейдингу.

- Доступ к биржам СНГ, Европы, США (но, по данным сайта компании, она ориентирована на американский рынок).

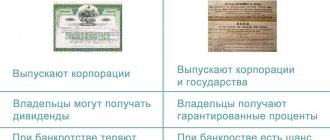

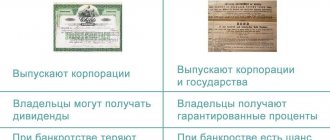

Виды инвестиционной деятельности

В этой части рассмотрим часто встречающиеся типы ИД:

- Инвестирование посредством вложения денежных средств или ценных бумаг. Главной целью такого инвестирования является получение прибыли, либо в виде процентов, либо дивидендами. Этот вид инвестиций доступен каждому, если у него имеются накопления. Для этого нужно осуществить разумное вложение денежных средств.

- Инвестирование в виде вложения средств в производство, оказание услуг, либо выполнение работ (реальные инвестиции). Его основной нюанс в том, что инвестор одновременно участвует и в деятельности предприятия.

- Вложение средств в разработку новых технологий, в различные изобретения. Очень часто такое инвестирование сопряжено с высоким уровнем риска, поэтому такими инвестициями обычно занимаются не предприятия, а отдельные инвесторы.

Лучшие брокеры для инвестирования на фондовом рынке

В вопросе выбора брокера нужно обращать внимание на комиссии, стоимость обслуживания, дополнительные платежи, но нельзя игнорировать и статус организации. Репутация, опыт и стабильность – критерии, которые влияют на готовность инвестора доверить деньги.

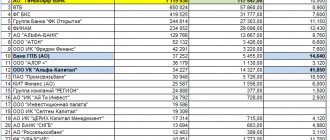

В России работают сотни брокеров, но большинство из них маленькие, порой – занимающие специфическую нишу. В обзоре мы представили 10 крупнейших компаний, опираясь на официальные данные Московской фондовой биржи по количеству клиентов. Это лучшие брокеры на рынке, которые подходят для инвестиций в российские или зарубежные ценные бумаги.

Субъекты ИД

Поговорим о том, кто же является субъектами инвестиционной деятельности и кратко охарактеризуем их.

Итак, субъекты:

- Инвесторы (как физические лица, так и юридические);

- Заказчики;

- Подрядчики;

- Лица, пользующиеся объектами ИД.

Инвесторы – основные субъекты ИД. Инвесторы могут быть как физ. лицами, так и юридическими, а также зарубежными компаниями и прочее.

В число заказчиков могут входить как сами инвесторы, так и другие лица.

Что касается подрядчиков, то это те лица, которые выполняют какой-либо вид работ, оговоренный в договоре подряда. У подрядчиков обязательно должна быть лицензия, что отвечает требованиям законодательства.

Лица, пользующиеся объектами ИД – это те физ. и юрлица, гос. органы и иностранные предприятия, в общем, все те, для кого эти объекты создавались.

Характеристика субъектов и объектов ИД

Составляющими компонентами ИД являются ее субъекты (СИД) и объекты (ОИД). Итак, к числу СИД относят:

- инвесторов;

- заказчиков;

- подрядчиков;

- лиц, пользующихся ОИД.

Остановимся на характеристике СИД более детально. В большинстве случаев ними выступают инвесторы. СИД могут стать как физлица, так и юридические лица. Нет ограничений в данном направлении и для зарубежных предприятий, зарегистрированных за пределами РФ.

Заказчиками могут выступать те же вкладчики или же другие лица.

Подрядчиком является лицо, выполняющее ряд определенных договором подряда работ. Согласно нормам действующего законодательства деятельность подрядчика подлежит лицензированию, то есть для реализации работ последний должен предварительно получить соответствующий разрешительный документ.

В категорию лиц, пользующихся ОИД, входят те СИД, для которых, собственно, и создавались представленные объекты.

К категории ОИД, как правило, относят:

- предметы, представляющие определенную ценность и имеющие материальное выражение. К числу ОИД относят движимое и недвижимое имущество;

- деньги;

- нематериальные ценности, права. Так, ОИД предприятия может выступить как лицензия или сертификат, так и авторское право.

Характеристика принципов инвестиционной деятельности

Любой вид инвестиций основывается на определенных принципах, благодаря которым достигаются максимально положительные результаты.

Охарактеризуем их подробнее:

- Инвестиционная деятельность является добровольной. Каждое предприятие принимает самостоятельное решение, осуществлять ему такую деятельность или нет.

- Инвестиционная деятельность защищается законом.

- Все субъекты ИД равноправны.

- Инвестиционная деятельность – свободный вид деятельности. Все ее участники могут выбрать любое количество критериев для инвестиций.

- Если ИД ведется в полном соответствии с законом, не нарушает его никаким образом, то гос. органы и другие структуры не должны в нее вмешиваться.

Здесь же отметим, что отношения между участниками ИД прописываются в договоре или контракте.

HYIP partisans — перспективные высокодоходные инвестиционные проекты

- Vellius Solutions — Старт: 03.09.2020. Тарифы: 1) 1,3% посуточно на 3 дня, депозит в конце срока (10-300$); 2) 160% после 30 дней, одна выплата в конце срока (10-300$). Выплаты: от 0.1$ на PerfectMoney и Bitcoin.

- LiveCandle — Старт: 30.09.2020. Тарифы: 2,1% каждый день на 20 суток, депозит в конце срока (10-100$). Выплаты: от 0.1$ на PerfectMoney.

- iStorm — Старт: 15.06.2020. Тарифы: 1) 1,1% в сутки на 3 дня (10-300$); 2) 1,2% в сутки на 7 дней (от 301$). Тело депозита возвращается в конце срока. Выплаты: от 0.1$ на PerfectMoney.

- Libre Trade — Старт: 30.09.2019. Тарифы: 1% в сутки на 365 дней (+265%), депозит включен (от 50$). Выплаты: от 0.1$ на PerfectMoney, Bitcoin, Ethereum, Litecoin.

- Crystal Coin Online — Старт: 04.05.2020. Тарифы: 1) 1,1% посуточно на 15 дней (10-250$); 2) 1,2% посуточно на 20 дней (200-350$); 3) 1,3% посуточно на 25 дней (300-450$); 4) 1,4% посуточно на 30 дней (400-650 дней). Возврат депозита в конце срока. Выплаты: от 0.1$ на PerfectMoney.

- Dantex — Старт: 13.09.2020. Тарифы: 1,1% в сутки на 5 дней, депозит в конце срока (5-350$). Выплаты: от 0.1$ на PerfectMoney.

- Ramuz — Старт: 16.07.2020. Тарифы: 1) 1,1% посуточно на 3 дня (10-300$); 2) 1,2% посуточно на 5 дней (10-500$). Возврат депозита в конце срока. Выплаты: от 0.1$ на PerfectMoney.

- CoinGeneration — Старт: 28.03.2020. Тарифы: 1) 1,0% в день на 20 суток (от 10$); 2) 1,2% в день на 40 суток (от 1001$); 3) 1,4% в день на 60 суток (от 5001$). Возврат депозита в конце срока. Выплаты: от 0.5$ на PerfectMoney, Bitcoin, Litecoin, Dash, Ethereum, Bitcoin Cash, Dogecoin.

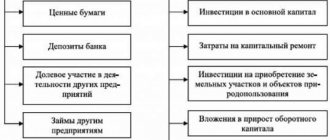

Формы инвестиционной деятельности

Форма инвестиционной деятельности находится в прямой зависимости от того, какова организационно-правовая форма предприятия, а также форма его собственности. Итак, на предприятиях инвестиции осуществляют посредством финансовых и реальных инвестиций.

Реальные инвестиции могут быть произведены в следующих формах:

- В форме приобретения либо поглощения других предприятий;

- Посредством строительства нового предприятия;

- Посредством проведения реконструкции действующего предприятия;

- Посредством модернизации производства.

Если говорить подробнее о первом пункте, то он характерен чаще для крупных предприятий, которые могут позволить себе поглотить уже действующее предприятие, а не строить новое.

Модернизация же производства наиболее часто встречающаяся форма инвестирования.

Что касается финансового инвестирования, то они больше характерны для тех предприятий, которые обладают значительными средствами или могут привлечь крупные средства со стороны. Осуществляют такие инвестиции для того, чтобы получить дополнительный доход.

Какую форму инвестирования выбрать, руководство предприятия решает с учетом уровня инфляции, процентной ставки по кредитованию и других факторов.

Портфель финансовых инвестиций предприятия

Приобретение объектов финансового инвестирования предполагает вложение свободных денежных средств в различные финансовые инструменты, к примеру, ценные бумаги государства или юридических лиц с целью получения определенного дохода.

Это самостоятельное направление инвестиционной деятельности, которое не связано с операционной деятельностью, поскольку его основная цель — получение дополнительного дохода без физического использования инвестиций.

Финансовые инвестиции предприятия имеют различную продолжительность, то есть могут быть как краткосрочными, так и долгосрочными.

Вложения в ценные бумаги или иные финансовые инструменты — достаточно рискованное мероприятие, особенно в условиях нестабильности мировой экономики, однако во многих случаях именно они приносят ощутимый положительный эффект в виде высокой доходности.

Методы инвестиционной деятельности

Метод ИД – это прежде всего те действия, с помощью которых привлекаются инвестиционные ресурсы для реализации определенного проекта.

Самые распространенные методы это:

- Инвестирование за счет средств предприятия;

- Выпуск акций либо долевое финансирование;

- Финансирование из бюджетов различных уровней;

- Финансирование смешанного типа, то есть сочетание нескольких методов одновременно.

Каждый из перечисленных методов обладает своими достоинствами и недостатками, каждое предприятие выбирает методику в рамках своей разработанной стратегии ИД.

Лучшие ПИФы 2020

| Наименование: | Рейтинг по ст-ти чистых активов |

| ПИФ «Сбербанк — Глобальный долговой рынок». Здесь средства размещаются в корпоративных и государственных облигациях EM и DM, чей номинал – доллары США. Приобретаются и облигации в иных национальных валютах (во всех, кроме рублей). Управленческая стратегия фонда подразумевает активный переброс средств из одних долговых бумаг в другие в зависимости от рыночной конъюнктуры, а также постоянный поиск новых наименований бумаг с максимально выгодным соотношением риск/доходность. | 16 |

| ПИФ «Сбербанк — Еврооблигации». Объект инвестирования – гос. и корпоративные долговые облигации эмитентов, зарегистрированных в России и странах СНГ. Номинал бумаг – доллары США. Возможны и другие валюты, если при этом существует хорошо отлаженный механизм хеджирования рисков их девальвации. Портфель диверсифицирован по отраслевым секторам и эмитентам. | 5 |

| ПИФ «Сбербанк — Развивающиеся рынки». Объект вложений здесь – ETF Vanguard FTSE EM, который привязан к индексу FTSE EM. | 19 |

| ПИФ «Сбербанк — Америка». Объект вложений – индексный ETF SPDR S&P500, привязанный к американскому индексу S&P500. | 18 |

| ПИФ «Сбербанк — Глобальное машиностроение». Инвестиции здесь направляются в акции крупнейших машиностроительных компаний (как отечественных, так и зарубежных по отношению к РФ):

На бумаги, так или иначе посвященные машиностроению приходится около 41% от общих средств ПИФа; на авиастроительное машиностроение – 25%; на прочее транспортное машиностроение – около 15%. | 22 |

| ПИФ «Сбербанк — Глобальный Интернет». Вложения ПИфа осуществляются как в акции, так и в депозитарные расписки (АДР/ГДР) крупных компаний, функционирующих в сфере развития интернета. Кроме того, в портфель также входят акции индексных ETF профильного сектора. | 3 |

| ПИФ «Сбербанк — Европа». Объект вложений – ETF Ishares Eurostoxx 50 (привязан к индексу EURO STOXX 50). | 21 |

| ПИФ «Сбербанк — Потребительский сектор». Если вас интересуют вложения в реальный сектор, где присутствует повышенная ликвидность, то стоит обратить внимание на паи данного ПИФа. Здесь инвестиции осуществляются в акции предприятий из сектора текущего потребления, причем, работающих на российском рынке:

| 9 |

| ПИФ «Сбербанк — Природные ресурсы». В рамках фонда приобретаются бумаги (акции) сугубо отечественных добывающих предприятий (подразумеваются как углеводороды, так и компании, добывающие и перерабатывающие черные и цветные металлы, а также драгоценные камни). | 10 |

| ПИФ «Сбербанк — Телекоммуникации и Технологии». Фонд агрегирует в себе акции российских сотовых компаний и предприятий из сектора IT-технологий. | 15 |

| ПИФ «Сбербанк — Финансовый сектор». Приобретаются акции отечественных коммерческих банков категории А (первого и второго эшелона ликвидности). | 11 |

| ПИФ «Сбербанк — Фонд активного управления». Вложения осуществляются в бумаги рос. компаний первого эшелона ликвидности («голубым фишкам»). | 13 |

| ПИФ «Сбербанк — Фонд акций Добрыня Никитич». Большая часть активов фонда – «голубые фишки», но при этом они «разбавляются» акциями второго эшелона ликвидности. | 4 |

| ПИФ «Сбербанк — Фонд акций компаний малой капитализации». Приобретаются акции компаний-эмитентов второго эшелона ликвидности. При этом покупаются акции только тех из них, которые имеют высокий значительный потенциал увеличения своей стоимости. (Выше общерыночных значений). | 17 |

| ПИФ «Сбербанк – Фонд облигаций Илья Муромец». Объект инвестиций – рос. государственные и корпоративные облигации, имеющие средний и высокий уровень дюрации. | 2 |

| ПИФ «Сбербанк — Фонд перспективных облигаций». Объект вложений – отечественные долговые бумаги (облигации), но только 2 и 3 эшелонов ликвидности. | 1 |

| ПИФ «Сбербанк — Фонд рискованных облигаций». Вложения осуществляются в облигации 2 и 3 эшелона ликвидности. Только среди них выбираются с максимальным потенциалом роста капитализации в среднесрочной перспективе. | 6 |

| ПИФ «Сбербанк — Фонд Сбалансированный». Здесь соотношение ценных бумаг различных классов и категорий изменяется в зависимости от конъюнктуры рынка. В этом заключается основа рыночной стратегии управления фондом. | 7 |

| ПИФ «Сбербанк — Электроэнергетика». Приобретаются акции российских генерирующих, сетевых и сбытовых предприятий. | 14 |

| ПИФ «Сбербанк — Биотехнологии». Объект инвестиций – бумаги ETF iShares Nasdaq Biotechnology, следующий за индексом Nasdaq Biotechnology Index. Помимо акций данного ETF в состав портфеля ПИФа попадают обыкновенные и привилегированные акции профильных иностранных компаний. | 8 |

| ПИФ «Сбербанк — Золото». Объект инвестиций – ETF PowerShares DB Gold Fund. Стоимость акций ETF повторяет тренд цены на золото на мировом рынке. | 12 |

| ПИФ «Сбербанк — Денежный». Инвестиционной целью является заработок от размещения средств в депозитах наиболее надежных отечественных банков. Также вложения осуществляются и в краткосрочные облигации (и государственные, и корпоративные). Приоритетом является поддержание высокой ликвидности активов фонда. | 20 |

Источники инвестиционной деятельности

Источниками инвестиций на предприятии могут являться как средства предприятия, так и заемные.

В количество собственных средств входят:

- Уставный капитал предприятия;

- Добавочный капитал;

- Резервные фонды, в которые включено некоторое количество нераспределенной прибыли за прошлые годы.

Уставный капитал источником инвестиций большого объема считать нельзя, так как он всегда должен быть в наличии у предприятия.

Собственный капитал же можно назвать самым выгодным вариантом для инвестиций, так как в этом случае вся полученная прибыль остается на предприятии, делиться ею ни с кем не нужно. Минусом является то, что обычно его объема для инвестиций недостаточно и заемные средства все равно придется привлекать.

Получить банковский кредит в этом случае предприятию удастся только в том случае, если кредитная организация будет уверена в том, что инвестиционный проект станет реально успешным и принесет прибыль. Если же кредит будет получен, то он сам будет считаться инвестицией.

Предприятия, которые считаются наиболее крупными, часто выпускают акции. Делается это для того, чтобы получить необходимый объем инвестиций. Хотя стоит отметить, что это не просто трудоемко, но еще и затратно, а также далеко не всегда успешно. Для того чтобы прибегнуть к этой процедуре, нужно тщательно анализировать не только рынок, но и обладать уверенностью в том, что акции вообще будут покупать.

Для развития предприятий привлекаются иностранные инвестиции, особенно в виде новых технологий или оборудования. Этой задачей занимаются не только сами предприятия, но и государство. Создание благоприятного инвестиционного климата – задача непростая, в настоящее время она осложнена экономической ситуацией, сложившейся в России.

Газпромбанк

- Тарифы за обслуживание

АО «Банк ГПБ» поднялся в первую десятку российских брокеров в декабре 2020 года, набрав 37 тысяч клиентов, обойдя «Алор» и «Альфа-Капитал». В апреле 2020 года позиции «Газпромбанка» укрепились. Сейчас у него 42,5 тысячи клиентов, 4,7 тысячи активных и 19 тысяч ИИС. При этом по общему объёму сделок в апреле компания на 6 месте – 1,38 трлн рублей.

Стадии осуществления ИД

Осуществление ИД состоит из нескольких стадий.

Рассмотрим их подробно:

Стадия № 1. Вынесение решения о выделении средств для инвестирования

Вначале определяются цели, а затем направление, в котором будет осуществляться инвестирование. Чтобы получить необходимую поддержку от государства, стоит провести экспертизу и анализ выбранного направления. На этой стадии не просто формируется бизнес-план, а закладываются отношения с партнерами, которые будут продолжаться долгий период времени.

Стадия № 2. Разрабатывается и утверждается инвестиционный проект

В состав такого проекта включаются:

- Пакет проектно-сметной документации;

- Разработанный бизнес-план;

- Обоснование инвестиций на экономическом уровне.

Обе начальных стадии – организационная часть всей процедуры. Она завершится с подписанием инвестиционного договора.

Стадия № 3. Процедура создания объекта для ИД

На этой стадии разработанный бизнес-план приобретает практическую значимость. Пример этой стадии – составление графика выполнения работ.

Стадия № 4. Наступление периода окупаемости

Обычно период окупаемости проекта составляет 2-5 лет. Этот период начинают отсчитывать от того момента, когда было начато финансирование, до момента когда прибыль стала компенсировать количество средств, вложенных в проект.

Стадия № 5. Получение и накопление прибыли

После наступления момента окупаемости начинается процесс накопления полученной прибыли. В дальнейшем ее можно вложить в другие проекты, в развитие производства и так далее. На этой стадии анализируют, какая разница сложилась между планируемым сроком получения прибыли и фактическим.

Типы ИФ

Классификация инвестиционных фондов в РФ и мире различна в зависимости от их структуры, целей и задач.

ПИФ

ПИФ – это паевой инвестиционный фонд. В нем все, что имеет фонд, делится между инвесторами в виде паев. УК такой организации обязана вложить накопления в какой-либо проект.

В таком инвестиционном фонде общее имущество распределяется между вкладчиками в виде паев. Пай подтверждает, что инвестор обладает правом собственности на определенную часть средств. Суть паевого ИФ в том, что коллектив инвестирует средства в конкретный проект. Например, акции, облигации, депозитарий, займы, аренда недвижимости. Действие ПИФа закреплено в законах РФ.

Вкладчик заключает договор с управляющей компанией на доверительное управление, за которое УК получает комиссию со сделок.

Управление может быть коллективным и индивидуальным. При коллективном управленческие органы инвестиционного фонда объединяют сбережения пайщиков в один портфель, затем распределяют их согласно паю. При индивидуальном средства каждого инвестора аккумулируются отдельно.

ИФ России

Инвестиционный фонд Российской Федерации создан, чтобы наше государство могло проводить инвестирование различных проектов.

Бюджет инвестиционного фонда РФ формируется из средств фондов внешнего долга и Стабилизационного, четверть бюджета состоит из вкладов частных инвесторов.

Проекты инвестирования подбираются по следующей схеме:

- Происходит оформление части собственности инвестируемого проекта в пользу государства.

- Средства направляются из ИФ в уставной капитал отобранной для инвестиций организации.

- Коммерческие инвесторы заключают договор с ИФ РФ сроком не более чем на 5 лет, оплачивают участие в проекте.

- Проекты должны быть экономически и социально выгодны государству, отвечать его требованиям и, если не могут быть осуществлены без господдержки.

- Стоимость проекта более 5 000 000 000 руб.

- Определяются и другие показатели.

Выбор проекта проходит на конкурсной основе комиссией при Министерстве экономического развития РФ.

Взаимный ИФ

Взаимный инвестиционный фонд привлекает огромное число вкладчиков за счет дешевых акций, что позволяет вносить небольшие депозиты. И при этом снижены потери.

Хеджевый

В РФ таких очень мало, так как они привлекают только профессиональных инвесторов с крупными вложениями. Пытаются получить максимум выгоды за свои вклады и за короткий срок, чем подвергают себя неоправданным рискам. Инвестфонды очень быстро покупают ценные бумаги и так же быстро их продают. По большей части распространены в Северной Америке.

Чековый

Чековые инвестиционные фонды были Активно создавались в РФ в начале 90- х годов 20 века и на сегодняшний день упразднены.

Их целью был переход от государственной собственности к частной. Они собирали ваучеры, которые имели хождение в РФ, а затем на них приобретали в собственность акции предприятий у государства.

Торгуемый на бирже

Такой ИФ имеет свои акции, которые также участвуют в сделках на биржевых рынках РФ. Их котировки меняются от открытия до закрытия биржи. Ежедневно подсчитывается пай после окончания торгов.

В чем отличие венчурного фонда от прямых инвестиций.

ФПИ обычно пытается получить быстрый результат, вкладывась в компании, которые давно на рынке и где риск минимален. Причем инвестиции вносятся на небольшой период, но сразу большие суммы.

Венчурный фонд вкладывается в различные предприятия РФ, включая многочисленные стартапы, которые могут и не развиться, следовательно, деньги будут потеряны.

Такие инвестиционные организации должны иметь большой доход, венчурный фонд получает его от менее рискованных проектов.

В чем отличие частного фонда от нечастного

| Свойства | Частный | Не частный |

| Владельцы | Частные инвесторы и юридические лица в пределах ограниченной группы лиц | Вкладчики как физические, так и юридические лица, без ограничения |

| Задачи | Управляет вкладами в интересах частных лиц и компаний, например, для одной семьи или близких друзей | Выход на рынок ценных бумаг, привлечение инвесторов и умножение их прибыли |

| Вид | Закрытый | Открытый |

| Регистрация | Не согласовывается в госструктурах РФ | В ЦБ РФ и налоговой, в качестве юридического лица |

| Контроль активов | Производится учредителем, который представлен в единственном лице | Ведется управляющей компанией |

| Анонимность | Данные об инвестиционном фонде не находятся в общем доступе. Имя владельца может не указываться в документах | В бумагах прописываются реквизиты юрлица, данные о пайщиках нигде не указываются |

| Распределение активов | Не все средства могут идти на инвестирование, часть можно пускать на свои личные нужды | Активы полностью находятся в инвестиционном фонде и не могут быть использованы иначе, кроме как на действия в рамках проектов |

| Непрерывность работы | С уходом из жизни учредителя организация продолжает свою работу. | Не зависит от смерти одного из членов УК, работает до окончания действия лицензии |

| Схема наследования | Владелец сам определяет правила распределения активов и наследника | Наследуются только паи ИФ, каждый вкладчик определяет сам правила наследования. Если нет завещания – действие происходит в рамках законодательства РФ. |

| Состав инвестиционного фонда | Могут быть: учредитель, совет директоров, гарант, акционеры | Управляющая компания, пайщики |

Особенности иностранных фондов

Иностранные ИФ помогают вкладывать средства в международные проекты и экономику других стран.

Делятся на:

- Инвестиционные фонды одной страны. Инвестирование только в пределах одного государства.

- Региональные. Могут захватывать один материк, например, Европу или Азию.

- Международные. Вложение в несколько стран.

- Развитых стран. Сбережения аккумулируются в конкретных странах со стабильной экономикой.

- Глобальные. Вкладываются не только в другие государства, но и в предприятия РФ.

Как происходит управление ИД на предприятии

ИД предприятия – сложный процесс. Он отличается многообразием, в нем участвуют все ресурсы, которые имеются на предприятии. Итог такой деятельности напрямую будет зависеть от того, насколько верно ею управляют. Обычно управление осуществляется руководителями высшего звена.

Если рассматривать систему управления инвестиционной деятельностью в комплексе, то в ней должны взаимодействовать все управленческие структуры: финансовая, техническая и т. д. Результатом работы этих структур является четко разработанная и обоснованная стратегия ИД предприятия.

Стратегия вырабатывается так:

- Проводится маркетинговое исследование. Выясняются тенденции рынка, количество конкурентов, пользуется ли спросом конкретная продукция;

- Оцениваются технические возможности самого предприятия. Техническая служба определяет, что потребуется для того, чтобы перейти на выпуск нового вида продукции, дает рекомендации по усовершенствованию имеющегося оборудования;

- Финансовый сектор определяет, какие средства понадобятся, какие финансовые риски есть, из каких источников можно получить дополнительные средства.

В результате совместной работы формируется инвестиционный бюджет,в котором зафиксированы все доходы и расходы, которые будут иметь место в будущем.

Как оценить эффективность инвестиций предприятия?

Оценка предприятия и его инвестиционной стратегии позволяет определить, является ли хозяйствующий субъект привлекательным для потенциальных инвесторов, в том числе других юридических лиц, государства, кредитных учреждений или частных лиц.

Высокая инвестиционная привлекательность, основанная на построении грамотной инвестиционной стратегии, позволяет предприятию получить дополнительные источники финансирования, которые будут направлены на расширение производства и укрепление материально-технической базы.

В связи с такой постановкой проблемы оценка инвестиционной стратегии должна проводиться комплексно по всему предприятию и по его отдельным участкам или узловым центрам, чтобы она могла показать максимально полную картину происходящего на предприятии.

На основе полученных данных можно делать выводы о том, какие направления инвестиционной стратегии предприятия имеют максимальную эффективность, а над какими из них следует тщательно поработать для повышения их результативности.

Оценка позволяет выявить слабые стороны инвестиционной стратегии, от которых следует отказаться, чтобы не получить отрицательный результат в будущем.

Как и для чего проводится инвестиционный анализ предприятия?

Инвестиционная деятельность немыслима без оценки финансового положения фирмы, рентабельности инвестирования и степени риска. То есть, без инвестиционного анализа.

Функции инвестиционного анализа:

- создавать структуру, которая занимается сбором данных и координированием мероприятий;

- регулировать процесс принятия решений;

- определять социальные, экологические, технологические, финансовые и организационные проблемы, возникающие в ходе формирования проекта;

- содействовать в принятии решения о целесообразности инвестирования.

Инвестиционный анализ состоит из 5 последовательных этапов.

Этап 1. Постановка задач и определение целей

Цель инвестиционного анализа – определить, насколько выгодными будут вложения и стоит ли вообще начинать проект. Задачи же будут возникать в процессе исследования: их выполнение в совокупности приведет к достижению главной цели.

Здесь же выдвигаются гипотезы. После завершения инвестиционного анализа они либо подтверждаются, либо опровергаются .

Этап 2. Разработка плана исследования

В плане расписываются все действия и их последовательность.

На этом этапе строится стратегия предприятия и определяются самые выгодные направления вложений. Так формируется общая политика фирмы.

Кроме того, оцениваются и рассчитываются средства, затраченные на само исследование. Они делятся на денежные и временные.

Этап 3. Сбор информации

Суть любого исследования — сбор информации, который выполняется разными способами.

Это:

- полевые исследования (сбор первичной информации);

- кабинетные исследования (изучение вторичных данных, на основании которых и делаются выводы).

Как правило, серьезное исследование предполагает применение обоих способов сбора информации. Используемый метод также указывается в плане.

Этап 4. Анализ информации

Чтобы проанализировать всю собранную информацию, ее нужно систематизировать и представить в соответствующем виде. Для этого используются таблицы, графики, диаграммы и прочие вспомогательные инструменты.

Не менее важный момент — проверка данных на актуальность. Некоторые исследования занимают довольно много времени. Прежде чем делать окончательные выводы, нужно проверить, актуальна ли представленная информация на текущий момент.

Этап 5. Подведение итогов

Завершающий этап предполагает получение ответа на главные вопросы — будет ли рентабельным инвестирование, насколько высока степень риска и какие проблемы придется решать в ходе формирования проекта.

На основании проведенного исследования и сделанных выводов вносятся необходимые корректировки в первоначальный план и принимаются решения. Конечно, инвестиционный анализ не дает стопроцентной гарантии успеха, но во многом помогает оценить ситуацию до запуска проекта.

О специфике оценки интеллектуального капитала и других вопросах инвестиционной деятельности посмотрите полезное видео.