В прошлом году в России ввели в эксплуатацию 42,3 млн кв. м жилья – это на 7,9% больше, чем годом ранее. Особенно активно застраивается Новая Москва. Московская прописка действительно много значит: например, обеспечивает столичные социальные льготы и выплаты в дополнение к федеральным.

Ипотека делает мечту о собственном жилье реальнее и доступнее. Конечно, решение это непростое, ведь отдавать кусок зарплаты придется долгие годы. Но, с другой стороны, никаких родственников со своими порядками и растущих аппетитов арендодателей.

Но реально ли взять ипотеку не за все деньги мира? Разобрались, как не переплатить за ипотечное жилье и какие программы поддержки существуют.

Что такое ипотека под 6,5%

Самую известную в России программу льготной ипотеки утвердили в апреле. По ней вы на протяжении всего срока договора будете платить 6,5% годовых, а разницу между этой цифрой и реальной ставкой по кредиту компенсирует государство.

Для Москвы и Санкт-Петербурга, МО и ЛО программа распространялась на займы до 8 млн рублей, в регионах – до 3 млн. В июне планку подняли до 12 млн и 6 млн соответственно.

Минимальный первый взнос – 20%. То есть по программе можно купить квартиру в Москве стоимостью до 15 млн рублей: 3 млн – ваш первый взнос, 12 млн – тело кредита.

Взять такой ипотечный кредит можно до 1 ноября 2020 года и только на жилье в новостройке. Но под критерии подпадают 95% квартир в новых домах.

Программа уже принесла свои плоды. Средняя ставка ипотеки в стране упала до 7,4% – такого в истории РФ ещё не было. И пока коронакризис не пройдет, цифры продолжат идти вниз.

Собственно, Центробанк из-за эпидемии несколько раз снижал ключевую ставку. Банки считают ставки своих кредитов от неё. К тому же с июля обязательную страховку дома и жизни заемщика должны оплачивать не сами клиенты, а банки. Это тоже поможет выиграть проценты.

Грустная новость в том, что продлевать программу, скорее всего, не будут. И на вторичку её расширять не планируют.

Программа изначально задумывалась, чтобы помочь застройщикам пережить кризис. Льготные ставки субсидировали из бюджета, и для многих банков бюджет уже исчерпался. Наращивать обороты – значит раздувать ипотечный пузырь, который рано или поздно лопнет.

Так как сегодня взять ипотеку ещё выгоднее? Во перечисленных ниже ситуациях вы сможете платить меньше 6,5% годовых.

Проверьте, возможно, эти варианты вам подойдут.

Стоит ли брать ипотеку в 2019 году

2019 год удачный для оформления кредит на жилье. Правительство и далее мотивирует граждан на рождение детей, предоставляя им дополнительную льготу. В этом году можно выгодно принять участие в льготных программах кредитования. Кроме того, ставки по банковским кредитам на самом пике выгодности. Кредит можно оформить под 8-10% годовых. Молодые семьи с детьми могут оформить ипотеку и под 6%. В каждом банке много акций и программ.

Поэтому, если нужен заем, его нужно брать в текущем году.

Завести двоих детей – 6%

Если у вас как минимум двое детей и один из них родился после 1 января 2020 года, вы можете взять ипотеку по ставке 6%. Эта же программа действует для семей с детьми-инвалидами – вне зависимости от их количества и даты рождения.

Деньги можно потратить на покупку дома или квартиры у застройщика, а также рефинансировать существующий ипотечный кредит.

Остальные условия те же, что и для ипотеки под 6,5%: первый взнос от 20%, для Москвы, МО, Санкт-Петербурга и ЛО дают до 12 млн, для остальной территории России – 6 млн.

Если купить квартиру за 15 млн в ипотеку под 6% с первоначальным взносом 20% (3 млн рублей) на 20 лет, ежемесячный платеж составит 85 972 рубля.

Не забывайте и про материнский капитал: в эту программу включили и семьи с одним ребенком. На первого ребенка дадут 466 тыс. 617 рублей, на второго – 150 тыс. Эти 616 тыс. можно использовать для первоначального взноса.

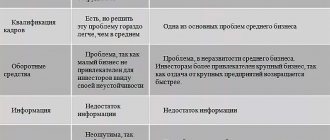

Основные требования банков

Чтобы при оформлении крупного займа на квартиру или иное имущество получить одобрение, потенциальный заемщик должен соответствовать ряду банковских условий, выдвигаемых к нему и к имуществу:

- Ссуда на жилье доступна, если возраст заемщика находится в пределах определенного ограничения.

- Право получить крупный заем в РФ имеют только граждане страны, зарегистрированные временно или постоянно по конкретному адресу.

- Оформить ипотеку можно при наличии определенного трудового стажа, а кроме того предварительного взноса.

- Ипотечные кредиты предоставляются заемщикам с положительной кредитной историей и отсутствием крупных платежей по иным займам.

- Для оформления денежной ссуды в России, требуется обязательно предоставить необходимый перечень документации.

Дополнительно, при необходимости может потребоваться наличие созаемщика или поручителя. Кроме того, если заемщику не одобряют ипотеку с первоначальным взносом на покупку жилья, можно воспользоваться залоговым обеспечением при наличии дорогостоящего имущества в собственности.

Важно! Потенциальные заемщики могут воспользоваться различными программами кредитования, в том числе ипотекой с государственной поддержкой, но для таких предложений имеются дополнительные условия.

Возраст

Для того чтобы получить крупную ссуду, требуется соответствовать возрастным критериям кредитора. Как правило, присутствуют следующие ограничения:

- минимальный возраст для оформления 20 год;

- максимально ограничение стоит до 65 лет;

- при наличии залога, период может быть увеличен от 20 до 86 лет;

- если оформляется молодежная ипотека с обеспечением, то в ряде банков эта программа доступна с 18 лет.

Предельные возрастные ограничения определяются по моменту внесения последнего платежа. Иными словами, на момент закрытия ипотечной ссуды, возраст заемщика не должен превышать установленный лимит.

Гражданство

Крупные денежные займы предоставляются гражданам со следующим рядом ограничительных моментов:

- должно быть российское гражданство;

- заемщик может быть резидентом иного государства, но для кредитования, получение паспорта образца РФ, должно состояться минимум за год до обращения за ипотекой;

- все созаемщики или поручители должны иметь российское гражданство;

- если гражданин признавался банкротом в течение последних 5 лет, то в выдаче ссуды будет отказано.

Некоторые коммерческие банки, действующие в РФ, занимаются предоставлением займов для иностранных граждан ближнего зарубежья.

Прописка

Для оформления крупного ипотечного кредита, заемщик должен быть зарегистрирован на территории Российской Федерации:

- наличие постоянной прописки;

- допускается присутствие временной регистрации;

- прописка должна быть в том регионе, где делается обращение в банк.

При отсутствии регистрации, в выдаче любого кредита, в том числе и ипотеки, будет отказано.

Трудовой стаж

Чтобы получить денежную ссуду на покупку жилья, заемщик должен быть трудоустроен официально:

- трудовой стаж на последнем месте от 1 года;

- общий рабочий стаж не меньше 3 лет;

- в ряде банков допускается стаж от 6 месяцев.

Если делается обращение за ипотечной программой кредитования по двум документам или с залоговым обеспечением, то такие параметры, как трудовая деятельность клиента не учитываются.

Первый взнос

Практически все программы ипотечного кредитования предусматривают совершение определенного первоначального взноса:

- минимальный размер платежа 10% от стоимости имущества;

- в среднем банки запрашивают от 10 до 20% оплаты;

- заемщик может внести до 50% при первоначальном взносе;

- по ряду программ с залогом в виде имеющейся недвижимости, такая оплата не обязательна к совершению.

В сумму первоначальной оплаты не включается страховка или оплата процедуры по оценке рыночной стоимости объекта. Эти величины, при необходимости, могут быть включены в тело кредита. Как правило, кредиторы предоставляют заемщикам суммы до 80-90% от стоимости приобретаемого имущества, чтобы по возможности ограничить свои потенциальные убытки.

Кредитная история

Для получения денежных средств на покупку дорогостоящей недвижимости, клиент должен соответствовать по такому параметру, как рейтинг надежности:

- положительная и не пустая кредитная история;

- отсутствие текущих и закрытых серьезных просрочек;

- своевременное погашение взятых кредитов;

- отсутствие банкротства физического лица за последние 5 лет.

Кредиторы одобряют заявки с испорченной или нулевой кредитной историей только при наличии объекта обеспечения при оформлении нецелевой ипотеки под залог жилья.

Платежеспособность заемщика

Этот параметр является одним из ключевых при рассмотрении заявки на ипотечный кредит для покупки жилья:

- заемщику необходимо иметь крупный достаток;

- требуется стабильный официальный заработок;

- внесение на оплату кредитов не более 30-45% от всего дохода;

- отсутствие высокой платежной нагрузки по текущим займам (более 35-45% по всем действующим кредитам).

Если заемщик при получении ссуды будет тратить свыше 50% от своего дохода, то это существенный риск для кредитора, что средства не будут возвращены в срок, из-за чего в выдаче ипотеки будет отказано. Здесь повысить шансы сможет поручительство или наличие созаемщика.

Необходимые документы

При оформлении крупной денежной ссуды на покупку недвижимости, требуется предоставить следующий пакет документов:

- общегражданский паспорт образца РФ, а кроме того иной документ, удостоверяющий личность (СНИЛС или ИНН);

- если в сделке участвует созаемщик или поручитель, то от них также требуется российский паспорт;

- справка о доходах по форме 2-НДФЛ (документ, при необходимости, может быть заменен на иные подтверждения достатка);

- свидетельства о браке, разводе и рождении детей (при наличии), а также письменное согласие супруга на оформление ипотеки;

- страховка на недвижимость (дополнительно банки запрашивают страхование жизни и риск утраты работы – процесс не обязательный).

При оформлении ипотечной ссуды, по требованию кредитора документы могут быть дополнены копиями трудовой книжки, заверенными штампом работодателя. Не допускается предоставление сфальсифицированных данных о себе, а кроме того поддельной документации. При покупке недвижимого объекта, дополнительно представляются правоустанавливающие документы на имущество. Дополнительно кредитор может затребовать иные ценные бумаги.

Важно! Для мужчин в возрасте до 27 лет, в обязательном порядке требуется предоставление военного билета или приписного свидетельства.

Стать многодетными родителями – субсидия до 450 тыс. рублей

Если после 1 января 2020 года у вас родился третий (хотя бы третий!) ребенок, то государство поможет вам погасить ипотеку. Субсидия для многодетных семей – 450 тыс. рублей, и в 2020 году на это направят из бюджета 9,5 млрд.

С учетом расширенного маткапитала за вас выплатят более 1 млн рублей ипотечного кредита (450 тыс. субсидии + 466 тыс. 617 рублей за первого ребенка + 150 тыс. за каждого следующего). Неплохо!

Прогнозы ставок

В прошлом году ставки по ипотечным ссудам плавно снижались. Во многом это было вызван снижением ключевой ставки ЦБ РФ. Эксперты считают, что в 2020 году продолжится эта тенденция и далее. К концу года вполне можно ожидать предложений со ставками на уровне 7-8%.

Ждать ли в этой ситуации падения процентов заемщику или оформлять ипотеку уже сейчас? Однозначного ответа на этот вопрос дать невозможно. Но эксперты считают, что особенно откладывать получение кредита нет особого смысла по следующим причинам:

- Ставки на уровне ниже 8% будут доступны только отдельным категориям клиентов (например, держателям зарплатных карт).

- При существенном падении ставок вполне вероятен рост спроса и соответственно рост цен на недвижимость.

- Благодаря программам с господдержкой, уже сейчас многие могут получить более выгодную ставку без всякого ожидания.

- Ожидание снижения ставка сравнимо с игрой в лотерею, его может и не случится при изменениях уровня инфляции или других моментов в экономике.

Стоит ли брать ипотеку в 2020 году зависит от условий конкретного человека. Если жилье или его улучшение необходимо и уже собраны средства на первый взнос, то не стоит откладывать оформление ипотечного кредита. Главное, выбрать оптимальное предложение и обязательно следует уточнить возможность воспользоваться субсидированием процентов от государства.

Присмотреть домик в деревне – 3%

Программа сельской ипотеки позволяет купить жилье в сельской местности – и первичку, и вторичку. Главное, чтобы в жилье были все коммуникации: свет, вода, отопление и канализация.

По программе сельской ипотеки можно смотреть дома и квартиры в городах, селах и поселках с населением до 30 тыс. человек. Для городов особые условия: ипотека работает для домов в частном секторе, но город должен быть включен в программу развития сельских территорий. Перечень территорий и городов лучше уточнить в местной администрации.

Правда, взять дом у пруда в Подмосковье точно не получится. На городские округа и муниципальные образования Москвы, Санкт-Петербурга и Московской области программа не распространяется.

Первый взнос по программе – от 10%, на него можно использовать маткапитал. Максимальная сумма для Ленинградской области и Дальнего Востока – 5 млн рублей, для остальных регионов – 3 млн.

Предельный срок выплаты – 25 лет. Регистрироваться в новом жилье необязательно (но банки могут выдвигать такие условия). Взять такую ипотеку разрешается только один раз.

Вот такой дом за 2,7 млн рублей можно взять в ипотеку на 10 лет с первоначальным взносом 10% (270 тыс. рублей) и платить 23 464 рублей в месяц.

Также кредит предоставляют на строительство дома, точнее, на завершение строительства по договору подряда. Достроить придется за два года, но выплачивать ипотеку можно до 25 лет. Наконец, можно взять такой кредит на погашение займов, открытых до 1 января 2020 года.

Отправиться на Дальний Восток – 2%

На Дальнем Востоке жилье в ипотеку можно взять под фантастические 2% в год. Владивосток, Якутск, Хабаровск активно строятся и развиваются, так что если вы хотите крутые пейзажи из окна, неизбитую экзотику и удаленку с комфортом, стоит подумать о квартире в ДФО.

Ипотеку могут оформить граждане РФ в возрасте до 35 лет. Это либо супруги в браке, либо одинокий родитель с ребенком в возрасте до 18 лет. Ипотеку также дадут участникам программы «Дальневосточный гектар».

Первый взнос за жилье по программе дальневосточной ипотеки – от 15%, максимальная сумма кредита – 6 млн. Кредитуют на срок до 20 лет.

В городе можно купить только квартиру в новостройке, в сельской местности – и вторичное жилье, а также коттедж или таунхаус. В рамках программы придется зарегистрироваться в новом доме или квартире.

Что можно купить во Владивостоке за 6 млн? Например, 3-комнатную квартиру площадью 75 кв. м с черновой отделкой и тремя балконами.

Сколько придется платить за неё? При ставке 2%, первоначальном взносе 20% (1,2 млн рублей) и кредите на 20 лет ежемесячная выплата составит 24 366 рублей.

Пойти служить в армию – бесплатно

Если останетесь на сверхсрочную, то сможете участвовать в программе военной ипотеки. Первые три года государство будет перечислять вам на счет небольшие суммы. Эти деньги можно использовать как первоначальный взнос.

Что потом? Пока не уволитесь из армии, государство будет платить за вас ипотеку. Единственный минус – лимит: до 2,5 млн рублей. Пример для Москвы – скромная студия:

В регионах можно найти квартиры побольше – вот, к примеру, трёхкомнатная в Рязани:

Если хотите жилье дороже 2,5 млн рублей, можно доложить остаток из своих. В ипотеку получаются не космические суммы.

Стать бюджетником – с субсидией

Для госслужащих также предлагается ипотека на особых условиях. Взять её могут, прежде всего, сотрудники аппарата Президента РФ, Совета безопасности, правоохранительных и законодательных органов, аппарата суда, избирательной комиссии, работники прокуратуры, счетной палаты и др.

Конкретные условия ипотеки зависят от места работы. Например, полицейским ипотеку дают после 10 лет службы в органах, подтвержденной потребности в улучшении жилищных условиях и наличии льгот. Программа распространяется и на пенсионеров МВД или членов семей сотрудников, погибших при исполнении.

Чаще всего на покупку жилья выдают субсидию. Деньги можно потратить на погашение основного долга или процентов.

Но даже если документы рассмотрят и примут положительное решение, придется ждать выплаты из бюджета. Это может затянуться на месяцы, если не на годы.

Реже банки предоставляют госслужащим кредиты на льготных условиях. Например, могут снизить первый взнос или процентную ставку.

Стоит ли брать в 2020 году

Стоит ли брать ипотеку в 2020 году каждому человеку, задумывающемуся о покупке жилья, придется решать самостоятельно. Ставки сейчас находятся на относительно невысоком уровне, но есть вероятность, что они снизятся. При этом никто не исключает вероятность роста цен на недвижимость из-за увеличения спроса.

Перед принятием решения, стоит ли оформлять ипотечный кредит, надо ответить для себя на несколько вопросов:

- Есть ли необходимость в улучшении жилищных условий. Если человек живет в съемной квартире, то для него задумываться о максимально быстрой покупке собственной недвижимости – разумно. Аналогично есть смысл рассматривать ипотеку семьям с детьми, живущим в маленьких квартирах. При наличии жилья и хороших условиях в нем вполне можно попытаться накопить самостоятельно.

- Есть ли в наличии сумма, достаточная на первый взнос. Без первого взноса найти ипотечный кредит сложно и условия по ним будут далеки от оптимальных, а брать на эти цели потребительскую ссуду слишком рискованный вариант. Если в наличии нет суммы хотя бы в 10-20% от предполагаемой стоимости объекта, то стоит просто начать копить и уже потом думать о кредите.

- Насколько тяжело будет вносить ежемесячный платеж по ипотечной ссуде. Рассчитать примерный размер регулярного взноса можно с помощью калькулятора на сайтах банков. Если он не доставит особых проблем и его оплата не приведет к существенному снижению качества жизни, то есть смысл задумываться об ипотеке. В остальных случаях придется сначала найти способ увеличить доходы.

- Возможно ли накопить на квартиру самостоятельно за 3-5 лет. Если ответ на этот вопрос положительный, то надо задуматься, есть ли смысл переплачивать за пользование заемными деньгами. Несмотря на низкие ставки переплата все равно будет высокой.

В большинстве случаев, если человек задумывается об ипотеке, то он положительно ответит на эти вопросы и ему стоит попробовать оформить кредит на жилье в 2020 году. Ждать сильного снижения ставок нет смысла. На их фоне вырастет спрос и цены на недвижимость. Вся экономия в итоге будет потеряна.

Но перед принятием окончательного решения потенциальному заемщику надо проанализировать еще ряд моментов:

- Насколько ответственно он подходит к выполнению обязательств по кредитным договорам. Если в прошлом человек допускал просрочки часто, то ему будет сложно избегать их и в этот раз. Но по ипотеке из-за них есть риск лишиться залога и потерять очень крупные суммы.

- Есть ли какие-то серьезные проблемы со здоровьем. При их наличии не стоит брать крупную ссуду. Страховка, даже если она будет оформлена, покроет не все случаи. Например, из-за проблем со здоровьем заемщик может потерять работу и лишиться средств для выплаты задолженности.

- Есть ли план действий или подушка безопасности на случай потери работы или других проблем с доходом. По статистике они случаются раз в 10 лет или чаще практически у каждого человека. Всегда надо иметь запас средств на 2-6 месяцев для оплаты кредита и других необходимых расходов.

Как вернуть часть денег от покупки жилья

Если вы покупаете жилье, то государство вернет вам 13% от его стоимости. Считают от суммы не более 2 млн рублей на человека. Таким образом, если вы покупаете квартиру в долевую собственность с супругом/супругой и оба платите налоги, сможете вернуть по 260 тыс. рублей.

Как это работает? Вы либо платите НДФЛ с разницы между доходом и вычетом либо, если вы уже заплатили налоги, возвращаете часть суммы из бюджета.

Но правило действует, только если вы получаете «белую» зарплату и платите 13% НДФЛ. Если же вы ИП на упрощенке или не платите налоги, вычет вам не вернут.

Также есть вычет по процентам за ипотеку. Здесь лимит – 3 млн рублей. Рассчитывается аналогично.

Что, если платить стало тяжело

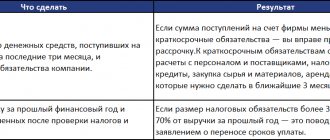

Если вы оказались в трудной жизненной ситуации, можете до полугода не платить ипотеку – без штрафов от банка и даже без его согласия.

Что такое трудная жизненная ситуация:

■ Вы потеряли работу и зарегистрировались в службе занятости;

■ Стали нетрудоспособны на 2 месяца и больше;

■ У вас инвалидность I или II группы;

■ Ваши доходы снизились на 30% и более по сравнению со средним доходом за последние 12 месяцев, при этом ежемесячный платеж по ипотеке должен быть больше 50% вашего среднего дохода за два предыдущих месяца;

■ Ваш доход снизился на 20% и больше, а количество иждивенцев на вашем попечении увеличилось (родился ребенок, нужно ухаживать за родственником с инвалидностью и т.д.), а ежемесячный платеж составил более 40% дохода.

Как устроить ипотечные каникулы? Нужно написать заявление в банк и предоставить документы, которые подтверждают одно из условий выше. Платежи отсрочат.

В итоге взять ипотеку по низкой ставке в России не так сложно. Если давно думаете в этом направлении и подходите по какому-нибудь из вариантов, сейчас самое время заняться вопросом и воспользоваться господдержкой.

(25 голосов, общий рейтинг: 4.48 из 5)