Что такое объем капитальных вложений и какие основные фонды входят в основной капитал? Как ведется статистика основного капитала? Где получить помощь в привлечении прямых иностранных инвесторов?

Успешное развитие любого предприятия – будь то крупный нефтедобывающий комплекс или кофейня на 10 персон – зависит от грамотных финансовых вложений в основные фонды компании. Чтобы получить максимальную прибыль завтра, нужно позаботиться об этом сегодня.

Достижение этой цели реализуется через инвестиции в основной капитал. О том, что собой представляют такие вложения и как делать их грамотно, я, Денис Кудерин, эксперт по инвестированию, расскажу в новой публикации.

В конце статьи вас ждёт обзор профессиональных компаний, которые помогут инвестировать средства с выгодой, плюс советы по привлечению инвесторов.

Начнем, дорогие друзья!

Как получать пассивный доход на сайтах

Как купить сайт с доходом и получать от 10$ до 3000$, даже несмотря на пандемию и ее последствия. Сколько стоит доходный сайт и как начать инвестировать, имея в кармане от 10 000 рублей

Подробнее о курсе

Виды

Вид инвестиций зависит от назначения основного капитала. Это:

- вложения в активы производственного назначения (производственные линии, техника, здания и др.);

- непроизводственные инвестиции, когда денежные потоки направляются на создание и развитие объектов бытового и социально-культурного назначения, здравоохранения, инфраструктуры.

- Состав и структура ИОК

Состав хорошо показывает бухгалтерский учет, на счетах которого учитывают основные средства. Это:

- траты, связанные с земельными участками;

- здания, сооружения и коммуникации к ним;

- технологические линии, машины и оборудование;

- автотранспорт;

- мебель, приборы, инструменты;

- объекты интеллектуальной собственности, IT-разработки, компьютерное обеспечение;

- многолетние посадки.

По технологической структуре инвестиции в основной капитал связаны:

- с исполнением строительно-монтажных работ;

- с осуществлением пусконаладочных работ;

- с покупкой оборудования, инструментов, инвентаря, защитной одежды;

- с прочими капитальными работами.

Существует еще одно разделение инвестиций по структуре (объему):

- валовые – общий объем инвестиций со всех источников;

- чистые – валовые, уменьшенные на размер амортизации.

Структура

Еще одним немаловажным параметром является структура инвестиционной деятельности. ИвОК включают в себя:

- Учет видов ОФ.

- Вид экономической деятельности.

- Принятие во внимание источников финансирования.

- Учет экономической деятельности.

По видам основных фондов

Если рассматривать процентное распределение ОФ, статистические данные в среднем с 2000 по 2020 год колеблются рядом с приведенными цифрами:

- В жилища – порядка 13% в среднем.

- В здания и разнообразные сооружения за исключением жилых – 42%.

- В машины, транспортные средства, приборы и прочее оборудование порядка 37%.

- В объекты интеллектуальной собственности порядка – 3,5%.

- Прочие виды – 6%.

Если же учитывать это выражение в рублях, то статистика предоставляет следующие параметры на 2020 год:

- В жилища внесенная сумма составила – 2321,9 млрд руб.

- В сооружения и здания нежилого характера – 7542,8 млрд руб.

- В машины, инвентарь, приборы и различные типы оборудования – 6283,4 млрд руб.

- В объекты интеллектуальной собственности вложения составили – 558,5 млрд руб.

- В прочие фонды – 1075,4 млрд руб.

По видам экономической деятельности

Наиболее благополучными, с точки зрения вложения финансовых средств, являются:

- Добыча полезных ископаемых – здесь наблюдается рост с 2009 года от 13,2% до 19, 4%.

- В обрабатывающие виды производств также вкладываются достаточные суммы, колеблющиеся около 14,5%.

- Меньшие показатели демонстрирует сельское хозяйство – порядка 3,5%.

- Строительство также имеет минимальные показатели около 0,7%.

По источникам финансирования

По источникам показатели выглядят следующим образом:

- Из собственных средств вкладывается около 45%. Причем, из прибыли около 20%, из амортизации 20% и оставшиеся 5% из резервов.

- Из привлеченных – расходуется 55%. От этого количества бюджетные составляют около 20%.

- Кредиты банков 9%.

- Облигационные нефинансовые суммы около 10%.

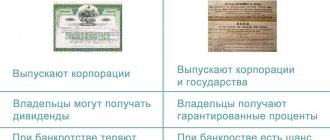

- Акции – 0,3%.

- Средства фондов – 0,5% и прочие около 9%.

- Заемные средства других организаций около 6%.

По формам собственности

С точки зрения собственности, суммы распределяются в процентном соотношении следующим образом:

- Российская собственность 85%. Из нее на госсобственность приходится около 13%. Муниципальные – около 2%. Частные – 61%. Смешанная российская без иностранного участия около 7%.

- Иностранная достигает отметки чуть более 6%.

- Совместная Российская с иностранной более 8%.

Источники финансирования

Инвестиции в основной капитал – это значительные суммы, но без этого компания просто не сможет работать. Существует 3 источника финансирования.

Привлечение инвесторов

Сторонние инвесторы заинтересованы не только в развитии, их привлекает возможность принимать решения. Поэтому большие сторонние вложения грозят потерей самостоятельности.

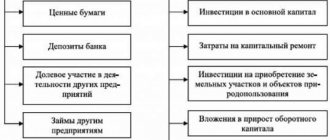

Деньги от инвесторов в основной капитал приходят как:

- доход от продажи собственных ценных бумаг;

- прибыль, предназначенная для выплаты дивидендов, но по решению совета направленная на развитие компании;

- финансы бюджетов РФ различных уровней (техническая и гуманитарная помощь, часто предоставляемая безвозмездно).

Свои средства

Собственные деньги часто главный источник вложений в основной капитал. Это:

- вклад в уставный капитал;

- нераспределенная прибыль;

- амортизация;

- высвобожденные финансы в результате реализации активов;

- страховая компенсация, выплачиваемая при наступлении страхового случая (аварии, стихийное бедствие).

Заемные средства

Заемные средства для инвестиций в основной капитал – не самая удачная идея, поскольку нужно отдать добавочную стоимость – проценты. Это:

- кредиты коммерческих банков;

- кредиты организаций (ПИФ, инвестиционный фонд и др.);

- ссуды федеральных бюджетов.

Где получить помощь при капитальных вложениях – обзор ТОП-3 брокерских компаний

Представители малого и среднего бизнеса, а также начинающие предприниматели часто пользуются для достижения инвестиционных целей услугами профессиональных посредников.

Представляем обзор тройки самых надёжных в РФ брокерских компаний, которые помогут распорядиться деньгами выгодно и вложить их в наиболее перспективные финансовые инструменты.

1) Открытие Брокер

Год основания компании – 1995. Общее количество клиентов на момент написания статьи – 95 000. В прошлом году суммарный объём операций брокера на Московской бирже превысил 14 трлн рублей. «Открытие Брокер» уверенно лидирует по приросту новых клиентов среди российских компаний. У фирмы огромное количество профессиональных наград, призов, медалей и дипломов.

Клиентам доступны все самые эффективные современные инвестиционные инструменты – вложения в собственный бизнес по партнёрской программе «Открытия», открытие брокерского счёта и покупка-продажа ценных бумаг, помощь в управлении основным капиталом предприятия. Специалисты помогут сформировать инвестиционный портфель, обучат новичков базовым навыкам прибыльного инвестирования.

2) БМ Инвест

Компания основана частными инвесторами, которые занимались умножением своих личных средств с 2006 года. Как видим, они это делали весьма успешно, поскольку им удалось в конечном итоге открыть собственную инвестиционную компанию.

Приоритетное направление деятельности «БМ Инвест» — профессиональная помощь в развитии малого и среднего бизнеса. Компания привлекает инвестиции клиентов, а также выдаёт займы на развитие коммерческих проектов. Организация работает под надзором Центробанка. Все инвестиции компании застрахованы.

3) РИКОМ-ТРАСТ

Компания образована в 1994 году, входит в двадцатку крупнейших инвестиционных компаний по количеству активных клиентов. Собственный капитал «РИКОМ-ТРАСТ» — более 1 млрд руб. Размер активов под управлением компании – 3,5 млрд. Компания работает в Московской области и ещё в 10 регионах РФ.

Специалисты помогут предприятиям и частным коммерсантам увеличить основной капитал путём инвестирования в наиболее надёжные и прибыльные направления – ценные бумаги (в том числе в акции крупнейших американских компаний), валюту, золото и другие драгметаллы.

Полезная ссылка по теме выгодных вложений – «Управление инвестициями».

Направления ИОК

Если рассматривать капитальные вложения с точки зрения воспроизводства, тогда их можно разделить на 2 направления:

- вложения, связанные с экстенсивным развитием (расширение действующих объектов, строительство новых);

- вложения, связанные с интенсивным развитием (модернизация, реконструкция).

В России последние 5 лет по объему инвестиций на первом месте строительство (57–65 % от всего объема). На втором – покупка новых основных фондов (20–25 %). И только затем реконструкция и модернизация (15–20 %).

Расчет инвестиций

Формула расчета инвестиций выглядит, как сумма амортизационных средств, нераспределенной прибыли и полученных кредитов. Со своей стороны амортизационные средства — это разница общей суммы амортизационных отчислений, суммы использованных отчислений и суммы свободных амортизационных средств (включая выданные кредиты). Фактический объем нераспределенной прибыли это разница между общей суммой нераспределенной прибыли и размером распределенной чистой прибыли.

Иначе выглядит формула расчета инвестиций, если использовались заемные и собственные средства одновременно. В этом случае к результату, полученному при расчете по первой формуле, добавляется сумма кредита (с залогом или без него) и средства, заимствованные у деловых партнеров.

Особенности учета

Учет инвестиций осуществляется за вычетом НДС. Из этого правила согласно Налоговому кодексу РФ (ст. 170 ч. 2) есть исключения:

- если основной капитал освобожден от налогообложения, учитывается по заявленной стоимости;

- если купленные станки производят продукцию на экспорт.

Поскольку весь учет ведется в рублях, то вложения в основной капитал в иностранной валюте пересчитываются по курсу Банка России по факту осуществления сделки.

Кроме того, оценка инвестиций привязана к ценам того периода, по которым составляется отчетность. Поэтому при учете инвестиций в основной капитал рекомендую использовать официальную методику (Приказ Росстата № 746 от 25.11.2016 с изменениями и дополнениями).

Инвестиции – это полезно

В настоящее время многие обыватели, располагающие некоторым доходом, задумываются о том, насколько к ним применимо явление инвестиционного капитала, могут ли они выступить в качестве инвесторов. Многие наслышаны о возможностях инвестирования, но мало кто может четко сформулировать цель такой деятельности. Для персоны, которая располагает средствами, основная задача – сохранить и приумножить свои богатства, дабы имеющаяся сейчас сумма выросла достаточно, чтобы можно было ее использовать для приобретения дорогостоящего предмета. Если создать инвестиционный капитал, можно тем самым обеспечить себя финансовой подушкой, с которой человек в любой момент будет ощущать себя в безопасности.

Наша жизнь сопряжена с множеством рисков. Сгладить их неприятное влияние позволяет сформированный заранее инвестиционный капитал. Большинство наших сограждан пытается хранить дома деньги на черный день. Некоторые предпочитают сохранять средства в банке. Как говорят опытные знатоки в этой сфере, лучший вариант – инвестировать свои ресурсы, дабы избежать обесценивания. Деньги будут работать, а их владелец – получать прибыль. Чем больше инвестиционный капитал персоны, тем лучшие перспективы прибыли у него будут.

От чего зависит эффективность вложений

Когда инвестор определяет объект для вложения капитала, приходится учитывать:

- инвестиционный климат страны и отдельного региона;

- темп развития всей отрасли;

- показатели работы данного предприятия за последние 3–5 лет (чем больше период отчетности, тем лучше).

Я рекомендую выбирать в топ-5 отраслей недооцененные предприятия.

- У них хорошие показатели финансово-хозяйственной деятельности.

- Грамотная стратегия управления позволила преодолеть кризисные годы. Есть абсолютно бездарное руководство, озабоченное набиванием собственного кармана. Тогда, даже при наличии форменной диктатуры, стабильных хороших показателей ждать не приходится.

- Есть костяк профессионалов (отсутствует кадровая текучка).

- Неплохая материальная база. Будет мало толку, если инвестиции в основной капитал по факту потратят на покупку линии, но нет помещения. Или крыша течет, дырявые окна, штукатурка сверху валится. Дорогущую технологию растащат на металлолом.

Откуда растут ноги?

Инвестиционный капитал предприятие получает из собственных средств владельца и привлеченных чужих ресурсов. Первое является нераспределенной прибылью с отчислениями на амортизацию. Второе предполагает некие свободные средства, которые выдают физлица, юрлица, государство. Такие средства – основной объект операций с использованием ценных бумаг.

Вам будет интересно:Как взять кредит без кредитной истории и справок? Правила оформления, условия договора

Всякие сбережения становятся инвестициями, если расходуются на приобретение производственных элементов. Они являются единственным источником инвесткапитала. Средства возникают, когда доходы получают отдельные люди, корпорации, когда правительство получает доход, при этом сумма оказывается большей, нежели расходы этого субъекта.

Вам будет интересно:Страхование кредита в «Хоум Кредит»: условия, необходимые документы, советы

Канал ДНЕВНИК ПРОГРАММИСТА

Жизнь программиста и интересные обзоры всего. Подпишись, чтобы не пропустить новые видео.

Отличия между инвестированием в оборотный и основной капитал

Оборотный капитал предназначен для закупки товара, сырья и материалов. Основной – для средств производства. Поэтому в краткосрочном периоде выгоднее вложения в краткосрочный. Как в торговле: взяли деньги – купили товар – продали с прибылью.

Инвестиции в основной капитал подразумевают стабильный выпуск продукции. Затраты больше (стоимость линии по разливу пива и 100 ящиков готовой продукции несопоставимы), но через несколько лет, после прохождения точки безубыточности, доход с вложений будет стабильно «кормить» инвестора. Разумеется, если ситуация на рынке не изменится в худшую сторону.

Бухгалтерский учет

На балансе предприятия для отражения инвестиций используется счет 08 «Вложения во внеоборотные активы». Здесь бухгалтер отражает затраты, направленные на создание, модернизацию мощностей предприятия, а также их поддержание. Сюда же относят траты на приобретение объектов основных средств. В случае необходимости к счету 08 открываются субсчета.

В качестве примера – при покупке актива применяют субсчет 08.04 «Приобретение объектов ОС». Как только результат финансирования ОК будет получен, т.е. основное средство изготовлено или приобретено, учет начинают вести на счете 01 «основные средства».

Счёт относят к активным. По дебету отражают сами вложения в оборотные средства, а по кредиту – списание затрат организации в ходе оприходования активов.

Плюсы и минусы

Если раньше инвесторы, хоть наши, хоть иностранные, активно скупали акции, то сейчас тренд поменялся. Все активнее финансисты рассматривают реальный сектор, капитальные инвестиции как выгодное вложение капитала.

Основные преимущества:

- возможность получения регулярного дохода длительное время;

- государство предоставляет льготы и преференции для инвестиций в реальный сектор.

Для компании это еще и консультации, поддержка лучших специалистов, обмен опытом, обучение.

Из минусов:

- это вложение в перспективу, быстрой отдачи не будет;

- для мелкого и среднего инвестора сложно подобрать объект для инвестиций.

Существенный недостаток для руководства – необходимость:

- отчитываться об используемых деньгах;

- принимать решения исходя из интересов инвестора.

Как понимаете, это очень напрягает директоров. Кроме того, есть процедура проверки перед инвестициями, дополнительная отчетность в органы контроля. Поэтому при необходимости в дополнительном капитале руководитель обращается в коммерческий банк.

Риски

Если предприятие выбрано правильно, риски вложения невысокие. Хотя и на высокую прибыль в ближайшее время рассчитывать не приходится, инвестиции в основной капитал – надежное вложение средств.

Инвестирование личного капитала. Часть 1. Выбор инвестиционной стратегии.

Инвестирование личного капитала. С чего начать?

Большинство из нас регулярно задаются вопросом – как накопить денег для реализации стратегических целей жизни? Например, обеспечить достойную пенсию. Или же, при накоплении даже небольшой суммы денег (например, сравнимой с полугодовым месячным доходом) в голову тут же начинают приходить увлекательные мысли насчет выгодного вложения этих средств в какое-нибудь прибыльное «дельце». Однако чаще всего, в итоге все ограничивается сохранением этих накоплений на депозите, и этим весь опыт инвестирования для большинства людей, как минимум, в нашей стране ограничивается.

В цикле статей, посвященных инвестированию личного капитала, мы бы хотели предложить Вам более продуманный подход к тому, как Ваши деньги должны работать ради достижения Ваших целей. Начнем с первой составляющей любой инвестиционной деятельности, а именно – выбора инвестиционной стратегии.

Этапы формирования инвестиционной стратегии

Этап 1. Для начала, нужно определить для себя параметры всех тех стратегических целей, которых Вы желаете достичь, т.е. заняться инвестиционным профилированием. При этом, нужно постараться максимально конкретизировать свои цели с точки зрения временных и количественных характеристик, например, хотя бы построив простой список наподобие этого:

- Создать резерв 1 000 000 руб. на высшее образование для ребенка (который потребуется через 15 лет).

- Раз в 3-4 года менять автомобиль (с учетом новых вложений порядка 20% стоимости предыдущего).

- Переехать в новую, более просторную квартиру. При этом потребуется, например, 20% взнос по ипотеке (3 000 000 руб.) при стоимости жилья 15 000 000 руб. При этом ежемесячный платеж по ипотеке составит, например, около 100 000 руб. (легко рассчитать на любом кредитном калькуляторе например, здесь).

- Выйти на пенсию к 55 годам и иметь стабильный источник дохода от инвестиций, сопоставимый с 70% текущим месячным доходом.

Эффект налогов и инфляции лучше учесть при расчете необходимой доходности инвестиций (рассмотрим на конкретном примере ниже).

Очевидно, что такой список может подвергнуться корректировке со временем, однако при грамотном финансовом планировании Вам (или Вашему финансовому советнику) не составит большого труда пересмотреть Ваш инвестиционный портфель, при том, что делать это и так необходимо, как минимум, раз в год, даже если в Ваших планах пока ничего стратегически не меняется. Самое главное, определиться с приоритетом каждой из целей, а также в какой степени Вы готовы умалить свои желания. Например, на несколько лет отложить замену автомобиля или выход на пенсию при необходимости.

Пошаговая инструкция инвестиций в основной капитал

Просто принять решение о необходимости дополнительных средств недостаточно. Потребуется:

- составить бизнес-план. Грамотные расчеты, доказывающие окупаемость вложений;

- определить плату за инвестиции (% дохода, доля в бизнесе);

- разместить информацию на рынке (инвестиционные фонды, банки-брокеры и т. п.);

- провести переговоры с инвесторами;

- подписать контракт.

Лучшие брокерские компании, оказывающие помощь при инвестировании

Я понимаю, что задача найти объект для инвестиций сложная. Если есть деньги, но нет времени и знаний, обратитесь к лучшим брокерским компаниям.

Структура инвестиционного капитала

В зависимости от поставленных целей и задач структура инвестиционного капитала может существенно различаться.

Например, если цель – сохранить капитал и защититься от инфляции, то значительную часть портфеля составят облигации надежных эмитентов, ETF, акции «голубых фишек» и американские трежерис.

Если же задача – агрессивный рост, то в структуру портфеля войдут акции, ETF на индексы акций, корпоративные бонды, акции REITs и т.д. Возможно, такой инвестор включит в свой портфель еще более рисковые активы – ПАММ-счета, акции облигации, penny stocks, криптовалюту и т.д.

Структура инвестиционного портфеля будет зависеть от следующих факторов:

- продолжительности инвестирования;

- желаемого дохода;

- способа получения дохода (самые распространенные – дивиденды, купоны, перепродажа актива);

- конечной цели вложений;

- условий вывода капитала из инвестиций.

Например, если цель – собрать инвестпортфель на пенсию, то нужно предусмотреть безболезненную продажу активов так, чтобы их потеря не сказалась на доходности либо была каким-то образом компенсирована – допустим, переложением средств в более рисковые активы. Продолжительность формирования инвестиционного капитала на пенсию исчисляется годами, а его размер зависит от прибыльности: чем выше доход, тем меньше денег нужно, чтобы обеспечивать себе приемлемый уровень жизни.

Советы, как привлечь инвестиции

Я всегда напоминаю о важности подготовки и расчетов. Любой инвестор захочет просмотреть финансовую отчетность, проверить расчеты и самостоятельно убедиться в прибыльности вложений. Поэтому приведите финансовую отчетность в порядок, погасите крупную дебиторскую задолженность и разработайте внушающий доверие бизнес-план.

Не отказывайтесь от помощи компаний, специализирующихся на поиске инвесторов. Им часто задают вопрос: «Куда инвестировать?», поэтому нужный именно вам отыщется быстрее.