Привет на связи Василий Жданов в статье рассмотрим базовое понятие в финансовом анализе : чистый оборотный капитал. По величине индекса можно определить, насколько компания может самостоятельно справиться с обязательствами. Показатель определяет независимость предприятия от краткосрочных внешних источников финансирования.

По чистому оборотному капиталу (ЧОК) устанавливают платежеспособность в краткосрочном периоде, продолжительностью до года. Расчетный индекс ЧОК указывает величину остатка оборотных активов, очищенного от краткосрочных обязательств. Величина ЧОК формируется за счет собственных средств предприятия и долгосрочных обязательств. Показатель ЧОК также называют рабочим капиталом – суммой, находящейся в обороте.

Оптимальная величина чистого оборотного капитала

Расчет величины ЧОК необходим предприятию для определения количества ресурсов, потребляемых в процессе текущей деятельности, свободных от текущих обязательств. На основе информации о величине показателя выстраивается схема нормирования и финансирования оборотного капитала. При использовании данных о ЧОК учитывается внутренняя политика управления оборотыми средствами.

Предприятия используют несколько методов использования оборотного капитала:

- Консервативный, предполагающий обеспеченность оборотными средствами в полном объеме, наличие сверхнормативных запасов на случай возникновения неконтролируемых форс-мажорных обстоятельств.

- Умеренный, обеспечивающий достаточное количество оборотных активов, поддерживающих нормальное безостановочное ведение бизнеса.

- Агрессивный, суть которого заключается в обеспечении нормального режима жизнедеятельности предприятия при отсутствии резервов и запасов.

Имеется зависимость величины значения ЧОК от выбранного метода.

Пример характеристики показателя в случае использования консервативного метода. Для обеспечения консервативного способа увеличивают внешние источники финансирования путем привлечения краткосрочных обязательств. Показатель ЧОК при этом показывает уровень выше оптимального значения. Предприятие должно стремиться к увеличению ЧОК с учетом того, что значительный рост индекса за счет сверхнормативных запасов не является положительных показателем. Необоснованно высокий ЧОК говорит о низкой деловой активности и оборачиваемости капитала.

Цель и задачи управления оборотным капиталом

Целью управления оборотным капиталом является обеспечение непрерывной операционной деятельности наряду с сокращением операционного цикла. Это позволяет достичь увеличения свободного денежного потока (англ. Free Cash Flow, FCF

) и, следовательно, увеличить экономическую добавленную стоимость (

англ. Economic Value Added, EVA

).

Для достижения главной цели должны быть решены следующие задачи.

- Управление денежными средствами. Ключевым моментом является определение такого баланса денежных средств, который бы позволил не только бесперебойно финансировать операционную деятельность, но и снизить расходы на поддержание остатка денежных средств.

- Управление дебиторской задолженностью. Необходимо разработать такую кредитную политику, которая была бы привлекательна для покупателей и позволяла сократить период инкассации.

- Управление запасами. Основное внимание уделяется определению размера заказа, точки заказа и страхового запаса, которые позволят обеспечить бесперебойную операционную деятельность и одновременно минимизировать капиталовложения в запасы, расходы на их хранение и организацию заказа.

- Управление краткосрочным финансированием. Задача менеджеров состоит в том, чтобы определить подходящие источники для финансирования сезонной или непредвиденной потребности в оборотном капитале.

Формула расчета показателя ЧОК

Показатель ЧОК является расчетной величиной. При исчислении размера чистого оборотного капитала используют данные формы 1 бухгалтерского баланса (ББ).

ЧОК = ОА – КП, где ОА – оборотные активы, КО – краткосрочные обязательства. С учетом кодировки, применяемой к строкам ББ, используется формула:

Пример расчета ЧОК предприятия. По данным баланса предприятие имеет по состоянию на отчетную дату: оборотные активы в сумму 120 000 рублей, задолженность по краткосрочным займам на сумму 35 000 рублей, кредиторскую задолженность поставщикам в размере 23 000 рублей. Величина показателя ЧОК составила: ЧОК = 120 000 – 35 000 – 23 000 = 62 000 рублей. Показатель получен со знаком «плюс». После расчета необходимо провести сравнение величины с достаточным минимальным нормативом.

Второй метод расчета

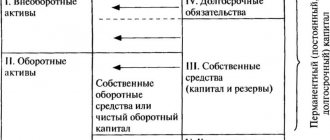

Второй метод расчета собственного оборотного капитала компании также основан на использовании данных бухгалтерского баланса, но совсем по иному алгоритму. В данном случае используются данные I, III и IV разделов.

Расчет СОК в таком случае проводят по следующей формуле:

СОК = СК + ДО — ВНА,

где:

СК – собственный капитал (раздел III баланса);

ДО – долгосрочные обязательства (раздел IV);

ВНА – внеоборотные активы фирмы (раздел I)

То есть сумма собственного капитала (уставного, резервного, добавочного, нераспределенной прибыли) и долгосрочных обязательств (погашение сроком от 1 года) компании уменьшается на величину внеоборотных активов.

Коэффициент рентабельности чистого оборотного капитала

Важно! Наряду с показателем чистого оборотного капитала для финансового анализа используют коэффициент рентабельности ЧОК – доходности, полученной от вложения рубля.

Рчок = Пч / ЧОК х 100%, где Рчок – рентабельность чистого оборотного капитала, Пч – чистая прибыль. Для расчета используется средняя величина показателя ЧОК, рассчитанная за период. Коэффициент рассчитывается по итогам годового периода. При использовании квартального или иного периода данные умножаются на число отчетных периодов года.

По изменению индекса определяют рост или снижение экономических показателей, способность использования активов для получения прибыли.

| Условие | Рост величины коэффициента | Снижение размера индекса |

| Чистая прибыль | Увеличение показателя | Уменьшение величины |

| Оборачиваемость активов | Увеличение значения | Уменьшение размера |

| Изменение цены продукции | Рост при условии уменьшения или равных затрат | Снижение цен на продукцию при условии увеличения или равных затрат |

Где используется

Зная показатель СОК, можно рассчитать долю СК в образовании ОА компании:

ДСК = СОК / ОА

Приемлемым считается величина данного коэффициента на уровне не менее 0,1. Сравнение этого показателя за несколько периодов (в динамике) покажет повышение или снижение зависимости фирмы от внешних заимствований.

Коэффициент маневренности капитала иллюстрирует, насколько СК фирмы вовлечен в оборот, и рассчитывается следующим образом:

КМК = СОК / СК

Еще одним важным показателем является обеспеченность материальных запасов источниками финансирования. Если сумма запасов на отчетную дату меньше величины СОК, предприятие характеризуется абсолютной краткосрочной финансовой устойчивостью. При расчете коэффициента обеспеченности величину СОК делят на сумму запасов. Нормальным считается значение данного коэффициента от 0,5.

Сравнение полученного показателя с его оптимальной величиной

Аналитики производят сравнение фактического размера чистых оборотных активов с нормативной величиной ЧОК. Под нормативным уровнем понимают достаточную величину ОА, необходимую для конкретной компании. Достаточная величина ЧОК определяется путем проведения анализа для каждого конкретного предприятия. Полученная в результате сравнения информация выявляет уровень платежеспособности компании.

| Соотношение с достаточным ЧОК | Характеристика | Особенности |

| Величина показателя, превышающего размер оптимального норматива ЧОК | Полученное значение свидетельствует о неэкономном расходовании ресурсов, затоваренности, значительной величине дебиторской задолженности и сверхнормативных запасов. В результате неэффективного ведения хозяйств предприятие будет испытывать дефицит текущих средств | Значительное превышение оптимальной потребности признается негативным показателем. Необоснованный рост в отдельных случаях связан с дополнительной эмиссией акций, привлечением нерациональных кредитов |

| Размер показателя ниже уровня оптимального значения ЧОК | При показателе коэффициента выше нуля (превышения активов над обязательствами) компания сохраняет возможность отвечать по текущим обязательствам, краткосрочным займам и кредитам | Одновременно выявляется недостаток ресурсов, указывающий на возможность неплатежеспособности. Указывает на вероятность низкой рентабельности и нерационального использования ресурсов |

| Величина ЧОК, равная нулю | Указывает на формирование оборотных средств за счет собственного и краткосрочного заемного капитала, свидетельствует о том, что все доступные средства направлены на использование в обороте | Ситуация преимущественно возникает на стадии начала ведения деятельности, имеющейся после регистрации компании. Для действующего в течение длительного времени предприятия показатель требует мониторинга |

| Значение ЧОК ниже нулевой отметки | Свидетельствует об отсутствии средств для содержания оборотных активов и финансовой стабильности. Покрытие потребности в ОА покрывается исключительно за счет земного капитала | Отрицательная величина показателя (превышение обязательств над оборотными активами) указывает на убытки, приводящие в худшем варианте развития к банкротству |

Показатель ЧОК на уровне ниже нулевой отметки считается рискованным для инвесторов и собственников компании. При выявлении отрицательного ЧОК необходим пересмотр структуры заемных средств с увеличением доли долгосрочного кредитования в общей массе.

Нормальное значение коэффициента

В первую очередь стоит отметить, что упомянутый ранее коэффициент уже довольно долгое время не используется зарубежными компаниями в финансовом анализе. Для российских предприятий коэффициент обеспеченности собственными оборотными средствами был введен на законодательном уровне, дабы определить, какие компании находятся на грани банкротства и нежелательны для получения кредитного спонсорства. На сегодняшний день один из таких приказов аннулирован и полностью утратил свою силу. Однако, несмотря на это, компании используют его и по сей день.

Согласно тем документам, в которых прописывался порядок расчета, нормальное значение коэффициента не должно быть ниже 0,1. По мнению экспертов, составлявших данный приказ, именно такая величина свидетельствует о том, что компания не является банкротом и на момент составления отчетности платежеспособно. Если же коэффициент СОК у компании ниже установленного норматива, то баланс предприятия считается неудовлетворительным.

Стоит упомянуть и о том, что такой критерий является достаточно жестким для российских компаний, так как нормативного значения практически никому не удается достичь. При таком раскладе гораздо разумнее было бы, как и в зарубежных странах, отменить расчет данного коэффициента.

Нормативное значение показателя ЧОК

Достаточный размер ЧОК предприятия, признаваемый нормативным значением, отличается в зависимости от отрасли ведения деятельности и индивидуальных характеристик предприятия. Общие унифицированные нормативы ЧОК не разработаны. Даже в рамках одного предприятия показатель меняется по периодам. Нормирование оборотных средств является обязательным условием ведения хозяйства.

Минимальная (достаточная) величина ЧОК определяется как сумма средств, необходимых для финансирования низколиквидных запасов. К объектам с низкой ликвидностью относят преимущественно запасы, хранящиеся в сырье и материалах, а также незавершенном производстве. При выявлении критериев группировки по степени ликвидности используют дополнительные экономические показатели, например, оборачивемости.

При расчете нормативной величины ЧОК меняется формула:

ЧОК мин = Запасы материалов и сырья + Незавершенное производство

Особенности определения величины нормативов ЧОК:

- При расчете нормативной величины в основу заложено правило: средствами собственного капитала должны финансироваться наименее ликвидные запасы из числа оборотных средств. При использовании заемных средств инвестирование направляется на обеспечение запасов с наибольшей ликвидностью.

- В процессе развития компании составляющие элементы запасов меняются с точки зрения ликвидности. Оборотные активы часто переходят с одного уровня ликвидности в другой в связи с прохождением этапов технологического процесса.

- Данные, полученные при расчете показателя, используются только в текущем периоде расчета. При изменении условий ведения деятельности размер показателя меняется, показывает неактуальный размер.

Для получения нормативных показателей требуется сгруппировать оборотные активы по степени ликвидности. Каждое предприятие основывается на индивидуальных условиях. В основу группировки принимается период оборачиваемости. Используют несколько групп ликвидности – высокую, среднюю, низкую. Например, для ОА с высокой ликвидностью в компании может устанавливаться срок конвертации месяц, средней ликвидности – квартал и так далее.

На основании анализа структуры определяется достаточное значение ЧОК по каждому элементу и оборотным средствам в целом. С целью получения актуальной информации норматив и категории ликвидности запасов необходимо регулярно пересматривать. Расчет показателя требуется и при изменении структуры активов, введения новой номенклатуры, дополнительных видов деятельности.

Как рассчитываются чистые активы на практике?

Формула расчета чистых активов, в принципе, имеет очень простую структуру. Главное — иметь доступ к цифрам, которые в ней используются. Основным источником таковых, как мы отметили выше, является бухгалтерский баланс организации. Если брать соответствующий учетный документ в том формате, в котором он утвержден в России, то сведения об активах фирмы содержатся главным образом в строке 1600, о пассивах — в строках 1400 и 1500.

При этом если следовать рекомендациям Минфина РФ и вычитать из первых долги учредителей по платежам в уставный капитал, из вторых — доходы будущих периодов, то нам также пригодятся данные по бухучету, отражающие величину первого показателя (как правило, это дебет счета 75), а также цифры по строке 1530 (для второго параметра).

Таким образом, формула чистых активов будет применяться по определенному алгоритму. Изучим его в подробностях.

Величина ЧОК выше или ниже оптимального размера

Значительные отклонения показателя ЧОК от оптимальной величины имеют положительные или отрицательные характеристики. Возникающие свойства при колебаниях показателя в одну или другую строну учитываются при ведении деятельности. На практике чаще всего встречается низкое по сравнению с достаточным уровнем ЧОК. Превышение показателя редко возникает в процессе деятельности предприятия.

| Условия | Высокое значение ЧОК | Низкое значение ЧОК |

| Положительная характеристика | Свидетельствует о наличии у предприятия высоких показателей ликвидности и платежеспособности, свободной от текущих обязательств | Показывает рациональное потребление текущих активов, оптимальную оборачиваемость капитала, невысокую закредитованность по долгосрочным договорам |

| Отрицательная характеристика | Указывает, что компания нерационально использует оборотные активы, предназначенные для вложения в производственный процесс. Имеется высокая вероятность использования долгосрочных обязательств | Величина указывает на недостаточное количество оборотных средств и потребность в привлечении заемного капитала. Капитал средств в обороте формируется преимущественно за счет краткосрочных кредитов |

Что относится к чистым оборотным активам?

Расчет этого показателя осуществляется по следующим формулам:

ЧОА = СК + ДЗК — ВА ЧОА = ОА — КЗК

где ЧОА — сумма чистых оборотных активов (чистого рабочего капитала) предприятия; СК — сумма собственного капитала предприятия; ДЗК — сумма долгосрочного заемного капитала, используемого предприятием (сумма его долгосрочных финансовых обязательств); ВА — общая стоимость внеоборотных активов предприятия; OA — общая сумма оборотных активов предприятия (его рабочего капитала); КЗК — сумма краткосрочного заемного капитала, используемого предприятием (сумма его краткосрочных финансовых обязательств).

Динамика показателя суммы и уровня чистых оборотных активов служит одним из важнейших индикаторов изменения финансового состояния предприятия в целом, так как характеризует динамику источников финансирования активов, финансовой устойчивости и эффективности использования собственного капитала.

Чистые оборотные активы необходимы для поддержания финансовой устойчивости предприятия, поскольку их наличие означает, что оно не только способно погасить свои краткосрочные обязательства в текущем году, но и имеет финансовые ресурсы для расширения своей деятельности в будущем.

Наличие чистых оборотных активов и их сумма является индикатором целесообразности вложения средств в соответствующую компанию для инвесторов и кредиторов. Наличие чистых оборотных средств обуславливает большую финансовую устойчивость компании и независимость в условиях замедления оборачиваемости оборотных средств, обесценения или потерь оборотных активов.

Если при неизменном объеме краткосрочных финансовых обязательств и внеоборотных активов будет расти объем собственного и долгосрочного заемного капитала, то размер и уровень чистых оборотных активов будет увеличиваться. В этом случае будет повышаться финансовая устойчивость предприятия, но снижаться эффект финансового левериджа и возрастать средневзвешенная стоимость капитала в целом (так как процентная ставка по долгосрочным финансовым кредитам в силу большего их риска выше, чем по краткосрочным кредитам).

Соответственно, если при неизменном участии собственного капитала и долгосрочного заемного капитала в финансировании активов (при стабильной стоимости внеоборотных активов предприятия) будет возрастать сумма краткосрочных финансовых обязательств, то уровень чистых оборотных активов (их удельных вес в общей сумме оборотных средств) будет сокращаться. В этом случае может быть снижена средневзвешенная стоимость капитала, достигнуто более эффективное использование собственного капитала (за счет роста эффекта финансового левериджа), но при этом будет снижаться финансовая устойчивость и платежеспособность предприятия (снижение уровня платежеспособности будет происходить за счет увеличения суммы текущих финансовых обязательств и повышения частоты платежей по их погашению).

Таким образом, уровень чистых оборотных активов (их удельный вес в общей сумме оборотных средств) в конечном итоге определяет соотношение между уровнем эффективности использования собственного капитала и уровнем риска снижения финансовой устойчивости и платежеспособности предприятия, а соответственно и избранный им тип политики финансирования активов (агрессивный, умеренный, консервативный).

Оптимизация чистого оборотного капитала

На основании полученных данных о допустимой минимальной норме ЧОК и выявления отклонений проводятся мероприятия по оптимизации оборотного капитала. В составе мер применяются:

- Снижение материально-производственных запасов до оптимальной величины согласно установленному методу использования оборотного капитала.

- Пересмотр схем менеджмента, логистики, склада с последующей оптимизацией затрат по операциям.

- Инвентаризация запасов с выявлением низколиквидных активов, подлежащих списанию или реализации.

- Пересмотр условий обязательств по заемным средствам с целью перевода в долгосрочное кредитование.

- Инвентаризация дебиторской и кредиторской задолженности с последующим списанием безнадежных к оплате суммам.

- Контроль условий договоров, пересмотр продолжительности периодов коммерческих кредитов (отсрочек платежа).

В целях предотвращения сбоев в обеспечении оборотными активами компании разрабатывают систему мер по предотвращению рисков.

Структура чистых активов

Как мы отметили выше, рассматриваемый показатель исчисляется как разница между собственно суммой всех активов и пассивов. В соответствии с распространенной в среде российских экономистов точкой зрения, в состав первых должны включаться:

- внеоборотные активы, представленные основными средствами, нематериальными ресурсами, незавершенным строительством, долгосрочными инвестициями;

- оборотные активы, представленные различными запасами, дебиторскими долгами, краткосрочными инвестициями, НДС по приобретенным товарно-материальным ценностям.

При этом из состава оборотных активов эксперты рекомендуют исключать расходы предприятия на выкуп акций в целях их продажи либо вывода с рынка, а также долги учредителей по платежам в уставный капитал. В свою очередь, в структуре пассивов должны присутствовать:

- долгосрочные и краткосрочные обязательства по корпоративным займам;

- кредиторские долги;

- резервы, относящиеся к предстоящим расходам;

- долги перед учредителями по перечислению доходов.

Также формула чистых активов, основанная на рассматриваемой структуре таковых, предполагает включение в первый и второй показатель любых других сведений, что могут быть тем или иным образом классифицированы как ресурсы фирмы либо ее обязательства. Выше мы отметили, что в качестве источников методологии, которая может быть применена для исчисления финансового показателя, о котором идет речь, могут использоваться различные правовые акты. Так, одним из основных действующих НПА, регулирующих расчет чистых активов, является Приказ Минфина от 28.08.2014 года № 84н. Рассмотрим то, как рассчитать чистые активы (формула их определения, фактически, также представлена в указанном НПА) предлагает Министерство финансов.

Формула чистых активов: структура и схема

- Первым делом вычитаем из цифры по строке 1600 показатель, отражающий долги учредителей перед фирмой по взносам в уставный капитал.

- После суммируем показатели по строкам 1400 и 1500 баланса.

- Далее вычитаем из получившегося результата цифру по строке 1530.

- Завершающим действием будет вычитание из цифры, получившейся в результате вычитания из 1600 величины долгов, показателя, получившегося по факту последнего вычисления.

Как формула чистых активов может выглядеть схематично? Условимся сокращенно именовать рассматриваемый показатель как ЧА, строки бухгалтерского баланса — СТР, счета бухучета — СЧ.

В результате формула расчета чистых активов по балансу будет выглядеть так:

- ЧА = (СТР 1600 — СЧ 75) — (СТР 1400 + СТР 1500 — СТР 1530).

Изучив то, каким образом рассчитывается соответствующий финансовый показатель, рассмотрим, каким образом он может применяться на практике.

Как правильно интерпретировать величину чистых активов?

Многое в интерпретации рассматриваемого показателя зависит от конкретного этапа развития бизнеса. Для молодых компаний, стартапов, отрицательные значения не столь критичны, как для бизнесов, присутствующих на рынке продолжительное время. Для фирм, которые присутствуют в высокорентабельных сегментах, отрицательный показатель чистых активов также допустим, но опять же, желательно, чтобы он наблюдался недолго.

Такой показатель, как чистые активы, полезно наблюдать в динамике, на протяжении нескольких лет. Либо, задействуя данные из текущего бухучета, отслеживать его ежемесячно или ежеквартально.