Добавлено в закладки: 0

Что такое спрэд? Описание и определение понятия.

Спрэд – это понятие разности между наилучшими ценами нескольких заявок на продажу (под названием аск) и покупку (под названием бид) в один промежуток времени на определенный актив (к которым относятся акции, товары, валюта, фьючерсы, опционы).

Спредом также называют:

- Разницу в стоимости двух отличающихся, но схожих товаров, которыми торгуют на открытых рынках (к примеру, разница в стоимости на нефть разного сорта).

- Синтетические производные финансовые инструменты, которые, как правило, состоят из двух открытых позиций, которые имеют противоположную направленность и/или разные базовые активы и/или разные сроки исполнения.

- Разница в уровнях доходностей на разные финансовые инструменты.

Биржевая практика показывает, что спред там измеряют не в денежных единицах, а в пунктах. К примеру, если согласно текущей котировке евро против долларов США (EUR/USD) данные показаны как 1,2345/1,2350, то спредом будет 0,0005 доллара или 5 пунктов. Способ измерения в пунктах помогает лучше сопоставить спреды разных объектов торговли.

Чтобы обеспечить ликвидность рынка на бирже обычно устанавливают максимальный размер спрэда. Если этот лимит превышается, торги скорее всего остановят. Ликвидность актива напрямую зависит от величины спрэда.

В нескольких случаях, если один из операторов рынка способен обеспечить в то же самое время как покупку, так и продажу, он формирует таким образом фиксированный спрэд, который не может меняться в зависимости от колебания котировки. Чем выше ликвидность рынка, тем чаще можно наблюдать возникновение фиксированного спрэда. Чаще всего это возникает при торговле разными видами валюты (фиксированной разницы между ценами покупки и продажи), особенно что касается посредников международного валютного рынка. На территории фондового рынка фиксированный спрэд можно встретить при маржинальной торговле контрактами CFD. Чаще всего дополнительно делается оговорка, что в некоторых рыночных ситуациях границы спрэда могут быть расширены.

Что такое спред на Форексе

Слово Спред происходит от английского «Spread», имеет много значений, в том числе «размах», «широта» или «диапазон».

На Форекс это понятие связано с ценой.

Имеется в виду размах цены, диапазон цены.

Спред на Форекс — это расстояние между ценой покупки и продажи, другими словами — разница цен «Аск» и «Бид».

Содержание

- Что такое спред на Форексе

- Цены Аск и Бид (Ask & Bid)

- Как рассчитать спред

- Спред как заработок брокера

- Фиксированный спред

- Плавающий спред

- Какой спред лучше: плавающий или фиксированный?

- Ликвидность валюты

- Объемы совершаемых сделок

- Состояние рынка

- Статус клиента дилингового центра (тип счета)

- Расширение спреда

- Как измеряется спред — переводим пункты в деньги

- Как учитывать спред на Форекс при открытии и закрытии сделок

- Как работают Тейкпрофит и Стоплосс в зависимости от спреда

- Есть ли брокеры без спреда?

- Форекс брокеры с минимальные спредом

Цены Аск и Бид (Ask & Bid)

Понятие цен Аск и Бид соответствует понятию цен покупки и продажи.

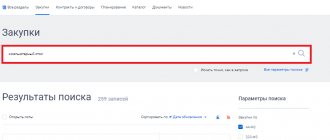

Скриншот 1. Цена Аск и Бид

Цена Аск — это минимальная цена, по которой продавец согласен продать. А трейдер, который выбирает операцию Buy — купить, платит именно цену Аск. Для него это цена покупки.

Пишут также Ask, что с английского переводится «спрашивать», «запрашивать». Это цена спроса — сумма, которую должен потратить покупатель (представитель спроса) на товар.

Цена Ask всегда выше.

Цена Бид — максимальная сумма, которую готов заплатить за валютную пару покупатель. Нажимая Sell, мы платим эту цену.

С английского Bid переводится «предложение». Цена Bid — цена предложения. Трейдер, продавая, является стороной предложения.

Значение цены Бид всегда ниже.

Как рассчитать спред

Чтобы вычислить значение спреда, нужно найти разницу между ценами Аск и Бид: от цены с большим значением, Аск, отнять цену Бид, которая ниже.

Пример расчета спреда, мы видим котировку пары евро/доллар 1,14398/1,14436. 1,14398 — 1,14436 =38

Для 1 единицы покупки (лота) спред равен 38 пунктам. Пункт — минимальная единица цены валютной пары.

Спред как заработок брокера

При выставлении любого ордера на Форекс вы мгновенно теряете сумму равную спреду.

Так как, покупая, платите цену Аск, а продать при этом же курсе можете только с ценой Бид, которая ниже на величину спреда.

Это его суть: источник дохода для брокера. Похоже на комиссию, автоматом снимаемую при открытии позиции.

На этом и зарабатывает брокер.

Спрэд в рыночных отношениях

Бид – это стоимость в денежном эквиваленте, которую готов отдать покупатель финансового инструмента.

Аск – это стоимость в денежном эквиваленте, по которой продавец готов продать его.

Спрэд – это разница между ценами бид и аск.

Согласно условиям рыночных отношений, торгуя чем бы то ни было, покупатель должен назвать цену, по которой он согласен приобрести (бид), а продавец – по которой может продать (аск). Яркий пример того, как правильно сроить эти рыночные отношения, это рыночные торги на базарах, когда покупатели называют более низкие цены, а продавцы настаивают на более высокой. Так как обоим сторонам необходимо совершить сделку, каждый из них может уступить только некоторую ограниченную сумму, меньше или больше которой каждому из них будет просто не выгодно.

Итак, если вернуться к примеру с базаром, который в данном рассмотрении можно сравнить с биржей, то покупатель с продавцом продолжают торговаться. При этом продавец говорит о более высокой цене, а покупатель о более низкой. Если одной из сторон или обеим условия сделки не подойдут, то стороны обычно расходятся. Но мы сейчас поговорим о другом исходе событий.

По ходу ведения торгов, продавцы могут немного понижать свою стоимость, а покупатели склонны её понижать. Так что по факту условия не дошли до полного согласия, но цены, которые предлагают обе стороны, приближаются к общей точке соприкосновения. Другими словами, разность между этими ценами, или спрэд, сужается. И только в том случае, если покупатели и продавцы сходятся в своем мнении по поводу цены, которую можно заплатить, и по которой можно продать товар, сделка может считаться автоматически совершенной.

Приведенный пример может быть знаком всем, кто хотя бы раз пытался торговаться на базаре. Однако при этом мало кто искренне понимает, что базарные торги (считающиеся в массах действом торгашей из самых низких слоев общества) по факту являются довольно ярким примером того, какими должны быть чистые рыночные отношения, которые являются настоящим эталоном для фактически всех стран мира.

Виды спредов на Форекс (характеристика)

Спред на бирже устанавливает брокер. В зависимости от вида счета, спред у трейдеров может быть разным.

Есть два вида спреда:

- фиксированный;

- нефиксированный, плавающий.

Фиксированный спред

Фиксированный спред — это спред, значение которого не зависит от изменений на рынке.

Как подвид фиксированного спреда существует спред с расширением. Его значение брокер может увеличивать без предупреждения. При ожидании значимых новостей, например.

Плавающий спред

Нефиксированный спред известен также как плавающий.

Его величина колеблется в определенных границах под влиянием спроса и предложения. Брокер устанавливает только нижнее значение.

По популярным парам спред колеблется в пределах 2-5 пунктов. При выходе определенных новостей его значение может вырасти на десятки-сотни пунктов.

Какой спред лучше: плавающий или фиксированный?

Ответить на этот вопрос можно, обратившись к свойствам спреда:

- величина: большой или маленький;

- фиксированность: размер стабилен или нет.

Во-первых, трейдеру всегда лучше, когда его затраты меньше.

Поэтому лучше выбирать брокера с маленьким спредом.

Во-вторых, когда мы наперед знаем наши потери от сделки, это позволяет планировать нашу деятельность правильнее. Это преимущество фиксированного спреда.

То есть, идеальный спред — это маленький фиксированный спред.

Но обычно фиксированный спред имеет размер больше, чем нижняя граница плавающего. А значения плавающего спреда в основном остаются низкими при низкой волатильности рынка. В этой ситуации его значение стремится к идеальному: низкий и почти стабильный.

Если вы предпочитаете аккуратную торговлю в период низкой волатильности и не торгуете на новостях, то плавающий спред с низким значением — ваш вариант.

В противном случае лучше предпочесть фиксированный спред.

Этот вид спреда более вам подойдет и при использовании для торговли советников и роботов. Так как они не учитывают резких изменений рынка, что при плавающем спреде грозит потерями.

ВАЖНО! Условие фиксированности не значит, что спред при этом всегда такой, как обещал брокер. На период сильной волатильности брокер может повышать его величину, чтобы не понести потери под влиянием рынка.

Понятие спреда

Спред является одним из самых важных параметров, на который обращают внимание профессиональные трейдеры в своей торговле. А новички, которые только осваивают рынок, вообще могут не знать такой термин. Лишь немного освоившись на рынке, некоторые из них могут спросить: «А вообще спред на бирже, что это такое и нужен ли он мне в торговле?»

Но разобравшись в этом определении можно понять некоторые нюансы успешного трейдинга.

В переводе с английского «spread» будет звучать, как расширение или разница. Для понимания того, что это такое, нужно представить двух контрагентов на бирже: продавца и покупателя.

Каждый из них выставляет заявку на открытие выгодной ему сделки. Именно промежуток между показателями лучшей цены продажи и покупки называется биржевым спредом.

Чтобы увидеть спред в интерфейсе торговый платформы, необходимо посмотреть в так называемый биржевой стакан.

Биржевой стакан-это динамическая таблица, которая меняется в режиме реального времени и отображает цены на покупку – Bid и цены на продажу – Ask.

Спред является разницей между этими значениями, то есть между самой высокой ценой покупки и самой низкой ценой продажи.

Спред в стакане фьючерса нефти марки Brent

Промежуток между Bid и Ask существует в любом стакане. В зависимости от выбранного актива это значение может изменяться.

Такую разницу цен всегда оплачивает трейдер. И планируя свою прибыль, он должен учитывать эти неизбежные расходы. В случае с ликвидными активами спред часто равен шагу цены.

У неликвидных инструментов разница лучших цен может быть очень высокой.

В качестве примера можно проанализировать акции Газпрома. На скрине ниже видно, что самая выгодная цена покупки составляет 182,47 рубля, а продажи – 182,5 рублей. То есть спред составляет всего 0,03 руб.

Если изучить акции компании Qiwi, то можно заметить, что в этом случае спред больше. Он составляет уже 1 рубль и не редко поднимается до уровня 2-6 рублей.

Хотя нельзя сказать, что Qiwi – это ненадёжная или неликвидная компания. Однако ее акции являются менее ликвидным инструментом в сравнении с бумагами Газпрома.

Что влияет на размер спреда

Объективно влияющие на спред факторы:

- ликвидность валюты;

- объемы совершаемых сделок;

- состояние рынка;

- тип счета.

Ликвидность валюты

Ликвидность — возможность быстро что-то продать.

Обеспечивая торговлю определенными валютными парами, брокер заинтересован в прибыли. Если пара плохо торгуется, спрос и предложения по ней невелики, то брокер рискует не заработать. И закладывает себе больше прибыли в спред.

Поэтому по популярным валютным парам спред стабильно ниже. По экзотическим может достигать десятков пунктов.

Очевидна связь: выше ликвидность валюты- ниже спред.

Скриншот 2. Котировки валют и их спреды

В данном контексте размер спреда также считают показателем ликвидности рынка: выше спред — ниже ликвидность.

Объемы совершаемых сделок

Влияние данного фактора похоже на влияние предыдущего. Если его значение брокер расценивает, как несущее риск, он повышает спред. И наоборот.

При небольших объемах сделок, накладные расходы брокера на каждую сделку в среднем выше. Он закладывает больше прибыли в спред.

Большие же объемы сделок ассоциируются с повышенными рисками из-за объема. Это тоже повышает спред.

Состояние рынка

Говоря о состоянии рынка, я имею в виду уровень его активности. Она может быть:

- высокой — тогда говорят о волатильности рынка;

- низкой.

Валютный рынок склонен входить в состояние волатильности после важных новостей или событий. Когда их последствия могут существенно изменить стоимость мировых валют. И на ожиданиях рынок сходит с ума. Спред в таких условиях расширяется.

Статус клиента дилингового центра (тип счета)

То, какой тип счета вы выбрали, тоже напрямую влияет на размер спреда. Так как брокер комбинирует характеристики по счетам таким образом, чтобы обеспечить себе приблизительно одинаковый уровень прибыли по всем видам счетов.

Основные влияющие на спред характеристики счетов:

- валюта и минимальная сумма депозита;

- кредитное плечо;

- максимальный объем одного ордера;

- максимальное количество открытых ордеров и их максимальный суммарный объем.

Если проанализировать по разным брокерам взаимозависимость характеристик счетов, то можно заметить такой факт.

Брокер предлагает больше возможностей и низкий плавающий спред при высоком депозите. И наоборот.

Посмотрите как меняется размер спреда у брокера Альпари в зависимости от типа счета:

Таблица 1. Размер спреда в зависимости от типа счета Альпари

Спрэд в биржевых отношениях

Торги на бирже происходят по довольно похожему сценарию. Трейдер, желающий продать акции или другие виды ценных бумаг довольно вероятно, что не хочет продать их по средней рыночной стоимости. В таких ситуациях трейдер, желающий купить акции, не изъявляет желания приобретать их по рыночным ценам. В таких случаях трейдер, желающий купить может выставить свою предлагаемую цену (бид), а тот, кто продает, предложить свою (аск). Можно сказать, что для совершения сделки купли-продажи акций по запросу трейдеры должны поторговаться.

Биржевые торги происходят с помощью переговоров и уменьшения спрэда, то есть разности между ценами бид и аск. Если текущая рыночная цена акции составляет 1 рубль, то очень вероятно, что цена аск на неё будет составлять 1.02, а цена бид будет немного ниже – 0.97. Обратите внимание, что цены бид и аск ненамного выше или ниже рыночных цен. Соответственно показатель бид ниже на 3 копейки, а показатель аск – выше на 2.

В случае, если рыночная цена на ценные бумаги будет расти, покупатель понимает, что рыночная ситуация меняет условия совершения сделок, и может поднять бид, поскольку продавец будет вправе просить больше. Если же текущие цены на ценные бумаги или акции падают, то продавцы, находясь под давлением рынка, будут вынуждены просить аск поменьше, потому что покупатели не захотят приобретать их по устаревшей, более высокой цене.

Чаще всего разность между ценами аск и бид очень небольшая, и может составлять не больше, чем несколько копеек, центов или другой валюты. Разумеется, трейдеры вправе избежать всей тягомотины и всего на всего заключить сделку купли-продажи по рыночным ценам.

Спрэд как величина имеется у каждого биржевого инструмента, её размер устанавливает биржа, которая способна на его изменение. Размер этого параметра напрямую влияет на ликвидность рынка и торгуемых инструментов. И для того, чтобы рынок не мог перейти некоторый порог ликвидности за день (который может остановить торги), биржа вынуждена создавать некоторые ограничения в качестве издержек. А так, как спрэд является прямым убытком трейдеров, если издержек будет слишком много торги будут проходить намного менее активно. Биржа может расширять этот параметр как при слишком больших покупках, так и при слишком больших продажах.

Кстати, величину биржевого спрэда можно измерить не в денежных единицах, а в пунктах.

Размер спрэда на форексе значительно отличается не только в процессе торговли разными парами валют, но и зависит от брокеров. Конечно, с целью сокращения издержек важно выбирать самые ликвидные валюты. Но также необходимо при выборе дилинговых центров форекса обращать внимание на размеры спрэдов, которые там предлагаются. Несмотря на то, что довольно глупо выбирать брокеров исключительно по минимальным показателям спрэда. Если размер издержек слишком низкий, это повод задуматься о качестве услуг этой биржи, тем более если речь идет о далеко не самых ликвидных валютах. Помимо этого, стоит помнить о свопе – комиссии за то, чтобы перенести позицию через ночь. К тому же торговля является прибыльной только до тех пор, пока зависит от размера издержки, и некоторые из форекс-брокеров готовы предоставить услугу по возврату спрэда.

Как узнать спред в Метатрейдер МТ4

Чтобы знать спред сразу по всем валютам:

- Кликните в окне обзора валют на Бид и Аск правой клавишей.

- Выберите «Спред».

- В появившейся колонке видите спред.

Скриншот 3. Как включить отображение спреда в Метатрейдер Скриншот 4. Отображение спреда в Метатрейдер в окне обзор рынка

Еще один способ всегда знать текущий спред в Метатрейдер МТ4 — это использовать индикатор который будет выводить на график текущий спред именно этой пары.

Для этого нужно:

- скачать архив индикатора;

- разархивировать его в Метатрейдер: MetaTrader 4 MQL4Indicators;

- после перезагрузки терминала перетащить из этой папки файл индикатора Spread_indicator на график по нужной валютной паре.

Скриншот 5. Индикатор спреда

Так же можно узнать спред по определенной валютной паре из спецификации торгового инструмента:

- В обзоре рынка выберите пару и нажмите правую кнопку мыши

- Выберите пункт «Спецификация»

- Если спред фиксированный, тут найдёте его значение. Если плавающий, то будет написано «плавающий».

Скриншот 6. Спред в спецификации торгового инструмента в МТ4

Аналогично это можно сделать в мобильной версии терминала Метатрейдер:

- Выбираем «Котировки»

- Нажимаем на любой паре и выбираем «Свойства»

- Смотрим «Спред»

Скриншот 7. Спред в обзоре торговых инструментов в мобильном Метатрейдер

Скриншот 8. Свойста торгового инстурмента в мобильном терминале

Скриншот 9. Спред в спецификации валютной пары в мобильном терминале МТ4

Есть ли брокеры без спреда

Можно найти Форекс брокера без спреда, но это будут какие-то исключения. Брокер все равно должен как-то зарабатывать и он найдет другие способы это сделать. Например, будет делать большие проскальзывания цен.

Могут быть разовые акции, которые дают возможность торговать с отсутствием спреда в какие-то дни на каких-то парах. Но серьезно относится к таким акциям не имеет смысла.

Например, у брокера Альпари есть бонусная система, которая позволяет возвращать себе частично спред, но опять таки на этом нельзя сделать какие-то большие деньги.

Похожие записи:

- Цены Бид и Аск на бирже — что это

- Что такое возврат спреда и как его получить

- Типы ордеров на Форексе — примеры

- Обзор и отзывы брокера Альфа Форекс

- Обзор Форекс брокеров 2020 — список надежных и проверенных

- Как заработать на разнице курсов валют

- Биржевой стакан цен — примеры и как его интерпретировать

- Акции голубых фишек — что это такое

Как работает спред

Расширение спреда

Это значит, что при выходе важных новостей, брокер может, защищая свои интересы, увеличивать спред.

Как измеряется спред — переводим пункты в деньги

Изменение цены и спреда измеряется на Форекс в пунктах (или пипсах).

Чтобы рассчитать стоимость одного пункта в долларах США используют формулу:

Цена пункта = (Лот * Пункт) / Курс валюты котировки к доллару США.

Размер лота в данном случае тоже измеряется в долларах.

Возьмём валютную пару EUR/USD. При лоте 100000 дол. стоимость пункта составит 1 дол.:

Цена пункта = (100000* 0,00001)/1=1 дол.

В чем состоит суть спреда?

Минимальный спред на площадках устанавливается маркет-мейкером, в дальнейшей цепочке до конечного трейдера спред увеличивается, т.к. является также заработком для дилинговых центров и брокеров в виде комиссии для каждой сделки.

Размер спреда – это критерий ликвидности рынка; чем выше его значение, тем, соответственно, меньше ликвидность. Собственно поэтому при торговле популярными парами спред имеет небольшие величины. К примеру, при открытии ордера по паре евро/доллар мы видим котировки 1,0931/1,0933. Значение спреда для 1 лота составляет два пункта (или 20 долларов).

Спред в паре EUR/USD

При открытии любой сделки трейдер сразу получает убыток, равный значению спреда. К примеру, если Вы открываете длинную позицию объемом два лота в паре евро/доллар с котировкой 1.0931/1.0933, то первоначальный убыток составит 40 долларов (2 пункта спреда х 2 лота).

Чтобы данная сделка перешла точку безубыточности, котировки должны измениться в сторону направления сделки не менее чем на 2 пункта. Соответственно, для получения дохода — еще больше.

Спред можно сравнить с комиссией, которая автоматически снимается при открытии сделок. У честного брокера спред является главным источником дохода. Кстати, на фондовых биржах, чтобы регулировать рыночную ликвидность, устанавливаются ограничения спреда: если его максимальное значение достигнуто, то торговля автоматически останавливается.

Понятие «спред» также может использоваться для обозначения разности уровней доходности по финансовым инструментам.

Влияние спреда на торговлю

Значения спреда прямо влияет на будущие расходы трейдера при торговле.

И нужно его учитывать при выставлении ордеров и при формировании стоп-приказов Тейкпрофит и Стоплосс.

Как учитывать спред на Форекс при открытии и закрытии сделок

При наличии спреда сделка принесет прибыль только тогда, когда движение цены в нужном нам направлении превысит спред.

То есть, при покупке прибыль нам принесет продажа дороже. Но прирост цены должен быть выше спреда. Почему?

Покупка совершается по верхней цене: по цене Аск.

Для получения прибыли нужно, чтобы цена последующей продажи Бид (значение меньше) на момент закрытия позиции была выше нынешней Аск.

Если валютная пара малоликвидна и спред очень высок, то при выставлении ордера на покупку нужно быть твердо уверенным, что тренд нас не подведет. И цена все-таки пересечет высоту спреда. Иначе мы понесем потери.

При продаже мы ждем падения цены, чтобы дешевле купить. Поэтому будущая цена Аск должна быть ниже уровня сегодняшней цены Бид.

Иногда может показаться, что спред это небольшое значение, но например если вы скальпер, то спред забирает львиную долю вашего дохода.

Как работают Тейкпрофит и Стоплосс в зависимости от спреда

Учет спреда в Тейкпрофит и Стоплосс зависит от вида ордера: покупка или продажа.

ЗАПОМНИТЕ! Если мы открываем сделку по цене Ask, то закрываем по Bid, и наоборот.

Выставляя ТП и СЛ, помните также по какой цене они сработают.

Например, поставив уровень ТП чётко под уровнем, вы можете увидеть, что желаемая цена туда просто не дошла.

К уровняю могла дойтие цена Аск, а вот Бид не дошел и ваш ордер не закрылся по Тейкпрофиту.

Этим могут злоупотреблять недобросовестные брокеры расширяя спред.

То же и со Стоплосс только в обратную сторону: нынешняя цена минус сумма потерь, на которые вы согласны в этой операции — минус спред.

Как это работает:

При спреде 20 пунктов вы устанавливаете ТП и СЛ на 150 пунктов. При срабатывании Тейкпрофита ваша прибыль составит не 150 п., а 150-20=130 п.

При срабатывании Стоплосс к допустимой нами потере в 150 пунктов прибавится размер спреда: 150+20=170.

Вот так при одинаково движении в 150 пунктов профит всегда меньше чем убыток!

Комиссия

У некоторых форекс брокеров можно увидеть яркие вывески – практически нулевой спред или даже вовсе отсутствие такового. Но если вникнуть в детали, то сразу становится понятно – торговать по пол пункта в плюс на каждой минутной свече не получится, так как издержки у трейдера всё равно будут.

Дело в том, что на ECN-счетах есть два типа формирования спреда. Первый по сути представляет собой самый обычный спред, его значение обычно немного меньше, чем на стандартных или “классических” счетах. Второй тип – действительно очень маленький спред (по евродоллару 0,2-0,5 пункта), к которому добавляется комиссия за оборот. То есть каждая сделка сопровождается списанием средств, прямо пропорциональным количеству лотов. Все эти нюансы можно смотреть в торговых условиях на сайте брокера. Самое важное то, что подсчитывать нужно совокупные затраты.

Значение комиссии указывается в истории счёта, а также во вкладке “Торговля”

Может получиться так, что использовать счёт с уже учтённой комиссией в спреде окажется выгоднее, чем отдельно платить и спред, и комиссию. Обычно комиссия находится в пределах 8-20 долларов за лот, что добавляет 0,8-2 пункта к спреду по сделке. Таким образом, уже суммарные затраты будут 0,2-0,5 пункта базовые и 0,8-2 дополнительные как комиссия (правда, это сразу за две транзакции – открытие и закрытие), что даёт в итоге 0,6-1,5 пункта. А это значения, сопоставимые с обычным спредом на ECN-счёте.

Так что нужно внимательно изучать информацию по счетам, и прикидывать. Разница даже в половину пункта с течением времени отнимет не так и мало, особенно, если практикуется краткосрочная торговля с большим количеством открываемых позиций. Для разгона депозита лучше однозначно выбирать вариант, при котором будет как можно меньше издержек, ведь объём рабочего лота будет очень большим, и составит значительный процент от всего баланса, поэтому каждый пункт на счету, издержки нужно минимизировать.

На CFD комиссия обычно фиксированная, при этом на них может быть спред, а может и не быть, тут у каждого брокера всё индивидуально. На самые ходовые индексы и акции, а также популярное сырьё обычно предлагается спред и комиссия вполне сопоставимые по своим значениям с самыми ликвидными валютными парами. Это значительно увеличивает общее количество инструментов для торговли с адекватными условиями.

Вообще, спред на форекс хорошо показывает отношение брокера к клиенту – если огромные значения и при этом есть ещё и проскальзывания, медленная скорость исполнения ордеров, то лучше не торговать в такой компании. Если спред нормального размера, то тогда смотрим на остальные параметры. Некоторые используют достаточно большие значения даже по евро/доллару, но при этом дают моментальное исполнение. То есть тут всё индивидуально, и нужно подбирать под себя, при этом следует максимально снизить свои фиксированные расходы на каждую сделку, подобрав оптимальные условия.

Пример торговых условий для разных типов счетов

Комиссия в отличие от спреда на форекс обычно не меняется, и является фиксированной величиной, выраженной в определённой сумме за один лот. Это означает, что, допустим, за открытие сделки этим объёмом будет списано, например 8 долларов. Соответственно, при открытии сделки на 0,1 лота будет списано 0,8 доллара или 80 центов. Однако, комиссия может меняться. Причём в лучшую сторону в случае, если брокером предусмотрено снижение её показателя в зависимости от торгового оборота. То есть, условно, первые 100 лотов за месяц будут сопровождаться комиссией в 16 долларов за полную транзакцию (открытие и закрытии ордера по 8 долларов), а следующие 100 лотов пойдут уже со сниженной комиссией, например по 12 долларов за полную транзакцию. Это также, как правило, указывается в торговых условиях брокера.

В некоторых компаниях предусмотрены разнообразные бонусы, которые можно получить при определённых условиях. Хороший пример – компания Альпари с программой лояльности Alpari Cashback. За торговлю и пополнение начисляются специальные баллы, которые можно потратить в том числе и на улучшение торговых условий. Два из них напрямую относятся к издержкам трейдера. Можно снизить спред вплоть до 25%, то есть компания вернёт на счёт сумму, равную четверти затрат на спред за прошедшую неделю, если такая опция была активирована. Аналогичная система есть и с комиссией на ECN-счёте, можно вернуть до 30% от затрат на неё.

На первый взгляд это может показаться не очень интересным, но при большом количестве сделок и использовании краткосрочной торговой стратегии впоследствии можно приятно удивиться, получив значительную сумму просто так, ни с чего.

Сравнение размеров спреда у ТОП-овых брокеров в пунктах

Есть ли брокеры без спреда?

Брокеры, которые предлагают бесспредовую торговлю, есть. Их заработок в комиссии, которую они снимают с каждой сделки. Сравнить таких брокеров легко, сравнив размеры комиссии.

ВНИМАНИЕ! Брокер предлагая бесспредовый счет может ставить высокую минимальную сумму его пополнения.

Вот несколько брокеров предлагающих счета c плавающим спредом от 0:

- RoboForex в счетах ECN-Pro и PRIME

- Gerchik&Co для всех счетов кроме Mini

Форекс брокеры с минимальные спредом

Если вы выбираете не комиссию, а спред, то лучше чтобы он был минимальный. Вот несколько брокеров с минимальным спредом:

| Название брокера | Размер спреда |

| Альпари | плавающий -от 0,1фиксированный — от 2,0с комиссией плавающий — от 0 |

| Weltrade | плавающий с комиссией — от 0фиксированный — от 1,9плавающий — от 0,5 |

| RoboForex | плавающий — от 1,3фиксированный — от 2,0 |

| Gerchik & Co | плавающий — от 0 |

В чем разница между спредом и комиссией

Спред, как я писал выше, меняется в зависимости от колебаний рынка и рисков брокера. Влияние его на торговлю и учет в стратегии мы изучили.

Комиссия — это фиксированная плата брокеру за каждую сделку. Она не отображается в цене.

При движении цены в благоприятном направлении сделку можно сразу закрывать. И получать прибыль. Так как комиссию вы уже заплатили. Не надо ждать превышение уровня спреда. Легче разрабатывать стратегию.

Недостаток комиссии тоже в ее фиксированности. При низком плавающем спреде на определенных операциях вы бы сэкономили по сравнению с комиссией.

В терминале вы можете видеть комиссию во вкладке торговля.

Скриншот 10. Комиссия в терминале Метатрейдер

Типы спредов

Большинство брокеров, предлагающих свои услуги в Интернете, работают по модели Market Maker, а это означает, что они создают и хотят обеспечить максимально возможную ликвидность. Брокеры Market Maker отличаются тем, что они часто предлагают как плавающие, так и фиксированные спреды.

Плавающий спред

Этот вариант, вероятно, наиболее часто выбирается клиентами. Размеры спредов варьируются в зависимости от рыночных условий. Например, во времена высокой ликвидности, когда европейская и американская сессии перекрываются, спрэд по EURUSD намного ниже, чем во время азиатской сессии. В свою очередь, спреды шире в периоды низкой ликвидности, то есть после закрытия финансовых центров в Нью-Йорке и перед открытием азиатских рынков. Спред также может быть значительно расширен до/во время основных событий на рынке.

Фиксированный спред

Размеры спредов держатся на одном уровне, независимо от рыночных условий. В целом, фиксированный спред шире, чем плавающий, потому что брокеру приходится подвергаться риску держать его в течение дня, даже на рынках с высокой волатильностью и низкой ликвидностью, где межбанковские спреды чаще всего расширяются.

Выбор между плавающим или фиксированным спредом зависит, прежде всего, от стиля торговли. Одним из наиболее трудных для расчета элементов при создании торговой стратегии является проскальзывание, которое может иметь место при торговле валютой.

Например, если вы используете стратегии скальпинга (scalping) и пытаетесь получить небольшую сумму на каждой сделке, то должны иметь дело исключительно с фиксированными спредами.

Краткосрочные трейдры обычно выбирают плавающие спреды из-за их узкого диапазона в периоды наибольшей ликвидности на рынке. Кроме того, считается, что они отражают истинную природу рынка. С другой стороны, трейдеры, которые основывают свои решения на фундаментальных данных, могут выбирать фиксированный спред, который в периоды, предшествующие важным макроэкономическим событиям, защитит их от возможного его расширения.

Некоторые брокеры предлагают тем клиентам у кого большие счета или тем, кто больше торгует более узкие спреды. Другие — предлагают одинаковый спред для всех категорий клиентов.]]>

Что такое возврат спреда?

При торговле через некоторые компании, трейдер может получать возврат спреда — рибейт.

Такую услугу предоставляют рибейт сервисы.

Это работает следующим образом:

Рибейт-сервис выступает посредником между брокером и трейдером.

Он Ищет клиентов брокеру. Трейдер сотрудничает напрямую с ней, она — с брокером.

За привлеченного клиента сервис получает вознаграждение от брокера: часть снятой с трейдера комиссии и спреда.

Из этого вознаграждения часть выплачивается трейдеру в виде возврата спреда. Чем больше операций проводит трейдер, тем больше спреда получает обратно.

Подробнее что такое рибейт, сколько на нем можно заработать и через какой сервис я работаю читайте в этой статье.

ВАЖНО! Процент возврата спреда, как и процент возврата комиссии брокером посреднику могут отличаться.

Подытожим. Из этой статьи вы узнали, что такое спред, какие его виды бывают и как это влияет на вашу торговлю и прибыль.

Вы сделали еще один шаг к состоянию «Успешный трейдер».

Поделиться или сохранить:

- Telegram